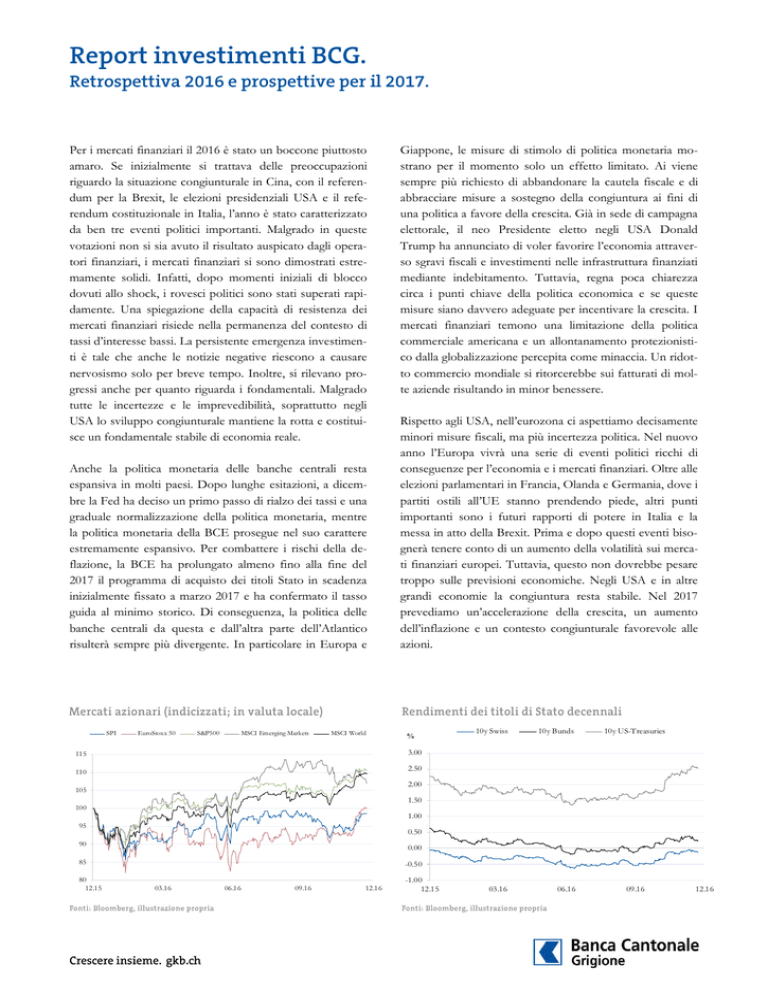

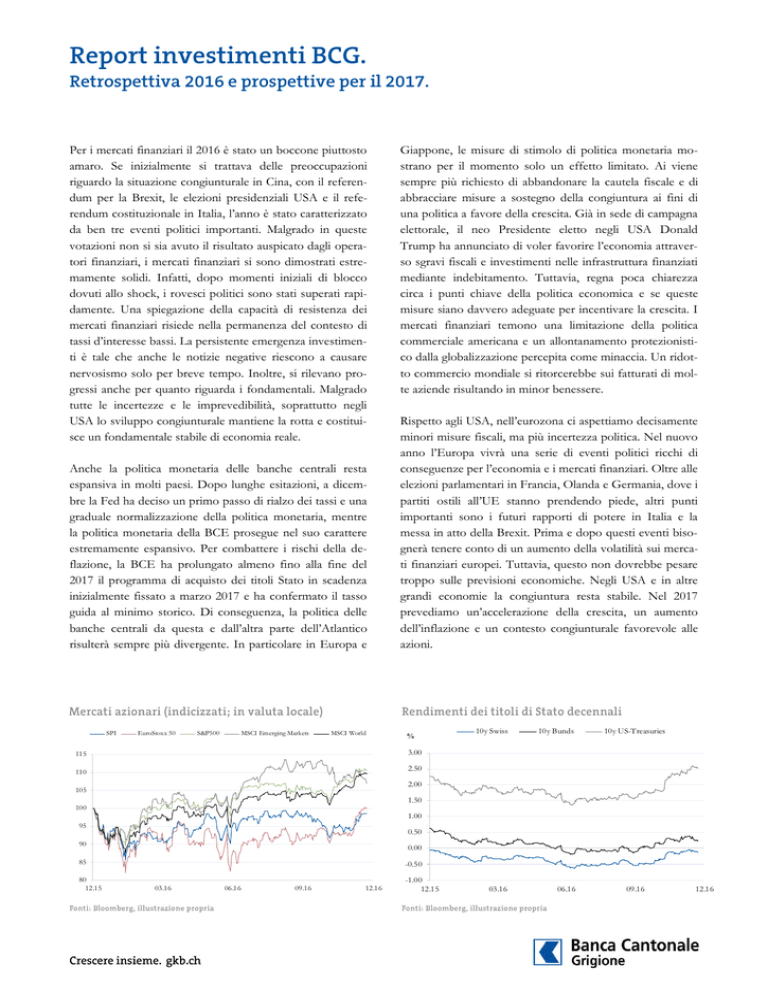

Per i mercati finanziari il 2016 è stato un boccone piuttosto

amaro. Se inizialmente si trattava delle preoccupazioni

riguardo la situazione congiunturale in Cina, con il referendum per la Brexit, le elezioni presidenziali USA e il referendum costituzionale in Italia, l’anno è stato caratterizzato

da ben tre eventi politici importanti. Malgrado in queste

votazioni non si sia avuto il risultato auspicato dagli operatori finanziari, i mercati finanziari si sono dimostrati estremamente solidi. Infatti, dopo momenti iniziali di blocco

dovuti allo shock, i rovesci politici sono stati superati rapidamente. Una spiegazione della capacità di resistenza dei

mercati finanziari risiede nella permanenza del contesto di

tassi d’interesse bassi. La persistente emergenza investimenti è tale che anche le notizie negative riescono a causare

nervosismo solo per breve tempo. Inoltre, si rilevano progressi anche per quanto riguarda i fondamentali. Malgrado

tutte le incertezze e le imprevedibilità, soprattutto negli

USA lo sviluppo congiunturale mantiene la rotta e costituisce un fondamentale stabile di economia reale.

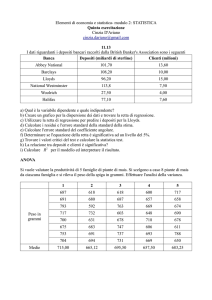

Anche la politica monetaria delle banche centrali resta

espansiva in molti paesi. Dopo lunghe esitazioni, a dicembre la Fed ha deciso un primo passo di rialzo dei tassi e una

graduale normalizzazione della politica monetaria, mentre

la politica monetaria della BCE prosegue nel suo carattere

estremamente espansivo. Per combattere i rischi della deflazione, la BCE ha prolungato almeno fino alla fine del

2017 il programma di acquisto dei titoli Stato in scadenza

inizialmente fissato a marzo 2017 e ha confermato il tasso

guida al minimo storico. Di conseguenza, la politica delle

banche centrali da questa e dall’altra parte dell’Atlantico

risulterà sempre più divergente. In particolare in Europa e

SPI

EuroStoxx 50

S&P500

MSCI Emerging Markets

MSCI World

Giappone, le misure di stimolo di politica monetaria mostrano per il momento solo un effetto limitato. Ai viene

sempre più richiesto di abbandonare la cautela fiscale e di

abbracciare misure a sostegno della congiuntura ai fini di

una politica a favore della crescita. Già in sede di campagna

elettorale, il neo Presidente eletto negli USA Donald

Trump ha annunciato di voler favorire l’economia attraverso sgravi fiscali e investimenti nelle infrastruttura finanziati

mediante indebitamento. Tuttavia, regna poca chiarezza

circa i punti chiave della politica economica e se queste

misure siano davvero adeguate per incentivare la crescita. I

mercati finanziari temono una limitazione della politica

commerciale americana e un allontanamento protezionistico dalla globalizzazione percepita come minaccia. Un ridotto commercio mondiale si ritorcerebbe sui fatturati di molte aziende risultando in minor benessere.

Rispetto agli USA, nell’eurozona ci aspettiamo decisamente

minori misure fiscali, ma più incertezza politica. Nel nuovo

anno l’Europa vivrà una serie di eventi politici ricchi di

conseguenze per l’economia e i mercati finanziari. Oltre alle

elezioni parlamentari in Francia, Olanda e Germania, dove i

partiti ostili all’UE stanno prendendo piede, altri punti

importanti sono i futuri rapporti di potere in Italia e la

messa in atto della Brexit. Prima e dopo questi eventi bisognerà tenere conto di un aumento della volatilità sui mercati finanziari europei. Tuttavia, questo non dovrebbe pesare

troppo sulle previsioni economiche. Negli USA e in altre

grandi economie la congiuntura resta stabile. Nel 2017

prevediamo un’accelerazione della crescita, un aumento

dell’inflazione e un contesto congiunturale favorevole alle

azioni.

%

115

3.00

110

2.50

10y Bunds

03.16

06.16

10y US-Treasuries

2.00

105

1.50

100

1.00

95

0.50

90

0.00

85

80

12.15

10y Swiss

-0.50

03.16

06.16

09.16

12.16

-1.00

12.15

09.16

12.16

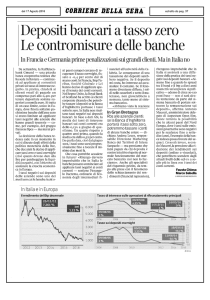

Liquidità

1 – 3 anni

Rimunerazione interessante del conto

Copertura costi della vita

Depositi a termine

4 – 10 anni

Investimento scaglionato del patrimonio in depositi a termine a reddito

fisso

Investimenti a capitale protetto

11 anni e più

Investimento scaglionato del patrimonio in depositi a termine a reddito

fisso o investimenti a capitale protetto

Il suo portafoglio nel 2016

Anche nel 2016 il tasso di interesse del suo conto pensione

è stato nettamente superiore a quello dei nostri prodotti

«Conto di risparmio» e «Piramide di risparmio» e ammontava allo 0,50%. In confronto, il tasso di interesse offerto

da un conto di risparmio ammontava allo 0,05%. Anche gli

interessi corrisposti per la Piramide di risparmio BCG sono

stati chiaramente inferiori a quelli del conto pensione. Infatti erano compresi tra lo 0,05% per il 1° livello e lo 0,25%

per il 4° livello, tuttavia solo fino a un patrimonio di CHF

500’000,00. Oltre questa soglia, il tasso d’interesse ammontava sempre allo 0,05%.

Dato che i depositi a termine fino a 9 anni offrivano un

tasso inferiore a quello del conto pensione, per tutelare i

suoi interessi anche nel 2016 abbiamo mantenuto i depositi

a termine sottoponderati a favore dell’investimento in

conto. Nell’attuale situazione di tassi bassi gli eventuali

nuovi prodotti con salvaguardia del capitale si sono dimostrati poco lucrativi. Procedendo in questo modo, manteniamo la necessaria flessibilità per effettuare a condizioni

più interessanti gli investimenti previsti in depositi a termine o prodotti con salvaguardia del capitale, qualora in futuro i tassi dovessero salire.

Liquidità

Depositiamo un capitale sufficiente su un conto con un

tasso di interesse speciale, al fine di garantire i costi periodici per il mantenimento del tenore di vita nei prossimi 1 –

3 anni.

Depositi a termine

Il capitale, di cui lei avrà bisogno nei successivi 4 – 10 anni

per finanziare i costi per il mantenimento del tenore di vita,

viene investito a seconda del contesto dei tassi d’interesse

in depositi a termine a reddito fisso della Banca Cantonale

Grigione. In tal modo, oltre alle rendite AVS e della cassa

pensione, anche in futuro lei disporrà della liquidità necessaria per mantenere il suo tenore di vita.

Investimenti con salvaguardia del capitale

A meno che il cliente non desideri diversamente, di regola

investiamo i capitali, di cui avrà bisogno soltanto fra 10

anni, sia in depositi a termine sia in certificati con

salvaguardia del capitale. I certificati con salvaguardia del

capitale partecipano all’andamento positivo dei mercati

azionari.

La presente pubblicazione è stata stilata dalla BCG partendo da informazioni accessibili al pubblico elaborate internamente e da altri dati da noi ritenuti affidabili. Non forniamo tuttavia alcuna

garanzia in merito alla sua esattezza, precisione, completezza e attualità. Gli investitori devono essere consapevoli del fatto che, in seguito a un cambiamento del contesto economico, le informazioni e raccomandazioni fornite dalla BCG possono essere modificate in qualsiasi momento. Il passato andamento favorevole di un titolo non garantisce un’evoluzione altrettanto positiva in

futuro. La presente pubblicazione non può essere riprodotta o distribuita ad altre persone senza il consenso della BCG, in particolare non può essere consegnata, in modo diretto o indiretto, a

cittadini o residenti di Canada, Stati Uniti, Gran Bretagna o altri paesi la cui legge ne limita la distribuzione. Chi riceve questa pubblicazione deve essere consapevole della presente restrizione e

rispettarla. La pubblicazione è stata allestita a solo scopo informativo e non contiene alcuna raccomandazione, richiesta od offerta concernente l’acquisto o la vendita di qualsivoglia divisa, titolo o

prodotto finanziario. Facciamo esplicitamente notare che la presente pubblicazione non può sostituire una consulenza globale e specifica per quanto riguarda gli investimenti. Vi preghiamo

quindi di contattare il vostro consulente prima di prendere qualsiasi decisione.