La teoria delle decisioni

L’oggetto della Decision Theory è la decisione intesa come scelta tra

alternative

• Esempi: se introdurre o meno di un nuovo prodotto, se rinnovare un

impianto oppure aprirne uno nuovo, se effettuare o meno un investimento,

di quanto rifornirsi per soddisfare una domanda di prodotto, ...

Teoria delle Decisioni

Decisioni dagli esiti non deterministici

• Le conseguenze di una decisione non sono certe

• Casi diversi da quelli affrontati con i metodi di ottimizzazione (funzione

obiettivo = misura certa della prestazione)

30/01/2002 15.15

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

1

2

La teoria delle decisioni

La teoria delle decisioni

Un semplice esempio

• The newsvendor model:

Un venditore di giornali deve decidere di quanto rifornirsi

Acquista i giornali a 40 e li vende a 75

Non conosce a priori quale sarà la domanda di giornali

Se si rifornisce in eccesso perde l’investimento (40 per invenduto)

Se si rifornisce in difetto perde potenziali clienti (stima 50 per cliente)

Se ad esempio i livelli di domanda fossero d=0,1,2,3

Fasi dell’analisi decisionale (Decision Analysis, DA)

• Individuazione delle alternative Ai, i=1,...,m (mutuamente esclusive)

• Individuazione degli eventi futuri (stati della natura) Sj, j=1,...,n (esaustivi

e mutuamente esclusivi)

∪i Si = S Si ∩ Sj = ∅ ;

• Calcolo (stima) degli esiti della scelta nei diversi stati della natura (payoff)

Vij, i=1,...,m; j=1,...,n

Livello della domanda

Decisione

0

1

2

3

0

0

-50

-100

-150

1

-40

35

-15

-65

2

-80

-5

70

20

3

-120

-45

30

105

Matrice dei Payoff

M.Paolucci, R.Pesenti

S1

...

Sn

A1

V11

...

V1n

...

...

Vij

...

An

Vm1

...

Vmn

M.Paolucci, R.Pesenti

3

4

La teoria delle decisioni

La teoria delle decisioni

certezza

Fasi dell’analisi decisionale

• Valutazione delle alternative

Tre classi di decisioni

• Decisioni in condizioni di certezza

lo stato futuro della natura (esiti della decisione) sono certi

• Decisioni in condizioni di rischio

lo stato futuro della natura è noto in probabilità

• Decisioni in condizioni di incertezza

non si conosce nulla circa lo stato futuro della natura

ProdMix

rischio

incertezza

cj var. aleatorie

cj

cj∈{cj1, cj2, cj3}

p(cj)

Imperfezione dell’informazione

Inaffidabilità dei modelli

(insoddisfazione delle soluzioni)

Condizioni di rischio

• la probabilità fornisce una misura del “rischio” di una decisioni

• normalmente è una probabilità soggettiva (stima)

• Sono tre modelli “artificiali” (nella realtà non si verificano quasi mai)

• Si cerca di modellare le situazioni di informazione imperfetta o parziale

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

5

6

La teoria delle decisioni

La teoria delle decisioni

Decisioni strutturate e non strutturate

Nella realtà i fattori soggettivi (emotivi, avversione al rischio, valutazioni non

quantitative) giocano un ruolo fondamentale

La teoria delle decisioni fornisce un supporto metodologico per confrontare

alternative decisionali

I metodi assumono un comportamento razionale del decisore (Decision

Maker, DM):

• “Un DM è razionale se sceglie l’alternativa che giudica la migliore”

• Assunzioni della DA:

il DM è in grado di quantificare i suoi giudizi sui possibili stati futuri

della natura (probabilità soggettive)

il DM è in grado di specificare le sue preferenze circa la desiderabilità

delle alternative (teoria dell’utilità)

il DM (consistentemente rispetto alle probabilità soggettive e alla

propria utilità) sceglie l’alternativa che massimizza l’utilità attesa

Strutturate

Non strutturate

Certezza

Ripetitività

Operative

Obiettivo singolo

Procedure disponibili

Incertezza

Unicità

Strategiche

Obiettivi multipli contrastanti

Non esistono procedure

DM sempre razionali

DM spesso non razionali

Ruolo della DA

• fornire strumenti metodologici che aiutano i DM a prendere decisioni

razionali, ossia consistenti con i loro giudizi di preferenza

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

7

8

La teoria delle decisioni

D.A. – Decisioni in condizioni di rischio

Si suppongono specificate le probabilità (soggettive) degli stati futuri della

natura

Teoria delle decisioni vs Teoria dei giochi

Si basano sulla massimizzazione del valore atteso

• Alternative Ai, i=1,...,m

• Nella Game Theory si ipotizza la presenza di più DM che operano in

competizione ⇒ la decisione del DM è presa in presenza di entità

intelligenti che agiscono in opposizione (tendono a determinare uno stato

futuro sfavorevole per il DM) e possono subire a loro volta conseguenze

(negative) in seguito alla decisione del DM

• Stati delle natura Sj, j=1,...,n

• Probabilità di occorrenza degli stati p(Sj)

• Matrice dei payoff V (n×m) V =[Vij,i=1,...,m j=1,...,n]

• Valore monetario atteso dell’alternativa i EVi = ∑j p(Sj)Vij

• Nella Decision Analysis non esiste un entità che opera in opposizione ma

un’entità, la “natura”, che determina lo stato futuro restando indifferente

rispetto alle decisioni del DM (l’oppositore è la natura che non agisce in

modo malevolo)

• Valore monetario atteso massimo (EV)

EV = maxi EVi

A* = { Ai : i = arg maxi EVi }

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

9

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Il criterio del massimo EV non è generalmente accettabile

Il criterio del massimo EV non è generalmente accettabile

• Esempio 1: decidere un investimento

• Esempio 2: una diversa opportunità di un investimento per DM1

ricavo 100.000

p=0,5

ricavo 23.000

p=0,5

18.000

Investimento

80000

Investimento

EV = 30.000

di 20.000

1-p=0,5

ricavo 0

10

di 5.000

-20000

1-p=0,5

ricavo 0

Guadagno atteso = EV = 30.000

EV = 6.500

-5000

Guadagno atteso = EV = 6.500

Due diversi decisori:

DM1: una perdita > 5.000 corrisponde alla bancarotta ⇒non investe

Anche se il EV è molto inferiore DM1 questa volta accetta di investire!

DM2: dispone di un surplus di capitale ⇒investe

La decisione dipende dalla diversa propensione del DM a rischiare

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

11

12

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Il criterio del massimo EV non è generalmente accettabile

La decisione è presa considerando l’utilità attesa

• Perché il criterio del massimo valore atteso monetario non funziona?

L’utilità è una misura (cardinale) della preferenza di un DM in presenza di

rischio

• Si basa sull’ipotesi che la situazione decisionale si possa ripetere un

numero sufficiente grande di volte:

Tiene conto dei payoff delle alternative ma anche della diversa avversione o

propensione al rischio del DM

se Zi, i=1,..n sono le realizzazioni di una variabile aleatoria Z con

media E[Z] e varianza σ2 ...

La funzione di utilità, U(.), fornisce un valore numerico che è legato al valore

intrinseco della decisione per un DM

la media della sequenza campionaria tende a E[Z] per n →∞ dato che

la varianza della sequenza

σ2 / n →0

U(.) esprime una misura soggettiva:

• se A > B (A è preferita a B) ⇒U(A) > U(B)

• U(A) è una misura proporzionale alla preferenza del DM per A

• è determinata fissando l’origine (zero) e la scala dei valori di utilità

• Il criterio si basa sulla legge dei grandi numeri ma la decisione reale è

unica e non può essere ripetuta

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

13

D.A. – Decisioni in condizioni di rischio

14

D.A. – Decisioni in condizioni di rischio

Costruzione della funzione di utilità (l’esperimento di Von NeumannMorgenstern)

Esempio: A1:investimento es. 1, A2:investimento es. 2.

• La lotteria standard (standard lottery) S(p)

Scelta

p

1-p

XE

XD

U(XE)

EU(A1) = 50

U(XD)

U(XE) =100

p=0,5

80.000

1-p = 0,5

-20.000

p=0,5

18.000

U(X1) =95

1-p = 0,5

-5.000

U(X2) =75

U(XD)=0

Scelta

• XE è la conseguenza più desiderabile (utilità massima)

• XD è la conseguenza meno desiderabile (utilità minima)

EU(A2) = 85

• Data un’alternativa A, U(A) si costruisce chiedendo al DM di specificare

per quale livello di p risulta indifferente scegliere A o partecipare alla

lotteria S(p)

M.Paolucci, R.Pesenti

U(A) = EV(S(p)) = pU(XE)+(1-p)U(XD)

M.Paolucci, R.Pesenti

15

16

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Determinazione dell’utilità delle alternative:

Commenti (cont.):

in questo caso, l’utilità è normalizzata a 100. Altre scelte possono

essere adottate, vedi in seguito la CME.

alla conseguenza X2 è imposta utilità 75, i.e., il decisore piuttosto che

perdere con certezza 5.000 EUR parteciperebbe ad una lotteria in cui

la probabilità di vittoria di 80.000 EUR è ≥75% e la probabilità di

perdere 20.000 EUR è il ≤25%. Si noti che il DM preferisce perdere

Si inizia fissando l’utilità delle conseguenze ultime delle varie

decisioni, si procede quindi all’indietro determinando l’utilità delle

varie alternative:

con certezza 5.000 EUR per probabilità di perdita superiore al 25%;

alla conseguenza più desiderabile XE è imposta utilità 100;

data l’utilità delle sue possibili conseguenze, l’utilità (attesa)

dell’alternativa A1 (vedi lucidi successivi) è 50 = 0.5U(XE)+

0.5U(XD);

alla conseguenza meno desiderabile XD è imposta utilità 0;

alla conseguenza X1 è imposta utilità 95, i.e., il decisore rinuncerebbe

ai suoi 18.000 EUR solo per partecipare ad una lotteria in cui la

probabilità di vittoria di 80.000 EUR è ≥ 95% e la probabilità di

perdere 20.000 EUR è ≤5%;

in modo analogo, l’utilità (attesa) dell’alternativa A2 è 85 = 0.5U(X1)+

0.5U(X2).

(continua)

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

17

D.A. – Decisioni in condizioni di rischio

18

D.A. – Decisioni in condizioni di rischio

Esempio: Calcolo utilità A2.

p=0,5

Scelta

A2

1-p = 0,5

calcolando la probabilità totale che si verifichi 80.000 e –20.000 si ottiene,

l’albero seguente.

18.000 U(X1) =95

-5.000

U(X2) =75

Data la definizione di utilità alla Von Neumann-Morgenstern, i due alberi

sono equivalenti.

p=0,95

p=0,5

Scelta

Scelta

80.000

A2

p=0,85

1-p = 0,15

80.000

-20.000

U(X1) =95

1-p = 0,05 -20.000

per il DM scegliere l’alternativa A2 equivale a sottoporsi ad una lotteria in cui

vi sia la probabilità p=0,85 di vincere 20.000EUR e la probabilità 1-p=0,15 di

perdere 20.000EUR. L’utilità di A2 corrisponde quindi a 0,85 ovvero al valore

atteso ottenendo mediando le utilità di X1 e X2.

A2

p=0,75

1-p = 0,5

80.000

U(X2) =75

1-p = 0,25

Questo risultato è vero in generale come si può banalmente provare,

imponendo le utilità e le probabilità come dei parametri.

-20.000

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

19

20

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Costruzione della funzione di utilità: la CME (Certezza Monetaria Equivalente)

1

Costruzione della funzione di utilità: la CME (Certezza Monetaria

Equivalente)

retta del valore atteso

EVi=piXE+(1-pi)XD

pi

• La CME è anche la minima somma a cui il DM è disposto a cedere il

diritto a partecipare alla lotteria S(pi)

Esempio: lotteria con premi A e B

premio di rischio (risk

premium) > 0 in

presenza di

avversione al rischio

funzione

di utilità

0

XD

CMEi

B

Vj

500

2

Uj

1

0

p

1-p

Ai

XE

• La CME è il massimo valore che il DM è disposto a pagare per una lotteria con

probabilità pi, ossia con EV pari ad Ai

Se p=0,5 EV=500p+2(1-p)=251

• L’utilità della CME è uguale alla utilità della lotteria

CME=21

U(CMEi) = piU(XE) + (1-pi)U(XD)

M.Paolucci, R.Pesenti

A

1

0,5

0

2 21

251

500

M.Paolucci, R.Pesenti

21

D.A. – Decisioni in condizioni di rischio

22

D.A. – Decisioni in condizioni di rischio

Costruzione della funzione di utilità: L’avversione al rischio

Scelta della struttura della funzione di utilità

• La curva di utilità indica l’avversione o propensione al rischio del DM

Proprietà locali di U(x)

DM avverso al rischio

DM propenso al rischio

(concava)

(convessa)

Per studiare le proprietà locali della funzione utilità si suppone di avere un

capitale x e di partecipare ad una lotteria il cui risultato è il valore stocastico D

definito dai possibili premi –d ≤ d i ≤ d, ognuno con probabilità pi e dove d è

un valore infinitesimo. Sia EV=E{D} = 0, mentre ovviamente sia var{D} > 0.

La certezza monetaria equivalente di questa situazione CME(x+D) è vicino a x

(coinciderebbe con x, se d=0) e dipende da var{D}. In ipotesi di avversione al

rischio, CME(x+D) diminuisce all’aumentare di var{D}.

• L’andamento della curva per un DM può variare nel tempo

• La curva è non decrescente (l’utilità cresce con il ritorno)

• Com’è la curva nel caso di indifferenza al rischio?

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

23

24

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Calcolo di CME(x+D)

U(CME(x +D)) = ΣiU(x+di)pi ≅

Σi (U(x)+ U’(x) di + ½U”(x) di2) pi =

= U(x)Σipi + U’(x)Σi di pi+ ½ U”(x)Σ

2

i di pi =

Proprietà globali di U(x)

U(x) + ½ U”(x) var{D}

Dalla soluzione dell’equazione differenziale

da cui

U”(x) +r(x)U’(x) = 0

CME(x +D)

=

U-1(U(x)

+ ½ U”(x) var{D}) ≅

U(xmin) = 0

≅ x + ½ (U”(x) var{D}) / U’(x) = x - ½ r(x) var{D}

U(xmax) = 100

Nella prima equazione si sono approssimati in valori di U(.) con il suo sviluppo in serie

di Taylor fino al secondo grado in quanto la somma delle componenti di primo grado è

uguale a 0.

si ottiene la funzione di utilità U(x) desiderata.

Al variare di r(x) si ottengono funzioni di utilità diverse.

Nella seconda equazione si sono approssimati in valori di U-1 (.) con il suo sviluppo in

serie di Taylor, tenendo presente che la derivata di una funzione inversa è uguale

all’inverso della derivata della funzione diretta.

La funzione r(x) è detta Pratt-Arrow measure of [absolute] risk aversion. Se il DM è

avverso al rischio r(x) ≥ 0, in quanto U”(x) ≤ 0 e U’(x) ≥ 0.

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

25

26

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

r(x) = r = costante

r(x) decrescente in x

U(x) = a - b e-rx

è ragionevole ritenere che il DM abbia la stessa r per lotterie diverse se queste

coinvolgono valori paragonabili.

r(x) costante implica che l’avversione al rischio del DM non dipende dalla disponibilità del

capitale, ma solo dalla variabilità dei possibili risultati della lotteria. Equivalentemente:

•

Il DM decide se partecipare a una lotteria solo in base alle probabilità dei vari premi e ai loro

valori relativi. Il DM ritiene che i CME di due lotterie, i cui premi corrispondenti hanno le

stesse probabilità e hanno valori che differiscono per una costante Q, a loro volta differiscono

per la stessa costante Q.

•

Esempio, se il DM ritiene che vale la pena partecipare ad una lotteria con costo 1000 dove vi

è il 50% di probabilità di ricavare 500 e il 50% di probabilità di ricavare 2000, allo stesso

modo riterrà che vale la pena partecipare ad una lotteria con costo 10000 dove vi è il 50% di

probabilità di ricavare 9500 e il 50% di probabilità di ricavare 11000.

r(x) = 1/(x + c) ⇒U(x) = a + b log(x + c)

r(x) = (1 - α)/(x + c) con 0 <α < 1 ⇒U(x) = a + b(1/α)(x+c)α

r(x) decrescente in x implica che l’avversione al rischio del DM diminuisce con la maggiore

disponibilità del capitale. Equivalentemente

•

Il DM diventa meno sensibile a possibili variazioni del proprio capitale finale. Il DM è tanto

meno disponibile a pagare un premio di rischio per evitare tali variazioni tanto più piccole

sono le variazioni rispetto al capitale.

•

Esempio, il DM potrebbe ritenere che non vale la pena partecipare ad una lotteria con costo

1000 dove vi è il 50% di probabilità di ricavare 500 e il 50% di probabilità di ricavare 2000,

ma che valga la pena partecipare ad una lotteria con costo 10000 dove vi è il 50% di

probabilità di ricavare 9500 e il 50% di probabilità di ricavare 11000.

Si noti che non vale lo stesso ragionamento per valori in proporzione, e.g., costo 10000, premi

5000 e 20000.

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

27

28

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

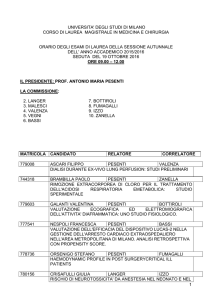

Esempio di stima empirica della curva di utilità

Il management della ACME, che si vuole mantenere coerente con le decisioni

A, B, C e D, prese nel passato, deve decidere se accettare l’investimento E.

Investimento

richiesto

Ricavo atteso

in caso di

successo

Probabilità a

priori di

successo

Investimento

effettuato o

rifiutato

A

100

200

60%

effettuato

B

150

250

70%

rifiutato

C

120

300

85%

effettuato

D

40

70

60%

rifiutato

E

90

150

75%

da decidere

Nell’ipotesi che il denaro se non investito produca guadagno nullo si può

affermare che

Valore

monetario

Stima

U(0)

Correttezza

stima

Valore con

utilità 0

Valore con

utilità 100

A

0

60%

sovrastima

-100

100

B

0

70%

sottostima

-150

100

C

0

85%

sovrastima

-120

180

D

0

60%

sottostima

-40

30

Se il denaro potesse essere investito anche in altro modo nella colonna

valore monetario si dovrebbe inserire il guadagno prodotto

dall’investimento alternativo

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

29

D.A. – Decisioni in condizioni di rischio

30

D.A. – Decisioni in condizioni di rischio

Nell’ipotesi ragionevole che si possa usare una r(x) = r per tutti gli investimenti deve

valere che

Investimento C: U(0) ≤0.60U(180) + 0.40 U(-120)

e-0r ≥ 0.85 e-180r+ 0.15 e120r

Investimento A: U(0) ≤0.60U(100) + 0.40 U(-100)

a-b

e-0r

≤0.60(a - b

e-100r)

e-0r ≥ 0.60 e-100r+ 0.40 e100r

+ 0.40(a - b

0 ≤r ≤0.0153

Investimento D: U(0) ≥ 0.60U(40) + 0.40 U(-30)

e100r)

e-0r ≤0.70 e-40r+ 0.30 e30r

(*)

risolvendo numericamente la disequazione (*) si ottiene che per ogni 0 ≤ r ≤ 0.0040,

dove 0.0040 è il valore massimo di r per cui la (*) è vera, l’utilità di 0 è minore

dell’utilità della lotteria corrispondente e che quindi l’investimento A viene eseguito.

Investimento B: U(0) ≥ 0.70U(100) + 0.30 U(-150)

e-0r ≤0.70 e-100r+ 0.30 e150r

r ≥ 0.0033

Dai risultati ottenuti per i diversi investimenti si deduce che 0.0035 ≤r ≤0.0040

Investimento E: si calcola U(0)= 0.75U(60) + 0.25 U(-90) per r≠0, ottenendo r=0,0090

da cui si deduce che per 0.0035 ≤ r ≤0.0040 si ha U(0) ≤0.75U(60) + 0.25 U(-90).

(**)

risolvendo numericamente la disequazione (**) si ottiene che per ogni r ≥ 0.0035, dove

La scelta di effettuare l’investimento E sarebbe quindi coerente con le decisioni

passate.

0.0035 è il valore minimo di r per cui la (**) è vera, l’utilità di 0 è maggiore dell’utilità

della lotteria corrispondente e che quindi l’investimento B non viene eseguito

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

31

32

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Esempio di stima empirica della curva di utilità

Alberi decisionali

• Formalizzano le decisioni in condizioni di rischio in base al criterio del

valore (utilità) attesa (Ipotesi: i payoff esprimono l’utilità del DM)

• Mettono in evidenza le conseguenze delle decisioni

• Utili per studiare processi decisionali a stadi (sequenza di decisioni)

Si stimi il valore di r per una funzione di utilità U(x) = a - b e-rx sapendo

che il DM ritiene β la CME di una lotteria i cui premi sono distribuiti

normalmente con media µ e deviazione standard σ.

Deve valere

e

− rβ

1

=

2π σ

+∞

∫e

−

( x− µ )2

2σ 2

• Elementi:

e − rx dx

nodi di decisione: scelta tra alternative

−∞

nodi evento: si verifica uno tra più stati della natura

da cui

e − rβ = e

− rµ + r

2σ 2

2

1

2π σ

2 2

+∞ ( x − ( µ − rσ ))

−

2σ 2

∫e

dx ⇔ r =

−∞

nodi terminali: foglie dell’albero con associati i valori di guadagno

(utilità) determinato dalla catena di decisioni ed eventi

2( µ − β )

σ2

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

33

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Alberi decisionali

Alberi decisionali

• Esempio

• Esempi

eventi

A1

conseguenze

p1

se Acme attende la concorrenza potrebbe precederla annunciando il

proprio prodotto rubandole fette di mercato

...

Am

la ditta Acme vuole introdurre un nuovo prodotto non completamente

testato sul mercato

il prodotto se introdotto troppo in anticipo potrebbe non soddisfare i

clienti perché presenta ancora difetti

cm1

...

punto di

decisione

34

la decisione si sviluppa su T=3 periodi (e.g., mesi)

pn

sono stati stimanti per t=1,...,T:

– rt profitto se Acme immette il prodotto prima della concorrenza

– gt profitto se Acme immette il prodotto insieme alla concorrenza

alternative

– ht profitto se Acme immette il prodotto dopo la concorrenza

supponiamo che rt > gt > ht (anche se per t=1 potrebbe non valere)

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

35

36

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Alberi decisionali

Alberi decisionali

• Esempio

• Esempio

pt la probabilità (soggettiva stimata) che la concorrenza annunci il

prodotto sul mercato nel periodo t

Si calcola il EV e lo si associa ad ogni nodo evento

Si calcola il massimo EV tra i nodi evento e lo si associa al nodo

decisione

Acme ha deciso di immettere il prodotto comunque se la concorrenza

annuncia il proprio

annuncio

annuncio

p1

EVimm

g1

imm.

immissione

1-p1

f1

r1

p1

g1

1-p1

r1

EVimm=p1g1+(1-p1)r1

EVnon imm=p1h1

non annuncio

non annuncio

non

immissione

M.Paolucci, R.Pesenti

p1

h1

1-p1

0

p1

h1

EVnon imm 1-p1

0

non

imm.

f1=max [EVimm, EVnon imm]

M.Paolucci, R.Pesenti

37

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Alberi decisionali

Alberi decisionali

• Esempio: T=3 periodi e per t=3 si stima che la concorrenza annuncerà

• Esempio

certamente

annuncio

EVimm

imm.

f1

p1

g1

1-p1

r1

Si procede a ritroso dallo stadio 3 (backward come per la P.D.)

p3

non annuncio

non

imm.

p1

p2

g2

1-p2

r2

imm.

g3

EVi3 = p3 g3

EVni3 =p3 h3

h1

imm.

EVnon imm 1-p1

p2

f2

M.Paolucci, R.Pesenti

38

non

imm.

f3

p3

h2

non imm.

h3

p3 = 1

f3= max [EVi3, EVni3 ]= g3

p3

f3

p3

g3

imm.

1-p2

non

imm.

h3

M.Paolucci, R.Pesenti

39

40

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Alberi decisionali

Alberi decisionali

• Esempio

• Esempio

Per t=2

Per t=1

p2

imm.

f2

non

imm.

g2

1-p2

r2

p2

h2

EVi2 = p2 g2 + (1- p2 )r2

EVni

2

imm.

= p2 h2 + (1- p2 )f3 = p2 h2 + (1- p2 )g3

f1

non

imm.

g1

1-p1

r1

p1

h1

EVi1 = p1 g1 + (1- p1 )r1

EVni2 = p1 h1 + (1- p1 )f2

f1= max [EVi1, EVni1 ]

1-p1

f2= max [EVi2, EVni2 ]

1-p2

p1

f2

f3

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

41

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Alberi decisionali

Il valore atteso della perdita di opportunità (Expected Opportunity Loss, EOL)

• Esempio: caso numerico

1 ⋅ 90 (imm .)

f 3 = max

1 ⋅ 80 ( non imm .)

42

• Considera la perdita rispetto il massimo guadagno possibile

h1=40

g1=50

r1=60

p1=0,2

h2=75

g2=80

r2=100

p2=0,4

h3=80

g3=90

Lij = Vjmax – Vij

p3=1

dove

Vjmax = maxi Vij

n

EOLi = ∑ p(S j )Lij

0,4 ⋅ 80 + 0,6 ⋅100 = 92 (imm.)

f 2 = max

0,4 ⋅ 75 + 0,6 ⋅ 90 = 84 (non imm.)

j =1

EOL* = min EOLi

i

0,2 ⋅ 50 + 0,8 ⋅ 60 = 58 (imm.)

f1 = max

0,2 ⋅ 40 + 0,8 ⋅ 92 = 81,6 (non imm.)

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

43

44

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Il valore atteso della perdita di opportunità (Expected Opportunity Loss, EOL)

• Esempio

Il valore atteso della perdita di opportunità (Expected Opportunity Loss, EOL)

• Due osservazioni:

Vij

ann.

non ann.

Lij

ann.

non ann.

p=0,4

1-p=0,6

p=0,4

1-p=0,6

imm.

g1=50

r1=60

imm.

0

0

non imm.

h1=40

0

non imm.

10

60

EV* = max [0,4⋅ 50+0,6⋅ 60;

0,4⋅ 40]

Il criterio del massimo EV e del minimo EOL forniscono sempre la

medesima soluzione

Nell’esempio il problema decisionale era di semplice soluzione perché

l’alternativa “immettere” era dominante!

Nella DA le alternative dominate possono essere escluse

EOL*

= min [0; 0,4⋅ 10+0,6 ⋅ 60]

Definizione

= 0 (imm.)

Ai è dominata se esiste una Ak, k≠i, tale che Vij ≤V kj ∀j e vale Vij<Vkj per

= 56 (imm.)

almeno un j

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

45

46

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Esempio: la scelta se prendere o meno l’ombrello

piove (p=0,4)

Il valore atteso della informazione perfetta (Expected Value of Perfect

Information, EVPI)

5

ombrello

• L’informazione perfetta è quella che permetta al DM di scegliere

l’alternativa più conveniente in funzione dello stato di natura che si

verifica

EV=0,8

non

ombrello

• Normalmente una decisione viene presa a priori, i.e., prima che accadano

gli eventi che influenzeranno le conclusioni

Decisione senza informazione perfetta

-2

non piove

(p= 0,6)

piove

-10

non piove

7

5

non ombrello

-10

piove (p=0,4)

EVPI =6,2

• Essendo disponibile l’informazione perfetta è come se la decisione venisse

presa a posteriori, i.e., a valle dell’occorrenza degli eventi casuali.

ombrello

Decisione con informazione perfetta

ombrello

non piove

(p= 0,6)

non ombrello

-2

7

Per stabilire il valore dell’informazione perfetta è necessario stabilire a

priori tutti gli eventi mutuamente esclusivi che si possono realizzare in

natura e che influenzerebbero la decisione. In questo caso piove/non piove.

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

47

48

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Il valore atteso della informazione perfetta (Expected Value of Perfect

Information, EVPI)

Il valore atteso della informazione perfetta (Expected Value of Perfect

Information, EVPI)

• Sfruttando l’informazione perfetta ottengo il massimo guadagno (utilità)

possibile

• Il valore atteso con l’informazione perfetta (EVPI, Expected Value with

Perfect Information) rispetto agli stati di natura Sj risulta essere:

EV

PI

=

• Quanto sarà disposta a pagare l’Acme una spia industriale che le vendesse

l’informazione su ciò che farà la concorrenza?

90

f 3 = 1 ⋅ max

80

n

∑

j =1

p ( S j )V

max

j

80

100

f 2 = 0 , 4 ⋅ max + 0 , 6 ⋅ max

= 92

75

90

50

60

f 1 = 0 , 2 ⋅ max

+ 0 , 8 ⋅ max

= 83 , 6

40

92

• Quanto vale l’informazione perfetta (quanto al massimo sarei disposto a

pagarla)?

EVPI = EV PI − EV

EVPI = EV PI − EV = 83 , 6 − 81 , 6 = 2

Nell’esempio EVPI = 6,2 - 0,8 = 5,4

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

49

50

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Your company is considering whether it should tender for two contracts (MS1 and MS2) on offer from a government

department for the supply of certain components. The company has three options:

tender for MS1 only; or

tender for MS2 only; or

tender for both MS1 and MS2.

If tenders are to be submitted the company will incur additional costs. These costs will have to be entirely recouped from the

contract price. The risk, of course, is that if a tender is unsuccessful the company will have made a loss.

The cost of tendering for contract MS1 only is £50,000. The component supply cost if the tender is successful would be

£18,000.

The cost of tendering for contract MS2 only is £14,000. The component supply cost if the tender is successful would be

£12,000.

The cost of tendering for both contract MS1 and contract MS2 is £55,000. The component supply cost if the tender is successful

would be £24,000.

For each contract, possible tender prices have been determined. In addition, subjective assessments have been made of the

probability of getting the contract with a particular tender price as shown below. Note here that the company can only submit

one tender and cannot, for example, submit two tenders (at different prices) for the same contract.

Option Possible Probability tender of getting prices (£)

Contract MS1 only

130,000

0.20

115,000

0.85

MS2 only

70,000

0.15

65,000

0.80

60,000

0.95

MS1 and MS2

190,000

0.05

140,000

0.65

In the event that the company tenders for both MS1 and MS2 it will either win both contracts (at the price shown above) or no

contract at all.

M.Paolucci, R.Pesenti

Esempio:

Si consideri il problema proposto dal prof. Beasley in

http://mscmga.ms.ic.ac.uk/jeb/or/decmore.html e riportato nel lucido

seguente. In particolare:

• Si determini la decisione ottima in base all’EV.

• Si determini inoltre la decisione ottima in presenza di informazione

perfetta e quindi si calcoli il valore EVPI.

M.Paolucci, R.Pesenti

51

52

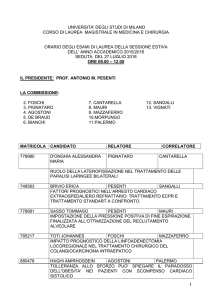

D.A. – Decisioni in condizioni di rischio

EV = -27,60

TP = 130

0,20

62

0,80

-50

EV = 32,45

MS1

Determinazione

decisione ottima sulla

base di probabilità

soggettive.

0,85

47

TP = 115

EV = 32,45

0,15

-50

EV = -5,30

0,15

44

0,85

EV = 28,40

0,80

TP = 65

-14

0,20

-14

TP = Tender Price

0,95

34

0,05

-14

EV = Expected

Monetary Value

0,05

111

0,95

-55

0,65

61

0,35

-55

TP = 70

EV = 32,45

EV = 31,60

MS2

TP = 60

EV = 31,60

MS1 & 2

EV = -46,70

TP = 190

EV = 20,40

TP = 140

EV = 20,40

D.A. – Decisioni in condizioni di rischio

Passi da eseguire per il calcolo a ritroso dell’EVPI:

Si calcolano gli EVPI associati alle decisioni di secondo livello (le offerte da

proporre avendo scelto di partecipare ad un tender specifico)

Al primo livello si sceglie il massimo degli EVPI di secondo livello.

39

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

53

D.A. – Decisioni in condizioni di rischio

54

D.A. – Decisioni in condizioni di rischio

Passi da eseguire per il calcolo di EVPI seconda decisione avendo scelto di

partecipare al tender MS1:

Definizione della matrice di payoff:

• alternative: prezzi dei tender

TP = 130,

TP = 115,

TP = 0;

• stati della natura (eventi mutuamente esclusivi che influenzano le conclusioni

della decisione): disponibilità del cliente ad accettare un TP, i.e.,

disponibilità ad accettare un TP=130,

disponibilità ad accettare un TP=115, ma non un TP=130,

disponibilità ad accettare solo TP <115.

Ovviamente se il cliente è disposto ad accettare un dato TP si può offrire tale

TP o un TP di valore minore con la certezza di vincere il tender.

M.Paolucci, R.Pesenti

Matrice dei payoff

cliente accetta

TP=130 o

minore

cliente accetta

TP=115 o

minore, ma non

TP=130

cliente accetta

solo TP<115,

ma non

TP=115

TP = 130

62

-50

-50

TP = 115

47

47

-50

TP = 0*

-50

-50

-50

L’alternativa TP=0 è dominata e quindi non verrà più considerata (né è

riportata nell’albero decisionale).

In rosso le scelte ottime in caso di informazione perfetta disponibile.

M.Paolucci, R.Pesenti

55

56

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Calcolo delle probabilità di realizzazione di uno degli stati della

natura (continuazione)

Calcolo delle probabilità di realizzazione di uno degli stati della

natura (eventi futuri):

• Il cliente accetta TP=130 (o minore) con probabilità p130=0,20,

infatti la probabilità a priori di vincere il tender offrendo un

TP=130 appare, dai dati del problema, essere uguale a 0,20

• Il cliente accetta solo TP<115, ma non TP=115 o maggiori con

probabilità p0=0,15, infatti la probabilità a priori di perdere il

tender offrendo un TP=115 appare essere uguale a 0,15

• Il cliente accetta TP=115 o minore, ma non TP=130, con

probabilità p115=0,65. Dai dati del problema si evince infatti che

la probabilità a priori di vincere il tender offrendo un TP=115

appare essere uguale a 0,80. In tale situazione però si deve anche

comprendere il caso in cui il cliente avrebbe accettato un

TP=130, che però non gli è stato proposto. La probabilità è

quindi ottenuta come segue p115= 0,80 – 0,20

probabilità che il

cliente rifiuti un

TP=130, ma

accetti un TP=115

funzione di distribuzione

della probabilità che il

cliente accetti un’offerta

di valore x

probabilità che il cliente

accetti un TP=130

probabilità che il

cliente rifiuti un

TP=115

0,15

0,65

115

0,20

130

valore offerta

NB: l’area sottesa dalla curva tra 115 e infinito (uguale a 0,85) indica la probabilità che il cliente accetti un TP=115

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

57

D.A. – Decisioni in condizioni di rischio

58

D.A. – Decisioni in condizioni di rischio

Seconda decisione, avendo scelto di partecipare al tender MS1, in

assenza di informazione perfetta.

EV = -27,60

TP = 130

EV = 32,45

MS1

TP = 115

EV = 32,45

0,20

62

0,80

-50

0,85

47

0,15

-50

Analisi a ritroso del nuovo albero:

• Se fosse noto che il cliente è disposto ad accettare un TP=130

certamente si proporrebbe tale valore per il TP

• Se fosse noto che il cliente è disposto ad accettare un TP=115,

ma non un TP=130, certamente si proporrebbe il TP=115

• Se fosse noto che il cliente non è disposto ad accettare nemmeno

un TP=115 si perderebbero in ogni caso le 50K£ già investite

Seconda decisione, avendo scelto di partecipare al tender MS1, in

presenza di informazione perfetta.

62

TP = 130

TP = 115

0,20

EVpi = 35,45

0,65

MS1

0,15

47

TP = 130

-50

TP = 115

TP = 130

47

TP = 115

-50

-50

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

59

60

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Calcolo del valore dell’informazione perfetta:

quando si calcola il valore dell’informazione perfetta, non si conosce ancora

il contenuto dell’informazione (ovvero quale stato di natura si realizzerà),

però si suppone che al momento della decisione tale informazione sarà

disponibile e che quindi sarà scelta l’alternativa migliore.

Nell’esempio si osserva che:

• Con p130=0,20, al momento della decisione, sarà noto che il cliente sarà

disponibile ad accettare un TP=130 e quindi si offrirà un TP=130

• Con p115=0,65, al momento della decisione, sarà noto che il cliente sarà

disponibile ad accettare un TP=115, ma non un TP=130, e quindi si

offrirà un TP=115

• Con p0=0,15, al momento della decisione, sarà noto che il cliente non

sarà disponibile ad accettare nemmeno un TP=115, e Con p130=0,65, al

momento della decisione, sarà noto che il cliente sarà disponibile ad

accettare un TP=115, ma non un TP=130, e quindi si offrirà un TP=115

sapendo che si perderà comunque il tender

Successive riduzioni dell’albero ottenuto con l’informazione perfetta,

supposto che la prima decisione sia di partecipare al tender MS1.

62

0,20

0,65

47

MS1

0,15

-50

35,45

MS1

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

61

D.A. – Decisioni in condizioni di rischio

62

TP = 130

47

TP = 115

-50

TP = 115

44

TP = 70

0,65

39

TP = 65

0,15

34

TP = 60

-14

TP = 60

111

TP = 190

61

TP = 140

-55

TP = 140

0,20

0,65

EVpi = 35,45

0,15

MS1

EV = 36,35

EVpi = 36,35

0,15

MS2

0,05

MS1 & 2

0,05

0,60

EVpi = 22,90

62

D.A. – Decisioni in condizioni di rischio

Albero decisionale che

si ottiene applicando i

ragionamenti precedenti

ai vari tender, avendo

già scelto la seconda

decisione ottima una

volta nota

l’informazione perfetta.

Fino a questo momento si è supposto di potere accedere all’informazione

perfetta solo dopo avere preso la decisione. Ci si è rivolti al “consulente” solo

per decidere l’offerta da compiere.

Si può invece supporre di accedere all’informazione perfetta anche prima di

prendere la prima decisione. Ci si rivolge al “consulente” per decidere il

tender a cui partecipare e l’offerta da compiere.

Si devono analizzare tutti gli stati di natura mutualmente esclusivi che si

possono realizzare e stabilire per ognuno di essi la decisione ottima da

compiere e la probabilità che si realizzi.

0,35

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

63

64

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Stati di natura che si possono realizzare (decisioni conseguenti).

Il cliente (la natura) può essere disponibile a:

1. accettare offerta 130 per MS1, accettare offerta 70 per MS2, accettare offerta 190 per

MS1&2 (si sceglie quindi di partecipare al tender MS1&2 con offerta 190 profitto 111)

2. accettare offerta 130 per MS1, accettare offerta 70 per MS2, accettare offerta 140 ma

non 190 per MS1&2 (si sceglie quindi di partecipare al tender MS1 con offerta 130

profitto 62)

3. accettare offerta 130 per MS1, accettare offerta 70 per MS2, non accettare nemmeno

offerta 140 per MS1&2 (si sceglie quindi di partecipare al tender MS1 con offerta 130

profitto 62)

4. accettare offerta 130 per MS1, accettare offerta 65 ma non 70 per MS2, accettare

offerta 190 per MS1&2 (si sceglie quindi di partecipare al tender MS1 con offerta 130

profitto 62)

5. .........

.... .......

36. non accettare nemmeno offerta 115 per MS1, non accettare nemmeno offerta 65 per

MS2, non accettare nemmeno offerta 140 per MS1&2 (si sceglie quindi di non

partecipare ad alcun tender con profitto 0)

M.Paolucci, R.Pesenti

Non sempre è possibile calcolare probabilità dei diversi stati di natura

realizzabili sulla base delle informazioni inizialmente disponibili a meno di

non fare ipotesi che a volte possono risultare discutibili.

Si considerino ad esempio il seguenti stati:

• disponibilità del cliente ad accettare offerta 130 per MS1, accettare

offerta 70 per MS2, accettare offerta 190 per MS1&2.

Se si ritengono le decisioni del cliente indipendenti tra loro, la

probabilità dello stato è p1= 0.20 • 0.15 • 0.05 = 0.0015

• disponibilità del cliente ad accettare offerta 130 per MS1, accettare

offerta 70 per MS2, accettare offerta 140 ma non 190 per MS1&2.

Se si ritengono le decisioni del cliente indipendenti tra loro, la

probabilità dello stato è p2= 0.20 • 0.15 • 0.60 = 0.018.

In questo caso questo l’ipotesi di indipendenza delle decisioni è

discutibile in quanto è strano che il cliente sia disposto a pagare 200 per

i due tender separati, ma non a pagare 190 per il tender MS1&2.

M.Paolucci, R.Pesenti

65

66

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Le probabilità dei diversi stati dovrebbero essere valutate caso per caso in base

alle informazioni sulla natura (ad esempio si può supporre che il cliente sia

razionale).

In particolare la probabilità di uno stato di natura caratterizzato dalla

realizzazione di tre eventi, e.g., A, B e C, dovrebbe essere calcolato in base alle

probabilità condizionate, come ad esempio

P(ABC) = P(C)P(B|C)P(A|BC),

non in base alla formula P(ABC) = P(C)P(B)P(A).

In dati disponibili e le ipotesi sulla razionalità del cliente però non sono

sempre sufficienti a determinare, nemmeno utilizzando Bayes, le probabilità

condizionate richieste.

Il valore atteso della informazione campionaria (Expected Value of Sample

Information, EVSI)

• L’informazione perfetta non è disponibile

• Se EVPI è non trascurabile si può valutare l’opportunità di acquisire

informazione su quali alternative scegliere

• Indagine di mercato (I): IEi = l’indagine ha esito Ei

• Si valuta (sulla base di analoghe indagini passate) la probabilità che

l’informazione acquisita suggerisca una alternativa quando si verifica uno

certo stato

Supposto di essere riusciti a calcolare le probabilità dei diversi stati e il valore

della decisione ottima in ognuno degli stati si può poi calcolare il valore EVpi e

quindi EVPI.

M.Paolucci, R.Pesenti

⇒p(IEi | Sj)

M.Paolucci, R.Pesenti

67

68

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Esempio: la scelta se prendere o meno l’ombrello

piove (p=0,4)

Il valore atteso della informazione campionaria (continua)

5

ombrello

• Normalmente una decisione viene presa a priori, i.e., prima che accadano

gli eventi che influenzeranno le conclusioni

EV=0,8

non

ombrello

• Con l’informazione campionaria la decisione avviene a valle di

un’indagine campionaria, dai cui risultati (casuali) si possono prevedere

con maggiore precisione gli eventi (stati di natura) che accadranno.

-2

non piove

(p= 0,6)

piove

-10

non piove

7

Decisione senza

informazione

campionaria

piove

previsioni

pioggia

M.Paolucci, R.Pesenti

non

ombrello

EVSI

Decisione con

informazione

campionaria

M.Paolucci, R.Pesenti

5

ombrello

previsioni

no pioggia

non piove

-2

piove

-10

non piove

7

piove

5

ombrello

non

ombrello

non piove

-2

piove

-10

non piove

7

69

D.A. – Decisioni in condizioni di rischio

70

D.A. – Decisioni in condizioni di rischio

Esempio: la scelta se prendere o meno l’ombrello

• Probabilità a priori degli stati di natura P(Sj):

P(piove) = 0.4

P(non piove) = 0.6

Le probabilità a priori P(Sj) possono, e.g., essere dedotte dal rapporto tra il numero

di giornate piovose e il numero delle giornate totali del mese che si sono verificate

nello stesso periodo di osservazione negli anni precedenti

• Probabilità condizionate P(IEi| Sj):

P(previsione pioggia|piove) = 0.9

P(previsione pioggia|non piove) = 0.2

P(previsione no pioggia|piove) = 0.1

P(previsione no pioggia|non piove) = 0.8

Le probabilità condizionate P(IEi| Sj) possono anche esse dedursi facilmente, e.g.,

verificando quante volte nel passato le previsioni (esiti indagine) erano state corrette

Le difficoltà nella valutazione del EVSI consistono nel determinare:

Le probabilità a priori P(IEi) che si verifichi un determinato esito IEi

dall’indagine campionaria

Le probabilità condizionate P(Sj|IEi) che accada l’evento Sj, i.e., che si

realizzi lo stato Sj, dato che l’indagine campionaria ha dato esito IEi, i.e.,

P(Sj|IEi) sono le probabilità degli stati della natura condizionate agli esiti

dell’indagine (a posteriori)

Dai dati storici è però facile dedurre le probabilità a priori degli stati di

natura P(Sj) e le probabilità a posteriori P(IEi| Sj) del realizzarsi di un esito

IEi dato che si verifica lo stato Sj

Dall’applicazione del teorema di Bayes è poi possibile dedurre le

probabilità desiderate

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

71

72

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Esempio: la scelta se prendere o meno l’ombrello

Esempio: la scelta se prendere o meno l’ombrello

piove, 0.75

Applicando Bayes si ottiene:

• Probabilità a priori degli esiti dell’indagine P(IEi) = Σj P(IEi| Sj) P(Sj):

ombrello

non piove, 0.25

EVSI=3.25

• P(previsione pioggia) = 0.9 • 0.4 + 0.2 • 0.6 = 0,48

• P(previsione no pioggia) = 0.1 • 0.4 + 0.8 • 0.6 = 0,52

non

ombrello

previsioni

pioggia, 0.48

• Probabilità condizionate P(Sj|IEi) = P(IEi| Sj) P(Sj)/P(IEi)

• P(piove| previsione pioggia) = 0.9 • 0.4 / 0.48 = 0.75

• P(piove| previsione no pioggia) = 0.1 • 0.4 / 0.52 = 0.08

• P(non piove| previsione pioggia) = 0.2 • 0.6 / 0.48 = 0.25

• P(non piove| previsione no pioggia) = 0.8 • 0.6 / 0.52 = 0.92

EVSI=4.52

previsioni no

pioggia, 0.52

-2

0.75

-10

0.25

7

0.08

5

0.92

-2

0.08

-10

0.92

7

EVSI = 4.52 – 0.80 = 3.72

SIE = EVSI/EVPI = 0.69

ombrello

EVSI=5.69

M.Paolucci, R.Pesenti

5

non

ombrello

M.Paolucci, R.Pesenti

73

D.A. – Decisioni in condizioni di rischio

74

D.A. – Decisioni in condizioni di rischio

Il valore atteso della informazione campionaria (Expected Value of Sample

Il valore atteso della informazione campionaria (Expected Value of Sample

Information, EVSI) – Riassunto formale

Information, EVSI)

• Si devono valutare

p(IEi) le prob. a priori degli esiti dell’indagine

• EVSI (valore monetario atteso con informazione campionaria) si valuta

aggiornando le probabilità a priori degli stati della natura in base agli esiti

p(Sj | IEh) le prob. degli stati condizionate agli esiti dell’indagine (a

dell’indagine IEi

m

EVSI = ∑ p( IEi ) ⋅ EVSIi

i =1

posteriori)

n

EV SI i = ∑ p ( S j IE i ) ⋅ Vij

• Probabilità Totale

j =1

m

p ( IEi ) = ∑ p ( IEi S j ) ⋅ p ( S j )

i =1

• Teorema di Bayes

dove EVSIi è il valore atteso della migliore decisione che si può prendere a

p ( S j IE i ) =

valle dell’esito IEi e Vij è il valore della migliore decisione che si può

prendere a valle dell’esito IEi e della realizzazione dello stato Sj

M.Paolucci, R.Pesenti

p ( IE i S j ) ⋅ p ( S j )

p ( IE i )

M.Paolucci, R.Pesenti

75

76

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Il valore atteso della informazione campionaria (Expected Value of Sample

Il valore atteso della informazione campionaria (Expected Value of Sample

Information, EVSI)

• Si ottiene

Information, EVSI)

m

n

EV SI = ∑ p ( IE i ) ⋅ ∑ p ( S j IE i ) ⋅ Vij

i =1

j =1

• Il valore atteso dell’informazione campionaria

EVSI = EVSI - EV

m

n p ( IE i S j ) ⋅ p ( S j ) ⋅ Vij

= ∑ p ( IE i ) ⋅ ∑

=

p ( IE i )

i =1

j =1

m

• Efficienza dell’informazione campionaria (Sample Information Efficiency,

SIE)

n

= ∑ ∑ p ( IE i S j ) ⋅ p ( S j ) ⋅ Vij

SIE = EVSI/EVPI

i =1 j =1

0 ≤SIE ≤1

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

77

D.A. – Decisioni in condizioni di rischio

D.A. – Decisioni in condizioni di rischio

Un esercizio

•

78

Un esercizio

Valutare 4 tipi di innovazione tecnologica di un prodotto a fronte di 3

possibili scenari futuri della domanda, le cui probabilità a priori sono

• Valutare l’opportunità di eseguire o meno un test sul possibile scenario di

mercato avendo informazioni storiche sulla probabilità degli esiti del test

dati gli stati della natura

pbassa = 0,1 pmedia = 0,5 palta = 0,4.

Guadagni (utilità)

Decisioni\Domanda

Bassa

Media

Alta

A

200

350

600

B

250

350

540

Test Mercato\Domanda

Bassa

Media

Alta

C

300

375

490

Favorevole

0.2

0.4

0.7

D

300

350

470

Invariato

0.2

0.3

0.2

Sfavorevole

0.6

0.3

0.1

p(Th/Sj)

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

79

80

D.A. – Decisioni in condizioni di incertezza

D.A. – Decisioni in condizioni di incertezza

Criterio MAXIMIN

• Atteggiamento pessimista del DM: massimizza il payoff nel caso più

sfavorevole

Non sono disponibili le informazioni sulla probabilità degli stati futuri della

natura

f(v) = maxi minj Vij

Criteri decisionali f(V):

• MAXIMIN

• Problemi:

• MAXIMAX

Scarso uso dell’informazione disponibile

• Hurwicz

Miopia (incapacità di valutare un compromesso)

• Laplace (equiprobabilità)

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

81

D.A. – Decisioni in condizioni di incertezza

82

D.A. – Decisioni in condizioni di incertezza

Criterio di Hurwicz

Criterio MAXIMAX

• Un compromesso tra MAXIMIN e MAXIMAX espresso da un parametro α

(MAXIMAX) 0 ≤ α ≤ 1 (MAXIMIN)

• Atteggiamento ottimista del DM: massimizza il payoff nel caso più

favorevole

f(v) = maxi maxj Vij

f(v) = maxi (α minj Vij + (1- α) maxj Vij)

• Problemi:

Gli stessi del MAXIMIN

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

83

84

D.A. – Decisioni in condizioni di incertezza

D.A. – Decisioni in condizioni di incertezza

Criterio di Laplace (equiprobabilità)

Esempio

• Si considerano equiprobabili gli stati della natura e si sceglie secondo il

massimo valore atteso

• Il problema della selezione della tecnologia

Guadagni (utilità)

• si pone

p(Sj) = 1/n ∀j

Decisioni\Domanda

Bassa

Media

Alta

A

200

350

600

• si sceglie

f(V) = maxi ∑j p(Sj)Vij

B

250

350

540

C

300

375

490

D

300

350

470

• D è dominata da C !!!

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

85

86

D.A. – Decisioni in condizioni di incertezza

D.A. – Decisioni in condizioni di incertezza

Analisi di sensitività – Break Even Point

Esempio

• Il problema della selezione della tecnologia (si scelga, ad esempio, α = 0.4

per algoritmo di Hurwicz)

• Nel caso di 2 eventi si può analizzare l’andamento della decisione in

funzione della probabilità

Ad esempio

Guadagni (utilità)

Dec.\Dom.

Bassa

Media

Alta

MAXIMIN

MAXIMAX

α=0.4

A

200

350

600

200

600

440

383

B

250

350

540

250

540

424

380

C

300

375

490

300

490

414

388

Stati della Natura

Equip

Decisioni

S1 (p)

S2 (1-p)

A1

V11

V12

A2

V21

V22

A3

V31

V32

A4

V41

V42

EV(Ai) = pVi1 + (1-p)Vi2

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

87

88

D.A. – Decisioni in condizioni di incertezza

Analisi di sensitività – Break Even Point

• Graficamente

EV(Ai) = pVi1 + (1-p)Vi2

V22

V12

Break Even

Point

A2

A1

A4

Obiettivi Multipli

V41

V11

V21

V42

V31

V32

p

0

1

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

89

90

Obiettivi Multipli

Esempio di riferimento

I problemi reali, soprattutto in presenza di più decisori, presentano spesso

criteri di valutazione delle soluzioni (obiettivi) multipli;

Si consideri il seguente problema di programmazione lineare con due obiettivi

spesso tali criteri sono discordi non è quindi possibile agire in modo che

possano essere tutti soddisfatti al meglio;

max z = 5x1 + 6x2 +3x3

max w = 10x2

2x1 + 4x2 + x3 ≤15

3x1 + 2x2 + 2x3 ≤23

x1 + 3x2 + x3 ≤ 18

xi ≥ 0

diversi approcci sono possibili per superare tale difficoltà:

• combinazione pesata degli obiettivi,

• approccio lessicografico (o disgiuntivo)

• approccio congiuntivo,

• approccio della marca ideale.

la soluzione determinata dovrà comunque essere Pareto ottima.

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

91

92

Esempio di riferimento

Combinazione pesata degli obiettivi

Se si ottimizzano separatamente i due obiettivi con il simplesso si ottiene

max z = 5x1 + 6x2 +3x3

2x1 + 4x2 + x3 ≤15

z* = 38

w= 0

3x1 + 2x2 + 2x3 ≤23

x1 + 3x2 + x3 ≤ 18

xi ≥ 0

Per ottenere un’unica soluzione si può usare la combinazione pesata degli

obiettivi quando è possibile quantificare (ad esempio monetizzando)

l’importanza relativa dei diversi obiettivi.

E.g., si supponga che ottimizzare l’obiettivo z sia due volte più importante

che ottimizzare w. Si giunge a

max w = 10x2

2x1 + 4x2 + x3 ≤15

3x1 + 2x2 + 2x3 ≤23

z= 22,5

w* = 37,5

x1 + 3x2 + x3 ≤ 18

xi ≥ 0

alle due soluzioni corrispondono ovviamente diversi valori delle xi e quindi

non può essere presa una decisione che soddisfi entrambe gli obiettivi, bisogna

giungere ad un compromesso e scegliere uno dei punti della frontiera di

Pareto.

M.Paolucci, R.Pesenti

max 2(5x1 + 6x2 +3x3) + 1(10x2)

2x1 + 4x2 + x3 ≤15

3x1 + 2x2 + 2x3 ≤23

x1 + 3x2 + x3 ≤ 18

xi ≥ 0

z* = 38

w= 11,66

In questo caso z non è diminuito rispetto all’ottimo, ma in generale ciò

potrebbe avvenire.

M.Paolucci, R.Pesenti

93

94

Approccio congiuntivo

Approccio lessicografico

Per ottenere un’unica soluzione si può usare l’approccio congiuntivo quando è

possibile stabilire una soglia minima di soddisfacimento che deve essere

rispettata da tutti gli obiettivi.

In pratica tutti gli obiettivi vengono trasformati in vincoli.

E.g., si supponga che sia z che w debbano valere almeno 25. Si può poi

ottimizzare rispetto ad uno qualunque o ad una combinazione degli obiettivi,

giungendo, e.g., a

Per ottenere un’unica soluzione si può usare l’approccio lessicografico

quando è possibile stabilire una precisa gerarchia di dominanze tra gli

obiettivi.

E.g., si supponga che ottimizzare l’obiettivo z sia più importante che

ottimizzare w, se però ci sono soluzioni equivalenti si scelgono quelle che

ottimizzano w.

Si ottimizza quindi prima rispetto a z e si ottiene z* = 38, quindi si impone

che tale condizione sia rispettata e si ottimizza rispetto a w, giungendo a

max 10x2

2x1 + 4x2 + x3 ≤15

3x1 + 2x2 + 2x3 ≤23

x1 + 3x2 + x3 ≤ 18

5x1 + 6x2 +3x3 = 38

xi ≥ 0

z* = 38

max 5x1 + 6x2 +3x3

2x1 + 4x2 + x3 ≤15

3x1 + 2x2 + 2x3 ≤23

z = 30

w= 25

x1 + 3x2 + x3 ≤ 18

5x1 + 6x2 +3x3 ≥ 25

10 x2 ≥ 25

xi ≥ 0

In questo caso obiettivi sono diventati vincoli, col rilassamento lagrangiano

vincoli diventano obiettivi.

w= 11,66

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

95

96

Approccio della marca ideale

Obiettivi Multipli: esempio grafico I

Per ottenere un’unica soluzione si può usare l’approccio della marca ideale

quando è possibile stabilire i valori ideali da cui ci si vuole allontanare il

meno possibile.

E.g., i valori ottimi per il problema sono z*= 38 che w*= 37,5. Si può

quindi minimizzare una norma giungendo a

min ||38 – (5x1 + 6x2 +3x3)|| + ||37,5 – 10x2||

2x1 + 4x2 + x3 ≤15

3x1 + 2x2 + 2x3 ≤23

z = 26,6

x1 + 3x2 + x3 ≤ 18

xi ≥ 0

Si consideri il seguente problema

max z = x1 + 3x2

max w = 3x1 + x2

-x1 + x2 ≤4

x1 + x2 ≤8

2x1 + x2 ≤12

x1 ≤5

4

xi ≥ 0

w= 30,6

(2,6), soluzione ottima per z

(5,2), soluzione

ottima per w

Se la norma scelta è quella 1, l’approccio equivale a quello della

combinazione pesata degli obiettivi. Se la norma è infinito si giunge

all’approccio lessicografico. Di solito si usa il quadrato della norma 2 (i

risultati indicati sono riferiti a tale caso)

5

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

97

Obiettivi Multipli: esempio grafico I

4

Obiettivi Multipli: esempio grafico II

Si consideri il seguente problema

max z = x1 + x2

max w = 3x1 + x2

-x1 + x2 ≤4

x1 + x2 ≤8

2x1 + x2 ≤12

x1 ≤5

4

xi ≥ 0

faccette (2,6) - (4,4) e

(4,4) - (5,2), soluzioni

pareto ottime

soluzione ottima

per 1/2 ≤a ≤1

5

combinazione conica (o, come in

questo caso, convesso) delle

funzioni obiettivo

max a( x1 + 3x2) + b(3x1 + x2)

e.g., con a, b ≥ 0, a + b = 1

4

98

faccetta (2,6) - (4,4), soluzioni

ottime per z, z* = 8

soluzione ottima

per 1/6 ≤a ≤ 1/2

(5,2), soluzione

ottima per w, w* =

17

soluzione ottima

per 0 ≤a ≤1/6

5

5

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

99

100

Obiettivi Multipli: esempio grafico II

Obiettivi Multipli: esempio grafico II

faccetta (2,6) - (4,4),

soluzioni ottime per z

4

(4,4), soluzione

lessicografica,

considerando prima la

funzione obiettivo z

faccetta (4,4) - (5,2),

soluzioni pareto ottime

(5,2), soluzione

lessicografica,

considerando prima la

funzione obiettivo w

5

5

(5,2), soluzione ottima per

funzione obiettivo w

5

M.Paolucci, R.Pesenti

M.Paolucci, R.Pesenti

101

102

Obiettivi Multipli: esempio grafico II

Esercizi

1. Valutare per punti la propria funzione di utilità tra gli 0 e i 10000 EUR.

2. Si stimi il valore di r per una funzione di utilità U(x) = a - b e-rx sapendo

che il DM ritiene β la CME di una lotteria i cui premi sono distribuiti

uniformemente tra γ e δ.

insieme soluzioni per cui z = 7.5

(4.5,3), soluzione congiuntiva, imponendo che il

valore dell’obiettivo z sia almeno 7.5 e

massimizzando l’obiettivo w

3. I dati storici di una azienda indicano che nel passato recente sono stati

effettuati gli seguenti investimenti riportati in tabella. Stimare la funzione

di utilità del management aziendale con una funzione esponenziale a-be-rx

5

capitale

investito

A

soluzione di distanza

quadratica minima

rispetto alla marca

ideale A

0

198

261

299

1194

2499

1502

5

M.Paolucci, R.Pesenti

valore finale

probabilità

investimento valore finale

successo

se non vi è

se vi è

investimento successo

successo

0

0

0

0,28

2000

0

0,53

1300

0

0,72

1000

0

0,86

3000

0

0,95

5000

0

0,99

2500

0

M.Paolucci, R.Pesenti

103

104

Esercizi

3. Dato un capitale di 100 EUR si possono possono effettuare due tipi di

“investimento”. Il primo investimento ha una probabilità di successo di 0,5 e, nel

caso ciò accada, vi sarà un ritorno di 220 EUR, altrimenti si perde tutto. Il secondo

investimento richiede di spezzare il capitale in due tranche da 50 EUR. Entrambe

le tranche, ma in modo indipendente, sono investite in attività che hanno

probabilità di successo di 0,5 e, nel caso ciò accada, hanno un ritorno di 110 EUR,

altrimenti hanno ritorno nullo.

Supponendo di essere obbligati a scegliere uno dei due tipi di investimento

indicare quale si preferirebbe, nel caso in cui si sia avversi al rischio e nel caso in

cui si sia propensi al rischio.

Alla luce dei risultati ottenuti argomentare sul perché conviene diversificare il

rischio nel caso si debba investire in attività in cui non si abbia il controllo sulle

probabilità di successo. Viceversa argomentare sul quali debbano essere le

condizioni che spingano una azienda a concentrarsi sul suo core business o

viceversa diversificarsi. Nel secondo caso indicare inoltre quando all’azienda

conviene diversificarsi orizzontalmente e quando conviene diversificarsi

verticalmente. Presentare degli esempi numerici.

4. Svolgere gli esercizi proposti dal prof. Beasley alla pagina

http://mscmga.ms.ic.ac.uk/jeb/or/decmore.html. Per determinare la scelta ottima

utilizzare EV, ROI e la funzione di utilità determinata nell’esercizio 2.

Commentare gli eventuali risultati discordi.

M.Paolucci, R.Pesenti

105