LA POLITICA MONETARIA DELLA FEDERAL RESERVE TRA IL 2002 E IL 2004

Area dell’Euro

Stati Uniti

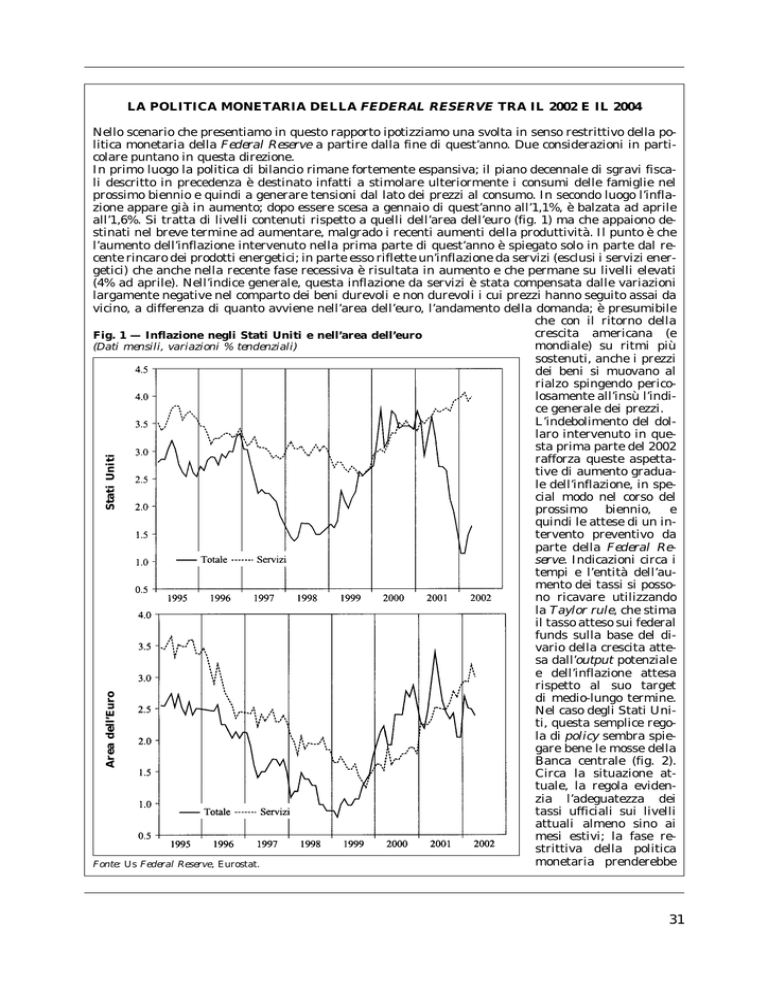

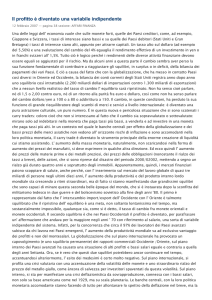

Nello scenario che presentiamo in questo rapporto ipotizziamo una svolta in senso restrittivo della politica monetaria della Federal Reserve a partire dalla fine di quest’anno. Due considerazioni in particolare puntano in questa direzione.

In primo luogo la politica di bilancio rimane fortemente espansiva; il piano decennale di sgravi fiscali descritto in precedenza è destinato infatti a stimolare ulteriormente i consumi delle famiglie nel

prossimo biennio e quindi a generare tensioni dal lato dei prezzi al consumo. In secondo luogo l’inflazione appare già in aumento; dopo essere scesa a gennaio di quest’anno all’1,1%, è balzata ad aprile

all’1,6%. Si tratta di livelli contenuti rispetto a quelli dell’area dell’euro (fig. 1) ma che appaiono destinati nel breve termine ad aumentare, malgrado i recenti aumenti della produttività. Il punto è che

l’aumento dell’inflazione intervenuto nella prima parte di quest’anno è spiegato solo in parte dal recente rincaro dei prodotti energetici; in parte esso riflette un’inflazione da servizi (esclusi i servizi energetici) che anche nella recente fase recessiva è risultata in aumento e che permane su livelli elevati

(4% ad aprile). Nell’indice generale, questa inflazione da servizi è stata compensata dalle variazioni

largamente negative nel comparto dei beni durevoli e non durevoli i cui prezzi hanno seguito assai da

vicino, a differenza di quanto avviene nell’area dell’euro, l’andamento della domanda; è presumibile

che con il ritorno della

crescita americana (e

Fig. 1 — Inflazione negli Stati Uniti e nell’area dell’euro

mondiale) su ritmi più

(Dati mensili, variazioni % tendenziali)

sostenuti, anche i prezzi

dei beni si muovano al

rialzo spingendo pericolosamente all’insù l’indice generale dei prezzi.

L’indebolimento del dollaro intervenuto in questa prima parte del 2002

rafforza queste aspettative di aumento graduale dell’inflazione, in special modo nel corso del

prossimo

biennio,

e

quindi le attese di un intervento preventivo da

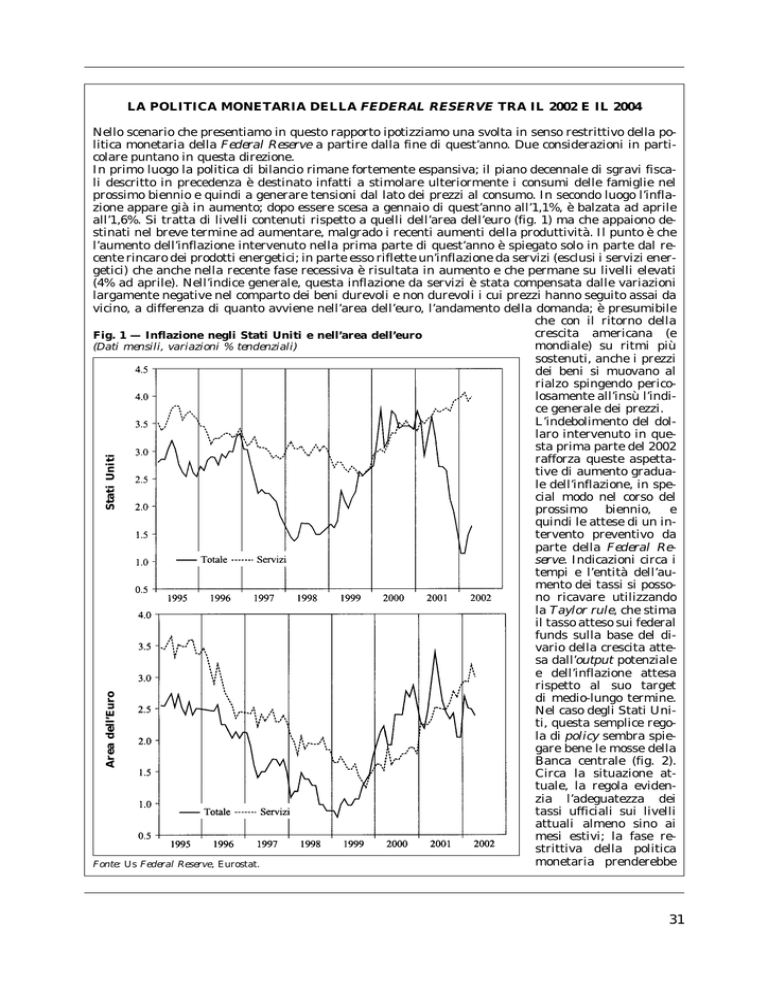

parte della Federal Reserve. Indicazioni circa i

tempi e l’entità dell’aumento dei tassi si possono ricavare utilizzando

la Taylor rule, che stima

il tasso atteso sui federal

funds sulla base del divario della crescita attesa dall’output potenziale

e dell’inflazione attesa

rispetto al suo target

di medio-lungo termine.

Nel caso degli Stati Uniti, questa semplice regola di policy sembra spiegare bene le mosse della

Banca centrale (fig. 2).

Circa la situazione attuale, la regola evidenzia l’adeguatezza dei

tassi ufficiali sui livelli

attuali almeno sino ai

mesi estivi; la fase restrittiva della politica

monetaria prenderebbe

Fonte: Us Federal Reserve, Eurostat.

31

Fig. 2 — Aspettative sui tassi di interesse sulla base della Taylor Rule

(Dati trimestrali, in %)

Fonte: Elaborazioni su dati Us Federal Reserve.

Fig. 3 — Stati Uniti: tassi a tre mesi e futures sui tassi

(In %)

Fonte: Thomson Financial.

avvio nell’ultimo trimestre di quest’anno con un

deciso aumento dei tassi

ufficiali, nell’ordine di tre

quarti di punto, guadagnando di intensità nel

prossimo anno, quando il

rialzo complessivo raggiungerebbe i due punti

percentuali.

Le indicazioni che si ricavano dalla Taylor Rule

appaiono sostanzialmente in linea con le attese

prevalenti sul mercato

dei futures (fig. 3); cambia

solo l’intensità del rialzo

atteso nell’anno in corso,

più elevato di un quarto

di punto, e quello atteso

nel prossimo anno, inferiore della stessa misura.

I mercati scontano infatti

un aumento dei tassi di

interesse già nel prossimo

trimestre e uno più consistente nell’ultimo trimestre di quest’anno, quando i tassi di mercato monetario, pari attualmente

all’1,9%, si porterebbero

al 3%. L’adeguamento dei

tassi ufficiali alla congiuntura proseguirebbe

nel 2003, parallelamente

al ritorno dell’economia

americana sui sentieri di

crescita del reddito potenziale; a fine anno il tasso

sui federal funds si porterebbe al 5%, sui livelli

della metà del 2000 e rimarrebbe fermo su questi

livelli nel corso dell’anno

successivo.

vorire l’ordinato svolgimento delle transazioni finanziarie. La Banca centrale ha aumentato la liquidità a disposizione del mercato monetario, per

limitare le tensioni sui tassi di interesse1; con un intervento deciso al di

fuori delle periodiche riunioni del Comitato monetario, la Federal Reserve

ha poi tagliato di un altro mezzo punto il tasso sui federal funds. Nei tre

1 Nella settimana dell’attacco terroristico il discount borrowing, che nel corso dei primi

otto mesi del 2001 era stato pari, nella media settimanale, a 143 milioni di dollari, raggiunse il record di 11,8 miliardi di dollari, per ritornare sui livelli più usuali nelle due settimane

successive.

32