Elementi per la contabilizzazione del PPP

Prof. Veronica Vecchi, SDA Bocconi School of Management

La contabilizzazione delle concessioni di costruzione e gestione Prima di passare alla trattazione del tema di come contabilizzare una operazione

di concessione di costruzione e gestione va fatta una premessa.

Project financing non è né un contratto né una procedura giuridica, anche se nel

codice dei contratti l’art. 153 è chiamato finanza di progetto.

Project financing è uno strumento di finanziamento che generalmente trova

applicazione alle concessioni di costruzione e gestione. Si tratta di finanziare un

progetto, racchiuso in una società di progetto (che è quindi conditio sine qua non

per strutturare un finanziamento project financing), facendo riferimento al suo

merito di credito e quindi ai flussi di cassa che esso potrà generare e non al merito

di credito o alle garanzie fornite dai soci della società di progetto o sponsor. In

genere esso è caratterizzato da un’alta leva finanziaria, ovvero da una quantità

elevata di debito rispetto ai mezzi propri degli sponsor. Questo elemento consente

di abbassare il costo medio ponderato del capitale.

Pertanto qui si fa riferimento alla contabilizzazione di una concessione di

costruzione e gestione (ex art. 143/144 e 153) finanziata sia in project financing

sia in corporate financing. Quest’ultima è la condizione più frequente.

Nei casi di opere a tariffazione sull’utenza la contabilizzazione non presenta

particolari criticità. Se il progetto è financially free standing, ovvero se

l’amministrazione non supporta il progetto in nessun modo, il progetto non

transita dal bilancio pubblico.

Nei casi in cui il progetto non sia financially free standing, l’amministrazione

potrebbe erogare una integrazione di ricavi o un contributo in conto gestione (da

contabilizzare come spesa corrente) oppure un contributo a fondo perduto, da

contabilizzare come spesa capitale. Affinché l’operazione non configuri debito il

contributo deve essere inferiore al 50% come indicato da Eurostat.

La contabilizzazione può essere più problematica nei casi di operazione a

tariffazione sulla PA.

Se si prevede un canone di disponibilità esso va considerato spesa corrente e su di

essi si applicherà una aliquota IVA piena al 22%. Se si prevede un contributo in

conto capitale, esso sarà spesa capitale, con applicazione di una aliquota IVA al

10%. Anche in questo caso il contributo non dovrà essere superiore al 50%.

I problemi più critici si presentano quanto ex post, all’atto del pagamento, le

amministrazioni cercano di spezzare il canone di disponibilità in due parti, una a

rimborso dell’investimento e una dei costi di gestione, al fine di poter beneficiare

del diverso trattamento IVA, al 10% nel primo caso e al 22% nel secondo. E’

questo il caso di molte operazioni in sanità, in cui peraltro l’agenza delle entrate

ha dato parere favorevole all’applicazione dell’IVA ridotta in quanto è stato

valutato che il canone è residuale rispetto al contributo a fondo perduto e quindi

finalizzato a coprire l’investimento. Ma così facendo viene a svilirsi il concetto di

disponibilità e la parte di canone finalizzata a ripagare l’investimento è molto più

simile a un canone di leasing, con lo svantaggio che un finanziamento in project

financing o corporate financing è ben più oneroso.

In entrambi i casi, a tariffazione sulla PA e sull’utenza, nelle concessioni

generalmente si applica il concetto di ammortamento accelerato con devoluzione

gratuita del bene al termine del periodo concessorio.

La contabilizzazione del leasing Per comprendere come contabilizzare una operazione di PPP è necessario far riferimento al manuale ESA di Eurostat, di cui è stata recentemente pubblicata una edizione aggiornata al 2013. Il principio cardine di Eurostat è quello del risk & reward: la possibilità di contabilizzare operazioni di PPP e quindi anche il leasing off balance sheet e quindi non a debito dipende dal trasferimento dei rischi all’operatore privato, in particolare per le operazioni a tariffazione sulla PA (a cui il manuale ESA si riferisce con il termine PPP) dei rischi di costruzione e di disponibilità. Questa impostazione è stata ripresa anche dal parere della Corte dei Conti a sezioni riunite n. 49/2011, che enuncia a pag. 4, che: “Il leasing immobiliare pubblico in costruendo può quindi costituire, qualora si verifichino determinate condizioni, un valido strumento di finanziamento per la realizzazione di opere direttamente utilizzate dalla pubblica amministrazione e un’alternativa all’appalto, concretizzando modalità di realizzazione di infrastrutture pubbliche secondo schemi di Partenariato Pubblico‐Privato (“PPP”)”. Inoltre, a pag. 16 si legge: “Il leasing finanziario nel quale non ricorrano gli aspetti tipici del partenariato costituisce una forma di indebitamento. Poiché il leasing immobiliare in costruendo è una modalità di realizzazione di infrastrutture pubbliche secondo schemi di partenariato pubblico‐privato l’amministrazione è tenuta a verificare la sussistenza, oltre che delle condizioni formali e sostanziali per l’accesso al leasing, anche di tali criteri”. Diversamente da Eurostat, i criteri contabili internazionali e in particolare lo IAS

17 propongono un approccio più restrittivo alla contabilizzazione del leasing. La

tabella seguente elenca, nella colonna di sinistra, i criteri in base ai quali lo IAS

17 considera il contratto di leasing uno strumento di finanziamento (e

conseguentemente da contabilizzazione come il rimborso di un debito), mente

nella colonna di destra le peculiarità di un contratto di PPP finanziato in leasing.

La verifica sia del trasferimento dei rischi di costruzione e disponibilità, come da

indicazioni Eurostat, sia della non manifestazione delle circostanze indicate dallo

IAS 17 è un passaggio fondamentale per individuare la corretta contabilizzazione

del contratto. Va comunque detto che a livello di aziende pubbliche ed enti locali,

sono i principi contabili che devono essere seguiti, mentre le indicazioni di

Eurostat sono rilevanti ai fini del consolidamento del debito pubblico a livello

nazionale.

Tabella 1 - Analisi di un contratto di PPP finanziato in leasing alla luce delle indicazioni dello

IAS17

IAS 17 – caratteristiche del leasing

Applicazione al contratto di PPP finanziato in

finanziario

leasing

Il leasing trasferisce la proprietà del bene al

L’Amministrazione ha solo una opzione di acquisto,

locatario al termine del contratto di leasing

si veda le numerose pronunce della Corte dei Conti in

materia di leasing immobiliare in construendo

Il locatario ha l'opzione di acquisto del bene a

Il valore dell’opzione di riscatto dovrebbe essere

un prezzo che ci si attende sia sufficientemente

adeguatamente alta (probabilmente superiori al 30%)

inferiore al fair value alla data alla quale si può

esercitare l'opzione cosicché all'inizio del

leasing, è ragionevolmente certo, che, essa sarà

esercitata

La durata del leasing copre la maggior parte

La vita economica di un investimento pubblico è ben

della vita economica del bene anche se la

superiore alla durata di un contratto di leasing,

proprietà non è trasferita

generalmente tra i 10 e i 20 anni. Ed è proprio per

questo motivo che al termine del contratto può essere

previsto un valore residuale (riscatto) del bene pari ad

almeno il 30% del costo di realizzazione

All'inizio del leasing il valore attuale dei

Il valore attuale netto dei canoni sul periodo

pagamenti minimi dovuti per il leasing equivale

contrattuale è superiore al valore di realizzazione, in

almeno al fair value (valore equo) del bene

quanto essi considerano anche i costi di manutenzioni

locato

e di assicurazione

I beni locati sono di natura così particolare che

Generalmente il leasing è applicato a edifici pubblici

solo il locatario può utilizzarli senza importanti

o tecnologie che possono avere un valore di mercato

modifiche

indipendente dal Committente pubblico, ad eccezione

di alcuni casi (es: costruzione di una scuola o

strutture sanitarie in aree in cui riconversioni ad altri

usi potrebbero essere quasi impensabili)

I beni locati non possono essere facilmente

Vedere punto precedente

sostituiti con altri beni

E’ ben evidente che l’elemento che consente di non far ricadere il contratto di

leasing nei criteri indicati dallo IAS 17 è il valore di riscatto, che spesso è fissato

in valori molto contenuti (ora il mercato accetta anche il 10% rispetto a qualche

anno fa). Valori di riscatto più vicini a ipotetici valori (futuri) di mercato rischiano

di rendere il progetto non finanziabile da parte delle società di leasing.

Va comunque detto che è molto difficile poter stabilire un valore (futuro) di

mercato per un’opera pubblica. Il criterio più plausibile potrebbe essere quello del

valore storico (valore di investimento) al netto dell’usura tecnica. Considerando

che la durata media di un leasing in genere non supera i vent’anni (oltre ai

vent’anni le banche/società di leasing non erogano finanziamenti e questa durata

probabilmente si accorcerà a seguito dei criteri di Basilea 3) e che la vita utile di

un’opera pubblica potrebbe essere 40/50 anni, ne deriva che il valore di riscatto

dovrebbe essere stabilito attorno al 30% - 50%. Ma quasi certamente a queste

condizioni la società di leasing non sarebbe disposta a finanziare.

Altra criticità, collegata invece alla necessità di trasferire il rischio di disponibilità

nel rispetto delle indicazioni di Eurostat, è il modo in cui viene determinato il

canone o corrispettivo di leasing. Attualmente risulta “sdoganata” la necessità di

inserire anche le manutenzioni all’interno dei contratti di leasing. Ma le società di

leasing sembrano non accettare il pagamento di un canone unico sul quale

applicare le penali di non disponibilità. Esse preferiscono che l’amministrazione

preveda due pagamenti: il canone di leasing puro senza applicazione di penali e il

canone

di

manutenzione,

quest’ultimo

da

pagare

direttamente

al

manutentore/costruttore. E’ ben evidente che questo non consente di rispettare

quel concetto di trasferimento del rischio di disponibilità a cui fa riferimento

Eurostat. A ben vedere, se venisse pagato un canone unico e si prevedesse

l’applicazione di penali, comunque di importo coerente con il valore delle

manutenzione, esse non potrebbero superare il valore del 10% del valore delle

manutenzioni stesse, altrimenti l’amministrazione potrebbe richiedere la

risoluzione del contratto di manutenzione oppure la sostituzione del manutentore.

Tra l’altro per superare questo problema le società di leasing potrebbero chiedere

una cauzione al manutentore su cui rivalersi in caso di eventuale applicazione di

penali.

E’ evidente che lo strumento del leasing, che presenta potenzialmente molti

vantaggi, tra cui la certezza del finanziamento al momento dell’aggiudicazione

della gara, la relativa semplicità dell’operazione e il costo più contenuto rispetto a

un finanziamento in project financing o corporate financing nell’ambito di una

concessione di costruzione e gestione, è frenato dalla rigidità delle società di

leasing che vorrebbero mutuare i criteri applicati per il finanziamento di beni

privati all’opera pubblica.

E’ necessario su questo stimolare Banca d’Italia affinchè si individuino soluzioni

che consentano il finanziamento di operazioni di PPP attraverso lo strumento del

leasing.

A differenza del leasing, prima di passare a trattare gli aspetti contabili, è

importante una premessa su questo nuovo contratto.

Il contratto di disponibilità L’introduzione del contratto di disponibilità è stata accolta da molti con grande

entusiasmo. Si tratta del primo contratto che incarna appieno i concetti alla base

delle partnership pubblico privato e, infatti, definisce in modo chiaro l’esigenza di

trasferire il rischio di costruzione e di disponibilità sull’aggiudicatario. I due rischi

che consentono di classificare la realizzazione di opere a tariffazione sulla PA

come Partnership Pubblico Privato (PPP). Proprio per consentire un adeguato

trasferimento del rischio di costruzione il contratto di disponibilità prevede che la

gara sia aggiudicata sulla base di un capitolato prestazionale e che sia compito

dell’operatore privato sviluppare i progetti definitivo ed esecutivo. In relazione al

rischio di disponibilità, il contratto deve essere strutturato in modo tale da rendere

effettivo questo principio. Non basta ricorrere a questo contratto per realizzare una

operazione di PPP per opere a tariffazione sulla PA. E dall’altro lato questo

contratto non è l’unico che consente di realizzare un PPP per questa categoria di

opere.

L’entusiasmo con cui questo contratto è stato accolto dalle amministrazioni è

probabilmente dovuto alla possibilità di realizzare un investimento trasferendo al

privato i rischi sopra menzionati e conseguentemente all’opportunità di non

consolidare l’intervento tra le spese di investimento. Dall’altro lato, è indubbio

che la procedura sembri più snella delle altre, prevedendo solo la predisposizione

di un capitolato prestazionale da porre a base di gara. Infine, molte hanno

sicuramente ravvisato nel contratto di disponibilità la possibilità di superare le

criticità evidenziate dal mercato in relazione a uno strumento analogo, il leasing.

Proprio quest’ultimo elemento ha fatto apprezzare lo strumento anche agli

operatori privati industriali, specie ai costruttori, in quanto non vincolati alla

partnership con un soggetto finanziatore, come invece richiesto nel caso del

leasing.

Tuttavia, il contratto di disponibilità non deve essere “preso sotto gamba” e

soprattutto non deve essere considerato la ricetta ai problemi che si sono

manifestati con le altre forme di partnership. Ciò significa che vi deve essere un’

importante attività di valutazione di appropriatezza e convenienza da parte delle

amministrazioni. E soprattutto non bisogna trascurare il problema della

bancabilità, nodo cruciale soprattutto in questi tempi.

E’ comunque indubbio che il contratto di disponibilità rappresenti un’importante

innovazione nel panorama italiano delle PPP, anche perché afferma la centralità

del principio della disponibilità. Questo principio ha fatto fatica ad affermarsi per

le operazioni di leasing, fino a quando non si è avuta la necessità di configurarle

come PPP. Inoltre, questo principio ha fatto fatica ad affermarsi anche nelle

concessioni di costruzione e gestione (ex art. 144 e 153), finanziate anche con

modelli di project financing. Infatti, come già scritto sopra, la necessità di

prevedere lo sfruttamento economico dell’opera ha portato all’inserimento di

molti servizi non core, specie in sanità, che hanno reso spesso eccessivamente

complessi, rigidi e onerosi questi contratti. In verità, si sarebbe potuto prevedere

anche in questi casi un contratto cosiddetto light, con un canone di disponibilità,

associato ad attività di manutenzione finalizzate a garantire la piena fruibilità

dell’opera. Eventualmente altri servizi accessori, legati anch’essi al concetto della

disponibilità dell’opera e del servizio pubblico core, come per esempio il calore e

le pulizie, potrebbero essere inseriti, ma con un meccanismo di tariffazione

separato.

Tra l’altro, vale la pena sottolineare che nel contratto di disponibilità il focus è la

disponibilità dell’opera e non i servizi accessori, che spesso sono difficili da

individuare e di scarso valore economico al di fuori del settore sanitario. Essi,

invece, sono sempre stati, seppure erroneamente, inclusi nei contratti di PPP, al

fine di “mascherare” il costo dell’operazione tra i costi dei servizi storicamente

affidati all’esterno, che in sanità hanno spesso riguardato mensa, pulizie,

sanificazione, gestione dei rifiuti. Su questo punto si rimanda l’attenzione a

quanto scritto sopra.

L’introduzione del contratto di disponibilità consente di ampliare la gamma di

contratti di PPP che possono essere utilizzati per individuare soluzioni sempre più

“tailor made”. Esso, infatti, potrebbe essere utilizzato anche nell’ambito di una

operazione a tariffazione sull’utenza. In questo caso il canone di disponibilità

potrebbe coprire i costi di realizzazione della struttura e quelli di

manutenzione/mantenimento, mentre i ricavi di gestione del servizio puro

(esempio attività natatorie nel caso di una piscina) i costi di gestione.

La definizione del canone di disponibilità La remunerazione dell’operatore privato nell’ambito del contratto di disponibilità

avviene mediante (citazione dell’art. 160 ter del Codice dei Contratti):

a) un canone di disponibilità, da versare soltanto in corrispondenza alla effettiva disponibilità dell’opera; il canone è proporzionalmente ridotto o annullato nei periodi di ridotta o nulla disponibilità della stessa per manutenzione, vizi o qualsiasi motivo non rientrante tra i rischi a carico dell’amministrazione aggiudicatrice; b) l’eventuale riconoscimento di un contributo in corso d’opera, comunque non superiore al cinquanta per cento del costo di costruzione dell’opera, in caso di trasferimento della proprietà dell’opera all’amministrazione aggiudicatrice; c) un eventuale prezzo di trasferimento, parametrato, in relazione ai canoni già versati e all’eventuale contributo in corso d’opera di cui alla precedente lettera b), al valore di mercato residuo dell’opera, da corrispondere, al termine del contratto, in caso di trasferimento della proprietà dell’opera all’amministrazione aggiudicatrice. La definizione del canone di disponibilità da porre a base di gara deve avvenire

sulla base della predisposizione di un piano economico e finanziario finalizzato a

simulare le principali voci di costo necessarie per sviluppare l’investimento e per

garantire la disponibilità dell’immobile o tecnologia (manutenzione e calore).

Sulla base di questi costi è possibile definire quella quota di canone di

disponibilità annuo che consenta di raggiungere l’equilibrio economico e

finanziario, misurato sia attraverso indicatori di convenienza economica (quali il

VAN – valore attuale netto e il TIR – tasso interno di rendimento) sia attraverso

indicatori di bancabilità (quale il DSCR – debt service cover ratio). Così facendo

si definisce una soglia massima di ricavi per l’operatore privato, necessari per

remunerare i fattori produttivi, il guadagno d’impresa e il costo del capitale

(debito ed equity). Nel caso in cui i livelli di performance non siano adeguati,

scattano le penali che andranno a ridurre la remunerazione dei fattori produttivi e

a incidere sull’utile d’impresa.

Il contratto, o meglio un suo allegato, dovrà poi contenere una chiara definizione

del risultato di performance a cui l’ente vuole tendere e le modalità necessarie per

monitorarla.

In particolare, dovrà essere chiaramente specificato:

1) Che cosa si intende per disponibilità; 2) Livelli qualitativi attesi e intervallo di tolleranza prima dell’applicazione delle penali; 3) Meccanismi di rilevazione e misurazione della performance (oltre ai Key Performance Indicators, possono essere utilizzati anche altri metodi, più qualitativi, quali rapporti o questionari di customer satisfaction, a seconda della tipologia di prestazione); 4) Struttura e meccanismi di applicazione delle penali; 5) Meccanismi di aggiornamento del canone di disponibilità (non sempre infatti la semplice rivalutazione all’inflazione può essere sufficiente). Includere queste informazioni in modo chiaro e dettagliato nella documentazione

di gara consente, da un lato, agli operatori privati di formulare delle offerte che

tengano conto delle aspettative e degli obiettivi dell’amministrazione; e, a

quest’ultima, di migliorare il processo di selezione e di massimizzare il suo

vantaggio. La fase della gara è, infatti, il momento in cui il suo potere negoziale è

ai massimi livelli.

Ai fini delle determinazione del canone di disponibilità da porre a base di gara

nell’ambito di un contratto di disponibilità è necessario prevedere quale struttura

finanziaria sottostante può essere utilizzata dal mercato. Si tratta di un elemento

non trascurabile, che ha effetti differenti sul costo e quindi sulla sostenibilità di

questo contratto. Tra l’altro vi è da evidenziare sin da subito la diseconomia

fiscale dovuta al fatto che la disponibilità è un servizio e come tale implica

l’applicazione di un’aliquota IVA del 22%, rendendo la soluzione PPP più

onerosa se confrontata con una modalità tradizionale o anche a una operazione di

leasing. Su punto va comunque detto che nel momento in cui il canone di leasing

diventa un corrispettivo si disponibilità, proprio per configurare una operazione di

PPP, allora sarà molto difficile poter applicare un regime IVA ridotto ai canoni,

come oggi avviene.

Dall’altro lato, nelle operazioni di concessione di costruzione e gestione, specie in

sanità, dove il canone di disponibilità è stato definito in modo residuale rispetto al

contributo a fondo perduto, l’Agenzia delle Entrate ha previsto l’applicazione

dell’IVA ridotta al 10%. Su questo punto si ritornerà dopo.

Il finanziamento del contratto di disponibilità Il contratto di disponibilità, come altre operazioni di PPP, può essere finanziato

attraverso tre possibili strutture finanziarie; il project financing, il corporate

financing (anche chiamato finanziamento strutturato d’impresa) e il leasing.

Il finanziamento mediante project financing puro appare alquanto problematico

per il fatto che le istituzioni finanziarie italiane sono più inclini a finanziamenti

ibridi project financing – corporate financing e comunque nel caso di medie e

piccole operazioni il finanziamento in corporate finance è il modello più

frequente. Esso consiste nell’utilizzo da parte del soggetto sviluppatore/costruttore

di un finanziamento tradizionale contratto sulla base del proprio merito di credito

e senza alcun riferimento al progetto sottostante.

Finanziamenti in corporate financing o in project financing del contratto di

disponibilità potrebbero rivelarsi molto onerosi: il finanziamento bancario è

rimborsato entro il termine del contratto e conseguentemente il rischio

imprenditoriale a capo del soggetto investitore/realizzatore potrebbe risultare

molto alto, in quanto l’amministrazione potrebbe non esercitare l’opzione di

riscatto. Per questo motivo dovrebbe essere considerato un costo dell’equity più

elevato, anche per tener conto delle eventuali garanzie richieste dal soggetto

finanziatore.

Inoltre, la necessità di prevedere un valore di riscatto ai livelli di mercato (ai sensi

dell’art. 160 ter), non consente l’applicazione degli ammortamenti accelerati, con

conseguente maggior onere fiscale sulla controparte privata e quindi scaricato sul

canone di disponibilità. Infatti, se tutto il bene fosse ammortizzato nel periodo

contrattuale e in più si stabilisse un riscatto finale adeguato a rappresentare un

possibile valore di mercato, l’amministrazione pagherebbe un valore ben

maggiore per il bene realizzato. Con la conseguenza di un danno erariale. A tal

proposito, la Corte dei Conti sezione Puglia (Deliberazione n. 66/2012),

parafrasando quanto previsto dal manuale Eurostat, rammenta che nel caso “sia

previsto

un

prezzo

più

basso

del

valore

economico

atteso

perché

l’amministrazione ha già pagato in precedenza per l’acquisizione dell’asset” la

contabilizzazione dovrà essere on balance. Per evitare che l’acquisto al termine

del contratto costituisca un fatto meramente eventuale, ma anche con la necessità

di stimare il valore di mercato eventualmente residuo, potrebbe essere calcolato

un valore di riscatto pari al bene non ammortizzato al termine del contratto.

Peraltro questa soluzione è ciò che si prevede anche nel caso di risoluzione

anticipata di una concessione.

In relazione alla possibilità di beneficiare della piena deducibilità fiscale degli

oneri finanziari (ai sensi dell’art. 96 del TUIR), è suggeribile che venga in ogni

caso costituita la società di progetto anche nel caso di un finanziamento in

corporate financing.

Una opzione molto interessante potrebbe essere finanziare il contratto di

disponibilità con un leasing. Vi potrebbero essere due elementi di vantaggio: da

un lato il minor costo finanziario derivante dall’ipotesi che il pagamento sia

effettuato direttamente dall’amministrazione alla società finanziaria; dall’altro

lato, il coinvolgimento della società finanziaria all’interno dell’operazione, che

consentirebbe anche di ridurre i rischi di non bancabilità dell’operazione.

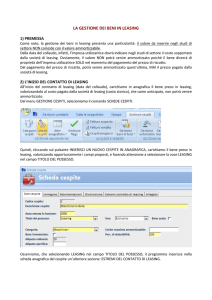

Di seguito si illustra come il canone di disponibilità può essere erogato

nell’ambito delle due possibili strutture finanziarie applicate al contratto di

disponibilità, quella in corporate financing e quella in leasing.

Figura: Il canone di disponibilità e le possibili strutture finanziarie