caricato da

paonessa.carmela

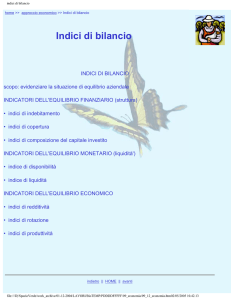

Analisi per indici