Bozza_01_ 26 febbraio 2016

ISTITUZIONI, CAPITALE e MONETA

Storia dei sistemi finanziari contemporanei

PARTE PRIMA: 1790-1914 [cap: 1-3]

PRINCIPI, MERCANTI, INDUSTRIALI

Cap. 1 Principi e mercanti: 1790 - 1850

Sommario

1.1 Il sistema mercantile: i caratteri generali

1.2 Il sistema mercantile: le componenti

1.2.1 La finanza pubblica

1.2.2 La finanza privata

1.2.3 Microstorie: Hope & Co., Baring Brothers, Rothschild

1.3 Il mercato di Londra

1.4 Sintesi

Cap. 1 Principi e mercanti: 1790 - 1850

Sommario

Tra gli effetti economici dalla guerra vi è la reattività che essa genera nel tessuto sociale. Nel caso delle

guerre napoleoniche, combattute dagli stati europei nell’ultimo decennio del ‘700, essa ebbe l’esito di

consolidare l’egemonia borghese: modi economici (la gestione del patrimonio) e modi civici (appartenenza

ad un ceto sociale) non ebbero, da allora più distinzione. A questa condizione concorsero in primo luogo

la capacità di definire strumenti e procedure di trasferimento dei titoli pubblici così da poter generare il

vantaggio della loro commercializzazione; in secondo luogo la riorganizzazione dei patrimoni privati in

cui ai beni immobiliari si unirono quote sempre crescenti di beni mobiliari in specie azioni e obbligazioni,

monete. Il lessico coevo lo testimonia con efficacia indicando gli agenti del cambiamento come “negozianti

e banchieri”. Essi furono in grado di governare sia il conto del valore capitale (lo stock) e chiudere le

catene di transazioni per mezzo di contratti di negozio, sia di generare la disponibilità la liquidità (il

flusso) degli strumenti utili al pagamento per tutti i beni (non necessari) di cui si nutre il nuovo vivere

borghese. Le spese e gli investimenti specifici sostenuti dai privati e dagli Stati furono possibili solo in

quanto compresi in un nuovo contesto istituzionale in grado da ridurre l’incertezza insita nell’aumento

del volume degli scambi quello generato dal sistema finanziario mercantile.

Il paragrafi seguenti comprendono: (1.1) le categorie di analisi; (1.2) la descrizione delle

principali caratteristiche della finanza pubblica e privata nei mercati di Olanda, Inghilterra, Francia;

fine del ‘700 questi mercati hanno svolto per decenni ruoli compenetrati, tanto da potersi considerare per

molti aspetti un insieme. Nel paragrafo ( 1.3 ) l’attenzione è posta invece al modo in cui il processo di

egemonia di quello inglese e in esso della City abbia potuto prendere corpo: ciò al fine di dare corpo, e

consentire al lettore un terreno di verifica dell’efficacia analitica, delle categorie descritte nelle pagine

precedenti. Il paragrafo (1.4) traccia una sintesi dei temi discussi.

1

1.1 Il sistema mercantile: i caratteri generali

Unità di conto

In un mondo in cui si scambino solo due tipi di beni il baratto è il modo più

efficiente per condurre gli scambi; ma se i tipi di beni sono più di due il costo della

ricerca di una doppia coincidenza dei desideri tra gli agenti è sufficiente a diffondere

l’uso di un bene di conto e di pagamento, non necessariamente identici, ma

obbligatoriamente legati tra loro da una relazione numerica, la moneta: l’unità di conto, con

cui si misurare il valore dei beni scambiati.

Condizione imprescindibile per ogni unità di conto è la condizione di non

modificabilità. Essa fu ottenuta – nei mondi in cui i costi per produrre un bene “non

alterabile”, un falso, erano proibitivi –, riconducendo ad un’unità di misura immateriale il

conto del valore. A questo fine furono utilizzati sia strumenti convenzionali, come

monete coniate non più in circolazione, sia monete “immaginarie”, cioè mai coniate.

Queste procedure furono individuate come le uniche in grado di rendere il conto

affidabile, tali, cioè, da renderne impossibile l’alterazione, senza che a ciò fosse dedicata

l’azione, e il costo per imporne l’uso, di una magistratura. Tali procedure indussero l’uso

del pagamento con strumenti diversi da quelli di conto, sebbene con essi necessariamente

coordinati.

Moneta

Questo modo di intendere il significato di moneta porta a comprendere come il suo

valore vada inteso prima che come pari al suo costo (di produzione e/o di detenzione),

come pari al reciproco del prezzo delle cose che si ritiene esso sarà - se e quando

utilizzato - in condizione di pagare.

Questo modo di intendere consente di specificare la moneta come l’oggetto di fides

che nella catena degli obblighi che culturalmente si ritengono gravare a seguito dello

scambio sulla parte che riceve il bene scambiato è in grado di liberalo dagli obblighi verso

chi gli ha ceduto il bene.

E’ la fiducia degli agenti nella possibilità di disporre di uno strumento di definitività

dello scambio, che consente di superare il limite del baratto attribuendo ad una merce o a

una procedura la fiducia di strumento di pagamento del conto del valore. Questa

condizione ha portato ad attribuire - per estensione – l’uso del termine moneta anche

allo strumento di pagamento più diffuso, e a far comprendere nel prezzo del bene

scambiato anche il costo di disporne per pagare. Tuttavia, si tratta di un errore, o meglio

una semplificazione nell’uso delle categorie che è bene rimuovere1.

Mercato

Tale semplificazione ha infatti portato a interpretare la disponibilità e la stabilità del

prezzo di una merce (per esempio l’oro), come la condizione perché vi potesse essere

disponibilità e stabilità negli scambi; facendo coincidere moneta con fiducia e questa con

certezza. Ciò ha reso possibile guardare al mercato come un luogo naturale in cui si

realizza per mezzo di uno strumento convenzionale neutro (avente valore convenzionale)

la condizione di incontro di offerta e domanda, il prezzo di equilibrio nello scambio tra i

1

J. Hichs, 1989

2

beni. La possibilità di disporre di un bene neutro ha consentito diverse scale di

semplificazione. La prima e più rilevante è quella di conferire allo stesso bene un

medesimo prezzo in mercati diversi, tra cui in primis quello del capitale, del lavoro così da

favorirne l’interscambiabilità come fattori della produzione, definendo di riflesso mondi

(comparabili) nelle preferenze di portafoglio dei consumatori.

Tuttavia, essendo il frutto di una semplificazione concettuale, tale interpretazione del

mercato non può che intendersi errata. Il mercato non è neutro; non è “sempre esistito”.

Al contrario esso può essere inteso solo come un luogo artificiale esteso quanto

l’insieme della rete dei contratti dello scambio dei fattori della produzione e dei beni

consumati. Esso risulta quindi continuamente essere creato dalla società civile, dalle

modalità con cui gli operatori organizzano la loro rete di relazioni in modo da rendere

l’incertezza statica, insita nello scambio, superabile attraverso una pratica ripetuta di

conoscenze che dà luogo a regole, istituzioni, alla formazione del capitale sociale. In

questo modo si intende come una parte del prezzo con cui i beni vengono scambiati è

formata anche dai costi sociali risultanti dallo scambio medesimo, cioè quelli definiti dalle

relazioni con cui gli agenti si accordano su un contratto che dà loro potere liberatorio sul

bene scambiato per mezzo di una moneta. Ciò consente di indicare la moneta come una

quasi rendita, poiché disporre di ogni specifica moneta darà luogo a una condizione

(rendita) di accesso specifico ai mercati; diversamente, occorrerà passare per i costi

(opposti alla rendita) di transazione/cambio.

Catena di definitività

I modi stessi degli agenti che partecipano allo scambio, dividendosi tra ottimisti e

pessimisti nella valutazione dell’incertezza che il prezzo dei beni resti stabile, hanno

portato all’attuazione di procedure identificabili come una catena di definitività che ha

consentito agli agenti di prendere decisioni, pur a fronte di incertezza, così da poter

proseguire nel tempo con la scelta di divisione di lavoro e di aumento nel volume e nella

tipologia dei beni scambiati2. È altresì evidente che la possibilità che uno degli agenti che

partecipano alla catena degli scambi la interrompa, appropriandosi del valore ricevuto

senza attuare il pagamento con titoli solvibili, dà luogo ad un rischio post-contrattuale

che porta a precludere contratti che comportino l’uso di investimenti specifici, compresi,

dunque, quelli che servono ad attuare il pagamento attraverso una specifica moneta e/o

procedura.

A questa difficoltà fu posto un limite, mercantile e politico, attrezzando il proprio

negozio/banca con la raccolta di miscellanee di monete e autorizzando il valore legale

della moneta in base al peso del metallo nobile coniato; in termini finanziari, venne

affinata la procedura di trasmissione del titolo e del diritto economico ad esso associato

per mezzo, ad esempio, della girata: l’impegno veniva preso a fronte di una terza parte

che ne faceva da garante e, nel caso di effetti usati come strumento di pagamento, il titolo

richiedeva la firma olografa del soggetto trasferente. Ma gli effetti di pagamento

trasmessi per girata, sebbene continuativamente presenti in tutti i mercati dell’età

moderna in poi, essendo una promessa di pagamento costruita su una triangolazione (es.

i pagherò, i warrant), si diffusero tanto quanto la reputazione dell’agente che faceva da

vertice del triangolo, di norma una banca di giro che ne garantiva l’esecuzione; fatta

eccezione per i titoli garantiti da banchi pubblici (ad es. quelli di Genova e Venezia),

questi titoli restarono così all’interno di mercati domestici e non furono in grado di

generare un mercato finanziario internazionale in senso pieno. Maggiore diffusione – e

quindi maggior incidenza nella formazione di un effettivo per volumi e dimensione –

ottennero fin dal XVI secolo, per la loro stessa struttura contabile, altri titoli di origine

mercantile quali le “lettere di cambio”, che costituivano un ordine di pagamento

2

North, 2005

3

strutturato su catene di definitività con un modulo di quattro operatori, non

necessariamente tutti in contatto tra loro.

Attraverso le lettere di cambio, un agente attivo in un dominio commerciale A, ovvero il

mercato all’interno del quale egli aveva costruito la sua reputazione e la sua rete di

conoscenze, aveva la possibilità di attuare un pagamento, ad esempio, in un dominio

commerciale D, che gli era invece totalmente estraneo. Tale possibilità era ottenuta

dall’agente del dominio A attraverso una lettera che ordinava ad un mercante-banchiere

di sua fiducia, attivo nel suo dominio ma con buone relazioni anche in altri domini come,

ad esempio, in un dominio B. Tale mercante-banchiere, che lavorava quindi sia in A che

in B, aveva il compito di pagare, per conto dell’agente di A, ad un mercante-banchiere,

ignoto a quest’ultimo e attivo nei domini esterni B e D, una somma da lui dovuta

all’agente attivo nel dominio D con cui aveva scambiato merci o titoli.

In questo modo – attivando queste catene di definitività - si passava da una promessa

di pagamento – quale la girata – ad un ordine di pagamento tramite costi (quelli di

commissione) che esistevano solo perché poteva esistere un mercato di tipo fiduciario,

etimo poi mutato in finanziario.

Le catene di definitività hanno così dato luogo per tramite del loro incrociarsi ad un

effetto di rete di scambio e di pagamento differito nel tempo e nello spazio.

La finalità comune all’insieme degli agenti portò all’affermarsi di contabilità costruite

su tavole di eguaglianza – dapprima tra i mercati di fiera e poi nei mercati con monete

coniate da zecche pubbliche – che consentivano di conoscere a chi ne era esterno il

valore della moneta diffusa in ogni mercato interno, consentendo così di scambiare tra i

diversi mercati.

I mercanti-banchieri divennero così agenti di un processo di estensione della fiducia

prima attraverso la rete della conoscenza e reputazione definitasi nello scambio

commerciale, poi specializzandosi nella negoziazione di specifiche transazioni delle

diverse tipologie di effetti finanziari: in primo luogo della cambiale, cui, a seconda del

grado di solvibilità e onorabilità del soggetto trasferente (il traente), veniva dato un grado

di qualità (si distinguevano così cambiali di primo grado, di secondo ecc.); in secondo

luogo, le banconote, titoli di debito convertibili su richiesta i metallo emesse da banche.

Interdipendenza

Nei sistemi di scambio di mercato dove sono attive catene di definitività di tipo

finanziario-mercantile, quando ci si riferisce ad un prezzo di equilibrio non si intende

quest’ultimo come la risultante dell’azione di una “mano invisibile”. Quest’ultima, nella

migliore delle ipotesi, avrebbe potuto definire la divisione del lavoro, ma non certo la

formazione del prezzo, oggetto della continua azione di agenti e di istituzioni che, posti

in condizione di operare per mezzo di un insieme di contratti, regolavano lo scambio in e

tra i mercati non in ragione della concorrenza del prezzo (che può essere sostenibile

senza portare alla distruzione di valore/lavoro solo se la concorrenza risulta attiva anche

nella fase di produzione del bene), ma in ragione della loro capacità di negoziare, in tempi

e modi diversi, acquisto e vendita dello stesso bene.

Proprio questa interdipendenza distingue l’età mercantile da quella industriale, nella

quale prevalgono condizioni di simultaneità nella definizione del prezzo sui mercati,

poiché su quest’ultimo incide principalmente l’informazione dei costi di produzione,

comune ai tre mercati dei capitali, del lavoro e dei beni, rispetto a quella delle scelte

operative specifiche della distribuzione e del consumo.

Il doppio equilibrio: ex-ante ed ex-post allo scambio

In un sistema economico in cui la definizione dei prezzi non avviene simultaneamente

all’interno dei tre mercati dei beni, dei capitali e del lavoro, si avrà equivalenza/equilibrio

4

solo quando il prezzo-valore del bene scambiato sarà nelle condizioni di essere lo stesso

ex ante ed ex post al momento dello scambio.

Scorte

Affinché ciò potesse essere realizzato, sarebbe stato necessario disporre di beni di

scorta tali da garantire una continuità nella produzione di beni durevoli, ad esempio con

ritmi annuali, in connessione ad eventi di scambio di lungo periodo, quelli, quindi, in cui

si può verificare il cambiamento di un fattore produttivo, come le fiere; oppure in

connessione alla distribuzione dei beni in tempi brevi, i tempi di consumo, ovvero con

ritmi giornalieri e settimanali.

Monetizzazione

La monetizzazione delle economia, quindi, ovvero l’uso di moneta negli scambi, ebbe

in primo luogo l’effetto di creare una estensione delle reti di definitività e quindi un

aumento nello spessore dei mercati. Quest’ultimo venne reso manifesto dalla maggiore

fiducia nell’azione dello scambio e nella riduzione del prezzo, reciproco della moneta,

investimento specifico utile all’efficacia del contratto: condizione che fu portata al suo

estremo per mezzo di carta-moneta, con l’uso di una moneta- merce “intrinsecamente

inutile”.

Questo risultato, a cui era favorevole l’insieme della comunità mercantile, si impose

per il vantaggio di estendere un costume comune, l’uso di uno standard, che la letteratura

economica indica convenzionalmente come gold standard, che fu in realtà molto più

eterogeneo dello standard oro in senso materiale poiché comprese monete in argento e

rame, banconote, obbligazioni private (le lettere di cambio) e pubbliche, titoli del debito

di Stati, governi, città etc.

Price-specie flow mechanism

La letteratura economica rimanda la possibilità che questo meccanismo di

definizione dei prezzi potesse attuarsi mediante la regola proposta da David Hume,

definita price-specie flow mechanism. Secondo tale regola, muovendo da una posizione di

equilibrio tra i mercati A e B, quando in uno dei due si viene a determinare una radicale

contrazione o aumento dei prezzi – espressi in uno strumento di pagamento indicato

come spice, termine che possiamo intendere, per semplicità, come sinonimo di moneta

coniata valida in entrambi i mercati – a causa di una improvvisa assenza e o

moltiplicazione di determinati beni avvenuta, secondo le stesse parole di Hume, “tutta in

una notte”, si avrà un afflusso di oro nel paese in surplus commerciale e una riduzione

nel paese in deficit. Se vale la teoria quantitativa della moneta, allora i prezzi

aumenteranno nel paese in surplus e scenderanno nel paese in deficit. I beni esteri

torneranno a diventare più convenienti di quelli nazionali, i consumatori cambieranno

abitudini di spesa e il surplus sparirà fino a ritornare ad una situazione di equilibrio.

Molte volte si è aperta la discussione tra filosofi ed economisti sulla validità di

questo automatismo, assimilato da Keynes a quello delle regole del gioco, per ottenere la

misura dell’equilibrio negli scambi della bilancia commerciale tra i paesi. Inoltre,

all’efficacia retorica dell’idea di indicare la regola, è stata associata poi in molti autori

contemporanei quella di farla coincidere con lo standard nel pagamento cioè con l’uso del

metallo coniato destinato alle operazioni di saldo valutario.

In questa sede, non riteniamo opportuno assumere come valido il meccanismo

proposto da Hume. Esso, infatti, presuppone la capacità di una rapida variazione dei

5

prezzi interni e del loro naturale riverbero sul mercato internazionale3. La moneta (unità

di conto) è una quasi rendita, poiché il suo valore, diverso in ogni momento, deriva dal

comportamento non solo dalle scelte del possessore ma, soprattutto, da quelle degli

agenti che in ogni momento la richiedono o se ne liberano, facendo si che il possessore le

attribuisca il valore non di ciò che ha acquisito, ma di quello che potrà acquisire. Questo

modo di intendere implica l’esclusione dell’automatismo tra i flussi. Essi, infatti, possono

avvenire solamente in seguito alla decisione del proprietario degli effetti de pagamento di

alienarli, cedendo, in questo modo, a fronte di un bene o di un servizio equivalente, il suo

privilegio e/o rischio di rendita ad un altro operatore4.

Stopping rule e gold standard

Nei mercati di fine Settecento, all’intero di società preindustriali, si realizzano,

come documentato dalle testimonianze dei contemporanei, una molteplicità di scambi

ordinati secondo la preferenza di portafoglio degli agenti.

Questi ultimi attivano una catena di definitività estesa per azione dell’arbitraggio

fino a quando il flusso di moneta metallica, misurata in funzione dello standard, non

viene a cessare o per mancanza fisica del mezzo di pagamento in grado di per poter

continuare la catena, o perché il costo per ottenerlo è percepito, o è di fatto, superiore al

vantaggio che esso potrebbe garantire. Tale condizione, nota come stopping rule, è

documentata dai libri dei contabili dei mercanti che venivano portati come evidenza di

prova nelle inchieste promosse dal Parlamento inglese nei primi anni dell’Ottocento. Ad

esempio, la stopping rule è esplicitata in modo puntuale nella corrispondenza di un

operatore di cambi quale fu, prima della sua attività politica ed accademica, David

Ricardo. 5 L’attenzione, con chiara finalità di politica economica, riservata nel secolo

scorso, a partire da Keynes, alle inchieste parlamentari appena menzionate, ha portato

alla sovrapposizione tra l’idea e la pratica del gold standard e le modalità con cui il sistema

dei pagamenti è stato effettivamente regolato. Se si osserva, però, la storia di quest’ultimo

con attenzione, si noterà che i due aspetti rimangono nettamente distinti.

Si deve, ad esempio, ricordare che l’uso di monete in oro come strumento di

pagamento nelle transazioni all’interno dei mercati domestici e in quello internazionale si

ebbe solamente a partire dagli ultimi decenni dell’Ottocento, ovvero dopo che i

parlamenti della Germania ed in seguito degli Stati Uniti stabilirono il corso legale

esclusivamente alle monete in oro.

Diversamente, quello che ha interessato il sistema mercantile, quasi un secolo

prima, è stata la sua condizione di gold standard che se riferita al pagamento, va intesa

come sistema di stopping rule; se riferita al cambio, va intesa come egemonia della sterlina

inglese, egemonia dovuta alla centralità che la piazza di Londra riuscì ad acquisire sia nel

mercato internazionale delle merci, sia in quello dei titoli finanziari. Tuttavia se la prima

Veniva postulata, cioè, un’effettiva condizione di parità del potere di acquisto tra i due mercati, tale da

esercitare una sequenza di riallineamento delle partite correnti e, in ultimo, della bilancia commerciale tra i

due paesi in modo aggregato al punto di dare alla moneta il valore di un bene neutro, convenzionale.

4 Ritengo inoltre che non si possa anticipare al sistema mercantile la capacità di operare in una condizione

di legge del prezzo unico; cioè di essere in grado di organizzare gli scambi per ogni possibile punto della

funzione di domanda con un bene identico su mercati diversi tale per cui lo scambio può avvenire solo al

suo prezzo naturale, quello imposto dal costo medio, indipendente dalle variazioni a breve della funzione

della domanda - poiché solo variazioni nel prezzo relativo dei fattori, cioè nel lungo periodo – possono

portare ad avere un diverso costo medio e quindi un utile diverso per il produttore di quel tipo specifico di

bene e servizio.

5 La diversa lettura che ne è stata data deriva dal modo in cui essi sono visti; cfr. qui introduzione.

3

6

condizione, ovvero il gold standard riferito al pagamento come sistema di stopping rule,

può essere accolta in ragione della sua semplificazione, questo non risulta vero per la

seconda condizione, ovvero l’egemonia della sterlina inglese e della piazza di Londra.

Resta infatti da spiegare perché, tra le grandi piazze mercantili e finanziare europee della

fine del Settecento, ovvero Amsterdam, Parigi e Londra, fu quest’ultima, con la sua

sterlina, ad acquisire, già negli anni Quaranta dell’Ottocento e poi maggiormente nei

decenni seguenti, la posizione di moneta chiave negli scambi internazionali.

1.2 Il sistema mercantile: le componenti

La composizione del portafoglio finanziario nell’epoca mercantile è riferibile a quattro

tipologie di effetti finalizzati ad un unico obiettivo ottenere guadagno in conto capitale:

titoli a lunga e a breve scadenza emessi da enti pubblici; cartelle fondiarie; cambiali;

monete coniate.

Questa condizione esplicita rimanda ad una gerarchia nell’uso distinto di due sottoinsiemi di effetti finanziari: il primo destinato al risparmio in modo diretto

(accantonando valore) e assicurativo (garantendo ciò che è stato assegnato), in cui

rientrano i titoli pubblici a lunga scadenza e le cartelle fondiarie; il secondo, destinato a

migliorare l’efficacia degli scambi commerciali, la circolazione dei beni le pratiche di

pagamento, che comprende cambiali, titoli a breve, pagherò, monete.

Questa distinzione non riserva attenzione agli effetti finanziari utilizzati per pratiche

speculative, come cambiali di arbitraggio, contratti a termine etc., non perché essi non

fossero presenti, ma perché non componevano la parte fondante rivolta ad utilità come

esito della contrattazione mercantile e non a utilità come esito del tempo di detenzione di

un bene a fine speculativo (ad es. per la differenze nel valore dei tassi di interesse tra beni

patrimoniali simili).

1.2.1 La finanza pubblica

Nel corso del ‘700 si ebbe una rivoluzione nei rapporti finanziari tra potere centrale,

Stato, Governo e popolazione. Nella età moderna, Stati e Governi si avvalsero del

mercato finanziario per ottenere in un tempo più breve del normale le disponibilità di

pagamento che i tempi e le scelte della politica imponevano loro: ciò accadde quasi

sempre in caso di guerra.

La soluzione istituzionalizzata a partire dal ‘500, sull’esempio della corte di Spagna, fu

quella di concordare con mercanti contratti di anticipo sui gettiti fiscali dovuti al sovrano

per tasse sulla proprietà, sui consumi, sugli scambi. Tali contratti prevedevano la vendita

del diritto di ricevere il gettito di imposta tramite la nomina del creditore e dei suoi eredi

all’incarico di esattore. Oppure, il creditore veniva iscritto come titolare di un

vitalizio/pensione per un tempo che si poteva fin da principio definire come esteso in

modo ereditario per alcune generazioni.

In questo modo, per mezzo della vendita degli uffici, delle cariche pubbliche e delle

esattorie, i sottoscrittori del debito dello Stato facevano da intermediari tra Corona e

popolazione.

Nel ‘700 la condizione si ribaltò: la Corona divenne l’intermediario tra i mercanti e la

popolazione. Questa condizione modificò la centralità della relazione: nel primo caso il

mercante offriva un capitale e chiedeva la restituzione del medesimo; mentre, nel

secondo caso, il mercante collocava presso la popolazione i titoli che davano l’utile di

quel capitale.

7

Il debito pubblico passò così da essere composto da prestiti a breve termine ed ad alto

rendimento – non cedibili a terzi poiché definiti con vincoli personali (vitalizi) e titoli a

breve scadenza (pagherò o simili) emessi dai governi per sostenere la spesa corrente di

opere pubbliche – a essere composto da prestiti concessi da un insieme numeroso di

sottoscrittori di titoli pubblici a lunga scadenza e a basso rendimento, negoziabili in

quanto consentivano la riscossione di rendita proporzionale al loro valore nominale

tramite la consegna a date prestabilite di una cedola – staccata dal titolo - pagata al

portatore6.

Rivolgendo l’attenzione alla diffusione alla rilevanza di questa pratica, è evidente che

essa vada riferita all’azione congiunta di tre comunità mercantili/finanziarie: quelle

olandese, francese e inglese.

L’opportunità di considerare l’insieme congiunto dell’azione delle tre comunità

mercantili deriva innanzi tutto dal contributo dato da ognuna alla formazione del

mercato dei titoli, e inoltre dalla possibilità di considerare l’effettiva rilevanza di questo

mercato solo dopo che tutti e tre i protocolli, con cui le singole comunità nazionali li

hanno trattati, furono completati.

Le regole – contratti istituzionali – che consentono la soluzione di problemi di

gestione della cosa pubblica, sono state molto spesso copiate da Stato a Stato, specie

quando definivano procedure su beni scambiati sul mercato internazionale, non fosse

altro perché il loro assetto contribuiva alla definizione del prezzo finale del bene

scambiato, rappresentando una barriera non tariffaria.

In sintesi le diverse procedure, inizialmente definite dai tre Stati (dalla metà del ‘600 a

quella del ‘700) e poi progressivamente integratesi reciprocamente nel secolo seguente

(dalla metà del ‘700 a quella dell’800), sono riferibili a tre contratti tra i soggetti creditori e

debitori, in se’ e in modo congiunto, che possiamo immaginare come i lati e l’area di un

triangolo.

- Il primo fu rivolto a definire le modalità capaci di dare garanzia al creditore

(sottoscrittore) della solvibilità effettiva del debito, a definirne cioè le

caratteristiche che doveva avere il titolo per poter “assicurare” il sottoscrittore,

che svolgeva, acquistandoli, una azione di risparmio tutelato dallo Stato e non

di rischio indotto dal potere pubblico (qualità, quest’ultima, che avevano avuto

fino ad allora i mercati dei titoli; l’ultimo caso rilevante è quello del

consolidamento dei 2/3 attuato dalla Repubblica Francese nel 1797).

- Il secondo fu costituito per rispondere all’esigenza comune ad entrambi –

creditori e debitori – di conoscere con certezza il costo dell’emissione di ogni

partita di debito/credito che il mutare delle condizioni del mercato finanziario

delle altre rendite (quelle fondiarie, immobiliari etc.) poteva suscitare sul valore

nominale del titolo della rendita pubblica precedentemente sottoscritta,

comportando di riflesso possibili perdite in conto capitale per i sottoscrittori e

possibili variazioni in conto interessi per l’emittente.

- Il terzo fu rivolto a definire le modalità capaci di dare garanzia al debitore

(Corte/Governo) interessato a ordinare e mantenere la stabilità del valore

annuale del debito (flusso), che veniva a far parte delle uscite delle casse dello

Stato, in modo da controllare la politica fiscale e il consenso politico del

governo.

La soluzione titolo – cedola propone - in modo evolutivo – il titolo finanziario: fede di deposito e

warrant, cioè la soluzione di anticipazione su deposito merce e negozio del titolo pronti contro termine che

ne deriva; una soluzione diffusasi a partire dai docks di Londra dalla metà del 600 finalizzata ad attuare lo

scambio merci a partire dal momento in cui si era sicuri del loro arrivo/giacenza in porto.

6

8

La costruzione del primo lato/protocollo fu opera dei mercanti olandesi, interessati a

disporre di un bene rifugio/risparmio con cui tutelare la variabilità delle loro entrate,

definendo la tipologia del bene scambiato come un titolo del debito pubblico non

redimibile a basso interesse.

In questo caso l’asimmetria tra sottoscrittore del titolo ed emittente – condizione che

aveva per secoli portato ad una limita crescita d questo tipo di mercato inducendo i

privati a chiedere la garanzia della restituzione da parte del potere pubblico, impegnando

spesso in ciò una terza parte (una banca di giro) o ottenendo in compenso della

sottoscrizione il beneficio delle entrate fiscali – fu reso possibile stabilendo il carattere di

irredimibilità del debito sovrano e il basso valore intrinseco di ogni singolo titolo di

sottoscrizione. Queste condizioni erano possibili nel caso della comunità olandese,

poiché i sottoscrittori erano anche i rappresentanti dello Stato. La Repubblica olandese

era infatti retta dalla sua comunità mercantile. Il rischio di non onorabilità del debito era

dunque vicino a zero e la sottoscrizione svolgeva così la funzione di

investimento/rifugio, di assicurazione contro la volatilità dei guadagni mercantili.

La costruzione del secondo lato/protocollo fu opera dei mercanti inglesi, interessati a

disporre di uno strumento di pagamento con cui favorire la crescita del volume degli

scambi interni e raccogliere risparmio (oro) spendibile sul mercato estero.

La condizione di commercio dei titoli definita in Olanda fu modificata e resa possibile

in ogni un contesto istituzionale in cui non vi sia un potere assoluto del Governo che

emette il debito – condizione che di per sé rende non credibile il pagamento dopo che il

governo sia decaduto – , attraverso la promozione di una società finanziaria privata, la

Banca d’Inghilterra, che riceve dal governo oltre al beneficio di un rendimento sul

prestito, la possibilità di usare il capitale raccolto, di cui solo una parte è versata al

Governo, come garanzia per la commercializzazione di effetti commerciali, tra cui

l’emissione di titoli utilizzabili per il pagamenti interni allo Stato (banconote).

Il terzo protocollo/lato fu opera dello Stato francese. L’esigenza di conoscere e

definire l’entità dei flussi delle uscite che lo Stato era chiamato a sostenere in ragione

delle rendite concesse al ceto nobiliare e alla nobiltà degli uffici portò l’amministrazione

centrale a diverse iniziative di riordino delle rendite emesse e al loro mercato. Le guerre

di fine secolo, indussero poi i proprietari dei titolo a venderli per poter mantenere il loro

tenore di vita.

Sebbene la svalutazione del valore dei titoli della rendita non potesse che costituire un

vantaggio per il governo centrale, non poteva esserlo l’attività speculativa che vi si

accompagnava, in quanto rendeva difficile stimare i possibili flussi di cassa. Al processo

di riordino sistemico voluto da Necker negli anni ‘80 del ‘700 e negli anni della

Rivoluzione, seguì, per opera dei governi Napoleonici, il completamento della riforma

della Finanze, per mezzo della istituzione della Cassa di Ammortizzazione e con la delega

alla istituita Banca di Francia di tutelare la parità del valore del titolo.

Il cementarsi del mercato dei titoli tra le tre piazze finanziarie di Amsterdam, Londra e

Parigi, fu poi come, già ricordato in paragrafo 1.1.1, l’esito della guerra; ma fu anche della

capacità delle regole di diffondersi per imitazione dando tuttavia luogo a specifici effetti

di articolazione e di implementazione. I paragrafi seguenti presentano la sintesi degli

aspetti generali dei tre mercati nazionali.

L’Olanda

La modalità dei governi di ottenere finanziamenti a breve compensandoli con premi,

con pensioni, privilegi fiscali o concessione di monopoli mercantili, finì con il primato

commerciale delle città-stato. Tra queste si affermò nel corso del ‘600 la Repubblica

Olandese, la cui popolazione prospera e frugale fu in grado sia di risparmiare abbastanza

9

per autofinanziare per decenni la guerra di indipendenza dalla Spagna, sia di investire nel

commercio e nel debito di altri Stati.

Governata da una aristocrazia mercantile la Repubblica Olandese strutturò la propria

capacità di autofinanziarsi per mezzo della sottoscrizione di titoli destinati a sostenere le

spese militari della Repubblica, cioè a garantirne l’esistenza politica, e le spese per opere

pubbliche (quali dighe, canali, etc.), che ne assicuravano l’esistenza territoriale. Questi

titoli divennero così di fatto negoziabili non solo poiché consentivano il trasferimento del

diritto di alienazione del beneficio che rappresentavano, ma anche per la loro aspettativa

di rischio vicino a zero: l’insolvenza del debito avrebbe potuto derivare solo dal

fallimento politico della Repubblica o da gravissimi eventi naturali.

Al fine di consentire una efficace emissione in volume e diffusione del titolo, il

governo istituì un fondo di ammortamento per sostenere il premio di rimborso annuale

al valore nominale dei titoli sorteggiati. Diventando, di fatto, ad essere simile a un premio

di lotteria, il titolo pubblico si diffuse anche nei ceti non rivolti alla finanza, assumendo

carattere di titolo di garanzia, di forma di risparmio tutelato, elemento necessario per una

comunità che non poteva trovare questa condizione nell’acquisto di terre.

Nel caso del ceto mercantile, a queste ragioni si unirono quelle di poter disporre di un

bene ad alto valore nominale in modo continuo. Disponibilità del titolo e rendimento

minimo compensato da certezza nella riscossione, davano così ai titoli pubblici olandesi

una garanzia di liquidità che i mercanti gestivano attivando sulla propria piazza

finanziaria, Amsterdam, procedure di clearing e di cambio coperto, simili a quelle che

attivavano su pronti contro termine emessi in garanzia di compra/vendita di grani con

ditte attive su Amburgo e/o Lisbona.

Se nel corso del ‘600 la Borsa di Amsterdam aveva trattato principalmente azioni della

Compagnia Olandese delle Indie orientali in merci e cambiali, nella prima metà del ‘700,

l’aumento dei traffici mercantili e la decisione della Repubblica di mantenere una

posizione di neutralità nei conflitti tra Russia, Austria, Prussia, Spagna, Francia e

Inghilterra, la fece divenire sede privilegiata nella emissione e nel collocamento dei titoli

del debito degli Stati coinvolti nei conflitti dinastici. Dal 1713 al 1763 furono emessi

prestiti per una media annua di 4 milioni di fiorini (cioè circa un totale di 200 milioni), i

quali, sebbene quasi esclusivamente emessi a vantaggio di Austria e Inghilterra, furono

poi oggetto di transazione nel mercato secondario e consentirono la crescita del mercato

dei titoli pubblici di altri Stati.

Negli anni 1763-80 il volume aumentò fino al doppio del valore, e le emissioni si

estesero fino a comprendere anche Danimarca, Svezia, Russia. Tra il 1780 e il 1794 – il

periodo di massima espansione – il mercato raggiunse la media di 20 milioni annui di

emissioni; a fronte di ciò l’elenco dei titoli ammessi alle contrattazioni passò dal numero

di 41 a quello di 110. A fronte dell’attività finanziaria svolta sul collocamento dei titoli

del debito di altri Paesi – per cui gli agenti ottenevano un premio di commissione – i

titoli olandesi ebbero il tasso nominale più frequente a 2,5% e quotazioni di vendita di

norma compresi tra 96 e 99 punti. Anche i tassi di sconto presso la maggiore banca

olandese, la Banca di Amsterdam7, che assicurò liquidità tanto alla città emporio quanto

alla Compagnia olandese delle Indie Orientali, restarono normalmente compresi tra il 24%.

Tuttavia, in modo parzialmente contraddittorio con l’espansione nel volume del

mercato dei titoli, la seconda metà del ‘700 vide il progressivo indebolimento della

centralità finanziaria di Amsterdam. La rivalità tra Olanda, Francia e Inghilterra per il

controllo delle rotte marittime e commerciali verso l’India e il sud-est asiatico e la crescita

delle marine mercantili di Francia e Inghilterra, comportarono numerose restrizioni al

L’istituto fondato nel 1609 fu tra maggiori enti nel commercio dell’oro e dell’argento almeno fino alla

metà del 700.

7

10

commercio coloniale precedentemente sostenuto dagli olandesi e significativi mancati

guadagni.

Il successo con cui l’Inghilterra uscì dalla Guerra dei sette anni (1756-1763) fu

determinante: il traffico commerciale con le colonie europee in Asia e in America fu

crescentemente dominato dalla marina inglese; Londra divenne un sempre maggiore

emporio, sia per le merci, sia per l’oro che riceveva dal Brasile. Il sostegno militare dato

dall’Olanda alle colonie Americane nella guerra di Indipendenza finì poi per determinare

il conflitto con l’Inghilterra (1780-84): la sconfitta olandese, e il conseguente

consolidamento della forza militare e commerciale inglese nel commercio del mare

Baltico, segnò una condizione effettiva di non ritorno. Il commercio navale, sia sulle

rotte sulle aree coloniali sia su quelle europee, risultò destinato a confinare l’Olanda in

una posizione di minoranza rispetto a quello sostenuto dai grandi Stati territoriali. Le

guerre napoleoniche, cui la Repubblica Olandese partecipò come alleata dell’Inghilterra,

ne segnarono in ultimo il declino anche sul piano politico: la Francia invase il territorio

olandese nel 1794, condizione cui seguì la proclamazione di un nuovo Stato: la

Repubblica Batava.

Al declino della piazza finanziaria di Amsterdam contribuì inoltre il costituirsi del

circuito di capitali tra Amsterdam e la City di Londra, destinato a consentire il pagamento

dei sussidi che il Governo inglese inviò ai Paesi suoi “alleati” nella guerra contro la

Francia. Questo, infatti, rafforzò i legami tra le comunità finanziarie inglesi e olandesi

(l’esempio maggiore fu il matrimonio che nel 1796 unì le famiglie Hope e Baring), ma già

dal 1763 la maggiore banca olandese si era trasformata da ditta familiare in Hope & Co.,

estendendo la società a 26 partner, tra cui anche l’ inglese J. Williams. Per almeno ancora

il primo decennio dell’Ottocento la piazza di Amsterdam mantenne una forte rilevanza

nel mercato di titoli pubblici. Sebbene nel 1800, per es. vi siano stati quotati settanta

prestiti a favore di quattordici governi stranieri, per un valore di circa 500 milioni di

fiorini, un valore pari al doppio del prodotto interno lordo olandese, le modalità

mercantili, il vantaggio di ogni affare in conto capitale prima che in conto interessi, la

portavano ad operare principalmente verso il commercio con le proprie colonie e a

mantenere investimenti in titoli pubblici come forma di rendita. Ne seguì il “declino”

della sua posizione di piazza di emissione: tra il 1814 e il 1860 vi si quotarono prestiti per

345 milioni. A questa, come detto, fece da reciproco la crescita del mercato coloniale: tra

il 1830 e il 1850 i traffici con le Indie olandesi, che per la maggior parte transitavano per

Amsterdam aumentarono ad un ritmo di 5 per cento annuo.

In ultimo, dunque, ciò che risulta importante della esperienza olandese è la sua

tendenza ad estendere i comportamenti mercantili ai titoli del debito pubblico,

modellando questi ultimi per rischio e utilità in modo tale da renderli disponibili al ceto

mercantile. La possibilità che il rapporto rischio/utilità potesse essere esteso all’insieme

dello stock dei titoli restò una condizione propria solamente alla Repubblica olandese. In

nessun altro Stato il ceto dei sottoscrittori era al tempo stesso così pienamente

rappresentato nel poter politico da rendere il rischio di default pari a zero. La possibilità

di estendere questo mercato si ebbe solo quando fu reso effettivo il processo di compravendita dei titoli in ragione della aspettativa di una stabilità – garantita dallo Stato – del

flusso che il titolo assunto come irredimibile era in grado di dare, consentendo in questo

modo una continuità nel tenore di vita e nella pratica di commercio. Queste condizioni

trovarono la loro maggiore stensione nei contesti economici e sociali d’ Inghilterra e

Francia.

L’Inghilterra

11

Nel corso del ‘700 la comunità inglese contribuì a definire le modalità di

funzionamento del mercato della rendita, sia accrescendo il volume dei titoli, sia

definendo le modalità di gestione dell’emittente e del sottoscrittore. L’elemento centrale

di questi processi di innovazione finanziaria fu l’associazione tra i titoli del debito

pubblico e gli strumenti di pagamento bancario (banconote).

L’uso dei titoli pubblici come forma di garanzia per le azioni di credito commerciale,

operate con cambiali interne e/o banconote (invece che con oro e argento), consentì di

far crescere il volume delle transazioni/speculazioni commerciali sul mercato interno, e

di conseguenza affermò l’attività mercantile come una possibile alternativa al possesso di

terra quale veicolo di successo economico e di mobilità sociale, specie per le persone che

per motivi ereditari erano esclusi da un’utile ripartizione del patrimonio fondiario ed

erano disposti a organizzare la loro attività economica in modo mercantile, cosa non

ritenuta pari alla condizione di nobile, di Lord.

Tenuto conto di ciò, si comprende come il cambiamento si abbia dopo la

rivoluzione del 1688, cioè con la pratica di governo di un principe olandese divenuto re

di Inghilterra, Guglielmo III, un monarca che si tenne tanto lontano dalle modalità del

potere personale, assoluto, quanto vicino alla comunità mercantile degli Whig, che

dominavano il Parlamento e che promossero la crescita della comunità dei

mercanti/orafi-banchieri londinesi, in ultimo della City.

Un contributo fondamentale al successo politico del governo di Guglielmo III fu la

capacità di definire ed attuare nuove modalità di debito dello Stato, ovvero di prestiti al

governo. Si avviò un processo di identificazione tra il re e la nazione di fatto simile a

quanto era in uso nelle province olandesi. Tale processo ebbe però nel caso inglese una

evoluzione imposta dal conflitto sociale e politico tra Wigh e Tory: questi ultimi,

normalmente schierati con la casata degli Stuart, non avrebbero infatti mai riconosciuto il

debito contratto da un altro sovrano. La non possibilità di contare sulla aristocrazia

fondiaria come polmone finanziario per la guerra contro la Francia spinse così il governo

a promuovere la sottoscrizione di un grande debito di guerra in modo compatibile con

tecniche definite nella pratica mercantile, validando la sottoscrizione del prestito

attraverso la costituzione di una società di sottoscrittori.

Il parlamento votò nel 1694 una tassa sui traffici marittimi destinata alla

remunerazione di chi avesse finanziato il debito utile al proseguimento della guerra

contro la Francia. La finalità era raccogliere 1 milione 200 mila sterline. Si stabilì inoltre il

privilegio per i sottoscrittori di associare le loro sottoscrizioni e porle a fondazione della

azienda del governo denominata Banca di Inghilterra. Per il prestito del suo intero

capitale, la Banca avrebbe ricevuto dal Governo una rendita annuale perpetua – esente da

imposta – pari all’8 per cento. A ciò si univa il diritto di commerciare oro, argento e

cambiali, ed emettere banconote convertibili. Il totale delle passività non poteva superare

il capitale, che doveva essere versato per un quarto in contante. La banca accettava

depositi dal Governo e dal pubblico ed emetteva note pagabili al portatore ed accettate in

pagamento dal governo, il quale le usava per pagamenti verso terzi. I privati usavano le

note per effettuare rimesse su Londra.

Alla banca fu proibito di prestare a privati. Il divieto venne eliminato con il rinnovo

dello statuto del 1709, data di scadenza del prestito di fondazione: con quella stessa

operazione di riordino istituzionale fu deliberato il raddoppio del capitale,

l’autorizzazione al credito ai privati e l’emissione di cambiali.

Al tempo di Guglielmo III, salito al trono nel 1689, il debito pubblico inglese aveva

uno stock vicino al milione di sterline, mentre alla fine delle guerre napoleoniche il suo

volume era di 900 milioni. In ragione delle modalità di emissione, all’epoca di Guglielmo

III, l’insieme del debito era composto da titoli a termine, mentre alla fine del ‘700 era

composto da titoli consolidati.

12

Per tutto il ‘700 il volume delle emissioni e la loro tipologia fu determinato dalle spese

di guerra, il corso delle quali comportò di conseguenza il prezzo delle emissioni e di

riflesso il rendimento dei titoli, che restarono acquisiti e venduti in ragione della loro

possibilità di consentire guadagni in conto capitale.

Nel 1702 la guerra contro la Francia fu finanziata con rendite annuali e prestiti a breve

termine sostenuti dalla Banca d’Inghilterra. Le rendite annuali furono negoziate

normalmente con scadenze trentennali, in alcuni casi anche con limiti fino ai 99 anni o

perpetue. Dal 1715 la Banca d’Inghilterra prese ad amministrare tanto il debito

consolidato quanto il fluttuante.

Si determinò così un legame simbiotico tra il premio pagato dal governo e il premio

richiesto per ottenere credito. Chi voleva contrarre prestiti, dunque, doveva competere

con il governo, per cui quando il prezzo dei titoli pubblici era alto (vicino a 100) era facile

ottenere credito per attività commerciali, mentre quando il prezzo era basso (vicino ad

80) diventava non più conveniente chiedere a prestito con finalità di commercio o di

realizzazione di attività economiche, quali canali, strade recinzioni o simili.

La Francia

In Francia il titolo della rendita (rentes) derivò dalla pratica del concedere rendite,

ovvero vitalizi perpetui, ai soggetti, in cambio di servizi resi al potere centrale. I renties

offrirono, per esempio, prestiti non redimibili alla corona, ad un tasso del 8%, nel 1522,

nel 1536, nel 1537 e nel 1543, ricevendo in cambio rendite coperte con imposte indirette.

Il primo prestito, ad esempio, fu fondato sulla tassa sul vino. Più volte vi furono casi di

sospensione dei pagamenti e conseguenti pratiche di concordato, con cui la Corona

attuava una revisione del debito. Ne seguiva la sottoscrizione di prestiti emessi a prezzi

“bassi” e alti tassi reali. In seguito vi furono altri interventi della Corona nella pratica di

cancellare il debito, ad esempio ancora nel 1710 e nel 1713 la conversione portò a ridurre

il valore nominale ad un terzo. Nonostante ciò, ogni guerra determinava incrementi di

rentes. Nel 1789 metà delle rentes erano perpetue, il resto vitalizie, per due, tre, o quattro

generazioni. La capacità di raccolta del governo rivoluzionario fu minima: esso si finanziò

attraverso l’emissione di assegnati, obbligazioni garantite dalle terre confiscate a nobiltà e

clero.

La formazione di una nuova realtà statuale portò alla riforma del sistema della rente. È,

questa, una condizione che troveremo essere specifica della storia del mercato finanziario

francese: ogni volta che cambia la costituzione del governo centrale, cambiano le

modalità del mercato della rente, la cui data di origine – intesa così come ancora oggi lo

conosciamo - può essere riferita al 1793, data in cui fu creato il Grande registro del

debito pubblico nel quale furono iscritti tutti i prestiti validi e le molte denominazioni

delle rentes. In questo modo fu assicurata la uniformità e legalità dei diritti.

Napoleone incrementò le tasse, consolidò il debito attraverso l’emissione di rentes

perpetue retribuite non per mezzo di fondi di ammortamento, ma con modalità pay as

you go, cioè con i flussi di entrate tratti dai pagamenti dei paesi sconfitti e si adoperò a

stabilizzarne il corso. Nel 1797, l’intero debito pubblico fu consolidato in rentes al 5%.

Operazione, quest’ultima, nota come bancarotta dei due terzi, poiché la legge stabilì

che soltanto un terzo dei vitalizi poteva essere pagato in contanti, mentre la parte restante

lo era in certificati di proprietà della terra. Questa condizione portò ad una rapida

contrazione del valore reale del debito e ad un altrettanto rapido aumento dei tassi di

interesse con cui si attuarono le azioni di compra/vendita dei titoli della rendita e

fondiari. Nel 1797 le rendite furono quotate tra il 6 e il 36 % del loro valore nominale:

da quell’anno è disponibile la serie storica delle quotazioni che ebbero, a seguito delle

vittorie militari di Napoleone e dell’azione svolta dalla istituita Banca di Francia (1800),

13

un rapido recupero del loro valore nominale: ad esempio, nel 1800 il loro tasso medio fu

del 16,25 % nel 1807 del 5, 37%.

Nonostante le frequenti oscillazioni di valore per tutta la prima metà dell’Ottocento, i

fondi a lungo termine furono utilizzati dalla maggioranza dei sottoscrittori come beni di

risparmio, prima che come “investimenti” finanziari. Furono cioè intesi come modi per

tutelare la composizione del patrimonio, prima che per aumentarne il valore8. Questo

portò ad avere sempre una maggiore attenzione al momento dello scambio in relazione

alle variazioni in valore capitale, cioè al prezzo del titolo prima che al suo tasso di

interesse nominale e alla volontà dei sottoscrittori di non estinguere il credito poiché ci si

attendeva possibili vantaggi in conto capitale.

Per l’insieme del sistema finanziario mercantile l’intero mercato dei titoli fu costituito

dalle rentes con quattro valori nominali: 3%, 4%, 4,5% e 5%; nel 1852 le rendite 5%

furono rimborsate.

Il periodo è scandito dalle differenze nei regimi: Impero napoleonico (1804-15);

governo dei Borboni (1815-30); governo di Luigi Filippo (1830-48); Seconda Repubblica

(1848-52). Ogni variazione rilevante nei rendimenti dei titoli coincise con i cambiamenti

di regime; ciò a conferma della stretta relazione tra il titolo e le politiche fiscali (piuttosto

che tra il titolo e la politica monetaria)9, si associa ad mercato monetario principalmente

composto da strumenti di pagamento in metallico e alla stabilità della politica di sconto

del principale operatore sul mercato dei titoli la Banca di Francia –istituita nel 1800 – da

Napoleone con lo specifico fine di mantenere stabile il corso dei titoli del debito

pubblico così da non favorire le tensioni sociali che si erano manifestare negli anni ‘90.

Sotto Napoleone I, le rentes al 5% consolidate nel 1797 ebbero un recupero molto

veloce: la loro media annua passò dal prezzo di 16,6 del 1798 a quello di 30, 6 nel 1800 a

56 nel 1804 a circa 80 nel quinquennio 1807-12; per tutto il periodo il rendimento rimase

compreso tra il 6 e 8%.

Nel periodo in cui il governo francese tornò ad essere guidato dai Borbone il mercato

mobiliare ebbe una significativa crescita: il crollo del valore della terra, seguito alla

Rivoluzione e alla privatizzazione forzata dei beni agrari, il rapido aumento della

numerosità delle persone che potevano disporre di un patrimonio borghese non gravato

da pesanti imposte, non fosse altro per il ventennio di pace che di fatto seguì al trattato di

Vienna rese credibili le capacità di raccolta e le previsioni di spesa pubblica delle corti

europee e portò ad un periodo di riconversione del debito sostenuto con nuove

emissioni di titoli con un tasso di interesse reale di quasi identico a quello dei titoli in

corso ma con un interesse nominale più basso, con la contrazione della spesa corrente

per titoli.

La Borsa di Parigi conobbe una grande espansione (il prezzo di un seggio passò dai 30

mila franchi del 1816 agli oltre 800 mila del 1830) e la maggior parte delle contrattazioni

avevano a oggetto i titoli pubblici che passarono da un prezzo minimo di 52 nel 1815 a

quello di 106 nel 1829.

La rivoluzione del 1830, il governo di Luigi Filippo causò una netta svalutazione, la

fine di una bolla speculativa sui titoli che essendo dal 1828 scambiati – dalle tesoreria

pubblica contro contanti assunsero a fronte della crisi istituzionale il loro valore di

mercato quello che poteva ricavarsi dall’ attività di credito commerciale attivo tra la

piazza di Parigi e le periferie finanziarie dello stato.

Nella seconda metà del XIX secolo il sistema industriale consentì alle imprese di autofinanziarsi

utilizzando gli stessi metodi che nel sistema precedente erano stati usati dai governi: la raccolta dei

risparmi destinata a investimenti fu attuate mediante la negoziazione e lo scambio di obbligazioni a lungo

termine.

9 Condizione che vedremo essere invece propria al mercato della rendita inglese

8

14

L’ancorarsi di valore reale dei titoli della rendita con quello che si stimava possibile

ottenere dalla attività mercantile; prima che da quanto potesse stimarsi come definito in

funzione della politica finanziaria del governo, fu rilevante almeno fino alla metà del

secolo e segnò uno dei caratteri espliciti del periodo finanziario mercantile.

I titoli delle rendita erano infatti assimilati a tutti gli effetti a una riserva di liquidità

nella composizione patrimoniale di un ceto attivo in un mercato che da un lato non ebbe

– fino alla metà del secolo – una rete di agenzie bancarie in grado di supportare il credito

commerciale dall’altro vide il ripetersi di pratiche di conversione nella forma di offerta di

rentes contro contanti nel 1831 e 1832 per un tasso nominale del 5% e prezzi di 84 e 98,5;

a prezzo pieno e rendimento del 4% nel 1835 e 1841; al rendimento del 3% nello stesso

1841 con prezzo di 78,5 e con prezzi di 85,7 e 78, 2 nel 1844 e 1847. E ancora al prezzo

di 75,2 con rentes a 5% nel 1848 e conversione di tutta la rendita del 5% in essere con i

nuovi titoli all’interesse di 4,5 %, nel 1852.

In altri termini il periodo 1830-50 quando confrontato con il precedente decennale

vide la discesa per i sottoscrittori dei titoli della rendita a lungo termine di circa il 10 per

cento (da 5,40 a 4,86), sebbene si fosse in uno dei periodi di maggiore stabilità finanziaria

dello Sato francese.

Questa contrazione va intesa sia come indicativa di una tendenza strutturale alla

riduzione dei consolidato in quanto i risparmiatori divenivano progressivamente

confidenti con nuove forme di investimento finanziario verso azioni e obbligazioni sia

come esisto della variabilità di questo tipo di titoli per la alla tendenza degli operatori di

spostare le quote liquide del proprio portafoglio in operazioni speculative misurate dalla

differenza dei guadagni ottenuti in conto capitale, siano stati questi azioni dei canali – tra

cui quello di Suez – speculazioni sui cambi o sui titoli pubblici di Stati sovrani (es.

Russia), e/o generalmente nel commercio stagionale quale per esempio quelli dei grani

tra Parigi e Amburgo, Marsiglia, Livorno, o delle sete tra Parigi, Torino, Lione, Vienna.

Belgio, Prussia e Baviera

Tra quei paesi che costituivano la periferia economica vi erano il Belgio, la Prussia e

la Baviera.

Il Regno del Belgio nacque nel 1831, separandosi dalle Province Unite olandese alle

quali era stato unito nel 1815 dal Congresso di Vienna con il fine di creare uno Stato

cuscinetto a nord della Francia. Il nuovo Stato, retto da Leopoldo I, perseguì per gran

parte del XIX secolo una politica commerciale di libero scambio, ispirata al modello

inglese e olandese, adottando contemporaneamente, in campo finanziario, i metodi a quel

tempo prevalenti. Anche la storia finanziaria tedesca si lega a doppio filo alla sua storia

politica. Il processo di unificazione, che si velocizzò a partire dagli anni ’60 del XIX

secolo, fu preceduto dall’organizzazione di un’unione economica e doganale, lo Zollverein,

sotto la spinta della Prussia, che aveva lo scopo di oltrepassare le restrizioni al commercio

causate dalla molteplicità di sistemi tariffari vigenti nei singoli Stati germanici.

Alla costituzione della nuova nazione belga nel 1830, i tassi di interesse si portarono

immediatamente su livelli elevati: le rentes al 2,5%, vendute ad un prezzo di 38,5 punti,

davano un rendimento di 6,49% nel 1831, per poi calare nel quindicennio successivo

rimanendo, però, su percentuali mediamente elevate, il cui minimo fu il 4,17% registrato

nel 1845. Nello stesso periodo, le rentes al 5% rimasero anch’esse più o meno stabili su

rendimenti elevati, iniziando con un 5,26% nel 1833 per arrivare, con lievi variazioni, al

5,03% del 1847. Per quanto riguarda i territori germanici, invece, il percorso di

progressiva costruzione di un’unica entità statale su tutto il territorio tedesco è quindi un

percorso di lunga durata, che giunge a piena maturazione, come detto, nel 1871.

Parallelamente, questo significa che la gestione delle finanze pubbliche era,

precedentemente a questa data, demandata alla miriade di entità statali che esistevano su

15

quel dato territorio. Tra queste la Prussia, che guidò il processo di unificazione, era senza

dubbio il paese economicamente più ricco, con il maggior numero di abitanti e

territorialmente più vasto, seguito dal Regno di Baviera. Nel periodo di tempo

considerato, le obbligazioni tedesche a lungo termine conobbero un graduale ribasso dei

tassi di interesse, i quali rimasero comunque su livelli alti se posti in relazione con quelli

degli altri Stati europei. I rendimenti sui titoli al 4% emessi dal governo prussiano

avevano, infatti, una media decennale del rendimento che si attestava al 4,92% nel 1829 e

al 4,05% nel 1839.

Il biennio rivoluzionario del 1848-1849, pur non toccando direttamente il Belgio e le

sue città, demoralizzò notevolmente i mercati internazionali. I tassi d’interesse belgi

aumentarono, contestualmente al loro deprezzamento: il prezzo delle rentes al 2,5% scese

dai 52 punti del 1847 ai 35 del 1848, con un rendimento che salì al 7,15%; mentre le rentes

al 5% calarono a 76 punti, rispetto ai 99 dell’anno precedente, con un rendimento che

salì al 6,55%. Con il riassettarsi della situazione internazionale, sia a livello politico che

finanziario, il tasso di interesse a lunga durata del debito pubblico belga si allineò con i

trend della maggiori potenze europee, conoscendo un graduale ma costante calo. Esso

raggiunse il suo minimo alla fine del secolo, ma già nel 1879 le medie decennali

registravano un rendimento del 3,81% per le rentes al 2,5% e di 4,37% per quelle al 4,5%.

Nei territori tedeschi, superate le rivoluzioni del 1848, il processo di unificazione, portato

avanti da Otto von Bismarck, che divenne Primo ministro prussiano nel 1862, conobbe

sostanzialmente tre fasi: nella prima venne annesso, in seguito ad una breve guerra

contro la Danimarca nel 1864, il ducato di Schleswig-Holstein; nel 1866, dopo una guerra

contro l’Impero austro-ungarico, condotta insieme all’Italia, fu fondata la Confederazione

della Germania del Nord; infine, dopo la guerra franco-prussiana del 1870-1871 venne

ufficialmente fondato l’Impero tedesco.

I tassi di interesse a lungo termine registrate nella prima metà del secolo rimasero

sostanzialmente invariate anche nei decenni successivi. Dopo un calo percentuale, lieve

se paragonato ad altri Stati, dovuto al periodo di instabilità politica del biennio 18481849, i rendimenti conobbero qualche variazione ma si assestarono ad un livello alto: la

media decennale calcolata nel 1869 era, infatti, de 4,25%. Un trend simile venne seguito

dai titoli emessi dal governo bavarese, la cui media decennale del rendimento era di

4,54% nel 1829. Questa percentuale scese al 3,99% nel 1839 e al 3,87% nel 1859, per poi

risalire toccando quota 4,19% nel 1869 e del 4,26% nel 1879, quando l’Impero tedesco

era ormai una realtà unificata, anche se il governo bavarese conservava forti elementi di

autonomia. A partire dagli anni ’80 del XIX secolo, quando, cioè, il governo centrale

cominciò ad emettere titoli di debito pubblico nazionali, le percentuali si avvicinano: nel

1883, ad esempio, le obbligazioni prussiane rendevano il 3,93%, quelle bavaresi il 3,94%

e quelle del governo imperiale tedesco il 3,92%. La percentuale rimase sostanzialmente

invariata anche quando i vari stati pre-unitari cessarono di emettere titoli propri del

debito pubblico, i quali vennero sostituiti da quelli del governo centrale tedesco, che

fecero registrare una meda decennale del 3,85% nel 1889

16

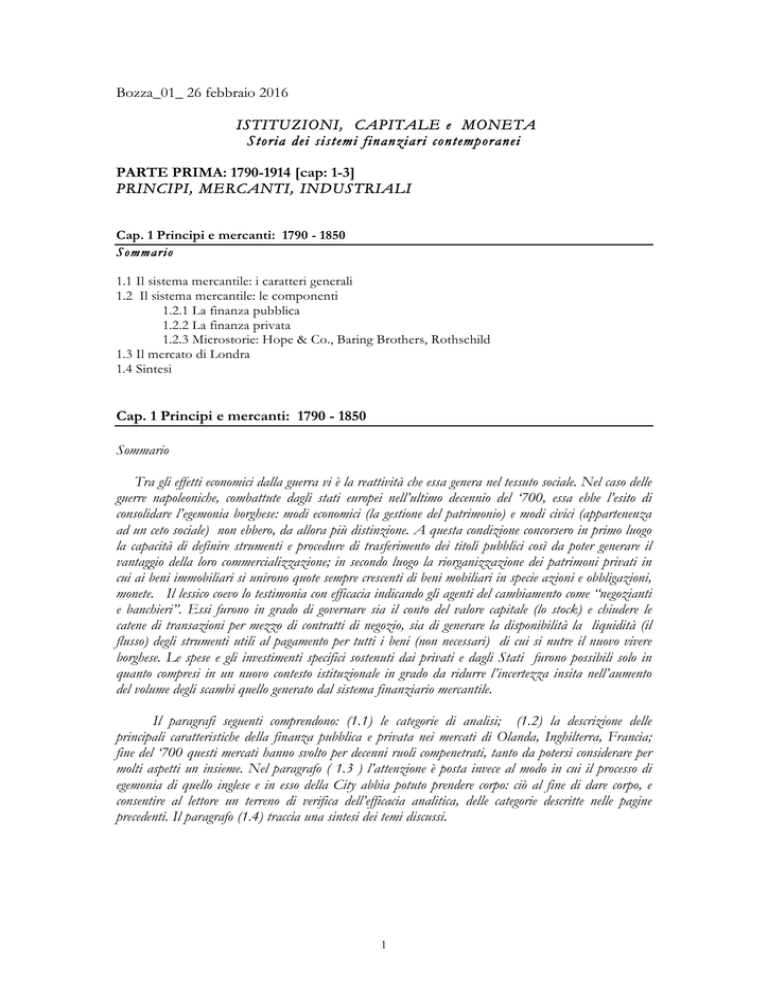

Tab. n. 1: Prezzo dei titoli pubblici a lungo termine (1800-1871)

1800

1801

1802

1803

1804

1805

1806

1807

1808

1809

1810

1811

1812

1813

1814

1815

1816

1817

1818

1819

1820

1821

1822

1823

1824

1825

1826

1827

1828

1829

1830

1831

1832

1833

1834

1835

1836

1837

1838

1839

1840

1841

1842

1843

1844

1845

1846

1847

1848

1849

1850

1851

1852

1853

1854

1855

1856

1857

1858

1859

1860

1861

1862

1863

1864

1865

1866

1867

1868

1869

1870

1871

INGHILTERRA

FRANCIA

OLANDA

PRUSSIA

BAVIERA

BELGIO

SVIZZERA

STATIUNITI

Titolial3%

Rentesal5%

Debitoirredibimibileal2%

Obbligazioniemesseal4%

Obbligazioniemesseal4%

Rentesal4.5%

Tassidiscontoapplicati

dadiversebanchedi

emissione

Obbligazionidelgovernofederale

Rendimento(%)

Prezzo

Rendimento(%)

63,687

4,71

30,625

16,28

61

4,92

53,75

9,3

6,44

70,937

4,23

54,5

9

6,02

60,125

4,99

56,75

8,8

6,16

56,625

5,3

56

8,9

6,29

59,5

5,04

57,625

8,7

6,38

61,625

4,87

68,75

7,3

6,14

61

4,92

82,375

6,1

6,08

65,937

4,55

83,125

5,98

5,96

4,49

80,125

6,25

5,85

4,47

81,5

6,15

5,82

4,67

80,5

6,22

5,08

80

6,25

6

4,92

63,875

7,9

6,83

6,3

8

7,5

7,64

66,812

67,125

64,25

59

61

61

Prezzo

Rendimento(%)

Prezzo

Rendimento(%)

Prezzo

Rendimento(%)

Prezzo

Rendimento(%)

Mediaannua(%)

Rendimentodelle

Rendimentodi

nuoveemissioni mercatiselezionati

(%)

(%)

7,34

6,94

Prezzo

5,95

4,92

62,5

37,25

6,66

67

4,48

67

7,45

59,75

41

6,09

81,125

4,94

5,02

59,375

8,35

44

5,69

77

5,19

7,25

73,187

4,1

62

8,15

43,25

5,76

73,25

5,46

5,86

77,5

3,87

70

7,2

43

5,8

68,25

5,86

5,78

4,17

69

7,25

43,75

5,7

69,25

5,79

6,7

45,25

5,52

70

5,72

73,75

5,42

5-5,88

5,16

6,15

4,25-4,5

4,57

71,937

67,875

7-7,75

6,12

7,3

5,9

4,42

74,875

73,75

4,07

82,25

47,5

5,25

68,125

5,87

74,375

5,38

79,125

3,79

89,375

5,6

47,5

5,25

73

5,47

85,5

4,68

3,8

84,5

5,95

48

5,2

73

5,47

88,5

4,55

3,3

98,875

5,04

58,25

4,29

91

4,4

94

4,26

4,5

4,25

3,54

98,375

5,09

56

4,45

90,75

4,41

93,375

4,28

4,5

4,32

3,79

98,375

5,09

51

4,9

84,125

4,74

90,5

4,42

4,5

4,96

93,875

4,26

4,37

4,48

78,937

90,937

84,75

79,125

83,125

4,65

4,72

3,61

101,625

52,5

4,76

88,125

4,54

84,75

3,35

105,125

4,76

57

4,37

90,75

4,41

97,25

4,12

89,812

3,34

108,5

4,62

63,5

3,94

97,25

4,12

100,25

3,99

4,5

5,12

40

6,22

97,875

4,09

100,75

3,98

4,37

5,76

4,41

86

3,49

97,5

79,75

3,76

86,875

41,5

6,02

90,75

4,41

95

4,21

83,75

3,58

96

5,2

41,75

5,97

93,75

4,27

96,625

4,15

4,86

97,125

4,13

99,75

4,01

87,75

4,45

3,42

102,75

50

5

90,375

3,32

105,375

4,73

54

4,62

99,25

4,03

102

3,93

91,187

3,29

108,25

4,61

55

4,54

101,125

3,96

102,5

3,9

89,5

3,35

106,75

4,67

53,75

4,62

101,875

3,94

101,875

3,94

90,937

3,3

108,75

4,59

52,5

4,75

102,375

3,91

102,125

3,92

4

92,875

3,23

109,5

4,56

54,25

4,6

102,875

3,9

102,125

3,92

4,04

91,5

3,28

110,5

4,52

52

4,79

103,5

3,86

100,375

3,98

4,39

89,8

3,35

110

4,54

49,75

5,01

103,75

3,86

3,97

4,36

88,75

3,38

113,75

4,4

51,5

4,85

104,125

3,84

100,875

3,92

5,5-6

91,75

3,27

118,5

4,21

52,5

4,78

104,5

3,83

4,43

6-6,14

6,07

94,625

3,17

121,625

4,11

54,75

4,56

104

3,84

4,21

4,82-4,95

5,03

99

3,03

122,125

4,08

65

3,84

105,625

4,26

4,21

96,125

3,12

119,65

4,17

61,75

4,04

101,375

4,44

3,98

95,812

3,13

119,75

4,17

59,75

4,18

99,375

4,53

3,95

6

5,5

87,25

3,44

116,25

4,29

55

4,52

93,75

4,8

4,57

5,88

5,77

5,76

5,71

4,85

5,16

85,5

3,51

83,75

5,97

49,5

5,02

70,5

6,39

3,99

92,625

3,24

83,5

5,98

55,25

4,51

84

5,36

3,46

5,16

96,5

3,11

92

5,43

57,5

4,36

90,75

4,96

3,31

4,58

97

3,09

96,125

5,29

58,5

4,28

90,875

4,95

3,27

4,47

99,375

3,02

102,875

5,85

66,5

3,76

96

4,69

3,51

4,39

97,75

3,07

62,75

3,99

99,5

4,02

97,5

4,62

3,87

4,02

91,75

3,27

60

4,16

90,5

4,44

89

5,06

4,43

4,14

90,625

3,31

63

3,98

95,75

4,17

93

4,84

4,51

4,18

93,187

3,22

63,5

3,94

94,125

4,24

96,75

4,65

4,73

4,11

91,75

3,27

63,5

3,94

93,5

4,3

97,625

4,61

5,43

96,75

3,1

64,75

3,88

94,5

4,23

98,625

4,56

4,12

95,25

3,15

64

3,9

90,25

4,42

97,375

4,62

3,95

94

3,19

62,5

4

94,5

4,24

99

4,04

97,375

5,62

4,3

4,92

5,57

91,5

3,28

63

3,97

98,25

4,07

101

3,95

99,125

5,54

5,36

6,73

6,45

92,875

3,23

64,5

3,89

100

4

101,125

3,96

99,75

4,51

4,58

6

6,25

92,562

3,24

63,75

3,92

97,5

4,1

101,125

3,96

100

4,5

5,04

6

6

90

3,33

62

4,01

95,875

4,19

98,5

4,06

99,75

4,51

6,45

5-5,6

5,1

89,5

3,35

61,5

4,05

97,5

4,1

98,875

4,05

99,5

4,52

4,62

4,62-5,42

5,19

88

3,41

55,5

4,5

86,5

4,62

89

4,49

98,25

4,58

5,18

4,62-5,42

5,17

92,875

3,23

52,25

4,76

90,375

4,42

90,125

4,44

99,375

4,53

3,74

5,16

4,97

93,75

3,2

57

4,39

88,25

4,52

90,125

4,44

101,125

4,45

3,22

5,61

4,62

92,875

3,23

52,75

4,65

88,125

4,54

102,75

4,38

3,28

5,87

4,07

92,625

3,24

52,5

4,75

82,25

4,87

85,625

4,66

101,75

4,42

4,38

92,875

3,23

57,75

4,33

90

4,45

92,25

4,33

102,25

4,4

3,79

17

4,3

4,36-4,81

4,32

4,72

4,24

5

4,18

1.2.3 La finanza privata

La modalità Onde

Tra i più significativi (e antichi) contratti societari finalizzati alla migliore gestione di

transazioni complesse, si possono considerare: le regulated company usato nel commercio

delle merci tra i mercanti inglesi; la maòna usato nella gestione dei finanziamenti di enti

pubblici, nelle città stato italiane; le società assicurative diffuse moltissimo tra i mercanti

olandesi del 600, ma se si guarda non al primato, ma ad un contesto istituzionale in grado

di dare continuità e condizioni di successo, questo è quello venutosi a creare in seguito

alla Rivoluzione inglese del 1688 e alla crescita del commercio con l’India, sono queste

condizioni che fecero di Londra la sede più favorita per la promozione di nuove società

private mercantili.

Nel 1695 se ne erano costituite più di cento, il capitale complessivo era vicino a 4,5

milioni di sterline. Nel primo ventennio del ‘700, e in specie dopo la promozione e il

successo della South Sea Company, fondata nel 1711, come società privata con

partecipazione pubblica, si ebbe un onda di promozione di nuove società solo in parte

mitigata dal Bubble Act (20 giugno 1720) con cui si impose che le società per azioni

dovevano avere una autorizzazione pubblica.

Neppure la conferma (1735) e permanenza in vigore di questa legge - fino al 1824 che proibiva la vendita di azioni allo scoperto, non riuscì a frenare le manie speculative

fondate sulla possibilità di effettuare un versamento parziale del valore nominale delle

azioni acquistate.

La pratica da un lato trovava infatti ragione d’essere nella possibilità di tutelare gli

azionisti dal rischio di una cattiva gestione della società tramite il richiamo delle quote

sottoscritte, dall’altro dava luogo a modi di guadagnare in conto capitale. Molte compravendite erano attuate con l’aspettativa di un aumento del prezzo del bene successivo al

momento dell’acquisto, piuttosto che per il progetto funzionale per cui la società era stata

costituita. Ciò che più importa osservare è quindi non il movente speculativo ma il

modo in cui questi mercati operano, il procedere a onde nella costituzione di società anonime

o in srl. Tale comportamento si rispecchia nella centralità data al prezzo di acquisto come

vincolo di scelta per la misura dell’aspettativa di guadagni in conto capitale per effetto

dell’affermarsi di quel tipo di società finanziaria, prima che quello di una aspettativa di

rendimento a seguito del volume di attività produttiva; l’esempio più marcato in tal senso

sono le società ferroviarie e le banche mobiliari.

Entrambe queste forme societarie sono a tutti gli effetti un ponte tra il sistema

finanziario mercantile e quello industriale si è scelto qui di dare riferimento in questo

capitolo alle azioni delle ferrovie – poiché più simile ai titoli pubblici lungo periodo; nel

prossimo a quello delle banche mobiliari per evidenziarne la differenza con quella delle

nuove forme di attività di banca, il credito commerciale. Se non definitiva sul piano

industriale, l’onda di investimenti ferroviari lo fu invece su quello delle borse valori. La

numerosità delle emissioni obbligazionarie ferroviarie e la loro copertura pubblica nel

caso della Francia da parte di enti locali e dello Stato o, dopo la metà del secolo, da parte

di grandi banche d’affari nel caso inglese, a determinare il consolidamento delle borse

valori come luogo di scambio dei titoli finanziari.

a) Inghilterra

La prima onda di società per azioni fu sostenuta dalla volontà di creare società

per la costruzione di canali: tra il 1730 e il 1790 si ebbe il raddoppio della loro lunghezza

(2.200 miglia) e, successivamente a questa spinta non esente da speculazioni, gli

investimenti in società di navigazione furono maggiormente finanziati.

18

Tra il 1791 e il 1794 vennero emessi 81 decreti relativi alla costruzione e alla

navigazione interna. Vennero inoltre costruiti 42 nuovi canali per il costo di 6.5 milioni di

sterline. L’iniziativa fu principalmente sostenuta dai proprietari terrieri locali che

sottoscrissero azioni per un valore nominale medio di 200 sterline. La promozione della

rete fu in primo luogo opera delle industrie minerarie, specie di quelle di carbone, così

come delle industrie di motori a vapore, come Bolton e Watt, e di porcellane, come

Wedgwood. Erano questi operatori interessati alla riduzione dei costi di trasporto per cui