Giugno 2012

Pubblicazione Economico Finanziaria

CONTENUTI

Presentazione

Numero dedicato a:

Prospettive di Mercato e

Strumenti per la seconda

metà del 2012

Prospettive di Mercato e

Strumenti da utilizzare

per la seconda metà del 2012

Speciale

- Raiffeisen Capital

Management : Analizzare

e diversificare il merito di

credito per ottenere rendimenti interessanti

2

Approfondimento

- Arca SGR: - La gestione

dinamica: il controllo della

volatilità del Portafoglio essenziale nel processo di investimento

6

Sotto la lente

- Etica SGR : L’investimento socialmente responsabile, una scelta semplice che

spesso può dimostrarsi anche assai efficace

8

Focus

- Diaman Sim: 2012- La fine

del mondo finanziario, ovvero il trionfo degli speculatori

11

Marco Vicinanza

Vice Direttore Generale e Responsabile

Direzione Investimenti di Arca SGR

SPECIALE

02

Raiffeisen Capital Management

Analizzare e diversificare il

merito di credito per ottenere

rendimenti interessanti

Gli indicatori evidenziano in modo chiaro i punti forti e

deboli dei singoli paesi

Alla luce della crisi finanziaria ed economica globale in atto che a breve potrebbe contemplare anche il rischio di

alcune “uscite” dalla moneta unica (es.

Grecia) siamo convinti non solo nei

prossimo mesi , ma per i prossimi anni diventa sempre piu´importante

non impiegare i propri risparmi presso un solo interlocutore, ma diversificare al fine di frazionare il rischio,

inoltre analizzare piu´profondamente il

merito di credito perfino degli stati consente di diminuire il rischio notevolmente e di ottenere rendimenti anche interessanti.

Gia´ all´inizio del 2012 abbiamo sentito quindi la necessità di effettuare una

sintesi strutturata dei dati fondamentali

macroeconomici di 36 paesi (24 sviluppati e 12 emergenti) utilizzando un processo che assegna un punteggio basato su una serie di indicatori.

Gli indicatori hanno il compito di evidenziare in modo chiaro i punti forti e

deboli dei singoli paesi e, dall’altro, permettere un confronto pertinente e semplice tra gli stessi.

Inoltre, i diversi indicatori vengono in

seguito combinati in un unico indicatore macroeconomico per singolo paese,

sulla cui base viene stilata una classifica degli stessi.

indicatori di indebitamento e fiscali.

In particolare, vengono utilizzati i seguenti indicatori:

- Il tasso di crescita del PIL (in %

p.a.)

- Il saldo di conto corrente (in % del

PIL)

- Il disavanzo di bilancio statale pubblico aggregato (in % del PIL)

- Il debito pubblico (in % del PIL)

- Il debito estero (in % del PIL)

- Le riserve valutarie (in % del PIL)

- L´Indice di corruzione (Corruption

Perception Index) della Transparency International: indice tra 1 (molto

corrotto) e 10 (poco corrotto)

- Il Potential Support Ratio: rapporto

della popolazione compresa tra 16 –

64 anni rispetto alla popolazione al

di sopra dei 64 anni.

Gli indicatori

Gli indicatori equipesati (12,5% ciascuno) producono un punteggio complessivo per ogni paese (indicatore macroeconomico complessivo).

Abbiamo selezionato 8 indicatori,

semplici da comprendere e disponibili annualmente per molti paesi, e

che, rivelano informazioni pertinenti

alla situazione economica fondamentale.

I migliori 8 paesi (indicatori dell´anno

2011) sono nell’ordine: Malesia, Norvegia, Svizzera, Tailandia, Corea, Indonesia, Russia e Svezia.

In considerazione della crisi economica, si presta particolare attenzione agli

Gli 8 paesi che hanno avuto invece un

miglioramento piu´significativo degli altri rispetto all´anno precedente sono:

03

Norvegia, Russia, Polonia, Germania,

Indonesia, Slovacchia, Austria e Turchia.

In Malesia l’industria elettrotecnica ed

elettronica è il più importante settore

industriale. Un terzo della produzione

del settore manifatturiero proviene da

questo settore e il 40% del commercio

con l’estero è rappresentato da beni

dell’industria elettrotecnica ed elettronica.

La Norvegia è il decimo esportatore di

petrolio al mondo. Inoltre produce il

96% della sua energia elettrica da fonti

di energia rinnovabili. Di conseguenza,

meno del 4% (solo l’1% a gennaio

2012) proviene da fonti di energia fossile, la maggior parte viene prodotta da

centrali idroelettriche.

In Svizzera il bene d’esportazione più

importante della Svizzera è il caffè .

Ovviamente, ne è in gran parte responsabile il gruppo alimentare Nestlé con il

suo noto sistema di capsule. Ma, indipendentemente da ciò, la Svizzera ha

un’economia altamente competitiva

che ogni anno genera avanzi di conto

corrente mediamente elevati.

La Tailandia è il secondo produttore al

mondo di dischi fissi dopo la Cina. Il

25% dei dischi fissi a livello mondiale

viene prodotto in Tailandia.

La Corea del Sud è il principale costruttore navale del mondo. Infatti con

una quota di mercato del 37,5%, la Corea del Sud ha prodotto 137.596.000

tonnellate di stazza lorda nel 2011. La

miniera d’oro più grande del mondo si

trova in Indonesia. Nel 2010 la miniera

Grasberg ha estratto 2.025.000 once di

oro.

Dopo la Cina, la Russia è il secondo

investitore tra i Paesi Emergenti in termini di investimenti diretti esteri. A livello mondiale, la Russia occupa il 15° po-

sto con un volume pari a USD 261 mrd.

Secondo il World Economic Forum la

Svezia è una business location migliore degli USA. Nell’indagine 2011-2012

la Svezia si trova al terzo posto dopo la

Svizzera e Singapore: “La Svezia ha le

istituzioni pubbliche più trasparenti ed

efficienti al mondo, con un livello di corruzione molto basso.”

In Austria le imprese si collocano tra i

primi nella zona euro per quanto riguarda la registrazione di brevetti. Nel 2011,

su 1.000 abitanti sono stati registrati

0,28 brevetti, solo il Lussemburgo

(0,75), la Germania (0,41) e l’Olanda

(0,37) hanno fatto registrare cifre più

alte all’interno della zona euro.

La Germania ha un grado di apertura

particolarmente alto

per

un’economia

delle sue dimensioni. Infatti la percentuale delle esportazioni e importazioni

sul PIL (grado di

apertura) era di

95,2% nel 2011.

rante i periodi buoni non si riduce il debito pubblico.

La Slovacchia è uno dei paesi dell’UE

con la minore percentuale di spesa

pubblica. Una delle ragioni è che la percentuale di spesa pubblica è notevolmente inferiore ai livelli dei paesi ricchi

dell’UE. In Slovacchia le uscite ed entrate dello Stato ammontano rispettivamente a 36-38% e 33-34% del PIL; in

molti paesi dell’UE come la Germania e

l’Austria si registrano valori intorno al

45-50% del PIL.

La Turchia è l’economia più dinamica

dell’Europa degli ultimi due anni con

una crescita cumulativa del 18,3%. Dopo un ridimensionamento di quasi il 5%

nel 2009 a causa della crisi finanziaria

Per quanto riguarda

la crescita, la Polonia è stato il paese

dell’UE con il maggior successo negli

ultimi anni. E’ stato

sfruttato il basso livello del disavanzo

e del debito pubblico del periodo precrisi per sostenere

attivamente la congiuntura locale e ora

si stanno riducendo

di nuovo i livelli del

disavanzo e del

Donato Giannico

debito pubblico.

Country Head Italia Raiffeisen Capital Management

La Polonia ha fatto tutto giusto in termini di politica economica anticiclica, poiché spesso du-

ed economica globale, l’economia turca si è ripresa molto velocemente.

04

Lo sviluppo ora non si basa solo sulla

domanda delle famiglie robusta, ma anche sulla crescita a due cifre degli investimenti.

Utilizzando i nostri criteri di assegnazione percentuale di ogni paese

gli 8 migliori mercati dal punto di vi-

sta fondamentale (con al massimo 4

mercati emergenti) con punteggio

più elevato vengono pesati nella

stessa misura per un totale pari al

75 % nel portafoglio.

Per il restante 25%, gli 8 paesi ( tra

cui nessun limite sui mercati emer-

genti) che hanno evidenziato i miglioramenti piu´consistenti per i dati fondamentali pesati allo stesso

modo.

Il risultato sarebbe il portafoglio del

Fondo Raiffeisen Obbligazionario

Fondamentale.

Utilizzando questo criterio nelle 2 tabelle si possono vedere i risultati teorici conseguiti negli ultimi 8 anni.

E´importante sottolineare come la performance del fondo, che è nato a fine 2010, e´stata nell´ultimo anno del 12,34%.

Inoltre mentre il rapporto medio Debito/Pil di un indice a capitalizzazione di mercato é 123% quello del Fondo Raiff. Obbl.

Fondamentale Globale é solo 40%. Un rapporto rischio/rendimento sicuramente eccellente.

APPROFONDIMENTO

ARCA SGR

La gestione dinamica: il controllo della volatilità del Portafoglio

essenziale nel processo di investimento

I mercati finanziari nella seconda parte dell’anno potrebbero

registrare un riallineamento delle quotazioni verso i valori fondamentali

L’anno 2012 in ambito finanziario si

è finora caratterizzato per dei forti e

veloci movimenti, ma la tematica di

fondo di questa prima metà dell’anno risulta essere ribassista. Alla luce di queste considerazioni quali temi ritenete possano essere da privilegiare per la seconda metà dell’anno e perché?

E’ del tutto evidente che l’andamento

dei mercati finanziari degli ultimi mesi è

stato fortemente influenzato da una significativa recrudescenza della crisi

nell’area euro. Solo se la reazione delle autorità europee dovesse essere efficace, i mercati finanziari nella seconda parte dell’anno potrebbero registrare un riallineamento delle quotazioni

verso i valori fondamentali: ciò implicherebbe un recupero dei listini azionari ed una compressione degli spread

per le obbligazioni corporate, dei Paesi Emergenti e della periferia dell’area

euro. I rendimenti nei paesi core potrebbero ristabilirsi su livelli più alti,

ma non troppo distanti dagli attuali.

Gli investitori sempre più dimostrano una forte attenzione verso il

controllo del rischio dei prodotti finanziari ed alla scelta di prodotti

che prevedano questa modalità al

proprio interno. Ritenete questa attenzione giustificata? Con quali

strumenti permettete agli investitori di soddisfarla?

In mercati caratterizzati da frequenti e

violenti shock, non sorprende che gli

investitori pongano una particolare attenzione al controllo del rischio.

Marco Vicinanza Vice Direttore

Generale

e Responsabile Direzione

Investimenti di ARCA SGR

La struttura di gestione di Arca SGR

ha da sempre messo il rischio al cen-

06

tro del processo di costruzione del portafoglio. In altre parole, il controllo della

volatilità del portafoglio è per noi una

parte integrante ed essenziale del processo di investimento. Nella gamma di

offerta, peraltro, abbiamo una linea di

prodotti flessibili a controllo dinamico

del rischio, che utilizzano, con eccellenti risultati, una tecnologia di investimento proprietaria avanzata.

Arca SGR SPA è una delle maggiori

Società di Gestione del Risparmio in

Italia, ma allo stesso tempo si caratterizza per delle evidenti diversità

con altri soggetti del risparmio gestito. Può cortesemente spiegare la

peculiarità della vostra società e

quali obiettivi vi ponete quando

create un nuovo prodotto?

Arca SGR è una società che si caratterizza per una presenza molto ampia in

tutto il territorio nazionale. I nostri prodotti, infatti, vengono distribuiti da circa

120 enti collocatori con oltre 8.000

sportelli e ciò rende la nostra Rete collocatrice una tra le più grandi e capillari d’Italia.

Avendo la fortuna di poter contare su

una Rete così ampia, possiamo usufruire di un importante strumento di

monitoraggio.

L’obiettivo che cerchiamo di perseguire,

infatti, è di ascoltare attentamente le

esigenze dei risparmiatori che ci vengono riportate dalla nostra Rete collocatrice.

D’altra parte, la costante attività di monitoraggio dei mercati finanziari effettuata dalla nostra struttura di analisi e

gestione permette di individuare le opportunità di medio-lungo perido che i

mercati finanziari offrono.

La creazione di nuovi prodotti in Arca

nasce sempre dalla migliore sintesi tra

gli orientamenti dei risparmiatori e le

opportunità di mercato.

INVESTMENT WORLD MAGAZINE

Gli strumenti obbligazionari hanno

vissuto momenti di grande popolarità, ma quest’anno sembrano aver

perso parte del loro appeal. Cosa ci

può dire in merito ai fondi obbligazionari, sono ancora gli strumenti

giusti in questa fase di mercato?

Per anni si è spesso sostenuto che l’investimento diretto in titoli obbligazionari (tipicamente titoli di stato domestici e

titoli corporate con diffusione retail) fosse più conveniente rispetto all’investimento in fondi obbligazionari. Una simile tesi tradiva una scarsa attenzione alla dimensione rischio.

Gli eventi recenti (con riferimento soprattutto, ma non solo, alla crisi del debito sovrano) hanno mostrato quanto,

in fase di elevata volatilità, sia importante la diversificazione dei portafogli

obbligazionari. Inoltre, quando i merca-

ti si trovano in una fase di turbolenza,

una gestione attiva di qualità è in maggior misura capace di produrre valore

aggiunto per il risparmiatore.

La gestione dinamica dei vostri fondi a rischio controllato è in grado di

fornire agli investitori il giusto equilibrio tra rendimento e rischio? Se si

in che modo questo avviene?

La metodologia di gestione per questi

prodotti si basa su quattro capisaldi

fondamentali:

1) La diversificazione deve essere il

più ampia possibile, e deve ricomprendere non solo le due classi di asset tipicamente utilizzate nei prodotti bilanciati tradizionali (azioni ed obbligazioni governative dei paesi sviluppati), ma coinvolgere anche le obbligazioni societarie

e dei paesi emergenti, le commodities,

07

le valute, etc.

2) Nel portafoglio strategico il bilanciamento tra le varie classi di asset deve

essere perseguito facendo riferimento

al contributo al rischio, e non al peso, di

ciascuna classe di asset;

3) La gestione dinamica dell’asset allocation deve garantire che, nel tempo, il

rischio complessivo del portafoglio rimanga sostanzialmente costante, il che

implica di modificare la struttura dell’investimento al variare delle condizioni

esterne di volatilità;

4) Seguendo una logica “global macro”, il portafoglio viene modificato non

solo ai fini del controllo del rischio, ma

anche in funzione delle opportunità di

ritorno offerte dai mercati.

R iproduzione R iservata

SOTTO LA LENTE

8

Etica SGR

L’investimento socialmente

responsabile, una scelta semplice che spesso si dimostra assai

efficace

Uno dei temi che stiamo seguendo con grande attenzione è quello delle fonti energetiche

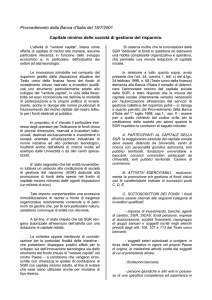

Le ultime statistiche della Bri (Banca

dei Regolamenti Internazionali), aggiornate a dicembre 2011, stimano che

l'intero mercato dei derivati ammonti

ormai a 647mila miliardi di dollari di valore nominale. Si tratta di un numero 14

volte più grande della capitalizzazione

di tutte le Borse del mondo. E nove volte più grande del Pil globale.

È vero che il reale rischio, cioè il valore

netto di queste operazioni, è inferiore a

quello nominale. Ma queste cifre restano enormi, troppo scollate dall'economia reale. E a cinque anni dall’inizio

della crisi (quattro dal fallimento di Lehman Brothers) vi è ancora una grandissima carenza di regole che limitino

l’uso sproporzionato della finanza speculativa.

miatori hanno maturato nei confronti di

un sistema finanziario poco trasparente. In Italia siamo ancora in ritardo rispetto alle medie europee: il nostro

Paese pesa solo il 3% sul totale del

continente. Ma siamo convinti che proprio per questo motivo ci siano ampi

margini di sviluppo. Basti pensare che

nonostante la difficile congiuntura economica e finanziaria che stiamo vivendo, nell’ultimo anno i clienti dei fondi di

Etica Sgr sono

cresciuti

dell’11,5%.

liardi di euro provenienti da questa tipologia di clienti, per la quale ha recentemente lanciato anche delle classi di

quote ad hoc.

L’investimento socialmente responsabile

Un aspetto importante da sottolineare

è che i fondi etici non sono fondi che

fanno beneficienza, ma sono prodotti di

risparmio gestito che investono i soldi

dei clienti con un approccio diverso dagli altri fondi comuni, ma con l’obiettivo

di perseguire rendimenti soddisfacenti.

Investire in modo socialmente responsabile significa ampliare il tradizionale

perimetro di analisi e valutazione di

stati ed imprese utilizzando criteri di

carattere sociale, etico ed ambientale

nei processi di selezione dei portafogli

finanziari.

A tal proposito, Etica Sgr ha dimostrato

negli ultimi anni che, investendo solo in

azioni e obbligazioni di imprese e Stati

E una soluzione importante può essere

rappresentata dai fondi di investimento

socialmente responsabili.

Ma un segnale

importante ci

arriva anche

dalla crescente

attenzione che

le

tematiche

ambientali, sociali e di governance incontrano presso i

grandi investitori istituzionali,

come le fondazioni bancarie o

i fondi pensione.

Il comparto dei fondi comuni etici sta vivendo un notevole boom a livello europeo, anche in seguito alla recente crisi

e alla crescente diffidenza che i rispar-

Etica Sgr ha attualmente sotto

consulenza

circa 7,5 mi- Alessandra Viscovi -Direttore Generale Etica SGR

È nostra opinione che il mercato finanziario italiano necessiti, invece,

di tornare a prodotti semplici, trasparenti ed efficaci: privi di costi occulti e di fini esclusivamente speculativi.

INVESTMENT WORLD MAGAZINE

che prendono sul serio il proprio impatto sociale e ambientale, si possono ottenere rendimenti in grado di competere con i migliori fondi italiani, ad indicare che scelte semplici spesso possono

dimostrarsi anche assai efficaci. A confermarlo ci sono importanti premi e riconoscimenti, assegnati ai nostri fondi

come i Lipper Fund Awards o come il

Premio Alto Rendimento del Sole 24

Ore vinto l’anno scorso dal nostro fondo azionario e recentemente, per il 2°

anno consecutivo, dal fondo Bilanciato.

L’offerta di Etica Sgr

I fondi promossi da Etica Sgr si caratterizzano perché i titoli presenti nei portafogli dei nostri fondi sono selezionati

tra gli emittenti che si distinguono per

l’attenzione alle conseguenze sociali e

ambientali dei loro comportamenti. In

pratica i nostri investimenti sono guidati da un’attenta analisi che prende in

considerazione criteri di ordine ambientale, sociale e di governance.

9

vità dei fondi etici a dimostrazione del

fatto che l’investimento responsabile

non comporta sacrifici in termini di rendimento.

L’investimento consapevole

La Finanza Etica non si limita a investire in aziende e Stati virtuosi sul piano

dei comportamenti sociali e ambientali

ma è per sua natura una finanza partecipata, che cerca di creare un dialogo

Alcuni temi di investimento

L’attività di ricerca svolta sugli emittenti

sulla base di criteri di responsabilità sociale (analisi ESG - Environmental, Social and Governance) permette di definire un universo investibile delle aziende e degli Stati più meritevoli che viene poi passato al gestore Anima Sgr.

Quest’ultimo concretizza l’attività di

analisi andando infine ad acquistare i

titoli selezionati secondo motivi strettamente economici. La profonda sinergia

che lega queste due attività permette di

mantenere il focus dell’investimento su

un’ottica di medio-lungo periodo.

Uno dei temi che in questo momento

stiamo seguendo con grande attenzione è quello delle fonti energetiche.

Come è noto, dopo i tragici eventi di

Fukushima il Giappone ha deciso di

abbandonare il nucleare (settore su cui

i nostri fondi non hanno mai investito),

puntando in modo deciso sull’energia

“pulita” e in particolare su quella solare.

Per questo motivo il nostro gestore sta

seguendo con grande interesse quei titoli giapponesi che operano in questo

comparto e che possono avere grandi

opportunità di sviluppo, considerando

che il Paese del Sol Levante si trova a

dover riformulare gran parte del proprio

approvvigionamento energetico.

Questa analisi va ad integrare le classiche valutazioni di carattere economico

e finanziario che vengono svolte nel

momento delle scelte di acquisto e vendita dei titoli. Valutazioni di carattere finanziario che, nel nostro caso, vengono delegate a un’altra società, Anima

Sgr.

Un secondo aspetto che caratterizza la

nostra offerta è che i nostri prodotti sono estremamente semplici, trasparenti

ed economici.

Economici perché non abbiamo né

commissioni di ingresso, né di uscita,

né di performance.

Trasparenti perché sul nostro sito è

possibile consultare l’elenco completo

dei titoli in portafoglio nei nostri fondi:

peculiarità pressoché unica tra le sgr

italiane.

La gestione dei fondi è quindi una gestione attiva che si confronta direttamente con benchmark di mercato con

l’intenzione di dimostrare la competiti-

con i soggetti finanziati.

I nostri clienti ci chiedono di rendere

conto delle scelte di investimento che

facciamo e non solo dal punto di vista

economico.

Per questo motivo esercitiamo attivamente i diritti di voto collegati al possesso delle azioni dei nostri fondi: per

conto dei nostri 22.000 clienti interveniamo e votiamo nelle assemblee degli

azionisti delle società in cui i nostri prodotti investono. Lo facciamo con un approccio positivo, nell’intento, cioè, di

stimolare e aiutare l’impresa nell’adozione di una condotta sempre più responsabile.

Da una recente ricerca condotta dall’Università degli Studi di Bari Etica Sgr

risulta essere la terza società di gestione del risparmio europea (e la prima in

Italia) a svolgere e sviluppare attività di

azionariato attivo.

R iproduzione R iservata

FOCUS

11

Diaman SIM

La fine del mondo finanziario,

ossia il trionfo degli speculatori

V di circolazione della moneta.

Oggi questa formula R=M*V è quasi

bloccata poiché la velocità di circolazione dei soldi è quasi nulla; ma dove sono

tutti questi soldi?

Come salvarsi nello scenario attuale: alcune semplici regole da

seguire

Sono bloccati (anche) sui titoli di stato

tedeschi, perché gli investitori istituzionali hanno paura di qualsiasi altro tipo di

investimento.

Una cosa è certa, questo 2012 rimarrà

nella storia della finanza, o come la fine

del mondo finanziario, ovvero il trionfo

degli speculatori.

Due sono gli scenari possibili, come

ho detto in apertura;

Sicuramente oggi siamo di fronte ad

un paradosso, la gran parte degli investitori istituzionali, sia Hedge

Fund che le grosse istituzioni, stanno concentrando i loro soldi nelle attività finanziarie che dovrebbero risultare meno rischiose in assoluto.

Parlo delle obbligazioni governative Tedesche, quasi le uniche rimaste con la

fatidica AAA delle società di Rating, e

del relativo Bund Future, arrivato, come

avevo previsto (più per scherzo e sfida

che per reale convinzione, in tutta franchezza) a superare i 145 Euro.

Vi chiederete perché ritengo che ci

troviamo di fronte ad un paradosso?

Non sono forse le obbligazioni dello

stato finanziariamente più sicuro d'

Europa? Non sono l'unico porto sicuro rimasto?

Il paradosso sta in questa analisi che

voglio condividere con voi: se crolla l'Euro e l'Europa unita, come alcuni prevedono (ma che io non condivido come

opzione possibile), credete veramente

che la Germania ne riesca ad uscire indenne?

Verrà inevitabilmente travolta anche lei,

e le sue obbligazioni varranno come tutte le altre, poco più di zero; se il mondo

finanziario riuscirà per la seconda volta

in pochi anni a non fallire, il Bund, inevitabilmente, verrà schiacciato con

le stesse armi con cui si è gonfiato.

Se la finanza, che tipicamente anticipa l'economia, riesce a ripartire

trascinando con se l'economia, il

motore ricomincerà a girare e la

naturale conseguenza sarà un periodo di super inflazione, causata

dall'immensa mole di denaro immessa nel sistema in questi anni

per tenere in vita un sistema finanziario bloccato.

Daniele Bernardi

Amministratore DelegatoDiaman SIM

Probabilmente molte persone che

leggeranno quest'articolo conoscono la legge di Ricardo che dice

che la ricchezza R è uguale alla

massa monetaria M per la velocità

- fallisce il progetto europeo, naufragano tutti gli stati membri (compresa la

Germania, non riuscirebbe a sopportare

il contraccolpo neppure lei) e quindi chi

ha messo i soldi sulle sue obbligazioni

AAA si trova con un pugno di mosche in

mano,

- oppure si trova una soluzione, che

non può essere diversa dal creare una

forte inflazione, vuoi perché si stampa

nuova moneta, vuoi perché è inevitabilmente una scelta politica.

Nessuno può togliermi dall'idea che il

nome in codice usato dai politici per parlare di super-inflazione sia "Eurobond".

Ovviamente i politici non possono andare ad un telegiornale e dichiarare che

stanno discutendo di inflazione, ma la

realtà è solo una, e io non vedo alternative ad un periodo di super inflazione,

che avrà conseguenze importanti, ma il

pregio di ridurre i rapporti debito/pil che

ormai è insostenibile per tutti.

Come salvarsi in uno scenario del

genere?

Posso dare alcune semplici regole

da seguire:

1) vendere tutte le obbligazioni con

tasso fisso e duration superiore all'anno, tutti i fondi obbligazionari,

INVESTMENT WORLD MAGAZINE

soprattutto quelli governativi ed investire

in fondi che abbiano la possibilità di andare short di duration, come il nostro

DIAMAN Sicav QUANT Bond, perchè

saranno gli unici fondi a non essere travolti, ma anzi a guadagnare da questo

scenario.

2) convertire dove possibile i debiti

da tasso variabile a tasso fisso, il beneficio lo si vedrà nei prossimi anni ma

sarà notevole (non estinguete i debiti se

li avete).

3) stare lontani da immobili e terreni

4) investire in equity e aziende reali,

se siete esperti investitori su titoli

azionari, non servono miei consigli,

ma se il vostro lavoro non è quello di

gestire il vostro patrimonio allora è

meglio che compriate fondi comuni,

possibilmente che abbiano metodologie

di gestione automatiche di entrata ed

uscita dai mercati finanziari, come il nostro DIAMAN Sicav Trend Follower, affinché possiate beneficiare dei rialzi in

caso di risoluzione dei problemi che attualmente stanno colpendo l'Europa, ma

contemporaneamente possiate essere

protetti da forti ribassi in caso i mercati

dovessero continuare ad andare male.

Questa metodologia ha ormai oltre 10

anni di storia reale alle spalle, dimostrando che utilizzare un approccio rigoroso e matematico ai mercati riesce a

migliorare i rendimenti, dimezzando

contemporaneamente i rischi.

In mercati azionari molto difficili, dal

2002 ad oggi, la differenza percentuale

di maggior guadagno su un ipotetico

benchmark 100% azionario (MSCI

World in Euro) è superiore al 50% al netto di tutti i costi e commissioni.

DIAMAN SIM, inoltre, ha sviluppato un

software il cui come è d4p che stima le

probabilità condizionate di andamento

futuro dei mercati, e seppure non è programmato per dare stime di probabilità a

sei mesi, bensì a tre anni, stima con ottime probabilità (a tre anni appunto) che

i mercati finanziari avranno un valore superiore a quello odierno, soprattutto per

il mercato azionario europeo.

Questo software ovviamente non è in

grado di garantire nessun risultato, però

permette di stimare con una precisione

molto maggiore rispetto alla statistica

12

tradizionale le probabilità di rendimento

dei mercati finanziari, condizionatamente al momento storico in cui vengono stimate, permettendo ai gestori e ai promotori finanziari, di superare i classici

problemi emotivi evidenziati della finanza comportamentale che portano molto

spesso a sbagliare non solo i clienti, ma

anche gli operatori professionali.

R iproduzione Riservata

INVESTMENT WORLD MAGAZINE

14

WWW.DMFNEWMEDIA.COM

INVESTMENT WORLD MAGAZINE

E’ UNA PUBBLICAZIONE DI DMF NEWMEDIA ED E’

LIBERAMENTE SCARICABILE DA TUTTI

I SITI ITALIANI DEL NETWORK EUROPEO

DI DMF NEWMEDIA :

WWW.INVESTMENTWORLDMAGAZINE.IT

WWW.ETFWORLD.IT

WWW.BONDWORLD.IT

WWW.IFAWORLD.IT

WWW.TRENDANDTRADING.IT

Qualora siate interessati a forme di Collaborazione con InvestmentWorldMagazine.it siete invitati a spedire un’e-mail al seguente indirizzo di Posta Elettronica: [email protected] o a contattarci al Numero +39 035/52.04.90.

Qualora siate invece interessati ad acquistare uno Spazio Pubblicitario sui prossimi numeri di Investment World Magazine,

siete invitati a spedirci un e-mail di richiesta informazioni all’indirizzo [email protected] o a contattarci direttamente

al Numero +39 035/52.04.90.

DISCLAIMER: Investment World Magazine è una Pubblicazione di DMF S.r.l. con carattere meramente informativo e non rappresenta né un'offerta né una sollecitazione ad effettuare alcuna operazione di acquisto o vendita di prodotti finanziari. La Pubblicazione è stata elaborata da DMF S.r.l. in completa autonomia e riporta esclusivamente le opinioni e le valutazioni della suddetta Società

e dei diversi Contributori che partecipano alla stesura di singole parti. Si chiarisce che alcuni partecipanti alla stesura della presente Pubblicazione potrebbero detenere, a carattere simbolico,

posizioni in essere degli strumenti analizzati. Il link alla Pubblicazione viene inviato tramite posta elettronica a chi ne abbia fatto richiesta e la stessa viene inoltre pubblicata sui Siti di proprietà di

DMF S.r.l. dove viene resa visibile al pubblico indistinto; la Pubblicazione non può essere riprodotta o pubblicata, nemmeno in una sua parte, senza la preventiva autorizzazione scritta DMF S.r.l.

La Pubblicazione può essere sponsorizzata da una serie di emittenti di uno o più strumenti finanziari oggetto della presente Pubblicazione. Le tabelle eventualmente presenti nella Pubblicazione

non vogliono in alcun caso presentare una lista completa degli strumenti negoziabili sul mercato oggetto di analisi ma dare una visione dei principali strumenti presenti. Qualsiasi valutazione, informazione, opinione, previsione, analisi contenute nel presente Documento è stata ottenuta da fonti che DMF S.r.l. ritiene attendibili, ma della cui accuratezza e precisione DMF S.r.l. non può essere ritenuta responsabile né tantomeno si assume responsabilità alcuna sulle conseguenze finanziarie, fiscali o di altra natura che potrebbero derivare dall'utilizzo di tali informazioni. Gli utilizzatori della Pubblicazione sono comunque invitati a leggere sempre e con attenzione il prospetto informativo. Si ricorda altresì che, tutti gli strumenti finanziari (es. Azioni, Obbligazioni, ETF, ETC,

Investment Certificates) oggetto di questa Neswletter, sono strumenti volatili di conseguenza rischiosi, ed investire negli stessi, potrebbe generare una perdita anche totale del capitale investito.

Si consiglia perciò, prima di effettuare qualsiasi operazione d'investimento di effettuare la lettura del Prospetto Informativo .