STATI UNITI: IL FANTASMA DELLA GRANDE CRISI 1

Daniel Munevar (*)

Efrain Echevarria Hernandez (**)

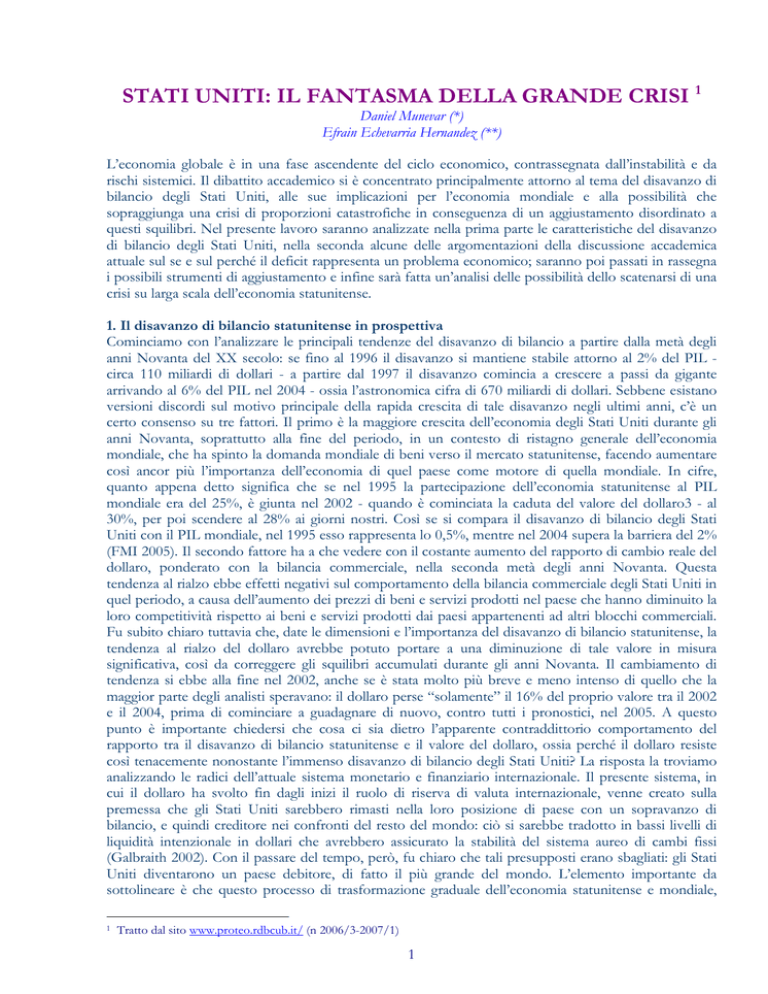

L’economia globale è in una fase ascendente del ciclo economico, contrassegnata dall’instabilità e da

rischi sistemici. Il dibattito accademico si è concentrato principalmente attorno al tema del disavanzo di

bilancio degli Stati Uniti, alle sue implicazioni per l’economia mondiale e alla possibilità che

sopraggiunga una crisi di proporzioni catastrofiche in conseguenza di un aggiustamento disordinato a

questi squilibri. Nel presente lavoro saranno analizzate nella prima parte le caratteristiche del disavanzo

di bilancio degli Stati Uniti, nella seconda alcune delle argomentazioni della discussione accademica

attuale sul se e sul perché il deficit rappresenta un problema economico; saranno poi passati in rassegna

i possibili strumenti di aggiustamento e infine sarà fatta un’analisi delle possibilità dello scatenarsi di una

crisi su larga scala dell’economia statunitense.

1. Il disavanzo di bilancio statunitense in prospettiva

Cominciamo con l’analizzare le principali tendenze del disavanzo di bilancio a partire dalla metà degli

anni Novanta del XX secolo: se fino al 1996 il disavanzo si mantiene stabile attorno al 2% del PIL circa 110 miliardi di dollari - a partire dal 1997 il disavanzo comincia a crescere a passi da gigante

arrivando al 6% del PIL nel 2004 - ossia l’astronomica cifra di 670 miliardi di dollari. Sebbene esistano

versioni discordi sul motivo principale della rapida crescita di tale disavanzo negli ultimi anni, c’è un

certo consenso su tre fattori. Il primo è la maggiore crescita dell’economia degli Stati Uniti durante gli

anni Novanta, soprattutto alla fine del periodo, in un contesto di ristagno generale dell’economia

mondiale, che ha spinto la domanda mondiale di beni verso il mercato statunitense, facendo aumentare

così ancor più l’importanza dell’economia di quel paese come motore di quella mondiale. In cifre,

quanto appena detto significa che se nel 1995 la partecipazione dell’economia statunitense al PIL

mondiale era del 25%, è giunta nel 2002 - quando è cominciata la caduta del valore del dollaro3 - al

30%, per poi scendere al 28% ai giorni nostri. Così se si compara il disavanzo di bilancio degli Stati

Uniti con il PIL mondiale, nel 1995 esso rappresenta lo 0,5%, mentre nel 2004 supera la barriera del 2%

(FMI 2005). Il secondo fattore ha a che vedere con il costante aumento del rapporto di cambio reale del

dollaro, ponderato con la bilancia commerciale, nella seconda metà degli anni Novanta. Questa

tendenza al rialzo ebbe effetti negativi sul comportamento della bilancia commerciale degli Stati Uniti in

quel periodo, a causa dell’aumento dei prezzi di beni e servizi prodotti nel paese che hanno diminuito la

loro competitività rispetto ai beni e servizi prodotti dai paesi appartenenti ad altri blocchi commerciali.

Fu subito chiaro tuttavia che, date le dimensioni e l’importanza del disavanzo di bilancio statunitense, la

tendenza al rialzo del dollaro avrebbe potuto portare a una diminuzione di tale valore in misura

significativa, così da correggere gli squilibri accumulati durante gli anni Novanta. Il cambiamento di

tendenza si ebbe alla fine nel 2002, anche se è stata molto più breve e meno intenso di quello che la

maggior parte degli analisti speravano: il dollaro perse “solamente” il 16% del proprio valore tra il 2002

e il 2004, prima di cominciare a guadagnare di nuovo, contro tutti i pronostici, nel 2005. A questo

punto è importante chiedersi che cosa ci sia dietro l’apparente contraddittorio comportamento del

rapporto tra il disavanzo di bilancio statunitense e il valore del dollaro, ossia perché il dollaro resiste

così tenacemente nonostante l’immenso disavanzo di bilancio degli Stati Uniti? La risposta la troviamo

analizzando le radici dell’attuale sistema monetario e finanziario internazionale. Il presente sistema, in

cui il dollaro ha svolto fin dagli inizi il ruolo di riserva di valuta internazionale, venne creato sulla

premessa che gli Stati Uniti sarebbero rimasti nella loro posizione di paese con un sopravanzo di

bilancio, e quindi creditore nei confronti del resto del mondo: ciò si sarebbe tradotto in bassi livelli di

liquidità intenzionale in dollari che avrebbero assicurato la stabilità del sistema aureo di cambi fissi

(Galbraith 2002). Con il passare del tempo, però, fu chiaro che tali presupposti erano sbagliati: gli Stati

Uniti diventarono un paese debitore, di fatto il più grande del mondo. L’elemento importante da

sottolineare è che questo processo di trasformazione graduale dell’economia statunitense e mondiale,

1

Tratto dal sito www.proteo.rdbcub.it/ (n 2006/3-2007/1)

1

durante il quale venne superato il sistema aureo di cambi fissi, non danneggiò la posizione dominante

del dollaro all’interno del sistema monetario internazionale come riserva di valuta per eccellenza4. Fu

così conferito agli Stati Uniti l’enorme e destabilizzante privilegio di poter esternalizzare i costi degli

squilibri della propria economia, senza che esista un meccanismo attraverso cui ripartire in maniera

equa il peso dell’aggiustamento dell’economia mondiale. Inoltre si negava in ogni modo la possibilità di

qualsiasi alternativa a tale situazione, almeno sino alla recente comparsa dell’euro5. Una dimostrazione

degli effetti di tale stato di cose è il comportamento del valore del dollaro alla fine degli anni Novanta.

Dal punto di vista degli Stati Uniti, e del benessere dell’economia mondiale, la cosa più logica sarebbe

stata sperare nella sparizione del dollaro, tenendo conto del comportamento del disavanzo

commerciale. Tuttavia, l’estrema instabilità finanziaria internazionale di quegli anni impedì tale

correzione, rendendo così difficile la riduzione del disavanzo. Come funzionò tale meccanismo? In

periodi di instabilità e crisi gli agenti finanziari cercano di ridurre la loro esposizione al rischio attraverso

una ricomposizione del portafogli investimenti, con la diminuzione della partecipazione a quelli ad alto

rendimento/alto rischio (investimenti in portafogli e prestiti a breve termine nel Sudest asiatico, Russia,

Brasile, Argentina) e con l’acquisizione di investimenti a basso rendimento/basso rischio (buoni del

Tesoro statunitensi). In altre parole, come sostenuto da Oscar Ugarteche, i capitali che fuggivano da

una parte dovevano entrare dall’altra, ossia principalmente negli Stati Uniti, così da indurre non solo la

rivalutazione del dollaro, ma anche il rialzo incontrollabile della Borsa valori (Ugarteche 2004),

nonostante tale comportamento minasse le basi del comportamento macroeconomico del paese e

dell’economia mondiale nel suo insieme, tema di fondamentale importanza su cui torneremo più avanti.

Ritornando all’analisi del comportamento del disavanzo di bilancio, rimane un terzo fattore da

analizzare e che in linea generale potrebbe essere definito come i patrones di risparmio e investimenti

dell’economia statunitense durante gli ultimi quindici anni6. Per cominciare quest’analisi, è necessario

ricordare il vincolo macroeconomico basilare esistente tra investimenti, risparmio nazionale e il saldo

della bilancia commerciale. Questa relazione ci indica che la differenza tra risparmio e investimenti

privati, risultato delle decisioni aggregate del settore pubblico e privato a livello nazionale, si riflette sulla

bilancia commerciale. Il disavanzo di bilancio statunitense ha due contropartite di base, la cui

evoluzione aggregata permette di comprendere il suo comportamento: il bilancio fiscale del governo e

quello del settore privato. In tal modo procediamo all’analisi dei loro effetti sull’evoluzione della

bilancia commerciale e dell’economia statunitense. Vediamo il comportamento del bilancio fiscale e del

disavanzo negli ultimi venticinque anni. È doveroso iniziare da qui poiché gran parte del dibattito

recente al riguardo si è concentrato sull’evoluzione parallela del deficit fiscale e del disavanzo di bilancio

negli ultimi anni, cosa che a prima vista indicherebbe una relazione diretta tra le due evoluzioni e che

quindi la correzione al ribasso di uno dei due dati aggregati, in questo caso il deficit fiscale, si

tradurrebbe nella correzione anche dell’altro, ossia la riduzione del deficit commerciale, il cosiddetto

fenomeno dei deficit gemelli. Tuttavia, un’analisi più profonda porta a evidenziare il fatto che la

relazione tra i due dati aggregati e le implicazioni dell’evoluzione di tale relazione per l’economia nel suo

insieme sono molto più sottili di quello che sembra a prima vista. Il principale indicatore in tal senso lo

rivela il comportamento divergente dei due bilanci durante gli anni Novanta. Nonostante un

consolidamento fiscale attraverso forti tagli alle spese federali che portarono lentamente ma in modo

graduale il deficit del bilancio fiscale da oltre il 4% del PIL nel 1992 a un sopravanzo del 2% del PIL nel

2000, il disavanzo di bilancio continuò nella sua traiettoria verso il basso; solo a partire dal 2001,

quando si osservò un cambiamento radicale nell’atteggiamento fiscale del governo con l’obiettivo di

arrestare la recessione che aveva colpito l’economia statunitense, abbiamo osservato un comportamento

“congruente” alla tesi dei deficit gemelli. Tuttavia, il fatto che in primo luogo gran parte dell’aumento

del disavanzo di bilancio si sia verificato nel periodo finale del processo di consolidamento fiscale - tra il

1997 e il 2000 - e che in seconda istanza il deficit commerciale abbia preceduto, a differenza di quello

che successe negli anni Ottanta, il deficit fiscale, porta a pensare a un fenomeno diverso da quello dei

deficit gemelli, ossia è nel bilancio del settore privato dove si sono verificati gli squilibri. Si può vedere il

bilancio del settore privato, il cui comportamento consente di spiegare a loro volta le dinamiche dei

bilanci fiscali e di conto corrente. Il disavanzo di bilancio poté così continuare la propria tendenza al

peggioramento, nel bel mezzo del citato processo di consolidamento fiscale, a causa soprattutto della

2

riduzione costante del risparmio privato nel paese - ai minimi storici - negli anni Novanta e sino ai

giorni nostri, mentre si verificava un aumento degli investimenti netti durante tutto il ciclo di

espansione economica. Questo saldo negativo nel bilancio del settore privato negli ultimi anni7 ha

portato con sé profonde implicazioni economiche che vanno ben al di là del citato deterioramento della

bilancia di conto corrente, dovuto principalmente all’accumulazione massiccia di debito da parte delle

famiglie statunitensi, processo che ha portato all’indebitamento del settore ai massimi storici (Arestis

2004). In un primo momento, l’accelerata accumulazione del debito, ossia l’incremento di prestiti netti

al settore privato, fu sostenuta dal rapido aumento della ricchezza finanziaria delle famiglie durante il

boom che investì il mercato azionario negli anni Novanta. Nel corso di questo processo il debito

prodotto cominciò ad aumentare la sua quota nelle entrate delle famiglie e più specificamente nel

finanziamento delle spese correnti di consumo e quindi cominciò a diventare un fattore chiave della

determinazione dei patrones di consumo, che come vedremo è fondamentale per l’analisi di quello che è

successo all’economia statunitense. In seguito si ebbe lo scoppio della bolla speculativa e l’aumento dei

tassi di interesse nel 2000, che ebbero un’influenza negativa simultanea sul consumo, poiché da un lato

le famiglie videro ridursi la propria ricchezza - cosa che ridusse ovviamente il ritmo e il livello a cui

stavano accumulando nuovo debito e quindi a cui stavano consumando - mentre dall’altro aumentò il

debito come parte delle entrate correnti. Tuttavia, la combinazione di ridotti tassi di interesse e stimoli

fiscali diedero vita a una nuova bolla speculativa, questa volta nel settore immobiliare, che a sua volta

diede nuova linfa al fenomeno del “consuma oggi, paga domani” che nonostante abbia mantenuto in

crescita l’economia statunitense nel corso degli ultimi cicli economici, lo ha fatto su una base

certamente fragile nel breve termine e impossibile da sostenere nel lungo. Ci sembra importante

sottolineare questo tema poiché, contrariamente a quello che si pensa, una riduzione dello stimolo

fiscale8, nonostante possa ridurre il deficit commerciale, rappresenterebbe la minaccia maggiore per la

crescita economica del paese e per la disposizione di altri paesi a finanziare tale deficit, tenendo conto

del fatto che gli attuali livelli di consumo delle famiglie, motore economico del paese, si basano

sull’accumulazione di debito da parte delle stesse a ritmi superiori alla crescita delle entrate; inoltre tale

processo di acquisizione di beni immobili sopravvalutati nel peggiore dei casi può portare alla loro

perdita di valore e sottoporre così l’economica statunitense a un’ondata di bancarotte9, mentre nel

migliore dei casi può condurre alla tenuta del loro valore attuale, e al rallentamento dell’accumulazione

del debito, del ritmo di consumo e dell’intera economia, tema su cui torneremo più avanti. Adesso, una

volta individuati i principali fattori che hanno inciso sul disavanzo di bilancio con l’obiettivo di

inquadrare la situazione dalla giusta angolazione, è necessario ripassare la storia economica degli Stati

Uniti e vedere se esiste qualche precedente della situazione attuale. Un veloce sguardo al grafico 1

consente di vedere con chiarezza che vent’anni fa gli Stati Uniti si trovarono, anche se con alcune

differenze, in una situazione simile a quella odierna. Un’analisi congiunta dei due periodi permette a

grandi linee di individuare tre caratteristiche comuni:

Un rapido deterioramento del disavanzo di bilancio sia in termini relativi che assoluti, mentre si

registravano voluminosi deficit fiscali. La principale differenza verte principalmente sul fatto che, come

già segnalato, negli anni Ottanta il deficit fiscale precedette quello commerciale, mentre oggigiorno si è

verificato l’opposto.

Una forte rivalutazione del dollaro statunitense nel periodo precedente il rapido deterioramento del

deficit.

Pressioni protezioniste all’interno degli Stati Uniti per cercare di ridurre il deficit commerciale del paese

attraverso barriere doganali che, invece che sulle posizioni di conto corrente globali, si concentravano

sugli squilibri commerciali bilaterali con gli Stati Uniti. Vent’anni fa il capro espiatorio fu il Giappone,

adesso è la Cina. Oggi è importante sottolineare le similitudini tra le due situazioni, poiché nel primo

periodo si riuscì a sanare lo squilibrio di conto corrente degli Stati Uniti senza traumi, né per l’economia

statunitense né per quelle mondiale, quando più di un’analista, così come sta accadendo ora, indicava

l’imminenza di una crisi. In tal senso è interessante vedere come l’elemento che consentì di correggere

una situazione potenzialmente pericolosa è oggi assente, a causa dell’unilateralismo intrinseco del

progetto egemonico imperialista dell’estrema destra statunitense: la cooperazione internazionale. Nel

1986, solo l’intervento congiunto di Germania, Stati Uniti e Giappone, attraverso l’Accordo del Plaza,

3

segnato da rilevanti elementi geopolitici, permise di ridurre in maniera relativamente stabile il valore del

dollaro, in modo da consentire una riduzione considerevole del disavanzo di bilancio degli Stati Uniti.

Oggi tale possibilità non esiste, almeno nella grandezza richiesta, ma bisogna individuare comunque una

soluzione che combatta a livello internazionale il pericolo potenziale rappresentato dagli squilibri della

bilancia dei pagamenti internazionali; nel caso dell’attuale congiuntura, ciò richiederebbe non solo una

netta svalutazione del dollaro ma anche e soprattutto un cambiamento dei patrones della domanda

aggregata globale. Tuttavia, ancor più importante che immaginarsi possibili accordi internazionali per

trovare una soluzione al problema, è chiedersi quanto sia importante il problema e se di fatto esiste un

“problema”, domanda che ci introduce alla sezione seguente del lavoro.

2. Il disavanzo di bilancio statunitense è un problema?

Per definizione il conto corrente è il registro contabile delle transazioni di beni e servizi dei residenti di

un paese più il bilancio delle entrate generate dal capitale. Così si può avere un deficit a causa di un

eccesso di consumo, sia in beni di consumo sia in capitale, rispetto alla produzione del paese, che

obbliga a utilizzare risorse esterne per colmare tale differenza. L’utilizzo di risorse esterne però si

traduce in un’emissione di obbligazioni dei residenti del paese verso l’estero, che dovranno essere

pagate in futuro. In tal maniera, mantenere un determinato deficit commerciale, come percentuale del

PIL, richiede un afflusso di capitali sotto forma di prestiti in quantità equivalente, come percentuale del

PIL, dati il livello di riserve e i tassi di cambio. Ciò significa che un paese può accumulare una quantità

infinita di disavanzo di bilancio e quindi di obbligazioni, in termini assoluti, senza danneggiare l’attività

economica, sempre che il tasso di crescita di tali obbligazioni sia inferiore al tasso di crescita dell’attività

economica e sempre che esistano agenti economici disposti a finanziare il deficit. In caso contrario, con

l’aumento della quota di obbligazioni sulle entrate e con ciò del pagamento di interessi, si mette a

repentaglio la “solvenza” del paese, che a sua volta farà diminuire la disposizione degli agenti economici

a finanziare il deficit. Detto ciò, è possibile affermare che un disavanzo di bilancio non è negativo in sé,

sono le tendenze a essere importanti ed è proprio su di esse che bisogna concentrare la nostra analisi.

Ovviamente nel caso del deficit statunitense è importante segnalare alcuni elementi per arricchire

quest’analisi, prima di proseguire con le tendenze. Il primo è correlato al fatto che il deficit statunitense

è un fattore chiave della domanda aggregata globale, per cui il resto del mondo ne è “beneficiato”. Il

secondo ha a che vedere con il fatto che il finanziamento di questo deficit trascina verso l’economia più

grande del pianeta il 70% dei flussi globali di capitale a scapito dei paesi e delle economie più deboli,

sebbene questo abbia significato tensioni nei mercati di capitale internazionali sotto la forma di tassi di

interesse elevati. Proseguendo nel nostro studio, nella prima parte di questo lavoro abbiamo visto per

sommi capi le tendenze passate della bilancia di conto corrente statunitense; adesso concentriamo la

nostra attenzione sulla Posizione Internazionale di Investimenti Netti (PIIN). In termini generali, un

paese con PIIN positiva può essere considerato un paese “creditore”, mentre uno con PIIN negativa è

un paese “debitore”. Così i flussi di capitale verso l’estero10 (l’interno) creano attivi (passivi) che a loro

volta generano entrate (obbligazioni). I movimenti della PIIN degli Stati Uniti dal 1991 in avanti e la

sommatoria delle somministrazioni di capitale del conto finanziario che consentirono il finanziamento

del disavanzo di bilancio consentono di dimostrare che per il 2004 la PIIN degli Stati Uniti si è trovata

a essere in una posizione di “debitore” in una misura vicina ai 2.500 miliardi di dollari, ossia circa il 22%

del PIL degli Stati Uniti, in termini contabili il paese con il più elevato debito del mondo. Un risultato di

questo tipo è poco sorprendente tenendo conto dei due decenni che hanno visto gli Stati Uniti

registrare in maniera persistente disavanzi di bilancio. Di fatto, come si sostiene in Mussa (2005), il

paese è passato dall’essere il più grande creditore del mondo alla metà degli anni Settanta con una PIIN

equivalente al 25% del PIL a essere il più grande debitore, con una percentuale simile di rapporto con il

PIL. Un altro elemento che risalta dal grafico 6 è la differenza tra l’ammontare totale netto dei flussi di

capitale (entrate/uscite) che caratterizzarono il mercato statunitense nel periodo analizzato e la crescita

del PIL, che per il 2004 si è assestata attorno ai 1.300 miliardi di dollari. Questa differenza si spiega con

i cosiddetti cambi di valore. Siccome la PIIN è il risultato della differenza dei dati aggregati attivi e

passivi, dei cambiamenti dei tassi di cambio, dei tassi di crescita economica e di interesse, influiscono

sul suo valore sia quelli attivi sia quelli passivi, cosicché bisogna che periodicamente essi siano rivisti per

4

correggerne il valore: questi sono i cosiddetti cambiamenti di valore. Nel caso statunitense, i

cambiamenti di valore meritano molta attenzione poiché durante gli ultimi quindici anni hanno

consentito di ridurre la PIIN di una misura equivalente a circa un terzo dei flussi netti di capitale verso

gli Stati Uniti. In Cline (2005) si fa un’analisi della composizione dei cambiamenti di valore negli Stati

Uniti a partire dal 1990 fino ad oggi, il cui principale merito consiste nel segnalare che circa l’83% dei

guadagni ottenuti grazie ai cambiamenti di valore non si spiega con variazioni dei tassi di cambio né dei

prezzi, bensì con cause non identificabili che si sono tradotte, nel frattempo, in un incremento del

valore degli attivi degli Stati Uniti di 60 miliardi di dollari all’anno, qualcosa che gli autori chiamano

eufemisticamente “manna dal cielo”. Chiunque analizzi queste cifre vedrà che questo “magico”

incremento ha pochissimo a che vedere con il cibo biblico, e molto di più con il riciclaggio di denaro

proveniente dal narcotraffico e dal traffico internazionale di armi che effettua sistematicamente la

Banca centrale statunitense: ecco spiegato questo “magico” incremento. Proseguendo nella nostra

analisi, ci imbattiamo forse nel maggior paradosso: nonostante la PIIN sia attorno al 25% del PIL, gli

Stati Uniti registrano comunque un saldo favorevole tra bilancia di rendita e bilancia dei pagamenti, che

comprende le entrate meno i pagamenti sul possedimento di capitali, di circa 36 miliardi di dollari.

Ossia gli Stati Uniti sono debitori in termini contabili e creditori dal punto di vista economico: sino ad

oggi l’accumulazione di disavanzo di bilancio non ha rappresentato un problema né per l’economia

statunitense né per quella mondiale, tema su cui torneremo più avanti. Parte della spiegazione di questo

paradosso la troviamo nella tabella 1, in cui si scompongono gli attivi e i passivi degli Stati Uniti per gli

anni 1995 e 2004. Gran parte degli attivi all’estero, poco più del 50%, è concentrata nelle categorie di

investimenti diretti e azioni, mentre gran parte dei passivi si trova, sempre per una cifra superiore al

50%, in obbligazioni ufficiali, buoni del tesoro, bonos corporativos e obbligazioni bancarie. È importante

segnalare questa differenza, poiché risulta chiaro vedendo queste cifre che la maggior parte del denaro

che confluisce a finanziare il deficit non arriva per cercare alti livelli di ritorno ma di sicurezza, come

dimostra il caso dell’acquisto di securities del Tesoro da parte delle Banche centrali o dei bonos corporativos;

il ritorno su questi investimenti risulta minore di quello ottenuto dall’investimento in azioni o dagli

investimenti diretti. Allora è nella differente composizione del portafogli di attivi e passivi che si ritrova

il fenomeno del maggior tasso di ritorno sugli attivi all’estero rispetto a quello sui passivi, che permette

agli Stati Uniti di mantenere elevati livelli di passivi senza che al momento ciò costituisca una minaccia

per il paese. Di fatto si può osservare che è nella rendita netta generata dagli investimenti diretti che gli

Stati Uniti presentano gran parte del sopravanzo di rendita menzionato prima, mentre il resto dei saldi

netti (buoni etc.) presentano saldi negativi o vicino a zero. Tuttavia, il fatto già menzionato che la

maggior parte del passivo del paese sia costituita da obbligazioni che rispondono principalmente ai tassi

di interesse si traduce in una maggiore vulnerabilità, tenendo conto dell’attuale ciclo restrittivo della

politica monetaria degli Stati Uniti, che si può osservare chiaramente nel comportamento dei pagamenti

del settore ufficiale negli ultimi anni. Un altro elemento importante emerge dall’analisi della

partecipazione del settore ufficiale all’interno dei passivi totali degli Stati Uniti negli anni 1995 e 2004.

Nel dibattito recente è stata data notevole importanza alla partecipazione delle autorità ufficiali, ossia le

Banche centrali, che hanno accumulato riserve con l’obiettivo di arrestare una possibile rivalutazione

delle rispettive monete rispetto al dollaro, nel finanziamento del deficit statunitense. Occorre rilevare la

reale importanza della partecipazione delle autorità ufficiali quando si tratta di finanziare il deficit.

Vediamo che, sebbene a partire dal 2001 sia aumentata la partecipazione ufficiale ai flussi di capitale

degli Stati Uniti, passando da uno 0,3% del PIL al 3,5% nel 2004, da un lato i flussi di capitale

provenienti dal settore privato continuano a rappresentare la maggior parte dei flussi di capitale che

entrano nel paese, dall’altro nonostante il menzionato incremento dei flussi di capitale ufficiali negli

ultimi anni, la partecipazione del settore ufficiale ai passivi degli Stati Uniti nel 2004 è dello 0,2%

inferiore che nel 1995, ossia è rimasta praticamente stabile. Tali cifre consentono di affermare che

sebbene le autorità ufficiali ricoprano oggi un ruolo importante nel finanziamento del disavanzo di

bilancio statunitense, data la capacità che hanno di influenzare il valore del dollaro attraverso i cambi

nella composizione del loro portafogli di riserve e i chiari interessi strategici che esistono per la difesa

del valore del dollaro, è nel settore privato che si trova la chiave di finanziamento del disavanzo di

bilancio statunitense. A differenza del settore ufficiale, la cui principale preoccupazione è la ricerca di

5

sicurezza, i privati investono negli Stati Uniti in cerca di rendita, per cui in uno scenario di crisi

finanziaria i fondi di denaro privati sarebbero già fuggiti all’estero, anche se le Banche centrali straniere

possono intervenire con decisione per evitare tale scenario. Dopo aver analizzato brevemente la

situazione attuale, possiamo affermare che al momento il disavanzo di bilancio non rappresenta una

seria minaccia per l’economica mondiale, ma per il domani? Differenti proiezioni delle tendenze future

del disavanzo di bilancio fatte da Mann (2004), Roubini e Setter (2005) e Papadimitrou (2005) giungono

alla conclusione che alle condizioni attuali, ossia con un valore del dollaro stabile e un deficit fiscale in

espansione, il disavanzo di bilancio continuerà ad aumentare fino ad arrivare nel 2010 a una percentuale

del PIL compresa tra l’8% e il 12%, cioè oltre 1.000 miliardi di dollari. Uno scenario simile può essere

problematico per diversi motivi. In primo luogo, per l’incremento della PIIN. Mussa (2005) segnala che

anche se si tenesse il disavanzo di bilancio ai livelli attuali e presupponendo che l’economia statunitense

continui a crescere di pari passo con il suo potenziale a lungo termine, ossia del 3%, la PIIN supererà in

meno di dieci anni la barriera del 50% e quella del 100% in venticinque anni. È difficile fissare un limite

oltre il quale la crescita dalla PIIN sfoci in una crisi finanziaria, tuttavia data l’importanza dell’economia

statunitense per il mondo, del dollaro all’interno del sistema monetario e della partecipazione

significativa dei passivi degli Stati Uniti ai portafogli degli investitori a livello globale è certo che si

dovrebbe procedere ai necessari aggiustamenti all’interno e all’estero per evitare un deterioramento dei

passivi in maniera così netta. In secondo luogo, per il bilancio di rendita di conto corrente. Sebbene

sino ad oggi esso sia rimasto favorevole in termini di entrate per il paese, la continua accumulazione di

passivi finirà inevitabilmente per cambiare il segno dei trasferimenti di risorse, diventando così una vera

e propria zavorra per la crescita economica del paese. Le stime di Roubini e Setter (2005) indicano che

per il 2010 il bilancio di rendita si troverà a essere in deficit in una quantità superiore ai 100 miliardi di

dollari, ossia il 10% del disavanzo di bilancio attuale e circa l’1% del PIL. Ciò significherà una tendenza

molto negativa per il paese, in termini di trasferimenti reali di risorse. Il terzo problema sono le

difficoltà, in termini di costi, che il finanziamento di un deficit di tale grandezza significherebbero per il

mondo intero. Al riguardo c’è chi sostiene che, nella misura in cui gli investitori stranieri cominceranno

a esigere tassi di ritorno più alti in conseguenza dell’aumento della partecipazione ai passivi statunitensi,

i tassi di interesse a livello mondiale dovranno per forza aumentare mettendo a dura prova la presunta

stabilità del sistema finanziario internazionale con conseguenze poco favorevoli per quei paesi con

fragile finanziamento esterno (Goldstein 2005). Tuttavia in questo caso non si fa un’analisi realistica dei

meccanismi che operano attualmente e che consentono di finanziare il deficit. L’argomento centrale in

tal senso sarebbe che mentre esistono agenti economici disposti a finanziare il deficit in ogni

circostanza, per esempio le Banche centrale del Sudest asiatico, è difficile che si verifichi un brusco

rialzo dei tassi di interesse a lungo termine. Perché? Il primo segnale del fatto che il settore privato non

sarebbe disposto a continuare a finanziare il deficit oltre i tassi di interessi vigenti sarebbe la

svalutazione del dollaro. Se ciò non avvenisse, nessuna autorità ufficiale interverrebbe, anche se in caso

contrario è chiaro che il finanziamento e le misure ufficiali sarebbero sufficienti a impedire la

svalutazione del dollaro e quindi il brusco aumento dei tassi di interesse a lungo termine. D’altro canto,

una simile attitudine aumenta chiaramente l’elemento del riesgo moral e quindi degli incentivi da parte del

settore per agire concordemente a esso, d’accordo con gli elementi di fragilità inerenti ai sistemi

finanziari. Esistono comunque agenti disposti a finanziare il deficit statunitense, ad ogni costo e per

ragioni strategiche che vanno oltre la semplice accumulazione di riserve con il fine di creare una war

chest contro l’instabilità finanziaria e che si spiegano con il semplice fatto che le principali vittime di

una svalutazione del dollaro all’interno dello schema attuale sarebbero in primo luogo l’Europa e l’Asia,

le cui esportazioni perderebbero competitività rispetto a quelle statunitensi. Tutto ciò, insieme alle

osservazioni fatte all’inizio di questa sezione, ci permette di affermare che innanzitutto il deficit

statunitense non ha finora rappresentato un problema e che, sebbene le tendenze di lungo periodo

potrebbero diventare preoccupanti nella misura in cui tali misure diventassero un fattore importante di

riesgo moral, nel breve e medio periodo il disavanzo di bilancio non rappresenta un problema reale,

sempre che i paesi asiatici siano nelle condizioni di poter continuare a finanziare tale deficit e che gli

Stati Uniti siano in grado di mantenere l’attuale ritmo di crescita, due condizioni a rischio per diversi

6

motivi, come abbiamo segnalato per quanto concerne gli Stati Uniti e come vedremo in seguito nel caso

cinese.

3. Le modalità dell’aggiustamento

Come abbiamo visto nella sezione precedente, anche se attualmente il deficit non rappresenta un

problema, la tesi più comune è che gli sviluppi futuri rappresenteranno eccome una minaccia per la

stabilità dell’economia mondiale. Analizziamo dunque alcuni dei possibili percorsi per ottenere una

correzione “armoniosa” del disavanzo di bilancio statunitense e degli squilibri globali che genera. È

necessario avere ben chiaro, a questo punto, a che cosa ci riferiamo quando parliamo di riduzione a

livelli sostenibili del deficit. Mussa (2005) e Papadimitrou (2005) fissano la soglia di sostenibilità tra il

2% e il 3% del PIL, ossia si rende necessaria una riduzione di circa tre punti percentuali del PIL; ciò

consentirebbe di stabilizzare la PIIN a un valore ragionevole e di mantenere il tasso attuale di crescita

economica reale al 3%. In tal senso, sono tre le modalità comunemente accettate per l’aggiustamento;

esse sono intimamente legate e in loro assenza è poco probabile che si giunga a una soluzione

concertata a livello globale. La prima è l’aumento dei livelli di risparmio nazionale degli Stati Uniti, per

mezzo dell’aumento del risparmio privato (difficile da ottenere data l’impossibilità di influire in modo

sensibile, tramite misure di politica economica concrete, sulle tendenze al risparmio nel breve periodo)

oppure per mezzo della riduzione del deficit fiscale, settore in cui le misure economiche prese dal

governo possono influire direttamente. Questo punto ha un’importanza chiave quando si pensi a

possibili accordi internazionali, poiché è uno dei nodi gordiani che Rodrigo Rato, dirigente del Fondo

Monetario Internazionale, ha definito “blame game” (FMI 2005). In questo gioco globale avremmo tre

attori principali: gli Stati Uniti, l’Unione Europea e il Sudest asiatico più il Giappone. Mentre gli Stati

Uniti accusano le altre due parti - il Sudest asiatico per l’applicazione di politiche valutarie che

impediscono la svalutazione del dollaro, a scapito degli aggiustamenti; l’Unione Europea per la sua

passività nel proporre riforme strutturali che le consentano di riprendere la crescita, riducendo così il

peso in termini di domanda aggregata globale sulle spalle degli Stati Uniti - Unione Europea e Sudest

asiatico puntano insieme il dito contro gli Stati Uniti, sostenendo che è assurdo pensare di aggiustare le

loro economie in risposta a uno squilibrio “made in USA”, risultato di decisioni di politica economica

di quel paese. Stando così le cose, solo una promessa credibile da parte del governo degli Stati Uniti di

mettere in ordine le faccende domestiche, ossia ponendo fine al disavanzo di bilancio fiscale, può

stimolare l’adozione di misure concrete dall’altra parte. Nonostante la precedente argomentazione

presenti diverse lacune11, essa ci consente di entrare in pieno nel complesso meccanismo fiscale

statunitense. Come già segnalato nella prima sezione, la risposta principale da parte

dell’amministrazione Bush di fronte alla recessione di inizio millennio è stata un cambiamento radicale

dell’impostazione fiscale, che si è basata su due elementi chiave: i tagli alle imposte e l’aumento delle

spese per la “difesa”12, in risposta agli eventi dell’11 settembre. Nel caso dei tagli alle imposte,

inizialmente temporanei, sono state approvate ottanta disposizioni, tra cui si segnalano per l’importanza

e per gli effetti generati l’Economic Growth and Tax Relief Reconciliation Act del 2001 e il Jobs and

Growth Tax Relief Reconciliation Act del 2003 (CBO 2006). Nonostante alcune di queste disposizioni

siano state abrogate nel 2005, la porzione più estesa del pacchetto di tagli ha validità nel periodo

compreso tra il 2006 e il 2016; per esempio il 31 dicembre 2010 non saranno più in vigore i due

provvedimenti sopraccitati. In linee generali, sotto l’influsso dei principi dell’economia dell’offerta, si è

pensato di ridurre le obbligazioni tributarie dei contribuenti statunitensi (grafico 9), in particolar modo

quelle di coloro con elevati livelli di entrate, attraverso misure come l’esenzione dalle imposte su

dividendi e capitale, riduzioni sensibili delle imposte cooperative e cancellazione di imposte statali, con

l’obiettivo di stimolare l’economia grazie all’aumento dei livelli di risparmio e quindi di investimento,

secondo quanto predicato dalla squadra di economisti dell’amministrazione Bush. La cosa certa è che,

oltre a quanto profondamente errata sia questa visione dell’economia, che sicuramente si basa più su

elementi ideologici che accademici, i tagli alle imposte rispondono a un progetto politico che va ben

oltre l’attuale amministrazione e che lentamente ma senza ombra di dubbio durante gli ultimi

venticinque anni sono divenuti la struttura fiscale del paese, che è passata da basarsi principalmente

sulle imposte sulla rendita - e quindi essere mediamente progressiva - a basarsi sulle imposte sul

7

consumo. Il carico fiscale è quindi stato trasferito in maniera decisa sui ceti inferiori. Inoltre le spese per

la difesa sono diventate durante l’amministrazione Bush la voce del bilancio con l’aumento più

rilevante, passando dai 298 miliardi di dollari nel 2001, esattamente il 3% del PIL, a circa 500 miliardi di

dollari nel 2005, ossia oltre il 4% del PIL. A quanto appena detto andrebbero aggiunti i fondi speciali

approvati dal Congresso per finanziare le illegittime occupazioni militari in Afghanistan e Iraq e per

portare a termine i programmi dell’Homeland Security Act: ossia altri 324 miliardi di dollari tra il 2001 e

il 2005, circa 80 miliardi di dollari all’anno. L’analisi attenta dell’evoluzione dell’economia statunitense

nel secondo dopoguerra rivela che l’esistenza di deficit fiscali ha giocato un ruolo chiave per l’equilibrio

dell’economia del paese. La scomparsa del deficit fiscale alla fine degli anni Novanta, a tutti gli effetti

una pietra miliare, implicò però la comparsa di un deficit del settore privato nel suo insieme, altra pietra

miliare, e di conseguenza elevò i livelli di indebitamento a livelli, perché no, storici. L’esistenza di questo

fenomeno permette di affermare che il tema di fondo non è se il deficit sia buono o cattivo, siccome è

necessario se si vuole mantenere un’economia in salute o livelli vicini al pieno impiego. Il punto cruciale

non sono solo le decisioni di politica economica, che definiscono sia i livelli sia la composizione delle

spese e delle entrate dello Stato, ma anche la forma e le modalità con cui si prendono tali decisioni.

Riguardo alle recenti decisioni di politica economica dell’amministrazione Bush, si potrebbe pensare se

un’altra strada, alternativa a quella dei tagli e della guerra, poteva essere intrapresa: è proprio l’analisi

delle istanze e dei meccanismi decisionali a porre fine alla questione con un no deciso. Questo no deriva

dal fatto che sia le politiche di tagli alle imposte sia la guerra al terrorismo avevano fin dall’inizio13 il

chiaro obiettivo di beneficiare un piccolo e selezionato settore della società statunitense, la cosiddetta

élite del potere, a scapito del resto della popolazione. In tal senso entrambe le politiche furono

semplicemente un favore da parte dell’amministrazione Bush ai potentati politici ed economici che la

elessero, ricorrendo per giunta alla frode elettorale. È l’esistenza di questo tacito compromesso che

permette alla presente amministrazione di vedere con chiarezza il futuro della politica fiscale

statunitense (si veda il grafico 8). Sebbene la proiezione base, realizzata a partire dalla legislazione

tributaria e fiscale vigente, indica che già nel 2012 il bilancio registrerà di nuovo un piccolo sopravanzo,

è davvero poco probabile che ciò accada, in primo luogo perché l’amministrazione Bush si batterà sino

all’ultimo per l’adozione permanente di tagli alle imposte, coronando venticinque anni di sforzi per

trasformare in maniera definitiva il sistema tributario statunitense, in secondo luogo perché, lontane dal

diminuire, le voci di spesa destinate al complesso militare e industriale continueranno ad aumentare a

ritmi vertiginosi14, con il pretesto dell’instabilità politica internazionale, generata “ironicamente”15

dalla stessa guerra globale al terrorismo. Per quanto concerne le implicazioni economiche di lungo

periodo del deficit attuale, è molto acceso il dibattito sulla crescita del debito governativo. Secondo

l’ultimo rapporto del CBO (CBO 2006), il debito federale degli Stati Uniti è di circa 7.900 miliardi di

dollari e se è cresciuto ai ritmi degli ultimi tempi esso deve essere arrivato al suo massimo limite fissato

per legge di 8.134 miliardi di dollari... il gennaio scorso16. Anche se è indubitabile che un elevato livello

di debito possa giungere a limitare la capacità di uno Stato di soddisfare i propri obblighi verso i

cittadini, nel caso statunitense il problema del debito federale si basa su studi che sovrastimano

l’impatto del medesimo. In Galbraith (2005) si dimostra chiaramente come le stime della crescita del

debito federale aumentano considerevolmente il rapporto debito federale/PIL, comparando la crescita

del debito in scenari nei quali il deficit fiscale è maggiore di quello dello scenario base del CBO. In altre

parole, tali studi non riconoscono l’impatto che può arrivare ad avere sulla crescita economica un deficit

fiscale di 2 o 3 punti percentuali del PIL maggiori che nello scenario base, sovrastimando così il reale

rapporto debito/PIL nel futuro. Tutti gli elementi appena esposti consentono quindi di concludere

questa sezione: in primo luogo è poco probabile che l’amministrazione Bush mantenga la promessa di

ridurre il deficit della metà entro la fine del proprio mandato; in secondo luogo tale attitudine non

rappresenta una minaccia reale in termini di debito federale, per cui sarebbe una speranza illusoria

ottenere una riduzione del deficit commerciale attraverso una riduzione del deficit fiscale, anche se il

settore privato fosse capace di migliorare la posizione deficitaria attuale e così provvedere alla riduzione

del deficit fiscale, senza ripercussioni sulla crescita economica del paese. Una seconda modalità di

aggiustamento, su cui tende a concentrarsi la discussione a livello mondiale, è la svalutazione del

dollaro. Una riduzione significativa del valore del dollaro aiuterebbe a sanare gli squilibri della bilancia

8

dei pagamenti degli Stati Uniti, in due modi: in primo luogo sarebbe il meccanismo dei prezzi a

incentivare al meno in teoria una riduzione dei livelli di importazione, migliorando così le esportazioni

nette del paese; in secondo luogo ci sarebbe l’effetto sulla PIIN. Essendo gran parte dei passivi in

dollari e circa il 70% degli attivi in altre valute, una svalutazione uniforme del dollaro rispetto alle altre

monete significherebbe un aumento del valore degli attivi all’estero misurato in dollari (con la

diminuzione del valore dei passivi), riducendo così in maniera considerevole la PIIN degli Stati Uniti.

Studi specializzati sul tema - Dos Santos (2004), Mann (2004), Rajan (2005) - indicano che il valore del

dollaro rispetto al picco del suo valore nel febbraio 2002 deve diminuire tra il 25% e il 50% per ottenere

una diminuzione significativa del deficit commerciale statunitense. Esistono però importanti forze

dell’economia mondiale che hanno impedito tale riduzione: in primo luogo le economie del Sudest

asiatico, soprattutto la Cina, che con l’obiettivo di mantenere alti tassi di crescita economica basati

fondamentalmente su una riuscita strategia esportatrice, sono intervenute sistematicamente sui mercati

valutari accumulando riserve, poi depositate nelle securities del Tesoro degli Stati Uniti, per impedire

che le proprie monete si valutassero rispetto al dollaro. Di pari passo, esse registrano crescenti

sopravanzi di bilancio, che oggigiorno, nel loro insieme, si aggirano sui 200 miliardi di dollari (si veda la

tabella 3 e il grafico 14). Tuttavia allo stato attuale non sono i paesi del Sudest asiatico a registrare il

maggior sopravanzo di bilancio, ma i paesi esportatori di petrolio, che in conseguenza dell’aumento del

prezzo di questo bene hanno avuto sopravanzi di bilancio di 400 miliardi di dollari, ossia quasi il doppio

di quello registrato dai paesi del Sudest asiatico; essi sono diventati così i grandi beneficiari del

disavanzo di bilancio statunitense e del suo impatto sull’economia globale. In tal senso è importante

segnalare che una caratteristica comune ai due gruppi consiste nell’applicazione di politiche monetarie

mirate a mantenere fisso il valore della loro moneta rispetto al dollaro17, nonostante l’incessante

aumento dei rispettivi sopravanzi commerciali. Nel caso dei paesi asiatici, la principale resistenza alla

rivalutazione proviene dalla necessità di mantenere l’attività esportatrice, generatrice di posti di lavoro,

anche se la competizione dentro lo stesso blocco commerciale potrebbe scatenare una reazione a catena

di rivalutazione, una volta che la Cina, su cui vengono esercitate forti pressioni, decida finalmente di

rivalutare la propria moneta in modo apprezzabile. Per quanto concerne i paesi esportatori di petrolio,

la principale reticenza a rivalutare la propria moneta è dovuta alle esperienze del passato, associate

all’aumento del prezzo del petrolio, in primo luogo il fatto che i prezzi del petrolio non rimangono alti

per molto tempo. Così sebbene oggi i sopravanzi commerciali sono aumentati in modo spettacolare

grazie al rialzo proprio dei prezzi del petrolio, facendo apparire le monete dei paesi esportatori come

notevolmente svalutate, una diminuzione dei prezzi del greggio e quindi delle bilance commerciali

potrebbe cambiare radicalmente la stima del valore “corretto” delle monete di tali paesi. Anche per i

paesi della zona dell’euro e del Giappone e per il loro possibile contributo alla correzione del valore del

dollaro non esiste un panorama ben delineato. Non solo perché entrambi i blocchi hanno registrato per

più di un decennio un comportamento economico negativo in termini di crescita, ma anche perché

hanno scommesso fortemente sulle esportazioni nette come fonte di domanda per rilanciare le proprie

economie, per cui il valore delle loro monete rispetto al dollaro è un fattore chiave all’interno della loro

strategia. Ciononostante è stato l’euro a dovere sopportare gran parte del peso del breve periodo di

svalutazione del dollaro - tra il 2002 e il 2005 - rivalutandosi del 23%; è difficile dunque aspettarsi

un’ulteriore rivalutazione nel futuro prossimo. Agli elementi precedenti che hanno reso difficile la

svalutazione del dollaro, e che sono in larga parte i responsabili della tendenza all’aumento del suo

valore durante tutto il 2005, vanno aggiunti i differenziali dei tassi di interesse e gli elevati prezzi del

petrolio (si veda il grafico 10). Il primo caso è il risultato del ciclo di incrementi dei tassi di interesse che

sta portando avanti la Federal Reserve [la Banca centrale] degli Stati Uniti dal giugno del 2004 e che ha

fatto registrare dodici aumenti consecutivi, fissando il tasso di interesse della FED sulla soglia del 4% (si

veda il grafico 11). Se si tiene conto del fatto che i tassi di interesse in Europa sono rimasti stabili al 2%

per oltre due anni e che i tassi di interesse in Giappone sono dello 0%, è facile comprendere perché gli

investitori internazionali hanno smesso di preoccuparsi tanto del deficit statunitense e hanno

cominciato a pensare maggiormente agli utili dei propri investimenti. Nel secondo caso, nonostante

possa sembrare paradossale segnalare che gli alti prezzi del petrolio hanno aiutato a sostenere il valore

del dollaro (si veda il grafico 12), tenendo conto del fatto che un aumento di 10 dollari nel prezzo del

9

greggio significa un aumento di 60 miliardi di dollari nel conto delle esportazioni, è certo che secondo

quanto stimato dal Credit Suisse First Boston per ogni 10 dollari di aumento della quotazione del

petrolio, la domanda di dollari aumenta di 300 milioni di dollari al giorno18. È così evidente che con la

nascita dell’euro, più che il controllo diretto sulle fonti di petrolio, la chiave è la moneta in cui si

commercializza tale bene19. Il terzo modo per ottenere l’aggiustamento e attorno al quale dovrebbe

concentrarsi tutta l’attenzione è un cambio dei patrones della domanda aggregata globale. In termini

economici, ciò significa che negli Stati Uniti la domanda domestica dovrebbe crescere a un ritmo più

lento della produzione, con l’obiettivo di creare margine per l’espansione delle esportazioni nette. La

controparte di questo processo è che a livello mondiale la domanda domestica dovrà crescere più

rapidamente della produzione per consentire una riduzione delle esportazioni nette e il conseguente

miglioramento delle esportazioni nette degli Stati Uniti. Il problema di quest’approccio di transizione

armoniosa è che esso non prende in considerazione il problema chiave: nell’attuale sistema monetario e

finanziario tutto il peso ricade sopra il debitore deficitario. Allo stesso tempo è l’economia deficitaria

che deve deprimere il proprio mercato interno per ridurre il deficit e rendere possibile il pagamento del

debito, diminuendo così il sopravanzo commerciale del resto del mondo, deprimendo l’economia

globale nel suo insieme. È importante ricordarlo poiché gli Stati Uniti non sono un’economia qualsiasi,

ma insieme alla Cina è la principale fonte di domanda aggregata globale (si veda il grafico 13), per cui

una riduzione del deficit senza che esistano altre fonti di domanda sarebbe catastrofica per l’economia

mondiale. Infatti anche se i sostenitori del Global Savings Glut (si veda il grafico 14) sostengono che

ciò che serve sono maggiori livelli di investimento in Asia e maggiori livelli di spesa nei paesi esportatori

di petrolio, risulta chiaro che dopo vent’anni di aggiustamenti strutturali, che hanno depresso i mercati

nazionali, concentrato le entrate e provocato crisi finanziarie in ogni dove, è molto difficile che la

transizione possa avvenire in maniera incruenta. Un’analisi profonda di questo tema esula comunque

dai propositi di questo lavoro.

4. Il fantasma della grande crisi

Si è molto dibattuto sulla possibilità di una grande crisi del sistema capitalista, originata dagli squilibri

globali dovuti al disavanzo di bilancio statunitense. Un’analisi attenta delle informazioni disponibili

consente di constatare con una certa chiarezza che, sebbene il fantasma della grande crisi si intravede

all’orizzonte, anche se dovesse crollare il ritmo di crescita economica degli Stati Uniti, sarebbe

comunque una recessione in più per la storia, di certo traumatica per gli Stati Uniti e per il mondo, ma

che permetterà di alleviare e di correggere - dipende dall’estensione della crisi - gli squilibri della bilancia

dei pagamenti mondiale e i grandi squilibri presenti all’interno dell’economia statunitense. In tal senso la

preoccupazione maggiore dell’economia statunitense oggi ha a che vedere con la capacità dei

consumatori statunitensi di continuare a essere la fonte principale della domanda aggregata del paese.

Come già segnalato, la base dell’espansione economica degli anni Novanta era stato l’incremento del

consumo delle famiglie statunitensi attraverso la riduzione degli già esigui loro livelli di risparmio e un

aumento dei crediti che permisero di finanziare l’aumento dei consumi. La crescita della ricchezza delle

famiglie, resa possibile dal boom azionario e dei bienes raíz, consentì l’incremento dei crediti che portò

alla fine degli anni Novanta all’indebitamento delle famiglie a livelli record. Tuttavia, l’esplosione della

bolla speculativa significò un duro colpo per le famiglie, che come risposta tagliarono i propri consumi

con l’obiettivo di ricomporre la propria ricchezza finanziaria. Ciò fu la causa della recessione che colpì

gli Stati Uniti tra il 2001 e il 2003. Il governo rispose sostituendo i consumatori come principale fonte di

domanda aggregata, tramite l’applicazione di un keynesianesimo di guerra e la riduzione dei tassi di

interesse. Quest’ultimo elemento ha permesso alle famiglie indebitate di mantenere elevati livelli di

consumo, con la riduzione al minimo del pagamento degli interessi come parte delle entrate disponibili

e dando nuova linfa al mercato ipotecario statunitense. Il presente processo di risalita economica però,

caratterizzata dalla scarsa creazione di posti di lavoro e quindi dalla mancanza di un incremento

sensibile delle entrate delle famiglie, sta portando all’estremo la resistenza delle famiglie che si trovano

di fronte al dilemma se continuare a consumare ai livelli attuali a costo di vedere aumentare i propri

livelli di indebitamento oppure se diminuire il consumo e far fronte alle proprie obbligazioni. In questo

dilemma svolge un ruolo chiave quello che potrà accadere con il valore della propiedad raíz. Per nessuno

10

è un segreto che il settore dei bienes raíces negli Stati Uniti sia in una bolla, in cui i prezzi in rialzo hanno

assunto vita propria, per lo meno sino a poco tempo fa, quando hanno cominciato a dare segnali di

rallentamento nel settore (Papadimitrou 2005). La domanda è quando esploderà la bolla. Accadrà in

mezzo a una spettacolare caduta dei prezzi in un breve lasso di tempo oppure succederà come nel caso

britannico, in cui i prezzi nominali si sono ridotti pian piano durante un decennio, permettendo di

ridurre l’impatto dell’esplosione della bolla? In questo modo, la cosa veramente preoccupante non è che

il consumo diminuisca - deve farlo poiché si è mantenuto su livelli che per forza non sono sostenibili ma che non esista un’altra fonte di domanda aggregata che consenta di mantenere l’economia

statunitense in piedi. Tenendo conto del fatto che la spesa fiscale è già ai limiti massimi, gli investimenti

si scontrano con i tassi di interesse più alti degli ultimi sei anni e le esportazioni nette sono una nuova

fonte tramite cui si filtra il 6% della domanda dell’economia statunitense.

Note:

* Direttore del dipartimento di Marxismo dell’Università di Pinar del Río, Cuba.

** Laureato in Economia presso l’Università di Pinar del Río, Cuba.

1 L’autore ringrazia i partecipanti al VII Incontro Internazionale di economisti sulla Globalizzazione e

sui Problemi dello Sviluppo tenutosi all’Avana, Cuba, per i loro utili commenti alle versioni precedenti

del presente lavoro.

2 Diversi studi hanno dimostrato che gli Stati Uniti hanno un’elevata propensione marginale a

importare e quindi le importazioni crescono a una velocità più rapida che le esportazioni, compreso il

caso in cui il PIL degli Stati Uniti fosse uguale a quello del resto del mondo. Si veda Godley (2000).

3 La riduzione del valore del dollaro si traduce nella diminuzione del PIL statunitense quando lo si

paragoni con il PIL degli altri paesi, misurato in altre valute, che è poi convertito in dollari.

4 È in corso un acceso dibattito se l’architettura del sistema monetario e finanziario adottato dalla

Conferenza di Bretton Woods fosse la miglior scelta possibile, alla luce dei problemi che ha causato

l’evoluzione della struttura monetaria e finanziaria internazionale. L’emergere al termine della Seconda

guerra mondiale degli Stati Uniti come potenza egemonica fece pendere il piatto della bilancia verso la

proposta statunitense del professor Harry Dexter White, per cui il dollaro diveniva lo strumento di

cambio e la riserva di valuta dell’economia mondiale, a scapito della proposta keynesiana avanzata dalla

Gran Bretagna, che prevedeva la creazione di una moneta emessa dal Fondo Monetario Internazionale,

in un sistema di riserve unificate e di un controllo assoluto sui flussi privati di capitale, senza che

necessariamente ciò implicasse che la proposta statunitense fosse più coerente e percorribile in termini

economici.

5 Como si sostiene in Arriola e Vasapollo (2004), era il riferimento all’oro che agiva come limite

all’espansione dell’indebitamento reale degli Stati Uniti. Così la nascita dell’euro è stata la risposta del

blocco europeo all’instabilità valutaria generata dalla fine del sistema aureo, così come un tentativo di

ridurre la dipendenza dal dollaro come moneta con cui saldare i pagamenti internazionali.

6 Gran parte del materiale e dell’analisi presentati in questa sezione proviene dalle eccellenti

pubblicazioni e studi realizzati sull’evoluzione dell’economia statunitense dagli accademici del Levy

Institute of Economics (www.levy.org).

7 Di fatto, nel secondo dopoguerra il settore privato non aveva mai fatto registrare un bilancio

negativo; esso tendeva a fluttuare attorno al suo livello storico, ossia un saldo favorevole di circa il 2%

del PIL statunitense. Si veda Godley (2005).

8 La composizione di tale stimolo fiscale è criticabile da innumerevoli punti di vista che discuteremo

più avanti nel presente lavoro.

9 Di fatto, il numero di famiglie che ha llenado aplicaciones per coprirsi in caso di bancarotta è salito ai

massimi storici negli ultimi anni. Si veda Arestis (2004).

10 Sia che si tratti di investimenti diretti esteri, di Inversión en Cartea, di prestiti, di buoni ecc.

11 La principale è l’omissione del fatto che l’attuale situazione è il risultato di una combinazione di

politiche che rispondono a congiunture interne ai diversi blocchi e quindi semplici accordi

11

internazionali non influenzeranno tali politiche, a meno che non si verifichi un evento di forza

maggiore per cui tutti gli interessati saranno obbligati a sedersi al tavolo delle trattative e trovare un

accordo per salvare il sistema.

12 È comunque difficile definire “spese per la difesa” fondi di bilancio che finanziano la costruzione

dell’infrastruttura militare più potente e letale del mondo, su cui si basa la rediviva e a volte dimenticata

dottrina nazista della guerra preventiva, assunta dall’amministrazione Bush.

13 Il fatto che lo sviluppo di piani di guerra contro l’Iraq da parte dell’amministrazione Bush sia iniziato

evidentemente ben prima dell’11 settembre permette di ritenere che anche senza gli attacchi dell’11

settembre l’amministrazione Bush avrebbe cercato un altro pretesto, come per esempio la presunta

connessione tra Saddam Hussein e Al-Qaeda oppure le armi di distruzione di massa, per spingere

l’opinione pubblica verso una guerra contro l’Iraq.

14 Non è quindi casuale che l’amministrazione Bush utilizzi fondi extra per finanziare una parte

importante delle spese per la difesa. Ciò sarà sempre più parte di una strategia più ampia in cui si

destineranno fondi appositi per compiacere ai “fiscal hawks” di Washington, per la copertura di tutte le

spese militari. Durante l’anno fiscale, si procede ad appropriazioni, che negli anni passati sono state

dell’ordine di 80 miliardi di dollari, che consentono di soddisfare le bramosie del complesso militare e

industriale e che di fatto non fanno che aumentare le spese per la “difesa”.

15 La creazione di zone di instabilità attraverso il sostegno a gruppi fondamentalisti o radicali - così

come l’esaltazione della minaccia comunista - è uno strumento utilizzato storicamente dai diversi

governi degli Stati Uniti per giustificare la successiva presenza di truppe nelle varie regioni di

importanza geostrategica ed economica.

16 Tale limite fa parte di una legge di responsabilità fiscale approvata proprio per evitare che

un’amministrazione porti il debito federale a livelli insostenibili per la nazione, mettendone in pericolo il

futuro stesso. La stessa legge prevede che una volta che si giunga al limite massimo di indebitamento il

Tesoro degli Stati Uniti è impossibilitato a emettere nuovo debito (CBO 2006). Non risulta quindi

casuale che da marzo 2005 il Tesoro abbia smesso di pubblicare las cifras de M3, con l’obiettivo avanziamo un’ipotesi - di diminuire il ritmo a cui si emette nuovo debito, finanziando il restante con

emissioni di dollari, mentre si sta negoziando con il Congresso un nuovo limite al debito federale, senza

così danneggiare il grande affare della guerra.

17 Esiste però una differenza importante tra i due gruppi. Nel caso dei paesi esportatori di petrolio, la

maggior parte delle riserve non è maneggiata da una Banca centrale ma da fondi di stabilizzazione

petrolifera il cui obiettivo è l’ottimizzazione dei guadagni, che può quindi minare la stabilità del valore

del dollaro.

18 “Reciclyng the Petrodollars”, The Economist online edition, 10 novembre 2005.

19 Questo spiegherebbe l’avversione, al punto di muovere guerra, da parte degli Stati Uniti alla

creazione di una Borsa in Iran, in cui si commercia il petrolio in euro (Dierckxsens 2006).

12