24 Agosto 2015

Il punto sui mercati azionari

A cura di: Renato Zaffuto

La correzione degli indici dei mercati azionari cui assistiamo da qualche settimana ha spiegazioni

sia di natura fondamentale che tecnica. Tuttavia, come spesso accade, i bassi volumi tendono ad

amplificare il movimento.

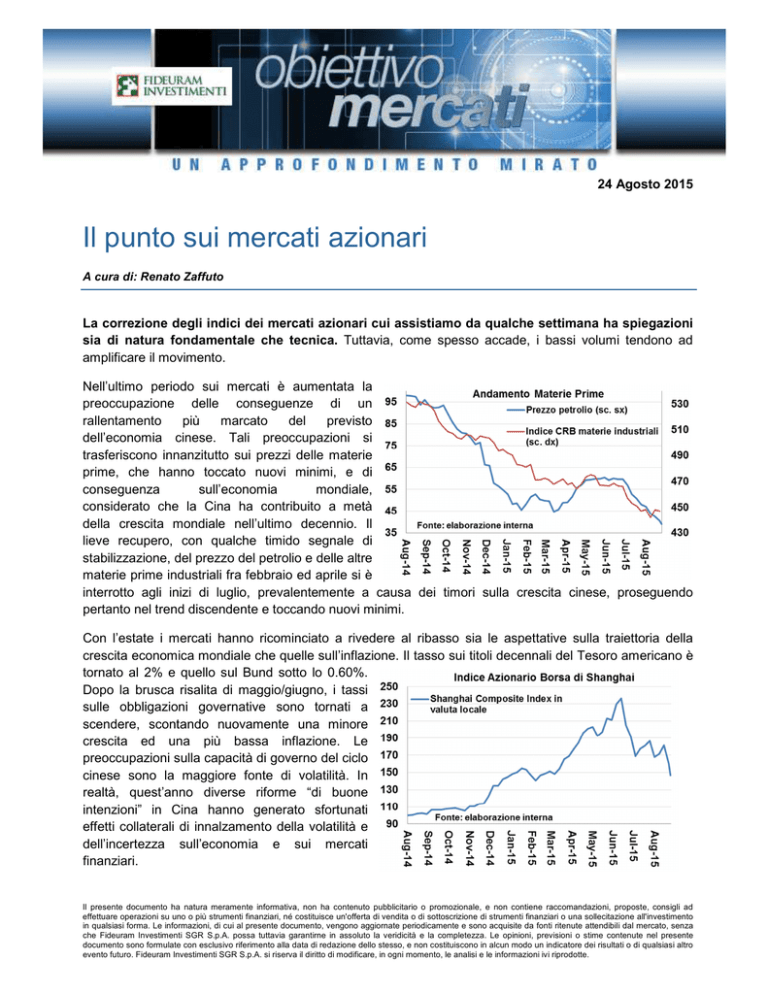

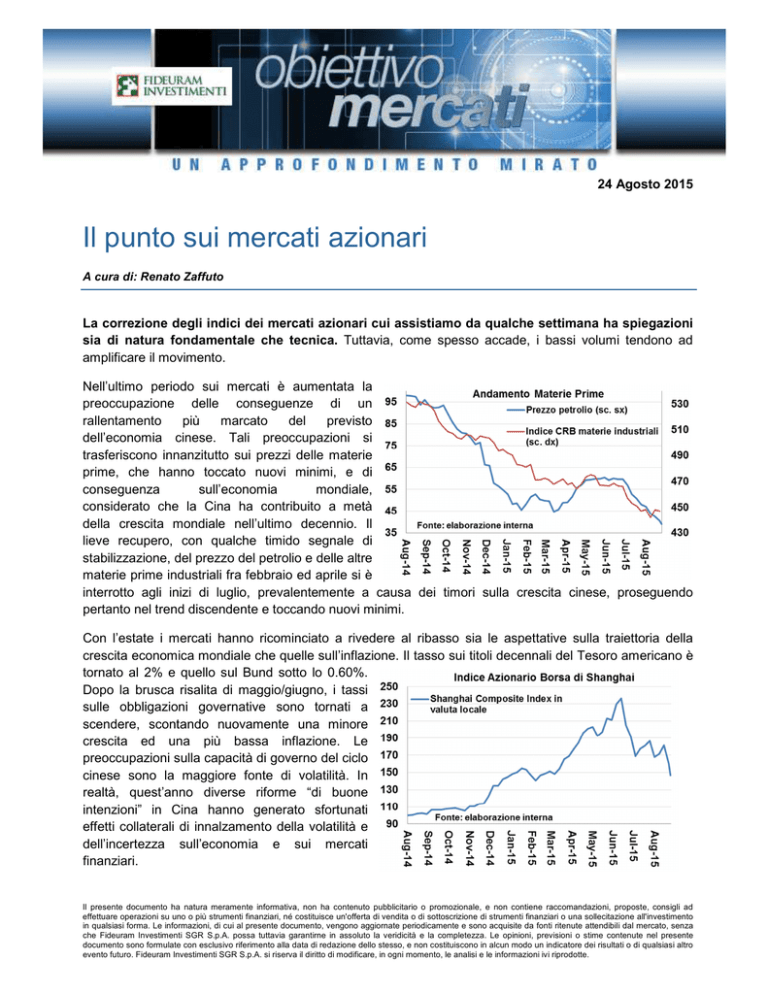

Nell’ultimo periodo sui mercati è aumentata la

preoccupazione delle conseguenze di un

rallentamento

più

marcato

del

previsto

dell’economia cinese. Tali preoccupazioni si

trasferiscono innanzitutto sui prezzi delle materie

prime, che hanno toccato nuovi minimi, e di

conseguenza

sull’economia

mondiale,

considerato che la Cina ha contribuito a metà

della crescita mondiale nell’ultimo decennio. Il

lieve recupero, con qualche timido segnale di

stabilizzazione, del prezzo del petrolio e delle altre

materie prime industriali fra febbraio ed aprile si è

interrotto agli inizi di luglio, prevalentemente a causa dei timori sulla crescita cinese, proseguendo

pertanto nel trend discendente e toccando nuovi minimi.

Con l’estate i mercati hanno ricominciato a rivedere al ribasso sia le aspettative sulla traiettoria della

crescita economica mondiale che quelle sull’inflazione. Il tasso sui titoli decennali del Tesoro americano è

tornato al 2% e quello sul Bund sotto lo 0.60%.

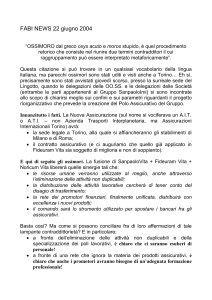

Dopo la brusca risalita di maggio/giugno, i tassi

sulle obbligazioni governative sono tornati a

scendere, scontando nuovamente una minore

crescita ed una più bassa inflazione. Le

preoccupazioni sulla capacità di governo del ciclo

cinese sono la maggiore fonte di volatilità. In

realtà, quest’anno diverse riforme “di buone

intenzioni” in Cina hanno generato sfortunati

effetti collaterali di innalzamento della volatilità e

dell’incertezza sull’economia e sui mercati

finanziari.

Il presente documento ha natura meramente informativa, non ha contenuto pubblicitario o promozionale, e non contiene raccomandazioni, proposte, consigli ad

effettuare operazioni su uno o più strumenti finanziari, né costituisce un'offerta di vendita o di sottoscrizione di strumenti finanziari o una sollecitazione all'investimento

in qualsiasi forma. Le informazioni, di cui al presente documento, vengono aggiornate periodicamente e sono acquisite da fonti ritenute attendibili dal mercato, senza

che Fideuram Investimenti SGR S.p.A. possa tuttavia garantirne in assoluto la veridicità e la completezza. Le opinioni, previsioni o stime contenute nel presente

documento sono formulate con esclusivo riferimento alla data di redazione dello stesso, e non costituiscono in alcun modo un indicatore dei risultati o di qualsiasi altro

evento futuro. Fideuram Investimenti SGR S.p.A. si riserva il diritto di modificare, in ogni momento, le analisi e le informazioni ivi riprodotte.

La riforma fiscale aveva l’obiettivo di rendere più trasparenti le finanze degli enti locali, invece ha generato

conseguenze restrittive. Anche il mercato azionario sembrava un buon veicolo per ridurre il forte

indebitamento del settore privato, ma le “buone intenzioni” di favorire l’investimento azionario domestico

hanno al contrario creato una “bolla” che si è sgonfiata a partire da giugno. In pochi mesi dallo scorso

novembre l’indice della Borsa di Shanghai è più che raddoppiato, toccando valutazioni poco ragionevoli in

base ai fondamentali. Successivamente anche le aspettative sul possibile intervento delle autorità cinesi a

sostegno del listino sono andate deluse e comprese male.

L’ultima riforma in ordine di tempo è stata quella di

inizio agosto sulla modifica del meccanismo di

fixing del tasso di cambio. Molto presumibilmente

tale mossa era motivata sia dalle richieste degli

organismi internazionali per liberalizzare il mercato

dei cambi e consentire allo yuan di acquisire lo

status di riserva valutaria, che da ragioni di

competitività. Del resto, la valuta cinese ha

continuato ad apprezzarsi per oltre un decennio

verso il dollaro, ma recentemente il rallentamento

dell’economia e il combinato apprezzamento del

dollaro verso le altre monete hanno peggiorato le

condizioni di competitività dell’economia cinese. In realtà, in attesa dell’avvio di un percorso di

“normalizzazione” della Fed con il primo incremento dei tassi monetari, anche la situazione di

“ancoraggio” (semi-peg) della valuta cinese si giustificava poco con un’economia in frenata, mentre le

altre valute dei Paesi emergenti si svalutavano contro il dollaro.

Nonostante la recente “svalutazione controllata” sia stata di poco più del 3%, quindi trascurabile, sui

mercati permane un certo scetticismo sulle vere intenzioni e si teme che la svalutazione possa essere di

fatto di maggiore entità. Inoltre, con l’uscita di alcuni dati macro piuttosto deboli, sui mercati è aumentata

la preoccupazione che il rallentamento dell’economia cinese possa essere più pronunciato del previsto e

con maggiori conseguenze sul resto del mondo. Le incertezze sul governo del ciclo economico cinese e

sulla capacità di mantenere una crescita del PIL nell’intorno del 7% sono considerevolmente aumentate,

innescando un’ondata di ribassi su materie prime ed asset rischiosi (sia azionario che credito), oltre che di

deprezzamento delle valute dei Paesi emergenti.

In questo contesto, gli indici azionari dei mercati

emergenti hanno ulteriormente ampliato la sottoperformance nel corso dei mesi estivi. Nelle

ultime settimane di agosto, inoltre, anche i

mercati avanzati hanno subito una marcata

correzione.

Con dati macroeconomici che segnavano un lieve

rallentamento e con i bassi volumi estivi,

l’accentuarsi dei timori sulle conseguenze della

crisi cinese hanno fatto prevalere sui mercati

azionari avanzati aspetti tecnici di breve dopo un

prolungato periodo rialzista.

Il presente documento ha natura meramente informativa, non ha contenuto pubblicitario o promozionale, e non contiene raccomandazioni, proposte, consigli ad

effettuare operazioni su uno o più strumenti finanziari, né costituisce un'offerta di vendita o di sottoscrizione di strumenti finanziari o una sollecitazione all'investimento

in qualsiasi forma. Le informazioni, di cui al presente documento, vengono aggiornate periodicamente e sono acquisite da fonti ritenute attendibili dal mercato, senza

che Fideuram Investimenti SGR S.p.A. possa tuttavia garantirne in assoluto la veridicità e la completezza. Le opinioni, previsioni o stime contenute nel presente

documento sono formulate con esclusivo riferimento alla data di redazione dello stesso, e non costituiscono in alcun modo un indicatore dei risultati o di qualsiasi altro

evento futuro. Fideuram Investimenti SGR S.p.A. si riserva il diritto di modificare, in ogni momento, le analisi e le informazioni ivi riprodotte.

Il vero quesito oggi sui mercati azionari è se questa sia una “salutare correzione” come quella

dello scorso settembre/ottobre oppure sia qualcosa di più. Le attuali preoccupazioni sono che la Fed

possa iniziare la “normalizzazione” della politica monetaria con il primo aumento dei tassi di interesse

mentre l’economia mondiale sta prendendo un percorso di rallentamento. Si parla già di un ulteriore

Quantitative Easing, probabilmente in ottobre, per il Giappone; di conseguenza, di nuova necessità di

stimoli.

Il mercato teme che all’incertezza sul governo del ciclo economico cinese si possa aggiungere un errore

di politica monetaria negli USA, con un incremento anticipato dei tassi. Tuttavia, come spesso accade nel

periodo estivo, i movimenti vengono amplificati a causa dei bassi volumi. Un conto è aggiustare

lievemente al ribasso le aspettative sulla crescita economica mondiale quando per il secondo semestre ci

si aspettava un’accelerazione, un altro è temere realmente una spirale di deflazione.

Le Banche centrali, a partire dalla Fed, hanno ultimamente chiarito che la loro azione dipenderà dai dati

macro che usciranno e questo dovrebbe aiutare a ridurre le preoccupazioni su possibili errori. Nel

frattempo gli occhi rimarranno puntati sulle autorità cinesi e sulla loro capacità di riuscire a mantenere una

traiettoria di crescita intorno al 7%, anche con possibili interventi fiscali espansivi, mentre le aspettative sul

primo incremento della Fed si stanno spostando. Ciò, a sua volta, favorisce un rafforzamento dell’euro sul

dollaro, che, a sua volta, non aiuta le Borse europee.

Elaborazione di Renato Zaffuto, Responsabile team di Gestione Mercati Azionari in Fideuram Asset Management Ireland.

Documento a cura del team Comunicazione e Supporto Commerciale di Fideuram Investimenti SGR.

Per ogni richiesta di informazioni si prega di contattare il team Comunicazione e Supporto Commerciale

e-mail: [email protected]

Fideuram Investimenti SGR

Il presente documento ha natura meramente informativa, non ha contenuto pubblicitario o promozionale, e non contiene raccomandazioni, proposte, consigli ad

effettuare operazioni su uno o più strumenti finanziari, né costituisce un'offerta di vendita o di sottoscrizione di strumenti finanziari o una sollecitazione all'investimento

in qualsiasi forma. Le informazioni, di cui al presente documento, vengono aggiornate periodicamente e sono acquisite da fonti ritenute attendibili dal mercato, senza

che Fideuram Investimenti SGR S.p.A. possa tuttavia garantirne in assoluto la veridicità e la completezza. Le opinioni, previsioni o stime contenute nel presente

documento sono formulate con esclusivo riferimento alla data di redazione dello stesso, e non costituiscono in alcun modo un indicatore dei risultati o di qualsiasi altro

evento futuro. Fideuram Investimenti SGR S.p.A. si riserva il diritto di modificare, in ogni momento, le analisi e le informazioni ivi riprodotte.