ASSET

allocation

insights

Dicembre 2016

L’APPUNTAMENTO MENSILE CON IL TEAM MULTI-ASSET

ASPETTI SALIENTI

•• Il venir meno dell’incertezza sulle

elezioni statunitensi ha determinato

un aumento tattico della propensione

al rischio generale.

•• Grazie alle dinamiche positive di

crescita e inflazione, le banche

centrali dei paesi sviluppati non sono

più incalzate a essere ulteriormente

accomodanti.

•• Abbracciamo l’idea della “reflazione

lunga” aumentando la nostra

allocazione azionaria, in particolare

nei settori o titoli statunitensi quali

banche regionali, beni di consumo

discrezionali e società orientate al

mercato interno.

Sentiment di rischio globale

Propenso

al rischio

Avverso

al rischio

Preferenza per classe di attivi

Azioni

Titoli di Stato

Credito

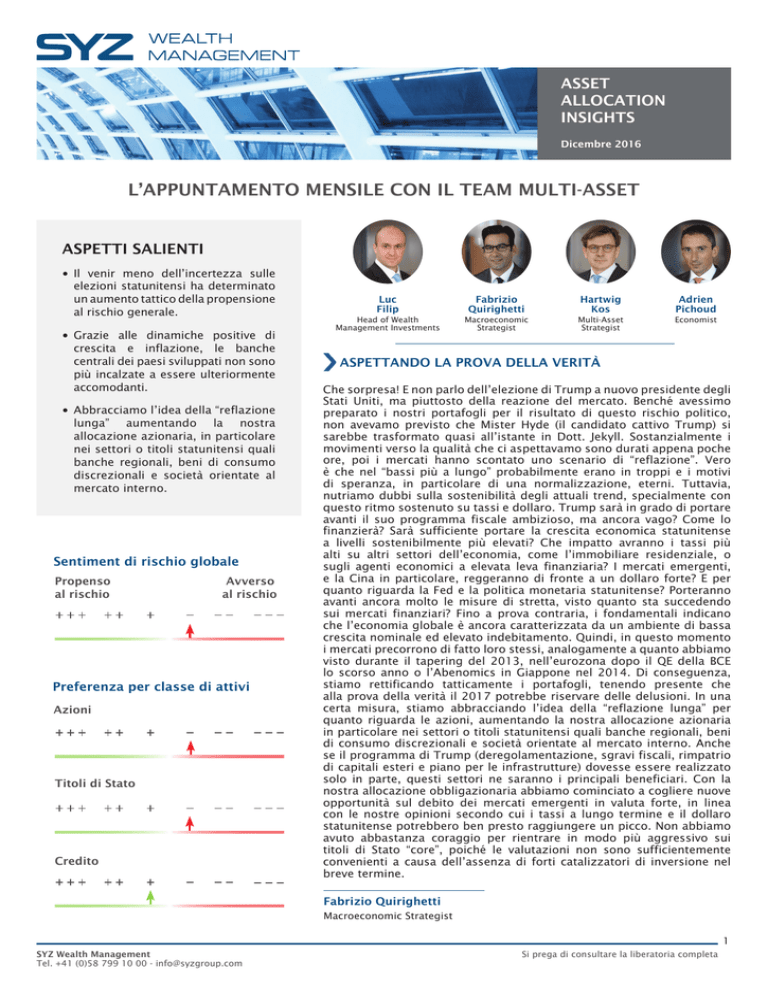

Luc

Filip

Fabrizio

Quirighetti

Hartwig

Kos

Adrien

Pichoud

Head of Wealth

Management Investments

Macroeconomic

Strategist

Multi-Asset

Strategist

Economist

Aspettando la prova della verità

Che sorpresa! E non parlo dell’elezione di Trump a nuovo presidente degli

Stati Uniti, ma piuttosto della reazione del mercato. Benché avessimo

preparato i nostri portafogli per il risultato di questo rischio politico,

non avevamo previsto che Mister Hyde (il candidato cattivo Trump) si

sarebbe trasformato quasi all’istante in Dott. Jekyll. Sostanzialmente i

movimenti verso la qualità che ci aspettavamo sono durati appena poche

ore, poi i mercati hanno scontato uno scenario di “reflazione”. Vero

è che nel “bassi più a lungo” probabilmente erano in troppi e i motivi

di speranza, in particolare di una normalizzazione, eterni. Tuttavia,

nutriamo dubbi sulla sostenibilità degli attuali trend, specialmente con

questo ritmo sostenuto su tassi e dollaro. Trump sarà in grado di portare

avanti il suo programma fiscale ambizioso, ma ancora vago? Come lo

finanzierà? Sarà sufficiente portare la crescita economica statunitense

a livelli sostenibilmente più elevati? Che impatto avranno i tassi più

alti su altri settori dell’economia, come l’immobiliare residenziale, o

sugli agenti economici a elevata leva finanziaria? I mercati emergenti,

e la Cina in particolare, reggeranno di fronte a un dollaro forte? E per

quanto riguarda la Fed e la politica monetaria statunitense? Porteranno

avanti ancora molto le misure di stretta, visto quanto sta succedendo

sui mercati finanziari? Fino a prova contraria, i fondamentali indicano

che l’economia globale è ancora caratterizzata da un ambiente di bassa

crescita nominale ed elevato indebitamento. Quindi, in questo momento

i mercati precorrono di fatto loro stessi, analogamente a quanto abbiamo

visto durante il tapering del 2013, nell’eurozona dopo il QE della BCE

lo scorso anno o l’Abenomics in Giappone nel 2014. Di conseguenza,

stiamo rettificando tatticamente i portafogli, tenendo presente che

alla prova della verità il 2017 potrebbe riservare delle delusioni. In una

certa misura, stiamo abbracciando l’idea della “reflazione lunga” per

quanto riguarda le azioni, aumentando la nostra allocazione azionaria

in particolare nei settori o titoli statunitensi quali banche regionali, beni

di consumo discrezionali e società orientate al mercato interno. Anche

se il programma di Trump (deregolamentazione, sgravi fiscali, rimpatrio

di capitali esteri e piano per le infrastrutture) dovesse essere realizzato

solo in parte, questi settori ne saranno i principali beneficiari. Con la

nostra allocazione obbligazionaria abbiamo cominciato a cogliere nuove

opportunità sul debito dei mercati emergenti in valuta forte, in linea

con le nostre opinioni secondo cui i tassi a lungo termine e il dollaro

statunitense potrebbero ben presto raggiungere un picco. Non abbiamo

avuto abbastanza coraggio per rientrare in modo più aggressivo sui

titoli di Stato “core”, poiché le valutazioni non sono sufficientemente

convenienti a causa dell’assenza di forti catalizzatori di inversione nel

breve termine.

Fabrizio Quirighetti

Macroeconomic Strategist

1

SYZ Wealth Management

Tel. +41 (0)58 799 10 00 - [email protected]

Si prega di consultare la liberatoria completa

ASSET ALLOCATION INSIghts

Dicembre 2016

Sintesi del panorama economico

Trend e livello del PMI manifatturiero

57

Markit PMI manufacturing level

Nel complesso l’attuale quadro dell’economia globale è

positivo, quanto meno rispetto ai mesi scorsi. La ripresa

del settore manifatturiero, nonché i trend incoraggianti in

diverse economie emergenti, rendono possibile una crescita

globale più equilibrata. I timori di recessione e deflazione

sono svaniti e l’eventualità di un sostegno fiscale negli Stati

Uniti ha alimentato l’ottimismo. D’altro lato, uno scenario

come questo lascia spazio anche a politiche monetarie

potenzialmente meno accomodanti nel mondo sviluppato.

Inoltre, la Brexit e le elezioni statunitensi hanno messo in

evidenza i rischi di risultati inattesi, accentuando l’interesse

per la densa agenda politica europea del prossimo

anno. In questo senso, con molte parti in movimento, è

notevolmente aumentata l’incertezza relativa a previsioni

macroeconomiche positive.

56

55

54

53

52

GER

IND

US

US ISM mfg

CAN ITA

51

JPN

47

FRA

S.AFR

TUR

IDO

HKG

KOR

48

RUS

MEX

CHI

50

49

UK

SPA

BRA

46

45

44

43

Markit PMI manufacturing 3M chng

-5

-4

-3

-2

-1

0

1

Crescita

2

3

6

7

“

La possibilità che la politica

fiscale riesca a far aumentare

temporaneamente la crescita [...]

dipenderà dalla reale portata degli

stimoli di spesa e dalla reazione di

politica monetaria.

”

Adrien Pichoud

Economist

Inflazione

Il trend inflazionistico positivo, alimentato dagli effetti

base correlati al prezzo dell’energia, continua a essere un

fattore determinante nelle economie avanzate. Tuttavia, i

livelli di inflazione effettiva rimangono bassi e inferiori agli

obiettivi delle banche centrali. Le uniche economie inclini

alle effettive pressioni inflazionistiche interne sono quelle

che hanno registrato una forte svalutazione valutaria.

Grazie alle dinamiche positive di crescita e inflazione, le

banche centrali dei paesi sviluppati non sono più incalzate a

essere ulteriormente accomodanti. La Fed dovrebbe riuscire

ad aumentare i tassi dei Fed Fund a dicembre e potrebbe

avere più margine per prorogare il trend qualora la politica

fiscale statunitense si rivelasse molto stimolante. Tuttavia,

sia la crescita che la situazione del debito garantiscono

ancora il perdurare di politiche monetarie accomodanti a

livello globale.

5

Fonte: SYZ Asset Management

La dinamica di crescita è diventata sostanzialmente positiva.

Guardando avanti, è fondamentale chiedersi se l’equilibrio,

basso ma positivo, della crescita globale registrato negli

ultimi anni potrebbe cambiare con un uso più proattivo della

politica fiscale negli Stati Uniti. A tal proposito, vale la pena

rammentare che i fattori strutturali alla base di tale equilibrio

rimarranno in essere: indebolimento dei trend demografici

ed elevato indebitamento diffuso. La possibilità che la

politica fiscale riesca a far aumentare temporaneamente la

crescita oltre livelli strutturalmente bassi dipenderà dalla

reale portata degli stimoli di spesa e dalla parallela reazione

di politica monetaria.

Trend inflazionistico e deviazione

dall’obiettivo della Banca centrale

5

Inflation deviation

from central bank

target

Posizione della politica monetaria

4

4

BRA

S.AFR

3

TUR

IND

2

NOR

1

RUS

MEX

0

-10

-9

-8

-7

-6

-5

-4

-3

-2

-1

0

-1

IDO

1

CAN SWE

AUS

-2

JPN

-3

TWA

2

US

3

4

UK

CHI EMU

KOR

SWI

Yearly inflation

Fonte: SYZ Asset Management

2

Si prega di consultare la liberatoria completa

ASSET ALLOCATION INSIghts

Dicembre 2016

Economie avanzate

Economie emergenti

I buoni dati economici degli Stati Uniti hanno confermato

l’attuale trend di moderata espansione trainata dai

consumi, che manterrà la crescita del PIL prossima al 2%

per il 2016. Il risultato delle elezioni statunitensi alimenta

la speculazione su un’accelerazione della crescita per

il prossimo anno dovuta alla politica fiscale. Tuttavia,

l’impatto è ancora difficile da quantificare e potrebbe essere

in qualche misura compensato da condizioni finanziarie più

stringenti. Il sostegno fiscale sarà attuato anche nel Regno

Unito per contenere l’atteso rallentamento della crescita.

Ciò nonostante, le pressioni inflazionistiche esercitate dalla

sterlina soffieranno come un vento contrario e andranno

ad aggiungersi alle incertezze del post-Brexit, legando di

fatto le mani alla Banca d’Inghilterra. La solida crescita di

Germania e Spagna e i trend in lento miglioramento di Francia

e Italia manterranno l’eurozona sulla strada giusta verso una

crescita del PIL dell’1,5% e allenteranno la pressione sulla

Banca Centrale Europea. L’economia svizzera beneficia del

momentum europeo e globale positivo, nonostante la spada

di Damocle del franco svizzero più forte penda ancora sulle

sue previsioni. In Giappone, gli indicatori economici sono

alquanto migliorati e il PIL è stato migliore delle attese.

La crescita ha nuovamente accelerato in India, che rimane

l’economia dei mercati emergenti più grande e con il ritmo

di crescita più elevato, sostenuta dalla domanda interna,

da una politica monetaria accomodante e da riforme

strutturali. In Cina, l’impatto di una valuta più debole e

l’impulso immobiliare dello scorso anno hanno portato a

una stabilizzazione della crescita e un allentamento delle

pressioni deflazionistiche. L’economia brasiliana si sta

ancora muovendo verso il fondo, ma si prevede migliorerà

gradualmente il prossimo anno. La Russia sta uscendo dalla

recessione, sollevata dall’aumento dei prezzi di petrolio

e dalla produzione. Il crollo della lira turca alimenta le

pressioni inflazionistiche in Turchia, rafforzando le fragilità

delle previsioni macroeconomiche. L’economia messicana

ha accusato il colpo dell’elezione di Donald Trump: il ribasso

del peso messicano probabilmente rafforzerà le pressioni

inflazionistiche e porterà la banca centrale a un’ulteriore

stretta della politica monetaria.

Adrien Pichoud

Economist

Lo stimolo fiscale continua a essere limitato

dagli attuali livelli di debito e deficit

110%

0%

100%

90%

-5%

80%

70%

-10%

60%

-15%

2000

2002

2004

Budget balance (% of GDP)

2006

2008

2010

2012

Public debt (% of GDP) - RHS

2014

2016

50%

Fonte: SYZ AM, Datastream

3

Si prega di consultare la liberatoria completa

ASSET ALLOCATION INSIghts

Dicembre 2016

Gruppo di strategie d’investimento: principali conclusioni

Rischio e duration

Con le elezioni statunitensi ormai alle spalle, è venuta meno

una delle principali incertezze politiche dell’autunno. Gli

investitori si sono inoltre rassegnati ad avere Donald Trump

come 45° Presidente degli Stati Uniti. La reazione dei mercati

a questo profondo cambiamento politico è stata per certi

versi inattesa e ha visto, oltre allo choc reflazionario del

prezzo dei titoli di Stato, il rally delle azioni e del dollaro

statunitense. Benché all’orizzonte vi siano ancora incertezze

a livello politico e monetario (referendum costituzionale

italiano, riunione della BCE e decisione sui tassi della Fed),

bisogna riconoscere che il risultato elettorale ha fatto anche

un po’ di chiarezza. Pertanto, la posizione di rischio è stata

incrementata di un livello passando da “avversione” a “lieve

avversione”, mentre la nostra valutazione di duration resta a

“lieve avversione”.

“

Il discorso post-elettorale con cui Donald

Trump ha annunciato potenziali tagli alle

tasse e investimenti nelle infrastrutture

ha catalizzato una rotazione settoriale di

proporzioni epiche. Visto il posizionamento

estremo degli investitori in titoli cari

e difensivi, questa rotazione potrebbe

benissimo continuare.

Hartwig Kos

Multi-Asset Strategist

Mercati azionari

”

Per quanto riguarda le valutazioni azionarie vi sono stati

cambiamenti solo marginali. Se da un lato le revisioni degli

utili societari hanno continuato a migliorare, dall’altro

anche i rendimenti obbligazionari hanno registrato notevoli

cambiamenti, lasciando il quadro complessivo relativamente

fiacco. Come indicato nei mesi precedenti, ulteriori aumenti

dei rendimenti dei titoli di Stato, similmente a quanto avvenuto

dopo le elezioni statunitensi, potrebbero rappresentare un

serio problema per le valutazioni azionarie future in assenza

di una ripresa degli utili societari. In termini di preferenze

regionali, Stati Uniti e Canada sono saliti da “lieve avversione”

a “lieve preferenza”. Questa variazione è stata dettata dal

fatto che l’elezione di Donald Trump a nuovo presidente degli

Stati Uniti segna un chiaro cambio di regime nella politica

statunitense e i mercati prevedono che ad esso farà seguito

anche un cambio di regime nelle politiche monetarie. Il

discorso post-elettorale con cui Donald Trump ha annunciato

potenziali tagli alle tasse e investimenti nelle infrastrutture

ha determinato una vivace performance sui mercati azionari

statunitensi. Inoltre, è servito da catalizzatore per una

rotazione settoriale di proporzioni epiche, con settori ciclici in

impennata a fronte di settori difensivi di tipo obbligazionario

sotto pressione. A nostro parere, visto il posizionamento

estremo degli investitori in titoli cari e difensivi, la rotazione

a cui abbiamo assistito nelle ultime settimane potrebbe

benissimo continuare, anche se Donald Trump abbassasse

i toni della sua retorica reflazionistica. Le azioni del Regno

Unito sono state declassate a causa di un rally di buona parte

del mercato azionario e al miglioramento delle valutazioni

imputabile alla debolezza della sterlina. Negli ultimi mesi

abbiamo assistito a sostanziali revisioni al rialzo degli utili

societari che, a nostro parere, sono troppo ottimistiche.

L’ulteriore debolezza della sterlina non è così scontata, motivo

per cui abbiamo rettificato la nostra valutazione. Anche

l’Asia emergente è stata declassata, in parte per motivi di

valutazione, ma soprattutto per il sentiment a breve termine

negativo sul commercio internazionale visto il risultato delle

elezioni statunitensi.

Mercati obbligazionari

Benché i rendimenti sui principali mercati obbligazionari

occidentali abbiano registrato una correzione significativa

nelle ultime settimane, riteniamo sia ancora troppo presto per

cambiare la posizione prudente sulla duration adottata nei

mesi scorsi. Per esempio, il premio alla scadenza dei Treasury

USA decennali, che misura il premio di rischio che gli investitori

richiedono per sostenere il rischio di movimenti incerti dei

tassi d’interesse a breve termine, è salito di oltre 60 punti base

dalla fine di settembre. Eppure, il livello di questo premio di

rischio è attualmente di otto punti base, ancora di gran lunga

inferiore rispetto ai livelli ante tapering del 2013, quando il

premio di rischio era passato da 24 a 180 punti base nel giro

di pochi mesi. In sintesi, la vendita di obbligazioni cosiddetta

reflazionaria registrata nelle ultime settimane è stata, a nostro

parere, una semplice rettifica da una soddisfazione estrema

sulla politica monetaria statunitense a una soddisfazione

ancora discreta. Sui mercati obbligazionari sovrani occidentali,

Regno Unito e Germania sembrano per certi versi più

interessanti. Per quanto riguarda i segmenti obbligazionari

diversi, le obbligazioni emergenti in valuta forte appaiono più

interessanti. Questo segmento è stato fortemente penalizzato

dal rafforzamento del dollaro statunitense e dai timori

dell’imposizione di restrizioni commerciali da parte di Donald

Trump una volta insediatosi. Messico, Sudafrica e Turchia

sono stati duramente colpiti dalla disfatta obbligazionaria

seguita alle elezioni presidenziali statunitensi. Le obbligazioni

turche decennali in USD si collocano su livelli di rendimento

più elevati rispetto al dopo tapering del 2013 e sono molto

prossime al livello di rendimento registrato durante la vendita

sui mercati emergenti del 2011, quando la Turchia ha vissuto

una pronunciata crisi di finanziamento.

“

La vendita di obbligazioni cosiddetta

reflazionaria registrata nelle ultime

settimane è stata, a nostro parere, una

semplice rettifica da una soddisfazione

estrema sulla politica monetaria

statunitense a una soddisfazione discreta.

Hartwig Kos

Multi-Asset Strategist

”

Forex, investimenti alternativi e liquidità

Il GBP è stato portato a “lieve preferenza” da “lieve avversione”:

a parte ciò non vi sono stati cambiamenti. A più lungo termine,

riteniamo che l’elemento chiave per gli investitori nel 2017 sarà

la direzione del dollaro statunitense. Benché nel breve termine

la valuta USA abbia ancora spazio per andare al rialzo, a più

lungo termine non siamo tanto rialzisti sul dollaro quanto la

maggior parte degli investitori. La valuta è cara e la recente

forza del dollaro ha già contribuito a una buona dose di stretta

monetaria negli Stati Uniti, consentendo potenzialmente alla

Fed di essere più rilassata di quanto si aspetti il mercato.

Hartwig Kos

Multi-Asset Strategist

4

Il presente documento di marketing è stato redatto dal Gruppo SYZ (di seguito denominato «SYZ»). Esso non è destinato alla distribuzione o all'utilizzo da parte di persone fisiche o giuridiche cittadini o residenti in uno Stato, un Paese o una giurisdizione le cui leggi applicabili ne vietino la distribuzione, la pubblicazione, l'emissione o l'utilizzo. È responsabilità esclusiva

degli utenti verificare di essere legalmente autorizzati a consultare le informazioni contenute nel presente. Il presente materiale ha finalità esclusivamente informative e non deve essere

interpretato come un'offerta o un invito per l'acquisto o la vendita di strumenti finanziari, o come un documento contrattuale. Le informazioni fornite nel presente non rappresentano una

consulenza legale, fiscale o contabile e potrebbero non essere adatte a tutti gli investitori. Le valutazioni di mercato, le condizioni e i calcoli ivi contenuti sono solamente delle stime e

possono essere modificati senza preavviso. Si ritiene che le informazioni fornite siano attendibili; tuttavia, il Gruppo SYZ non ne garantisce la completezza o l'esattezza. Le performance

passate non sono indicative dei risultati futuri.