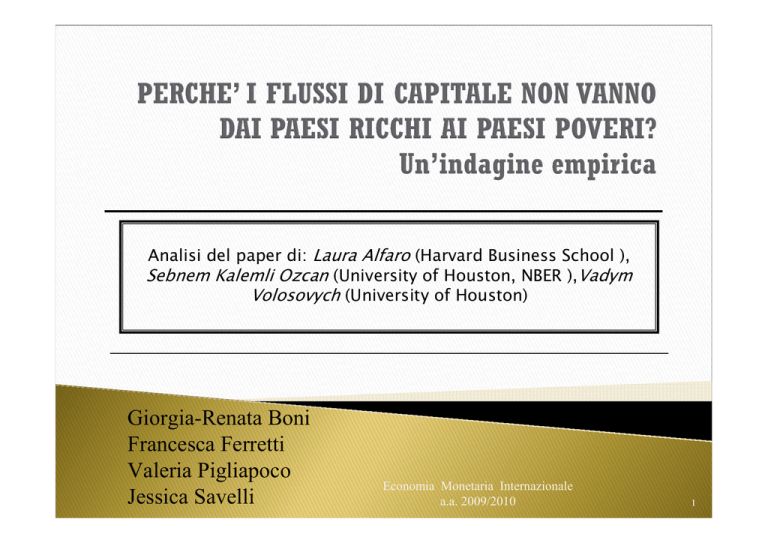

Analisi del paper di: Laura Alfaro (Harvard Business School ),

Sebnem Kalemli Ozcan (University of Houston, NBER ),Vadym

Volosovych (University of Houston)

Giorgia-Renata Boni

Francesca Ferretti

Valeria Pigliapoco

Jessica Savelli

Economia Monetaria Internazionale

a.a. 2009/2010

1

Lucas (1990): Contrariamente a quanto prevede la teoria

neoclassica, non abbastanza capitale fluisce dai paesi ricchi a

quelli poveri.

Assunzioni standard modello neoclassico:

Due paesi, produzione degli stessi beni, stessa funzione di

produzione, rendimenti di scala costanti, stessa tecnologia,

fattori capitale K, lavoro L.

Così,

Così,seseililmercato

mercatodei

deicapitali

capitali

Yt = At F(Kt, Lt ) =

At Ktα Lt1-α

∆ di K comportano ∆ in Y ⇒ con perfetta

mobilità dei capitali, i rendimenti di k

convergono;

Per i paesi i e j:

At f′ ( kit ) = rt =At f′ ( kjt )

Lucas (1990) mostra:

Economia Monetaria Internazionale

a.a. 2009/2010

èèlibero

ilil

liberoeecompetitivo,

competitivo,

(1)

capitale

capitaledovrebbe

dovrebbeandare

andareverso

verso

i ipaesi

paesipoveri,

poveri,dove

dovei i

rendimenti

rendimentidovrebbero

dovrebberoessere

essere

più

elevati.

Tuttavia,

una

più elevati. Tuttavia, una

percentuale

percentualedidicapitale

capitalenon

non

sufficiente

sembra

fluire

sufficiente sembra fluireverso

verso

i ipaesi

paesipoveri

poveri- -almeno

almenonon

nonaiai

livelli

livelliprevisti

previstidalla

dallateoria

teoria

neoclassica.

In

questo

neoclassica. In

(2)questo

esempio,

Lucas

esempio, Lucasmette

metteaa

confronto

confrontoIndia

IndiaeeStati

StatiUniti.

Uniti.

Ovviamente

delle

ipotesi

deve

India

USA ma

Ovviamentealcune

alcune

delle

ipotesi

deveessere

essereerrata,

errata,

maquali

qualitra

traqueste?

queste?

MPK

1988 = 58 MPK

1988

2

1. Differenze nei fondamentali

⇒ Differenze nella produttività del capitale

Mancanza di fattori di produzione

At f′ ( kit, zit ) = rt =At f′ ( kjt, zjt )

(Lucas, 1990).

Politiche dei governi

(3)

MPKIndia1988 = 5 MPKUSA 1988

Il paradosso, anche se meno

evidente,rimane ...

At f′ (kit )( 1-τit ) = rt =At f′( kit )( 1-τjt )

(4)

(Razin e Yuen, 1994).

Struttura istituzione

Ait f′ ( kit ) = rt =Ajt f′ ( kit )

(Tornell e Velasco, 1992).

Economia Monetaria Internazionale

a.a. 2009/2010

Eichengreen

Eichengreen–– differeze

differezedidi

cultura

culturaeecapacità

capacità

tecnologiche

su

tecnologicheincidono

incidono

su

(5)

capitale/lavoro

capitale/lavoro. .

Prescott

Prescott––l’uso

l’usoefficiente

efficiente

delle

delletecnologie

tecnologieadottate

adottate

dipende

dipende dall’organizzazione

dall’organizzazione

della

3

dellasocietà.

società.

2. Imperfezioni nel mercato internazionale dei capitali

Rischio sovrano: assenza di un'autorità giuridica

sovranazionale

che applichi dei controlli sui prestiti

internazionali.

Asimmetrie informative (relative al mercato dei capitali):

selezione avversa, azzardo morale, costo di verifica.

(Gertler e Rogoff, 1990; Gordon e Bovenberg, 1996).

Economia Monetaria Internazionale

a.a. 2009/2010

4

•

Il paradosso di Lucas è legato ai maggiori puzzle in Economia

internazionale: Feldstein-Horioka, home bias, risk sharing.

Mancanza di flussi / mancanza di partecipazione al

mercato internazionale.

o

Indiretta evidenza storica sul paradosso di Lucas:

istruzione, risorse naturali, fattore demografico hanno

spinto gli investitori verso il “Nuovo Mondo” (Clemens e

Williamson, 2003).

Focus sulle determinanti dei flussi di debito ed equity

(governo, stabilità politica, apertura commerciale)

(Calvo e al, 1993, 1996; Edwards, 1991; Wei e Wu, 2001;

Lane 2000; Portes e Rey, 2000).

… Tuttavia la letteratura empirica: non rivolge attenzione al

ruolo della istituzioni…

Economia Monetaria Internazionale

a.a. 2009/2010

5

Indagare il ruolo delle diverse spiegazioni

teoriche per il Paradosso di Lucas in uno studio

sistematico empirico.

Che ruolo svolge la qualità

qualità delle istituzioni per i

flussi di capitali?

Risultati:

Per il periodo 1970-2000, la variabile più

importante nello spiegare il Paradosso di Lucas è:

Qualità istituzionale

Esempio:

Esempio:INTEL

INTEL

Economia Monetaria Internazionale

a.a. 2009/2010

6

I paesi con migliori istituzioni – dove sono

garantiti i diritti di proprietà – investono di più in

capitale fisico, usano

fattori

in modo più

efficiente e raggiungono un maggior livello di

reddito.

(North, 1981; Jones e Hall, 1998; Acemoglu e al.

2001, 2002).

Le "buone istituzioni" condizionano

i flussi internazionali di capitale.

Economia Monetaria Internazionale

a.a. 2009/2010

7

Afflussi di capitale medio pro capite

Afflussi di capitale

Flussi di debito

Flussi di Equity

Investimenti di

portafoglio

Economia Monetaria Internazionale

a.a. 2009/2010

FDI

8

1.

IFS (FMI)

Flussi di capitale: gli afflussi di capitale

diretti e investimenti di portafoglio, 81 paesi (campione

totale: 98), 1970-2000,

2.

LM

Flussi di capitale (FDI + inv. portafoglio): FDI

aggiustati per i cambiamenti nei tassi di cambio,

Investimenti di portafoglio vengono aggiustati in base ai

cambiamenti nel valore del dollaro nel mercato azionario

a fine anno; 56 paesi, (campione totale: 60), 1970-1998,

(Lane e Milesi-Ferretti, 2001)

3.

KLSV

Flussi di capitale( FDI + inv. portafoglio):

aggiustamento dei flussi in base ai prezzi dei beni in

valuta locale; 58 paesi (campione totale: 61), 1970-1997,

(Kraay, Loayza, Serven e Ventura, 2000, 2005)

Economia Monetaria Internazionale

a.a. 2009/2010

9

Inflows of Direct and Portfolio Equity per Capita 1996 US$

Figura 1

29,000

24,000

19,000

14,000

9,000

4,000

-1,000

1970-1974

1975-1979

Rich Countries

Economia Monetaria Internazionale

a.a. 2009/2010

1980-1984

1985-1989

1990-1994

1995-2000

Poor Countries

10

Misure del Paradosso di Lucas

◦ Pil pro capite

Mancanza di fattori

◦ I valori del capitale umano (anni di istruzione

complessivi, livello di scolarizzazione)

Politiche del Governo

◦ Restrizioni: Controlli sui capitali (IMF).

Sistema di scambio, restrizioni di pagamento sulle operazioni in corso ed

in capitale e requisiti di rimpatrio per i proventi dell’esportazione

Qualità istituzionale

Economia Monetaria Internazionale

a.a. 2009/2010

11

Le istituzioni stabiliscono le regole del gioco nella società

North (1994) definisce le istituzioni come vincoli

escogitati dagli individui che permettono

l’interazione tra struttura politica, economica e

sociale;

- Vincoli informali (tradizioni, costumi)

- Vincoli formali (costituzioni, leggi, diritti di proprietà)

Come possiamo misurare la qualità

qualità istituzionale?

◦ Indice composto annuale usando le variabili

dell’International Country Risk Guide’s (ICRG).

Economia Monetaria Internazionale

a.a. 2009/2010

12

–

–

–

–

–

–

–

–

–

–

–

Stabilità del governo

Conflitto interno

Conflitto esterno

Non corruttibilità

Profilo d’investimento

Politica non militarizzata

Protezione dalle tensioni religiose

Leggi e ordinamento

Protezione dalle tensioni etniche

Responsabilità democratiche

Qualità della burocrazia

Fonte: ICRG

Economia Monetaria Internazionale

a.a. 2009/2010

13

Economia Monetaria Internazionale

a.a. 2009/2010

14

Informazioni asimmetriche (problemi nei flussi informativi)

◦ “ Distantezza”: media ponderata del modulo della

distanza tra la capitale di un paese e le capitali degli altri

paesi, utilizzando il PIL come peso; (Wei e Wu, 2001;

Coval e Moskowitz, 2001; Portes e Rey, 2002; KalemliOzcan e al., 2003).

◦ Reuters: numero di volte che un paese è citato dalla

Reuters

◦ Principi contabili (indice del grado di trasparenza)

◦ Banche estere: quota di banche che in totale hanno

almeno il 50% di capitale estero.

Rischio sovrano: Ratings S&P, Moody’s.

Economia Monetaria Internazionale

a.a. 2009/2010

15

Tabella 1

Economia Monetaria Internazionale

a.a. 2009/2010

16

F i = µ + α log Yi + β Ii + ε i

F = flussi medi procapite di FDI e investimenti di portafoglio

µ = costante

α = effetto del Pil pro capite sui flussi di capitale

Yi = log del Pil pro capite nel 1970

β = effetto della qualità istituzionale sui flussi di capitale

Ii = qualità istituzionale media

ε = errore stocastico

Economia Monetaria Internazionale

a.a. 2009/2010

17

Regressione OLS dei flussi di capitale pro capite – Dati IMF

Economia Monetaria Internazionale

a.a. 2009/2010

18

Regressione OLS dei flussi di capitale pro capite – Dati IMF

Economia Monetaria Internazionale

a.a. 2009/2010

19

Regressione OLS dei flussi di capitale pro capite – Dati LM

Economia Monetaria Internazionale

a.a. 2009/2010

20

Regressione OLS dei flussi di capitale pro capite – Dati KLSV

Economia Monetaria Internazionale

a.a. 2009/2010

21

PROBLEMA COLLINEARITA’: influenza i risultati?

PIL

QUALITA’

ISTITUZIONALE

TEST DIAGNOSTICI: Simulazione di Monte Carlo, Esercizio di

Perturbazione basato su Beaton, Rubin e Barone, Indice di

condizione di Belsley ecc…

Nessuno dei test mostra l’influenza della multicollinearità:

i risultati non sono spuri

Economia Monetaria Internazionale

a.a. 2009/2010

22

Economia Monetaria Internazionale

a.a. 2009/2010

23

MODELLO ROBUSTO

un modello è definito robusto se risulta insensibile

all’introduzione di fattori spuri ovvero affetti da errori

sistematici, e quindi riesce ad assumere un

comportamento che elude l’effetto di tali dati rispetto

alla normale regressione lineare e multipla.

Economia Monetaria Internazionale

a.a. 2009/2010

24

−

−

−

−

−

−

Volatilità dell’inflazione

Infrastrutture del governo (strade asfaltate)

Imposte sulle società

Restrizioni e incentivi agli FDI

Apertura commerciale

Sviluppo dei mercati finanziari (mercati del

credito e dei capitali)

Economia Monetaria Internazionale

a.a. 2009/2010

25

Economia Monetaria Internazionale

a.a. 2009/2010

26

Economia Monetaria Internazionale

a.a. 2009/2010

27

Economia Monetaria Internazionale

a.a. 2009/2010

28

Nel paper è stato analizzato il ruolo delle diverse spiegazioni

teoriche per il Paradosso di Lucas in un quadro empirico:

La qualità istituzionale è il fattore più importante per la

spiegazione del Paradosso di Lucas tra il 1970 e 2000

Ma suddetto lavoro tace sul come ottenere buone istituzioni:

Questo non è facile!!

+ qualità Istituzionale

+ afflussi di capitale =

MAGGIORE BENESSERE SOCIALE

EFFETTI POSITIVI SULLA CRESCITA

Economia Monetaria Internazionale

a.a. 2009/2010

29

GRAZIE PER

L’ATTENZIONE