RELAZIONE FINANZIARIA ANNUALE

AL 31 DICEMBRE 2014

RELAZIONE FINANZIARIA ANNUALE

2014

1

INDICE

AVVISO DI CONVOCAZIONE

PAG.

4

-

RELAZIONE SULLA GESTIONE

PAG.

7

- 42

PAG.

43

- 48

PAG.

49

- 106

ATTESTAZIONE BILANCIO CONSOLIDATO

ART. 81-TER REGOLAMENTO CONSOB

PAG.

107

- 108

RELAZIONE DELLA SOCIETÀ DI REVISIONE

PAG.

109

- 111

ORGANI DI AMMINISTRAZIONE E CONTROLLO DELLA CAPOGRUPPO IMA S.P.A.

PAG.

8

-

STRUTTURA DEL GRUPPO

“

ANDAMENTO DEL GRUPPO

“

11

-

24

ANDAMENTO DI IMA S.P.A.

“

25

-

33

ALTRE INFORMAZIONI

“

34

-

42

6

9

10

PROSPETTI CONTABILI CONSOLIDATI AL 31 DICEMBRE 2014

SITUAZIONE PATRIMONIALE-FINANZIARIA CONSOLIDATA

PAG.

44

CONTO ECONOMICO CONSOLIDATO

“

45

CONTO ECONOMICO COMPLESSIVO CONSOLIDATO

“

46

PATRIMONIO NETTO CONSOLIDATO

“

47

RENDICONTO FINANZIARIO CONSOLIDATO

“

48

PROSPETTO DELLE VARIAZIONI DI

NOTE ILLUSTRATIVE AL BILANCIO CONSOLIDATO

INFORMAZIONI GENERALI

“

50

CRITERI GENERALI DI REDAZIONE

“

50

-

51

CRITERI DI VALUTAZIONE E PRINCIPI CONTABILI APPLICATI

“

51

-

59

GESTIONE DEL RISCHIO FINANZIARIO

“

59

-

64

PRINCIPI DI CONSOLIDAMENTO

“

64

-

65

AREA DI CONSOLIDAMENTO

“

65

-

66

NOTE ESPLICATIVE AI PROSPETTI CONTABILI CONSOLIDATI

“

67

- 103

E METODOLOGIA UTILIZZATA

“

104

- 105

INFORMATIVA RICHIESTA ART. 149 DUODECIES

DEL REGOLAMENTO CONSOB

“

PARTECIPAZIONI INCLUSE NELL’AREA DI CONSOLIDAMENTO

RELAZIONE FINANZIARIA ANNUALE

2014

2

106

PROSPETTI CONTABILI DI IMA S.P.A. AL 31 DICEMBRE 2014

PAG.

113

- 118

PAG.

119

- 167

ATTESTAZIONE BILANCIO D’ESERCIZIO

ART. 81-TER REGOLAMENTO CONSOB

PAG.

169

- 170

RELAZIONE DEL COLLEGIO SINDACALE

ALL’ASSEMBLEA DEGLI AZIONISTI AI

SENSI DELL’ART. 153 D. LGS. 58/1998

PAG.

171

- 176

RELAZIONE DELLA SOCIETÀ DI REVISIONE

PAG.

177

- 179

PROPOSTE ALL’ASSEMBLEA

PAG.

181

- 183

DELIBERE DELL’ASSEMBLEA

PAG.

SITUAZIONE PATRIMONIALE-FINANZIARIA

PAG.

114

CONTO ECONOMICO

“

115

CONTO ECONOMICO COMPLESSIVO

“

116

DI PATRIMONIO NETTO

“

117

RENDICONTO FINANZIARIO

“

118

PROSPETTO DELLE VARIAZIONI

NOTE ILLUSTRATIVE AL BILANCIO DI IMA SPA

INFORMAZIONI GENERALI

PAG.

CRITERI GENERALI DI REDAZIONE

“

120

- 121

CRITERI DI VALUTAZIONE E PRINCIPI CONTABILI APPLICATI

“

121

- 128

GESTIONE DEL RISCHIO FINANZIARIO

“

128

- 133

NOTE ESPLICATIVE AI PROSPETTI CONTABILI

“

133

- 163

ANALISI DELLE VOCI DI PATRIMONIO NETTO

“

PARTECIPAZIONI

“

INFORMATIVA RICHIESTA ART. 149 DUODECIES

DEL REGOLAMENTO CONSOB

“

RELAZIONE FINANZIARIA ANNUALE

2014

3

120

164

165

- 166

167

-

AVVISO DI CONVOCAZIONE

Pubblicato sul sito Internet della società all’indirizzo www.ima.it (sezione Investor Relations) in

data 13 marzo 2015 nonché su Milano Finanza in data 14 marzo 2015 per l’Assemblea Ordinaria

per il giorno 28 aprile 2015 alle ore 10.30, presso la sede della Società in Ozzano dell’Emilia (BO),

Via Emilia n. 237, per deliberare sul seguente:

ORDINE DEL GIORNO

1. Approvazione del bilancio di esercizio chiuso al 31 dicembre 2014; deliberazioni inerenti e

conseguenti.

2. Proposta di acquisto, alienazione e/o disposizione di azioni proprie; deliberazioni inerenti e

conseguenti.

3. Nomina del Consiglio di Amministrazione:

- determinazione del numero dei componenti il Consiglio di Amministrazione;

- determinazione della durata in carica del Consiglio di Amministrazione;

- nomina dei consiglieri;

- determinazione del compenso annuale dei consiglieri.

4. Relazione sulla Remunerazione: deliberazione ai sensi dell’articolo 123 ter, comma 6 del

D.Lgs. 58/98.

Legittimazione all’intervento in Assemblea

Ai sensi dell’articolo 83-sexies del D.Lgs. n. 58/98, sono legittimati all'intervento in Assemblea e

all'esercizio del diritto di voto coloro che risultino titolari del diritto di voto al termine della

giornata contabile del 17 aprile 2015 (“record date”) vale a dire il settimo giorno di mercato

aperto precedente la data fissata per l'Assemblea e per i quali sia pervenuta alla Società, entro

l’inizio dei lavori assembleari, la relativa comunicazione effettuata dall’intermediario abilitato.

Coloro che risulteranno titolari delle azioni solo successivamente a tale data non avranno il

diritto di partecipare e di votare in Assemblea. La comunicazione dell’intermediario dovrà

pervenire alla Società entro la fine del terzo giorno di mercato aperto precedente la data fissata

per l’Assemblea, ovverosia entro il 23 aprile 2015. Resta tuttavia ferma la legittimazione

all’intervento e al voto qualora le comunicazioni siano pervenute oltre detto termine, purché

entro l’inizio dei lavori assembleari.

Delega

I titolari del diritto di voto possono farsi rappresentare in Assemblea mediante delega scritta,

salve le incompatibilità e nei limiti della normativa vigente, utilizzando il modulo di delega

inserito in calce alla comunicazione rilasciata dall’intermediario autorizzato o del fac-simile

disponibile sul sito internet della Società: www.ima.it (sezione Investor Relations). La delega può

essere inviata alla Società a mezzo raccomandata presso la sede amministrativa, Via Tosarelli

184, Castenaso (BO), all’attenzione dell’Ufficio Legale Societario, ovvero mediante notifica

elettronica all’indirizzo di posta certificata [email protected].

Qualora il rappresentante consegni o trasmetta, anche su supporto informatico, alla Società

una copia della delega, esso deve attestare sotto la propria responsabilità la conformità della

delega all’originale e l’identità del delegante.

Non sono previste procedure di voto per corrispondenza o con mezzi elettronici.

RELAZIONE FINANZIARIA ANNUALE

2014

4

Diritto di porre domande

Ai sensi dell’articolo 127-ter del D.Lgs. 58/98 i Soci possono porre domande sulle materie

all’ordine del giorno anche prima dell’Assemblea. Le domande, corredate dai dati anagrafici del

socio richiedente e dalla certificazione attestante la titolarità della partecipazione, devono

essere formulate per iscritto e devono pervenire entro il termine del 24 aprile 2015 mediante

consegna, ovvero invio a mezzo posta, presso la sede amministrativa, Via Tosarelli 184,

Castenaso (BO), ovvero ancora mediante notifica elettronica all’indirizzo di posta certificata

[email protected]. Alle domande, pervenute entro tale termine, è data risposta al più tardi

durante la stessa Assemblea.

Diritto di integrare l’ordine del giorno o di presentare ulteriori proposte di deliberazione su

materie già all’ordine del giorno

Ai sensi dell’articolo 126-bis del D.Lgs. 58/98, i Soci che, anche congiuntamente, rappresentino

almeno 1/40 del capitale sociale possono chiedere, entro dieci giorni dalla pubblicazione del

presente avviso, l’integrazione dell’elenco delle materie da trattare, indicando nella domanda gli

ulteriori argomenti proposti ovvero presentare proposte di deliberazione su materie già

all’ordine del giorno. Le domande, corredate dai dati anagrafici del socio richiedente e dalla

certificazione attestante la titolarità della partecipazione, devono essere presentate per iscritto

mediante consegna, ovvero invio a mezzo posta, presso la sede amministrativa, Via Tosarelli

184, Castenaso (BO), ovvero ancora mediante notifica elettronica all’indirizzo di posta

certificata [email protected].

Delle eventuali integrazioni all’elenco delle materie che l’Assemblea dovrà trattare o

presentazione di ulteriori proposte di deliberazione su materie già all’ordine del giorno è data

notizia, nelle stesse forme prescritte per la pubblicazione dell’avviso di convocazione, almeno 15

giorni prima di quello fissato per l’Assemblea.

Entro detto termine deve essere presentata, da parte degli eventuali Soci proponenti, una

relazione che riporti la motivazione delle proposte di deliberazione sulle nuove materie di cui si

propone la trattazione ovvero la motivazione relativa alle ulteriori proposte di deliberazione

presentate su materie già all’ordine del giorno.

Contestualmente alla pubblicazione della notizia di integrazione o di presentazione, sarà messa

a disposizione del pubblico, nelle medesime forme previste per la documentazione relativa

all’Assemblea, la relazione predisposta dai Soci richiedenti, accompagnata da eventuali

valutazioni dell’organo amministrativo. L’integrazione non è ammessa per gli argomenti sui

quali l’Assemblea delibera, a norma di legge, su proposta degli Amministratori o sulla base di un

progetto o di una relazione da loro predisposta.

Nomina del Consiglio di Amministrazione

Ai sensi dell’articolo 15 dello Statuto Sociale, i componenti del Consiglio di Amministrazione

vengono nominati dall’Assemblea sulla base di liste presentate dagli azionisti. Le regole e le

procedure inerenti le liste di candidati, nonché la necessaria documentazione a corredo, sono

riportate nel richiamato articolo 15 dello Statuto Sociale.

Le liste di candidati, corredate dei curricula professionali di ciascuno dei soggetti designati e

sottoscritte dagli azionisti che le hanno presentate, devono essere depositate presso la sede

sociale, ovvero inviate a mezzo posta, presso la sede amministrativa, Via Tosarelli 184, Castenaso

(BO), ovvero ancora spedite all’indirizzo di posta certificata [email protected], entro il 3 aprile

2015 vale a dire entro il venticinquesimo giorno precedente la data dell’Assemblea.

Hanno diritto di presentare le liste soltanto gli azionisti che da soli o insieme ad altri azionisti

rappresentino almeno l’1% del capitale sociale come stabilito dallo Statuto Sociale e dalla

delibera Consob n. 19.109 del 28 gennaio 2015.

RELAZIONE FINANZIARIA ANNUALE

2014

5

I Soci devono depositare, unitamente alla lista, apposita documentazione riportante l’identità

dell’azionista o degli azionisti che hanno presentato la lista e la percentuale di partecipazione

complessivamente detenuta al momento della presentazione della lista.

La certificazione degli intermediari attestante la titolarità delle azioni con riferimento alla data

in cui la lista è stata depositata deve pervenire alla Società entro il 7 aprile 2015, vale a dire entro

il ventunesimo giorno precedente la data fissata per l'Assemblea. Entro lo stesso termine le liste

di candidati sono rese pubbliche dalla Società con le modalità stabilite dalla disciplina vigente.

Ciascuna lista deve comprendere un numero di candidati pari a 15, elencati in numero

progressivo; unitamente alla lista devono essere depositate le dichiarazioni con le quali i singoli

candidati accettano la propria candidatura e dichiarano, sotto la propria responsabilità,

l’inesistenza di cause di ineleggibilità e di incompatibilità, nonché il possesso dei requisiti

prescritti dalla legge o dalle norme regolamentari in materia.

In ciascuna lista deve essere contenuta la candidatura di almeno

- un quinto di candidati del genere meno rappresentato;

- due soggetti aventi i requisiti di indipendenza di legge.

Le liste per le quali non siano state osservate le previsioni statutarie saranno considerate come

non presentate.

Informazioni e documentazione

Il capitale sociale della Società sottoscritto e versato è pari a Euro 19.150.560 diviso in

36.828.000 azioni del valore nominale di Euro 0,52, ciascuna delle quali dà diritto ad un voto in

Assemblea. Si precisa che alla data odierna la Società possiede n. 5.500 azioni proprie, il cui

diritto di voto è sospeso ai sensi di Legge. Tali informazioni sono altresì disponibili sul sito

internet www.ima.it ove sono pure consultabili lo Statuto Sociale e il regolamento assembleare.

La documentazione e le informazioni relative all’Assemblea previste dalla normativa vigente,

compresi il fascicolo con i Bilanci d’esercizio e consolidato al 31 dicembre 2014, le relative

relazioni e la relazione annuale sul Governo Societario e sugli Assetti Proprietari, saranno messe

a disposizione del pubblico nei termini previsti dalla normativa presso la sede legale in Ozzano

dell’Emilia (BO), Via Emilia 428/442, con facoltà per i Soci di prenderne visione e ottenerne

copia. La documentazione sarà anche disponibile sul sito internet www.ima.it, nella sezione

Investor Relations.

RELAZIONE FINANZIARIA ANNUALE

2014

6

RELAZIONE SULLA GESTIONE

RELAZIONE SULLA GESTIONE

AL 31 DICEMBRE 2014

SEDE: OZZANO

RELAZIONE FINANZIARIA ANNUALE

2014

I.M.A. INDUSTRIA MACCHINE AUTOMATICHE S.P.A.

DELL’EMILIA (BOLOGNA) – CAPITALE SOCIALE : € 19.150.560

ISCRITTA AL REGISTRO DELLE IMPRESE DI BOLOGNA AL N° 00307140376

7

RELAZIONE SULLA GESTIONE

ORGANI DI AMMINISTRAZIONE E CONTROLLO

CONSIGLIO DI

AMMINISTRAZIONE

(In carica fino alla data dell’Assemblea convocata per l’approvazione del bilancio al 31 dicembre

2014)

CONSIGLIERE E PRESIDENTE ONORARIO

Marco Vacchi

PRESIDENTE E AMMINISTRATORE DELEGATO

Alberto Vacchi

Deleghe: ogni potere connesso all’ordinaria e straordinaria amministrazione della Società, con la

sola eccezione delle seguenti facoltà e dei seguenti poteri:

di trasferire o ricevere a qualsiasi titolo o per qualsiasi causa, azioni o quote di

partecipazione in società, associazioni o enti, rami d’azienda, aziende o comunque

complessi aziendali e beni immobili;

di concedere garanzie reali o non, rilasciare fidejussioni o patronage, fatta eccezione (con

riguardo alle fidejussioni e patronage) per quelle rilasciate a società controllate

direttamente od indirettamente dalla Società o alla stessa collegate;

di concedere diritti reali di godimento sui beni della Società.

CONSIGLIERE DELEGATO

Andrea Malagoli

Deleghe: poteri connessi con la responsabilità del business farmaceutico ed operations.

CONSIGLIERI

Paolo Frugoni, Marco Galliani, Italo Giorgio Minguzzi, Luca Poggi, Enrico Ricotta, Pierantonio

Riello, Maria Carla Schiavina, Gianluca Vacchi, Romano Volta.

COLLEGIO SINDACALE

(In carica fino alla data dell’Assemblea convocata per l’approvazione del bilancio al 31 dicembre

2015)

SINDACI EFFETTIVI

Giacomo Giovanardi - Presidente

Roberta De Simone

Riccardo Pinza

SINDACI SUPPLENTI

Vittorio Coraducci

Giovanna Bolognese

Federico Ferracini

COMITATO (*)

Marco Galliani - Consigliere indipendente

Pierantonio Riello - Consigliere indipendente

Maria Carla Schiavina - Consigliere non esecutivo

(*) Il Comitato raggruppa tutte le funzioni, le competenze e i poteri suggeriti o attribuiti dal codice

al Comitato per le Nomine, Comitato per le Remunerazioni e Comitato Controllo e Rischi.

RELAZIONE FINANZIARIA ANNUALE

2014

8

RELAZIONE SULLA GESTIONE

DIRIGENTE PREPOSTO ALLA

REDAZIONE DEI DOCUMENTI

CONTABILI SOCIETARI

Sergio Marzo

LEAD INDEPENDENT

DIRECTOR

Paolo Frugoni

SOCIETÀ DI REVISIONE

(In carica fino alla data dell’Assemblea convocata per l’approvazione del bilancio al 31 dicembre

2021)

Reconta Ernst & Young S.p.A.

RELAZIONE FINANZIARIA ANNUALE

2014

9

RELAZIONE SULLA GESTIONE

STRUTTURA DEL GRUPPO

RELAZIONE FINANZIARIA ANNUALE

2014

10

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

SCENARIO

MACROECONOMICO

Signori Azionisti,

l’anno 2014 è stato caratterizzato da un profondo cambiamento del contesto macroeconomico

in riferimento al prezzo del petrolio, al deprezzamento dell’Euro ed all’avvio del QE nell’Uem.

Ad una forte accelerazione dell’economia Usa si contrappone una crescita deludente in Europa

ed una nuova contrazione del Pil in Giappone. Tra i Bric, l’India ha mantenuto una buona

dinamica della crescita, la Cina ha ridotto il passo, il Brasile ha segnato una fase di stagnazione

mentre la Russia sta sprofondando in una grave crisi economica. Si è anche acuita la

discriminazione tra paesi esportatori ed importatori netti di materie prime che vede per i primi

la riduzione dei proventi dalle vendite con la conseguente riduzione delle risorse a disposizione

per la crescita. Per i paesi importatori netti, il calo dei prezzi delle materie prime fornisce un

significativo sostegno al controllo dell’inflazione interna, alla crescita del potere di acquisto ed

alla domanda dei beni di consumo anche se non generalizzato.

In questo contesto il Gruppo IMA ha registrato nell’esercizio una robusta e costante crescita

degli ordinativi a livello mondiale in tutti i settori di riferimento. L'introduzione in alcuni paesi

del Far East di normative più restrittive rispetto al confezionamento di prodotti farmaceutici,

continua a favorire gli investimenti verso macchinari di alta qualità in cui noi rappresentiamo

un punto di eccellenza. Nonostante quindi la fase di forte incertezza attuale, i mercati di

riferimento, farmaceutico ed alimentare (Tea & Food), continuano a distinguersi tra i più solidi

ed anticiclici.

Tale andamento si è riflesso nei volumi e margini consuntivati e nel buon andamento degli

ordinativi che permettono di prevedere per l'anno 2015 un esercizio in ulteriore crescita sia per

quanto riguarda i ricavi che i margini.

L'anno appena trascorso è stato caratterizzato dal processo di integrazione del Gruppo Ilapak

che ha consentito una maggiore presenza nei settori alimentari di nicchia ed alla sottoscrizione

di un importante contratto per l’acquisto del business Dairy del Gruppo Oystar che potrà

garantire, oltre a sinergie produttive, un ulteriore bilanciamento di ogni possibile congiuntura

negativa proveniente rispettivamente dal mercato farmaceutico o da quello alimentare.

CONTO ECONOMICO

CONSOLIDATO

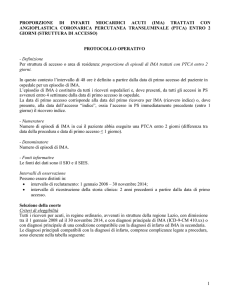

Il conto economico riclassificato per destinazione di seguito presentato è redatto secondo i

seguenti criteri:

costo del venduto: rappresenta i costi direttamente sostenuti dal Gruppo per produrre i

ricavi. In esso sono inclusi a mero titolo esemplificativo i costi dei materiali, la manodopera,

il costo degli uffici tecnici per la disegnazione delle personalizzazioni nonché i costi

overhead di produzione;

spese di ricerca e sviluppo: racchiudono, per destinazione, i costi connessi alla ricerca ed allo

sviluppo di nuovi prodotti o alla manutenzione di quelli esistenti. Sono inoltre inclusi i costi

del personale tecnico, i materiali usati per la sperimentazione e gli overhead degli uffici

tecnici;

spese commerciali di vendita: racchiudono, per destinazione, i costi della struttura

commerciale quali il personale, le provvigioni pagate ad agenti, i costi promo-pubblicitari e

gli overhead ad essi collegati;

RELAZIONE FINANZIARIA ANNUALE

2014

11

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

spese generali ed amministrative: comprendono tutti i costi collegabili alle strutture

generali quali gli uffici amministrativi in senso lato, le direzioni di settore o di divisione, la

programmazione della produzione e tutti gli ammortamenti non direttamente

riconducibili alle precedenti destinazioni;

margine operativo lordo (E.B.I.T.D.A.): corrisponde alla somma dell’utile operativo, degli

ammortamenti di periodo e delle svalutazioni.

Si segnala che le seguenti principali voci del conto economico riclassificato sono equivalenti alle

corrispondenti voci del prospetto di conto economico consolidato riportato nella sezione

“Prospetti contabili consolidati”: ricavi, utile operativo, proventi ed oneri finanziari, utile prima

delle imposte, imposte, utile netto da attività cessate/destinate ad essere cedute e utile

dell’esercizio.

Il Gruppo ha chiuso l’esercizio 2014 con un utile netto di 51,56 milioni di Euro, contro 51,54

milioni di Euro del 2013.

I principali dati del conto economico consolidato riclassificato, posti a confronto con quelli del

precedente esercizio, sono riportati nel seguente prospetto:

2014

Importi

milioni di Euro

Ricavi

Costo del venduto

Utile lordo industriale

Spese di ricerca e sviluppo

Spese commerciali di vendita

Spese generali ed amministrative

Utile operativo ante svalutazioni/impairment/

partite non ricorrenti (E.B.I.T.A.)

Svalutazioni/impairment

Partite di natura non ricorrente

Utile operativo (E.B.I.T.)

Proventi (Oneri) finanziari netti

Utile (Perdite) da partecipazioni

valutate a patrimonio netto

Utile prima delle imposte

Imposte

Utile netto da attività in funzionamento

Utile netto da attività cessate /

destinate ad essere cedute

Utile dell'esercizio

Utile attribuibile a interessenze

di pertinenza di terzi

Utile attribuibile agli azionisti della controllante

854,61

(496,41)

358,20

(36,22)

(99,29)

(113,56)

%

2013

Importi

760,93

(446,77)

314,16

(37,00)

(86,10)

(96,98)

58,1

4 1, 9

12 , 8

109,13

–

(1,22)

107,91

(18,51)

94,08

(6,15)

(1,29)

86,64

(9,11)

12 , 6

1,39

90,79

(34,04)

56,75

%

% Var.

12 ,3

58,7

4 1, 3

14 ,0

12 , 4

16 ,0

11, 4

2 4 ,5

10 , 4

15 ,0

6,4

16 ,1

6,6

1,45

78,98

(30,09)

48,89

–

56,75

6,6

5,91

54,80

7,2

3 ,6

(5,19)

51,56

6,0

(3,26)

51,54

6,8

–

Margine operativo lordo (E.B.I.T.D.A.)

ante partite non ricorrenti

131,55

15 , 4

113,26

14 , 9

16 ,1

Margine operativo lordo (E.B.I.T.D.A.)

130,33

15 , 3

111,97

14 , 7

16 ,4

Portafoglio ordini

525,88

10 , 6

15 ,2

456,31

RICAVI PER SETTORE

2014

Importi

milioni di Euro

%

Tea, Food & Other

Farma

Ilapak

302,67

453,38

98,56

35,4

Totale

854,61

RELAZIONE FINANZIARIA ANNUALE

2014

12

2013

Importi

%

Var. %

59,4

0,4

11,5

267,40

451,73

41,80

5,5

135,8

10 0 ,0

760,93

10 0 ,0

12 ,3

53,1

35,1

13,2

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

I ricavi consolidati dell’esercizio 2014 hanno raggiunto 854,61 milioni di Euro, con un

incremento complessivo del 12,3%, del quale 5,1% legato alla crescita organica, rispetto al

corrispondente periodo dell’anno precedente.

Per quanto riguarda la dinamica dei ricavi per settore, i cui commenti di dettaglio sono riportati

nella sezione “Analisi dei settori operativi”, annotiamo che il settore Tea, Food & Other registra

un incremento dei ricavi pari al 13,2% mentre il settore Farma si conferma sostanzialmente sui

livelli dell’esercizio precedente. Il Gruppo Ilapak invece, evidenzia una crescita di 56,76 milioni di

Euro anche in seguito al contributo per l’intero esercizio laddove nel 2013 aveva contribuito per

soli 5 mesi.

Il prospetto di seguito riportato evidenzia la consistenza del portafoglio ordini di fine esercizio:

2014

Importi

milioni di Euro

%

2013

Importi

Tea, Food & Other

Farma

Ilapak

170,91

327,43

27,54

32,5

5,2

160,30

274,02

21,99

Totale

525,88

10 0 ,0

456,31

62,3

%

Var. %

35,1

6,6

60,1

19,5

4,8

25,2

10 0 ,0

15 ,2

RICAVI PER

AREE GEOGRAFICHE

2014

Importi

milioni di Euro

%

Unione Europea (esclusa Italia)

Altri paesi europei

America del Nord

Asia & Medio Oriente

Altri paesi

241,99

84,93

133,80

199,33

117,06

28,3

Totale mercati esteri

777,11

Italia

77,5

Totale

854,61

2013

Importi

%

Var. %

33,5

13,7

254,68

71,97

140,41

160,01

72,00

9,5

62,6

9 0 ,9

699,07

9 1,9

11,2

9,9

15,7

23,3

9,1

10 0 ,0

61,86

760,93

(5,0)

9,5

18,0

18,4

(4,7)

21,0

24,6

8,1

10 0 ,0

25,3

12 ,3

Il 90,9% dei ricavi è stato realizzato fuori dall’Italia evidenziando crescita nelle aree dell’Europa,

Asia e Medio Oriente ed altri paesi con una leggera riduzione nell’Unione Europea ed in

America del Nord. Circa il 70% dei ricavi è generato da macchine ed impianti mentre il 30% da

attività di post-vendita (assistenza, ricambi, parti a formato etc.).

In particolare possiamo rilevare che:

i ricavi verso i paesi dell’Unione Europea, escludendo l’Italia, risultano in leggera

diminuzione in Germania e Francia e crescita nel Regno Unito e Polonia;

le vendite negli altri paesi europei sono in aumento rispetto all’esercizio precedente con

evidenza particolare nella Federazione Russa;

l’America del Nord risulta in leggera contrazione nell’ambito di un contesto

sostanzialmente privo di una rilevante concorrenza locale;

in Asia & Medio Oriente si è registrato un incremento complessivo del 24,6% che conferma

l’importanza di questo mercato stabilmente superiore al 20% delle vendite di Gruppo e

confermando il trend già evidenziato in passato con il mercato Cinese. Il progredire delle

economie locali sta comportando un adeguamento degli standard produttivi a livello

occidentale e quindi una richiesta di macchinari più vicini alla nostra offerta. In particolare

si segnala la crescita di Turchia, India, Indonesia e Corea;

i ricavi verso Altri paesi sottendono una dinamica molto variegata con una crescita in

centro e Sud America (Messico, Brasile, Cile e Argentina) ed in Nord Africa;

RELAZIONE FINANZIARIA ANNUALE

2014

13

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

l’incremento in Italia è da attribuirsi ad un maggior numero di progetti rispetto all’esercizio

passato. Tale variabilità, anno su anno, appare ricorrente in quanto condizionata dai

progetti di investimento delle società del settore food e farmaceutiche, che non hanno

andamenti stabili soprattutto in un mercato piccolo come quello italiano.

UTILE LORDO INDUSTRIALE

L’utile lordo industriale (in percentuale sui ricavi) si è attestato al 41,9% contro il 41,3% del

corrispondente periodo 2013 in crescita grazie soprattutto ai maggiori volumi di vendita.

SPESE DI RICERCA E SVILUPPO

Le spese di ricerca e sviluppo sostenute nell’esercizio ammontano a 36,22 milioni di Euro,

sostanzialmente in linea con l’esercizio precedente (37,00 milioni di Euro) e rappresentano il

4,2% dei ricavi.

Tale voce comprende i costi di ricerca e, principalmente, quelli per l’aggiornamento tecnologico

e il normale rinnovo dei prodotti a catalogo. Non vengono invece incluse le spese per gli

sviluppi su ordine da parte di specifici clienti né i costi di personalizzazione dei prodotti a

catalogo, spese che sono comprese nel costo del venduto e quindi fatturate ai clienti stessi. La

dimensione di tale impegno dimostra concretamente il forte orientamento a proporsi quale

fornitore di soluzioni e non di semplici prodotti che da sempre contraddistingue il nostro

Gruppo e che, negli anni, ne ha determinato una posizione di forte preminenza sul mercato.

Nel corso dell’esercizio è proseguita l’attività di sviluppo su alcune famiglie di prodotti del tutto

nuove rispetto a quanto fin qui realizzato dal Gruppo e che ne allargano l’offerta. I costi

capitalizzati nell’anno a fronte di tali progetti relativi ai settori Tea, Farmaceutico ed Ilapak

ammontano a circa 7,5 milioni di Euro (3,0 milioni di Euro nel 2013) e vengono ammortizzati a

partire dal momento in cui i prodotti risultano disponibili per essere venduti.

SPESE COMMERCIALI DI VENDITA

Le spese commerciali di vendita, comprensive delle provvigioni passive pagate ad agenti ed

intermediari commerciali, sono assommate a 99,29 milioni di Euro, evidenziando un

incremento di 13,19 milioni di Euro rispetto al 2013. Parte della variazione, pari a 5,17 milioni di

Euro riguarda l’effetto del contributo per l’intero esercizio del Gruppo Ilapak. Esse crescono

leggermente in termini di incidenza percentuale sui ricavi, pari all’11,6% contro l’11,3% nel 2013,

anche per effetto del leggero aumento delle provvigioni pagate ad intermediari commerciali di

1,2 milioni di Euro (da 11,4 milioni di Euro a 12,6 milioni di Euro).

SPESE GENERALI ED

AMMINISTRATIVE

I costi generali ed amministrativi aumentano di 16,58 milioni di Euro, da 96,98 milioni di Euro

del 2013 a 113,56 milioni di Euro del 2014 con un contributo del Gruppo Ilapak pari a 9,40

milioni di Euro. L’incremento è legato all’incremento del costo unitario del lavoro ed a maggiori

spese generali.

UTILE OPERATIVO (E.B.I.T.)

Il valore dell’EBITA consolidato assomma a 109,13 milioni di Euro con un’incidenza sui ricavi del

12,8%, superiore rispetto all’anno precedente quando era risultato pari al 12,4% dei ricavi in

seguito a quanto precedentemente illustrato.

L’utile operativo, pari a 107,91 milioni di Euro (86,64 milioni di Euro nel 2013), risente di oneri

non ricorrenti, essenzialmente legati all’acquisizione del Gruppo Ilapak, pari a 1,22 milioni di

Euro.

PROVENTI (ONERI)

FINANZIARI NETTI

Il saldo fra proventi ed oneri finanziari, dettagliatamente illustrato nelle note al bilancio, risulta

negativo per 18,51 milioni di Euro contro il risultato negativo per 9,11 milioni di Euro nel 2013.

RELAZIONE FINANZIARIA ANNUALE

2014

14

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

La variazione è dovuta ai maggiori oneri finanziari netti dell’esercizio per circa 4 milioni di Euro

in seguito alla maggiore consistenza media del debito, al negativo effetto delle differenze

cambio per 3,8 milioni di Euro ed alla rilevazione della riduzione di valore di attività finanziarie

disponibili per la vendita per 1,6 milioni di Euro.

UTILE NETTO DA ATTIVITÀ CESSATE/

DESTINATE AD ESSERE CEDUTE

Nell’esercizio non sono presenti risultati relativi alle attività cessate, che nell’esercizio 2013

presentavano un saldo positivo, al netto delle imposte e degli oneri accessori, pari a 5,91 milioni

di Euro, relativo alle cessioni di Stephan e di Kilian.

UTILE ATTRIBUIBILE AGLI

AZIONISTI DELLA CONTROLLANTE

L’utile attribuibile agli azionisti della controllante ammonta a 51,56 milioni di Euro contro i

51,54 milioni di Euro dell’anno precedente, al netto di imposte per 34,04 milioni di Euro (30,09

milioni di Euro nel 2013).

La sostanziale costanza di risultato rispetto all’esercizio 2013 è in realtà legata al maggior

risultato prima delle imposte come conseguenza di quanto precedentemente commentato ed

alla presenza, nell’esercizio precedente, della contabilizzazione del rimborso IRAP e del

contributo positivo delle attività cedute. Al netto di tali effetti infatti, l’incidenza delle imposte

sul risultato sarebbe significativamente inferiore rispetto all’esercizio 2013.

La tabella seguente evidenzia gli impatti sull’utile dell’esercizio 2013 delle componenti sopra

commentate:

milioni di Euro

Utile attribuibile agli azionisti della controllante

Utile netto da attività cessate / destinate ad essere cedute

Rimborso IRES per mancata deduzione IRAP sul personale 2007-2011

51,54

(5,91)

(4,09)

Totale

41,54

L’incidenza delle imposte sull’utile prima delle imposte dell’esercizio 2013, al netto degli effetti

del rimborso IRES per mancata deduzione IRAP, sarebbe stato pari a circa il 43% mentre

nell’esercizio 2014 risulta pari a circa il 37,5%.

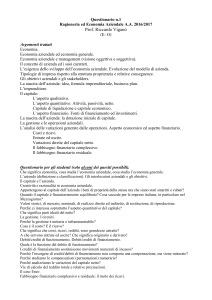

INDICI DI REDDITIVITÀ

Si evidenziano di seguito i principali indicatori di redditività relativi agli esercizi 2014 e 2013:

Indice

Composizione

Utile operativo (E.B.I.T.)

Return on sales (R.O.S.)

Ricavi

Utile operativo (E.B.I.T.)

Return on investment (R.O.I.)

Capitale investito netto

Utile attribuibile azionisti controllante

Return on equity (R.O.E.)

Patrimonio netto

2014

2013

12,6%

11,4%

45,9%

32,9%

50,0%

44,5%

La variazione negli indici di redditività tra il 2014 ed il 2013 è conseguenza di quanto sopra

illustrato in merito all’utile operativo e all’utile attribuibile agli azionisti della controllante.

PROFILO PATRIMONIALE

E FINANZIARIO CONSOLIDATO

Si segnala che le seguenti principali voci della struttura patrimoniale e finanziaria sono

equivalenti alle corrispondenti voci del prospetto della situazione patrimoniale-finanziaria

consolidata riportata nella sezione “Prospetti contabili consolidati”: rimanenze,

immobilizzazioni materiali ed immateriali, patrimonio netto attribuibile agli azionisti della

controllante ed interessenze di pertinenza di terzi.

RELAZIONE FINANZIARIA ANNUALE

2014

15

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

Si precisa inoltre che la voce Altri al netto include principalmente debiti verso dipendenti,

debiti per imposte sul reddito e fondi per rischi ed oneri.

La struttura patrimoniale e finanziaria del Gruppo al 31 dicembre 2014 è di seguito

sinteticamente rappresentata:

milioni di Euro

31.12.2014

Importi

Crediti commerciali

Rimanenze

Debiti commerciali

Altri al netto

142,61

212,85

(298,19)

(79,86)

Capitale netto di funzionamento

Immobilizzazioni materiali

Immobilizzazioni immateriali

Partecipazioni

Capitale fisso

Fondo TFR e altre

Capitale investito netto

Attività (Passività) non finanziarie

destinate ad essere cedute

Capitale investito netto totale

(22,59)

53,54

178,89

32,00

264,43

(6,79)

235,05

10 0 ,0

–

235,05

10 0 ,0

4,31

263,10

10 0 ,0

( 10 ,7 )

118,44

5 0 ,4

130,40

4 9 ,6

( 9 ,2 )

13,39

5,7

16,88

6,4

(20,7)

Pn attribuibile agli azionisti controllante

103,22

4 3 ,9

115,82

4 4 ,0

( 10 ,9 )

Totale fonti di finanziamento

235,05

10 0 ,0

263,10

10 0 ,0

( 10 ,7 )

%

60,7

90,6

(126,9)

(34,0)

31.12.2013

Importi

143,31

204,68

(262,07)

(66,06)

( 9 ,6 )

22,8

76,1

13,6

112 ,5

(2,9)

–

19,86

43,26

175,85

29,53

248,64

(9,71)

258,79

%

54,5

Var. %

(0,5)

77,8

4,0

(99,6)

13,8

(25,1)

20,9

7 ,6

( 2 13 ,7 )

16,5

23,8

66,8

1,7

11,2

8,4

9 4 ,5

6 ,4

(3,7)

(30,1)

9 8 ,4

( 9 ,2 )

1,6

n.s.

FINANZIATO DA:

Indebitamento finanziario netto (*)

Interessenze di pertinenza di terzi

(*) Al 31 dicembre 2013 la voce includeva attività finanziarie destinate ad essere cedute per 3,18 milioni di Euro.

CAPITALE NETTO

DI FUNZIONAMENTO

Il capitale netto di funzionamento al 31 dicembre 2014 assommava a -22,59 milioni di Euro.

Esso risulta in diminuzione di 42,45 milioni di Euro rispetto al corrispondente dato del 2013.

La variazione è da attribuirsi prevalentemente al miglioramento nella gestione del capitale

circolante che nonostante la forte crescita dei volumi di vendita si è ulteriormente ridotto.

In particolare, si registra un lieve incremento del magazzino anche in seguito all’elevato

portafoglio ordini e l’incremento dei debiti commerciali ed in particolare gli anticipi da clienti

conseguenti al maggior portafoglio ordini.

Il management rimane fortemente impegnato nel controllo strutturale del capitale circolante.

Di seguito vengono commentate le variazioni delle principali voci:

i crediti commerciali rimangono sostanzialmente invariati, passando da 143,31 milioni di

Euro al 31 dicembre 2013 a 142,61 milioni di Euro a fine 2014 nonostante l’incremento dei

volumi;

le giacenze di magazzino aumentano di 8,17 milioni di Euro a 212,85 milioni di Euro (204,68

milioni di Euro nel 2013) nonostante i maggiori volumi di vendita e per effetto del maggior

livello di portafoglio ordini raggiunto a fine 2014. Tale risultato è conseguente l’azione volta

al miglioramento del livello delle scorte, sia con l’innovazione dei processi di

programmazione della produzione, sia migliorando la gestione della rete di fornitura per

ridurre i tempi di attraversamento;

i debiti commerciali, che includono gli anticipi da clienti, aumentano di 36,12 milioni di

Euro interamente relativi ad anticipi da clienti, per effetto dell’aumento del portafoglio

ordini;

in leggero aumento la voce “Altri al netto” che assomma a 79,86 milioni di Euro contro i

66,06 milioni di Euro del 2013.

RELAZIONE FINANZIARIA ANNUALE

2014

16

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

CAPITALE FISSO

Nel loro insieme le attività fisse sono aumentate di 15,79 milioni di Euro rispetto al 31 dicembre

2013 sostanzialmente per effetto degli investimenti effettuati al netto degli ammortamenti

delle immobilizzazioni materiali ed immateriali.

Nel dettaglio seguente sono evidenziati i movimenti relativi alle immobilizzazioni materiali ed

immateriali:

milioni di Euro

Materiali

Immobilizzazioni

Immat.

Totale

Incrementi

Valore netto contabile dei disinvestimenti

Variazione area consolidamento

Acquisizione ramo di azienda DOSA

Acquisizione G.S. Coating Techn. S.r.l.

Ammortamenti

Differenza cambio e altre variazioni

13,35

(0,61)

3,15

–

–

(7,10)

1,49

10,60

(0,03)

0,01

2,10

4,60

(15,32)

1,08

23,95

(0,64)

3,16

2,10

4,60

(22,42)

2,57

Totale

10,28

3,04

13,32

CAPITALE INVESTITO NETTO

Rispetto al 31 dicembre 2013 il capitale investito al netto delle passività di funzionamento è

diminuito di 28,05 milioni di Euro portandosi a 235,05 milioni di Euro per effetto di quanto

sopra descritto.

INDEBITAMENTO

FINANZIARIO NETTO

La composizione dell’indebitamento finanziario netto al 31 dicembre 2014, pari a 118,44 milioni

di Euro, è la seguente:

milioni di Euro

31.12.2014

31.12.2013

A. Cassa e disponibilità liquide

B. Altre disponibilità liquide

C. Investimenti in titoli

(133,26)

(0,69)

(1,89)

(80,06)

(1,02)

(1,10)

D. Liquidità (A)+(B)+(C)

E. Crediti finanziari correnti

F. Debiti bancari correnti

G. Parte corrente indebitamento non corrente

H. Altri debiti finanziari correnti

(135,84)

(1,37)

23,29

34,11

3,43

(82,18)

(1,27)

48,57

32,85

4,96

I. Indebitamento finanziario corrente (F)+(G)+(H)

60,83

86,38

J. Indebitamento finanziario corrente netto (D)+(E)+(I)

(76,38)

2,93

K. Debiti bancari non correnti (quota oltre finanziamenti)

L. Obbligazioni emesse

M. Altri debiti finanziari non correnti

N. Attività finanziarie non correnti

80,99

115,27

2,06

(3,50)

96,21

36,15

1,55

(3,26)

O. Indebitamento finanziario non corrente (K)+(L)+(M)+(N)

194,82

130,65

P. Indebitamento finanziario netto (J)+(O)

Q. Cassa e disponibilità liquide destinate ad essere cedute

R. Indebitamento finanziario netto totale (P)+(Q)

118,44

–

118,44

133,58

(3,18)

130,40

Per informazioni sulla composizione delle voci dell’indebitamento finanziario netto si rinvia alle Note 5, 12 e 15 del

bilancio consolidato.

Ai fini della predisposizione del prospetto dell’indebitamento finanziario si è tenuto conto di

quanto previsto dalla Comunicazione Consob DEM/6064293 del 28 luglio 2006 pur includendo

le attività finanziarie non correnti rappresentate da crediti finanziari.

Con riferimento al 31 dicembre 2014, la riduzione dell’indebitamento è legata alla forte

generazione di cassa del Gruppo soprattutto nella gestione del capitale circolante che,

complessivamente, ha garantito tale risultato al netto del pagamento di 46,0 milioni di Euro di

dividendi ordinari ed all’acquisto della quota di minoranza del Gruppo Ilapak che incide

complessivamente per 23,3 milioni di Euro.

RELAZIONE FINANZIARIA ANNUALE

2014

17

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

PATRIMONIO NETTO ATTRIBUIBILE

AGLI AZIONISTI DELLA CONTROLLANTE

Rispetto al 31 dicembre 2013, il patrimonio netto, pari a 103,22 milioni di Euro, è diminuito di

12,60 milioni di Euro, quale saldo tra i seguenti movimenti:

Distribuzione dividendi

Acquisto e cessione azioni proprie

Differenze cambio di conversione dei bilanci in valuta estera

Valutazione a patrimonio netto strumenti finanziari

Rimisurazione piani a benefici definiti

Variazione di interessenze di minoranza

Utile attribuibile agli azionisti della controllante

(46,03)

–

6,80

(0,20)

(2,02)

(22,71)

51,56

Totale

(12,60)

RACCORDO FRA I VALORI DI PATRIMONIO

NETTO E UTILE DELL’ESERCIZIO

DELLA CAPOGRUPPO CON I

CORRISPONDENTI VALORI CONSOLIDATI

Il prospetto di raccordo tra il patrimonio netto e l’utile dell’esercizio risultante dal bilancio della

Società Capogruppo ed i corrispondenti valori consolidati al 31 dicembre 2014 di pertinenza del

Gruppo è il seguente:

milioni di Euro

Patrimonio

netto

Utile

dell'esercizio

95,19

63,42

(317,16)

–

(74,04)

17,29

243,21

85,31

55,76

(6,05)

(3,33)

(4,82)

103,22

51,56

Patrimonio netto e Utile dell'esercizio di IMA S.p.A.

Eliminazione del valore di carico delle partecipazioni consolidate

e dei relativi dividendi

Eliminazione delle svalutazioni di partecipazioni consolidate

Patrimonio netto e Risultato di esercizio delle società consolidate

e valutazione di partecipazioni con il metodo del patrimonio netto

Iscrizione delle differenze derivanti dall'acquisto di partecipazioni

Eliminazione degli utili e delle perdite infragruppo inclusi nel

magazzino e nelle immobilizzazioni ed altre rettifiche

Patrimonio netto e Utile attribuibile agli azionisti della controllante

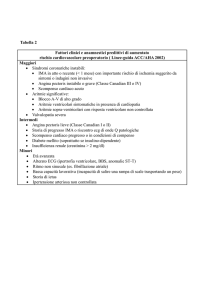

ANALISI DEI

SETTORI OPERATIVI

Il prospetto che segue, redatto su base consolidata, riferisce sinteticamente sull’andamento

della gestione nei diversi settori operativi nell’anno 2014:

milioni di Euro

Ricavi

Margine operativo lordo (E.B.I.T.D.A.)

ante partite non ricorrenti

Margine operativo lordo (E.B.I.T.D.A.)

Utile operativo (E.B.I.T.)

Capitale investito netto (*)

Spese di Ricerca e Sviluppo

Personale impiegato mediamente

Portafoglio ordini

Tea, Food

& Other

Farma

Ilapak

Non

allocato

Totale

302,67

453,38

98,56

–

854,61

58,04

57,94

50,77

59,03

16,13

965

170,91

62,76

62,63

52,01

99,12

20,09

2.327

327,43

10,75

9,76

5,13

46,37

–

438

27,54

–

–

–

30,53

–

–

–

131,55

130,33

107,91

235,05

36,22

3.730

525,88

(*) Le attività e passività non allocate si riferiscono principalmente a partecipazioni, a crediti e debiti

per imposte sul reddito ed a attività fiscali differite nette non direttamente attribuibili ai settori operativi.

Il capitale investito netto comprende 96,43 milioni di Euro di avviamenti, attribuiti al settore

Tea, Food & Other per 31,03 milioni di Euro, al settore Farma per 61,28 milioni di Euro e ad

Ilapak per 4,12 milioni di Euro.

RELAZIONE FINANZIARIA ANNUALE

2014

18

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

SETTORE TEA, FOOD & OTHER

milioni di Euro

Ricavi

Margine operativo lordo (E.B.I.T.D.A.) ante partite non ricorrenti

Margine operativo lordo (E.B.I.T.D.A.)

Utile operativo (E.B.I.T.)

Capitale investito netto (*)

Spese di Ricerca e Sviluppo

Personale impiegato mediamente

Portafoglio ordini

2014

2013

302,67

58,04

57,94

50,77

59,03

16,13

965

170,91

267,40

49,02

48,93

41,47

84,02

15,35

912

160,30

Var.%

13,2

18,4

18,4

22,4

(29,7)

5,1

6,6

(*) Il valore del capitale investito netto include 31,03 milioni di Euro di avviamenti (31,03 milioni di

Euro al 31 dicembre 2013).

Il settore Tea, Food & Other comprende le attività svolte dalla divisione Tea & Coffee di IMA

Industries S.r.l., da GIMA S.p.A., da GIMA TT S.r.l., dalla divisione BFB di IMA Industries S.r.l., da

Corazza S.p.A. e da Revisioni Industriali S.r.l.

La commercializzazione dei prodotti, ed il relativo supporto post-vendita, nei mercati nord

americani, nel centro-est Europa e nel Regno Unito sono affidati alle Filiali del Gruppo operanti

in quei paesi, mentre tutti gli altri territori sono seguiti dalle società, sia direttamente che

attraverso agenti.

I ricavi del settore aumentano del 13,2% rispetto all’anno precedente, grazie al contributo di

GIMA S.p.A. e GIMA TT S.r.l. ed in generale confermando la forte posizione di leadership

detenuta dal Gruppo in tali mercati di nicchia. L’utile operativo si attesta a 50,77 milioni di Euro

(16,8% dei ricavi) contro i 41,47 milioni di Euro del 2013 (15,5% dei ricavi). Il portafoglio ordini,

confrontato con l’anno precedente, evidenzia una crescita del 6,6% (170,91 milioni di Euro

contro 160,30 milioni di Euro del 2013) fornendo una buona visibilità anche per l’esercizio

successivo.

Il capitale investito netto si riduce rispetto all’esercizio precedente per effetto della riduzione

del capitale circolante netto.

SETTORE FARMA

milioni di Euro

Ricavi

Margine operativo lordo (E.B.I.T.D.A.) ante partite non ricorrenti

Margine operativo lordo (E.B.I.T.D.A.)

Utile operativo (E.B.I.T.)

Capitale investito netto (*)

Spese di Ricerca e Sviluppo

Personale impiegato mediamente

Portafoglio ordini

2014

2013

453,38

62,76

62,63

52,01

99,12

20,09

2.327

327,43

451,73

59,53

59,38

43,43

115,04

21,65

2.445

274,02

Var.%

0,4

5,4

5,5

19,8

(13,8)

(7,2)

19,5

(*) Il valore del capitale investito netto include 61,28 milioni di Euro di avviamenti (58,93 milioni di

Euro al 31 dicembre 2013).

Il settore Farma comprende le attività direttamente svolte dalla Capogruppo IMA S.p.A.

attraverso la divisione IMA Safe (che opera nel settore di prodotto Blister ed astucciamento),

dalla divisione IMA Life (che opera nel settore del confezionamento di liquidi e polveri in

ambiente asettico e non), negli stabilimenti di Ozzano (BO) e Calenzano (FI) e dalla società

Pharmasiena Service S.r.l. nello stabilimento di Siena. Comprende inoltre le attività della società

interamente controllata CO.MA.DI.S. S.p.A., con sede a Senago (MI), della controllata indiana

IMA-PG India Pvt Ltd., con sedi a Bombay e Indore (India), della controllata cinese Shanghai

Tianyan Co. Ltd., della società Swiftpack Automation Ltd., con sede e stabilimento ad Alcester

(UK), della società Packaging Systems Holdings Inc., la quale controlla il 100% di IMA North

America Inc., con sede a Leominster (Massachusetts). Dall’esercizio 2008 poi fa parte del settore

il Gruppo ex Edwards, leader mondiale negli impianti di liofilizzazione, che ha tre stabilimenti

produttivi basati in Olanda, Stati Uniti e Cina.

RELAZIONE FINANZIARIA ANNUALE

2014

19

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

Il settore Farma include inoltre le attività direttamente svolte dalla Capogruppo IMA S.p.A.

attraverso la divisione IMA Active, con sede a Ozzano. Le principali linee di prodotto in cui si

articola l’offerta del Gruppo in tale settore consistono nelle macchine per la produzione di

capsule, nelle macchine per compresse, in quelle per la pesatura sia di capsule che di compresse,

negli impianti di coating, negli impianti a letto fluido per la granulazione delle polveri e la loro

miscelazione e movimentazione e per il trattamento e la conservazione delle polveri

farmaceutiche. L’ampiezza e l’articolazione dell’offerta del Gruppo in tale settore lo pone come

unico vero fornitore di soluzioni complete che, a partire dal trattamento delle polveri, arriva alla

realizzazione del medicinale sia in capsule che in compresse ed al relativo controllo del

processo.

La commercializzazione dei prodotti del settore nonché l’assistenza post-vendita avviene

tramite la rete di Filiali IMA nei paesi da queste coperte, nonché tramite una consolidata rete di

agenti nel resto del mondo. Il mercato prevalente è costituito dall’industria farmaceutica anche

se un peso crescente sta assumendo l’industria cosmetica.

Sostanzialmente invariati i ricavi del settore Farma, in leggera crescita pari allo 0,4% (+1,65

milioni di Euro). Il settore ha comunque registrato un forte incremento rispetto all’esercizio

precedente ottenendo un utile operativo (E.B.I.T.) di 52,01 milioni di Euro rispetto a 43,43

milioni di Euro del 2013 in seguito alla maggiore redditività delle commesse per effetto sia di un

mix maggiormente favorevole sia per il miglioramento dei margini di vendita di alcuni prodotti

che hanno raggiunto i livelli di redditività attesi.

Il capitale investito netto si riduce a 99,12 milioni di Euro (a fine 2013 assommava a 115,04

milioni di Euro). La differenza deriva prevalentemente dalla riduzione del capitale circolante

netto in seguito alle attività di controllo strutturale del capitale circolante netto.

Il portafoglio, in forte crescita, è il risultato di una continua e consistente acquisizione ordini

avvenuta nel corso dell’anno che testimonia il successo della gamma prodotto del segmento.

SETTORE ILAPAK

milioni di Euro

2014

2013

Var.%

Ricavi

Margine operativo lordo (E.B.I.T.D.A.) ante partite non ricorrenti

Margine operativo lordo (E.B.I.T.D.A.)

Utile operativo (E.B.I.T.)

Capitale investito netto (*)

Spese di Ricerca e Sviluppo

Personale impiegato mediamente

Portafoglio ordini

98,56

10,75

9,76

5,13

46,37

–

438

27,54

41,80

4,71

3,66

1,74

41,11

–

185

21,99

135,8

128,2

166,7

194,8

12,8

25,2

(*) Il valore del capitale investito netto include 4,12 milioni di Euro di avviamenti (4,12 milioni di Euro

al 31 dicembre 2013).

Il settore Ilapak comprende le attività direttamente svolte da Ilapak International SA, da Ilapak

Italia S.p.A., da Ilapak (Langfang) Packaging Machinery Co Ltd. (PRC) e da Delta Systems &

Automation Inc.

La commercializzazione dei prodotti, ed il relativo supporto post-vendita, nei mercati nord

americani, nei mercati europei e nell’est Europa sono affidati alle Filiali del Gruppo Ilapak

operanti in quei paesi, mentre tutti gli altri territori sono seguiti dalle società, sia direttamente

che attraverso agenti.

I ricavi del settore ammontano a complessivi 98,56 milioni di Euro (in crescita rispetto

all’esercizio precedente nel quale avevano contribuito per soli 5 mesi) confermando la forte

posizione di leadership detenuta dal Gruppo Ilapak nei relativi mercati di nicchia. L’utile

operativo si attesta a 5,13 milioni di Euro. Il portafoglio ordini, pari a 27,54 milioni di Euro, in

RELAZIONE FINANZIARIA ANNUALE

2014

20

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

crescita del 25,2% rispetto all’esercizio precedente, fornisce una buona visibilità anche per

l’esercizio successivo.

Il capitale investito netto, pari a 46,37 milioni di Euro include l’avviamento pari a 4,12 milioni di

Euro.

INVESTIMENTI

Gli investimenti in beni materiali effettuati nel 2014 ammontano a 13,35 milioni di Euro (13,78

milioni di Euro nel 2013) e si riferiscono principalmente agli oneri sostenuti per l’ampliamento e

l’adeguamento di fabbricati condotti in locazione, impianti, macchinari ed all’acquisto di

macchine elettroniche.

La rilevazione provvisoria dell’acquisizione della Società del Sole S.r.l., attiva nel settore

immobiliare, ha comportato l’attribuzione del plusvalore di 1,48 milioni di Euro alla voce

terreni.

Gli investimenti immateriali sono risultati pari a 10,60 milioni di Euro (7,08 milioni di Euro nel

2013) e si riferiscono prevalentemente alla capitalizzazione di costi di sviluppo sostenuti per

prodotti nuovi non disponibili in precedenza e destinati a segmenti di mercato non presidiati.

A fronte dell’acquisizione del ramo d’azienda DOSA dedicato alla progettazione, produzione e

commercializzazione di macchine dosatrici per prodotti farmaceutici sono stati rilevati in via

provvisoria tecnologie non brevettate per 1,26 milioni di Euro e avviamenti per 0,84 milioni di

Euro.

A fronte dell’acquisizione di G.S. Coating Technologies S.r.l., attiva nel coating di prodotti per

l’industria farmaceutica, parafarmaceutica e alimentare in forma solida sono stati rilevati in via

provvisoria tecnologie non brevettate per 3,00 milioni di Euro, patto di non concorrenza per

1,00 milioni di Euro e avviamenti per 0,60 milioni di Euro.

Gli ammortamenti dell’anno sono assommati a 22,42 milioni di Euro (19,19 milioni di Euro nel

precedente esercizio). L’incremento riflette sostanzialmente il consolidamento del Gruppo

Ilapak per l’intero esercizio rispetto ai soli cinque mesi del 2013.

RISORSE UMANE,

FORMAZIONE E

RELAZIONI INDUSTRIALI

Il Gruppo IMA si propone, da sempre, alla propria clientela non come semplice fornitore di

prodotti, ancorché caratterizzati da tecnologie molto sofisticate, ma come risolutore di

problematiche complesse, con soluzioni appositamente disegnate e ritagliate a misura del

singolo cliente. Questo fa sì che tutti i processi aziendali, dalle attività di formulazione delle

offerte, alla vendita, dalla produzione/progettazione all’assistenza post-vendita, ivi inclusi gli

aspetti contrattuali e amministrativi, siano caratterizzati da bassissima ripetitività e pertanto il

loro corretto funzionamento è più che mai demandato all’iniziativa e propositività delle singole

risorse umane che operano all’interno di ciascun processo e alla loro capacità di coordinarsi con

le altre componenti aziendali, in un vero e proprio lavoro di squadra. Se è quindi vero che per

ogni azienda la qualità delle risorse umane costituisce un elemento critico di successo, questo è

ancora più vero per il Gruppo IMA dove le risorse umane costituiscono “l’intangible asset” di

gran lunga prevalente, incorporando tutte le conoscenze e competenze dell’Azienda.

Conoscenze e competenze non facilmente oggettivabili e codificabili proprio per la loro natura

non ripetitiva. Coerentemente con questa visione, il Gruppo pone la più grande attenzione alla

corretta gestione delle risorse umane, investendo fortemente e con continuità nella loro

crescita professionale ed adottando un modello organizzativo ad elevata intensità di

coinvolgimento ed un sistema premiante basato sulla rilevazione e valutazione delle

competenze acquisite dai singoli.

RELAZIONE FINANZIARIA ANNUALE

2014

21

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

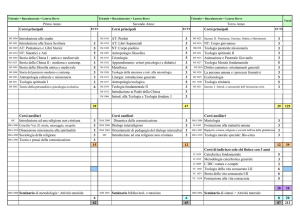

ORGANICI

Nel corso del 2014 gli organici del Gruppo mediamente impiegati assommavano a 3.730 unità

contro 3.542 del 2013.

La distribuzione del personale per paese risultava come di seguito indicato:

2014

2013 Variazione

Italia

India

USA

Cina

Svizzera

UK

Est Europa

Germania

Francia

Olanda

Brasile

Spagna

Giappone

Israele

Tailandia

2.215

428

327

264

131

100

88

51

43

27

20

16

10

7

3

2.064

406

290

432

58

80

60

38

37

27

18

16

9

4

3

151

22

37

(168)

73

20

28

13

6

–

2

–

1

3

–

Totale

3.730

3.542

188

L’elevata scolarità che caratterizza le risorse impiegate dal Gruppo è testimoniata dal fatto che

più del 90% dei dipendenti è in possesso di un diploma di scuola superiore e/o universitario.

Con riferimento alla struttura organizzativa del Gruppo rileviamo che il 22,4% dei dipendenti

opera nell’area commerciale, ivi incluse le attività di pre-vendita e post-vendita, il 20,3% nelle

funzioni di Ricerca e Sviluppo, il 14,4% negli enti di staff (Amministrazione, Sistemi Informativi,

Acquisti, Qualità, Risorse Umane, etc.) ed il 42,9% nell’area logistico/produttiva. Questa

distribuzione degli organici ben riflette il modello di business del Gruppo, volto a mantenere

all’interno le sole attività che costituiscono competenza critica e distintiva, rivolgendosi invece

all’esterno per tutte le altre attività. L’elevato livello di professionalità trova anche espressione

nel fatto che oltre il 73% dei dipendenti ha inquadramento impiegatizio o dirigenziale.

COSTO DEL LAVORO

Il costo del lavoro è assommato a 254,21 milioni di Euro, contro 220,23 milioni di Euro dell’anno

precedente, con un’incidenza percentuale sui ricavi del 29,7%.

Si segnala che il costo del lavoro riconducibile alle società del Gruppo Ilapak nel 2014 ammonta

a 28,48 milioni di Euro (10,88 milioni di Euro nel periodo agosto-dicembre 2013).

Inoltre, il maggior costo rispetto all’esercizio precedente è principalmente dovuto al costo del

lavoro dei dipendenti italiani che, considerando i principali elementi retributivi, rispetto

all’anno precedente risulta aumentato del 5,4% a causa dell’incremento dovuto al Contratto

Collettivo Nazionale di Lavoro dei Metalmeccanici, degli aumenti relativi al Contratto

Integrativo Aziendale delle principali società, di un maggior numero di ore di lavoro

straordinario e della politica premiante decisa dal Gruppo. Il costo del lavoro è inoltre

aumentato in proporzione al maggior numero di dipendenti e collaboratori impiegati nell’anno.

POLITICA DELLE RISORSE UMANE

Il Gruppo IMA conferma la propria politica che da vari anni è volta a privilegiare la centralità

della persona nel contesto organizzativo. Questo trova conferma:

nel continuo affinamento del processo di selezione per le figure professionalmente

strategiche;

nell’età media dei neo-assunti, che permane al di sotto dei 30 anni;

RELAZIONE FINANZIARIA ANNUALE

2014

22

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

nella prevalenza nelle assunzioni della tipologia di contratto a tempo indeterminato ed in

apprendistato, all’interno del quale viene garantita la certificazione del processo formativo

seguito;

nel consolidamento dei legami con il mondo dell’Università e dei centri di eccellenza, non

soltanto del perimetro nazionale, oltre ai tradizionali contatti di collaborazione con gli

Istituti Tecnici del territorio;

in interventi articolati di formazione/informazione di orientamento ai neo assunti, rivolte

ad agevolare l’inserimento e trasmettere i valori aziendali di riferimento.

In generale in tutte le società del Gruppo IMA le condizioni contrattuali riconosciute ai propri

dipendenti sono superiori rispetto alla media dei trattamenti applicati nell’ambito dello stesso

settore.

In particolare, nelle società italiane del Gruppo IMA, la copertura sanitaria e per infortuni anche

extra professionali, le convenzioni per acquisti agevolati, le condizioni di miglior favore

relativamente a numerosi istituti contrattuali (trattamento economico, aspettativa post

partum, modalità di erogazione degli anticipi sul trattamento di fine rapporto, modalità di

utilizzo del part time, etc.) sono solo alcuni degli strumenti che mirano a creare un contesto

favorevole all’espressione del talento degli individui, sullo sfondo di una cultura aziendale

caratterizzata da un sistema di valori fortemente condivisi. In quest’ottica la presenza di un

servizio di consulenza psicologica, rafforzato dalla figura del Delegato Sociale, conferma

l’attenzione concreta che si vuole dare alla persona che lavora, promuovendo iniziative volte a

favorire condizioni di benessere sul luogo di lavoro, in particolare con riferimento ai fenomeni

che possono generare esclusione sociale. Questa attenzione alla risorsa umana da parte del

Gruppo trova poi tangibile evidenza nel basso turnover, inferiore al 3% e nell’assenteismo, che si

attesta costantemente su valori fisiologici.

FORMAZIONE

Le attività di addestramento e formazione, volte ad elevare il livello di competenza del

personale tecnico, amministrativo e commerciale del Gruppo, hanno coinvolto più del 64% dei

dipendenti. Formazione specialistica, aggiornamento professionale, sicurezza sul lavoro,

sviluppo manageriale continuano ad essere i temi prevalenti.

RELAZIONI INDUSTRIALI

In tema di Relazioni Industriali viene confermato il continuo e maturo rapporto con le

Organizzazioni e le Rappresentanze Sindacali. Tale consolidato rapporto continua a permettere

una sostanziale assenza di conflittualità.

SALUTE,

SICUREZZA ED AMBIENTE

Per il Gruppo IMA la tutela della sicurezza e dell’ambiente di lavoro passa attraverso il pieno

rispetto della normativa vigente, anche mediante la formazione e l’addestramento specifici

mirati alla creazione di una “cultura della sicurezza”.

Tali principi sono pienamente seguiti da tutte le aziende del Gruppo nel Mondo.

A conferma di quanto sopra indicato, anche per l’anno 2014 si è mantenuto e ulteriormente

potenziato l’impegno e l’investimento aziendale relativo all’attività di formazione/informazione

del personale, ritenuta il fulcro del sistema di gestione della sicurezza aziendale in essere. Si

conferma come, “in primis”, la cultura della sicurezza venga perseguita tramite il

coinvolgimento dei soggetti che si trovano in posizione apicale delle varie strutture produttive.

A seguire, viene poi attuata un’informazione puntuale e specifica della totalità dei lavoratori

circa i rischi cui essi stessi possono essere esposti, ed una formazione ed addestramento mirati

all’ottenimento ed esecuzione di pratiche di lavoro sicuro.

RELAZIONE FINANZIARIA ANNUALE

2014

23

RELAZIONE SULLA GESTIONE

ANDAMENTO DEL GRUPPO

Permane grande attenzione nel valutare preventivamente tutte le possibili fonti di rischio per la

salute dei lavoratori, anche tramite l’esecuzione di periodiche misurazioni strumentali

all’interno degli ambienti di lavoro, i cui esiti confermano il pieno rispetto degli standard

normativi in vigore; pari attenzione si pone nella definizione di misure per la gestione di

eventuali situazioni di emergenza.

Relativamente ai temi riguardanti la responsabilità sociale e del territorio, si conferma l’impegno

a mantenere elevati i livelli di sicurezza e di tutela ambientale. Infatti, nell’esercizio in oggetto,

non si sono registrati eventi con impatti pregiudizievoli delle condizioni ambientali.

RAPPORTI CON PARTI

CORRELATE

Il “Regolamento recante disposizioni in materia di operazioni con parti correlate”, adottato da

con delibera Consob n. 17221 del 12 marzo 2010 e successivamente modificato con delibera

Consob n. 17389 del 23 giugno 2010, ha dato attuazione all’articolo 2391-bis del codice civile.

Il Consiglio, con delibera in data 1° dicembre 2010, ha pertanto implementato la procedura in

tema di parti correlate, che è stata redatta tenendo altresì in considerazione le indicazioni

successivamente fornite da Consob per l’applicazione della nuova disciplina con comunicazione

n. DEM/10078683 del 24 settembre 2010.

Detta procedura, che è pubblicata sul sito internet della Società (www.ima.it), ha lo scopo di

determinare i criteri da osservare per l’individuazione, l’identificazione, l’istruttoria e

l’approvazione delle operazioni da porre in essere da parte di IMA, o da parte delle sue

controllate, con parti correlate, al fine di assicurare la trasparenza nonché la correttezza

sostanziale e procedurale delle operazioni stesse.

L’individuazione delle operazioni con parti correlate è effettuata secondo quanto previsto dal

richiamato regolamento Consob.

Il Gruppo IMA intrattiene rapporti con parti correlate riconducibili principalmente a persone

che esercitano funzione di amministrazione e direzione in IMA S.p.A., ovvero a soggetti

controllati da tali persone. Le operazioni poste in essere sono di natura commerciale ed

immobiliare (locali strumentali assunti in locazione), realizzate nell’ambito dell’ordinaria

gestione e a normali condizioni di mercato, nonché all’adesione al consolidato fiscale.

Le operazioni con parti correlate di maggiore rilevanza sono sottoposte alla preventiva

approvazione del Consiglio, il quale deve a sua volta ottenere il parere positivo sulla proposta

operazione da parte dell’apposito comitato, composto di soli amministratori indipendenti;

comitato che per esprimere il proprio parere potrà peraltro avvalersi dell’assistenza di esperti

anch’essi indipendenti.

Si precisa inoltre che nel periodo di riferimento:

non sono state concluse operazioni di maggiore rilevanza come definite ai sensi della

richiamata normativa Consob;

non vi sono state singole operazioni con parti correlate che abbiano influito in misura

rilevante sulla situazione patrimoniale o sui risultati delle società;

non sono intervenute modifiche o sviluppi delle operazioni con parti correlate descritte

nell’ultima relazione annuale che abbiano avuto un effetto rilevante sulla situazione

patrimoniale o sui risultati delle società.

I rapporti con parti correlate sono diffusamente commentati nel bilancio consolidato alla Nota

33, a cui si rinvia per maggiori informazioni.

RELAZIONE FINANZIARIA ANNUALE

2014

24

RELAZIONE SULLA GESTIONE

ANDAMENTO DI IMA S.P.A.

Nel riferire sull’andamento del Gruppo si sono già implicitamente esposti i principali fatti

riguardanti la Capogruppo.

CONTO ECONOMICO

Il conto economico riclassificato per destinazione di seguito presentato è stato redatto secondo

i medesimi criteri utilizzati per la predisposizione del conto economico di Gruppo, pertanto

sulla composizione delle voci costo del venduto, spese di ricerca e sviluppo, spese commerciali

di vendita, spese generali ed amministrative e margine operativo lordo (E.B.I.T.D.A.) si rinvia a

quanto commentato nella Relazione sulla gestione del bilancio consolidato.

Si segnala che le seguenti principali voci del conto economico riclassificato sono equivalenti alle

corrispondenti voci del prospetto di conto economico riportato nella sezione “Prospetti

contabili”: ricavi, utile operativo, proventi ed oneri finanziari, utile prima delle imposte, imposte

e utile dell’esercizio.

Il conto economico riclassificato della Capogruppo nel 2014, raffrontato con quello del

precedente esercizio, è di seguito rappresentato:

2014

Importi

milioni di Euro

Ricavi

Costo del venduto

Utile lordo industriale

Spese di ricerca e sviluppo

Spese commerciali di vendita

Spese generali ed amministrative

Utile operativo ante svalutazioni/

impairment (E.B.I.T.A.)

Svalutazioni/impairment

Utile operativo (E.B.I.T.)

Proventi (Oneri) finanziari netti

Utile prima delle imposte

Imposte

Utile dell'esercizio

Margine operativo lordo (E.B.I.T.D.A.)

Portafoglio ordini

391,24

(241,73)

149,51

(17,84)

(51,55)

(45,35)

34,77

–

34,77

41,27

76,04

(12,62)

63,42

41,35

%

61,8

38,2

8,9

2013

Importi

371,97

(235,68)

136,29

(17,86)

(45,98)

(38,10)

16 , 2

34,35

(1,42)

32,93

11,62

44,55

(11,31)

33,24

10 , 6

40,09

8,9

19 , 4

255,27

%

% Var.

5 ,2

63,4

36,6

9 ,7

9,2

1,2

8,9

5 ,6

12 , 0

7 0 ,7

8,9

9 0 ,8

10 , 8

3 ,1

15 ,7

220,68

RICAVI PER

AREE GEOGRAFICHE

2014

Importi

milioni di Euro

%

Unione Europea (escluso Italia)

Altri paesi europei

America del Nord

Asia & Medio Oriente

Altri paesi

126,78

29,55

27,16

109,60

36,37

32,4

Totali mercati esteri

Italia

Totale

2013

Importi

%

36,8

9,3

136,84

31,79

37,77

72,95

38,30

329,46

8 4 ,2

61,78

15,8

391,24

10 0 ,0

7,5

7,0

28,0

Var.%

(7,4)

8,5

(7,0)

10,2

(28,1)

19,6

50,2

10,3

(5,0)

317,65

8 5 ,4

3 ,7

54,32

14,6

13,7

371,97

10 0 ,0

5 ,2

Circa l’85% dei ricavi è stato realizzato fuori dall’Italia, in ulteriore crescita totalmente organica

rispetto al 2013. Il 70% circa dei ricavi è generato da macchine ed impianti mentre il 30% da

attività di post-vendita (assistenza, ricambi, parti a formato etc.).

A livello di distribuzione geografica delle vendite, si evidenzia una forte crescita dell’area Asia e

Medio Oriente ed una lieve riduzione in Unione Europea e America del Nord.

RELAZIONE FINANZIARIA ANNUALE

2014

25

RELAZIONE SULLA GESTIONE

ANDAMENTO DI IMA S.P.A.

UTILE LORDO INDUSTRIALE

L’utile lordo industriale riflette un incremento per effetto dei maggiori volumi di vendita

migliorando anche il margine che si attesta al 38,2% contro il 36,6% del 2013.

SPESE DI RICERCA E SVILUPPO

Le spese di ricerca e sviluppo sostenute nell’esercizio ammontano a 17,84 milioni di Euro (17,86

milioni di Euro nel 2013). Tale voce comprende i soli costi per lo sviluppo di nuovi prodotti o

per l’aggiornamento tecnologico di quelli già a catalogo. Non vengono invece incluse le spese

per gli sviluppi su ordinazione da parte di specifici clienti né i costi di personalizzazione dei

prodotti a catalogo, spese che sono comprese nel costo del venduto in quanto fatturate ai

clienti stessi.

SPESE COMMERCIALI DI

VENDITA

Le spese commerciali di vendita, comprensive delle provvigioni passive pagate ad agenti ed

intermediari commerciali, sono assommate a 51,55 milioni di Euro contro i 45,98 milioni di Euro

del 2013 ed includono costi per provvigioni passive pagate ad agenti per 21,09 milioni di Euro

(17,87 milioni di Euro nel 2013). Il management sta comunque lavorando per migliorare

ulteriormente l’efficienza della struttura commerciale pur in presenza di un incremento del

costo unitario del lavoro.

SPESE GENERALI ED

AMMINISTRATIVE

I costi generali ed amministrativi aumentano leggermente rispetto all’esercizio precedente

ammontando a 45,35 milioni di Euro contro i precedenti 38,10 milioni di Euro. Questa crescita è

legata prevalentemente all’incremento del costo del lavoro ed alle spese generali.

UTILE OPERATIVO (E.B.I.T.)

L’E.B.I.T.A. risulta conseguentemente superiore rispetto all’esercizio precedente e l’utile

operativo in aumento a 34,77 milioni di Euro contro 32,93 milioni di Euro del 2013.

PROVENTI (ONERI)

FINANZIARI NETTI

Il saldo positivo fra proventi ed oneri finanziari, dettagliatamente illustrato nelle Note al

bilancio, è pari a 41,27 milioni di Euro (11,62 milioni di Euro nel 2013).

Con riferimento alle voci ed alle variazioni più significative osserviamo quanto segue:

i dividendi percepiti da società controllate ammontano nel corso del 2014 a 68,63 milioni di

Euro contro 20,90 milioni di Euro dell’esercizio precedente;

gli interessi pagati al servizio del debito finanziario, inclusi gli interessi su sconto,

ammontano a 11,92 milioni di Euro (8,24 milioni di Euro nel 2013).

UTILE DELL’ESERCIZIO

Il risultato del periodo ammonta a 63,42 milioni di Euro (33,24 milioni di Euro nel 2013), dopo

aver scontato imposte per 12,62 milioni di Euro (11,31 milioni di Euro nel 2013).

La riduzione dell’incidenza delle imposte sul risultato prima delle imposte è principalmente

dovuta al maggior contributo dei dividendi al risultato.

PROFILO PATRIMONIALE

E FINANZIARIO

Si segnala che le seguenti principali voci della struttura patrimoniale e finanziaria sono

equivalenti alle corrispondenti voci della situazione patrimoniale-finanziaria riportata nella

sezione “Prospetti contabili”: rimanenze, immobilizzazioni materiali e immateriali e patrimonio

netto.

RELAZIONE FINANZIARIA ANNUALE

2014

26

RELAZIONE SULLA GESTIONE

ANDAMENTO DI IMA S.P.A.

Si precisa inoltre che la voce Altri al netto include principalmente debiti verso dipendenti,

debiti per imposte sul reddito e fondi per rischi ed oneri.

La struttura patrimoniale e finanziaria della Società al 31 dicembre 2014 è di seguito

sinteticamente rappresentata:

milioni di Euro

31.12.2014

Importi

Crediti commerciali

Rimanenze

Debiti commerciali

Altri al netto

Capitale netto di funzionamento

Immobilizzazioni materiali

Immobilizzazioni immateriali

Partecipazioni

Capitale fisso

Fondo TFR e altre

Capitale investito netto

Attività destinate ad essere cedute

Capitale investito netto totale

88,89

72,73

(148,62)

(37,67)

(24,67)

21,00

34,44

236,85

292,29

3,40

271,02

–

271,02

%

31.12.2013

Importi