1 ANNO IN

10 IMMAGINI

Gennaio 2016

Con “1 anno in 10 immagini” SYZ Asset

Management presenta una panoramica

annuo dell’attività economica mondiale.

Visto che un’immagine può valere più

di mille parole, selezioniamo 10 grafici

che presentano i dati più significativi

dell’attualità economica e finanziaria

del anno precedente, corredati da un

breve commento esplicativo.

Index

1. Politica monetaria: la Fed in controtendenza. . . . . . . . . . . . . . . . . . . . . . . . . . . . . 1

2. USA: l’industria crolla, ma i servizi sostengono la crescita. . . . . . . . . . . . . . . . . 2

3. Eurozona: la tanto attesa ripresa ciclica si è manifestata. . . . . . . . . . . . . . . . . . 2

4. Giappone: crescita economica erratica, crescita dei profitti eccellente . . . . . . 3

5. Il Brasile sprofonda nella recessione. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3

6. Deflazione: la Cina esporta la sua deflazione negli Stati Uniti. . . . . . . . . . . . . . 4

Pubblicazione curata dal team Ricerca e analisi

Autori:

Adrien Pichoud, Chief Economist

Wanda Mottu, Senior Analyst

Maurice Harari, Analyst

SYZ Asset Management (Suisse) SA

Tel. +41 (0)58 799 19 05

[email protected]

7. Materie prime: la Cina responsabile della crisi sul mercato dell’acciaio . . . . . 4

8. Materie prime: il prezzo del petrolio continua a crollare nel 2015. . . . . . . . . . 5

9. Debito americano: le banche centrali hanno venduto nel 2015. . . . . . . . . . . . . 5

10. Valute: apprezzamento del dollaro e crollo delle valute emergenti . . . . . . . . . 6

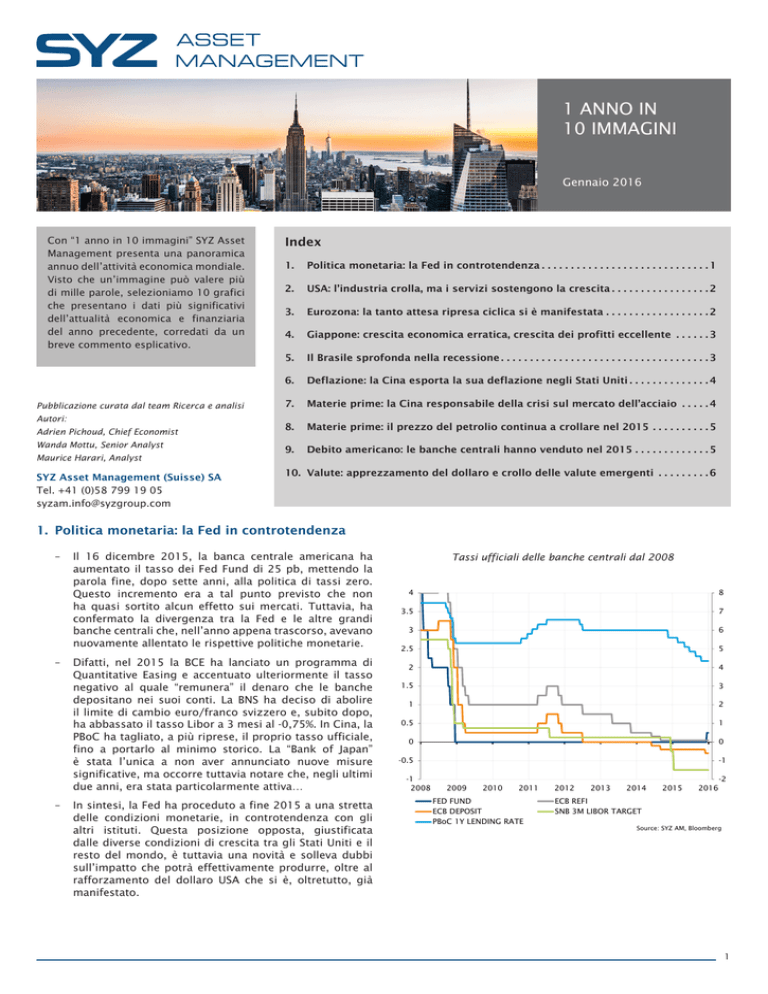

1. Politica monetaria: la Fed in controtendenza

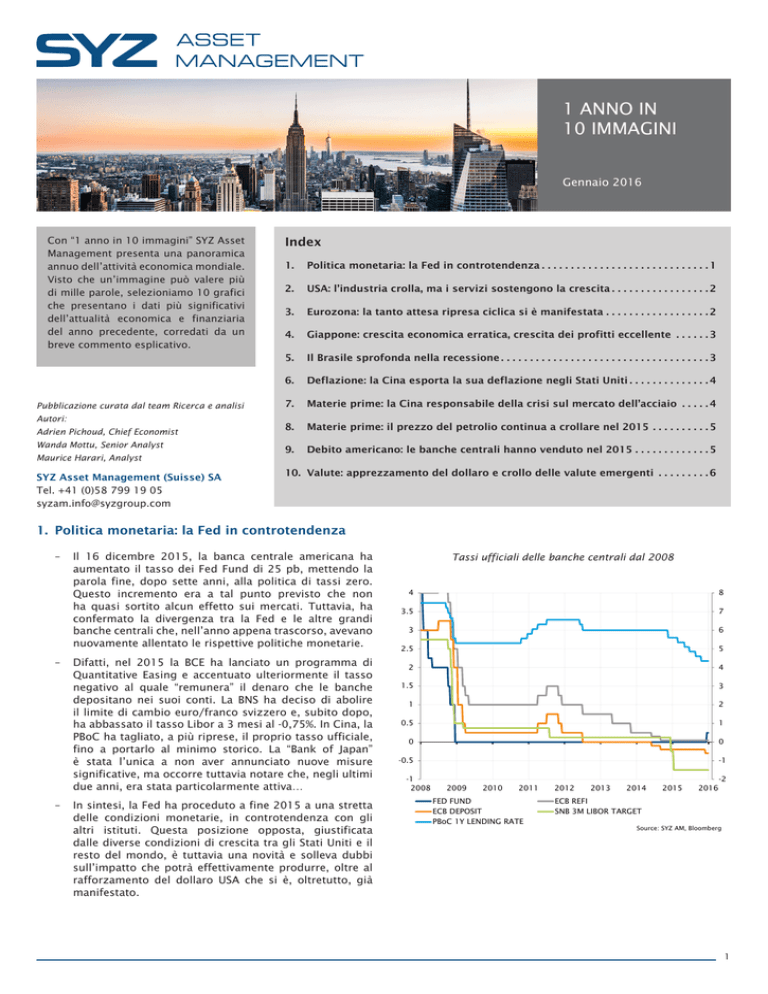

–– Il 16 dicembre 2015, la banca centrale americana ha

aumentato il tasso dei Fed Fund di 25 pb, mettendo la

parola fine, dopo sette anni, alla politica di tassi zero.

Questo incremento era a tal punto previsto che non

ha quasi sortito alcun effetto sui mercati. Tuttavia, ha

confermato la divergenza tra la Fed e le altre grandi

banche centrali che, nell’anno appena trascorso, avevano

nuovamente allentato le rispettive politiche monetarie.

–– Difatti, nel 2015 la BCE ha lanciato un programma di

Quantitative Easing e accentuato ulteriormente il tasso

negativo al quale “remunera” il denaro che le banche

depositano nei suoi conti. La BNS ha deciso di abolire

il limite di cambio euro/franco svizzero e, subito dopo,

ha abbassato il tasso Libor a 3 mesi al -0,75%. In Cina, la

PBoC ha tagliato, a più riprese, il proprio tasso ufficiale,

fino a portarlo al minimo storico. La “Bank of Japan”

è stata l’unica a non aver annunciato nuove misure

significative, ma occorre tuttavia notare che, negli ultimi

due anni, era stata particolarmente attiva…

–– In sintesi, la Fed ha proceduto a fine 2015 a una stretta

delle condizioni monetarie, in controtendenza con gli

altri istituti. Questa posizione opposta, giustificata

dalle diverse condizioni di crescita tra gli Stati Uniti e il

resto del mondo, è tuttavia una novità e solleva dubbi

sull’impatto che potrà effettivamente produrre, oltre al

rafforzamento del dollaro USA che si è, oltretutto, già

manifestato.

Tassi ufficiali delle banche centrali dal 2008

4

8

3.5

7

3

6

2.5

5

2

4

1.5

3

1

2

0.5

1

0

0

-0.5

-1

2008

-1

-2

2009

2010

2011

FED FUND

ECB DEPOSIT

PBoC 1Y LENDING RATE

2012

2013

2014

2015

2016

ECB REFI

SNB 3M LIBOR TARGET

Source: SYZ AM, Bloomberg

1

1 ANNO IN 10 IMMAGINI

Gennaio 2016

2. USA: l’industria crolla, ma i servizi sostengono la crescita

–– Nel 2015, l’economia americana dovrebbe registrare

una crescita del 2,1%, in linea con la crescita media degli

ultimi cinque anni. Tuttavia, l’anno appena trascorso è

stato segnato da un fenomeno insolito, ossia la crescente

divergenza tra industria e servizi.

–– La causa di questa divergenza è facilmente identificabile

nel contesto macroeconomico: il crollo dei prezzi del

petrolio, che ha imposto una battuta d’arresto al settore

energetico, e l’apprezzamento del biglietto verde, che

ha pesato sulla competitività delle aziende esportatrici

o sottoposte alla concorrenza estera, hanno avuto un

impatto estremamente deleterio sul settore industriale.

Per tale motivo, l’indice ISM per l’industria manifatturiera

ha subito un netto calo nel 2015, raggiungendo a fine

anno un livello di contrazione dell’attività. Al contempo, il

suo omonimo per il settore dei servizi è rimasto elevato

toccando, durante l’estate, il massimo storico degli ultimi

10 anni. I servizi hanno beneficiato della dinamicità dei

consumi, sostenuti da un tasso di disoccupazione ridotto,

prezzi dell’energia in flessione e condizioni di credito

sempre molto favorevoli.

Indice ISM manifatturiero e non manifatturiero

65

60

55

50

45

40

35

97

98 99

00

01

02

US ISM MANUFACTURING

US ISM NON MANUFACTURING

03

04

05

06

07

08

09

10

11

12

13

14

15

Source: Thomson Reuters Datastrea

–– Tenendo conto della netta supremazia dei servizi nel

PIL americano (circa l’80% rispetto al 12% dell’industria

manifatturiera), la divergenza osservata nel 2015 non ha

impedito all’economia di continuare a crescere. Inoltre, le

condizioni favorevoli ai consumi e ai servizi dovrebbero

confermarsi anche nel 2016. Tuttavia, occorre ricordare

che, in passato, le rare volte in cui si è assistito a una tale

discrepanza tra industria e servizi, hanno falto seguito da

una recessione o un forte rallentamento della crescita…

3. Eurozona: la tanto attesa ripresa ciclica si è manifestata

–– Per l’eurozona, il 2015 sarà ricordato come l’anno del ritorno

alla crescita, dopo due recessioni in sei anni. La crescita del

PIL dovrebbe essere prossima al 2% (dopo il +0,8% del 2014),

grazie alla concomitanza di molteplici elementi favorevoli

che hanno sostenuto una ripresa economica a lungo attesa.

Eurozona: indice del sentiment economico nelle quattro principali economie e variazione annua del PIL

–– L’allentamento a tutto campo della politica monetaria

attuato dalla BCE ha senz’altro contribuito a questa ripresa.

Misure come il programma di stimolo del credito bancario e

i tassi negativi a partire dall’estate del 2014, o il programma

di acquisto di titoli di Stato varato a inizio 2015, hanno

permesso di rilanciare la crescita del credito, ma anche di

far scendere l’euro, sostenendo in tal modo sia la domanda

interna che le esportazioni. Anche i consumi hanno tratto

giovamento dalla conclusione della cura a base di austerità

di bilancio imposta tra il 2011 e il 2014, che ha cessato

di pesare sul potere di acquisto delle famiglie. Il crollo dei

prezzi dell’energia ha infine rafforzato la dinamica interna.

–– La ripresa è stata particolarmente marcata per l’economia

italiana. Se nel 2014 l’Italia era l’unico paese dell’eurozona

con una crescita negativa, a fine 2015 evidenzia la dinamica

più solida. L’economia spagnola ha mantenuto lo slancio

del 2014, mentre la Germania ha fatto affidamento su una

domanda interna in aumento e sulle maggiori esportazioni

verso gli altri paesi dell’eurozona, che hanno compensato

la flessione della domanda proveniente dall’Asia. Anche

l’economia francese, fino ad allora in ritardo rispetto al

miglioramento europeo, ha chiuso con una crescita superiore

all’1%. Questa tendenza dovrebbe inoltre mantenersi, poiché

i fattori favorevoli che si sono manifestati nel 2015 saranno

in gran parte presenti anche nel 2016.

2

1 ANNO IN 10 IMMAGINI

Gennaio 2016

4. Giappone: crescita economica erratica, crescita dei profitti eccellente

–– La revisione positiva del PIL nel 3° trimestre del 2015

ha risparmiato all’economia giapponese la quinta recessione in otto anni… Questo non significa che la crescita

reale del paese del sol levante stenti a decollare, nonostante il sostegno di una politica monetaria ultra-espansionistica (e forse, in parte, a causa di una politica di

bilancio restrittiva introdotta dal 2014). Il livello assoluto

del PIL reale a fine 2015 non ha superato il picco fatto

registrare a inizio 2008…

–– La borsa nipponica ha tuttavia evidenziato, negli ultimi

tre anni, una delle migliori performance tra i grandi mercati azionari mondiali, sospinta dalla crescita degli utili

delle aziende. Per quanto il deprezzamento dello yen

abbia avuto un impatto benefico sui risultati delle società esportatrici, non è l’unico fattore di questa dinamica

positiva. La riorganizzazione delle attività delle società

quotate verso i poli di dinamismo (grandi città) e, in determinati settori, una “pricing power” ritrovata grazie al

calo dell’eccesso di capacità produttiva hanno prodotto

un sensibile aumento della redditività.

PIL reale ed EBITDA delle società giapponesi quotate

123

260

120

240

220

115

200

180

110

160

140

105

120

100

100

97

80

98

99

00

01

02

03

04

05

06

07

08

09

JAPAN REAL GDP (100= 01.01.98)

JAPAN EQUITY MARKET EBITDA (100= 01.01.98)(R.H.SCALE)

10

11

12

13

14

15

Source: Thomson Reuters Datastrea

–– Pertanto, malgrado un andamento erratico del PIL e

dell’economia nel suo complesso, le aziende nipponiche

sono riuscite a migliorare notevolmente i propri risultati, grazie a una combinazione di elementi interni e di

evoluzione favorevole della valuta. Questo ha contribuito

a rendere la borsa giapponese uno dei migliori mercati

mondiali anche nel 2015 (+9,9% in valuta locale).

5. Il Brasile sprofonda nella recessione

–– L’economia brasiliana ha continuato a sprofondare in

una delle più gravi crisi politico-economiche della sua

storia. La popolarità di Dilma Rousseff e del suo partito è crollata, influendo negativamente sui vari indicatori

che misurano la fiducia dei consumatori e delle aziende,

nonché su quelli del settore manifatturiero. Di conseguenza, nei prossimi mesi la domanda interna resterà,

senza dubbio, sotto pressione.

–– L’economia brasiliana ha attraversato, nel 2015, una

profonda recessione; il nuovo probabile calo del PIL nel

4° trimestre si aggiungerà a quelli registrati nei tre trimestri precedenti (-0,7%, -2,1% e -1,7%). Questa situazione

mina ulteriormente la salute delle finanze pubbliche, già

compromesse dallo scandalo Petrobras.

–– Il Brasile sembra essere caduto in una spirale negativa.

L’unica via d’uscita potrebbe essere un avvicendamento

a livello di governance economica e politica.

Andamento del PIL brasiliano su base annua e trimestrale

10

10

8

8

6

6

4

4

2

2

0

0

-2

-2

-4

-4

-5

00

01

02

03

04

05

BRAZIL - GDP YoY %(R.H.SCALE)

BRAZIL - GDP QoQ %

-5

06

07

08

09

10

11

12

13

14

15

Source: Thomson Reuters Datastrea

3

1 ANNO IN 10 IMMAGINI

Gennaio 2016

6. Deflazione: la Cina esporta la sua deflazione negli Stati Uniti

6%

4%

2%

0%

-2%

2015

2014

2013

2012

2011

2010

2009

2008

–– Sebbene il calo dei prezzi delle importazioni sia

ancora lontano dai livelli raggiunti in seguito alla crisi

del 2008, la tendenza attuale resta preoccupante. La

variazione annua a fine 2015 è risultata inferiore al

2013 e il rallentamento globale della crescita non lascia

attualmente intravedere una ripresa della domanda di

materie prime sufficiente per smaltire l’eccesso di scorte.

2007

-4%

2006

–– Per quanto la Cina sia uno dei principali produttori di

materie prime (in particolare metalli di base e petrolio), il

rallentamento della domanda interna, unito all’aumento

esponenziale della produzione, ha spinto il paese a

incrementare le forniture di prodotti petroliferi e acciaio

all’estero. Inondando un mercato mondiale già saturo con

un’offerta eccessiva di materie prime, il paese tenta in

questo modo di trasferire il suo problema di deflazione.

Di conseguenza, dopo essere stati interessati da una

debole inflazione, gli Stati Uniti sembrano nuovamente

minacciati dalla deflazione, questa volta proveniente

direttamente dalla Cina.

Andamento dell’indice USA dei prezzi delle importazioni

provenienti dalla Cina

2005

–– I timori che la Cina esportasse la sua deflazione si

sono concretizzati nel 2015 e gli Stati Uniti ne hanno

subito le conseguenze importando materie prime.

Difatti, la variazione annua dell’indice USA dei prezzi

delle importazioni provenienti dal Celeste Impero ha

continuato a scendere, sino a toccare a fine novembre

2015 -1,5%.

Source: Bloomberg/SYZ AM

7. Materie prime: la Cina responsabile della crisi sul mercato dell’acciaio

–– Affermare che il 2015 sia stato un anno complesso per le

materie prime è un eufemismo. La crisi che ha interessato

il mercato petrolifero ne è un esempio, ma anche quella

che ha colpito l’acciaio, più “riservata” rispetto alla

precedente, non è stata da meno. Le tensioni su questo

mercato si sono intensificate e, ancora una volta, è la

Cina la responsabile di queste turbolenze.

–– Principale produttore ed esportare di acciaio e suoi

derivati, la Cina ha dovuto fronteggiare un calo della

domanda interna e una produzione che ha continuato a

ritmi elevati. Per smaltire questo eccesso di produzione

e sbarazzarsi delle sue scorte, il paese ha rivolto il

proprio sguardo all’estero. Le esportazioni della Cina

sono aumentate, mentre i prezzi sono crollati in tutto

il mondo, suscitando ira e preoccupazione negli altri

paesi produttori, incapaci di far fronte comune anche

nei rispettivi mercati nazionali. Stati Uniti, India, Gran

Bretagna e da ultimo il Sudafrica si sono dimostrati

pronti ad agire con l’attuazione di leggi anti-dumping

(introduzione di dazi).

Andamento delle esportazioni cinesi di acciaio e indice delle

materie prime

200

12000

180

10000

160

8000

140

120

6000

100

4000

80

60

2010

2000

2011

2012

2013

2014

2015

Bloomberg Commodities Index (lhs)

Chinese steel exports (volume in metric tons) (rhs)

Source: Bloomberg/SYZ AM

–– Il rallentamento della crescita cinese e le sue conseguenze

sono stati alla base dei timori che hanno contraddistinto

i mercati nel 2015, timori che rischiano di perdurare

anche per questo anno. Lo spettro di una guerra degli

scambi, alla pari di quello di una guerra dei cambi, non

può essere del tutto trascurato.

4

1 ANNO IN 10 IMMAGINI

Gennaio 2016

8. Materie prime: il prezzo del petrolio continua a crollare nel 2015

–– Nel 2015, le quotazioni del greggio sono tornate a

scendere, con un crollo dei prezzi pari a -31% per il

WTI e -36% per il barile di Brent. Il calo del prezzo del

greggio è in parte spiegabile con un’offerta eccessiva e

con l’apprezzamento del dollaro.

–– Difatti, l’OPEC ha, fino ad ora, rifiutato di adeguare i livelli

di produzione, malgrado le insistenti richieste di alcuni

paesi membri di procedere in tal senso per aumentare

i prezzi. La politica dell’Arabia Saudita, il maggiore

produttore di petrolio dell’organizzazione, è chiara: non

ridurrà la produzione e si dichiara pronta a sostenere un

ulteriore calo dei prezzi per difendere le sue quote sul

mercato petrolifero mondiale (soprattutto dal petrolio

russo e americano). Per quanto concerne la domanda,

il rallentamento economico della Cina continua a pesare

sulle quotazioni, alla pari dell’elevato livello globale di

riserve petrolifere.

–– Nell’attuale contesto, è difficile prevedere l’andamento

delle quotazioni dell’oro nero nei prossimi mesi. Il

timore che questa guerra dei prezzi prosegua anche

nel 2016 è ancora ampiamente presente sui mercati,

soprattutto con il potenziale intensificarsi delle tensioni

tra Iran e Arabia Saudita.

Andamento del prezzo dell’energia

220

70

210

65

200

60

190

55

180

170

50

160

45

150

40

140

35

130

120

30

JAN

FEB

MAR

APR

MAY

S&P GSCI Energy Spot - PRICE INDEX

BRENT(R.H.SCALE)

JUN

JUL

AUG

WTI(R.H.SCALE)

SEP

OCT

NOV

DEC

Source: Thomson Reuters Datastrea

9. Debito americano: le banche centrali hanno venduto nel 2015

billions $

700

600

500

400

300

200

100

(100)

(200)

Private sector

Central Banks

2015

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

(300)

2004

–– Quest’anno le vendite di Cina e Giappone, i due principali

possessori stranieri di buoni del Tesoro, sono state

notevoli, alle quali si devono ancora aggiungere quelle

di Russia e Norvegia. Per quanto un tale movimento

abbia fatto temere una marcata risalita dei tassi di

rifinanziamento del debito americano, la solida domanda

di determinate banche centrali (in particolare l’India) e

del settore privato (+168 miliardi di USD da ottobre 2014

allo stesso mese del 2015) ha permesso di mantenere i

rendimenti relativamente stabili e a livelli ridotti.

Acquisti dall’estero di buoni del Tesoro americano a medio e

lungo termine (somma annuale)

2003

–– Sebbene negli ultimi 10 anni le banche centrali abbiano

ricoperto, a livello globale, il ruolo di acquirenti di

buoni del Tesoro americano, il 2015 è stato segnato da

un’inversione di tendenza. Difatti, le banche centrali di

tutto il mondo hanno, in gran parte dei casi, liquidato

una quota considerevole delle posizioni in tali titoli.

Pertanto, da ottobre 2014 a ottobre 2015, le vendite

hanno raggiunto 206 miliardi di dollari, una posizione

di vendita netta osservata per l’intero anno appena

conclusosi a partire da marzo.

Source: Bloomberg/SYZ AM

–– È tuttavia lecito chiedersi quale sarà l’impatto se la PBOC

continuerà a incrementare le vendite per sostenere

la propria economia, in un contesto in cui i timori che

circondano la Cina persistono e i flussi di capitali in

uscita restano elevati.

5

1 ANNO IN 10 IMMAGINI

Gennaio 2016

10. Valute: apprezzamento del dollaro e crollo delle valute emergenti

–– Sul mercato delle valute, il 2015 è stato segnato

dal vigore del dollaro. L’attesa anticipazione di un

primo aumento dei tassi da parte della Fed dopo 10

anni, da un lato, e le crescenti difficoltà delle monete

emergenti legate alle materie prime, dall’altro, hanno

causato, rispettivamente, l’apprezzamento del dollaro

e l’indebolimento delle valute emergenti. Inoltre, in

Cina lo yuan ha perso il 4% rispetto al biglietto verde nel

2015, uno dei deprezzamenti più elevati fatto registrare

dalla moneta cinese rispetto al dollaro.

–– Lo ‘‘US Dollar Index’’, indice che misura l’andamento

del dollaro rispetto a un paniere di valute, ha offerto un

rialzo di oltre il 9% nel 2015, raggiungendo il massimo

storico da inizio 2006. Le cause di questo movimento

sono riconducibili sia al miglioramento dell’economia

americana sia alla crescente divergenza tra gli Stati Uniti

e il resto del mondo, in termini di crescita e di prospettive

di politica monetaria.

–– Il biglietto verde ha inoltre beneficiato del suo stato

di valore rifugio, in un contesto di tensioni politiche /

economiche (ad esempio in Brasile e in Russia) e di timori

per le ripercussioni che potrà avere il calo dei prezzi

del petrolio (Brent -36% nel 2015) su alcune economie

emergenti. Le valute emergenti dei paesi produttori di

materie prime hanno evidenziato perdite di -14% per il

MXN, -18% per il RUB, -25% per lo ZAR e -32% per il BRL.

Performance del dollaro nel 2015 rispetto alle valute

emergenti e US Dollar index

160

150

140

130

120

110

100

90

80

JAN

FEB

MAR

US DOLLAR INDEX

USD/CNY

USD/IDR

USD/RUB

APR

MAY

JUN

JUL

AUG

USD/TRY

USD/ZAR

USD/BRL

USD/MXN

SEP

OCT

NOV

DEC

Source: Thomson Reuters Datastrea

–– Infine, l’aumento dei tassi negli Stati Uniti attuato a

fine anno potrebbe dare respiro ad alcune economie

emergenti, che potranno in tal modo orientare meglio la

propria politica monetaria e portare a termine le riforme

(ad esempio l’India) in uno scenario meno incerto.

6

La presente pubblicazione è rivolta esclusivamente ai clienti e controparti professionali o istituzionali. Non è destinata alla distribuzione o all’uso da parte di

clienti al dettaglio o di qualsiasi persona o organismo che sia cittadino, residente o abbia la propria sede in qualsiasi territorio, stato, paese o altra giurisdizione

nella quale la distribuzione, pubblicazione, disponibilità o uso di tali informazioni sia contrario alla legge o alla regolamentazione. La presente pubblicazione

è rilasciata esclusivamente a scopo informativo e non costituisce in alcun modo un documento contrattuale, un’offerta o una sollecitazione all’acquisto o alla

vendita di prodotti d’investimento o di altra natura finanziaria. Le analisi sviluppate nella presente pubblicazione sono fondate su varie ipotesi. La formulazione

di ipotesi diverse può tradursi con risultati sostanzialmente diversi. Le opinioni espresse sono pertinenti esclusivamente alla data della pubblicazione e possono

essere modificate in qualsiasi momento senza preavviso. Le performance passate non sono indicative dei risultati futuri. Sebbene tutte le informazioni e le

opinioni espresse in questa pubblicazione siano fornite in buona fede da fonti ritenute attendibili, nessuna garanzia – implicita o esplicita - è fornita in merito

alla loro completezza o esattezza. Syz Asset Management SA declina ogni responsabilità in caso di perdite o danni occorsi in conseguenza del loro utilizzo.

Si raccomanda a chi prende visione della presente pubblicazione di consultare il proprio consulente legale, finanziario e/o fiscale prima di prendere qualsiasi

decisione in merito all’investimento. La presente pubblicazione non può essere riprodotta o distribuita, per intero o in parte, senza previa autorizzazione di

Syz Asset Management (Suisse) SA.