Esempi di domande a risposta multipla con commento

1) Quali dei seguenti titoli ha la duration maggiore?

1) Un Bot ad un anno

2) Un Btp a tre anni emesso alla pari con cedola semestrale del 2,5%

3) Un Btp a tre anni emesso alla pari con cedola semestrale del 3%

4) Il foglio cedole di un Btp a tre anni oggetto di un’operazione di “coupon stripping”. Cedola semestrale

del 3%. Emissione alla pari

Risposta corretta: 2)

Commento:

La duration è l’indicatore che esprime sinteticamente il rischio di tasso di interesse (non ha invece

relazione con il rischio di credito, solitamente spiegato dal rating)connesso all’investimento in un titolo di

debito a tasso fisso (o in un portafoglio di titoli a tasso fisso1): una elevata duration corrisponde ad una

elevata sensibilità del prezzo del titolo al variare dei tassi di interesse.

La duration considera i due elementi principali che incidono sulla relazione prezzo-rendimento di un titolo

obbligazionario: il tempo mancante alla scadenza e il livello di pagamenti intermedi.

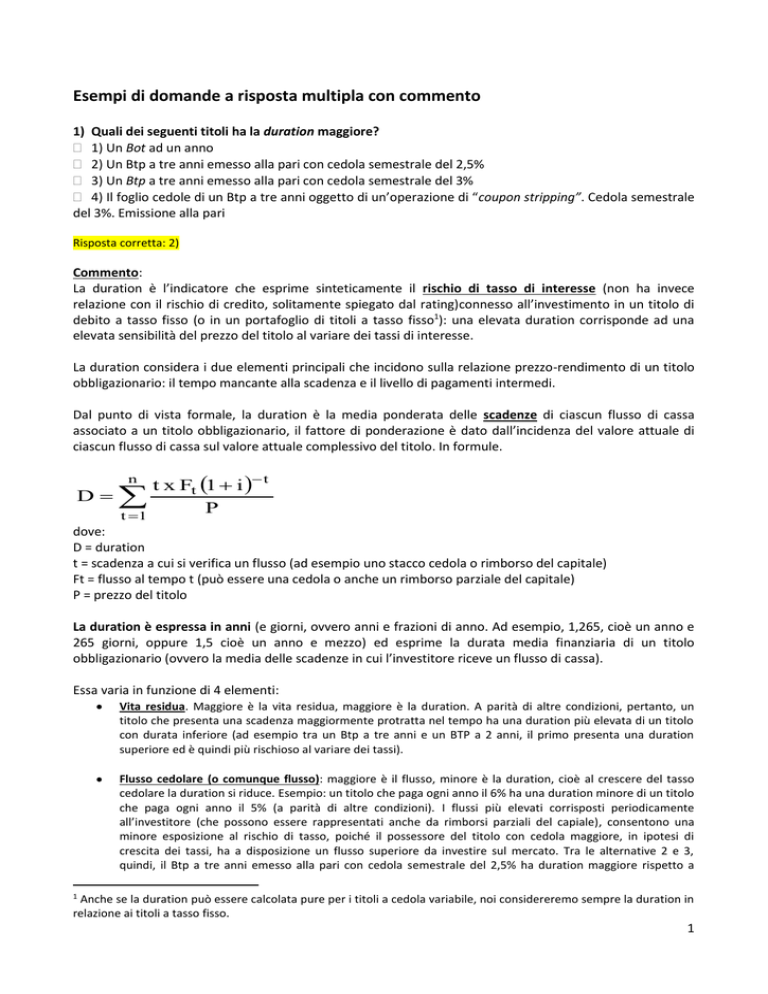

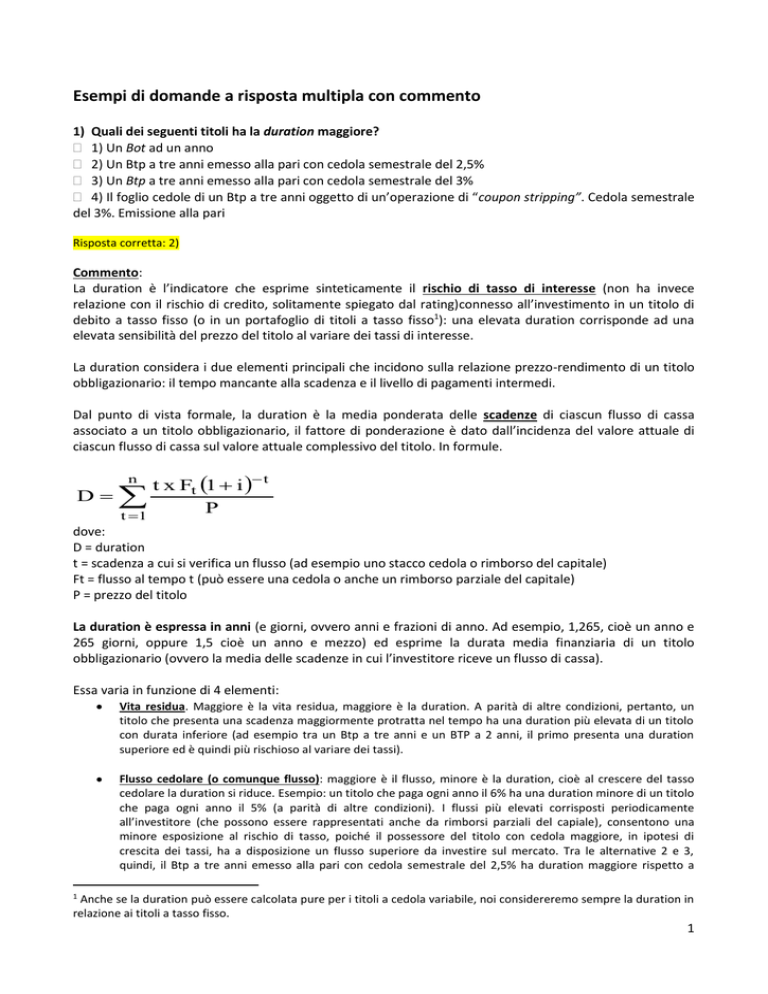

Dal punto di vista formale, la duration è la media ponderata delle scadenze di ciascun flusso di cassa

associato a un titolo obbligazionario, il fattore di ponderazione è dato dall’incidenza del valore attuale di

ciascun flusso di cassa sul valore attuale complessivo del titolo. In formule.

D

n

t 1

t x Ft 1 i t

P

dove:

D = duration

t = scadenza a cui si verifica un flusso (ad esempio uno stacco cedola o rimborso del capitale)

Ft = flusso al tempo t (può essere una cedola o anche un rimborso parziale del capitale)

P = prezzo del titolo

La duration è espressa in anni (e giorni, ovvero anni e frazioni di anno. Ad esempio, 1,265, cioè un anno e

265 giorni, oppure 1,5 cioè un anno e mezzo) ed esprime la durata media finanziaria di un titolo

obbligazionario (ovvero la media delle scadenze in cui l’investitore riceve un flusso di cassa).

Essa varia in funzione di 4 elementi:

Vita residua. Maggiore è la vita residua, maggiore è la duration. A parità di altre condizioni, pertanto, un

titolo che presenta una scadenza maggiormente protratta nel tempo ha una duration più elevata di un titolo

con durata inferiore (ad esempio tra un Btp a tre anni e un BTP a 2 anni, il primo presenta una duration

superiore ed è quindi più rischioso al variare dei tassi).

Flusso cedolare (o comunque flusso): maggiore è il flusso, minore è la duration, cioè al crescere del tasso

cedolare la duration si riduce. Esempio: un titolo che paga ogni anno il 6% ha una duration minore di un titolo

che paga ogni anno il 5% (a parità di altre condizioni). I flussi più elevati corrisposti periodicamente

all’investitore (che possono essere rappresentati anche da rimborsi parziali del capiale), consentono una

minore esposizione al rischio di tasso, poiché il possessore del titolo con cedola maggiore, in ipotesi di

crescita dei tassi, ha a disposizione un flusso superiore da investire sul mercato. Tra le alternative 2 e 3,

quindi, il Btp a tre anni emesso alla pari con cedola semestrale del 2,5% ha duration maggiore rispetto a

1

Anche se la duration può essere calcolata pure per i titoli a cedola variabile, noi considereremo sempre la duration in

relazione ai titoli a tasso fisso.

1

quello con cedola 3%. Similmente si tenga presente che un titolo che rimborsa gradualmente il capitale ha

una duration minore rispetto ad un titolo con caratteristiche identiche ma che paga il capitale in un'unica

soluzione a scadenza.

Tasso di rendimento effettivo a scadenza: il Tres è legato alla duration da una relazione inversamente

proporzionale: al crescere del Tres la duration si riduce

Frequenza della distribuzione dei flussi finanziari del titolo. Se aumenta la frequenza delle cedole la duration

si riduce. Ad esempio: se due titoli pagano un tasso cedolare annuo del 4%, ma uno paga un'unica cedola a

fine, mentre l’altro paga 2 cedole del 2% ogni sei mesi, quello che paga le cedole più frequentemente ha

duration minore, cioè è meno rischioso.

Sulla base delle relazioni indicate, risulta possibile evidenziare alcune proprietà della duration:

- La duration è pari alla durata anagrafica per i titoli privi di cedola, cioè gli zero coupon (la duration

del Bot a un anno è 1, la duration di uno zero coupon che scade tra 3 anni è 3, ecc…)

- La duration è sempre inferiore alla durata anagrafica nel caso di titoli muniti di cedola (compresa

tra la scadenza della prima cedola e la data di integrale rimborso). Quindi, un BTP che scade tra 5

anni ha una duration sicuramente inferiore a 5.

- La duration tende a diminuire con il trascorrere del tempo. Però attenzione: nei titoli con cedola, al

momento di stacco della cedola, si verifica un lieve aumento della duration stessa (cosiddetto drift)

- La duration tende a diminuire all’aumentare del tasso di rendimento di valutazione

Analizzando le alternative proposte, risulta possibile fornire la risposta corretta senza procedere al calcolo

della duration: in primo luogo il Btp a tre anni con un flusso cedolare del 2,5% ha una duration superiore al

Bot (duration=1) poiché, benché dotato di cedola, ha una scadenza significativamente protratta nel tempo

rispetto al Bot. Inoltre, il foglio cedole derivante da una operazione di coupon stripping ha sempre duration

inferiore al Btp da cui origina (viceversa il mantello ha duration superiore al BTP da cui viene creato), quindi

ha duration inferiore all’alternativa 3 che, come riportato, garantendo un flusso cedolare superiore,

presenta una duration inferiore all’alternativa 2.

Attenzione

In tutte le domande relative alla duration, la cosa importante è capire se la domanda sta chiedendo di

cercare il titolo con duration più elevata, ovvero quello con duration più bassa. Ad esempio: se la domanda

chiede …. quale dei seguenti titoli è migliore in caso di aspettative di ribasso dei tassi … allora, ricordando

che sei i tassi si abbassano i prezzi dei titoli a tasso fisso salgono, si dovrà cercare il titolo con duration

maggiore, cioè quello che può avere un maggiore rialzo di prezzo se l’aspettativa si verifica. Viceversa, se la

domanda chiede …. Quale di questi titoli è meglio avere in caso di rialzo dei tassi…. allora, sempre

ricordandosi che se i tassi salgono i prezzi scendono, si dovrà cercare il titolo con duration più bassa, ovvero

quel titolo che subisce meno una discesa di prezzo se i tassi di interesse si alzano.

2) I Buoni del Tesoro poliennali (BTp) sono solitamente emessi:

1) mediante un meccanismo di collocamento privato (private placement)

2) presso gli investitori istituzionali mediante un'asta che prevede che i titoli vengano assegnati ai

partecipanti vincitori a un unico prezzo, pari a quello offerto dall'ultimo partecipante non escluso

3) mediante collocamento a cascata da parte del Ministero dell’Economia e delle Finanze

4) mediante un'asta la quale prevede che i titoli vengano assegnati ai partecipanti vincitori a un prezzo

pari a quello effettivamente offerto

Risposta corretta: 2)

Commento:

I valori mobiliari possono essere immessi sul mercato attraverso tre differenti modalità:

2

-

Private placement: i titoli vengono collocati in base ad una trattativa privata direttamente presso

gli investitori finali, generalmente operatori istituzionali

Collocamento: si tratta della modalità tradizionalmente utilizzata per l’emissione di titoli da parte

delle imprese.

Asta: è la modalità utilizzata per l’emissione dei titoli di stato italiani (alternative 1 e 3 non

corrette). Capita a volte, tuttavia, che anche lo stato si affidi ad un sindacato di collocamento per

piazzare i propri titoli. Inoltre si tenga presente che, recentemente, il BTPItalia è stato collocato

dallo stato direttamente sul mercato secondario (MOT). In questo ultimo caso gli investitori hanno

potuto acquistare i titoli in collocamento inserendo un ordine di acquisto direttamente sul mercato

regolamentato.

Le aste dei titoli di Stato sono di due tipologie: l’asta competitiva, utilizzata per i Bot, e l’asta marginale,

adottata per gli altri titoli di stato (Btp, Cct, Ctz). La fase di offerta risulta analoga nell’asta competitiva e

nell’asta marginale: il Tesoro rende note le quantità dei titoli oggetto di emissione e le relative

caratteristiche. Anche nella fase di richiesta le due modalità di asta prevedono un meccanismo comune: gli

operatori (banche, sim, Poste italiane, …) inviano a Banca d’Italia, che gestisce il procedimento, le proprie

richieste con quantitativo domandato e prezzo, indicando fino ad un massimo di tre proposte.

Le due aste prevedono una modalità di funzionamento differente nella fase di aggiudicazione. Banca d’Italia

ordina le proposte pervenute in ordine decrescente di prezzo e procede a soddisfare le richieste partendo

dall’offerta migliore, fino ad esaurimento del quantitativo di titoli emessi dallo Stato.

Nell’asta marginale, tutti gli aggiudicatari pagano il medesimo prezzo, pari al prezzo dell’ultimo operatore

aggiudicatario (prezzo marginale). (alternativa 2 corretta)

Nell’asta competitiva (Bot), al contrario, il prezzo di aggiudicazione di ogni partecipante all’asta è diverso ed

è pari al prezzo effettivamente offerto da ogni singolo operatore (alternativa 4 non corretta, poiché

riferibile esclusivamente ai Bot). Il prezzo ufficiale d’asta, utilizzato per offrire successivamente i titoli agli

investitori privati, è invece pari al prezzo medio ponderato dei prezzi espressi dagli intermediari rimasti

aggiudicatari (ponderato ovviamente per le relative quantità).

3) Con riferimento alle obbligazioni strutturate del tipo reverse convertible, quale delle seguenti

affermazioni NON è corretta?

1) Si tratta di uno strumento che incorpora un’opzione

2) Si tratta di uno strutturato che espone il possessore dello strumento finanziario al rischio di ricevere

alla scadenza un sottostante (azioni) svalutato rispetto a un valore che funge da strike price

3) Si tratta di uno strumento finanziario che non attribuisce all’investitore il diritto ad un interesse

prestabilito

4) Si tratta di uno strutturato che prevede un’opzione put a favore dell’emittente

Risposta corretta: 3)

Commento:

Le reverse convertible sono titoli strutturati emessi, solitamente, a breve termine (la scadenza nella maggior

parte dei casi si colloca entro i 12 mesi) e generalmente alla pari. Tali obbligazioni strutturate conferiscono

all’investitore il diritto di ricevere una cedola con un tasso fisso molto più elevato dei tassi di mercato

(alternativa 3 corretta, in quanto la domanda richiede di cercare l’affermazione non corretta in merito alle

obbligazioni reverse convertible). Il valore di rimborso del prestito non è certo e dipende dal valore della

quotazione di un altro titolo. In particolare, la reverse convertible risulta caratterizzata dalla presenza di

una opzione put a favore dell’emittente (alternative 1 e 4) che, a scadenza, può decidere se rimborsare il

prestito cash, attraverso la consegna in contanti del valore nominale del capitale, oppure consegnando un

certo quantitativo di azioni, secondo un rapporto prestabilito al momento dell’emissione del prestito. La

3

scelta sulla modalità di rimborso da parte dell’emittente dipende dal valore di mercato dell’azione a

scadenza. Quindi: sotto una reverse convertible vi è una opzione put che, implicitamente, viene venduta

dal sottoscrittore all’emittente.

Si tratta, pertanto, di una obbligazione con una cedola a tasso fisso e indicizzazione sul capitale. L’elevato

ammontare della cedola risulta in parte determinato dall’elevato livello di rischio insito nell’investimento

ma comprende anche il premio dell’opzione implicitamente venduta dall’investitore all’emittente.

Generalmente nei titoli reverse convertible è presente la clausola di knock-in, che indica una percentuale di

svalutazione minima (in genere tra il 15 e il 30 %) del prezzo di mercato dell’azione che deve essere

necessariamente raggiunta affinché l’emittente possa rimborsare il prestito attraverso la consegna dei titoli

azionari. La clausola di knock-in rappresenta un beneficio a favore dell’investitore, poiché rende

maggiormente difficoltoso e complessivamente meno probabile il rimborso attraverso la consegna delle

azioni. In altri termini, se il titolo non presenta la clausola di knock-in, a scadenza l’emittente rimborsa il

valore nominale in contanti (e la cedola, comunque sempre presente) nel caso in cui il valore di mercato dei

titoli azionari in quel momento risulti superiore al valore nominale del prestito; viceversa, l’emittente

procede alla consegna fisica delle azioni e alla remunerazione cedolare se il valore di mercato dei titoli è

inferiore al valore nominale del prestito. In caso di presenza della clausola di knock-in, se il valore di

mercato del titolo è sceso, anche per un solo giorno durante la durata del prestito, fino a toccare il livello di

knock-in, l’emittente a scadenza potrà consegnare azioni se il loro valore è inferiore al valore nominale del

prestito (cioè il prezzo dell’azione sottostante è sceso sotto lo strike price). Naturalmente, se a scadenza il

prezzo delle azioni è salito l’emittente rimborsa il capitale. Viceversa, se a scadenza il valore di mercato

delle azioni risulta al di sotto del valore nominale del prestito, ma il prezzo dell’azione non ha mai raggiunto

il limite prefissato di knock in durante la vita del prestito, allora l’emittente è tenuto a rimborsare il valore

nominale. In entrambi i casi, dunque, l’investitore risulta esposto al rischio di ricevere alla scadenza azioni

svalutate rispetto al valore nominale (alternativa 2).

4) Nei titoli strutturati reverse convertible, il soggetto emittente:

1) Deve necessariamente rimborsare almeno il valore nominale dei titoli obbligazionari emessi

2) Acquista implicitamente un’opzione put da parte del sottoscrittore

3) Rimborsa il valore nominale delle obbligazioni emesse solo a patto che il prezzo del sottostante sia

inferiore allo strike price dell’opzione che ha acquistato

4) È in posizione equivalente all’acquirente di un Interest Rate Swap

Risposta corretta: 2)

Commento:

Vedi commento precedente

5) Quale delle seguenti affermazioni, riferite al Tasso di Rendimento Effettivo a Scadenza (TRES) di un

titolo obbligazionario, NON è corretta?

1) La formula del TRES nel caso degli zero coupon è molto più semplice di quella per i titoli con cedola

2) Il TRES costituisce un tasso interno di rendimento

3) Il TRES è dato dal rapporto tra la sommatoria delle cedole e della plusvalenza sul valore di vendita e il

corso secco del titolo

4) Il TRES è un indicatore di rendimento completo

Risposta corretta: 3)

Commento:

Per analizzare il rendimento di un titolo di debito a tasso fisso risulta possibile calcolare, oltre al tasso

nominale dato dal rapporto tra cedola e valore nominale, il tasso di rendimento immediato, che considera

4

l’ammontare dell’investimento iniziale, poiché è ottenuto come rapporto tra la cedola annua e il corso

secco, ma ignora l’eventuale presenza di capital gain e la struttura temporale del titolo, rivelandosi

significativo esclusivamente per una valutazione legata ad orizzonti temporali molto brevi.

L’indicatore maggiormente completo e significativo del rendimento di un titolo a tasso variabile è

rappresentato dal TRES (tasso di rendimento effettivo a scadenza), spesso definito anche yield to maturity o

tasso interno di rendimento o internal rate of return (IRR)

Il Tres è quel tasso che uguaglia i flussi finanziari in uscita (prezzo) e il valore attuale dei flussi finanziari

futuri in entrata (remunerazione cedolare periodica e rimborso del capitale), utilizzando il regime della

capitalizzazione composta. Nel caso più semplice si può scrivere:

C

Mn

1 i n

dove:

- C = flusso in uscita: capitale iniziale

- M = montante del capitale investito (ammontare a scadenza); M=C+I (flusso di interessi complessivo)

- i = tasso

- n = tempo

In particolare, per i titoli zero coupon, la formula del Tres assume la seguente configurazione:

C

R

1 i n

dove R rappresenta il rimborso alla scadenza (100, poiché gli zero coupon sono rimborsati alla pari),

essendo inesistenti i flussi cedolare intermedi, C il prezzo di acquisto dello zero coupon (che corrisponde al

corso tel quel in quanto gli zero coupon sono quotati tel quel non essendo necessario il calcolo del rato

cedola) e i è il Tres. Facciamo un esempio: se compro uno zero coupon che scade tra 3 anni al prezzo di 95 il

TRES si ricava in questo modo:

95

100

1 i 3

Da cui:

100

i

95

1

3

1

Per i titoli di debito a tasso fisso che, al contrario, presentano cedole periodiche, la formula

dell’attualizzazione che consente di individuare il Tres assume la seguente configurazione:

VA

F3

F1

F2

Fn

...

2

3

1 i 1 i

1 i

1 i n

VA

n

1 ti t

F

t 1

5

Dove VA è il prezzo tel quel del titolo e F sono i flussi (cedole e rimborso del capitale) che si verificano

durante il tempo. Si noti che, diversamente dal caso dello zero coupon, non si può ricavare il TRES con una

semplice formula, e ciò per motivi matematici. Allora il TRES viene ricavato attraverso un procedimento

iterativo, cioè per tentativi. Quindi, nella formula, si dovrà trovare un tasso da mettere al posto della i per

ottenere esattamente il corso tel quel del titolo. Quindi risulta corretta l’alternativa 3, che non identifica la

formula per il calcolo del Tres.

Attenzione

Alcune osservazioni sul TRES.

6)

il TRES dei titoli con cedola fissa, se calcolato ex ante (cioè prima di fare l’investimento nel titolo), è diverso

dal TRES calcolato ex post (cioè a fine investimento). Il calcolo del Tres, infatti, implicitamente ipotizza che

l’investitore che compra il titolo lo tiene fino a scadenza (quindi il Tres ex ante non si può calcolare se si pensa

di vendere il titolo prima della scadenza) e che tutte le cedole incassate sono reinvestite fino a scadenza allo

stesso tasso, cioè al Tres stesso. Si noti, invece, che nei titoli zero coupon, non essendovi il problema del

reinvestimento delle cedole, nel caso in cui l’investitore detiene il titolo fino a scadenza il Tres ex ante

corrisponde al Tres ex post (a meno ovviamente di default dell’emittente).

se un titolo a cedola fissa ha un prezzo inferiore a 100, cioè sotto la pari, il Tres è maggiore del tasso cedolare,

e viceversa.

La volatilità o duration modificata di un BTP con cedola semestrale del 5% e scadenza 5 anni:

1) è minore di quella di un BoT annuale

2) è maggiore di quella di un BTP con stessa scadenza ma cedola del 4%

3) è uguale a quella di un BTP con stessa scadenza ma cedola del 4%

4) è maggiore di quella di un CCT a 5 anni

Risposta corretta: 4)

Commento:

Si veda anche commento precedente su duration. Si ricorda che: la duration modificata, o modified

duration (MD) è data da:

D

MD

(

1

TRES

)

Cioè Duration diviso (1+TRES). Si noti quindi che la duration modificata è per forza di cose minore della

duration. La duration modificata è fondamentale per calcolare velocemente le variazioni di prezzo al variare

dei tassi. Ricordiamo, infatti che:

P

D

i

P

(1 TRES )

Cioè la variazione percentuale del prezzo di un titolo a tasso fisso (delta P su P significa appunto quanta

varia il prezzo in percentuale) è, all’incirca (come vedete non c’è il segno uguale nella formula), - MD x

Variazione dei tassi (delta i). Si noti che il segno meno fa sì che se i tassi salgono il prezzo scende e

viceversa. Quindi, se un titolo a tasso fisso ha modified duration uguale a 5 e i tassi si abbassano di 0,50%

allora il prezzo sale del 2,5% circa. Si noti che in alcune domande, potrebbe essere dato il valore della

duration e del Tres al fine di calcolare la duration modificata per poi procedere alla risposta.

6

7) Un titolo obbligazionario a tasso fisso ha duration uguale a 6 e tasso di rendimento effettivo a

scadenza pari a 5%. A fronte di un innalzamento di 0,50% dei tassi di interesse (in ipotesi di spostamento

parallelo della curva dei rendimenti), a quanto ammonta, approssimativamente, la variazione

percentuale del prezzo?

1) - 6.00%

2) 5%

3) -2,86%

4) - 5%

Risposta corretta: 3)

Commento:

Vedi anche commento alla domanda 7). Innanzitutto, si può escludere la risposta 2), in quanto a seguito di

un innalzamento dei tassi di interesse i prezzi dei titoli a tasso fisso scendono. Per rispondere a questa

domanda occorre ricordarsi della ben nota formula che lega la variazione percentuale del prezzo di un

titolo a tasso fisso alla variazione dei tassi di interesse, e cioè:

∆𝑃

𝐷

~ − (1+𝑇𝑅𝐸𝑆)

𝑃

Si noti che

× ∆𝑖

𝐷

(1+𝑇𝑅𝐸𝑆)

corrisponde alla cosiddetta modified duration (duration modificata). Ora, se la duration

è 6 e il TRES 5%, la duration modificata sarà uguale a 5,71 circa, che moltiplicato per 0,50% (cioè 0,005) da

2,86% circa (naturalmente con il segno meno davanti)

8) Una obbligazione reverse floater

1) è conveniente per investitori che attendono rialzi dei tassi di interesse

2) prevede che il sottoscrittore si ponga nella posizione equivalente al compratore di un interest rate

swap

3) è un’obbligazione che può essere indicizzata a tassi del mercato interbancario

4) prevede l’implicita cessione di una put esotica da parte del sottoscrittore nei confronti del soggetto

emittente

Risposta corretta: 3)

Commento:

Le obbligazioni fixed reverse floater sono obbligazioni che presentano questa struttura: inizialmente, nei

primi 2-3 anni di vita, sono obbligazioni a tasso fisso (a volte con cedola decrescente, cioè step down). Poi si

trasformano in obbligazioni a tasso variabili, ma sono indicizzate in maniera inversa ad un tasso di

riferimento, che solitamente è un tasso interbancario quale Euribor o Libor (quindi la risposta 3) è corretta),

in quanto il sottoscrittore riceve un tasso fisso meno un tasso variabile.

Esempio: obbligazioni fixed reverse floater, della durata di 15 anni, che paga le seguenti cedole:

Anno 1: 10%

Anno 2: 7%

Anno 3: 10%-2Libor 6 mesi

Anno 4: 10%-2Libor 6 mesi

Anno 5: 10%-2Libor 6 mesi

…….

Come è facile capire, dal terzo anno in avanti l’obbligazione è a tasso variabile, ma chi la compra deve

sperare in un ribasso dei tassi (se i tassi scendono, infatti, la cedola aumenta. La risposta 1) è quindi

sbagliata). Si noti che queste obbligazioni possono anche nascere direttamente come obbligazioni a tasso

7

variabile, cioè senza la parte iniziale a tasso fisso: si parla in questo caso semplicemente di reverse floaters.

Sotto a queste obbligazioni non vi è una cessione di una put esotica2. Per quanto riguarda invece il raffronto

con un interest rate swap si può osservare che:

L’interest rate swap (IRS) è un contratto derivato in cui due parti si accordano per scambiarsi reciprocamente

un flusso di interessi.

In particolare, nella sua forma più semplice, l’IRS prevede che il compratore paghi periodicamente un tasso

fisso e riceva un tasso variabile, ad esempio 4% contro Euribor 6 mesi (il compratore è quindi rialzista, cioè

spera nel rialzo dei tassi); viceversa il venditore di un IRS paga un variabile e riceve un fisso (il venditore è

quindi ribassista, cioè spera che i tassi scendano).

Ora, la reverse floater potrebbe al più essere paragonata alla vendita di un IRS. Infatti sia il venditore di un IRS

sia il compratore di una reverse floater sperano in un ribasso dei tassi. Tuttavia, anche il raffronto con la

posizione del venditore di un IRS non sarebbe corretto al 100%: infatti, nel caso in cui i tassi salgono molto,

cioè oltre il tasso fisso prefissato, il venditore di un IRS si trova ad avere un esborso, cioè paga un variabile

maggiore del fisso che riceve. Nel caso delle reverse floater, invece, se i tassi salgono al massimo il

sottoscrittore riceve una cedola nulla, ma di certo non dovrà egli versare del soldi all’emittente della

obbligazione.

In realtà l’acquisto della reverse floater equivale all’acquisto di una opzione interest rate floor, cioè una

particolare opzione sui tassi di interesse dove, a seguito del pagamento di un premio, l’acquirente ottiene un

introito se il tasso variabile di riferimento (ad esempio il Libor) scende al di sotto di una soglia prefissata, ad

esempio il 5%. In definitiva l’acquirente del floor riceve un fisso contro un variabile: anche in questo caso,

quindi, chi compra un interest rate floor è ribassista ma, diversamente dal venditore di uno swap, ottiene un

introito positivo o al massimo nullo (cioè esattamente come il comprato della reverse floater)

9) Un titolo obbligazionario a tasso fisso paga una cedola annua del 4% e prevede un rimborso in unica

soluzione a scadenza tra 4 anni. Se i tassi della curva zero coupon sono rispettivamente 2,5% a un anno,

3,5% a due anni, 4% a tre anni, 5% a quattro anni, e il titolo è prezzato dal mercato al suo fair value,

allora è possibile affermare che il prezzo del titolo sarà:

1) 99,45

2) 100

3) 103,4

4) 96,75

Risposta corretta: 4)

Commento:

Per rispondere a questa domanda occorre partire dalla formula del prezzo dei titoli a tasso fisso, e cioè:

VA

F3

F1

F2

Fn

...

1 i 1 i 2 1 i 3

1 i n

Il prezzo di un titolo a tasso fisso, quindi, è il valore attuale dei flussi futuri che paga il titolo, scontati ad

appropriati tassi di sconto. In particolare, se il titolo è prezzato correttamente dal mercato, i flussi sono

scontati in base ai tassi della curva zero coupon (a cui eventualmente si deve aggiungere uno spread se si

considera anche il rischio di credito). Nel caso della domanda, sarà:

P

4

4

4

104

96,75

2

3

1 0.025 1 0.035 1 0.04 1 0.054

2

Ricordiamo che le opzioni esotiche sono opzioni che prevedono particolari profili di pay-off (guadagni e perdite),

differenti da quelli delle normali opzioni. Tra le opzioni esotiche più note vi sono quelle path dependent, ovvero quelle

dove il valore finale dipende dal percorso seguito dal prezzo del sottostante nel corso del tempo, e non solamente dal

valore del sottostante a scadenza (ad esempio opzioni con barriera)

8

10)

In caso di tassi decrescenti, quale dei seguenti investimenti può essere considerato il migliore?

1) Acquisto di un IRS

2) Acquisto del foglio cedole di un BTP decennale

3) Acquisto del mantello di un BTP decennale

4) Acquisto di una obbligazione reverse convertible

Risposta corretta: 3)

Commento:

Vedi anche commento alle domande precedenti in tema di reverse convertible. In questa domanda si

escludono le risposte 1), perché chi compra un IRS è rialzista sui tassi, e 4) perché chi compra la reverse

convertible punta sull’andamento del prezzo di una azione. Tra la 2) e la 3) si sceglie la 3) perché il mantello

ha una duration maggiore del foglio cedole e quindi, in caso di ribasso dei tassi, e di conseguente rialzo dei

prezzi, è meglio il mantello.

11) Il "Price earning ratio" può essere calcolato come rapporto tra:

1) il prezzo di mercato di un’azione ordinaria e gli utili per azione relativi all’anno più recente;

2) la media dei prezzi degli ultimi cinque anni e l’utile per azione dell’ultimo anno;

3) l’ultimo prezzo e il prezzo di emissione;

4) il prezzo espresso in valuta estera e il prezzo espresso in valuta locale.

Risposta corretta: 1)

Commento

Come noto il price earning è il rapporto tra prezzo per azione e utile per azione: il problema, tuttavia, è cosa

mettere a numeratore e a denominatore di tale rapporto. Nella sua forma più semplice (risposta 1), questo

indicatore è calcolato considerando il prezzo corrente e l’ultimo utile approvato in sede di assembla: si noti

però che, calcolato in questo modo, il price earning può dare una visione distorta delle cose: se siamo ad

esempio a Novembre, il prezzo corrente è quello di novembre, ma l’ultimo utile è quello dell’anno

precedente. Proprio per questo gli analisti tendono a riformulare il price earning in diversi modi: ad

esempio considerando un prezzo medio degli ultimi mesi rapportandolo ad un utile medio degli ultimi mesi

(estratto ad esempio dalle trimestrali).

12) Un’obbligazione con warrant è caratterizzata dal fatto che al possessore:

1) è imposto, secondo modalità prefissate, un obbligo di acquisto di altri titoli

2) è concessa, secondo modalità prefissate, un’opzione per l’acquisto di altri titoli

3) è concessa una garanzia accessoria in caso di fallimento della società che ha emesso il titolo

4) è data facoltà di convertire anticipatamente il titolo in azioni della società emittente

Risposta corretta: 2

Commento

Le obbligazioni cum warrant sono titoli di credito che incorporano un buono (o warrant) che attribuisce al

loro possessore la facoltà (e non l’obbligo) di acquistare o sottoscrivere, entro un determinato periodo,

una o più azioni (definite azioni di compendio) - o altri valori mobiliari - ad un prezzo, di norma, stabilito o

determinabile in base alle modalità di calcolo indicate dall’emittente (alternativa 2 corretta).

In relazione alla natura delle azioni di compendio si distingue il tipo di facoltà connesso all’esercizio del

warrant: si ha una facoltà di acquisto se le azioni di compendio sono già in circolazione, mentre si ha una

facoltà di sottoscrizione quando le azioni di compendio sono di nuova emissione.

Il warrant è generalmente separabile dall’obbligazione e negoziabile autonomamente, pertanto il warrant è

un titolo accessorio rispetto al titolo principale (obbligazione) e possiede una propria scadenza. Tale natura

dello strumento in esame fa sì che lo strumento finanziario principale rappresentato dall’obbligazione

9

ordinaria sopravviva all’esercizio del warrant e venga estinto secondo un piano di ammortamento previsto

dal regolamento del prestito.

Grazie a questo carattere del warrant, un soggetto potrà essere, al tempo stesso, creditore e socio della

società. Infatti l’esercizio dell’opzione non comporta la perdita della qualità di obbligazionista: basterà

pagare il prezzo di esercizio stabilito moltiplicato per il numero delle azioni o valori mobiliari a cui il warrant

dà diritto (alternativa 4 non corretta).

La facoltà di separare il warrant dall’obbligazione principale porta alla possibile convivenza di tre figure di

investitori: il possessore dell’obbligazione provvista di warrant che percepisce un reddito dall’investimento

obbligazionario e dispone della facoltà incorporata nel warrant; il possessore dell’obbligazione ormai priva

del warrant a seguito della scadenza dei termini per il suo esercizio oppure a seguito della sua cessione a

terzi; il possessore del solo warrant, individuabile in colui che ha ceduto a terzi l’obbligazione principale

trattenendo il warrant, sia in colui che ha acquistato il solo warrant dal possessore dell’obbligazione.

L’esercizio della facoltà rappresenta un elemento distintivo dell’obbligazione cum warrant rispetto

all’obbligazione convertibile: al momento dell’esercizio del warrant, a colui che esercita la facoltà è

richiesto un esborso di denaro pari al prezzo di esercizio prestabilito moltiplicato per il numero delle azioni

di compendio di cui ha diritto; ciò comporta l’effettuazione di un ulteriore investimento che va ad

aggiungersi a quello in precedenza sostenuto per l’acquisto (o la sottoscrizione) delle obbligazioni cum

warrant, ovvero per acquistare il warrant (se circolante autonomamente). Nel caso di un prestito

obbligazionario convertibile, l’esercizio dell’opzione di conversione non comporta alcun ulteriore esborso di

denaro in quanto le obbligazioni cessano di esistere e si trasformano in azioni.

13) L’operazione mediante la quale avviene la separazione della componente cedolare del titolo dal valore di

rimborso dello stesso si definisce:

1)

2)

3)

4)

Coupon yielding

Sconto

Coupon stripping

Rimborso anticipato

Risposta corretta: 3

Commento

Il coupon stripping è l’operazione mediante la quale un titolo obbligazionario provvisto di cedole viene

diviso in due attività finanziarie distinte, un mantello e un foglio cedole. Tali attività sono dotate di vita

autonoma e possono essere negoziate separatamente (alternativa 3 corretta).

Il mantello corrisponde al valore di rimborso del titolo privato delle componenti cedolari (strips): in pratica

il mantello assume la forma di uno zero coupon.

Grazie alle operazioni di coupon stripping si rende possibile soddisfare le esigenze differenziate di peculiari

categorie di investitori: da un lato coloro i quali desiderano beneficiare ad epoche stabilite di un flusso di

fondi di entità prefissata (rappresentato dal foglio cedole); dall’altro quei soggetti interessati a

precostituirsi a un’unica data futura un capitale di importo cospicuo originato dall’impiego iniziale di una

somma relativamente ridotta nel frattempo improduttiva di interessi espliciti (il mantello).

Ciò solitamente avviene per il tramite di operatori in proprio o intermediari che per tale via mobilizzano

convenientemente il proprio portafogli titoli o, in alternativa, acquistano sul mercato i titoli più adatti

all’operazione per compiere contestualmente in contropartita della propria clientela la negoziazione

separata delle loro componenti.

14) Sottoscrivendo un’obbligazione a tasso fisso del tipo “basket linked” un investitore acquista una normale

obbligazione a tasso fisso e:

1) un’opzione call sull’indice del mercato azionario in cui sono quotati i titoli inclusi nel paniere di

riferimento

2) un’opzione call sui titoli azionari inclusi nel paniere di riferimento

10

3) un’opzione put sui tassi di interesse

4) un’opzione call su uno o più indici di mercato azionario

Risposta corretta: 2

Commento

I titoli obbligazionari strutturati sono definiti dal regolamento di borsa quali obbligazioni con un rimborso

e/o una remunerazione indicizzata all’andamento dei prezzi di una delle seguenti attività:

a) azioni negoziate in mercati regolamentati in Italia o in un altro Stato, che presentino requisiti di elevata

liquidità;

b) titoli di Stato negoziati su mercati regolamentati, che presentino requisiti di elevata liquidità;

c) tassi di interesse ufficiali o generalmente utilizzati sul mercato dei capitali, non manipolabili e

caratterizzati da trasparenza nei metodi di rilevazione e diffusione;

d) valute, la cui parità di cambio sia rilevata con continuità dalle autorità o dagli organismi competenti e

comunque convertibili;

e) merci per le quali esista un mercato di riferimento caratterizzato dalla disponibilità di informazioni

continue e aggiornate sui prezzi delle attività

negoziate;

f) quote o azioni di OICR;

g) indici o panieri relativi alle attività di cui alle lettere precedenti, nonché panieri di indici riferiti alle

medesime attività, a condizione che tali panieri o indici siano notori e caratterizzati da trasparenza nei

metodi di calcolo e diffusione.

I titoli strutturati sono costituiti da un titolo di debito ordinario associato a strumenti derivati che generano

l’indicizzazione complessa alle variabili riportate.

In particolare, nell’ambito dell’indicizzazione a parametri correlati al mercato azionario, si tende a

distinguere tra:

- Equity linked: il valore di rimborso risulta parametrato all’andamento di un singolo titolo azionario.

L’obbligazione incorpora una opzione call sull’azione sottostante.

- Basket linked: il valore di rimborso viene indicizzato all’andamento di un paniere di titoli azionari. Il

titolo obbligazionario è associato ad una opzione call sui titoli azionari inclusi nel paniere di

riferimento (risposta 2 corretta)

- Index linked: il valore di rimborso risulta correlato all’andamento di uno o più indici del mercato

azionario. Il titolo obbligazionario incorpora una opzione call su uno o più indici.

15)

Il rapporto tra gli utili distribuiti agli azionisti e il totale degli utili conseguito da una società nel periodo di

valutazione, prende il nome di:

1) indice di Sharpe

2) price/cash flow

3) pay-out ratio

4) price/earning

Risposta corretta: 3

Commento

I multipli di Borsa riflettono un processo di analisi dei titoli azionari finalizzato ad individuare delle

grandezze economiche significative da confrontare con i valori dei comparables, ovvero delle aziende che

presentano le medesime caratteristiche, in termini economici e di settore di attività o, più in generale, di

comparto.

Gli indicatori (o multipli) di Borsa maggiormente utilizzati dagli analisti per stimare il grado di attrattività di

un investimento azionario sono:

- il Price earning

11

- il Price cash flow (o price cash earnings)

- il Dividend Yield

- il Price Book Value

- Il Pay Out Ratio

Il price earnings ratio è calcolato come rapporto tra prezzo di una azione e utile per azione, pertanto

l’alternativa 4 risulta non corretta.

Il price cash flow risulta determinato attraverso un rapporto che pone al numeratore il prezzo dell’azione e

al denominatore l’aggregato composto da utile netto, ammortamenti e accantonamenti.

L’alternativa 2, pertanto, non è corretta.

Il Dividend Yield esprime il rapporto tra il dividendo e il prezzo di mercato del titolo.

Il Price book value è calcolato come rapporto tra il valore di mercato del titolo e l’ammontare del

patrrimonio netto.

Il Pay Out ratio, infine, viene ricavato rapportando i dividendi distribuiti all’utile conseguito dalla società e

rappresenta un parametro utilizzato per valutare il livello di autofinanziamento e la politica di

stabilizzazione dei dividendi. (alternativa 3 corretta)

Quesiti sui Derivati

1) Se un’opzione, in corrispondenza della sua scadenza, ha un delta uguale a 1, è possibile

affermare che:

1) l’opzione è in the money

2) l’opzione è out of the money

3) l’opzione è at the money

4) le informazioni sono insufficienti per rispondere

Risposta corretta: 1)

Commento:

Nell’ambito della valutazione degli strumenti finanziari derivati assumono un ruolo fondamentale le greeks.

Le greeks sono una serie di indicatori, contraddistinti e rappresentati da una lettera greca, che individuano

la sensibilità del prezzo di una opzione al variare di alcuni fattori che influenzano la determinazione stessa

del valore del diritto che viene scambiato. In particolare, ciascun indicatore studia la variazione di uno dei

fattori rilevanti, supponendo che tutti gli altri rimangano costanti. Le greeks sono tipicamente applicate ai

contratti option based.

Un indicatore fondamentale è il Delta. Il delta esprime la variazione del prezzo del derivato a fronte della

variazione marginale del prezzo del sottostante. Il delta assume segno positivo per le opzioni call e segno

negativo per le opzioni put. Ciò accade perché la relazione tra prezzo del sottostante e prezzo del derivato è

di tipo diretto per le call, mentre la relazione è inversa per le put. In corrispondenza, infatti, ad un aumento

del prezzo del titolo sottostante, si incrementa il valore del diritto ad acquistarlo ad un importo prefissato

(quindi dell’opzione call), mentre si deprezza il diritto a venderlo ad una cifra predefinita (si assiste quindi

ad un decremento nel prezzo dell’opzione put). Viceversa, nel caso di decremento del valore del

sottostante, la riduzione di prezzo neutralizza il segno negativo del delta della put, testimoniando l’effettivo

beneficio che questa situazione riflette sulla opzione put.

12

Il delta assume quindi valori compresi tra 0 e 1 per la call e tra 0 e –1 per la put. Tali valori del delta

riflettono una oscillazione tra lo 0 e il 100%. Quindi, in altri termini, il delta esprime la percentuale con cui la

variazione del prezzo del sottostante si riflette sulla variazione del prezzo del derivato. Ad esempio un delta

pari al 60% indica che la variazione di 1 euro nel prezzo del sottostante comporterà una variazione di 0,6

euro nel prezzo del derivato. Se il delta assume valore pari a 0 significa che la variazione del sottostante

non si riflette per nulla sul prezzo del derivato, viceversa delta 100 indica che la variazione di prezzo del

derivato è pari a quella del sottostante.

Una interpretazione aggiuntiva permette di individuare nel delta l’indicazione delle probabilità associate ad

un esercizio profittevole dell’opzione a scadenza.

Infatti se l’opzione ha pochissime probabilità di essere esercitata, quindi è fortemente out of the money,

eventuali variazioni di prezzo del sottostante non si riflettono in modo significativo sul prezzo del derivato,

quindi il delta tenderà ad assumere valori prossimi allo zero. Viceversa se vi sono elevata probabilità di

esercizio del diritto, quindi l’opzione è fortemente in the money, ogni variazione di prezzo del sottostante

tenderà a riflettersi in modo pressoché integrale sul valore del derivato, ed il delta tenderà ad assumere

valori vicini a 100.

Quindi una opzione delta 100 (o 1, a seconda che venga espresso in termini percentuali o meno) verrà

certamente esercitata in the money, mentre un derivato con delta 0 scadrà out of the money e i valori

intermedi indicano la probabilità di scadere in the money.

L’alternativa corretta è pertanto la 1.

2) Un investitore decide di acquistare un'opzione put su un titolo azionario. Il costo dell'opzione

è di 2,50 euro per azione; lo strike price è 50 euro. Qual è il rendimento dell'investitore se alla

data di scadenza dell'opzione il prezzo del titolo azionario sottostante si attesta a 46 euro?

1) 60%

2) 0

3) 8%

4) circa 8,7%

Risposta corretta: 1)

Commento:

Innanzitutto, poiché siamo di fronte ad una opzione put, l’acquirente ottiene un guadagno se il prezzo

dell’azione sottostante scende. In questo caso, poiché lo strike price è 50 e il prezzo 46 l’acquirente

guadagna 4 euro per azione. Ora, avendo pagato 2,5 euro per opzione, il guadagno percentuale è del 60%,

cioè (4-2.5)/2.5

13

3) Il valore finale di una opzione lookback call su una azione è pari:

1) a zero se il prezzo finale dell'azione è superiore al minimo prezzo raggiunto dall'azione

durante la vita dell'opzione

2) alla differenza tra il prezzo finale dell'azione e lo strike price fissato dal venditore dell'opzione

alla data di scadenza

alla differenza tra il prezzo finale dell'azione e il prezzo che l'azione aveva il primo giorno di

contrattazione dell'opzione

4) alla differenza tra il prezzo finale dell'azione e il prezzo minimo raggiunto dall'azione durante

la vita dell'opzione

Risposta corretta: 4

Commento:

Nelle opzioni lookback lo strike price è determinato a posteriori: in pratica, alla scadenza dell’opzione, si

guarda l’andamento del prezzo del sottostante e si determina lo strike price come prezzo più favorevole per

l’acquirente. Nel caso di una call, ad esempio, si guarda il prezzo più basso toccato dal sottostante nel

periodo di vita dell’opzione e tale prezzo diviene lo strike price. Si noti, tuttavia, che nonostante tale

previsione, non è detto che l’acquirente dell’opzione ci guadagni; infatti, occorre sempre considerare a che

prezzo l’opzione viene acquistata.

4) Se una opzione put di tipo euopeo scade tra sei, è possibile che il suo delta abbia un valore

prossimo a zero?

1) Si, ma solo se il sottostante dell'opzione è un indice azionario

2) No, mai

3) Si, se l'opzione è deep out of the money

4) Si, ma solo se l'opzione è trattata in un mercato OTC

Risposta corretta: 3

Commento:

Vedi anche commento alla domanda 4). Il delta di una opzione put può assumere valori compresi tra -1 e 0.

Ricordiamo che il delta è un indicatore che ci dice quanto il prezzo dell’opzione è sensibile alle variazioni di

prezzo del sottostante. Detto in altri termini: se il prezzo del sottostante si muove di un euro, ad esempio,

di quanto cambia il prezzo dell’opzione?? Se il delta è uguale a 1 per una call, o a -1 uno per una put (-1

perché, come noto, il prezzo dell’opzione put ha un andamento inverso rispetto al sottostante), la

variazione di prezzo del sottostante si riverbera al 100% sul prezzo dell’opzione. Viceversa, se il delta è

vicino a zero, allora la variazione di prezzo del sottostante non incide sull’andamento del prezzo

dell’opzione. Ora, è abbastanza semplice capire che se una opzione è deep out of the money, cioè la

scommessa al rialzo o al ribasso che si è fatta è praticamente persa, allora le variazioni di prezzo del

sottostante non incidono sul prezzo della opzione, che sarà zero e rimarrà zero. Facciamo un raffronto con

le scommesse sportive: se puntate sulla partita Juventus – Genoa, vincente il Genoa, ma dopo il primo

tempo il Genoa perde 5 a zero, quante vale la vosta scommessa?? Ovviamente zero. E se al 15esimo della

ripresa il Genoa segna un gol quanto vale vostra scommessa??? Ancora zero

14

5) L'acquisto di una opzione call e di una opzione put con lo stesso prezzo di esercizio:

1) è conveniente quando si ritiene che il prezzo del sottostante salirà

2) è conveniente quando si ritiene che il prezzo del sottostante scenderà

3) è conveniente quando si ritiene che il prezzo del sottostante non subirà oscillazione nel

breve periodo

4) nessuna delle altre alternative è corretta

Risposta corretta: 4

Commento:

L’acquisto di una opzione call e di una opzione put con stesso strike price rappresenta una combinazione

sintetica che viene definita straddle. Tale strategia può essere interessante se si prevede o un forte rialzo, o

un forte ribasso del sottostante. Infatti, se si comprano due opzioni, call (cioè rialzista) e put (cioè

ribassista), si pagano due premi. Se il prezzo rimane costante sicuramente si perde, avendo appunto pagato

due premi. Viceversa, se il prezzo sale molto o scende molto si guadagna. Si noti, invece, che se si vuole

puntare sulla stabilità del prezzo, occorre fare esattamente l’inverso, cioè vendere una call e una put con lo

stesso strike price. In questo caso, infatti, si incassano due premi e, se il prezzo non oscilla molto, allora

sicuramente si ottiene un guadagno.

6) L’acquisto di un interest rate collar:

1) Permette di limitare l’esposizione all’incremento dei tassi di interesse senza sopportare

interamente l’onerosità dell’acquisto del solo cap

2) È equivalente al contemporaneo acquisto di un cap e di un floor

1) 3) Permette di limitare l’esposizione al decremento dei tassi di interesse senza sopportare

interamente l’onerosità dell’acquisto del solo floor

2) 4) È equivalente alla contemporanea cessione di un cap e di un floor

Risposta corretta: 1

Commento:

L’acquisto di un collar equivale all’acquisto di un cap e la vendita di un floor. Viceversa, chi vende il collar

è colui che vende un cap e acquista un floor. Per comprendere il collar occorre ricordare cosa sono le

opzioni interest rate cap e interest rate floor: si tratta di opzioni che permettono di proteggersi, ovvero di

speculare, sul rialzo o sul ribasso dei tassi. In particolare:

Chi compra un interest rate cap paga inizialmente un premio e riceve successivamente (per una durata

stabilita dalle parti che costruiscono il contratto) una differenza positiva se il tasso variabile di riferimento, ad

esempio Euribor sei mesi, sale oltre un certo livello stabilito, ad esempio 5%. Quindi, se compro un cap con

tasso fisso del 5%, e l’euribor sale al 6% ad una certa data convenuta per raffrontare il fisso con il variabile (ad

esempio ogni sei mesi), riceverò una differenza positiva di 1% calcolato su un valore nozionale (ad esempio

100.000 euro) stabilito dalle parti che fanno il contratto. Se invece, ad una successiva data convenuta per il

15

raffronto (dopo altri sei mesi) l’euribor si attesta al 4% non ricevo nulla. In definitiva, l’acquirente del cap è

rialzista, cioè spera in un rialzo dei tassi di interesse.

Inversamente il floor è una opzione che permette all’acquirente, che paga inizialmente il premio, di

guadagnare se i tassi scendono; infatti, in queste opzioni viene fissato un tasso minimo, ad esempio 3%, e se

il tasso variabile di riferimento, ad esempio Euribor sei mesi, scende sotto a questa soglia, il compratore

riceve una differenza. In definitiva, l’acquirente del floor è ribassista, cioè spera in un ribasso dei tassi di

interesse.

A chi servono questi contratti? L’acquisto del cap può servire a chi vuole speculare sul rialzo dei tasso ovvero

a chi si vuole coprire dal rialzo dei tassi (ad esempio chi ha un mutuo a tasso variabile). Viceversa l’acquisto

del floor serve a chi vuole speculare sul ribasso dei tassi di interesse ovvero vuole proteggersi dal ribasso (ad

esempio un investitore che ha una obbligazione a tasso variabile). L’acquisto del floor serve anche a chi ha un

mutuo a tasso fisso ma ritiene che i tassi scenderanno per un certo periodo di tempo e vuole sfruttare questo

ribasso senza dover trasformare il mutuo da fisso a variabile.

Si noti che i venditore dei cap e dei floor hanno aspettative inverse rispetto

In conclusione: chi compra un collar sta comprando un cap (e quindi è rialzista ovvero teme un rialzo dei

tassi) e sta pagando un premio; ma contemporaneamente sta anche vendendo un floor, cioè sta incassando

un premio (solitamente di minore entità del premio pagato sul cap). Complessivamente, quindi, il

compratore del collar si protegge dal rischio di rialzo dei tassi spendendo meno di chi compra solo il cap.

L’unico inconveniente consiste nel fatto che, se i tassi scendono significativamente invece di salire, il

compratore del collar potrebbe trovarsi costretto a pagare un differenziale a chi ha comprato da lui il floor.

7) Un portafoglio composto dall’acquisto di un’attività finanziaria e di un’opzione put sulla

medesima attività può dare:

1) un guadagno massimo uguale al valore del put

2) una perdita limitata e un profitto illimitato

3) una perdita teoricamente illimitata

4) una perdita limitata e un profitto limitato

Risposta corretta: 2

Commento:

Analizziamo, innanzitutto, l’opzione put. Per prima cosa è importante precisare che chi acquista un’opzione

(non importa se put o call) acquista una facoltà; per contro chi vende l’opzione vende una facoltà e dunque

assume potenzialmente un obbligo. Se infatti chi ha la facoltà la esercita sorge un obbligo per il venditore;

se chi ha la facoltà non la esercita, non accade nulla.

Nel caso di un’opzione put, come quella che compone il portafoglio oggetto della domanda, siamo in

presenza di una facoltà di vendita del sottostante ad un prezzo prefissato; acquistando tale facoltà di

vendita, si otterrà un guadagno quando il prezzo di vendita prefissato sarà superiore al prezzo di mercato

del sottostante. In tale situazione, infatti, potrò acquistare il sottostante sul mercato e rivenderlo,

esercitando l’opzione, al prezzo di esercizio prefissato.

Visto che chi acquista l’opzione ha facoltà di dare o meno esecuzione al contratto, egli si trova in una

situazione di vantaggio, che viene compensata dal pagamento di un premio; tale premio viene incassato dal

16

venditore dell’opzione come remunerazione del rischio che corre (ossia sottostare al volere del

compratore). Il premio è comunque “perso” per il compratore dell’opzione; dunque se non sarà

conveniente esercitare la facoltà il compratore dell’opzione subirà una perdita, che comunque non potrà

mai essere superiore a questo importo pagato preliminarmente (infatti il compratore potrebbe incorrere in

perdite superiori solo se esercitasse l’opzione quando non è conveniente farlo – out of the money – ma

ovviamente avendo una facoltà e non un obbligo, si asterrà dal perdere ulteriori somme di denaro!). Il

venditore è invece esposto a perdite maggiori, poiché potrebbe vedersi costretto per esempio a vendere ad

un prezzo prefissato (nel caso in cui abbia venduto una call, ossia una facoltà di acquisto) un’attività che sul

mercato vale una cifra enormemente superiore.

Per una migliore comprensione dei concetti appena analizzati riportiamo di seguito il grafico relativo

all’opzione put dal punto di vista sia del compratore che del venditore.

Si ricorda che il BEP= break even point è il punto di parità, cioè quel punto in cui il beneficio per l’acquirente

dovuto all’esercizio dell’opzione compensa esattamente il premio pagato.

Acquirente di una Put e Venditore di una Put

Put in the

money

Put out of the money

+Premio

-Premio

BEP

Put at the money

Quindi, considerando solo l’opzione, la situazione che si potrebbe prospettare sarebbe quella di una perdita

al massimo pari all’esborso sostenuto per il premio (se l’opzione è out of the money), quindi perdita

limitata, ma anche di un profitto limitato ( in caso di opzione in the money) al massimo pari allo strike price

meno il premio pagato (cioè pari al “break even point”), in quanto il prezzo di mercato può annullarsi ma

non diventare negativo. Se il portafoglio fosse costituito dalla sola opzione put, quindi, potrebbe dare una

perdita limitata ma anche un guadagno limitato.

Nel nostro portafoglio, però, è già presente anche l’attività finanziaria sottostante all’opzione. Si può quindi

notare che:

17

- nel caso in cui il valore dell’attività finanziaria scenda al di sotto del prezzo di esercizio dell’opzione, si

opterà per esercitare l’opzione, cioè si vende il sottostante al prezzo di esercizio, annullando l’effetto di

ribasso del prezzo. In questa situazione l’unica perdita è il premio pagato;

- nel caso in cui il valore dell’attività salga oltre il prezzo di esercizio, non vi sarà l’esercizio dell’opzione

(perché out of the money), e si perderà il premio; però, disponendo già dell’attività, si procederà alla

vendita di questa trovandosi così di fronte ad un profitto illimitato dipendente dal valore che assume

l’attività stessa sul mercato.

- nel caso in cui il valore dell’attività finanziaria sia uguale al prezzo di esercizio, usare o meno l’opzione è

indifferente ed in questo caso si avrà una perdita limitata al premio pagato per l’acquisto dell’opzione.

Ecco allora che alla luce di quanto appena illustrato, possiamo comprendere come un portafoglio composto

dall’acquisto di un’attività finanziaria e di un’opzione put sulla medesima attività possa dare una perdita

limitata e un profitto illimitato. Si noti, peraltro, che la combinazione di cui si sta parlando corrisponde

all’acquisto di una opzione call sul sottostante stesso.

8) Il valore di una opzione call:

1) non risente dell’avvicinarsi della scadenza

2) aumenta all'approssimarsi della scadenza

3) aumenta al diminuire della volatilità del sottostante

4) è inversamente proporzionale al livello dello strike price

Risposta corretta: 4)

Commento:

Ricordiamo innanzitutto che il valore di una opzione può essere suddiviso in due componente:

Valore intrinseco: è dato, per le opzioni call, dalla differenza Prezzo di mercato - prezzo di esercizio. Per le

opzioni put è viceversa uguale a Prezzo di esercizio – prezzo di mercato. Il valore intrinseco può essere

positivo o nullo. E’ positivo se l’opzione è in the money, è negativo se l’opzione è out of the money.

Valore tempo: dipende dalla distanza temporale che residua fino alla scadenza. Maggiore è la vita residua di

una opzione maggiore è il valore tempo, sia per la call che per la put. Il valore tempo, tuttavia, diminuisce al

trascorrere del tempo fino ad annullarsi. A scadenza, infatti, o l’opzione è in the money (cioè vi è valore

intrinseco) o l’opzione vale zero perché è out of the money e non c’è più valore tempo.

Quindi: il valore di una call (e anche di una put) diminuisce all’approssimarsi della scadenza (a parità di altre

condizioni). Le risposte 1) e 2) sono quindi errate.

Per quanto attiene alla volatilità del sottostante, ricordiamo che sia per la call che per la put, il valore

aumenta se aumenta la volatilità del sottostante (e viceversa diminuisce). Risposta 3) non corretta quindi.

Per quanto attiene invece al livello dello strike price ricordiamo che: per le call, maggiore è lo strike minore

è il valore dell’opzione; per le put, viceversa, maggiore è lo strike maggiore è il valore della put

18

9) Per cercare di coprirsi da un’improvvisa variazione al rialzo dei tassi d’interesse, un

risparmiatore che avesse contratto un debito a tasso variabile potrebbe:

1) vendere un collar

2) vendere interest rate floor

3) acquistare interest rate cap

4) vendere interest rate cap

Risposta corretta: 3

Commento:

L’interest rate cap è un contratto mediante il quale una parte (il venditore del cap) incassa un premio e si

impegna corrispondere alla controparte (acquirente del cap), al termine di ciascun periodo di riferimento,

una somma ottenuta moltiplicando il capitale di riferimento del contratto (valore nozionale del cap) per il

differenziale fra il tasso variabile predefinito (LIBOR, EURIBOR, ecc.) ed il tasso fisso concordato al momento

della stipulazione del contratto (tasso cap), relativamente al numero di giorni intercorsi durante il periodo

di riferimento, diviso 365.

Nel caso in cui il tasso variabile al termine del periodo di riferimento dovesse risultare inferiore al tasso

fisso, nessun pagamento verrà effettuato da parte del venditore.

Con l’acquisto dell’opzione cap il compratore può fissare un tetto al costo massimo del proprio

indebitamento a tasso variabile perché l’aumento dei tassi oltre la soglia del cap rate verrà coperto dal

pagamento effettuato dal venditore del cap. L’acquisto di un interest rate cap può risultare vantaggioso

anche per un soggetto che ha effettuato un investimento a tasso fisso ed ha aspettative di crescita dei tassi

(infatti se i tassi salgono il prezzo dei titoli a tasso fisso scende, quindi l’investitore è di fronte ad un rischio):

acquistando un cap, infatti, potrà beneficiare dei maggiori rendimenti (corrisposti dal venditore del cap)

derivanti dall’innalzamento del tasso variabile al di sopra del tasso cap, potendo quindi controbilanciare la

discesa di prezzo del suo investimento.

L’interest rate floor, invece, è un contratto con il quale l'acquirente versa un premio al momento della

stipulazione del contratto al venditore del floor; costui si impegna a corrispondere alla controparte, al

termine di ogni periodo convenzionale di interessi e per tutta la durata del contratto, i differenziali che

eventualmente si determinino fra il tasso prefissato floor ed il tasso variabile di riferimento, secondo la

modalità di calcolo precedentemente indicata con riguardo ai contratti cap.

La funzione di un contratto interest rate floor per l’acquirente è perciò quella di fissare un tasso minimo

oltre il quale non far scendere il rendimento di un investimento a tasso variabile. L’acquisto di un contratto

floor può essere rilevante anche per un soggetto che detiene un debito a tasso fisso (ad esempio un mutuo

a tasso fisso), per cautelarsi da eventuali riduzioni dei tassi variabili. I soggetti acquirenti, comunque, hanno

entrambi aspettative di ribasso di tassi di interesse, mentre il venditore attende un rialzo dei tassi.

Infine, si noti che chi compra un collar compra un cap e vende un floor: quindi l’acquisto di un collar

potrebbe essere interessante per proteggersi dal rialzo dei tassi di interesse. Ma la risposta 1), invece, fa

riferimento a chi vende il collar, cioè colui che compra un floor e vende un cap: quindi l’alternativa 1) è

sbagliata.

19

Altri esempi di domande a risposta multipla senza commento

La duration di un portafoglio obbligazionario è pari:

1) alla media ponderata delle duration dei singoli titoli che compongono il portafoglio

2) alla media aritmetica delle duration dei singoli titoli che compongono il portafoglio

3) alla media geometrica delle duration dei singoli titoli che compongono il portafogli

4) alla somma delle duration dei singoli titoli che compongono il portafoglio

Quale dei seguenti elementi non è necessario per stimare il rendimento di un CTz?

1) Le cedole

2) Il prezzo di mercato

3) La vita residua del titolo

4) Il valore di rimborso

Quali tra i seguenti titoli obbligazionari un investitore, con aspettative di ribasso del livello dei tassi di

interesse, dovrebbe inserire nel proprio portafoglio di investimento al fine di speculare su tale

andamento?

1) I titoli con vita residua più lunga e cedola maggiore

2) I titoli con vita residua più breve e cedola maggiore

3) I titoli con vita residua più lunga e cedola minore

4) I titoli con vita residua più breve e cedola minore

Un titolo obbligazionario ha una quotazione pari a 102 e una duration modificata pari a 4 anni. Si ipotizzi

che la curva dei rendimenti del mercato subisca una riduzione di mezzo punto percentuale. Date queste

nuove condizioni quale sarà approssimativamente il nuovo prezzo del titolo?

1) 98

2) 104

3) 100

4) 106

Se un’obbligazione quota sopra la pari:

1) il tasso cedolare è maggiore del tasso di rendimento effettivo

2) il tasso cedolare è inferiore al tasso di rendimento effettivo

3) è un titolo del tipo zero-coupon

4) il tasso cedolare è uguale al tasso di rendimento effettivo

Secondo la nota relazione tra prezzi e tassi di interesse, un titolo obbligazionario a tasso fisso aumenta di

valore se si verifica una riduzione dei tassi di mercato. Quale delle seguenti motivazioni è una

spiegazione plausibile di questa relazione?

1) Il valore attuale dei flussi di cassa del titolo aumenta

2) Le cedole subiscono un rialzo e dunque il valore del titolo sale

3) Quando i tassi scendono gli investitori si spostano verso il mercato azionario e dunque la domanda di

titoli obbligazionari scende

4) Il valore di rimborso a scadenza subisce un rialzo e dunque l’investitore ottiene un guadagno in conto

capitale

Seguendo la teoria delle aspettative, se i tassi di rendimento su base annua dei CTz con scadenza pari a 2

anni e dei BoT con scadenza pari a un anno sono rispettivamente pari al 4,6% e 4,8%, ciò significa che il

mercato si attende:

1) un tasso di rendimento futuro a un anno pari al 4,7%

2) un tasso di rendimento futuro a un anno superiore al 4,8%

3) un tasso di rendimento futuro a un anno inferiore al 4,6%

20

4) un aumento dei tassi di interesse

Un CTz ha una vita residua pari a 18 mesi. Qual è la sua duration?

1) 1,33

2) 1,5

3) 2

4) 1

Il tasso di rendimento effettivo a scadenza (TRES) di un titolo obbligazionario:

1) è calcolato in funzione del corso tel quel del titolo

2) è calcolato in funzione del tasso di inflazione atteso

3) è maggiore del tasso cedolare se il titolo ha una quotazione di mercato sopra la pari

4) è dato dal rapporto fra prezzo e cedole

La componente del rendimento di un generico titolo obbligazionario costituita dagli “interessi sugli

interessi” assume maggior importanza per la valutazione di:

1) un BoT

2) un CTz a 24 mesi

3) un CTz a 18 mesi

4) un BTp a 10 anni

Un BTp decennale ha una cedola del 5% su base annua ed è quotato sopra la pari. Ciò significa che il suo

rendimento effettivo (non considerando la tassazione):

1) è pari al 5%

2) è inferiore al 5%

3) è superiore al 5%

4) le informazioni disponibili sono insufficienti per rispondere al quesito

Un investitore si aspetta una riduzione dei tassi di mercato. Quale dei seguenti titoli obbligazionari

dovrebbe acquistare per sfruttare al meglio le proprie previsioni?

1) Un CTz a due anni

2) Un BTp decennale con cedola annua pari al 4%

3) Un BTp trentennale con cedola annua pari al 5%

4) Un CcT a 7 anni

21