Politica economica (A-D)

Sapienza Università di Rome

Politica fiscale

Giovanni Di Bartolomeo

Sapienza Università di Roma

Argomenti

• La politica fiscale e il bilancio dello stato

• Il debito pubblico

• Le politiche per l’occupazione e il reddito

La politica fiscale e il bilancio dello stato

La politica fiscale

• Consiste nell’uso del bilancio dello stato e di altri

enti pubblici (entrate e uscite).

• Obiettivi sostanziali dell’azione di politica fiscale

(macro-funzioni obiettivo):

(1) Servizi generali delle pubbliche amministrazioni; (2)

Difesa; (3) Ordine pubblico e sicurezza; (4) Affari

economici; (5) Protezione ambiente; (6) Abitazioni e

assetto territoriale; (7) Sanità; (8) Attività ricreative,

culturali, di culto; (9) Istruzione; (10) Protezione sociale.

• Nota: (1)-(3) → Nozick

Richard Musgrave

• Le funzioni del bilancio pubblico:

– Allocazione

– Redistribuzione

– Stabilizzazione

Richard Musgrave

• Le funzioni del bilancio pubblico:

– Allocazione

• Persegue modalità efficienti di offerta dei servizi

pubblici e di prelievo fiscale attraverso:

– Produzione pubblica

– Regolamentazione di attività private

– Redistribuzione

– Stabilizzazione

Richard Musgrave

• Le funzioni del bilancio pubblico:

– Allocazione

– Redistribuzione

• Corregge la distribuzione delle risorse realizzata dal

mercato attraverso:

– Trasferimenti monetari

– Imposte

– Offerta di servizi reali (trasferimenti in kind)

– Stabilizzazione

Richard Musgrave

• Le funzioni del bilancio pubblico:

– Allocazione

– Redistribuzione

– Stabilizzazione

• Regola il livello dell’attività economica, garantendo il

pieno impiego e il controllo dell’inflazione attraverso:

– La manovra delle spese e delle imposte

– Misure che incentivano l’attività produttiva

I soggetti della politica fiscale

• Settore statale

– Amministrazioni Centrali dello Stato (ossia, gli organi

costituzionali e di rilevanza costituzionale e i Ministeri)

• Amministrazioni locali

– Enti locali (Regioni, Provincie, Comuni), ASL,

Università, Enti lirici, Enti portuali e Camere di

Commercio

• Enti pubblici di previdenza

• Ex foreste demaniali

Amministrazioni pubbliche

• Ex aziende autonome ed enti assimilati (Ferrovie,

monopoli di stato, poste, Anas)

Settore pubblico

Entrate di bilancio

1. Entrate tributarie (imposte e tasse su consumi,

redditi, ricchezze, affari; proventi monopoli stato;

proventi lotto, lotterie e altri giochi)

2. Entrate extra-tributarie (proventi beni stato e servizi

pubblici, utili da imprese partecipazione pubblica e

aziende autonome)

3. Alienazione beni patrimoniali e riscossione di crediti

4. Accensione di prestiti

– (1) e (2) → entrate c/corrente, (3) e (4) → entrate c/capitale

– Rapporto entrate (1)+(2)/ PIL → “indice di incidenza fiscale”

Tipi di tassazione

• In somma fissa: fissato l’ammontare in valore

assoluto

T T

• Proporzionale: aliquota di imposta costante

rispetto Y

T tY

• Progressiva: aliquota di imposta crescente

– Aliquote diverse per diversi scaglioni di reddito

– Aliquota media t cresce al crescere del reddito (a

parità di condizioni, percettori)

Equità e imposte

• Erosione: riduzione della base imponibile

attraverso esenzioni, non sempre motivate da

equità

• Elusione: azioni “opportunistiche” non illegali

ma dirette a risparmiare imposte

• Evasione: comportamento illegale di

occultamento di redditi e transazioni tassabili

Il finanziamento della spesa

• La spesa pubblica può essere finanziata:

– Con aumento delle entrate (in pareggio)

– In deficit

• La spesa in deficit può a sua volta essere

finanziata con:

– Emissione di titoli del debito pubblico

(indebitamento)

– Creazione di base monetaria (signoraggio)

Uscite di bilancio

• Le spese correnti, che comprendono (tra l’altro):

–

–

–

–

–

compensi per il lavoro del personale dipendente e incaricato;

spese di consumo corrente;

trasferimenti in c/corrente a famiglie e imprese;

trasferimenti all’UE e organismi internazionali;

interessi passivi sul debito pregresso;

• Le spese in c/capitale (tra l’altro):

– spese acquisto macchinari (investimenti fissi), proprietà edilizie e

terreni,

– trasferimenti in c/capitale (cioè una tantum) a famiglie e imprese

– spese per acquisire attività finanziarie;

• Il rimborso di prestiti precedentemente ottenuti

La spesa pubblica in Italia

• Evoluzione della spesa in Italia dagli anni

– Anni 60 crescita e stabilizzazione

– Crescente incidenza della spesa per interessi da

metà anni settanta (debito e andamento tassi

interesse) fino a metà anni ’90

– Spesa corrente primaria (ossia al netto della spesa

per gli interessi sul debito pubblico) invariata da

metà anni ’90, dopo forti aumenti

Identità fondamentale del bilancio

T − Cg − Trc − Int − Ig − Trk = B

–

–

–

–

–

–

–

T = entrate correnti (imposte, tasse, contributi sociali)

Cg= consumi pubblici, spese per personale

Ig = investimenti pubblici (netti)

Trc= trasferimenti correnti (famiglie, imprese, RDM)

Int = interessi sul debito pubblico

Trk = trasferimenti in conto capitale (imprese)

B= saldo complessivo (deficit)

Saldi di bilancio pubblici

• Spesa pubblica primaria:

Gp= Cg + Ig + Trc + Trk

• Saldo primario

Bp= T– (Cg + Trc + Ig + Trk )

• Saldo primario corrente

Bc = T – (Cg + Trc)

• Se BPC>0 → risparmio pubblico

Operativamente (L. 196/09)

• Governo prepara bilancio preventivo a legislazione

corrente ed individua gli obiettivi della manovra fiscale

• Disegna manovra (nella legge finanziaria) coerente con

i suoi obiettivi ed elabora la finanziaria programmatica,

ossia coerente con le misure prospettate

• Approvazione della legge finanziaria (Parlamento) e,

contestualmente, note di variazione bilancio (adeguare

il bilancio a legislazione vigente con la legislazione

modificata dalla legge finanziaria)

• Si vota la legge di bilancio di previsione

Operativamente

Ciclo strumenti programmazione

L’euro … 1999

Il debito pubblico

Crisi sub-prime … 2011

Debito pubblico

• Costituito dai deficit pubblici passati finanziati

con emissione di titoli (non ancora rimborsati)

• Formalmente, si intende il valore nominale di

tutte le passività (lorde) del settore

amministrazioni pubbliche in essere alla fine

dell'anno, ad eccezione di quelle passività cui

corrispondono attività finanziarie detenute dal

settore amministrazioni pubbliche (ovvero

debito dello stato con lo stato stesso)

2013

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

1999

1998

1997

1996

1995

1994

1993

1992

1991

1990

1989

1988

1987

1986

1985

1984

1983

1982

1981

1980

1979

1978

1977

1976

1970-1975

1950-1969

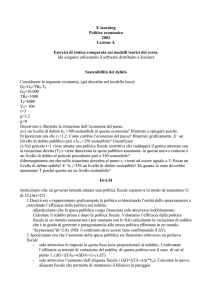

Debito pubblico sul PIL

140

120

Pentapartito

100

80

60

40

20

0

Rapporto debito PIL

• Relazione flussi stock: DD = B + DBM

– B<0 (deficit primario B+ interessi)

– DBM (variazione base monetaria)

• Crescita del rapporto debito/PIL (DD=DY+DP)

nel tempo se:

DD – DY – DP > 0

• Ovvero

B + DBM – DY – DP > 0

Interessi e crescita del debito

• Il debito pregresso fa aumentare il debito degli

interessi (iD). Quindi:

𝑖𝐷

D𝐷 =

=𝑖

𝐷

• Se Bp = DBM = 0, il debito/PIL cresce se

i – DP – DY > 0 i – DP > DY (snow-ball effect)

• Se tasso di interesse reale > crescita del PIL.

– Con deficit (surplus) primario → maggiore (minore)

crescita del rapporto

– Se si ricorre a BM la crescita è minore

Andamento fiscale post 1990

Variazioni debito/PIL

Il debito pubblico in Italia

• Tenendo conto di questa relazione

(i – DP) + Bp + DBM > DY

• si può spiegare meglio la crescita del rapporto

debito/PIL in Italia:

– Tassi di interesse reale elevati negli anni ottanta

– Riduzione del finanziamento monetario (ricorda

divorzio Banca di Italia e Tesoro)

– Riduzione del tasso di crescita del PIL

Il debito pubblico in Italia

• Cause della crescita del debito negli anni ’80

– Elevati disavanzi primari (tra 3% e 5% del PIL)

– Spesa per interessi crescente (dal 5% all’8,5% del PIL)

– Aumento dei tassi di interesse internazionali per la

politica monetaria (restrittiva americana)

– Aumento dei tassi di interesse interni verificatosi con

la fine della politica monetaria accomodante in Italia

(acquisizione di indipendenza della Banca di Italia)

– Debole crescita del reddito per gli effetti della politica

monetaria restrittiva e per il mantenimento di un

cambio forte della lira

Problema del default

• In teoria il debito potrebbe crescere senza limiti

sia in assoluto che in rapporto al PIL.

• Ma possono sorgere problemi di insolvenza.

• Questi sono “colti” meglio dal rapporto debito/

totale attività finanziarie migliore misura della

“concentrazione dei debitori” di debito/PIL

• Rischio di default aumenta i costi del

rifinanziamento del debito → leggi spread!

– Mercato primario: ↓domanda ↓prezzo ↑tassi

– Mercato secondario: ↓valore ↓prezzo ↑tassi

Rientro del debito pubblico

• Politiche con l’obiettivo della riduzione del

rapporto debito /PIL:

– Ripudio del debito (default)

– Politiche di sviluppo del reddito

– Politiche del saldo primario

• Riduzione della spesa

• Aumento delle entrate

– Politiche del saggio di interesse (gestione

scadenze, interventi amministrativi, mobilità

capitali)

Consolidamento fiscale e debito/PIL

• Il consolidamento fiscale (aumento di imposte più

tagli della spesa del governo) è una politica

proposta e sostenuta da molte istituzioni

internazionali (oggi da molti disconosciuta)

– Effetto positivo sul numeratore

– Ma negativo sul denominatore

• Quindi può fare aumentare, anziché diminuire, il

rapporto debito pubblico/PIL (dipende dai

moltiplicatori fiscali, ossia dall’effetto della

politica fiscale sul PIL)

Dibattito Stati Uniti anni 90

• Cosa fare per ridurre il debito?

– Democratici: generare avanzi di bilancio, riducendo la

spesa (es., politica amministrazione Clinton diretta a

ridurre enormi deficit da amministrazioni precedenti)

– Repubblicani: Ridurre le imposte per stimolare

l’economia e non preoccuparsi di ridurre il debito

(equivalenza ricardiana e curva di Laffer)

• Quale sia la politica più appropriata resta incerto

e il problema deve essere risolto attraverso

indagini empiriche e valutazioni dei diversi costi

Riduzione delle tasse (Bush)

Riduzione spesa e aumento tasse (Clinton)

Esplosione del debito

Debito Stati Uniti

Le politiche per l’occupazione e il reddito

Dati sparsi

• Disoccupazione è al 12,5% (36,4% inattivi) [08/2013]

• Il numero stimato di persone senza dimora è compreso

tra 43.425-51.872 (Popolazione Chieti 51.226)

• La spesa media mensile per famiglia nel 2012 è di

2.419 euro in valori correnti (-2,8% sul 2011). Nel 2011

e 2019 era aumentata

• Nel 2012 la povertà relativa coinvolge il 12,7% delle

famiglie e la povertà assoluta il 6,8%

• Nel 2011 erano il 28,4% dei residenti a rischio povertà

o esclusione sociale (+3,8 punti percentuali sul 2010)

Modello reddito/spesa

• Spesa desiderata

E C I G

– Componenti

C c (Y T )

G G

I I

• Condizione di equilibrio

Y E

Imposta fissa

• Assumiamo:

T T

• Risolviamo il modello reddito spesa:

Y C I G

Y c (Y T ) I G

c

1

1

Y

T

I

G

1 c

1 c

1 c

Tasse e spesa pubblica

• Un aumento della spesa pubblica è più efficace

nell’aumentare il reddito di equilibrio di una

riduzione delle imposte

c

1

1

Y

T

I

G

1 c

1 c

1 c

• La spesa pubblica agisce direttamente sulla

domanda aggregata

• Mentre la tassazione ha un’influenza indiretta

tramite l’aumento del reddito disponibile

Teorema di Haavelmo

• Aumentiamo sia la spesa sia le tasse

1

c

DY

DG

DT

1 c

1 c

• Finanziamento (bilancio in pareggio): DG DT

• implica

DY DG DT

• poiché

1 c

1

1 c 1 c

Inefficacia: Spiazzamento reale

• Il finanziamento con D può causare spiazzamento reale

↑G spiazza il ↓C

• I consumatori si aspettano che ↑D oggi dovrà essere

rimborsato con maggiori ↑T in futuro (ipotesi di ultrarazionalità) e quindi ↓C da subito (↑S)

• Finanziamento con T o D ha effetti equivalenti su Y.

D serve solo a ritardare T (equivalenza Barro-Ricardo)

• Gli effetti espansivi possono valere se a) non vale l’ultra

razionalità; b) se gli effetti sono scaricati generazioni

future; c) se il possesso di titoli fruttiferi induce un

aumento dei consumi

Inefficacia: Spiazzamento reale

• Il finanziamento con D può causare spiazzamento reale

↑G spiazza il ↓C

• I consumatori si aspettano che ↑D oggi dovrà essere

rimborsato con maggiori ↑T in futuro (ipotesi di ultrarazionalità) e quindi ↓C da subito (↑S)

Robert Barro

• Finanziamento con T o D ha effetti equivalenti su Y.

D serve solo a ritardare T (equivalenza Barro-Ricardo)

• Gli effetti espansivi possono valere se a) non vale l’ultra

razionalità; b) se gli effetti sono scaricati generazioni

future; c) se il possesso di titoli fruttiferi induce un

aumento dei consumi

David Ricardo

Imposta proporzionale

• Assumiamo:

T tY

• Risolviamo il modello reddito spesa:

Y C I G

Y c (Y tY ) I G

I G

Y

1 c (1 t )

• Quindi: ↑G → ↑Y → ↑T = tY

Imposta proporzionale

• Assumiamo: T tY e DG 1 , ottenendo:

1

DY

1

1 c (1 t )

DT t DY

DG DT

t

1 c (1 t )

DY

1

t

1 c (1 t )

• Nota

1 c (1 t ) t (1 c )(1 t ) 0

Imposta proporzionale

• Pur valendo

↑G → ↑Y → ↑T = tY

• La spesa non genera il suo finanziamento

DT < DG

• L’incremento endogeno nel gettito fiscale non

è mai essere sufficiente a coprire l’iniziale

spesa pubblica.

Imposta progressiva

• Il gettito ora dipende sia dalla struttura impositiva

che dalla distribuzione dei redditi personali, se

– ↑ percettori a parità di reddito pro-capite → aliquota

media = non cambia

– ↑ reddito pro-capite → ↑ aliquota media → ↑

moltiplicatore

• Effetti redistributivi su distribuzione personale del

reddito (possono esistere imposte regressive)

• Sotto il profilo macroeconomico

– stabilizzatore automatico e

– drenaggio fiscale (fiscal drain)

Stabilizzatore automatico

• Meccanismo endogeno che muove il livello del

reddito nel senso opposto ad rispetto uno shock

esogeno. Reddito disponibile:

Yd = YT = YtY = (1t)Y

• Con l’imposta progressiva (l’aliquota media cresce

con il reddito per via degli scaglioni).

– Schematicamente (t = aliquota media):

• Dopo shock positivo Y↑ t↑ Yd=(1t↑)Y↑

• Dopo shock negativo Y↓ t↓ Yd=(1t↓)Y↓

– Poiché t varia nella stessa direzione di Y, Yd varia meno

Drenaggio fiscale (fiscal drain)

• L’inflazione causa aumento delle imposte “reali” e

riduzione del reddito reale disponibile.

• Ipotesi sulle aliquote:

– 20% per redditi tra o e 1000

– 30% sul reddito eccedente 1000

• A parità di reddito reale lordo cade il reddito

reale netto

Politica fiscale e monetaria

• Interazione tra politica monetaria e fiscale

• Assumiamo che il governo aumenti G e che:

– Politica monetaria non interventista: La banca

centrale non varia M e r

– Politica non accomodante: La banca centrale tiene

costante Y (varia M)

– Politica monetaria accomodante: La banca

centrale tiene costante r (varia M)

Spiazzamento finanziario

Il governo aumenta G,

la IS si sposta a destra.

La banca centrale

mantiene M costante, la

LM non si sposta.

r

LM1

r2

r1

IS2

Risultato:

DY Y 2 Y1

Dr r2 r1

IS1

Y1 Y2

Y

Politica “neutrale” (non interventista)

Crowding out (parziale)

Nota

• Nota in genere indichiamo con i il tasso di

interesse nominale e con r quello reale

• Nel modello IS/LM possiamo usare i o r

indifferentemente. Essendo i prezzi fissi, le

quantità nominali e quelle reali sono uguali

• Nel modello AD/AS occorre fare attenzione

alla distinzione a grandezza reali e nominali,

che non coincidono

Politica monetaria non accomodante

Il governo aumenta G,

la IS si sposta a destra.

Per fissare Y costante, la

banca centrale riduce M e

sposta la LM a sinistra.

LM2

r

LM1

r3

r2

r1

IS2

IS1

Risultato:

DY 0

Dr r3 r1

Y1 Y2

Politica non accomodante

Crowding out (totale)

Y

Politica monetaria accomandante

Il governo aumenta G,

la IS si sposta a destra.

Per mantenere r

costante, la banca

centrale aumenta M per

spostare la LM a destra.

r

LM1

LM2

r2

r1

IS2

IS1

Risultato:

DY Y 3 Y1

Dr 0

Y1 Y2 Y 3

Politica accomodante

Crowding in

Y

Confronto politica e fiscale

• Tempi di efficacia, il ritardo

• di osservazione non è diverso

• amministrativo della politica fiscale è maggiore

• degli effetti della politica fiscale può essere minore

• Politica monetaria: a) maggiore rilevanza effetti

annuncio; b) asimmetrica (funziona meglio in

senso restrittivo)

• La politica fiscale si presta meglio ad un dosaggio

raffinato (fine tuning)

• Diversi problemi di inefficacia

La trappola della liquidità

Espansione fiscale

Espansione monetaria

r

r

r1

LM

r1

LM2

LM2

IS2

IS

IS1

Y1

Y2

Reddito e output

Y

LM1

Y1

Reddito e output

Y

Investimenti insensibili a r

Espansione fiscale

r

IS1

IS2

Espansione monetaria

r

LM

IS1

LM1

LM2

r2

r1

r1

r2

Y1

Y2

Reddito e output

Y

Y1

Reddito e output

Y

Politiche di stabilizzazione: Sintesi

• Politiche di stabilizzazione (monetarie e fiscali)

• Funzionano nel breve periodo e non nel lungo

– Salvo spiazzamento reale, finanziario, retroazione

monetaria, trappola liquidità, investimenti

insensibili al tasso di interesse …

• Shock non previsti dal settore privato

– di domanda (stabilizzazione completa)

– di offerta (trade off inflazione disoccupazione)

Shock di domanda

• Dalla domanda ai prezzi (meccanismo AD/AS)

g (m) … Y p

LRAS

P

SRAS1

AD2

im

E1

E2

shock

AD1

Y

Shock di offerta

• Dalla domanda ai prezzi (meccanismo AD/AS)

g (m) … Y p

LRAS SRAS2

P

SRAS1

AD2

shock

im

S

E1

E2

AD1

Y

Esercizio

• Il modello reddito spesa

• Il moltiplicatore fiscale diventa via via sempre

più piccolo nelle situazioni descritte

– Modello reddito spesa (I e i dati)

– Modello IS/LM (i non è dato)

– Modello AD/AS nel breve periodo (P non è dato)

• Rifletteteci sopra ed individuate le cause

– Nota: Nel modello AD/AD nel lungo periodo il

moltiplicatore è nullo

Ripasso di economia politica

• Lucidi facoltativi sulla derivazione della IS e la

politica fiscale

– Derivazione IS ed equilibrio

– Spiegazione economica

– Politica fiscale e IS

– Modello fondi mutuabili

– Fondi mutuabili e derivazione IS

Modello reddito/spesa

• Spesa desiderata

E C I G

– Componenti

C c (Y T )

G G

I I

• Condizione di equilibrio

Y E

Spesa effettiva

Spesa programmata

Y E

E

Spesa programmata:

E C (Y T ) I G

45o

Reddito, Prodotto, Y

RIDUZIONE non

programmata di

scorte

E

Y E

AUMENTO non

programmato di

scorte

E C (Y T ) I G

Y1

E1

Reddito di equilibrio:

La spesa programmata è pari a

quella effettiva e tutto il reddito

prodotto viene utilizzato in qualche

componente della spesa.

E2

Y2

In equilibrio le scorte di magazzino

non variano

45o

Y2

Y1

Y

Principio della domanda effettiva

Y E

E

E C (Y T ) I G 2

E C (Y T ) I G1

DG

45o

E1 =Y1

Un aumento della spesa pubblica

sposta la curva di spesa

programmata verso l’alto. Le

imprese prima riducono le scorte

poi aumentano la produzione

Y

Y E

E

E C (Y T ) I G 2

E C (Y T ) I G1

DY

DG

Reddito di equilibrio:

45o

E1 =Y1

E2 = Y2

Y

La curva IS – Derivazione

E (r1 )

E

DY

Costruiamo la curva IS a

partire dalla funzione di

investimenti: I = I (r)

E (r2 )

DI

DY

45o

Consideriamo un aumento del

tasso di interesse:

Y

(c) La croce keynesiana

r

r

r2

Dr

Dr

r1

I (r)

DI

I2

Capitolo(a)

10: La

domanda

Funzione

aggregata, I

I1

I

degli investimenti

DY

Y2

(b) La curva IS

IS

Y1 Y

IS: Interpretazione economica

La curva IS ha pendenza negativa.

Una riduzione del tasso di interesse induce le

imprese ad aumentare gli investimenti e questo

aumenta la spesa programmata E.

Per mantenere l’equilibrio sul mercato dei beni il

prodotto (ovvero la spesa effettiva Y) deve

aumentare.

Ergo: minori tassi di interesse sono associati a

maggiori livelli di produzione lungo la curva IS.

La curva IS – La politica fiscale

E

DG

Ogni curva IS è

tracciata per un dato

livello di G e T.

Un aumento della

spesa pubblica sposta

la domanda

programmata verso

l’alto.

Per ogni livello di r, I(r)

non cambia ma la

maggior domanda

sposta la IS verso

destra

DY = DG / (1 – PMC)

45o

(a) La croce keynesiana

Y

r

r

IS1

Y1

(b) La curva IS

Y2

IS2

Y

IS: Il mercato dei fondi mutuabili

Come visto nel capitolo 3 è equivalente studiare l’equilibrio sul mercato dei

beni e quello dei fondi mutuabili (i due mercati devono essere

contemporaneamente in equilibrio)

L’identità del reddito nazionale infatti e i mercati di

prestito implicano:

Y–C–G= I

e

S=I

Ovvero:

S = Y – C(Y – T) – G = I(r)

Il lato sinistro dell’equazione mostra che l’offerta di

capitali dipende dal reddito, da T e da G mentre la

domanda dipende dal tasso di interesse r.

IS: Il mercato dei fondi mutuabili

La IS può essere interpretata come la relazione tra r e Y che

garantisce l’equilibrio sul mercato dei fondi mutuabili.

Un aumento del reddito aumenta il risparmio (poiché PMC <

1). Quindi, il tasso di interesse di equilibrio cala.

r

S(Y1)

r

S(Y2)

r1

r2

I = I (r)

I, S

Capitolo 10: La domanda

aggregata, I (a) Fondi

mutuabili

IS

Y1

Y2

(b) La curva IS

Y