– Banca di Credito Cooperativo di Roma –

Banca di Credito Cooperativo di Roma Società Cooperativa fondata nel 1954

Sede Legale, Presidenza e Direzione Generale in Via Sardegna, 129 – 00187 Roma

Sede Amministrativa in Viale Oceano Indiano, 13/c – 00144 Roma

Codice ABI 8327

Iscritta all‟albo delle Banche al n. 4516

Iscritta all‟Albo delle società cooperative A149122

Aderente al Fondo Nazionale di Garanzia dei Depositanti del Credito Cooperativo

Aderente al Fondo di Garanzia degli Obbligazionisti del Credito Cooperativo

Capitale sociale e riserve al 31/12/2015 euro 750.060.523

Codice Fiscale 01275240586 Partita IVA 00980931000

PROSPETTO DI BASE

Relativo al programma di offerta dei prestiti denominati:

(a)

(b)

(c)

(d)

(e)

“B.C.C. di Roma Obbligazioni a Tasso Fisso”

“B.C.C. di Roma Obbligazioni Step Up - Step Down”

“B.C.C. di Roma Obbligazioni Zero Coupon”

“B.C.C. di Roma Obbligazioni a Tasso Variabile con eventuale Tasso

Minimo (Floor) e/o Tasso Massimo (Cap)”

“B.C.C. di Roma Obbligazioni Tasso Misto con eventuale Tasso Minimo

(Floor) e/o Tasso Massimo (Cap)”

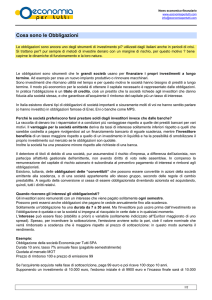

Le Obbligazioni oggetto del presente programma potranno essere emesse con riconoscimento

di una percentuale o di un importo prefissato del valore nominale collocato a favore di

Organizzazioni non lucrative di utilità sociale (ONLUS), Enti, Fondazioni, Associazioni, Enti

Ecclesiastici ed altri soggetti non aventi fini di lucro, che perseguono scopi di utilità sociale.

Il presente documento costituisce il Prospetto di Base (il “Prospetto di Base”) ed è stato predisposto in

conformità ed ai sensi della Direttiva 2003/71/CE così come successivamente modificata ed integrata,

ed è redatto in conformità all'articolo 26 del Regolamento 2004/809/CE così come successivamente

modificato ed integrato ed in conformità alla delibera CONSOB n. 11971 del 14 maggio 1999 e

successive modifiche.

Il Prospetto di Base è stato pubblicato mediante deposito presso la CONSOB in data 30/09/2016 a

seguito di approvazione comunicata dalla CONSOB con nota n. 0086975/16 del 30/09/2016.

L’investitore è invitato a leggere con particolare attenzione la sezione “Fattori di Rischio”.

E‟ quindi necessario che l‟investitore concluda operazioni aventi ad oggetto tali strumenti solo dopo

averne compreso la natura ed il grado di esposizione al rischio che esse comportano.

Il presente Prospetto di Base, che sarà valido per un periodo di dodici mesi dalla data di approvazione,

è composto: dal Documento di Registrazione, contenente informazioni sull‟Emittente; dalla Nota

Informativa relativa agli strumenti finanziari con le caratteristiche e le informazioni su ciascuna

tipologia di emissione; dalla Nota di Sintesi, che riassume le caratteristiche dell‟Emittente e dei titoli

oggetto di emissione.

In occasione di ciascuna Offerta degli strumenti finanziari il Prospetto di Base deve essere letto

congiuntamente alle Condizioni Definitive e alla Nota di Sintesi della singola Emissione, nonché agli

Prospetto di Base

-1-

– Banca di Credito Cooperativo di Roma –

eventuali Supplementi pubblicati. In occasione di ciascun prestito l‟Emittente predisporrà le Condizioni

Definitive e la relativa Nota di Sintesi, che riporteranno i termini e le condizioni delle singole emissioni,

pubblicate sul sito internet dell‟Emittente all‟indirizzo www.bccroma.it entro il giorno antecedente

l‟inizio del periodo dell‟Offerta e contestualmente trasmesse alla CONSOB. All‟‟investitore sarà

consegnata gratuitamente una copia delle Condizioni Definitive e della relativa Nota di Sintesi in forma

stampata.

L’adempimento di pubblicazione del Prospetto di Base non comporta alcun giudizio della

CONSOB sull’opportunità degli investimenti che verranno proposti e sul merito dei dati e

delle notizie agli stessi relativi. Il Prospetto di Base e gli eventuali Supplementi sono a

disposizione del pubblico gratuitamente in forma cartacea presso le filiali della Banca di

Credito Cooperativo di Roma ed altresì consultabile sul sito internet della banca all’indirizzo

web www.bccroma.it.

Prospetto di Base

-2-

– Banca di Credito Cooperativo di Roma –

AVVERTENZE PER L’INVESTITORE

Al fine di effettuare un corretto apprezzamento dell‟investimento si invitano gli investitori a valutare

attentamente le informazioni contenute nel Prospetto di Base nel suo complesso e gli specifici fattori di

rischio relativi all‟Emittente, al settore di attività in cui esso opera e agli strumenti finanziari offerti, per

una descrizione completa dei quali si rinvia alla Sezione 4 “Fattori di rischio”.

In particolare si richiama l‟attenzione degli investitori su quanto di seguito indicato.

1. Nel corso del primo semestre 2016 e degli esercizi 2015, 2014 e 2013 la Banca ha presentato, nel

complesso, un peggioramento della qualità del credito, mostrando in taluni casi dati di rischiosità

superiori ai dati medi del sistema delle Banche Piccole (classe dimensionale nella quale è incluso

l‟Emittente) o delle banche allocate nella Regione Lazio. Al 31 dicembre 2015 la percentuale delle

inadempienze probabili e dei crediti scaduti sul totale dei crediti dell‟Emittente risulta maggiore rispetto

ai dati medi delle banche allocate nella Regione Lazio, mentre il grado di copertura dei crediti deteriorati

dell‟Emittente risulta inferiore rispetto al sistema delle Banche Piccole. Si evidenzia inoltre che,

nell‟esercizio 2015 le rettifiche di valore su crediti hanno presentato un significativo incremento, pari al

30,57% rispetto al 2014.

Si veda la Sezione 4 “Fattori di rischio” - “4.1.1.3. Rischio di credito” del presente Prospetto.

2. In data 14 aprile 2016 è stata pubblicata in Gazzetta Ufficiale legge 8 aprile 2016 n. 49, di

conversione del decreto legge n. 18 del 14 febbraio 2016, recante disposizioni in materia di riforma

delle Banche di Credito Cooperativo. La BCC di Roma, pur disponendo di un patrimonio netto

superiore a 200 milioni di Euro e disponendo, pertanto, secondo quanto previsto dal D.L. 18/2016,

della facoltà, in alternativa alla adesione ad un gruppo bancario cooperativo, di deliberare la

trasformazione in società per azioni o deliberare la messa in liquidazione, non ha deliberato entro il

termine previsto dal D.L. 18/2016 la trasformazione in società per azioni, e conseguentemente dovrà

aderire ad un gruppo bancario cooperativo. Ai sensi dell‟art. 2-bis del D.L: 18/2016, come risultante a

seguito delle modifiche apportate dalla legge di conversione, durante la fase di costituzione di gruppi

bancari cooperativi e fino alla adesione della banca di credito cooperativo ad un gruppo, le banche di

credito cooperativo hanno l‟obbligo di aderire ad un Fondo temporaneo delle BCC. L‟Emittente, in

data 16 giugno 2016, ha presentato domanda di adesione al Fondo temporaneo istituito in data 27

maggio 2016 dalla Federazione italiana delle banche di credito cooperativo-casse rurali ed artigiane.

L‟ammontare massimo delle risorse che le banche consorziate si impegnano a mettere a disposizione

del Fondo non può superare, su base annua, lo 0,20% del totale dell‟attivo di bilancio dell‟esercizio al

31 dicembre dell‟anno precedente. Pertanto, in relazione all‟anno 2016, l‟ammontare massimo degli

apporti che l‟Emittente potrebbe essere chiamato ad effettuare in favore del Fondo corrisponde a circa

23,5 milioni di euro.

Si veda la Sezione 4 “Fattori di rischio” - “4.2.3. Rischi connessi all‟evoluzione della regolamentazione

del settore bancario e finanziario” del presente Prospetto.

3. Alla Data del Prospetto di Base, la Banca ha appostato risorse in sede di budget per complessivi 3,0

milioni di Euro a fronte dei possibili impegni per il Fondo di Garanzia dei Depositanti del Credito

Cooperativo e del Fondo di Garanzia Istituzionale, dotazione che risulta attualmente impiegata per

circa Euro 500.000; l‟ammontare delle risorse residue già apportate, per circa 2.500.000 di Euro

verranno destinate al Fondo Temporaneo istituito in data 27 maggio 2016 dalla Federazione italiana

delle banche di credito cooperativo-casse rurali ed artigiane, che andrà nel tempo a sostituire il Fondo

di Garanzia dei Depositanti e il Fondo di Garanzia Istituzionale. Analoghe appostazioni erano state

tenute in considerazione nel budget relativo all‟esercizio 2017. Sussiste il rischio che, in concreto, il

Fondo temporaneo possa effettuare interventi di portata tale da richiedere l‟apporto di ulteriori risorse

da parte della Banca. Tale eventualità comporterebbe significativi impatti negativi sui risultati degli

esercizi 2016 e 2017. Qualora la Banca dovesse essere chiamata ad effettuare apporti al Fondo

temporaneo nella misura massima possibile (23,5 milioni di euro) l‟esercizio 2016 potrebbe addirittura

chiudersi con una perdita di esercizio, a fronte di una previsione di utile per 22,3 milioni di Euro

formulata nel Piano Industriale. Analogamente, in riferimento all‟esercizio 2017, qualora la Banca

Prospetto di Base

-3-

– Banca di Credito Cooperativo di Roma –

dovesse essere chiamata ad effettuare apporti al Fondo temporaneo superiori agli accantonamenti

programmati a fronte dei possibili impegni per il Fondo di Garanzia dei Depositanti del Credito

Cooperativo e del Fondo di Garanzia Istituzionale, potrebbero verificarsi significativi scostamenti al

ribasso rispetto alla previsione di utile per l‟esercizio 2017 (30,4 milioni di euro) formulata nel Piano

Industriale 2016-2017.

Si veda la Sezione 4 “Fattori di rischio” - “4.1.1.10-ter. Rischi connessi all‟inserimento di dati

previsionali”, “4.1.1.10-quater. Rischio legato ai “richiami di informativa” dell‟esperto che ha rilasciato

la relazione sui dati previsionali contenuti nel Capitolo 8 della Sezione 5”, “4.1.1.10-quinquies. Rischi

relativi alle contribuzioni della Banca al Fondo temporaneo di cui all‟art.2-bis del D.L: 18/2016” e

“4.2.3. Rischi connessi all‟evoluzione della regolamentazione del settore bancario e finanziario” del

presente Prospetto.

4. Alla Data del Prospetto di Base è ancora in corso di svolgimento la procedura di pubblica

consultazione, avviata dalla Banca d‟Italia, della normativa di attuazione della menzionata riforma.

Sebbene, allo stato, non si abbia la certezza che la normativa regolamentare della Banca d‟Italia entrerà

in vigore nel medesimo testo posto in consultazione, né si possa prevedere quale sarà la composizione

quantitativa e qualitativa del gruppo bancario cooperativo al quale la BCC di Roma aderirà, si pone nella

massima evidenza che, secondo il testo regolamentare posto in consultazione:

- la garanzia in solido tra la capogruppo e le banche affiliate è parte integrante del contratto di

coesione;

- la partecipazione all‟accordo di garanzia in solido costituisce, in ogni caso, condizione

imprescindibile per l‟adesione al contratto di coesione e, quindi, al gruppo bancario cooperativo;

- la garanzia fra la capogruppo e le banche affiliate è reciproca (cross-guarantee), ovverosia la

capogruppo garantisce tutte le banche affiliate per le obbligazioni da queste assunte e ciascuna banca

affiliata garantisce la capogruppo e le altre banche affiliate per le obbligazioni di queste;

- la garanzia è disciplinata contrattualmente in modo da produrre l‟effetto di qualificare le passività

della capogruppo e delle banche affiliate come obbligazioni in solido di tutte le banche aderenti

all‟accordo;

- l‟obbligazione di garanzia di ciascuna banca aderente è commisurata all‟entità dei mezzi

patrimoniali disponibili, entro il limite delle risorse patrimoniali eccedenti i requisiti obbligatori a

livello individuale (c.d. free capital) Al 30 giugno 2016, data delle più recenti segnalazioni di vigilanza

inviate alla Banca d‟Italia, il free capital dell‟Emittente (eccedenza patrimoniale rispetto ai requisiti

imposti sul Total Capital Ratio ad esito dello SREP) risulta pari a circa 188,5 milioni di euro;

- la garanzia ha anche una efficacia esterna in favore dei creditori delle banche aderenti, nel senso

che ciascun aderente assumerà in solido, entro il limite sopra indicato dell‟obbligo di garanzia

individuale, le obbligazioni di ogni altra Banca aderente che si rendesse inadempiente verso i propri

creditori;

- la garanzia deve prevedere meccanismi di sostegno finanziario intra-gruppo con cui le banche

aderenti si forniscono il sostegno finanziario necessario per assicurare la loro solvibilità e liquidità, in

particolare per il rispetto dei requisiti prudenziali e delle richieste dell‟autorità di vigilanza, nonché

per evitare, ove necessario, l‟assoggettamento alle procedure di risoluzione di cui al d.lgs. n.

180/2015 o alla procedura di liquidazione coatta amministrativa di cui all‟art. 80 e ss. del TUB.

Sussiste pertanto il rischio che in futuro, come conseguenza dell‟adesione della BCC di Roma ad un

gruppo bancario cooperativo, e ove permanga l‟attuale situazione di eccedenza delle risorse patrimoniali

dell‟Emittente rispetto ai requisiti obbligatori a livello individuale, l‟attuazione del previsto meccanismo

di garanzia comporti l‟obbligo per la BCC di Roma di impegnare proprie risorse patrimoniali:

a) per rispondere di obbligazioni verso terzi assunte da altre banche aderenti al medesimo gruppo

bancario cooperativo;

b) per fornire sostegno finanziario necessario ad assicurare solvibilità e liquidità di altre banche

aderenti al medesimo gruppo bancario cooperativo.

L‟investimento in obbligazioni della BCC di Roma, pertanto, potrà comportare per l‟investitore

l‟esposizione, oltre che al rischio di impresa proprio della BCC di Roma, anche al rischio di impresa

proprio di altre banche aderenti al medesimo gruppo bancario cooperativo (entro il limite del free capital

Prospetto di Base

-4-

– Banca di Credito Cooperativo di Roma –

che al 30 giugno 2016, data delle più recenti segnalazioni di vigilanza inviate alla Banca d‟Italia, risulta

pari a circa 188,5 milioni di euro).

Si veda la Sezione 4 “Fattori di rischio” - “4.2.3. Rischi connessi all‟evoluzione della regolamentazione

del settore bancario e finanziario” del presente Prospetto.

5. L‟Emittente non dispone di un rating. Ciò costituisce un fattore di rischio in quanto non vi è

disponibilità immediata di un indicatore sintetico rappresentativo del grado di solvibilità e di rischiosità

dell‟Emittente..

Si veda la Sezione 4 “Fattori di rischio” - “4.3.1.11. Rischio dovuto all‟assenza di rating dell‟Emittente

e/o degli strumenti finanziari” del presente Prospetto.

6. In data 8 marzo 2016 è stato pubblicato in Gazzetta Ufficiale il d.lgs. 30/2016, di attuazione della

direttiva 2014/49/UE (c.d. Deposit Guarantee Schemes Directive – DGSD) che istituisce lo schema

unico di garanzia dei depositi, con previsione dell‟obbligo di costituire, ove non già presenti, Fondi

nazionali che devono essere alimentati tramite contributi delle banche specificamente volti a tutelare i

depositi bancari entro il limite di 100.000 euro. L‟Emittente non ha effettuato a tal riguardo

accantonamenti sul bilancio al 31 dicembre 2015.

Si veda la Sezione 4 “Fattori di rischio” - “4.2.3. Rischi connessi all‟evoluzione della regolamentazione

del settore bancario e finanziario” del presente Prospetto.

7. La realizzazione dell‟operazione di fusione per incorporazione nell‟Emittente della BCC di

Capranica, presenta molteplici fattori di rischio, tra i quali si segnalano i seguenti:

In base ai dati al 31 dicembre 2015 di ciascuna banca sottoposti a revisione legale dei conti da parte

della Società di Revisione per quanto riguarda l‟Emittente e da parte del Collegio Sindacale per quanto

riguarda la BCC di Capranica, l‟Emittente ipotizza una leggera riduzione del Common Equity Tier 1

ratio di BCC di Roma post fusione, con la conseguenza che, sebbene si preveda che gli indici di

patrimonializzazione non scendano al di sotto dei limiti regolamentari, BCC di Roma potrebbe

necessitare prudenzialmente di un rafforzamento patrimoniale da conseguire sia con gli utili portati a

nuovo sia con l‟incremento del capitale sociale.

A ciò si aggiunga che il bilancio di esercizio al 31 dicembre 2015 dell‟incorporanda Banca di Capranica

Credito Cooperativo evidenzia una perdita di esercizio per Euro 2.978 migliaia.

Tenuto conto di quanto sopra, è possibile che l‟operazione di fusione abbia un impatto negativo,

benché di portata non significativa, sulla situazione economico-patrimoniale dell‟Emittente.

Le consistenze dei Fondi Propri della Bcc di Capranica al 30 giugno 2016 ammontano a -4,591 milioni,

il Common Equity Tier 1 Ratio ed il Tier 1 Ratio si attestano entrambi a -7,485% ed il Totale Capital

Ratio a -5,531%.

Si veda la Sezione 4 “Fattori di rischio” - “4.1.1.10-bis. Rischio relativo alla realizzazione del progetto di

fusione per incorporazione della BCC di Capranica”

8. In data 30 marzo 2016, il Consiglio di Amministrazione della Banca ha approvato il Piano Industriale

2016-2017 che reca, tra l‟altro, le stime dei risultati di tali esercizi. I contenuti del Piano Industriale si

basano su stime ed ipotesi circa eventi futuri nonché su azioni che saranno intraprese dal management.

Pertanto il Piano è basato su assunzioni:

(i) di carattere generale, legate a variabili esogene e dunque non controllabili - quali lo scenario

macroeconomico e normativo, l‟andamento dei mercati finanziari, e lo sviluppo del sistema

bancario;

(ii) di natura discrezionale, relative a variabili endogene che si sostanziano nelle azioni gestionali e

organizzative che il management ha intenzione di implementare durante l‟orizzonte temporale cui si

riferisce il piano stesso.

Si evidenzia che alcune delle previsioni contenute nel Piano Industriale 2016-2017 si connotano per

essere “sfidanti” rispetto ai dati e alle previsioni di sistema, ed in particolare:

i) l‟assunzione contenuta nel Piano Industriale relativa a un tasso medio di crescita annua della raccolta

pari al 2,5% risulta sfidante rispetto alle previsioni di sistema formulate da ABI e Prometeia, le quali

ipotizzano scenari di decremento della raccolta nel 2016 e di incrementi della raccolta di poco

superiori allo zero nel 2017;

Prospetto di Base

-5-

– Banca di Credito Cooperativo di Roma –

ii) l‟assunzione contenuta nel Piano Industriale relativa a un tasso medio di crescita annua degli

impieghi a clientela pari al 6,1% è sfidante rispetto a tutte le previsioni di sistema analizzate dalla

Banca per la predisposizione del Piano Industriale 2016-2017;

iii) l‟assunzione contenuta nel Piano Industriale relativa a una forbice tra i tassi applicati agli impieghi

economici a clientela e i tassi applicati sulla raccolta diretta, pari al 2,35% nel 2016 e al 2,37% nel

2017 è sfidante rispetto alle previsioni di sistema formulate da ABI e Prometeia, che ipotizzano

valori leggermente inferiori per tale forbice nel 2016 e nel 2017;

iv) l‟assunzione contenuta nel Piano Industriale relativa ai risultati economici della Banca negli esercizi

2016 e 2017 è sfidante in quanto presenta indicatori di redditività superiori a quelli di sistema. In

particolare, il ROE sui Fondi Propri dell‟Emittente è ipotizzato collocarsi su valori pari al 3,0% nel

2016 e al 3,9% nel 2017 a fronte di un valore annuo medio di sistema nel biennio 2016-2017 pari al

2,2% secondo AFO e al 3,3% secondo Prometeia.

Non vi è certezza che le assunzioni a base del piano, siano esse di carattere generale o di natura

discrezionale, si verifichino in concreto nel corso del biennio 2016-2017.

Si specifica che i dati previsionali sono stati elaborati dall‟Emittente (i) tenendo conto della acquisizione

di attività e passività della Banca Padovana di Credito Cooperativo, avvenuta a dicembre 2015, (ii) non

tenendo conto della operazione di fusione per incorporazione nell‟Emittente della BCC di Capranica,

formalizzata nel maggio 2016, iii) non considerando l‟eventualità che, entro la fine dell‟esercizio 2017, la

BCC di Roma aderisca ad un gruppo bancario cooperativo assumendo conseguentemente degli

obblighi di garanzia correlati ad obblighi delle altre banche aderenti verso terzi e/o ad esigenze di

liquidità o rafforzamento patrimoniale di altre banche aderenti, (iv) non considerando che la Banca, ai

sensi dell‟art. 2-bis del D.L: 18/2016, come risultante a seguito delle modifiche apportate dalla legge di

conversione, ha dovuto aderire al Fondo temporaneo istituito in data 27 maggio 2016 dalla Federazione

italiana delle banche di credito cooperativo-casse rurali ed artigiane, in favore del quale, in relazione

all‟anno 2016, la Banca può essere chiamata ad effettuare apporti (che inciderebbero in negativo sui

risultati dell‟esercizio) per un importo massimo possibile di circa 23,5 milioni.

A tale proposito, sussiste il rischio che, in concreto, il Fondo temporaneo possa effettuare interventi di

portata tale da richiedere l‟apporto di ulteriori risorse da parte della Banca rispetto a quelle già

accantonate nel 2016 (e a quelle che la Banca ha programmato di accantonare per il 2017) a fronte dei

possibili impegni per il Fondo di Garanzia dei Depositanti del Credito Cooperativo e del Fondo di

Garanzia Istituzionale che verranno ad essere sostituiti dal Fondo Temporaneo.

Successivamente, in data 22 giugno 2016, il Consiglio di Amministrazione dell‟Emittente ha approvato,

ai fini della redazione della propria relazione da parte del revisore contabile indicato alla Sezione 5,

Capitolo 8, paragrafo 8.2, un documento che descrive nel dettaglio la valutazione sia degli impatti

derivanti dall‟operazione di incorporazione della BCC di Capranica (che, essendo successiva alla

approvazione del piano strategico 2016-2017 avvenuta in data 30 marzo 2016, non sono presenti nelle

evidenze del Piano stesso) sia la stima degli utili prospettici.

Pertanto le valutazioni effettuate dal revisore nella propria relazione hanno avuto riguardo ai dati

relativi al Piano Industriale 2016-2017, integrate unicamente con la valutazione effettuata dall‟Emittente

degli impatti derivanti dalla menzionata fusione, che hanno comportato, quanto alla previsione del

risultato di esercizio 2016, l‟invarianza del dato previsionale di 22,3 milioni di Euro di utile e, quanto

alla previsione del risultato di esercizio 2017, la variazione del dato previsionale da 30,0 a 30,4 milioni di

Euro di utile.

Si evidenzia che l‟esito del referendum svoltosi in Gran Bretagna in data 23 giugno 2016, come noto,

favorevole alla fuoriuscita del Regno Unito di Gran Bretagna e Irlanda del nord dalla Unione Europea

non rientra tra i presupposti in base ai quali l‟Emittente ha elaborato il Piano Industriale 2016-2017 e le

previsioni ivi contenute.

Si specifica che gli amministratori, nel formulare i contenuti del Piano, non hanno predisposto

un‟analisi di sensitività delle previsioni al fine di indicare le possibili conseguenze sull‟utile netto in caso

di evoluzione della curva dei tassi di interesse differente da quella ipotizzata. Ciò in quanto è stato

ritenuto che nel ridotto orizzonte temporale considerato dal piano, la persistente situazione connotata

da contenuti livelli dei tassi di interesse non avrebbe manifestato variazioni significative o comunque

tali da incidere in modo consistente sul risultato economico atteso.

Si segnala altresì che l‟esperto incaricato di redigere la relazione di cui alla Sezione 5, Capitolo 8, del

presente Prospetto ha formulato degli specifici “richiami di informativa”.

Prospetto di Base

-6-

– Banca di Credito Cooperativo di Roma –

Sussiste pertanto il rischio che i risultati effettivamente conseguiti dall‟Emittente negli esercizi 2016 e

2017 possano divergere, anche significativamente, ed anche in senso negativo, rispetto alle previsioni

del Piano Industriale.

Si veda la Sezione 4 “Fattori di rischio” – “4.1.1.10-ter. Rischi connessi all‟inserimento di dati

previsionali” del presente Prospetto.

9. L‟andamento dell‟Emittente è influenzato dalla situazione economica generale, nazionale e dell‟intera

area Euro, nonché dalla dinamica dei mercati finanziari e, in particolare, dalla solidità e dalle prospettive

di crescita dell‟economia delle aree geografiche in cui l‟Emittente opera.

Sussiste pertanto il rischio che la futura evoluzione dei richiamati contesti possa produrre effetti

negativi sulla situazione patrimoniale, economica e finanziaria dell‟Emittente.

Si vedano la Sezione 4 “Fattori di rischio” – “4.1.1.1. Rischio finanziario”, “4.1.1.2. Rischio relativo al

debito sovrano”, “4.1.1.4. Rischio di mercato” e “4.1.1.10-ter. Rischi connessi all‟inserimento di dati

previsionali” del presente Prospetto.

10. A partire dal 21 settembre 2016 la Banca è sottoposta ad una verifica ispettiva effettuata da parte

della Banca d‟Italia ai sensi dell‟articolo 54 del D.lgs. 1° settembre 1993, n. 385 (il “Testo Unico

Bancario” o “TUB”) mirata a valutare le tematiche sul governo, la gestione e il controllo del credito.

Al riguardo, si segnala che, alla data del presente Prospetto di Base non sono disponibili le risultanze di

tali accertamenti ispettivi.

Si veda la Sezione 4 “Fattori di rischio” – “4.1.1.3-bis. Rischio relativo agli accertamenti ispettivi della

Banca d‟Italia” del presente Prospetto.

11. La sottoscrizione di obbligazioni comporta il rischio di perdita, anche integrale, del capitale investito

laddove l‟Emittente sia sottoposto a procedure concorsuali o venga a trovarsi in una situazione di

dissesto o rischio di dissesto che comporta l‟applicazione di misure di risoluzione tra cui il “bail in”. La

normativa italiana di attuazione della BRRD (ossia il Decreto Legislativo 180/2015) prevede che la

Banca d‟Italia disponga di una serie di misure per la gestione della crisi dell‟intermediario (tra le quali la

riduzione o conversione in azioni delle obbligazioni, di altre partecipazioni e di strumenti di capitale e

l‟adozione di misure di risoluzione dell‟intermediario oppure la liquidazione coatta amministrativa). Fra

le misure di risoluzione rientra il c.d. bail-in o “salvataggio interno”, che consiste nella riduzione dei

diritti degli investitori e dei creditori o nella conversione in capitale di questi ultimi. Pertanto, con

l‟applicazione del “bail-in”, gli obbligazionisti si ritroverebbero esposti al rischio di veder ridotto,

azzerato ovvero convertito in azioni il proprio investimento, anche in assenza di una formale

dichiarazione di insolvenza dell‟Emittente. Si veda la Sezione 4 “Fattori di rischio” - “4.3.1.1 Rischio

connesso all‟utilizzo del bail-in” del presente Prospetto.

Prospetto di Base

-7-

– Banca di Credito Cooperativo di Roma –

INDICE

SEZIONE 1 ...............................................................................................................................................................................- 11 DICHIARAZIONE DI RESPONSABILITA......................................................................................................................................- 11 1.1 Indicazione delle persone responsabili .................................................................................................................................- 11 1.2 Dichiarazione di Responsabilità ...........................................................................................................................................- 11 SEZIONE 2 ........................................................................................................................................................................................ - 12 DESCRIZIONE GENERALE DEL PROGRAMMA ........................................................................................................................ - 12 SEZIONE 3 ........................................................................................................................................................................................ - 13 NOTA DI SINTESI ........................................................................................................................................................................... - 13 SEZIONE A – INTRODUZIONE E AVVERTENZE ........................................................................................................... - 13 SEZIONE B – EMITTENTE [ED EVENTUALI GARANTI] .............................................................................................. - 13 SEZIONE C – STRUMENTI FINANZIARI .......................................................................................................................... - 23 SEZIONE D - RISCHI ............................................................................................................................................................ - 26 SEZIONE E - OFFERTA ........................................................................................................................................................ - 44 SEZIONE 4 ........................................................................................................................................................................................ - 47 FATTORI DI RISCHIO .................................................................................................................................................................... - 47 4.1. FATTORI DI RISCHIO RELATIVI ALL’EMITTENTE ................................................................................................ - 47 4.2. FATTORI DI RISCHIO RELATIVI AI SETTORI DI ATTIVITÀ E AI MERCATI IN CUI OPERA L’EMITTENTE E

IL GRUPPO DELL’EMITTENTE ......................................................................................................................................... - 74 4.3. FATTORI DI RISCHIO RELATIVI AGLI STRUMENTI FINANZIARI ...................................................................... - 81 SEZIONE 5 ........................................................................................................................................................................................ - 90 DOCUMENTO DI REGISTRAZIONE............................................................................................................................................ - 90 1. PERSONE RESPONSABILI ......................................................................................................................................................... - 90 2. REVISORI LEGALI DEI CONTI ................................................................................................................................................. - 91 2.1 NOME E INDIRIZZO DEI REVISORI DELL’EMITTENTE........................................................................................ - 91 2.2 INFORMAZIONI CIRCA DIMISSIONI, REVOCHE DALL’INCARICO O MANCATO RINNOVO DELL’INCARICO

ALLA SOCIETA DI REVISIONE ........................................................................................................................................... - 91 3. FATTORI DI RISCHIO................................................................................................................................................................. - 92 3.1 INFORMAZIONI FINANZIARIE SELEZIONATE........................................................................................................ - 92 4. INFORMAZIONI SULL’EMITTENTE ...................................................................................................................................... - 121 4.1 STORIA ED EVOLUZIONE DELL’EMITTENTE ........................................................................................................ - 121 4.1.1.Denominazione legale e commerciale dell’Emittente .................................................................................................- 122 4.1.2.Luogo di registrazione dell’Emittente e numero di registrazione ...............................................................................- 122 4.1.3.Data di costituzione e durata dell’Emittente ..............................................................................................................- 122 -

4.1.4.Domicilio e forma giuridica dell’Emittente, legislazione in base alla quale opera, paese di costituzione, indirizzo e

numero di telefono della sede sociale .................................................................................................................................- 123 4.1.5.Fatti recenti verificatisi nella vita dell’Emittente sostanzialmente rilevanti per la valutazione della sua solvibilità ....- 123 -

5. PANORAMICA DELLE ATTIVITA’ ...........................................................................................................................................- 124 5.1 PRINCIPALI ATTIVITA’ .................................................................................................................................................- 124 5.1.1. Natura delle operazioni e delle principali attività.......................................................................................................- 124 5.1.2. Indicazione dei nuovi prodotti e/o delle nuove attività significative .........................................................................- 124 5.1.3. Principali mercati.......................................................................................................................................................- 124 -

5.1.4. Base di qualsiasi dichiarazione formulata dall'Emittente nel documento di registrazione riguardo alla sua posizione

concorrenziale.....................................................................................................................................................................- 125 -

6. STRUTTURA ORGANIZZATIVA ...............................................................................................................................................- 126 6.1 DESCRIZIONE DEL GRUPPO CUI APPARTIENE L’EMITTENTE..........................................................................- 126 6.1.1. Società controllate in via esclusiva .............................................................................................................................- 126 6.1.2. Società collegate ........................................................................................................................................................- 126 6.2 EVENTUALE SOGGETTO CONTROLLANTE ............................................................................................................- 126 7. INFORMAZIONI SULLE TENDENZE PREVISTE .................................................................................................................- 127 7.1 CAMBIAMENTI NEGATIVI SOSTANZIALI .................................................................................................................- 127 7.2 INFORMAZIONI SU TENDENZE, INCERTEZZE, RICHIESTE, IMPEGNI O FATTI NOTI CHE POTREBBERO

RAGIONEVOLMENTE AVERE RIPERCUSSIONI SIGNIFICATIVE SULLE PROSPETTIVE DELL’EMITTENTE .- 127 8.PREVISIONI O STIME DEGLI UTILI ........................................................................................................................................- 129 8.1 PRINCIPALI PRESUPPOSTI SUI QUALI L’EMITTENTE HA BASATO I DATI PREVISIONALI...........................- 129 8.1.1 Premessa .....................................................................................................................................................................- 129 8.1.2. Linee guida per il raggiungimento degli obiettivi del Piano Industriale .................................................................... - 131 8.1.2.1 Gli obiettivi del Piano Strategico .............................................................................................................................. - 131 -

8.1.3 Assunzioni ipotetiche di carattere generale che costituiscono presupposto essenziale per il raggiungimento degli

obiettivi strategici ...............................................................................................................................................................- 136 8.1.4 Assunzioni relative a variabili influenzabili in tutto o in parte da parte delle decisioni del management ...................- 138 8.1.5 Informazioni significative relative al Piano Strategico 2016-2017. ...............................................................................- 140 -

8.2 RELAZIONE DELL’ESPERTO SUI DATI PREVISIONALI.........................................................................................- 144 8.3 PRINCIPI CONTABILI UTILIZZATI PER LA REDAZIONE DEI DATI PREVISIONALI .......................................- 145 9. ORGANI DI AMMINISTRAZIONE, DI DIREZIONE E DI VIGILANZA ...............................................................................- 149 9.1 ORGANI DI AMMINISTRAZIONE, DI DIREZIONE E DI VIGILANZA ...................................................................- 149 9.2 CONFLITTI DI INTERESSE DEGLI ORGANI DI AMMINISTRAZIONE, DI DIREZIONE E DI VIGILANZA....- 158 10. PRINCIPALI AZIONISTI ..........................................................................................................................................................- 160 -

Prospetto di Base

-8-

– Banca di Credito Cooperativo di Roma –

10.1. SOGGETTO CONTROLLANTE ...................................................................................................................................- 160 10.2. EVENTUALI ACCORDI, NOTI ALL’EMITTENTE, DALLA CUI ATTUAZIONE POTREBBE SCATURIRE UNA

VARIAZIONE DELL’ASSETTO DI CONTROLLO DELL’EMITTENTE ........................................................................- 160 11. INFORMAZIONI FINANZIARIE RIGUARDANTI LE ATTIVITÀ E LE PASSIVITÀ, LA SITUAZIONE FINANZIARIA E I

PROFITTI E LE PERDITE DELL'EMITTENTE......................................................................................................................... - 161 11.1. INFORMAZIONI FINANZIARIE RELATIVE AGLI ESERCIZI PASSATI................................................................ - 161 11.2. BILANCI ......................................................................................................................................................................... - 161 11.3. REVISIONE DELLE INFORMAZIONI FINANZIARIE ANNUALI RELATIVE AGLI ESERCIZI PASSATI ........- 162 11.3.1. Attestazione che le informazioni finanziarie relative agli esercizi passati sono state sottoposte a revisione .............- 162 11.3.2. Indicazione di altre informazioni controllate dai revisori dei conti ..........................................................................- 162 11.3.3. Fonte dei dati finanziari contenuti nel Documento di Registrazione .......................................................................- 162 11.4. DATA DELLE ULTIME INFORMAZIONI FINANZIARIE SOTTOPOSTE A REVISIONE ...................................- 162 11.5. INFORMAZIONI FINANZIARIE INFRANNUALI E ALTRE INFORMAZIONI FINANZIARIE .........................- 162 11.6. PROCEDIMENTI GIUDIZIARI E ARBITRALI ..........................................................................................................- 162 11.7. CAMBIAMENTI SIGNIFICATIVI NELLA SITUAZIONE FINANZIARIA DELL’EMITTENTE ...........................- 163 12. CONTRATTI IMPORTANTI .....................................................................................................................................................- 165 12.1. SINTESI DI CONTRATTI IMPORTANTI ...................................................................................................................- 165 12.1.1. Funzioni Operative Importanti. ................................................................................................................................- 165 12.1.2. Funzioni Aziendali di Controllo. ..............................................................................................................................- 166 12.1.3. Sistema Informativo .................................................................................................................................................- 166 13. INFORMAZIONI PROVENIENTI DA TERZI, PARERI DI ESPERTI E DICHIARAZIONI DI INTERESSI ...................- 168 14. DOCUMENTI ACCESSIBILI AL PUBBLICO ..........................................................................................................................- 169 SEZIONE 6 .......................................................................................................................................................................................- 173 NOTA INFORMATIVA SUGLI STRUMENTI FINANZIARI .......................................................................................................- 173 1 PERSONE RESPONSABILI .........................................................................................................................................................- 173 2 FATTORI DI RISCHIO RELATIVI ALLE OBBLIGAZIONI OGGETTO DEL PROGRAMMA ..............................................- 174 3 INFORMAZIONI ESSENZIALI ..................................................................................................................................................- 175 3.1 Interessi di persone fisiche e giuridiche partecipanti all’emissioni/alle offerte ..................................................................- 175 3.2 Ragioni dell’offerta e impiego dei proventi ........................................................................................................................- 175 4 INFORMAZIONI RIGUARDANTI GLI STRUMENTI FINANZIARI DA OFFRIRE ..............................................................- 177 4.1 Strumenti finanziari oggetto dell’offerta .............................................................................................................................- 177 4.2 Legislazione in base alla quale gli strumenti finanziari sono stati creati ............................................................................- 178 4.3 Forma degli strumenti finanziari e soggetti incaricati della tenuta dei registri ..................................................................- 178 4.4 Valuta di emissione degli strumenti finanziari ...................................................................................................................- 179 4.5 Ranking degli strumenti finanziari .....................................................................................................................................- 179 4.6 Descrizione dei diritti, compresa qualsiasi loro limitazione, connessi agli strumenti finanziari e procedura per il loro

esercizio ...................................................................................................................................................................................- 179 4.7 Tasso di interesse nominale e disposizioni relative agli interessi da pagare ...................................................................... - 181 4.8 Data di scadenza, modalità di ammortamento e rimborso del Prestito ..............................................................................- 187 4.9 Tasso di rendimento effettivo .............................................................................................................................................- 188 4.10 Forme di rappresentanza dei possessori dei titoli .............................................................................................................- 188 4.11 Autorizzazioni e approvazioni in virtù delle quali gli strumenti finanziari saranno emessi ..............................................- 188 4.12 Data di emissione degli strumenti finanziari ....................................................................................................................- 188 4.13 Restrizione alla libera trasferibilità degli strumenti finanziari ..........................................................................................- 188 4.14 Regime fiscale...................................................................................................................................................................- 189 5 CONDIZIONI DELL’OFFERTA .................................................................................................................................................- 190 5.1 Statistiche relative all’Offerta, calendario previsto e modalità di sottoscrizione dell’Offerta ..............................................- 190 5.1.1 Condizioni alle quali l’Offerta è subordinata ...............................................................................................................- 190 5.1.2 Ammontare totale dell’Offerta ....................................................................................................................................- 190 5.1.3 Periodo di validità dell’Offerta e descrizione della procedura di sottoscrizione ..........................................................- 190 5.1.4 Possibilità di ritiro dell’Offerta / riduzione dell’ammontare delle sottoscrizioni ........................................................ - 191 5.1.5 Ammontare minimo e massimo dell’importo sottoscrivibile ...................................................................................... - 191 5.1.6 Modalità e termini per il pagamento e la consegna degli strumenti finanziari ...........................................................- 192 5.1.7 Diffusione dei risultati dell’offerta ..............................................................................................................................- 192 5.1.8 Eventuali diritti di prelazione .....................................................................................................................................- 192 5.2 Piano di ripartizione e di assegnazione ..............................................................................................................................- 192 5.2.1 Destinatari dell’Offerta ...............................................................................................................................................- 192 -

5.2.2 Comunicazione ai sottoscrittori dell’ammontare assegnato e della possibilità di iniziare le negoziazioni prima della

comunicazione....................................................................................................................................................................- 192 -

5.3 Fissazione del prezzo .........................................................................................................................................................- 192 5.3.1 Prezzo di emissione ....................................................................................................................................................- 192 5.4 Collocamento e sottoscrizione ............................................................................................................................................- 193 5.4.1 Soggetti incaricati del collocamento ...........................................................................................................................- 193 5.4.2 Denominazione e indirizzo degli organismi incaricati del servizio finanziario ..........................................................- 193 5.4.3 Accordi di sottoscrizione ............................................................................................................................................- 193 6 AMMISSIONE ALLA NEGOZIAZIONE E MODALITA’ DI NEGOZIAZIONE ......................................................................- 194 6.1 Mercati regolamentati e Mercati Equivalenti .....................................................................................................................- 194 6.2 Strumenti finanziari già ammessi alla negoziazione su Mercati Regolamentati e/o Mercati Equivalenti .........................- 194 6.3 Soggetti che hanno assunto l’impegno di agire come intermediari sul mercato secondario ..............................................- 194 -

Prospetto di Base

-9-

– Banca di Credito Cooperativo di Roma –

7 INFORMAZIONI SUPPLEMENTARI ........................................................................................................................................- 195 7.1 Consulenti legati all’Emissione ..........................................................................................................................................- 195 7.2 Informazioni contenute nella Nota Informativa sottoposte a revisione ..............................................................................- 195 7.3 Pareri o relazioni di esperti .................................................................................................................................................- 195 7.4 Informazioni provenienti da terzi .......................................................................................................................................- 195 7.5 Rating dell’Emittente e dello strumento finanziario...........................................................................................................- 195 8 FONDO DI GARANZIA DEGLI OBBLIGAZIONISTI DEL CREDITO COOPERATIVO ......................................................- 196 8.1 Natura della Garanzia.........................................................................................................................................................- 196 8.2 Campo di applicazione della Garanzia ...............................................................................................................................- 196 8.3 Informazioni da comunicare riguardo il Garante ...............................................................................................................- 197 8.4 Documenti accessibili al pubblico .....................................................................................................................................- 197 ALLEGATO A: MODELLO DELLE CONDIZIONI DEFINITIVE .............................................................................................- 198 ALLEGATO A: MODELLO DELLE CONDIZIONI DEFINITIVE ............................................................................................ - 204 ALLEGATO A: MODELLO DELLE CONDIZIONI DEFINITIVE .............................................................................................- 210 ALLEGATO A: MODELLO DELLE CONDIZIONI DEFINITIVE .............................................................................................- 216 ALLEGATO A: MODELLO DELLE CONDIZIONI DEFINITIVE ............................................................................................ - 223 -

Prospetto di Base

-

- 10

– Banca di Credito Cooperativo di Roma –

SEZIONE 1

DICHIARAZIONE DI RESPONSABILITA

1.1 Indicazione delle persone responsabili

La Banca di Credito Cooperativo di Roma, con sede legale in Via Sardegna, 129 – 00187 Roma,

rappresentata legalmente ai sensi dell‟art. 40 dello Statuto dal Presidente del Consiglio di

Amministrazione Dott. Francesco Liberati, si assume la responsabilità dei dati e delle notizie contenuti

nel Prospetto di Base.

1.2 Dichiarazione di Responsabilità

La Banca di Credito Cooperativo di Roma attesta che, avendo adottato tutta la ragionevole diligenza a

tale scopo, le informazioni contenute nel Prospetto di Base sono, per quanto a sua conoscenza,

conformi ai fatti e non presentano omissioni tali da alterarne il senso.

Prospetto di Base

- 11 -

– Banca di Credito Cooperativo di Roma –

SEZIONE 2

DESCRIZIONE GENERALE DEL PROGRAMMA

La Banca di Credito Cooperativo di Roma ha redatto il presente Prospetto di Base nel quadro di un

programma di offerta al pubblico di prestiti obbligazionari, approvato in data 30/03/2016 dal Consiglio

di Amministrazione della Banca di Credito Cooperativo di Roma.

Il programma di emissioni obbligazionarie prevede l‟emissione in via continuativa delle seguenti

tipologie di Obbligazioni:

(a) Obbligazioni a Tasso Fisso

(b) Obbligazioni Step-Up – Step down

(c) Obbligazioni a Zero Coupon

(d) Obbligazioni a Tasso Variabile con eventuale Tasso Minimo (Floor) e/o Tasso Massimo (Cap)

(e) Obbligazioni a Tasso Misto con eventuale Tasso Minimo (Floor) e/o Tasso Massimo (Cap)

Le Obbligazioni oggetto del Programma di Emissione sono titoli di debito che determinano l‟obbligo,

per la Banca di Credito Cooperativo di Roma, di rimborsare all‟Investitore, alla scadenza, il 100% del

loro valore nominale unitamente alla corresponsione di cedole di interesse (ad esclusione delle

Obbligazioni Zero Coupon) determinate secondo le modalità di calcolo specifiche per ciascuna

tipologia di prestito.

Per il dettaglio di ogni singolo prestito obbligazionario si rinvia alle specifiche sezioni della Nota

Informativa (sezione 6 (a) Obbligazioni a Tasso Fisso, sezione 6 (b) Obbligazioni Step-Up/Step Down,

sezione 6 (c) Obbligazioni Zero Coupon, sezione 6 (d) Obbligazioni a Tasso Variabile con eventuale

Tasso Minimo (Floor) e/o Tasso Massimo (Cap), sezione 6 (e) Obbligazioni a Tasso misto con

eventuale Tasso Minimo (Floor) e/o Tasso Massimo (Cap)).

Il presente Prospetto di Base sarà valido per un periodo massimo di 12 mesi dalla data di approvazione

e consta:

della Nota di Sintesi, che riassume le caratteristiche dell‟Emittente e dei titoli oggetto di

emissione;

del Documento di Registrazione, che contiene informazioni sull‟Emittente;

della Nota Informativa, che contiene le caratteristiche principali e i rischi di ogni singola

emissione.

Le Condizioni Definitive che conterranno i termini e le condizioni specifiche dei titoli di volta in volta

emessi, saranno redatte secondo il modello presentato nel presente documento, e unitamente alla Nota

di Sintesi della singola emissione messe a disposizione entro il giorno antecedente quello di inizio

dell‟offerta presso le filiali dell‟Emittente, nonché pubblicate sul sito internet della stessa all‟indirizzo

www.bccroma.it e, contestualmente inviate alla CONSOB.

Prospetto di Base

- 12 -

– Banca di Credito Cooperativo di Roma –

SEZIONE 3

NOTA DI SINTESI

La presente Nota di Sintesi contiene tutti gli Elementi che devono essere inclusi in una nota di sintesi in

funzione di questa tipologia di strumenti finanziari ed Emittente. Poiché alcuni Elementi non devono

essere riportati, potrebbero esserci degli spazi vuoti nella sequenza numerica degli Elementi stessi.

Sebbene l‟inserimento di un Elemento in una nota di sintesi possa essere richiesto in funzione del tipo

di strumenti finanziari e di Emittente, potrebbe non esservi alcuna informazione pertinente da fornire

in relazione a quell‟Elemento.

In questo caso è inclusa nella nota di sintesi una breve descrizione dell‟Elemento accompagnata dalla

menzione “Non applicabile”.

SEZIONE A – INTRODUZIONE E AVVERTENZE

A.1

Avvertenza

A.2

Consenso

all’utilizzo del

Prospetto di

Base per la

successiva

rivendita [o

collocamento

finale] da

parte di

intermediari

finanziari

La presente Nota di Sintesi va letta come un‟introduzione al Prospetto di Base.

Qualsiasi decisione di investire nelle Obbligazioni [[B.C.C. di Roma Tasso Fisso [●]% [●] –

[●]] [B.C.C. di Roma [Step Up] [Step Down] [●] – [●]] [B.C.C. di Roma Zero Coupon

[●] – [●]] [B.C.C. di Roma Tasso Variabile [con Tasso Minimo (Floor)] [e] [con Tasso

Massimo (Cap)] [●] – [●]] [B.C.C. di Roma Tasso Misto [con Tasso Minimo (Floor)]

[e] [con Tasso Massimo Cap)] [●] – [●]] [con possibilità di devoluzione di [una percentuale

del collocato] [un importo prefissato] a favore di [inserire la denominazione dell‟ente

beneficiario appartenente a Organizzazioni non lucrative di utilità sociale (ONLUS), Enti,

Fondazioni, Associazioni, Enti Ecclesiastici ed altri soggetti non aventi fini di lucro, che

perseguono scopi di utilità sociale] dovrebbe basarsi sull‟esame da parte dell‟investitore del

Prospetto di Base completo.

Qualora sia presentato un ricorso dinanzi all‟Autorità giudiziaria in merito alle informazioni

contenute nel Prospetto di Base, l‟investitore ricorrente potrebbe essere tenuto, a norma del

diritto nazionale degli Stati membri, a sostenere le spese di traduzione del Prospetto di Base

prima dell‟inizio del procedimento; e

La responsabilità civile incombe solo alle persone che hanno presentato la Nota di Sintesi,

comprese le sue eventuali traduzioni, ma soltanto se la Nota di Sintesi risulta fuorviante,

imprecisa o incoerente se letta insieme con le altre parti del Prospetto di Base o non offre, se

letta insieme con le altre parti del Prospetto di Base, le informazioni fondamentali per aiutare

gli investitori al momento di valutare l‟opportunità di investire in tali Obbligazioni.

Non applicabile. L'Emittente non ha concesso il consenso all'utilizzo del Prospetto di Base per la

successiva rivendita [o collocamento finale] delle Obbligazioni.

SEZIONE B – EMITTENTE [ED EVENTUALI GARANTI]

B.1

B.2

Denominazio

ne legale e

commerciale

dell’Emittente

Domicilio e

forma

giuridica

dell’Emittente

Prospetto di Base

La denominazione legale e commerciale dell‟Emittente è Banca di Credito Cooperativo di Roma

Società Cooperativa.

La Banca è costituita sotto forma di Società Cooperativa per Azioni, ha Sede Legale e Direzione

Generale in Italia, nel Comune di Roma in Via Sardegna, 129.

La Banca è stata costituita in Italia ed opera sulla base della legislazione italiana.

Nello svolgimento delle proprie attività bancarie, l‟Emittente è soggetto alla vigilanza della Banca

- 13 -

– Banca di Credito Cooperativo di Roma –

B.4b

, legislazione

in base alla

quale opera

l’Emittente e

suo paese di

costituzione

Descrizione

delle

principali

tendenze

recenti

riguardanti

l’Emittente e i

settori in cui

opera

d‟Italia ed è soggetto alle leggi e ai regolamenti italiani.

L‟Emittente, nello svolgimento dell‟attività bancaria e finanziaria, è fortemente influenzata dalla

situazione dei mercati finanziari e dal generale contesto macroeconomico, tuttora caratterizzato dal

perdurare di rischi inerenti ai debiti sovrani di alcuni Paesi dell‟Eurozona e dal persistere di timori

circa la solidità di banche e altri intermediari finanziari che presentano esposizioni nei confronti dei

predetti Paesi europei o che sono gravati da elevati livelli di sofferenze anche nei confronti di

debitori privati.

La crisi economica e finanziaria internazionale ha investito, seppur non così pesantemente come

nel resto del Paese, anche l‟area di competenza dell‟Emittente. In tale contesto il ruolo della Banca

è stato quello di operare di concerto con gli Enti Territoriali per sostenere l‟economia locale anche

attraverso una più attiva e mirata consulenza alle imprese al fine di accompagnarle a superare le

attuali difficoltà. Il contesto economico-finanziario globale ha portato all‟adozione di una politica

di erogazione del credito ancor più attenta e ad un ulteriore affinamento degli strumenti di analisi

del merito creditizio, prestando particolare attenzione al rapporto rischio-rendimento degli

impieghi della clientela.

Le aspettative di sviluppo della Banca sono legate alla riforma delle Banche di Credito

Cooperativo. In data 14 aprile 2016 è stata pubblicata in Gazzetta Ufficiale legge 8 aprile 2016 n.

49, di conversione del decreto legge n. 18 del 14 febbraio 2016, recante disposizioni in materia di

riforma delle Banche di Credito Cooperativo. La BCC di Roma, pur disponendo di un patrimonio

netto superiore a 200 milioni di Euro e disponendo, pertanto, secondo quanto previsto dal D.L.

18/2016, della facoltà, in alternativa alla adesione ad un gruppo bancario cooperativo, di deliberare

la trasformazione in società per azioni o deliberare la messa in liquidazione, non ha deliberato

entro il termine previsto dal D.L. 18/2016 la trasformazione in società per azioni, e

conseguentemente dovrà aderire ad un gruppo bancario cooperativo.

In data 14 settembre si è conclusa la procedura di pubblica consultazione, avviata dalla Banca

d‟Italia, della normativa di attuazione della menzionata riforma.

Allo stato, non si ha la certezza che la normativa regolamentare della Banca d‟Italia entrerà in

vigore nel medesimo testo posto in consultazione, né si può prevedere quale sarà la composizione

quantitativa e qualitativa del gruppo bancario cooperativo al quale la BCC di Roma aderirà.

L‟utile netto dell‟esercizio 2015, pari a 18,4 milioni, è in calo di 7,5 milioni (-29,0%), rispetto al

2014. Tale risultato è fortemente influenzato dai contributi versati al Fondo per la Risoluzione

delle Crisi per un totale di 10,4 milioni, di cui 7,8 milioni di contributi straordinari per le 4 banche

commissariate.

Al 31 dicembre 2015 la raccolta allargata ammonta a 11.071,4 milioni e risulta in crescita del 20,1%

annuo; alla medesima data i crediti verso clientela (voce 70 dell‟attivo dello Stato patrimoniale)

risultano pari 6.394,8 milioni, con una crescita annua del 17,3%.

Alla data del 30 giugno 2016 il debito residuo delle obbligazioni in scadenza entro il 2017 ammonta

complessivamente a 576,6 milioni di euro, pari al 44,11% del totale.

A fronte delle suddette scadenze l‟Emittente potrebbe procedere, come accaduto in passato, ad

emettere nuove obbligazioni per un importo almeno pari a quelle in scadenza.

I Fondi Propri della Banca ammontano al 31 dicembre 2015 a 720,6 milioni e coprono

adeguatamente l‟esposizione ai rischi di credito, di mercato ed operativi che complessivamente

ammonta a 390,1 milioni. L‟eccedenza di patrimonio libero è pari a 174,5 milioni (il dato fornisce

l‟indicazione della eccedenza del patrimonio della Banca rispetto ai requisiti totali relativi al Total Capital

Ratio come risultanti ad esito dello SREP), mentre il CET1 Ratio ed il Total Capital Ratio alla

medesima data risultano entrambi pari al 14,78%.

Al 30 giugno 2016 i Fondi Propri della Banca ammontano a 726,5 milioni e coprono

adeguatamente l‟esposizione ai rischi di credito, di mercato ed operativi che complessivamente

ammonta a 384,3 milioni. L‟eccedenza di patrimonio libero è pari a 188,5 milioni, mentre il CET1

Ratio ed il Total Capital Ratio alla medesima data risultano entrambi pari al 15,1%.

Si evidenzia come l‟utile netto alla data del 30 giugno 2016 risulti pari a Euro 11,2 milioni, invariato

rispetto a giugno 2015. Il margine di interesse è in incremento di 0,9 milioni (+1,1%), il margine di

Prospetto di Base

-

- 14

– Banca di Credito Cooperativo di Roma –

B.5

B.9

Descrizione

del Gruppo e

della

posizione che

l’Emittente vi

occupa

Previsione o

stime degli

utili

Prospetto di Base

intermediazione è in incremento di 11,5 milioni (9,7%), grazie ai maggiori ricavi netti da servizi

(+5,8 milioni) e al maggior contributo dell‟area finanza (+4,8 milioni). I costi operativi risultano in

incremento di 15 milioni (+20,1%).

La voce 130 (rettifiche/riprese di valore nette per deterioramento dei crediti e di altre operazioni

finanziarie) presenta un saldo negativo di 27,8 milioni, evidenziando minori accantonamenti per

2,2 milioni (-7,3%).

Si è registrato un risultato positivo riguardo la voce 100 del Conto Economico (“Utili (perdite) da

cessione o riacquisto di: attività finanziarie disponibili per la vendita”) di 9,2 milioni di Euro (+

37,3%).

La voce 260 del Conto economico è passata da -2,0 milioni di Euro del 2015 a -0,7 milioni di Euro

del 2016.

Non applicabile. La Banca non appartiene ad un gruppo ai sensi dell‟art. 60 del D.Lgs. 385/93.

In data 30 marzo 2016 il Consiglio di Amministrazione dell‟Emittente ha approvato il Piano

Strategico 2016-2017, che reca la previsione di risultati di esercizio pari a un utile di 22,3 milioni di

Euro per l‟anno 2016 e un utile di 30,0 milioni per l‟anno 2017.

Non vi è certezza che le assunzioni a base del piano, siano esse di carattere generale o di natura

discrezionale, si verifichino in concreto nel corso del biennio 2016-2017.

Si specifica che i dati previsionali sono stati elaborati dall‟Emittente (i) tenendo conto della

acquisizione di attività e passività della Banca Padovana di Credito Cooperativo, avvenuta a

dicembre 2015, (ii) non tenendo conto della operazione di fusione per incorporazione

nell‟Emittente della BCC di Capranica, formalizzata nel maggio 2016, (iii) non considerando

l‟eventualità che, entro la fine dell‟esercizio 2017, la BCC di Roma aderisca ad un gruppo bancario

cooperativo assumendo conseguentemente degli obblighi di garanzia correlati ad obblighi delle

altre banche aderenti verso terzi e/o ad esigenze di liquidità o rafforzamento patrimoniale di altre

banche aderenti, (iv) non considerando che la Banca, ai sensi dell‟art. 2-bis del D.L: 18/2016, come

risultante a seguito delle modifiche apportate dalla legge di conversione, ha dovuto aderire al

Fondo temporaneo istituito in data 27 maggio 2016 dalla Federazione italiana delle banche di

credito cooperativo-casse rurali ed artigiane, in favore del quale, in relazione all‟anno 2016, la

Banca può essere chiamata ad effettuare apporti (che inciderebbero in negativo sui risultati

dell‟esercizio) per un importo massimo di circa 23,5 milioni.

Successivamente, in data 22 giugno 2016, il Consiglio di Amministrazione dell‟Emittente ha

approvato, ai fini della redazione della propria relazione da parte del revisore contabile, un

documento che descrive nel dettaglio la valutazione sia degli impatti derivanti dall‟operazione di

incorporazione della BCC di Capranica (che, essendo successiva alla approvazione del piano

strategico 2016-2017 avvenuta in data 30 marzo 2016, non sono presenti nelle evidenze del Piano

Stesso) sia la stima degli utili prospettici.

Pertanto le valutazioni effettuate dal revisore nella propria relazione hanno avuto riguardo ai dati

relativi al Piano Industriale 2016-2017, integrate con la valutazione effettuata dall‟Emittente degli

impatti derivanti dalla menzionata fusione, che hanno comportato, quanto alla previsione del

risultato di esercizio 2016, l‟invarianza del dato previsionale di 22,3 milioni di Euro di utile e,

quanto alla previsione del risultato di esercizio 2017, la variazione del dato previsionale da 30,0 a

30,4 milioni di Euro di utile.

Si evidenzia che l‟esito del referendum svoltosi in Gran Bretagna in data 23 giugno 2016, come

noto, favorevole alla fuoriuscita del Regno Unito di Gran Bretagna e Irlanda del nord dalla Unione

Europea non rientra tra i presupposti in base ai quali l‟Emittente ha elaborato il Piano Industriale

2016-2017 e le previsioni ivi contenute.

Si specifica che gli amministratori, nel formulare i contenuti del Piano, non hanno predisposto

un‟analisi di sensitività delle previsioni al fine di indicare le possibili conseguenze sull‟utile netto in

caso di evoluzione della curva dei tassi di interesse differente da quella ipotizzata.

Alcune delle previsioni contenute nel Piano Industriale 2016-2017 si connotano per essere

“sfidanti” rispetto ai dati e alle previsioni di sistema

Si segnala altresì che l‟esperto incaricato di redigere la relazione di cui alla Sezione 5, Capitolo 8, del

presente Prospetto ha formulato degli specifici “richiami di informativa”.

- 15 -

– Banca di Credito Cooperativo di Roma –

B.10

B.12

Eventuali

rilievi

contenuti

nella

relazione di

revisione

relativa alle

informazioni

finanziarie

relative agli

esercizi

passati

Informazioni

finanziarie

fondamentali

selezionate

sull’Emittente

relative agli

esercizi

passati

Sussiste pertanto il rischio che i risultati effettivamente conseguiti dall‟Emittente negli esercizi 2016

e 2017 possano divergere, anche significativamente, ed anche in senso negativo, rispetto alle

previsioni del Piano Industriale.

Le informazioni finanziarie dell'Emittente relative agli esercizi 2015 e 2014 sono state sottoposte

alla revisione legale dei conti da parte della società di revisione legale dei conti Deloitte & Touche

S.p.A. che ha espresso un giudizio senza rilievi con apposite relazioni allegate ai relativi fascicoli del

bilancio.

Le tabelle che seguono riportano un sintetico raffronto dei principali dati patrimoniali, finanziari

ed economici riferiti agli esercizi chiusi al 31 dicembre 2015 e al 31 dicembre 2014 (in migliaia di

euro).

Principali dati patrimoniali

2015

2014

Var 15/14

% Var

Debiti verso banche

1.522.767

1.783.776

-261.009

-14,63%

Raccolta diretta da clientela

9.208.455

7.817.590

1.390.865

17,79%

Raccolta indiretta

1.862.910

1.400.241

462.669

33,04%

Mezzi di terzi amministrati

2.436.234

2.288.880

147.354

6,44%

Crediti verso la clientela

6.394.849

5.450.162

944.687

17,33%

417.269

257.672

159.597

61,94%

4.399.235

4.482.978

-83.743

-1,87%

11.769.238

10.527.932

1.241.306

11,79%

750.061

747.323

2.738

0,37%

37,29

37,39

-0,10

0,27%

Crediti verso Banche

Altre attività finanziarie

Totale dell‟attivo

Patrimonio netto (compreso utile di periodo)

Patrimonio netto per azione (unità di €)

La voce debiti verso banche è costituita quasi esclusivamente da debiti verso la BCE per

complessivi Euro 1.368 milioni, mediante la partecipazione ad operazioni LTRO per Euro 300

milioni e TLTRO per Euro 1.068 milioni. Si specifica che a fronte delle suddette operazioni è

stata concessa una garanzia, che comporta la mancata disponibilità dei titoli posti a garanzia, per

Euro 1.464,5 milioni, costituita su titoli in portafoglio dell‟Emittente aventi un controvalore pari a

Euro 1.460,8 milioni al 31 dicembre 2015.

Si specifica che alla data 29 giugno 2016 l‟Emittente ha rimborsato anticipatamente l‟intero

importo delle operazioni LTRO e TLTRO, per complessivi 1.368 milioni di euro.

La seguente tabella contiene i principali dati patrimoniali su base semestrale al 30 giugno 2016 ed al

30 giugno 2015.

Principali dati patrimoniali (migliaia di euro)

Debiti verso banche

30/06/2015

Variazione

% Var

191.397

1.880.897

-1.689.500

-89,8%

Raccolta diretta da clientela

9.332.939

8.066.967

1.265.972

15,69%

Raccolta indiretta

1.709.412

1.393.412

316.000

22,68%

Mezzi di terzi amministrati

2.060.989

1.967.171

93.818

4,8%

Crediti verso la clientela

6.471.158

5.569.436

901.722

16,2%

Crediti verso Banche

Altre attività finanziarie

Totale dell‟attivo

Patrimonio netto (compreso utile di periodo)

Patrimonio netto per azione (unità di €)

Prospetto di Base

-

30/06/2016

115.474

446.370

-330.896

-74,1%

3.554.545

4.493.512

-938.967

-20,9%

10.592.859

10.905.918

-313.059

-2,9%

744.560

732.060

12.500

1,7%

36,916

36,396

0,520

1,4%

- 16

– Banca di Credito Cooperativo di Roma –

Composizione Fondi Propri (migliaia di Euro)

30/06/2016 31/12/2015 31/12/2014

Capitale primario di classe 1 (CET1)

726.093

720.468

708.676

Capitale di classe 1 (Tier 1)

726.093

0.468

708.676

Capitale di classe 2 (Tier 2)

391

127

7.239

726.484

720.595

715.915

Fondi Propri

Coefficienti di Vigilanza

Requisito

Capital

Requisito

Requisito

Coeffic.

Coeffic.

minimo

Conservation

minimo

minimo ad Emittente Emittente

regolamenBuffer

regolamentare esito dello

tare

+ capital

SREP

31-dic 2015 31-dic 2014

conservation

buffer

Common Equity

Tier 1 Capital Ratio

Tier 1 Capital Ratio

Total Capital Ratio

4,5%

2,5%

7,0%

7,0%

14,78%

16,86%

6,0%

8,0%

2,5%

2,5%

8,5%

10,5%

8,5%

11,2%

14,78%

14,78%

16,86%

17,04%

Al 30 giugno 2016, il Common Equity Tier 1 Capital Ratio, il Tier 1 Capital Ratio e il Total

Capital Ratio dell‟Emittente erano pari al 15,1%.

Requisiti prudenziali di vigilanza (migliaia di Euro)

Totale attività di rischio (att. rischio di cassa e fuori bilancio + port.

Negoziazione)

Attività di rischio ponderate

30/06/2016 31/12/2015 31/12/2014

13.223.404

14.845.312

13.258.249

4.803.415

4.876.239

4.202.552

10.660.615

12.197.472

10.814.525

346.774

351.977

299.044

3.504

4.127

2.505

0

0

0

33.995

33.995

34.655

Capitale Interno rischi I Pilastro

384.273

390.099

336.204

Fondi Propri - Capitale Interno rischi I Pilastro

726.484

330.496

379.711

Eccedenza patrimoniale (migliaia di euro)*

188.518

174.456

n.a.

Attività di rischio per cassa

Rischio di credito e di controparte

Rischi di mercato

Altri requisiti

Rischio operativo

Indicatori operatività verso soci (migliaia di Euro)

30/06/2016 31/12/2015 31/12/2014

Plafond operatività a favore di soci

5.597.007

6.432.186

5.650.788

Oper. Prev. a favore di soci e a pond. Nulla

7.415.471

8.166.889

8.235.920

Margine disponibile (operatività preval. a favore soci e a pond. Nulla)

1.818.464

1.734.703

2.585.132

66,24%

63,48%

72,87%

Coefficiente affidamento a soci (minimo 50%)

Indicatori operatività fuori zona (migliaia di Euro)

30/06/2016 31/12/2015 31/12/2014

Plafond operatività fuori zona (5%)

559.701

643.219

565.079

Totale crediti fuori dalla zona di comp. Terr.

110.412

112.860

104.460

Margine disponibile operatività fuori zona

449.288

530.358

460.619

0,99%

0,88%

0,90%

Coefficiente operatività fuori zona (max 5%)

* Il dato fornisce l‟indicazione della eccedenza (o, se negativo, della deficienza) del patrimonio della Banca

rispetto ai requisiti totali relativi al Total Capital Ratio (incluso il capital conservation buffer) come risultanti

ad esito dello SREP. In altri termini, indica, a una data specifica, l‟ammontare massimo delle perdite

patrimoniali che l‟Emittente potrebbe subire mantenendo al contempo il rispetto dei requisiti patrimoniali

come risultanti ad esito dello SREP.

Il Common Equity Tier 1 Capital Ratio è il rapporto tra il Patrimonio Primario di classe 1 ed il totale attività di

rischio ponderate. Il Tier 1 Capital Ratio è il rapporto tra il Patrimonio di classe 1 ed il totale attività di rischio

ponderate. Il Total Capital Ratio è il rapporto tra il Fondi propri ed il totale attività di rischio ponderate.

Il Regolamento Comunitario 575/2013 (cd “CRR”) stabilisce che il Common Equity Tier 1 Ratio,

il Tier 1 Ratio ed il Total Capital Ratio siano come minimo rispettivamente pari al 4,5%, al 6% e

all‟8%. In aggiunta a questi requisiti minimi, la Direttiva Comunitaria 36/2013 (cd “CRD IV”),

Prospetto di Base

- 17 -

– Banca di Credito Cooperativo di Roma –

recepita in Italia dalla Circolare 285/2013, ha imposto alle banche di detenere un ulteriore quota di

patrimonio pari al 2,5% (cd “Capital Conservation Buffer”) avente come finalità quella di

“preservare il livello minimo di capitale regolamentare in momenti di mercato avversi attraverso

l‟accantonamento di risorse patrimoniali di elevata qualità in periodi non caratterizzati da tensioni

di mercato”. La Banca in relazione al “Capital Conservation Buffer” ha deciso di considerarne la

misure come se fosse già a regime (fully phased); si ricorda in proposito che secondo la normativa

Basilea 3 è previsto un graduale aumento del livello di tale buffer, destinato a regime (ossia a

decorrere dal 1° gennaio 2019) a raggiungere il livello del 2,5%.

Mentre i requisiti minimi sono assolutamente vincolanti per le banche, ovvero non possono essere