Principio di proporzionalità ed azione di accertamento tributario

1.Osservazioni preliminari

Il principio di proporzionalità è uno strumento fondamentale di garanzia e di

bilanciamento fra le diverse finalità ordinamentali1, la cui osservanza si impone non solo alle

Istituzioni comunitarie ma anche agli Stati membri2.

Detto principio è, come noto, contestualmente riferibile ad un congruo esercizio dei tre

poteri dello Stato: come metodo di formulazione rivolto al legislatore; come metodo di

interpretazione-applicazione rivolto al giudice; come metodo di interpretazione-attuazione

rivolto all’Amministrazione.

Una corretta applicazione del postulato di proporzionalità comporta, dunque, un

processo di verifica interna che implica, necessariamente, il confronto della propria esperienza

con quelle maturate negli ordinamenti pilota (tedesco ed europeo) che hanno elaborato le

categorie sistematiche della proporzione in termini di canone fondamentale dell’azione del

legislatore e dell’Amministrazione finanziaria 3.

L’agire proporzionato, rifuggendo semplici automatismi, richiede all’A.F. procedente di

operare una attenta ricostruzione degli elementi in gioco per poter adottare misure volte alla

corretta ricostruzione del fatto e dunque delle finalità della legge tributaria.

La proporzionalità viene, pertanto, a valorizzare il variegato strumentario di cui è oggi

dotata la Pubblica Amministrazione imponendole l’utilizzo di quegli strumenti che in

considerazione del caso concreto oggetto di valutazione siano non solo strettamente necessari

ma anche idonei ed adeguati a conseguire l’interesse pubblico.

Specifico richiamo al principio di proporzionalità al quale dovrebbero essere informati

tutti i provvedimenti fiscali, è contenuto nella Legge Delega 11 marzo 2014, n. 23, che, al fine

di ottimizzare la struttura del prelievo4, prevede una serie di azioni finalizzate alla

sistematizzazione degli adempimenti, eliminando quelli che non presentano un’effettiva utilità

per l’attività di controllo dell’Amministrazione finanziaria o che risultino non proporzionali

rispetto agli obiettivi perseguiti5.

1

Sottolinea P. BORIA, Diritto tributario europeo, Milano, 2010, p. 255, che “il principio di proporzionalità risponde

ad una logica di bilanciamento di interessi contrapposti (comunitario e nazionale) secondo una valutazione di efficienza

strumentale e gradualistica della legge”.

2

V. Sentenze 10 marzo 2005, Tempelman e.a.c. Directeur van de Rijksdienst voor de keuring van Vee en Vlees, C 96/2003 e C- 97/2003, punto 47; Sentenza 3 luglio 2003, causa C-220/01, Lennox, Racc. p. I-7091, punto 76; Sentenza

del 20 gennaio 2011.

3

In tema, senza pretese di completezza, v. A. SANDULLI, La proporzionalità dell’azione amministrativa, Padova,

1998; Idem, Proporzionalità, in Dizionario di diritto pubblico, (a cura di) S. Cassese, Milano, 2006; G. SCACCIA, Il

principio di proporzionalità, in Ordinamento Europeo, l’esercizio delle competenze, Milano, 2006; S. VILLAMENA,

Contributo in tema di proporzionalità amministrativa. Ordinamento, italiano, comunitario, inglese, Milano, 2008; A.

POLICE, Articolo 1, comma 1: principi generali dell’attività amministrativa, in La Pubblica Amministrazione e la sua

azione. Saggi critici sulla legge n. 241/1990 riformata dalla legge n. 15/2005 e n. 80/2005 (a cura di) N. Paolantonio-A.

Police-A. Zito, Torino, 2005, p. 49 e ss.; S. COGNETTI, Principio di proporzionalità. Profili di teoria generale e di

analisi sistematica, Torino, 2011; D.U. GALETTA, Il principio di proporzionalità, in Studi sui principi del diritto

amministrativo, (a cura di) M. Renna-F. Saitta, Milano, 2012, p. 388 e ss.; V. FANTI, Dimensioni della proporzionalità.

Profili ricostruttivi fra autorità e processo amministrativo, Torino, 2012.

4

In argomento, v. M. BASILAVECCHIA, Semplificazione ed efficienza dei controlli fiscali nella legge delega, in

Corr. Trib., 2014, 16.

5

Cfr. Art. 7, rubricato “Semplificazione” 1. Il Governo è delegato a provvedere, con i decreti legislativi di cui

all'articolo 1: a) alla revisione sistematica dei regimi fiscali e al loro riordino, al fine di eliminare complessità superflue;

In questo contesto si inserisce, pure, la più recente prassi (Circolare n. 25/E del 6 agosto 2014)

con la quale l’A.F. punta alla “condivisione, da parte dei cittadini, della strategia fiscale, unica

strada percorribile per un recupero stabile del tax gap, che richiede un costante impegno

dell’Agenzia volto a generare nei contribuenti la percezione della correttezza e proporzionalità

dell’azione di controllo”.

2. Lineamenti evolutivi ed applicativi del postulato di proporzionalità.

Il principio di proporzionalità trae origine dal diritto pubblico e, precisamente, dal diritto di

polizia tedesco del XIX secolo. Già con il caso Kreuzberg del 18826, la giurisprudenza prussiana

evidenziava che le limitazioni alla libertà individuale non debbono mai superare la misura di quanto

appaia assolutamente necessario al raggiungimento dell’obiettivo di pubblico interesse perseguito

dall'autorità7. Si delineavano, in tal modo, i contorni di quel principio che Fritz Fleiner8 avrebbe

indicato con la massima “la polizia non deve sparare ai passeri con i cannoni”. La giurisprudenza

costituzionale tedesca veniva a collocare il principio di proporzionalità fra i principi generali

dell’ordinamento evidenziando come il principio di proporzionalità risulti dall'unione di tre diversi

elementi ossia la idoneità (Geeignetheit), la necessarietà (Erforderlichkeit) e la proporzionalità in

senso stretto (Verhältnismäßigkeit im engeren Sinne). Il principio di proporzionalità, in virtù del c.d.

spill over effect, ha iniziato ad operare anche negli ordinamenti nazionali. Detto principio ha, infatti,

trovato pieno riconoscimento nella giurisprudenza della Corte di Giustizia che, sin dagli inizi degli

anni sessanta, lo ha elevato al rango di principio generale dell’ordinamento europeo 9. Pur

influenzato dalla ricostruzione operata dal diritto tedesco, il giudice europeo elabora per il caso

concreto oggetto di giudizio una autonoma nozione di proporzionalità a mezzo della quale fornire la

b) alla revisione degli adempimenti, con particolare riferimento a quelli superflui o che diano luogo, in tutto o in parte, a

duplicazioni anche in riferimento alla struttura delle addizionali regionali e comunali, ovvero a quelli che risultino di

scarsa utilità per l’Amministrazione finanziaria ai fini dell'attività di controllo e di accertamento o comunque non

conformi al principio di proporzionalità; art. 9 rubricato “Rafforzamento dell'attività conoscitiva e di controllo”, che alla

lettera B richiama la necessità di: prevedere l'effettiva osservanza, nel corso dell'attività di controllo, del principio di

ridurre al minimo gli ostacoli al normale svolgimento dell'attività economica del contribuente, garantendo in ogni caso

il rispetto del principio di proporzionalità; rafforzare il contraddittorio nella fase di indagine e la subordinazione dei

successivi atti di accertamento e di liquidazione all'esaurimento del contraddittorio procedimentale.

La medesima Legge Delega, poi, in ordine alla revisione del sistema delle sanzioni, amministrative e penali,

richiama esplicitamente il postulato di proporzionalità al fine di meglio rapportarle alla gravità della violazione fiscale.

Anche detto intervento è informato all’esigenza di migliorare i rapporti tra contribuente e Amministrazione, prevedendo

l’applicazione di sanzioni penali nei casi più gravi di comportamenti fraudolenti, simulatori o volti alla creazione di

documentazione falsa, e la revisione del sistema sanzionatorio amministrativo al fine di meglio applicare le sanzioni

all’effettiva gravità dei comportamenti nel pieno rispetto del principio di proporzionalità (cfr. art. 8 “Revisione del

sistema sanzionatorio”).

6

La decisione giurisprudenziale citata è richiamata fra gli altri da S. COGNETTI, Profili sostanziali della legalità

amministrativa. Indeterminatezza della norma e limite alla discrezionalità, Milano, 1993, p. 66.

7

Invero, già la dottrina italiana a cavallo tra l’ottocento ed i primi decenni del novecento aveva posto il principio in

questione come regolatore delle fattispecie in cui la norma positiva e la sua corretta interpretazione non fossero

sufficienti ad identificare una regola di condotta ove si tratti di imporre, nel pubblico interesse, un sacrificio agli

interessi del privato. Si rinvia alla ricostruzione del primo teorico italiano della materia, Gian Domenico Romagnosi,

(cfr. G.D. ROMAGNOSI, Instituzioni di diritto amministrativo, Milano, 1814, Ristampa ISAP per il XXV della

Fondazione, Milano, 1985) .

8

F. FLEINER, Institutionen des deutschen verwaltugsrechts, Tubingen, 1911, p. 354.

9

Diffusamente in tema si veda D.U. GALETTA, Il principio di proporzionalità, op. cit., p. 393 e ss. del mercato”

migliore tutela in considerazione degli obiettivi dei Trattati10. La Corte di Giustizia applica il

principio di proporzionalità sancito dal Trattato (art. 5 TFUE)11 alle leggi dei singoli Stati

E’ opportuno evidenziare che, nella giurisprudenza comunitaria, la stessa

non ha una sua autonomia, collegandosi strettamente al test di proporzionalità anche al di

delle ipotesi di misure statali adottate in deroga ai vincoli inerenti alla libera circolazione di

persone e servizi; ciò anche se le parti abbiano invocato espressamente la ragionevolezza

parametro di legittimità della misura 12.

Anche La Corte Europea dei diritti dell’uomo, indistintamente, adopera il principio di

proporzionalità per l’interpretazione delle disposizioni CEDU che richiamano il

diritti dell’individuo e l’interesse generale o per la verifica di altri principi espressamente

dalla Convenzione, quali l’eguaglianza, il diritto ad un equo processo, oltre che per la

valutazione della sua ragionevole durata13. La stessa CEDU, infatti, nell’ambito di un sistema

sovranazionale di protezione dei diritti umani, prevede che taluni diritti e libertà fondamentali

possano essere derogati dalle autorità nazionali, rimettendo alle stesse il compito di valutare

se, nella fattispecie concreta, il pubblico interesse possa essere conseguito col sacrificio delle

libertà in essa riconosciute, sempre che la restrizione sia circoscritta alla sfera della stretta

necessità. In quest’ottica il sindacato dei giudici di Strasburgo sarà volto a valutare

l’adeguatezza fra i sacrifici imposti ai singoli con la misura statale restrittiva e gli interessi

pubblici con essi perseguiti, ponendo in essere, così, un controllo di proporzionalità

sostanzialmente simile a quello implementato dalla Corte di giustizia14.

Veniamo all’operatività del principio di proporzionalità nell’ ordinamento nazionale15.

Sebbene la proporzionalità non sia esplicitamente menzionata nella carta Costituzionale

essa viene riconosciuta, in maniera crescente, come principio di rilevanza costituzionale. Il

processo di costituzionalizzazione che si va consolidando in ambito europeo, conferisce alla

proporzionalità stessa valore fondamentale nella misura in cui risulta essere imposta ai

legislatori nazionali specie in applicazione del diritto Europeo.

In riferimento al rapporto fra proporzionalità ed uguaglianza bisogna sottolineare che

quest’ultima ha struttura esclusivamente relazionale e non è ascrivibile a cose o a persone, ma

10

. In argomento diffusamente, anche per compiuti riferimenti giurisprudenziali si veda, in AA.VV., Per una

costituzione fiscale europea, Padova, 2008, P. MARCHESSOU, Uguaglianza e proporzionalità nel diritto tributario, p.

244 e ss., e F. VANISTENDAEL, Le nuove fonti del diritto ed il ruolo dei principi comuni nel diritto tributario, p. 102 e

ss. Più di recente si veda il lavoro monografico di A. MONDINI, Contributo allo studio del principio di proporzionalità

nel sistema dell’IVA europeo, Pisa, 2012. Ancora in argomento, v. G. MOSCHETTI, Diniego di detrazione per

consapevolezza nel contrasto alle frodi IVA. Alla luce dei principi di certezza del diritto e di proporzionalità, Padova,

2014,.

11

L’art. 5 del Trattato sull’Unione (TUE) richiama esplicitamente la regola di proporzionalità, individuando in essa

uno dei principi fondamentali che devono informare l’attività delle istituzioni europee nell’esercizio delle loro

competenze. Esso racchiude al 4° comma chiarimenti sul significato della proporzionalità stessa, intesa come limite

della necessarietà nell’azione della Unione (e con rinvio al Protocollo 2 del Trattato di Lisbona, dove emerge un

collegamento fra proporzionalità e sussidiarietà piuttosto netto).

12

Così, G. TESAURO, Proporzionalità e ragionevolezza nella giurisprudenza comunitaria, Incontro delle Corte

Costituzionali di Portogallo, Spagna e Italia. Roma 24.10.13.

13

Cfr. CEDU, Sentenze De Moor (23 giugno 1994); Venditeli (18 luglio 1994); Hentrich (22 settembre 1994);

Schouten e Hofaner (9 dicembre 1994).

14

In dottrina cfr. A. SANDULLI, La proporzionalità dell’azione amministrativa, op. cit., p. 107 e ss.; D.U. GALETTA,

Il principio di proporzionalità nella Convenzione Europea dei diritti dell’uomo, fra principio di necessarietà e dottrina

del margine di apprezzamento statale: riflessioni generali sui contenuti e rilevanza effettiva del principio, in Riv. It.

Dir. Pubbl. Comunit., 1999, p. 139 e ss.

15

Diffusamente sul punto, ci sia consentito il rinvio al nostro, Principio di proporzionalità ed azione di accertamento

tributario, Aracne, 2015.

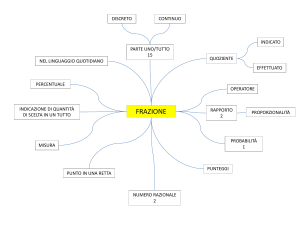

esclusivamente a rapporti fra cose o fra persone, la proporzione invece oltre ad assumere natura

relazionale fra cose e persone, può anche riferirsi all’armonia intrinseca di una cosa o di una

persona singolarmente considerate16.

L’ingresso diretto, anche sotto il profilo procedimentale, del principio europeo della

proporzionalità è dato dalla riforma della Legge n. 241/1990: l’art. 1, comma 1, della citata legge

legge dispone infatti che “l’attività amministrativa persegue i fini determinati dalla legge ed è retta

retta da criteri di economicità, di efficienza, di pubblicità e di trasparenza secondo le modalità

previste dalla presente legge e dalle disposizioni che disciplinano i singoli procedimenti nonché

nonché dall’ordinamento comunitario”17.

Se prima della novella dell’articolo 1, 1° comma della Legge n. 241/1990 operata dalla

Legge n. 15/2005, in ordine alla concreta operatività del principio di proporzionalità, era

possibile distinguere tra materie a competenza concorrente comunitaria-nazionale, relativamente

relativamente alle quali non vi era alcun dubbio circa l’operatività del principio di

proporzionalità in quanto principio generale del diritto comunitario ai sensi dell’articolo 5, III

III Paragrafo del Trattato UE, e materie a competenza esclusiva nazionale in relazione alla quale vi

quale vi era da chiedersi se il principio in questione operasse anche in relazione all’attività

amministrativa realizzata dalla c.d. amministrazione comunitaria indiretta nell’ambito di materie di

materie di competenza esclusiva degli Stati membri, tale distinzione, alla luce della nuova

formulazione del 1 comma dell’articolo 1 della Legge 241/1990, non ha più alcun senso in

quanto l’applicazione del principio di proporzionalità (quale principio generale dell’ordinamento

europeo) regola, allo stato, l’esercizio dell’azione amministrativa tout court indipendentemente

dal fatto che questa sia realizzata o meno in attuazione di normative europee18. Non sussiste

dunque alcun dubbio sulla piena ed effettiva cogenza nel nostro ordinamento del principio di

proporzionalità quale principio generale dell’azione amministrativa19.

I principi europei sono divenuti, infatti, principi del nostro ordinamento interno non solo,

come accadeva in precedenza, in applicazione del diritto europeo ma anche, novità di rilievo, in

applicazione del diritto nazionale20. Invero, anche la Corte di Cassazione Sezione Tributaria, nella

Sentenza 13 febbraio 2009 n. 3559, ha riconosciuto che la proporzionalità costituisce un principio

16

Così, S. COGNETTI, op.cit., p. 64 e ss.

Si veda, sul punto, L. DEL FEDERICO, Tutela del contribuente ed integrazione giuridica europea, Milano, 2010.

18

Riguardo all’impatto dei principi generali del diritto comunitario, quali fonti di diritto primario, negli

ordinamenti dei singoli Stati membri, cfr. S. CASSESE, Il diritto amministrativo comunitario e la sua influenza

sulle amministrazioni pubbliche nazionali, in Diritto amministrativo comunitario, (a cura di) L. Vandelli-C.

Bottari-D. Donati, Rimini, 1992, p. 23 e ss.; M. AIROLDI, Lineamenti di diritto amministrativo comunitario, Milano,

1990, p. 49 e ss.; G. FALCON, Dal diritto amministrativo nazione al diritto amministrativo comunitario, in Riv. It.

Dir. Pubbl. Com., 1991, 2, p. 351 e ss., in particolare p. 363 e ss.; M. CARTABIA, La tutela dei diritti nel procedimento

amministrativo. La legge 241 del 1990 alla luce di principi comunitari, Milano, 1990, p. 4 e ss.; G. GRECO, Il diritto

comunitario propulsivo del diritto amministrativo europeo, in Riv. Trim. Dir. Pubbl., 1993, 1, pp. 85-88; G. DELLA

CANANEA, L’Unione Europea: un ordinamento composito, Roma, 2003.

19

Va evidenziato che il principio di proporzionalità secondo l’insegnamento di autorevole dottrina, rientra nel

“contenuto variabile” di quel “diritto ad una buona amministrazione”; in argomento si vedano le osservazioni di S.

CASSESE, Il diritto ad una buona amministrazione, in www.irpa.eu, che ripercorrendo l’evoluzione nel nostro

ordinamento del principio di “buona amministrazione” osserva come da principio in funzione dell’efficacia della

Pubblica Amministrazione (ex parte principis) sia divenuto principio in funzione dei diritti dei cittadini (ex parte

civis), da mezzo per assicurare l’efficacia del potere pubblico a strumento per assicurare una difesa dal potere

pubblico. A. POLICE, Principi e azione amministrativa, in Diritto amministrativo, (a cura di) F.G. Scoca, Torino,

2008, p. 191 e ss.

20

In tema, cfr. A. MASSERA, I principi generali dell’azione amministrativa tra ordinamento nazionale e

ordinamento comunitario, in Dir. Amm., 2005, p. 707; G. DELLA CANANEA-C. FRANCHINI, I principi

dell’amministrazione europea, Torino, 2010.

17

generale dell’ordinamento e quindi pienamente utilizzabile anche nelle questioni tributarie21.

La proporzionalità rappresenta, in definitiva, uno “strumento di armonizzazione tra forze

confliggenti e di moderazione del potere, volto al perseguimento della giustizia dell’azione”22.

Ciò che preme sottolineare, è che proprio in alcune disposizioni costituzionali la

proporzionalità assurge a parametro di valutazione ulteriore e successivo rispetto a quello di

ragionevolezza, permettendo “una valutazione di carattere quantitativo”23 volta all’attuazione

giusta proporzione: si pensi a titolo esemplificativo proprio all’art. 53 Cost24, che costituisce

limite al potere legislativo tributario che deve ispirarsi non solo alla ragionevolezza, ma anche

proporzionalità.

Anche la valutazione in termini di proporzionalità compiuta dalla Pubblica

Amministrazione presuppone una ponderazione e una composizione degli interessi in

che è tipica della verifica di ragionevolezza dell’agire amministrativo, ma mentre

verifica di ragionevolezza l’Amministrazione valuta la qualità degli interessi al fine della

ponderazione degli stessi, attraverso la applicazione del principio di proporzionalità,

l’Amministrazione valuta la adeguata intensità dell’uso del potere, operando una

dello stesso in relazione alla adeguatezza del sacrificio imposto all’interesse privato per il

perseguimento dell’interesse pubblico. Il principio di proporzionalità, dunque, si configura

maniera del tutto autonoma rispetto al principio di ragionevolezza 25. Il parametro della

ragionevolezza è servito, in definitiva, alla Corte costituzionale e al giudice amministrativo

per permettere in modo più agevole l’effettivo rispetto dei principi costituzionali, in

Si veda G. FALSITTA, Manuale di diritto tributario, Parte Generale, Settima Ed., Padova, 2010, sottolinea che “il

principio di proporzionalità governa e regge sia l’assetto sostanziale di ogni tributo sia l’assetto sanzionatorio. In questo

senso v. anche, F. TESAURO, Istituzioni di diritto tributario, Vol. I, Torino, 2011, p. 61.

22

Nota A. SANDULLI, La proporzionalità dell’azione amministrativa, op. cit., definisce la proporzionalità

“principio di moderazione del potere in generale e non soltanto del potere amministrativo”. L’Autore si riferisce alla

proporzionalità come ad un principio che “nato dalla esigua sorgente della diritto di polizia è giunto, attraverso la foce

dell’attività amministrativa autoritativa, nelle distese oceaniche del diritto oggettivamente amministrativo tout court”

(cfr. p. 395).

23

Altra disposizione Costituzionale in cui il principio di proporzionalità è espresso in chiave quantitativa, è l’art. 36

Cost. secondo il quale la retribuzione deve essere proporzionata alla quantità e qualità del lavoro prestato. In argomento,

cfr. P. PERLINGIERI, Equilibrio normativo e principio di proporzionalità nei contratti, in Rass. Dir. Civ., 2001, 2, p. 342.

24

La letteratura in materia è estremamente ampia, senza pretese di completezza, cfr. L. ANTONINI, Dovere

tributario, interesse fiscale e diritti costituzionali, Milano, 1996; F. BATISTONI FERRARA, Capacità contributiva, in Enc.

Dir., Agg., III, Milano, 1999; P. BORIA, Capacità contributiva, in Commentario alla Costituzione Bifulco-CelottoOlivetti, sub art. 53, Torino, 2006; E. DE MITA, Capacità contributiva, in Digesto Comm., II, Torino, 1987; G.

FALSITTA, Giustizia tributaria e tirannia fiscale, Milano, 2008; A. FEDELE, La funzione fiscale e la capacità

contributiva nella Costituzione italiana, in Diritto tributario e Corte costituzionale, Napoli, 2007; F. GAFFURI,

L’attitudine alla contribuzione, Milano, 1969; Idem, Il senso della capacità contributiva, in Diritto tributario e Corte

costituzionale, Napoli, 2007; F. GALLO, L’uguaglianza tributaria, Napoli, 2012; A. GIOVANNINI, Capacità contributiva

e imposizione patrimoniale: discriminazione qualitativa e limite quantitativo, in Rass. Trib., 2012, p. 1131 e ss.; R.

LUPI, Metodi induttivi e presunzioni nell’accertamento tributario, Milano, 1988; F. MAFFEZZONI, Imposta, in Enc. Dir.,

XX, Milano, 1970; G. MARONGIU, I fondamenti costituzionali dell’imposizione tributaria. Profili storici e giuridici,

Torino, 1991; F. MOSCHETTI, Capacità contributiva, in Enc. Giur. Treccani, V, Roma, 1988; R. SCHIAVOLIN, Il

principio di progressività del sistema fiscale, in Diritto tributario e Corte costituzionale, Napoli, 2007; F. TESAURO,

Istituzioni di diritto tributario, op. cit.; K. TIPKE, I limiti costituzionali della pressione tributaria, in Riv. Dir. Trib.,

2000, I, p. 761; L. TOSI, Le predeterminazioni normative nell’imposizione reddituale, Milano, 1999.

25

Cfr. D.U. GALETTA, Discrezionalità amministrativa e principio di proporzionalità, in Riv. It. Dir. Pubbl.

Com., 1994, 1, p. 153. Evidenzia che la proporzionalità è il canone che tende a realizzare il migliore assetto degli

interessi compresenti, S. COGNETTI, Normative sul procedimento. Regole di garanzia ed efficienza, in Riv. Trim. Dir.

Pubbl., 1990, pp. 122-123. Ancora sul punto, cfr. V. PARISIO, Principio di proporzionalità e giudice amministrativo

italiano, in Nuove autonomie, 2006, 4-5, p. 717 e ss., in particolare pp. 723-725; C. MALINCONICO, Il principio di

proporzionalità in Autorità e consenso nell’attività amministrativa, in Atti del 47° Convegno di Studi di Scienza

dell’Amministrazione. Varenna, Villa Monastero, 20-22 settembre 2001, Milano, 2002, p. 49 e ss.

21

particolare del principio di uguaglianza e di buon andamento della Pubblica Amministrazione

rispettivamente nella produzione normativa e nell’attività amministrativa. Il controllo di legittimità

legittimità esercitato sulla base del ricordato schema trifasico risulta molto più penetrante: in tal

tal caso si costituisce una effettiva preclusione al riutilizzo del mezzo già prescelto, superabile

soltanto in sede d’impugnazione della sentenza che abbia al riguardo accertato la violazione del

del principio di proporzionalità26.

Tanto premesso, dunque, la proporzionalità riguarda il quantum, la misura del provvedimento

amministrativo, dovendo l’applicazione del principio in parola ad opera del giudice porsi in un

momento logicamente successivo all’analisi della ragionevolezza.

È fondamentale, pertanto, garantire le condizioni affinché il principio in esame, in

considerazione dell’indagine trifasica che esso implica, possa rappresentare uno strumento di

sindacato nuovo e maggiormente incisivo rispetto a più ampie categorie generali come quella della

della ragionevolezza27.

Soprattutto come canone di tutela procedimentale, infatti, la proporzionalità richiede

progressive elaborazioni dottrinali e giurisprudenziali che, sul piano dell’effettività, finiscono per

precisarne i contenuti.

In proposito, con la decisione n. 964 del 2015, la Quarta sezione del Consiglio di Stato ha

recentemente definito i contorni del principio di proporzionalità, chiarendo che detto postulato

impone all’amministrazione di adottare un provvedimento non eccedente quanto è opportuno e

necessario per conseguire lo scopo prefissato. In particolare, sulla scorta di tale principio, nel caso

in cui l’azione amministrativa coinvolga interessi diversi, è doverosa un’adeguata ponderazione

delle contrapposte esigenze, al fine di trovare la soluzione che comporti il minor sacrificio possibile

precludendo all’amministrazione l’adozione di atti restrittivi della sfera giuridica dei privati in

modo non proporzionato all’interesse pubblico.

3. Principio di proporzionalità ed azione amministrativa tributaria alla luce dei decreti

attuativi della legge delega n. 23/2014.

Di più immediato impatto è, senza dubbio, l’applicazione del principio di proporzionalità al

sistema sanzionatorio penale e amministrativo tributario28.

Il Decreto Legislativo n. 158/2015- approvato in via definitiva dal Consiglio dei Ministri il 22

settembre 2015- suddiviso nel Titolo I, dedicato alla riforma dei reati tributari e nel Titolo II,

V. PARISIO, Ibidem, la quale evidenzia che dall’esame della giurisprudenza amministrativa più recente i giudici

usano in modo tendenzialmente fungibile la locuzione “principio di proporzionalità”, “principio di proporzione”,

“principio di ragionevolezza” e “complessiva proporzionalità del provvedimento”, specificando solo, alle volte, che si

tratta di un principio di matrice comunitaria. Per un richiamo puntuale di tale principio si veda TAR Lombardia, Brescia

19 dicembre 2005 n. 1356 (in www.giustizia-amministrativa.it).

27

In tal senso si rinvia ai rilievi di S. COGNETTI, op. cit., p. 179.

28

I giudici di merito ricorrono al principio di proporzionalità. La Commissione Tributaria Provinciale di Teramo, Sez. I,

nella sentenza 18 novembre 2015, n. 433 (detta pronuncia può leggersi annotata da L. LOVECCHIO, in GT, 2/2016),

condivide la regola della proporzionalità nell’applicazione della disciplina sanzionatoria, sancendo che in caso di

omesso pagamento di talune rate degli avvisi bonari, l’irrogazione della sanzione piena del 30% appare contraria al

principio comunitario della proporzionalità, dovendosi invece mantenere la sanzione ridotta del 20%, contenuta

nell’avviso bonario, trattandosi di irregolarità meramente formale. I giudici applicano i principi enucleati dalla Corte di

Giustizia Europea nella sentenza Equoland del 2014 C-27213. in materia di depositi Iva virtuali, in cui i giudici europei

hanno stabilito che le sanzioni risultano adeguate quando non sono troppo lievi, perché altrimenti sarebbero prive di

effetto deterrente e pertanto inefficaci, in quanto privano di effettività il diritto dell’Unione, ma neppure eccessive.

26

destinato alla modifica dell'impianto sanzionatorio amministrativo, cambia il sistema dando

attuazione alle previsioni contenute nell’articolo 8, comma 1, della Legge Delega 11 marzo 2014,

n.23, in cui il legislatore invoca, sulla scorta del principio di proporzionalità, il ricorso a misure

adeguate alla gravità dei comportamenti tenuti dai contribuenti infedeli.

Secondo un’opportuna graduazione dell’entità della sanzioni all’effettiva gravità delle

violazioni commesse dal contribuente, si riducono, infatti, le sanzioni per le fattispecie meno gravi,

prediligendo inoltre l’applicazione di sanzioni amministrative anziché penali, tenuto anche conto di

adeguate soglie di punibilità. Il legislatore ha, in questo modo, sottolineato la distinzione tra le

“piccole” violazioni, riferendosi a fattispecie nelle quali manca l’intenzione di sottrarsi agli obblighi

di dichiarazione e versamento delle imposte, e quelle condotte più pericolose, in cui, invece, rileva

la volontà di commettere un illecito tributario29.

Va poi aggiunto, in questo stesso ambito, l’innalzamento delle soglie di rilevanza penale di

taluni illeciti, al punto che la sanzione penale risulta in un rapporto di specialità rispetto a quella

amministrativa, quale estrema reazione nel contrasto alle condotte più pericolose.30

Venendo specificamente all’azione di accertamento tributario, come evidenziato, l'articolo 7

della legge delega n. 23/2014 ha affidato al Governo il compito di riformare gli attuali regimi fiscali

nell'ottica della semplificazione degli adempimenti, specialmente di quelli che si ritengono superflui

ai fini del controllo e dell'accertamento da parte dell'Amministrazione finanziaria, o comunque non

conformi al principio di proporzionalità. Si prevede inoltre la semplificazione delle funzioni dei

sostituti d'imposta, degli intermediari e dei Caf, attraverso il potenziamento dell'utilizzo

dell'informatica. Tra le misure previste nel decreto semplificazioni (D. Lgs. n. 175 del 2014)31 , in

attuazione della delega fiscale, oltre all'introduzione della dichiarazione dei redditi precompilata, la

nuova normativa contempla la revisione della disciplina concernente i rimborsi IVA e lo

snellimento degli adempimenti connessi ad operazioni intracomunitarie e con i Paesi esteri32.

Il rafforzamento dell'attività conoscitiva e di controllo, di cui alla lettera B dell’art. 9 della

legge delega, richiama significativamente la necessità di garantire un sindacato di proporzionalità

Vale segnale tra le novità del decreto che l’automatico incremento di pena previsto in caso di recidiva fiscale

infratriennale nella nuova disposizione del III comma dell’art. 7 Dlgs 472/1997 in cui manca alcuna discrezionalità

degli uffici nella sua applicazione, è in parte affievolito dalla previsione di un maggiore sindacato da parte degli stessi

nella commisurazione delle sanzioni per le ipotesi di “sproporzione”, di cui al IV comma del medesimo articolo. Tale

norma assume ora carattere generale. La riformata disposizione, eliminato l’aggettivo “eccezionali”, del previgente

testo, consente di ampliare le circostanze attenuanti in cui si ammette una riduzione delle misure sanzionatorie per

manifesta sproporzione tra l’entità del tributo cui la violazione si riferisce e la sanzione, al punto che gli Uffici

potranno ricorrere a tale attenuante tutte le volte in cui, secondo la propria valutazione, il trattamento sanzionatorio

produca nei confronti del contribuente conseguenze eccedenti rispetto al disvalore della sua condotta o al danno

arrecato all’Erario. Si veda, L. LODOLI- B. SANTACROCE, Automatismo o discrezionalità nell’applicazione della

recidiva per le sanzioni?Limiti di proporzionalità, in il fisco, n. 4/2016,p. 355.

30

In argomento, entrando nel merito del tema, A. CARINCI, Prime considerazioni sulla riforma delle sanzioni

amministrative tributarie, in il fisco, n. 41/2015, p. 3929.

31

Pubblicato nella Gazzetta Ufficiale del 28 novembre 2014.

32

Con il DLgs. n. 159/2015, recante “Misure per la semplificazione e razionalizzazione delle norme in materia

di riscossione”, il legislatore delegato ha dato attuazione ai principi e criteri direttivi contenuti nella delega relativi alla

revisione della disciplina dell’accertamento e della riscossione dei tributi. I principi e i criteri direttivi della delega

fiscale cui è stata data attuazione intendono garantire l’uniformità e la chiarezza delle situazioni giuridiche soggettive

attive e passive dei contribuenti, delle funzioni e dei procedimenti amministrativi; nonché quella di prevedere norme

dirette ad attuare una complessiva razionalizzazione e sistematizzazione della disciplina dell’accertamento relativa alla

generalità dei tributi. Con riferimento all’art. 5 del D. Lgs. n. 159/2015, il legislatore delegato ha dato coerenza alla

disciplina dell’accertamento esecutivo, garantendo così l’efficacia dello strumento. Con riferimento all’art. 11 del

medesimo decreto, il legislatore ha fornito i necessari chiarimenti in merito alle facoltà esperibili dal contribuente

(definizione agevolata, acquiescenza, impugnazione) destinatario di un atto di autotutela parziale, assicurando così una

maggiore certezza ai rapporti Fisco- contribuente.

29

nella fase istruttoria del procedimento amministrativo tributario. A tal fine, si prevede l'osservanza,

nel corso dell'attività di controllo, del principio di ridurre al minimo gli ostacoli al normale

svolgimento dell'attività economica del contribuente.

Suddetta previsione sembra, prima facie, realizzarsi, precipuamente, nel nuovo regime di

adempimento collaborativo tra Amministrazione finanziaria e grandi Contribuenti (c.d. Cooperative Tax Compliance), contenuto nel decreto sulla certezza del diritto33, laddove viene stabilito

che l'Agenzia delle entrate s’impegni ad effettuare una valutazione «trasparente, oggettiva e

rispettosa dei principi di ragionevolezza e proporzionalità» del sistema di gestione del rischio

fiscale (nel valutare l’adeguatezza del sistema non potrà prescindere dalle analisi e dalle relazioni

degli organi di controllo interno), ed ancora, che la stessa Amministrazione finanziaria promuova

relazioni con i contribuenti improntate a «principi di trasparenza, collaborazione e correttezza».

In merito, manca un reale potenziamento dei controlli fiscali, come previsto dal legislatore

delegante, che tenga in giusto conto il bilanciamento degli interressi convergenti, il Governo ha

infatti limitato il proprio intervento a stabilire meri programmi di riorganizzazione delle agenzie

fiscali34, le stesse agenzie, «nell'ambito dello svolgimento delle funzioni loro assegnate, dovranno

operare, inoltre, nell’intento di ridurre la maggiore invasività dei controlli e dei connessi

adempimenti secondo il principio del controllo amministrativo unico, sviluppando ulteriormente

tecniche di analisi dei rischi»35.

Con molta probabilità, ad oggi, l’attuazione del principio di proporzionalità passa dunque per

una più concreta valorizzazione della compliance fiscale ed un dialogo tra le parti, ed in tale

direzione si muove anche la recente riforma della disciplina del ravvedimento operoso, in forza

dell’art 1, comma 637, della legge 23 dicembre 2014, n. 190 (legge di stabilità 2015)36.

La riforma dell’istituto del ravvedimento operoso si sostanzia nell’introduzione di una serie di

fattispecie premiali che prevedono una riduzione sempre minore della sanzione all’aumentare

dell’arco temporale tra l’omesso o infedele adempimento e la regolarizzazione del contribuente.

Le modifiche apportate al ravvedimento operoso offrirebbero al contribuente che non ha

adempiuto agli obblighi sostanziali e formali la possibilità di sanare la propria posizione godendo di

limiti temporali più estesi, di ravvedersi fino al momento della contestazione delle violazioni da

parte dell’Ufficio, con il pagamento delle imposte o delle ritenute dovute con gli interessi

disponendo contestualmente di una riduzione delle misure sanzionatorie.

D.lgs 5 agosto 2015, n. 128 rubricato “Disposizioni sulla certezza del diritto nei rapporti tra fisco e

contribuente, in attuazione degli articoli 5, 6 e 8, comma 2, della legge 11 marzo 2014, n. 23”.

34

D.lgs 24 settembre 2015, n. 157 rubricato “ Misure per la revisione della disciplina dell’organizzazione delle

agenzie fiscali, in attuazione dell’articolo 9, comma 1, lettera h), della legge 11 marzo 2014, n. 23”.

35

Art. 1 del D. lgs n. 157 del 2015- rubricato ”Disposizioni in materia di riorganizzazione delle agenzie fiscali”.

36

Allo stesso modo, sempre nell’ambito della legge di stabilità 2015, i commi 634 e 635 dell’art. 1, prevedono

che «Al fine di introdurre nuove e più avanzate forme di comunicazione tra il contribuente e l'amministrazione fiscale,

anche in termini preventivi rispetto alle scadenze fiscali, finalizzate a semplificare gli adempimenti, stimolare

l'assolvimento degli obblighi tributari e favorire l'emersione spontanea delle basi imponibili, l'Agenzia delle entrate

mette a disposizione del contribuente, ovvero del suo intermediario, anche mediante l'utilizzo delle reti telematiche e

delle nuove tecnologie, gli elementi e le informazioni in suo possesso riferibili allo stesso contribuente, acquisiti

direttamente o pervenuti da terzi, relativi anche ai ricavi o compensi, ai redditi, al volume d'affari e al valore della

produzione, a lui imputabili, alle agevolazioni, deduzioni o detrazioni, nonché ai crediti d'imposta, anche qualora gli

stessi non risultino spettanti. Il contribuente può segnalare all'Agenzia delle entrate eventuali elementi, fatti e

circostanze dalla stessa non conosciuti» e «Per le medesime finalità di cui al comma 634 l'Agenzia delle entrate mette,

altresì, a disposizione del contribuente ovvero del suo intermediario gli elementi e le informazioni utili a quest'ultimo

per una valutazione in ordine ai ricavi, compensi, redditi, volume d'affari e valore della produzione nonché relativi

alla stima dei predetti elementi, anche in relazione ai beni acquisiti o posseduti».

33

Ne discende dunque una diversa funzione di controllo dell’Amministrazione finanziaria, in

cui, a fronte di una azione repressiva, viene esaltato il dialogo preventivo.

Pu tuttavia, l’estensione dell’applicabilità di tale istituto s’inserisce in un sistema

sanzionatorio complesso ed incerto, in cui sono previste misure non sempre proporzionate

all’effettiva gravità delle condotte infedeli37.

4.Riflessioni di sintesi: l’esigenza di implementare, oltre le prescrizioni dei decreti delegati,

una applicazione della proporzionalità quale limite quantitativo alla legittimità delle

“scelte”dell’A.F. in sede di accertamento tributario.

È ben noto che dal coordinamento dei principi della generalità, eguaglianza e solidarietà

discenda, conseguentemente, l’esclusione di una discrezionalità “pura” nell’attuazione

dell’imposizione, pertanto, l’Amministrazione non può provvedere a suo indiscriminato

ma deve procedere allorquando si verifichi il presupposto di fatto previsto dalla legge per

l’applicazione del tributo38.

In una visione del procedimento amministrativo ispirata ad un principio di legalità

sostanziale più che formale39, non può negarsi, tuttavia, la presenza di significativi margini di

discrezionalità dell’A.F. in alcuni segmenti dell’azione impositiva (si pensi, a mero titolo

esemplificativo, alla scelta del contribuente da sottoporre a controllo, alle modalità

dell’istruttoria, allo scambio di informazioni fra autorità fiscali, all’annullamento in sede di

autotutela, alle misure cautelari, all’accertamento con adesione, alla conciliazione

giudiziale)40.

37

Cfr., F. CERIONI, Il ravvedimento riformato compromette la deterrenza del sistema sanzionatorio tributario,

in Corr. Trib., n. 36/2015, p. 3767. L’A. afferma che il legislatore abbia voluto ridurre indirettamente la cogenza delle

obbligazioni tributarie, assicurando ai contribuenti maggiori occasioni di impunità per le condotte evasive realizzate,

potendo preventivamente valutare le informazioni in possesso dell’Ufficio (che dovrà mettere a disposizione dei

soggetti passivi gli elementi e le informazioni in suo possesso, acquisiti direttamente o pervenuti da terzi, relativi anche

ai ricavi o compensi, ai redditi, al volume d’affari e al valore della produzione, a lui imputabili, alle agevolazioni,

deduzioni o detrazioni, nonché ai crediti d’imposta) e confidare sulla possibilità di non essere scoperti prima della

decadenza dell’Ufficio dall’azione accertatrice, ovvero, in caso contrario, di poter comunque fruire di un consistente

sconto delle sanzioni.

Le modifiche apportate, sebbene apparentemente incentrate sulla rimodulazione della misura delle sanzioni in caso di

ravvedimento, hanno in realtà un più profondo impatto sistematico sull’intero sistema repressivo.In primo luogo,

l’art. 13 del D.Lgs. n. 472/1997, sotto la rubrica “ravvedimento”, contempla adesso una serie diverse di ipotesi in cui

le sanzioni vengono ridotte a prescindere dal fatto che il comportamento del contribuente sia frutto di una spontanea

volontà di regolarizzazione.. Non solo, infatti, l’accesso al beneficio è esteso temporalmente, ma soprattutto, dal punto

di vista qualitativo, spetta anche a quel soggetto che dopo l’inizio di un controllo (e prima della formulazione di un

p.v.c.) o addirittura dopo la constatazione della violazione, decida di procedere al pagamento del tributo e della

sanzione ridotta. Cosi. R. CORDEIRO GERRA, La riforma del ravvedimento operoso: dal controllo repressivo alla

promozione della “ Complinace”, in Corr. Trib., n. 5/2015, p. 325.

38

Così G.G. LICCARDO, Il concetto di imposizione tributaria, Napoli, 1967, p. 61, ed anche J.I. MORENO

FERNANDEZ, La discrecionalidad en el Derecho Tributario, Valladolid, 1998, p. 39. In maniera sostanzialmente analoga

si esprimono E. GONZALEZ-J.L. PEREZ DE AYALA, Curso de Derecho Tributario, Madrid, 1991, p. 28.

39

Così P. SELICATO, L’attuazione del tributo nel procedimento amministrativo, Milano, 2001, p. 280.

40

In tal senso, v. L. DEL FEDERICO, Statuto e legge generale sull’azione amministrativa, in Rass. Trib., 2011, 6, p.

1397. Sostanzialmente in senso conforme, cfr. J. MARTIN QUERALT-C. LOZANO SERRANO-G. CASADO OLLERO-J.M.

TEJERIZO LOPEZ, Curso de Derecho Financiero y Tributario, Madrid, 2001, p. 438 e ss; F. PEREZ ROYO, Derecho

Financiero y Tributario, Parte General, Madrid, 2000.

Per una disamina del più recente dibattito in argomento, cfr. L. PERRONE, Voce Discrezionalità amministrativa (Dir.

Trib.), in Dizionario di Diritto Pubblico, diretto da S. Cassese, Vol. III, Milano, 2006. S. LA ROSA, I procedimenti

tributari: fasi efficacia e tutela, in Riv. Dir. Trib., I, 2008, p. 810 e ss.F. GALLO, L’istruttoria nel sistema tributario, in

Invero, nel nostro settore di indagine, lo studio e l’approfondimento di questi margini di

valutazione è stato ostacolato da una sostanziale diffidenza per il potere discrezionale, inteso in

in termini di esercizio arbitrario del pubblico potere, oltre che da un recepimento, forse troppo

rigido, delle formule amministrativistiche secondo cui vi è discrezionalità solo quando bisogna

bisogna contemperare “diversi” interessi pubblici e privati41.

In realtà, il potere discrezionale si muove sempre nell’ambito dei “fini determinati dal

legislatore”, che ne individuano un limite teleologico. Questo approccio alla nozione trova pieno

riscontro nella norma di apertura della legge sul procedimento amministrativo, ai sensi della quale

“l’attività amministrativa persegue i fini determinati dalla legge” (art 1 Legge 7 agosto 1990, n.

241).

Come avverte la più recente dottrina amministrativista, l’interesse pubblico non esiste mai

mai solitario ma sta insieme ad altri interessi pubblici collettivi e privati e l’Amministrazione deve

deve effettuare la scelta “discrezionale” perseguendo il proprio interesse primario di riferimento e

riferimento e comparando tutti gli altri interessi pubblici o privati coinvolti alla luce del principio di

principio di proporzionalità42.

L’interesse pubblico da perseguire e realizzare non si viene mai a configurare come entità

entità semplice e statica ma come entità dinamica e dialettica che viene determinata a mezzo di un

di un confronto fra i diversi interessi che emergono nella situazione reale43.

La discrezionalità, nella definizione del Giannini è costituita dalla ponderazione comparativa

di più interessi secondari in ordine ad un interesse primario: pur tuttavia nemmeno Giannini aveva

circoscritto il bilanciamento ai soli interessi pubblici e privati. Pertanto lo schema classico della

ponderazione può essere perfettamente adattato indipendentemente dal necessario riferimento alla

compresenza di interessi pubblici e privati.

Posto che è la qualità stessa della norma tributaria a non rendere possibile una libertà di

volontà in ordine all’esercizio o meno del potere impositivo, ci si può riferire alla discrezionalità

della scelta44, in funzione delle regole legislative, dei mezzi con cui perseguire un interesse unico45.

È ben noto che l’Amministrazione finanziaria ha il compito di misurare la capacità

contributiva senza procedere a valutazioni di meritevolezza economico-sociali affidate invece al

legislatore, nulla vieta, tuttavia, che essa consideri altri interessi, come l’economicità della propria

azione, il rischio di contenzioso, la certezza ed affidamento nei rapporti, l’esercizio obiettivo ed

imparziale dei poteri autoritativi46.

La comparazione degli interessi ed il principio di proporzionalità tendono ad evitare che

Rass. Trib., 2009, p. 31, il quale, in particolare, è dell’avviso che “la autonomizzazione dell’attività di controllo e la sua

articolazione in diversi procedimenti consentono di porre con maggior attenzione il problema della discrezionalità con

riferimento a quegli atti di ispezione, verifica e controllo che sono sganciati dall’attività di accertamento e sono,

comunque, frutto dell’esercizio libero - e perciò non predeterminato e non predefinito dalla legge - di un potere di

scelta delle soluzioni più opportune e più consone al caso concreto”.

41

In argomento si rinvia a F. CROVATO, Imposizione fiscale e accordi preventivi, in Azione amministrativa ed azione

impositiva tra autorità e consenso, (a cura di) S. Civitarese Matteucci, L. Del Federico, Bologna, 2010, p. 141.

42

Così, R. CHIEPPA-R. GIOVAGNOLI, Manuale di diritto Amministrativo, Milano, 2012.

43

Così, V. CERULLI IRELLI, Corso di diritto amministrativo, op. cit., p. 367.

44

Quando lo scopo immediato è prefissato e si tratta solo di scegliere fra più mezzi, l’agente è vincolato dall’obbligo

della scelta del più opportuno e la libertà consentitagli nel procedervi è libertà di giudizio non di volontà. Così, Luan,

Das frei Ermessen u. seine Grenzen, p. 90, citato da C. MORTATI, op. ult. cit., p. 1101.

45

Cfr. A. GIOVANNINI, Introduzione al Convegno di Studi, Crisi dei metodi di accertamento tributari e prospettive

di riforma, 25-26 settembre, 2014, cfr. www.aipdt.it.

46

In tal senso, v. R. LUPI, Diritto tributario, Parte Generale, Milano, 2000, p. 61.

l’interesse primario venga “massimizzato”47 a danno degli altri. In particolare, la

partecipazione ed il contraddittorio nel corso del procedimento amministrativo di

accertamento sono volti a garantire la proporzionalità.

Ciò implica, dunque, il delinearsi di un concetto molto più ampio di discrezionalità48

come bilanciamento funzionale fra interessi, parametri tecnici, valori giuridici e criteri

interpretativi.

Significativamente, nel diritto europeo, il concetto di “interesse pubblico” viene

non già come l’interesse di un soggetto di diritto pubblico (l’Erario), ma come “interesse

all’adempimento, da parte dei consociati, dei doveri di solidarietà sociale che si estrinsecano,

mezzo dell’imposizione, nel loro concorso alle spese pubbliche. Seguendo quest’ordine di

idee il diritto europeo considera l’interesse al rispetto dei diritti fondamentali dei privati come

appartenente alla generalità dei consociati, pertanto anche tale interesse è da definirsi

pubblico49.

L’Amministrazione è chiamata, in determinate fattispecie, ad operare una scelta fra più

opzioni ugualmente legittime; una scelta che la legge lascia ad una valutazione soggettiva

dell’Amministrazione finanziaria che, per non sconfinare nell’arbitrio, deve essere

necessariamente assoggettata ad una valutazione di adeguatezza e di proporzionalità50.

Proprio in ordine ai richiamati margini di discrezionalità, nell’accezione individuata,

può operare la proporzionalità in termini di parametro utile per l’individuazione del limite

quantitativo alla legittimità delle “scelte” riservate dalle norme tributarie all’Amministrazione

finanziaria nell’azione di accertamento.

Questa accezione più ampia del principio di proporzionalità imponendo una corretta

individuazione dei presupposti dell’agire amministrativo a mezzo di una esatta

rappresentazione dei fatti e di una esauriente prospettazione e ponderazione degli interessi

coinvolti, è finalizzata a giungere ad “una valutazione di carattere quantitativo” volta

all’attuazione della giusta imposta ex art. 53 della Costituzione. Detto giudizio, fondato sul

principio di proporzionalità, riguarderà, come evidenziato il quantum del provvedimento,

ponendosi in un momento logicamente successivo all’analisi di ragionevolezza che invece

attenendo al bilanciamento qualitativo degli interessi in gioco si riferisce all’esercizio del

potere in sé considerato.

La proporzionalità unitamente ai valori dell’efficienza e della giustizia redistributiva

andrà, tuttavia, sempre costantemente verificata a mezzo di una metodologia rigorosa

dell’interpretazione. In quest’ottica, risulterà, certamente, d’ausilio l’Economic Analysis of

Law che fornisce all’interprete della legge tributaria gli strumenti necessari, in particolare

sotto il profilo extragiuridico, per individuare tra più significati quello corretto, al fine di

realizzare i valori costituzionalmente garantiti della giustizia redistributiva e dell’efficienza

oltre che la stessa proporzionalità51.

47

F.G. SCOCA, La discrezionalità nel pensiero di Giannini e nella dottrina successiva, in Riv. Trim. Dir. Pubbl.,

2000, 4, p. 1045 e ss.,

48

Cfr. R. LUPI, Società, diritto e tributi, nel Sole 24 ore, I, 2005.

49

Così, S. MARCHESE, I diritti fondamentali Europei e il diritto tributario dopo il Trattato di Lisbona, in Dir. Prat.

Trib.,I, 2012.

50

Diffusamente sul punto, ci sia consentito il rinvio al nostro, Principio di proporzionalità ed azione di accertamento

tributario, Aracne, 2015.

51

Diffusamente in argomento, v. A. AMATUCCI, Il contributo dell’Economic Analysis of Law alla metodologia del

diritto tributario, in Riv. Dir. Int. Trib., 2009, 1-2, p. 25.

Prof.ssa Giovanna Petrillo

Associato di diritto tributario

Seconda Università degli Studi di Napoli