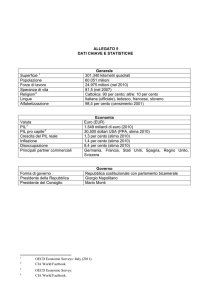

New Delhi, 5 giugno 2013

Oggetto: India – aggiornamento del quadro macroeconomico1.

Sintesi

L’economia indiana – cresciuta del 5 per cento nel 2012/13 - prosegue su un sentiero di

espansione al di sotto del potenziale, principalmente ascrivibile al forte declino della

produzione di beni capitali e al visibile rallentamento dei consumi. Nell’attuale congiuntura

le priorità di politica economica sono lo stimolo dell’attività d’investimento (sia di iniziativa

domestica che estera) e il riassorbimento del disavanzo di parte corrente. Al riguardo, il

Governo sembra essersi lasciato alle spalle la cd “policy paralysis” che ha caratterizzato

l’ultimo biennio; questa circostanza, assieme all’incremento dei consumi che accompagna

gli esercizi pre-elettorali, dovrebbe garantire il ritorno a tassi di sviluppo più elevati

nell’anno fiscale corrente.

Nel trimestre terminante a marzo u.s. (ultimo dell’anno fiscale 2012/2013),

l’economia indiana è cresciuta in termini reali del 4,8 per cento (5,1 per cento nel

corrispondente periodo dell’anno precedente), proseguendo, in linea con le aspettative

degli analisti, sul recente sentiero di modesto sviluppo. Non si e’ quindi verificato

l’auspicato rimbalzo della dinamica economica, dopo il minimo decennale toccato nel

trimestre settembre-dicembre 2012 (+4,7 per cento).

I dati relativi all’intero anno fiscale confermano le difficoltà del settore industriale, con

una variazione annua della produzione del 2,1 per cento (3,5 per cento nel 2011/12).

Hanno rallentato visibilmente sia il comparto manifatturiero (in crescita appena dell’1 per

cento vs 2,7 per cento un anno prima) che elettricità e costruzioni, in progresso del 4,2 e

4,3 per cento (6,5 e 5,6 per cento nello scorso esercizio). In territorio negativo per il

secondo anno consecutivo l’industria estrattiva, ostacolata da cronici ritardi nel processo

1 A cura di Luca Antonelli.

1

di ottenimento delle autorizzazioni di legge (cambio di destinazione dei terreni, permessi

ambientali e forestali), su cui si e’ più volte riferito.

Con particolare riferimento al comparto manifatturiero, appare lecito interrogarsi sulla

efficacia dell’implementazione della National Manufacturing Policy, ambizioso

programma di politica industriale varato a fine 2011 volto a potenziare radicalmente il

settore, in un’ottica di riequilibrio delle componenti di crescita (il Pil indiano e’ oggi

costituito al 60 per cento circa da servizi; la quota del comparto manifatturiero e’ appena

del 15 per cento) e di sviluppo occupazionale (il Governo stima che qualora, da qui al

2025, il settore arrivasse a rappresentare il 25 per cento del Pil, si avrebbe la creazione di

100 milioni di posti di lavoro). Naturalmente, non si può tralasciare l’effetto sulla

produzione industriale del rallentamento della domanda globale.

Lo scarso dinamismo dell’industria sta impattando visibilmente anche sul settore terziario

(in crescita del 7,1 per cento vs 8,2 per cento un anno prima), che risente pure del

contenimento della spesa pubblica. La modesta performance dell’agricoltura (1,9 per

cento annuo) continua ad essere riconducibile alla dipendenza dalle piogge monsoniche,

nell’anno in considerazione inferiori alla media di lungo periodo. L’affrancamento –

almeno parziale – della produzione agricola dall’andamento delle piogge, appare

possibile solo attraverso cospicui investimenti (Cfr. Infra) nelle infrastrutture di supporto

(stoccaggio, catena del freddo) e un cambiamento strutturale nei metodi di coltivazione

per aumentare i rendimenti.

L’analisi delle componenti di domanda aggregata mostra talune dinamiche che

possono essere fonte di preoccupazione. La decelerazione della crescita dal 9,3 per cento

di soli due anni fa (2010/11) al 5 per cento attuale, e’ principalmente ascrivibile al

collasso degli investimenti (il più volte citato policy log-jam che interessa sia la fase

decisionale che quella di implementazione) e al dimezzamento del tasso di espansione dei

consumi privati (4 per cento, rispetto all’8 per cento registrato un anno prima).

Relativamente al primo aspetto, la formazione di capitale fisico e’ progredita solo dell’1,7

per cento rispetto al precedente esercizio (4,4 per cento nel 2011/12); i progetti di

investimento in fase di stallo hanno un controvalore di circa 150 miliardi di US$,

contribuendo al basso output/capital ratio dell’India (il capitale immobilizzato, per i citati

2

problemi legati ad autorizzazioni, ostacoli burocratici, difficoltà nell’approvvigionamento

degli input, non fornisce un proporzionale contributo all’aumento della produzione). Solo

una sostenuta ripresa dell’attività di investimento (peraltro subordinata alla realizzazione

di riforme market friendly, Cfr. Infra) appare in grado di riportare l’economia su tassi di

espansione prossimi al suo potenziale (ora stimato al 7 per cento) e di allentare le

profonde strozzature dal lato dell’offerta, che ingenerano, in ultima istanza, altri squilibri

macroeconomici, quali elevata inflazione ed ampi deficit fiscale e di parte corrente.

Gli squilibri qui cennati hanno un diverso grado di gravità e urgenza a seconda della

congiuntura. Nell’attuale contesto, vi e’ la percezione che il disavanzo di conto corrente

e la pigrizia degli investimenti (specie nel comparto infrastrutturale) vadano affrontati

in maniera prioritaria per liberare il potenziale economico del paese, dal momento che la

sostenibilità delle finanze pubbliche appare garantita dal rispetto del piano di

consolidamento fiscale annunciato nell’ottobre u.s. (deficit stimato al 5 per cento del Pil,

inferiore anche al dato annunciato nel piano di riordino delle finanze). Proprio confortata

dalla riforma della spesa pubblica, la Banca Centrale ha di recente potuto avviare –

seppure timidamente - un easing cycle. Anche dall’inflazione all’ingrosso arrivano

segnali in parte positivi, legati tuttavia a favorevoli circostanze esterne (moderazione nel

prezzo del petrolio e dell’oro) e a una decelerazione della domanda interna; permane

invece elevata quella al consumo (9,4 per cento l’ultima rilevazione di aprile). I due

fattori di vulnerabilità menzionati (squilibrio nei conti con l’estero e

deficit di

infrastrutture fisiche) sono quelli che, peraltro, impediscono un cambiamento in positivo

dell’outlook del paese per Standard and Poor’s e Moody’s rispettivamente.

Relativamente allo squilibrio conti con l’estero, l’anno fiscale si chiude con un deficit

corrente stimato al 5,1 per cento del Pil, complice la contrazione delle esportazioni (-2

per cento rispetto allo scorso esercizio) e la vischiosità delle importazioni (comunque in

espansione dell’1,5 per cento nello stesso arco temporale). Si tratta di un valore doppio

rispetto a quello considerato sostenibile da Governo e Banca Centrale.

L’Esecutivo, negli scorsi mesi, ha adottato una serie di misure per ridurre il disavanzo: la

parziale liberalizzazione dei prezzi di alcuni prodotti energetici sussidiati (sì da frenare

una domanda artificialmente alta: si rammenta che le importazioni di petrolio

rappresentano il 30 per cento del totale), lo scoraggiamento delle importazioni d’oro

3

(raddoppio del relativo dazio, ma soprattutto il tentativo di favorire il risparmio

finanziario attraverso la decisione di lanciare inflation indexed bonds; e’ ben noto infatti

che l’elevata inflazione sia, assieme ad altri fattori per lo più culturali, alla base

dell’ingente consumo di oro, che costituisce il 10 per cento dell’import). Le stesse hanno

in effetti favorito un parziale riequilibrio del saldo estero.

Al momento, peraltro, non si pone un problema di finanziamento del deficit. E’ la qualità

del finanziamento ad alimentare il dibattito interno: i flussi di portafoglio (oltre 25

miliardi US$ gli afflussi netti nell’anno fiscale), intrinsecamente instabili, continuano a

ritmi relativamente elevati, grazie sia a fattori pull (in particolare l’aumento dei limiti di

indebitamento – su corporate e sovereign bonds- per investitori esteri e la riduzione dal

20 al 5 per cento della tassa sui redditi da interessi) che push, il quantitative easing in atto

nelle economie avanzate. Al loro interno, si registra però un consistente aumento dei

flussi debitori: all’aumento del debito estero in termini assoluti (ora pari al 20 per cento

del Pil), corrisponde un deterioramento degli indicatori di vulnerabilità: incremento della

quota a breve termine (23 per cento per maturità originaria, 45 per cento per maturità

residua), riduzione del grado di copertura delle riserve (ora al 70 per cento, dal 130 per

cento appena 5 anni fa), diminuzione della quota rappresentata dal settore pubblico,

inteso come istituzioni multilaterali.

Gli auspicati investimenti diretti esteri (per la loro natura di lungo termine e l’attitudine

ad apportare competenze, tecnologie e best practise non rinvenibili nel Paese), inoltre,

continuano a vedere l’India con diffidenza (20 miliardi US$ nei dodici mesi terminati a

febbraio, contro 33 miliardi US$

un anno prima, in flessione del 38 per cento),

nonostante le misure adottate o annunciate dal Governo nel corrente anno fiscale. Da

segnalare, con specifico riferimento all’accesso dei gruppi stranieri, con una quota di

controllo del 51 per cento, nel mercato della distribuzione multi-marca, che ad oggi

nessun retailer internazionale ha fatto domanda di ingresso in India perché le condizioni

poste (vincolo del 30 per cento di “local sourcing” e 50 per cento nelle infrastrutture di

back end, con investimento upfront pari a 50 milioni US$) vengono considerate troppo

onerose. E non aiuta il clima di investimento il dibattito attualmente in corso tra il

Department of Industrial Policy and Promotion e il Ministero delle Finanze sulla

necessità di armonizzare la definizione di controllo, che risulta diversa tra politica degli

4

investimenti diretti esteri e nuovo diritto societario. Inutile sottolineare come tale

discrasia (la nuova normativa sulle imprese sarebbe più restrittiva) abbia un impatto sul

fatto che gli investimenti downstream di una determinata azienda siano da considerarsi

“esteri” o “domestici”.

Per quanto attiene, invece, alla necessità di superare l’immobilismo che ha

caratterizzato negli ultimi due anni il processo decisionale politico indiano, occorre

valutare con favore la costituzione del Cabinet Committee on Investments (CCI),

presieduto dal Primo Ministro, cui fa capo la decisione finale in materia di investimenti

eccedenti circa 200 milioni US$. L’organo nelle prime riunioni avrebbe già garantito il

clearing di progetti per circa 20 miliardi US$.

Il graduale riavvio di un ciclo di investimenti, la crescita dei consumi tipica dell’esercizio

pre-elettorale, il miglioramento dell’economia globale dovrebbero garantire all’India una

modesta ripresa nell’anno in corso. Le previsioni di consenso convergono, per l’anno

fiscale 2013/14, su una crescita prossima al 6 per cento.

5