Dispense ECS Cesaratto 2015-16

1

30/05/2015

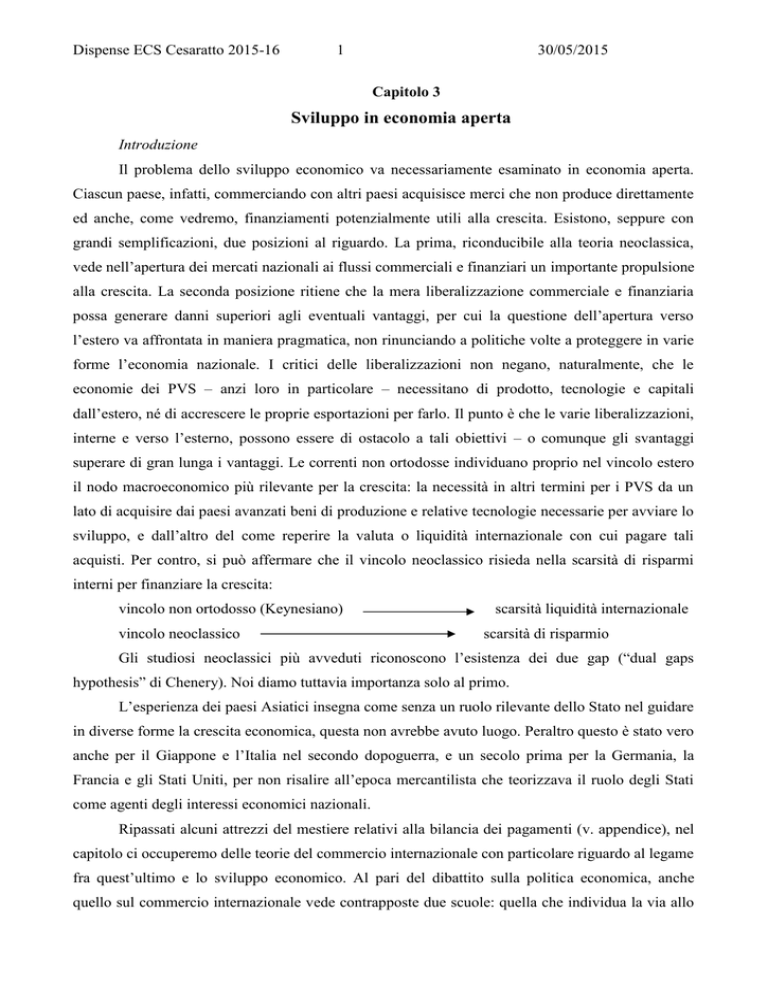

Capitolo 3

Sviluppo in economia aperta

Introduzione

Il problema dello sviluppo economico va necessariamente esaminato in economia aperta.

Ciascun paese, infatti, commerciando con altri paesi acquisisce merci che non produce direttamente

ed anche, come vedremo, finanziamenti potenzialmente utili alla crescita. Esistono, seppure con

grandi semplificazioni, due posizioni al riguardo. La prima, riconducibile alla teoria neoclassica,

vede nell’apertura dei mercati nazionali ai flussi commerciali e finanziari un importante propulsione

alla crescita. La seconda posizione ritiene che la mera liberalizzazione commerciale e finanziaria

possa generare danni superiori agli eventuali vantaggi, per cui la questione dell’apertura verso

l’estero va affrontata in maniera pragmatica, non rinunciando a politiche volte a proteggere in varie

forme l’economia nazionale. I critici delle liberalizzazioni non negano, naturalmente, che le

economie dei PVS – anzi loro in particolare – necessitano di prodotto, tecnologie e capitali

dall’estero, né di accrescere le proprie esportazioni per farlo. Il punto è che le varie liberalizzazioni,

interne e verso l’esterno, possono essere di ostacolo a tali obiettivi – o comunque gli svantaggi

superare di gran lunga i vantaggi. Le correnti non ortodosse individuano proprio nel vincolo estero

il nodo macroeconomico più rilevante per la crescita: la necessità in altri termini per i PVS da un

lato di acquisire dai paesi avanzati beni di produzione e relative tecnologie necessarie per avviare lo

sviluppo, e dall’altro del come reperire la valuta o liquidità internazionale con cui pagare tali

acquisti. Per contro, si può affermare che il vincolo neoclassico risieda nella scarsità di risparmi

interni per finanziare la crescita:

vincolo non ortodosso (Keynesiano)

vincolo neoclassico

scarsità liquidità internazionale

scarsità di risparmio

Gli studiosi neoclassici più avveduti riconoscono l’esistenza dei due gap (“dual gaps

hypothesis” di Chenery). Noi diamo tuttavia importanza solo al primo.

L’esperienza dei paesi Asiatici insegna come senza un ruolo rilevante dello Stato nel guidare

in diverse forme la crescita economica, questa non avrebbe avuto luogo. Peraltro questo è stato vero

anche per il Giappone e l’Italia nel secondo dopoguerra, e un secolo prima per la Germania, la

Francia e gli Stati Uniti, per non risalire all’epoca mercantilista che teorizzava il ruolo degli Stati

come agenti degli interessi economici nazionali.

Ripassati alcuni attrezzi del mestiere relativi alla bilancia dei pagamenti (v. appendice), nel

capitolo ci occuperemo delle teorie del commercio internazionale con particolare riguardo al legame

fra quest’ultimo e lo sviluppo economico. Al pari del dibattito sulla politica economica, anche

quello sul commercio internazionale vede contrapposte due scuole: quella che individua la via allo

Dispense ECS Cesaratto 2015-16

2

30/05/2015

sviluppo nel laissez-faire negli scambi internazionali; e coloro i quali ritengono che, invece, gli stati

nazionali svolgano un ruolo decisivo nel volgere quegli scambi a favore dello sviluppo nazionale,

scambi che se invece lasciati al laissez-faire lo danneggerebbero o addirittura impedirebbero. Si è

parlato al riguardo di “developmental state”, con riferimento a stati che sostenuti da coalizioni

sociali favorevoli allo sviluppo sono riusciti a svolgere un ruolo decisivo nel decollo della nazione.

Il pensiero va a paesi come la Corea del Sud, ma in verità non v’è praticamente esempio nella storia

economica di paese che, magari in maniera diversa, non abbia visto un coinvolgimento attivo dello

stato nella crescita.

I sostenitori del laissez-faire nel commercio internazionale si rifanno a due ceppi teorici. Il

primo fa riferimento agli economisti classici, e in particolare alla teoria del vantaggi assoluti di

Adam Smith e a quella dei vantaggi comparati di David Ricardo. Il secondo alla teoria marginalista

o neoclassica studiata nel capitolo precedente. L’indirizzo alternativo a quello del laissez-faire può

ricondursi alla tradizione mercantilista che prosegue in maniera spesso sotterranea anche nei secoli

successivi.

1. Friedrich List

List (1789-1846) fu studioso e uomo politico tedesco. Trascorse un lungo periodo come

emigrato negli Stati Uniti e fu propugnatre dell’unità politica ed economica della Germania. Senza

che queste brevi osservazioni sostituiscano la lettura diretta dell’autore, si può qui ricordare come

List non rifiuti i vantaggi del commercio internazionale. Egli ritiene che, tuttavia, tali vantaggi si

verifichino fra nazioni al medesimo livello di sviluppo. Egli ha in mente lo svantaggio della

Germania, di cui auspica l’unificazione politico-economica, rispetto al Regno Unito. List ritiene che

il liberismo sia una dottrina sostenuta dalle potenze più avanzate per assicurarsi l’accesso ai mercati

delle nazioni più deboli. Come dirà successivamente Joan Robinson, una allieva di Keynes, il

liberismo è una forma di mercantilismo. Secondo List, invece, le nazioni in ritardo dovrebbero

adottare misure di protezione della propria industria nascente, dar cioè tempo alle proprie industrie,

attraverso forme di protezionismo, di adeguare la propria competitività a quella delle industrie dei

paesi più avanzati. [Per esempio, ora gli economisti tedeschi sono ultra-liberisti, sebbene

nell’ordoliberismo o Economia sociale di mercato non si sia persa traccia dello Stato come

istituzione ordinante e garante di un capitalismo ben funzionante e degli interessi dell’industria

tedesca; peraltro la Germania non ha perso i suoi connotati mercantilisti; del resto il mercantilismo

non era contro il mercato, era semplicemente meno ideologico del LF nel guardare la realtà del

capitalismo, in particolare il ruolo dello Stato in esso].

List è stato infatti un autore studiatissimo dai paesi asiatici in cui forte è stata la presenza di

un developmental state.

Dispense ECS Cesaratto 2015-16

3

30/05/2015

Come si vede, nella tradizione mercantilista, e in maniera assai marcata in List, forte è l’idea

organicista dello stato-nazione come comunità con la propria storia, tradizioni, peculiarità non

necessariamente contrapposta alle altre entità nazionali, ma certamente distinta. Le visioni liberalborghese degli economisti classici e quella marxista hanno in comune, invece, l’idea che il mercato

uniformi le peculiarità nazionali. Seguono alcune note preliminari su questo tema.

Lettura obbligatoria: http://www.asimmetrie.org/working-papers/wp-201502-fra-marx-elist-sinistra-nazione-e-solidarieta-internazionale/

Gli studenti interessati nello sviluppo economico dovrebbero a questo punto approfondire il

pensiero del grande economista argentino Raul Prebisch (1901-1986):

http://en.wikipedia.org/wiki/Ra%C3%BAl_Prebisch

In

questa

tradizione

autori

importanti

sono

Alice

Amsden

(1943-2012)

(http://en.wikipedia.org/wiki/Alice_Amsden), Ha-Joon Chang (http://en.wikipedia.org/wiki/HaJoon_Chang)

e

più

recentemente

l’italiana

Marianna

Mazzuccato

(http://www.sussex.ac.uk/spru/people/lists/person/111262).

2. La teoria neoclassica del commercio internazionale e la sua critica

Non è possibile in queste lezioni trattare in maniera esauriente la teoria neoclassica del

commercio internazionale. D’altronde molti studenti avranno nel programma il corso di economia

internazionale. Ai nostri scopi è qui sufficiente ricordare che per la teoria neoclassica, a parità di

condizioni tecniche di produzione, ciascun paese tenderà a specializzarsi nella produzione di quelle

merci che utilizzano relativamente più del fattore (o fattori) relativamente più abbondante in quel

paese. Per esempio, se per produrre formaggio si utilizza relativamente più lavoro rispetto alla terra

mentre per produrre carne si impiega relativamente più terra rispetto al lavoro, e la terra è

relativamente più abbondante in Francia a confronto della Germania, ecco che la Francia si

specializzerà nella produzione di carne e la Germania in quella di formaggio. La ragione è intuitiva:

se la terra è più abbondante relativamente al lavoro in Francia rispetto alla Germania, il prezzo di

affitto della terra (o rendita) sarà relativamente più conveniente in Francia che in Germania, sicché

nel primo paese sarà più conveniente la produzione di carne che fa un uso relativamente maggiore

di terra rispetto al lavoro. Simmetricamente, l’abbondanza relativa di lavoro in Germania farà sì che

i salari in questo paese siano relativamente più bassi rispetto alla Germania, e la produzione di

formaggio più conveniente dato il suo relativo maggior uso di lavoro rispetto alla terra.

Nell’esempio abbiamo utilizzato i due fattori della produzione più facilmente “misurabili”: il

lavoro in ore-lavoro, la terra in ettari. Avremmo tuttavia potuto fare un esempio col fattore

“capitale”. In questo caso avremmo, ad esempio, concluso che se la Germania è un paese in cui il

Dispense ECS Cesaratto 2015-16

4

30/05/2015

capitale è abbondante (rispetto a terra e lavoro) esso tenderà a specializzarsi in produzioni ad

elevata intensità di capitale.

In seguito, tuttavia, alle critiche in tema di teoria del capitale menzionate nel capitolo 1,

sappiamo che l’introduzione del fattore “capitale” comporta delle problematicità per la teoria

neoclassica.

Si

veda

per

una

spiegazione

introduttiva

http://nakedkeynesianism.blogspot.it/2011/10/more-on-free-trade.html.

Per gli economisti neoclassici una alternativa al commercio internazionale risiede nel

movimento dei fattori. In altri termini è la medesima cosa per un paese relativamente ricco di

capitale esportare beni ad alta intensità di capitale, oppure esportare capitale verso i paesi che ne

sono relativamente meno dotati. L’idea degli economisti neoclassici è dunque che i paesi del “nord”

del mondo, i cui reddito pro capite è più elevato e dunque risparmiano molto, tenderanno a

esportare capitale verso i paesi del “sud”, in cui il reddito pro capite è più basso e che dunque hanno

una minore disponibilità di risparmi. Si noti che il nord presta al contempo capitale finanziario e

capitale reale: le famiglie del nord prestano, via sistema finanziario, parte del proprio reddito al sud

(aspetto finanziario); gli imprenditori del sud impiegano questo risparmio per acquistare

attrezzature dal nord. Sappiamo dalle nostre nozioni di bilancia del pagamenti che ciò che stiamo

osservando è un disavanzo di parte corrente (l’importazione netta di beni capitali), che è la parte

reale, coperta da un avanzo nei movimenti di capitale, che è la parte finanziaria. Nel lungo periodo,

così prosegue questo ragionamento, la maggiore accumulazione di capitale consentita dall’afflusso

di capitale estero consentirà a questi paesi di esportare di più. Nel lungo periodo la situazione dovrà

dunque ribaltarsi: i paesi del sud diverranno esportatori netti con partite correnti in avanzo, potendo

così restituire i debiti contratti nel passato coi paesi del nord.

Peccato che in genere le cose non siano quasi mai andate così: in genere i flussi di capitale

dal nord sono andati a finanziare consumi e non investimenti nei paesi del sud. Questi si sono così

indebitati in maniera crescente sino, in molti casi, alla bancarotta. Vedremo nel capitolo 6 l’esempio

recente degli squilibri europei. Negli anni più recenti si è inoltre sviluppato il paradosso – paradosso

dal punto di vista della teoria neoclassica dominante – di un flusso netto di capitali dal sud del

mondo verso il nord. Questo riguarda i cosiddetti squilibri globali, anch’essi trattati nel capitolo 8.

Da un punto più teorico, rifacendosi alle lezioni di Keynes e Sraffa, non ci sorprende che a

presunti risparmi del nord non abbiano generalmente seguito investimenti nel sud, non essendovi

alcuna relazione causale fra risparmi e investimenti.

Un approccio alternativo ai problemi di economia aperta ci proviene infatti dalla teoria di

Keynes.

Dispense ECS Cesaratto 2015-16

5

30/05/2015

3. Approccio keynesiano all’economia aperta

3.1. La determinazione di domanda aggregata e reddito in economia aperta

Il modello keynesiano (si veda l’appendice 1 al capitolo 3) può essere rappresentato

dalle seguenti equazioni:

Y=C+I+G+E–M

C =Ca + cY

Ca = Ca

I= I

G= G

T = tY

E= E

M = mY.

La penultima equazione mostra le esportazioni come dato esogeno determinato al di fuori

del modello dalla domanda estera per i nostri beni. L’ultima equazione mostra le importazioni come

funzione della domanda effettiva, nel senso che quando quest’ultima aumenta, si accresce la

domanda non solo per beni nazionali, ma anche per beni prodotti all’estero. L’aumento delle

importazioni riguarderà per esempio prodotti energetici e materie prime, necessari ad accrescere la

produzione, ma pure beni di consumo.

L’equazione

Y

che

determina

la

domanda

aggregata

e

il

reddito

nazionale

è:

1

(C a I G E )

1 c(1 t ) m

3.2. Il moltiplicatore del commercio estero

Si considerino le seguenti, ormai note, equazioni:

M = mY

(A)

E = E*

(B)

Esse suggeriscono che le importazioni sono funzione del reddito nazionale, mentre le

esportazioni sono un dato esogeno che dipende dalla domanda mondiale (dunque dal reddito degli

altri paesi). Le prime sono dunque controllabili dalle autorità di politica economica, mentre le

Dispense ECS Cesaratto 2015-16

6

30/05/2015

seconde non lo sono, o lo sono in maniera più limitata.1 Nel lungo periodo la bilancia commerciale

deve essere in pareggio, per cui: M = E*. Da cui si ottiene: mY = E*, ed infine

Y

E*

,

m

che è il foreign trade multiplier.

Esso ci suggerisce che il livello del reddito compatibile con l’equilibrio della bilancia

commerciale dipende dal livello delle esportazioni e dalla propensione marginale ad importare.

Esso mostra infatti come una economia aperta sia soggetta al vincolo estero. Una espansione interna

determinata, per esempio, da un aumento della spesa pubblica determina, a parità di E, una crescita

delle importazioni. Se la bilancia commerciale era in pareggio, essa ora peggiorerà. Per questo

spesso si parla - o si parlava in epoca keynesiana - della necessità di politiche espansive coordinate

fra paesi. Solo se i diversi paesi legati da forti vincoli commerciali – per esempio i paesi

dell’Unione Europea – espandono contemporaneamente domanda aggregata e produzione, in

ciascun paese aumentano sia le importazioni, che costituiscono esportazioni per i partner, che le

esportazioni, che costituiscono le importazioni degli altri paesi. Se invece un singolo paese espande

in solitudine la propria economia, la sua bilancia commerciale andrà presto in disavanzo ed esso

non potrà alla lunga mantenere le politiche di crescita. In questa esperienza incappò ad esempio il

governo socialista francese di Francois Mitterand nei primi anni '80. Dopo pochi mesi di politica

espansiva, la bilancia commerciale francese andò in forte disavanzo in quanto la Germania non era

interessata ad espandere a sua volta la propria economia, e Mitterand dovette tornare a politiche

economiche più restrittive.

Le equazioni A e B sono rappresentate nella figura 4.2. Essa mostra come, se un paese

espande il proprio reddito da Y1 a Y2, le importazioni aumentano da M1 a M2. Allora le

importazioni dagli altri paesi dovrebbero aumentare da E1 ad E2, in maniera da riequilibrare la

bilancia commerciale. Questo tuttavia dipende dall’adozione di politiche espansive da parte dei

partner commerciali.

1

In verità lo sono attraverso modificazioni del tasso di cambio, nel breve periodo, e attraverso le politiche

industriali e di innovazione, nel lungo periodo. Una svalutazione accresce la competitività di prezzo

(perché?). Le seconde accrescono la competitività di prezzo, attraverso l’adozione di metodi produttivi più

moderni che diminuiscono i costi di produzione (innovazioni di processo), ma soprattutto la competitività di

prodotto, migliorando o innovando la gamma dei prodotti (innovazioni di prodotto).

Dispense ECS Cesaratto 2015-16

7

30/05/2015

Se questi paesi non intendono espandere le loro economie, un paese che voglia invece

perseguire politiche keynesiane potrebbe adottare misure alternative come il controllo delle

importazioni. Con questa misura si bloccano le importazioni al livello di equilibrio M1, compatibile

con il livello dato di esportazioni E1. In tal modo, si noti, gli altri paesi non risultano danneggiati in

quanto continuano ad esportare M1. Il paese può così espandere sino a Y2 senza incorrere in un

disavanzo di bilancia commerciale (muove dal punto A al punto C invece che al punto B). 2 Questo

tipo di politiche è tuttavia oggi mal visto, scoraggiato o addirittura proibito da organismi come l’UE

o il WTO.

In alternativa un paese può finanziare gli squilibri di parte corrente indebitandosi verso

l’estero. Questo non può durare troppo a lungo, tuttavia. Inoltre i debiti ed i relativi interessi vanno

pagati, per cui ad un certo punto il paese dovrà realizzare degli avanzi di parte corrente per ripianare

il debito estero.

Infine un paese può ricorrere ad una svalutazione della propria moneta per stimolare un

volume adeguato di esportazioni (e rendere più costose le importazioni). Anche questa strada ha i

suoi difetti in quanto (i) altri paesi potrebbero adottare la medesima strategia – e quindi il gioco

diventa a somma zero -, e perché, anche se questo non accade, (ii) il maggior costo delle

importazioni crea inflazione e conflitto distributivo. Chi deve infatti pagare il maggior costo dei

beni importati?

3.3. Un esempio istruttivo

2

Il controllo delle importazioni sarà selettivo, nel senso che alcuni beni importati saranno necessari per

accrescere la produzione, come petrolio, materie prime, macchinari industriali ecc. Si tenderà allora a ridurre

l’importazione di alcuni beni, come auto di lusso, ecc. per lasciar spazio a beni più indispensabili.

Dispense ECS Cesaratto 2015-16

8

30/05/2015

Si consideri ora l’economia di Esteronia. Questa economia vende tutta la propria produzione

all’estero, e consuma solo prodotti stranieri. Assumiamo che c = 0,8; m = 0,1; E = 100. Il reddito

nazionale sarà: Y

1

1

E

100 333,3 . Il saldo commerciale è:

1 c m

1 0,8 0,1

E M E mY 100 0,1 * 333,3 66,7 , dunque positivo. L’offerta di risparmio è

S sY 0,2 * 333,3 66,7 , dunque pari al saldo estero. Come mai? Si ritorni alle relazioni di

contabilità nazionale, ed in particolare la relazione Sp + Sg – I = E - M (si veda l’appendice sulla

bilancia dei pagamenti). Nell’esempio per ipotesi I = 0 e Sg = 0. Si ha dunque Sp = 66,7 ed E – M

= 66,7, sicché l’equazione è verificata. Cosa significa? Il paese di Esteronia produce 333,3, ma ne

consuma solo l’80%. Infatti ne cede il 20%, cioè 66,7, all’estero. Nei fatti “presta all’estero” 66,7.

Nei termini della bilancia dei pagamenti questo risparmio, se non accumulato nelle riserve ufficiali,

dà luogo ad un movimento di capitali in uscita di 66,7.

Esercizi:

1. Perché le importazioni diventano più costose in seguito ad una svalutazione? Che effetti

ha questo sull’inflazione? E sulle partite correnti?

2. Si supponga: Y = 1000€, m = 0,2. Quanto devono essere le esportazioni affinché la

bilancia commerciale risulti in pareggio?

3. Supponete che Esteronia effettui una spesa pubblica G = 250. Se ricalcolate il reddito

nazionale, questo verrà di 1166,7. Constatate poi che le partite correnti (coincidenti qui

con la bilancia commerciale) sono in disavanzo (-16,6) e che l’offerta di risparmio

privato non è in grado di coprire il risparmio pubblico negativo (-250 di disavanzo

pubblico), sicché occorre un prestito estero di 16,6.

Dispense ECS Cesaratto 2015-16

9

30/05/2015

4. Realismo politico e International Political Economy3

In questo capitolo esamineremo alcuni aspetti di due filoni di pensiero fra loro collegati e

particolarmente interessanti: Realismo politico ed Economia delle relazioni internazionali

(International Political Economy-IPE). Vedremo che alcuni autori ricollegano l’IPE non solo alla

tradizione del realismo politico, ma anche alla tradizione mercantilista e, per certi versi, a quella

marxista. Per altri autori, l’IPE trova i suoi fondamenti ideali nel pensiero economico-politico

liberale.

4.1. Introduzione

Il Realismo Politico (RI) è una tradizione di pensiero molto antica e, come vedremo assai

importante negli Stati Uniti. E’ fondamentale per comprendere l’Economia delle relazioni

internazionali (ERI), termine con cui traduco International Political Economy (IPE) che è una

filiazione della scienza delle Relazioni internazionali (RI).

Nell’accezione comune il termine “realismo” ha un connotato tendenzialmente conservatore:

“sii realista…”, e in politica si traduce in genere in una opposizione all’utopismo e in una difesa

dello status quo.4 Una interpretazione progressista del Realismo politico è quella che da un lato

riconosce le difficoltà del cambiamento, ma dall’altro stimola all’adozione di prassi che facciano

leva su fattori reali per mutare l’esistente nella direzione desiderata. E’ indubbio che il RP muova

da un giudizio pessimista sulla natura umana; tale constatazione può tuttavia essere circoscritta alla

sfera politico-storica e non costituire così un giudizio assoluto (Portinaio, : 30). In tale sfera l’agire

umano sarebbe guidato dal desiderio del potere, in sé e per i privilegi materiali e sociali che lo

accompagnano: “paura, utile e onore” sono i moventi dell’agire indicato da colui che è considerato

il primo grande realista politico, lo storico greco Tucidide; “paura, avarizia e ambizione” sono i

moventi suggeriti da Machiavelli, il secondo “padre nobile” del RP..

Una articolazione del RP è nelle RI. Il terzo padre nobile dell’RP, Thomas Hobbes, diede,

com’è noto, una risposta contrattualista alla questione dell’assetto presuntamene anarchico dei

rapporti sociali nelle “stato di natura” nel quale, secondo il famoso passo, la vita sarebbe stata

“short, brutish and nasty”. Lo Stato sarebbe logicamente sorto per por fine a tale situazione. Ciò non

appare tuttavia possibile a livello internazionale dove nessuno Stato sovrano accetterebbe di essere

3

Questi appunti vanno accompagnati allo studio di Sorensen oppure Mazzei, Marchetti, Petito come indicato

nel programma.

4

Albert Hirschman nota come il realismo entri fra le argomentazioni portate in difesa dello status quo per

dimostrare l’impossibilità, la dannosità se non l’inutilità del tentativo di cambiamento.

Dispense ECS Cesaratto 2015-16

10

30/05/2015

subordinato a una autorità superiore – se non per brevi periodi e laddove conveniente. In questo

senso i RP reagiscono contro le posizioni utopistiche che guardano con speranza all’emergere di

autorità sopranazionali a cui gli Stati cederebbero porzioni di sovranità. Il RP sorge proprio come

conseguenza al fallimento di queste posizioni nei riguardi della Società delle Nazioni. Per il RP le

RI sono il regno per eccellenza dei rapporti anarchici. La lotta per il potere non assume in tale

ambito un connotato necessariamente aggressivo, ma anche solo quello, più limitato, di

sopravvivenza, di sicurezza.

L’IPE sorge da un tentativo di convergenza della scienza delle RI con la disciplina

dell’Economia internazionale. Dal lato degli scienziati politici molto influenti sembrano essere stati

i RP, mentre più tiepida sembra essere stata la partecipazione dal lato degli economisti, tranne

alcune notevolissime eccezioni (peraltro non dovute all’IPE). Per Robert Gilpin, uno degli scienziati

politici padri dell’IPE, quest’ultima disciplina consiste nella “reciprocal and dynamic interaction

…of the pursuit of wealth and the pursuit of power” (Gilpin, 1975: 43, cit. da Gilpin 1987: 11).

Ricchezza e potere sono anche i termini ricorrenti, seppure in maniera controversa, nella letteratura

mercantilista (Viner) che Gilpin individua come antesignana dell’IPE.

Passiamo ora in rassegna alcune antiche figure del RP.

4.2. Figure ed elementi del realismo politico

Tucidide

Tucidide viene considerato uno dei primi moderni scienziati nel senso che la sua

metodologia di analisi storica è basata sulla ricostruzione dei fatti, non sulla narrazione di gesta,

cercandone le cause profonde nel comportamento umano e non più nell’influenza divina. La sua

opinione della natura umana, immutabile, è pessimistica: paura, onore e utile come motivazioni

ultime dell’agire umano. La ricerca della sicurezza è il primo fattore esplicativo del comportamento

politico. In Tucidide c’è il dilemma della sicurezza: timore reciproco ed escalation di misure

difensive.

Le istituzioni possono contribuire a modificare il corso necessario degli eventi, a

stabilizzare l’incertezza, a domare le pulsioni autodistruttive dell’uomo (Portinaio 70). Ma il RP

non perde occasione per sottolineare la fragilità dei valori, delle norme, persino delle istituzioni

(71). Queste ultime sono robuste rispetto al conflitto interno, fragili rispetto a quello esterno.

Famoso in T. è il dialogo dei Melii. Durante la guerra fra Atene e Sparta nel V° secolo,

Atene cerca la sottomissione della città neutrale di Melos. Gli inviati di Atene espongono ai Melii

quello che è considerato il manifesto del RP: è inutile, cittadini di Melii, che adduciate argomenti

morali – ciò che è in assoluto bene o ciò che è in assoluto male, e la prepotenza del più forte è

certamente un male mentre il rispetto della dignità del più debole è un bene – per evitare il vostro

destino. Ciò che dovete considerare è la vostra sopravvivenza: “For you know as well as we do that

Dispense ECS Cesaratto 2015-16

11

30/05/2015

right, as the world goes, is in question only between equal in power, while the strong do what they

can and the weak suffer what they must” (cit. Donnely 23). I vostri argomenti, continuano gli inviati

ateniesi (in altra occasione?), è inoltre piena di ipocrisia: usate argomenti moralistici perché siete

deboli, se foste al nostro posto vi comportereste come noi (24) (v. pure Portinaio p.36). Nell’agire

umano va infatti distinto ciò che si dice di voler fare e ciò che effettivamente si fa. La storia narra

che Melos rifiutò le profferte ateniesi e fu distrutta. Tucidide scopre dunque la dinamica

imperialista di potenza.

Machiavelli

Anche M. ha una bassa opinione dell’animo umano: “nel mondo non è se non vulgo” (76).

Data questa premessa, potere e sicurezza diventano di primaria importanza. In maniera simile a

Tucidide, in M. dominano paura, avarizia e ambizione. Dilemma fra gli oligarchi che vogliono

porre l’ordinamento giuridico a propria disposizione (sic) e il popolo che vorrebbe che esso si

ergesse a baluardo contro la prepotenza dei potenti (79). Per M. tale conflitto di obiettivi è tuttavia

positivo perché “tutte le leggi che si fanno in favore della libertà, nascono dalla disunione loro”

(83).

La forza (il Leone) e l’astuzia (la Volpe) sono gli strumenti principali della politica estera. Il

valore che il Principe è tenuto a perseguire è l’indipendenza e in tal senso sua responsabilità è

assicurare la sopravvivenza – dunque gli interessi – del proprio Stato e dei propri cittadini. Agire

“eticamente”, anteponendo principi morali astratti agli interessi dei propri cittadini, sarebbe da

irresponsabili. V’è dunque un aspetto civicamente virtuoso nel cinismo machiavelliano: chi governa

deve essere Leone e Volpe perché da lui dipendono la sopravvivenza e la prosperità dei suoi

cittadini.

Thomas Hobbes (Leviatano 1951)

La sua visione matura sotto l’impressione della guerra civile inglese del 1640. Egli parte da

una concezione negativa per cui nello ‘stato di natura’ esso sarebbe guidato da “competition,

diffidence and glory” verso la sopraffazione del prossimo: persino “the weakest has strength enough

to kill the strongest, either by secret machination, or by confederacy with others” (cit. da Donelly,

p.14). In passi famosi Hobbes scrive che. “During the time men live without a common Power to

keep the all in awe (soggezione), they are in that condition which is called warre: and such a warre,

as is of everyman, against every man” e, conclude, “la vita dell’uomo sarà “solitary, poor, nasty,

brutish, and short” (ibid, 15).

Tale anarchia richiama dunque la necessità di una autorità superiore. A livello

internazionale, tuttavia, tale strada appare preclusa, sicché alla maggiore sicurezza interna si

Dispense ECS Cesaratto 2015-16

12

30/05/2015

accompagna la formazione di una arena di potenziale discordia internazionale. 5 Si parla a tal

riguardo del “security dilemma” ma che sarebbe meglio definibile come “security paradox”: il

conseguimento della sicurezza personale e della sicurezza interna attraverso la creazione dello Stato

è inevitabilmente accompagnato dalla condizione di insicurezza nazionale e internazionale che

affonda le proprie radici nell’anarchia e nella sfiducia reciproca degli Stati (J.S. 75).

4.3. L’IPE nel racconto di Gilpin

Obiettivo tradizionale delle scienze delle RI erano i temi della diplomazia, organizzazioni

internazionali, pace, sicurezza ecc. Sfera politica e sfera economica restavano separate, anzi, la sfera

economica era trattata con una certa dose di sufficienza dalla “haut politique”. Sostiene per contro

Robert Gilpin (1987): “an understanding of the issues of trade, monetary affaire, and economic

development requires the interpretation of the theoretical insights of the disciplines of economic and

political sciences” 3. In particolare: “The parallel existence and natural interaction of ‘state’ and

‘market’ in the modern world create ‘political economy’; without both state and market there could

be no political economy” 8.

Gilpin individua tre tradizioni di pensiero all’origine dell’IPE.

Tradizione liberale: “ Economic liberals believe that the benefits of an international division

of labor based on the principle of comparative advantage cause markets to arise spontaneously and

foster harmony among the states; they also believe that expanding webs of economic

interdependence create he basis for peace and cooperation in the competitive and anarchic state

system” (12-13)

Tradizione nazionalista: “Economic nationalists… stress the role of power in the rise of a

market and the conflictual nature of international economic relations; they argue that economic

interdependences must have a political foundation and that it (?) creates yet another arena of

interstate conflict, increases national vulnerability, and constitutes a mechanism that one society can

employ to dominate another” 13. Tale tradizione ha, secondo Gilpin, mutato nome nella storia:

mercantilismo, statismo, protezionismo, scuola storica tedesca ecc.

Tradizione marxista: i marxisti sostengono che le RI sono terreno di conflitto fra potenze

imperiali o fra paesi ricchi/capitalistici che cooperano fra loro per sfruttare i paesi più poveri.

La tradizione liberale e marxista tendono a vedere nel commercio internazionale (CI) un

motore di crescita (liberali) o di diffusione modernizzatrice del capitalismo (marxisti).14 I

nazionalisti danno un giudizio più cauto sul CI che può danneggiare un paese a vantaggio di altri

più forti.14

5

Anche qui la teoria, RI, RP o IPE, dovrebbe però spiegarci perché dovrebbe tale discordia sorgere. La teoria

armonica del commercio internazionale, ricardiana o neoclassica, sembrerebbe condurci alla negazione del

conflitto potenziale.

Dispense ECS Cesaratto 2015-16

13

30/05/2015

Conclude Gilpin: “Although my values are those of liberalism, the world in which we live is

one best described by the ideas of economic nationalism and occasionally by those of marxism as

well”25. Parole di un vero RP!

I tre approcci si caratterizzano per differenti concezioni nella relazione fra stato, società

civile, mercato. I nazionalisti vedono un primato della politica sull’economia. I liberali vedono

politica ed economia come sfere separate. 26 Per i marxisti sono le ragioni dell’economia a guidare

quelle della politica. 26. In particolare:

“liberals believe that trade and economic intercourse are a source of peaceful relations

among nations. Because of their mutual benefits of trade and expanding interdependence among

national economies will tend to foster cooperative relations. Whereas politics tends to divide,

economics tends to unite people 31.

Dobbiamo dunque notare la centralità del teorema dei vantaggi comparati per i liberali, e il

conseguente rigetto della tesi mercantilista del commercio come gioco a somma zero (per cui il

vantaggio per uno stato implica la perdita per un altro stato). Naturalmente i liberisti ammettono un

ruolo dello Stato nella definizione della cornice giuridica entro cui si deve svolgere il commercio, in

particolare con riguardo alla protezione dei diritti di proprietà (moderno filone neo-istituzionalista:

Douglas North).

Per i nazionalisti, invece, “economic activities are and should be subordinate to the goal of

state building and the interest of the State”. Obiettivo dei nazionalisti è l’industrializzazione. Qui

Gilpin richiama Alexander Hamilton: “not only the wealth but the independence and security of a

country appear to be materially connected to the prosperity of manufactures”. Inoltre le regole

economiche internazionali sono arbitrariamente fissate e successivamente mutate a piacere delle

potenze dominanti: “nations continually try to change the rules or regimes governing international

economic relations in order to benefit themselves disproportionally with respect to other economic

powers” 33. Il legame della prospettiva nazionalista con il mercantilismo è evidente. Il

mercantilismo è trattato altrove in queste lezioni.

Per i marxisti gli interessi degli stati riflettono quelli delle rispettive borghesie, e il conflitto

fra gli stati va dunque visto come un conflitto fra le borghesie nazionali.

4.4. Analisi e comparazione delle tre prospettive in Gilpin

Secondo Gilpin RP e nazionalismo economico (NE) sono due faccie di una medesima

medaglia: “economic nationalism is based on a realist doctrine of international relations” 43? Vi è

invece differenza fra nazionalismo (e RP) e marxismo: per il marxismo la natura umana è corrotta

dal capitalismo e perfettibile col socialismo; quest’ultimo porterà anche armonia fra gli stati

abolendo lo sfruttamento fra questi. Per il nazionalismo economico (e il RP) il conflitto politico

Dispense ECS Cesaratto 2015-16

14

30/05/2015

deriva da caratteristiche immutabili della natura umana; le RI sono oggettivamente conflittuali data

la natura anarchica delle relazioni fra stati sovrani.

Gilpin è anche critico del liberismo (44), ma la critica è quella standard all’idea di

assunzioni irrealistiche (concorrenza perfetta, informazione completa ecc) che altrove nelle lezioni

giudicheremo una critica superficiale. Spesso infatti queste assunzioni sono mere semplificazioni

che la teoria (come ogni teoria) adotta, per cui la critica deve essere alla teoria stessa, non alle

semplificazioni procedurali.

Gilpin giudica come punti di forza del NE il focus sullo Stato come attore predominnate

nelle RI e strumento dello sviluppo economico; l’importanza attribuita alla sicurezza e all’interesse

nazionale nelle RI, pena la perdita di sovranità, attributo insopprimibile di uno Stato; importanza

della sicurezza politica per le attività economiche: “as Carr has argued, every economic system

must rest on a secure political base” (47). Fra le debolezze enumera: l’idea del gioco a somma zero

nelle RI, mentre andrebbero riconosciuti dei vantaggi reciproci dalla cooperazione; lo spreco di

risorse per la difesa, un caso in cui il perseguimento della ricchezza e della potenza possono

configgere – si tratta tuttavia di una posizione non keynesiana.6 Manca inoltre una analisi della

società domestica: “it is assumed that society and the State form a unitary identità and that foreign

policy is determined by objective national interest”48. In realtà “foreign policy (including foreign

economic policy) is in large measure the outcome of the conflicts among dominant groups within

each society”48. Al riguardo Gilpin porta come esempio il danno che il protezionismo richiesto dai

produttori areca ai consumatori, sorprendentemente trascurando sia l’argomento della infant

industry (di cui è scettico 49), che i vantaggi che derivano ai lavoratori che non perdono il posto di

lavoro e all’economia nazionale che comunque predice all’interno ciò che avrebbe altrimenti dovuto

importare. Come argomenteremo, purtroppo l’IPE conosce solo l’economia neoclassica, e

comunque ne subisce, per così dire, l’egemonia. Gilpin argomenta così che il NE è sia una teoria

dello “State building”, come riteneva la scuola storica tedesca, ma anche una analisi della

formazione delle coalizioni di interessi all’interno di un paese. Sebbene in maniera non del tutto

convincente, Gilpin mette in luce un punto rilevante: come possa essere fuorviante parlare di

interesse nazionale tout court, in quanto questo può essere in verità l’interesse di una coalizione

vincente.

6

Per la teoria keynesiana “burro e cannoni” non sono obiettivi configgenti, si possono avere più burro e più

cannoni allo stesso tempo, anzi l’obiettivo di più cannoni consente quello di più burro. Vedi la trattazione di

Kalecki altrove in queste lezioni. Un caso in cui l’acquisto di armamenti può configgere con l’obiettivo

economico è quello in cui essi sono importati con spreco di valuta pregiata altrimenti utilizzabile per

importare tecnologia produttiva incorporata in attrezzature o scorporata (brevetti, licenze, know-how).

Dispense ECS Cesaratto 2015-16

15

30/05/2015

Per approfondire

Cesaratto S. (2013). Harmonic and Conflict Views in International Economic Relations: a Sraffian

view. Forthcoming in Levrero E.S., Palumbo A. and Stirati A., Sraffa and the

Reconstruction of Economic Theory, vol. II, Aggregate Demand, Policy Analysis and

Growth, Palgrave Macmillan, 2013. Working paper version available at: http://www.econpol.unisi.it/dipartimento/it/node/1693

Benjamin J.Cohen, International Political Economy: An Intellectual History, Princeton University

Press, Princeton, 2008, in Studi e note di economia, 2009.

J. Sorensen, Relazioni internazionali, Egea 2007

Mazzei, Marchetti, Petito, Manuale di politica internazionale, Egea, 2010

P.P.Portinaro, Il realismo politico, Laterza.

Dispense ECS Cesaratto 2015-16

16

30/05/2015

Capitolo 5

Origini della crisi europea, cambi fissi, movimenti di capitale e crisi finanziarie

In questo capitolo dapprima esamineremo le origini della crisi europea sulla base di due rapporti

della Commissione Europea. Successivamente confronteremo le caratteristiche di tale crisi con altre

crisi accadute innumerevoli volte in circostanze simili. Tali circostanze possono essere riassunte

nell’adozione da parte di paesi periferici di forme di cambi fissi e di liberalizzazione dei movimenti

di capitale (si rammenti il triangolo sopra esaminato che mostrava cambi fissi associati a

liberalizzazione finanziaria come incompatibili con la stabilità finanziaria).

Cominceremo con la crisi europea, da un paio di rapporti della Direzione per gli affari

economici e finanziari della Commissione Europea (European Commission 2009, 2010) che

forniscono un quadro ben documentato e condivisibile della genesi degli squilibri europei, sia

commerciali che nei bilanci interni dei settori pubblici e privati, nel periodo 1999-2009.

Dimostreremo poi, seguendo l’analisi di un noto economista argentino, Roberto Frenkel, la

similarità di questa crisi con quelle vissute da numerosi paesi emergenti nelle scorse decadi.

5.1. Lo sviluppo della crisi europea

5.1.1. Sintesi interpretativa7

Sebbene, come per le famiglie infelici di Anna Karenina ogni paese fa caso a sé, in sintesi il quadro

interpretativo che si può trarre dai rapporti sembra il seguente. Tassi di cambio fissi,

liberalizzazione dei movimenti di capitale e tassi di interesse nominali relativamente bassi generano

un più agevole accesso ai flussi finanziari esteri a favore di alcune economie periferiche –

principalmente Spagna, Irlanda e Grecia. Questo non sorprende. La scomparsa del rischio di cambio

rende infatti più agevole ai soggetti di questi paesi periferici di indebitarsi presso paesi core, e

viceversa a istituzioni dei paesi core di prestare ai paesi periferici. In tal modo questi ultimi passano

da una situazione in cui il credito al settore privato è relativamente ristretto- si può supporre in

maniera da mantenere le partite correnti in equilibrio – a una in cui esso è disponibile a più buon

mercato (sebbene a tassi più alti di quelli dei paesi core che sono così incentivati a concedere

credito). La disponibilità di credito esterno fa ritenere che un disequilibrio delle partite correnti non

sia più un problema.

L’afflusso di finanziamenti determina una crescita superiore alla media dell’Eurozona (EZ)

della domanda interna del gruppo di questi paesi, guidata soprattutto da una bolla nel settore

7

Le prime sei sezioni sono state scritte nella primavera del 2010.

Dispense ECS Cesaratto 2015-16

17

30/05/2015

immobiliare e dal settore pubblico in Grecia. Data la robusta crescita, l’aumento dei salari nominali

è anch’esso superiore alla media dell’EZ conseguenza dell’accresciuta domanda di lavoro. La

maggiore inflazione che ne consegue fa diminuire i tassi di interesse reali che in tal modo stimolano

l’indebitamento. Da un lato l’aumento del reddito pro-capite dà la sensazione di un apparente

processo di “catching up” di questi paesi verso quelli più avanzati del gruppo. Dall’altro, tuttavia, la

crescita dei salari nominali e il fatto che il tipo di crescita in atto – basata su consumi ed edilizia –

non è certo tale da dar luogo a significativi aumenti di produttività, generano una perdita di

competitività. Il disposto combinato di una crescita superiore alla media delle importazioni, e

inferiore alla media delle esportazioni, genera persistenti disavanzi commerciali e un progressivo

peggioramento della posizione finanziaria netta sull’estero di questi paesi. Nel caso italiano la

debolezza della domanda interna compensa la debole performance delle esportazioni, che soffrono

moltissimo della perdita di competitività di prezzo, sicché le partite correnti non peggiorano

significativamente. Sebbene le famiglie felici dovrebbero assomigliarsi, anche nel caso dei paesi in

avanzo (Germania, Paesi Bassi, Austria e Finlandia) ciascun paese fa storia a sé. 8 Ci concentreremo

dunque sulla Germania. In maniera simmetrica ai paesi in disavanzo corrente, quest’ultimo paese

vede una strutturale debolezza della domanda interna dovuta principalmente alla debole dinamica

dei salari nominali anche a seguito di importanti riforme del mercato del lavoro e, in associazione

alla debole dinamica dei prezzi interni, ai tassi reali di interesse relativamente elevati.9 Anche qui il

combinato disposto dei guadagni di competitività, che genera una dinamica delle esportazioni

superiore alla media, e della debole dinamica delle importazioni, genera persistenti avanzi della

bilancia commerciale verso l’area europea.

A differenza delle esperienze di passati episodi di squilibri commerciali relativi alle decadi

1970 e 1980, ciò che caratterizza quelli attuali è la loro persistenza (European Commission 2009:

19). E’ evidente come la differenza sia costituita dalla possibilità di riallineamenti dei tassi di

cambio nominali, possibile allora e impossibile oggi. Anche la dimensione dei disavanzi di parte

8

Meritevoli di approfondimento futuro sono i casi dei Paesi Bassi, i quali perdono competitività pur

mostrando avanzi di partire correnti, e della Polonia, che è fuori dell’UME, lodata per aver

mantenuto tassi di crescita positivi negli ultimi due difficili anni, forse non causalmente

accompagnati da una svalutazione del 40% della moneta

9

Come segnalava De Cecco “grazie ad un deciso intervento delle autorità pubbliche, d' accordo e in

collaborazione con la leadership industriale del paese, … la Germania sta compiendo, a modo suo, e

cioè silenziosamente e gradualmente, ma inesorabilmente, quell' adeguamento della sua gigantesca

struttura industriale alle innovazioni scientifiche degli ultimi decenni”, tutto questo “mentre i prefati

guru angloamericani e i loro scimmiotti nostrani dicono peste e corna della ‘politica industriale’”

(Affari & Finanza, 11 giugno 2007).

Dispense ECS Cesaratto 2015-16

18

30/05/2015

corrente rispetto al GDP appare cospicua confrontata con altri paesi in disavanzo come gli USA,

Australia e Nuova Zelanda (ibid: 22).

Allo scopo di esaminare in dettaglio i dati presentati dai due rapporti, ordiniamo in uno

schema a freccette gli elementi dello schema interpretativo, valido, mutatis mutandis, sia per i paesi

in disavanzo che per quelli in surplus.

Dispense ECS Cesaratto 2015-16

19

30/05/2015

Politica monetaria europea (BCE)

Tassi di interesse reali

Prezzi

Politica fiscale (nazionale)

Domanda domestica (crescita)

Importazioni

Saldo partite correnti10

Salari nominali (reali)

Tasso di cambio reale

Esportazioni

Produttività

Domanda esterna

Posizione netta sull’estero

5.1.2. Esame dei dati: l’andamento divergente delle partite correnti

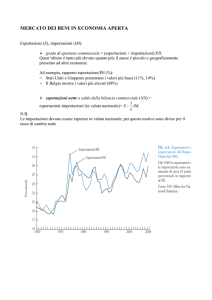

La figura 1 confronta il saldo delle partite correnti nell’area dell’Euro 1998-2007 (in % del Pil). 11

Si vede il netto peggioramento per un cospicuo gruppo di paesi a fronte degli avanzi maturati per un

più piccolo gruppo, in particolare Germania e Olanda.12

10

Dovremmo specificate ‘saldo commerciale’, ma i dati dei rapporti UE si riferiscono ai saldi

correnti, forse per tener conto dei redditi netti dall’estero che conseguono dalla posizione netta

sull’estero del paese.

11

12

In calce a queste note v’è la lista delle abbreviazioni-paese.

Il rapporto 2009 considera il periodo 1999-2008 mentre quello 2010 il periodo 1998-2007. Nel

rapporto più recente si intende probabilmente sottolineare gli squilibri maturati in anni più

“normali”, mentre la crisi esplosa nel 2008 ha portato a una leggera correzione degli squilibri che

non è tuttavia di natura strutturale. Poiché le differenze non sono così significative, consideriamo in

genere il periodo 1999-2008 in quanto i grafici ci sembrano più chiari.

Dispense ECS Cesaratto 2015-16

20

30/05/2015

Figura 1 – Current account positions, euro-area Member States (in % of GDP – 1999 to

2008)

La simmetria fra i paesi in avanzo e quelli in disavanzo è mostrata dalla figura 2:

Figura 2 – Current account positions, euro-area surplus and deficit countries (1991-2010,

in % of GDP)(1)

Dispense ECS Cesaratto 2015-16

21

30/05/2015

Le due determinanti prossime del saldo corrente sono il tasso di cambio reale, che influenza

esportazioni e importazioni, e la domanda, domestica - che governa le importazioni, ed esterna –

che influenza le esportazioni. Significativamente i rapporti considerano il primo fattore (dal lato

dell’offerta, per così dire) meno importante del secondo (il lato della domanda). Cominciamo

dunque col primo fattore.

Le due tavole successive mostrano sia dati più aggiornati sugli squilibri correnti (di flusso)

che quelli relativi alla posizione netta sull’estero (stock). Come si vede il peggioramento degli

equilibri esterni per il nostro paese è stato assai più contenuto rispetto ai paesi più propriamente

periferici. Ciò è stato dovuto alla contenuta crescita della domanda interna in Italia rispetto a qui

paesi. Il miglioramento delle partite correnti che si realizza da 2008-2009 è dovuto principalmente

alle misure di austerità che i paesi periferici hanno adottato, dunque alla contrazione delle

importazioni.

Dispense ECS Cesaratto 2015-16

22

30/05/2015

Dispense ECS Cesaratto 2015-16

23

30/05/2015

5.1.3. Il lato dell’offerta

L’indicatore di competitività utilizzato nei rapporti è il tasso di cambio reale (Real effective

exchange rate-REER o Trade-weighted currency index) definito come REER

ePd

, dove Pd

Pe

indica i prezzi interni e Pe i prezzi esteri pesati secondo l’importanza relativa di ciascun partner nel

commercio estero del paese esaminato. Ovviamente, qualora si esaminino esclusivamente paesi

dell’area dell’Euro, e 1 .

Dispense ECS Cesaratto 2015-16

24

30/05/2015

La figura 3 mostra il differenziale di competitività fra la Germania e gran parte degli altri

partner accumulatosi dalla creazione dell’UME. Tale divario non è episodico, vale per qualunque

deflatore di prezzo impiegato,13 e riguarda sia il mercato infra-area che quello esterno (European

Commission 2009: 19; 2010: 7).

13

I possibili deflatori (o indice dei prezzi) impiegati sono: prezzi al consumo, deflatore del Pil,

deflatore dei beni e servizi esportati, costo del lavoro per unità prodotta, costo del lavoro per unità

prodotta nel settore manifatturiero.

Dispense ECS Cesaratto 2015-16

25

30/05/2015

Figura 3 - Changes in REER (intra and total), euro-area Member States (in % - 1998 to 2008)

La competitività di prezzo, indicata dai mutamenti del REER, è il fattore principale nello

spiegare il mutamento delle quote di mercato, come mostra la figura 4.

Figura 4 – Price competitiveness and market shares, euro-area countries (average annual

% change, REER based on export prices, 1999-2008)

Dispense ECS Cesaratto 2015-16

26

30/05/2015

D’altro canto, il mutamento delle quote di mercato è associato ai tassi di crescita delle

esportazioni: i paesi in avanzo mostrano tassi di crescita delle esportazioni e, associato a ciò,

guadagni di quote di mercato superiori dei paesi in disavanzo, come mostra la figura 5:

Figura 5 – Market shares and export growth, euro-area countries

Nel complesso, solo il 40% delle differenze nelle variazioni delle quote di mercato

sarebbero però spiegate dai mutamenti del REER (European Commission 2010: 24). Fattori non di

prezzo sono anche rilevanti. L’importanza di questi fattori muta a seconda dei paesi, com’è ben

noto: per esempio la competitività di prezzo è più importante per l’Italia e meno per la Germania.

Per tutti i paesi, è in realtà la domanda la principale determinante della crescita delle esportazioni,

ma, data quest’ultima, la competitività di prezzo e la tecnologia fanno la differenza. La tabella 1 –

dove sono stimate le cosiddette “export demand equations” - mostra che se la competitività reale

dell’Italia fosse evoluta in linea con quella tedesca, le esportazioni italiane sarebbero anche

cresciute in linea con quelle tedesche.

Tabella 1 – Contribution of trade determinants to export growth, euro-area Member States

(1999-2008, average annual growth in %)

Dispense ECS Cesaratto 2015-16

27

30/05/2015

L’andamento del costo del lavoro per unità di prodotto (Clup) è alle spalle del divergente

andamento del REER. La figura 6 mostra come la variazione media annuale del Clup (nominal unit

labour costs) sul periodo 1999-2008 vada dallo 0,4% della Germania, a oltre il 2,5% in Italia e

Spagna. Tradotto in termini di REER calcolato utilizzando il Clup, si tratta di un deprezzamento

reale cumulato della Germania dell’ordine del 15% a fronte di un apprezzamento per gli altri del 1015% (European Commission 2010: 24). Ciò che è interessante è lo sganciamento in Germania della

dinamica del costo del lavoro dal ciclo: “The decline in unit labour costs in Germany which prevale

in 1999-03 continued its downward path during the 2004-08 period, due to persistent wage

moderation in spite of an improvement in the country’s cyclical position relative to the rest of the

euro area” (European Commission 2009: 25).

Figura 6 – Compensation per employee, labour productivity and nominal unit labour costs

(1999-2008) (average annual changes in %)

5.1.4. Il lato della domanda

L’andamento divergente nelle partite correnti è tuttavia attributo in “larga misura” alle

“considerevoli e persistenti differenze nella forza della domanda interna fra i paesi membri”

(European Commission 2010: 8), come rivela la figura 7:

Dispense ECS Cesaratto 2015-16

28

30/05/2015

Figura 7 – Domestic demand and the current account, euro-area Member States (19982008)

Al riguardo, il rapporto (2009: 26-7) commenta: “According to conventional wisdom,

external factors such as price competitiveness are seen as major drivers of current accounts.

However, a large part of the divergence in the current account in the euro area since late 1990s can

be traced back to domestic demand…Stronger relative demand pressure in a Member State will tend

to fuel import demand and depress the current account …The analysis suggests that changes in

domestic demand could account for as much as 40-50% of the differences in current accounts

observed in the euro-area since the launch of the euro”. Quello che i rapporti sembrano suggerire è

che gli effetti del diverso andamento della domanda interna si siano fatti sentire con riguardo alle

importazioni (deboli nei paesi in avanzo, forti nei paesi in disavanzo), piuttosto che alle esportazioni

(forti nei paesi in avanzo, ma non necessariamente deboli nei paesi in disavanzo), dunque

un'asimmetria fra paesi che esportano molto e importano poco e paesi che magari esportano molto,

ma importano ancor di più.14 Al riguardo alla figura 8 mostra una debole correlazione

( R 2 0.14) fra la dinamica delle esportazioni e il disavanzo corrente:

14

L’Italia pare assomigliare alla Germania per la scarsa dinamica delle importazioni, ma non le

somiglia più per la dinamica delle esportazioni.

Dispense ECS Cesaratto 2015-16

29

30/05/2015

Figura 8 – Exports and the current account, euro-area Member States (1998-2008)

La principale spiegazione della divergenza nei saldi correnti andrebbe dunque ricercata,

secondo i rapporti, dal lato della divergenza negli andamenti della domanda interna a ciascun paese

e della conseguente dinamica delle importazioni: nei paesi in avanzo“[the w]eakness in domestic

demand has been the central driver of the downshift in imports and increasing current account

surpluses” (European Commission 2010: 18). Poiché in una regione chiusa le esportazioni di un

paese sono le importazioni di un altro, un'idea di come può sorgere l'asimmetria può essere fornita

dalle relazioni Spagna-Germania. Nel 2007 (Eurostat 2009) le esportazioni spagnole verso la

Germania contavano per il 14,4% sul totale delle esportazioni spagnole, mentre le importazioni

dalla Germania per il 23% sul complesso delle importazioni (e così il disavanzo verso la Germania

pesava per il 49,3% sul totale).15 Si può dire cioè che la relativa buona performance esportatrice

della Spagna si rivolge verso mercati differenti dalla Germania, mentre quest’ultima trova un

importante mercato nella Spagna.

Il rapporto (2009: 27) suggerisce inoltre una particolare scansione temporale per alcuni

paesi, segnatamente Spagna e Grecia: “the deterioration in current accounts in the late 1990s

preceded – rather than follone – a deterioration in exports performance by several years. This

suggest a pattern where strong domestic demand first drives the current account down and is

associated with a progressive weakening of competitiveness, which later weighs on export

performance”. Si osservi come la maggior crescita relativa della domanda interna induce da un lato

un aumento delle importazioni, e generando una perdita di competitività di prezzo in seguito alla

15

Le esportazioni tedesche verso la Spagna rappresentavano il 7,7% del totale, e le importazioni il

4,4%, con un avanzo verso la Spagna pari al 21,1% dell’avanzo tedesco complessivo.

Dispense ECS Cesaratto 2015-16

30

30/05/2015

più veloce dinamica di salari nominali e prezzi, una minor crescita delle esportazioni. In un certo

senso, dei due fattori causativi dei disavanzi (avanzi) correnti ne rimane uno solo: l’andamento della

domanda interna.

L’accesso al mercato internazionale dei capitali, a tassi più favorevoli in seguito all’adesione

all’UME, ha determinato bolle immobiliari in taluni paesi, e un aumento della spesa pubblica in

altri. La più elevata inflazione, conducendo tassi reali più bassi, ha a sua volta costituito uno stimolo

all’indebitamento. La figura 9 mostra la correlazione ( R 2 0.51) fra variazione del prezzo delle

abitazioni e disavanzi correnti nel periodo in esame:

Figura 9 – Changes in real house prices and current accounts, euro-area Member States

(1999-2007)

Così “[h]ousing markets have played a pivotal role in the divergence of external positions

across eur-area …over the past decade.” (2010, p.11).

Un secondo elemento influenza la domanda interna dei paesi: la distribuzione del reddito. Al

riguardo, segnala il rapporto (2010: 19) “the share of wages [in GDP] has been falling significantly

in the euro area as a whole. However, the fall has been more marked in Germany and Austria than

in the euro area as a whole…Wage share developments are broadly in line with disposable income

developments which, in turn, have led to weak consumption and domestic demand thereby resulting

into current account surpluses”. In aggiunta sarebbe aumentata la propensione al risparmio delle

famiglie tedesche, fra l’altro intimorite dal problema pensionistico. Il grosso del risparmio tedesco

Dispense ECS Cesaratto 2015-16

31

30/05/2015

appare tuttavia dovuto al settore delle imprese, e ciò è attribuito, oltre a una debole dinamica degli

investimenti, proprio alla debole dinamica salariale e dunque agli elevati profitti: “the greatest lever

to increase savings in the corporate sector is via moderate wage compensation” (ibid).

Richiamandosi a Kalecki, si potrebbe affermare che la moderazione salariale si è tradotta in

un elevato ammontare di profitti che hanno trovato realizzazione (nel senso della realizzazione del

sovrappiù di Marx) in un avanzo commerciale (contabilmente pari al risparmio nazionale).16

Il settore pubblico è un’altra determinante della domanda interna. I rapporti non

approfondiscono particolarmente questo aspetto. Nei riguardi dei paesi in avanzo corrente rilevano

tuttavia che il bilancio pubblico è stato impiegato in maniera anti-ciclica: nella fase bassa del ciclo

2000-2003 i disavanzi di questi paesi si sono ampliati, mentre con la ripresa delle esportazioni nel

periodo 2004-2007 vi è una riduzione dei disavanzi, anche dovuta alle maggiori entrate fiscali sui

profitti realizzati dalle esportazioni (“The increasing fiscal consolidation can be linked to the world

trade boom as rising exports meant higher sales and greater corporate profitability, leading to

buoyant (corporate) tax revenues” (European Commission 2010: 20, fn 19). Non v’è invece

un'analisi della politica fiscale nei paesi in disavanzo.

5.1.5. Flussi di capitale, crescita e partite correnti: è sbagliata la realtà o la teoria?

“Thanks to the euro and the EU financial integration – afferma il rapporto (2009: 34) -,

converging economies in the euro area generally benefited from large capital inflows over the past

decade”. Secondo la teoria convenzionale i disavanzi correnti nei paesi in corso di “catching up”

sono un fatto naturale: i capitali muoverebbero dai paesi avanzati, dove v’è un elevato rapporto

capitale-lavoro e un basso rendimento marginale del capitale, verso i paesi inseguitori dove v’è la

situazione opposta (per esempio Blanchard e Giavazzi 2002). Le attese di crescita renderebbero

persino razionale per le famiglie indebitarsi ora, potendo restituire il debito quando i redditi procapite saranno più elevati, il cosiddetto “consumption smoothing” (European Commission 2009:

28). Peccato tuttavia che, così prosegue la citazione, “foreign capital was not always channelled to

the most productive uses and therefore not always very conducive to growth… Consumption

obviously has no impact on production potential”. Così “[t]he estimates suggests that the euro has

allowed catching-up Member States to tap International capital market more successfully… In most

catching-up Member States, the ensuing reduction in interest rates entailed an economic boom

16

Si supponga che i lavoratori consumino tutto il monte salari W e i capitalisti risparmino tutti i

loro profitti P, dunque: C = W, Y – W = P = S, si ottiene che: Y = C + I + (X – M) = W + I + (X –

M), ovvero:Y – W = P = S = I + (X – M) . V. per esempio Kalecki (1971).

Dispense ECS Cesaratto 2015-16

32

30/05/2015

driven by buoyant domestic demand. Demand pressures led to the emergence of significant current

account deficits alongside increased inflation pressures. In addition, the financial integration effect

of the euro was reinforced by diverging inflation and real interest rates. Indeed, the booming

economies of the euro area received further stimulus as their above-average inflation rate led to

lower interest rates in the face of virtually identical nominal interest rates across the euro area. The

combination of further demand stimuli from falling real interest rates and the progressive

appreciation of the real exchange rate fostered further increases inn the current account deficit.

Conversely, countries with below-average inflation rates, in particularly Germany, faced relatively

high interest rates. High real interest rates reduced domestic demand and imports while gains in

competitiveness enhanced the export performance, with both effects driving the current account

upwards” (European Commission 2009: 31).

Spesso si fa moralismo da parte degli economisti conformisti circa la presunta dissipazione

di risorse da parte dei paesi che hanno ricevuto flussi esterni di capitale. 17 Ma sembrerebbe la teoria

ad essere errata: l’idea che qualcosa chiamato produttività marginale del capitale sarebbe più

elevata nei paesi inseguitori, in cui v’è un rapporto relativamente più basso capitale-lavoro,

attirando capitali dai paesi avanzati non ha solidi fondamenti teorici. La storia di decine di casi di

liberalizzazioni finanziarie nei PVS ci ha inoltre insegnato che le liberalizzazioni finanziarie non

hanno mai costituito la via dell’industrializzazione, e anzi hanno messo in crisi processi di crescita

ben avviati in un contesto di “repressione finanziaria” come ben illustra la crisi asiatica del 1997-98.

In questa luce, il fatto che dal combinato disposto del quadro economico dell’area euro quale

descritto nei paragrafi precedenti dovesse scaturire una situazione quale quella greca non sorprende.

Le similitudini con la vicenda del “currency board” argentino sono sorprendenti: perdita di

17

Un esempio per tutti è l’economista tedesco Michael Hüther nel dibattito ospitato dall’Economist

sul tema se la Germania fosse troppo dipendente dalle esportazioni per la sua crescita. Al moralismo

di Hüther, l’economista tedesco Heiner Flassbeck (ex consigliere di Lafontaine e ora all’Unctad)

che gli si contrapponeva, ha così risposto: “A similar reasoning holds regarding Mr Hüther's (and

the European Commission's recent) saving-investment philosophy. I am asking myself why

Germany is fighting like a Cerberus to generate current-account surpluses and avoid a currentaccount deficit for the last 50 years if such a deficit means ‘to import capital and thus to create a

potential for investment, so that opportunities for more growth and employment occur’. Who would

doubt that Germany, in contrast to these lazy Mediterranean people, would be able to put the

imported capital to productive use? On the other hand, why has East Germany, the region with the

highest current-account deficit in the world, not managed to use the imported capital productively?

Lesson: do not try to interpret identities in a causal way”. La risposta è impeccabile analiticamente e

nel richiamare il fallimento “in casa” dei tedeschi nello sviluppo della Germania dell’est, che

certamente ha ricevuto fiumi di capitali. Nelle votazioni la posizione di Hüther ha prevalso (col

60% dei voti). Ciò non sorprende, conformismo e moralismo non richiedono grandi fatiche mentali,

e il moralismo soddisfa certi nostri sentimenti più bassi.

Dispense ECS Cesaratto 2015-16

33

30/05/2015

competitività delle esportazioni e bolla dei consumi, tranne che ora per la Grecia una svalutazione

per uscirne sarebbe un evento più complicato (Boone e Johnson 2010). Gli apprendisti stregoni

dell’UME, così come è stata concepita, hanno di che meditare.

5.1.6. Il ruolo della Germania

La tesi tedesca in difesa delle proprie politiche salariali restrittive, a parte le retoriche

moralistiche, si riferisce alla necessità di recuperare la competitività che il paese avrebbe perduto

nell’ultimo decennio pre-euro e che, comunque, essa sarebbe entrata nell’euro con un cambio

sopravalutato (si veda per esempio l’economista Hüther sull’Economist 2010). Un altro economista

tedesco, Flassbeck, ribatte tuttavia segnalando un “overshooting”, nel senso che se la moderazione

salariale doveva servire a recuperare uno svantaggio, ebbene essa ha comunque finito per

determinare un marcato vantaggio assoluto per la Germania. Si può aggiungere che non v’è nulla di

sbagliato se il paese più competitivo entra in un accordo di cambio a una parità sopravvalutata,

dando tempo ai partner di adeguare la propria competitività. Flassbeck segnala invece la violazione

dei “patti impliciti” europei da parte della Germania: laddove questi prescrivevano un obiettivo

comune di inflazione del 2%, la Germania avrebbe perseguito una inflazione al di sotto di tale

soglia “by means of politically induced wage dumping.”18 E’ naturalmente opinabile che vi fosse

tale patto implicito. Certo il “fine tuning” della Germania ricorda quanto il padre del miracolo

economico tedesco, il ministro delle finanze e poi cancelliere Erhard ebbe a dichiarare nel 1951 in

una fase di ripresa internazionale e regime di cambi fissi: “A great opportunity for the future of

German exports has arisen out of the current situation. If, namely, through internal discipline we are

able to maintain the price level to a greater extent than other countries, our exports strength will

increase in the long run and our currency will become stronger and more healthy, both internally

and with respect to the dollar” (citato da Holtfrerich, 1999: 345). E così il PresidenteVocke della

Bank deutscher Lander (la banca centrale tedesca si chiamava così allora), ispiratore di questa

politica, ebbe a dichiarare nel 1951: “you will see, with satisfaction, that we have consistently

remained below them [the other countries’ inflation rate]. And this is our chance, that is decisive,

for our currency and especially for our exports. Raising exports is vital for us, and this in turn

depends maintaining a relative low price level and wage level …As I have said, keeping the price

level below that in other countries is the focal point of our efforts at the central bank, and it is a

success of those efforts. That should be born in mind by those who say to us: your restrictive

measures are too tight, are no longer necessary” (ibid). Questa istanza di politica economica è stata

18

“With an inflation target of close to 2% (in EMU established by a decision of the ECB) the

implicit contract is that nominal wages do not raise more than national productivity growth plus

2%”.

Dispense ECS Cesaratto 2015-16

34

30/05/2015

definita “mercantilismo monetario” (o “mercantilismo monetarista”, Holtfrerich 2008: 45).19 La

pressione politica sui sindacati e l’opinione pubblica, assieme a politiche sociali volte a creare

consenso lungo le linee dell’economia sociale di mercato, è stato un elemento aggiuntivo della

politica economica tedesca volta a mantenere la propria competitività.

La soluzione ragionevole agli squilibri regionali suggerita da molti è che la Germania

sostenga di più la domanda interna fondamentalmente attraverso una più vivace dinamica salariale.

Tuttavia non v’è molto da attendersi in questa direzione. La Germania guarda ben oltre i decadenti

confini europei, alla sfida delle potenze economiche emergenti.20 A questo scopo essa non rinuncerà

mai all’accoppiata vincente fra stabilità interna e competitività esterna. 21

5.2. La similarità della crisi europea con le precedenti crisi finanziarie

La crisi europea presenta della profonde similarità con le sequenze con cui si sono

sviluppate le crisi finanziarie dei paesi periferici emergenti nei decenni precedenti. Frenkel &

Rapetti (2009: 688-91) ben riassumono le caratteristiche di quelle crisi finanziarie. La studentessa

faccia lo sforzo di riconoscervi gli accadimenti europei illustrati nei paragrafi precedenti.

“A distinguishing characteristic of these crises, however, is that the booming phase began not with

innovations within the financial markets, but with the implementation of macroeconomic policies

that gave rise to a profitable environment for financial arbitrage between domestic and foreign

assets. These policies typically included the liberalisation of the domestic financial market, the

deregulation of the capital account, and some ‘credible’ rule of nominal exchange rate

predetermination (Frenkel, 2003). The prototypical boom-and-bust cycle resulting from that

macroeconomic configuration is described as follows.

19

Holtfrerich è uno dei maggiori storici economici tedeschi; la sua tesi circa il “mercantilismo

monetario” è espresso anche in Holtfrerich (1999) nel volume celebrativo della Bundesbank sui 50

anni del marco.

20

Come è stato notato: “And before anyone complains that the Germans are too dependent on

exports to the South of Europe to do anything which makes selling these more difficult, please

consider that domestic demand growth in all four Southern European members of the Eurozone is

expected to be extremely weak over the next decade, while growth in emerging markets like India,

China, Brazil and Indonesia is predicted to be massive. The markets are moving, so why not move

with them?” (Hugh 2010).

21

Al riguardo del modello tedesco De Cecco ha osservato: “Questi sono i problemi dell' economia

tedesca da più di un secolo: perché da tanto dura il modello di sviluppo introdotto dai prussiani

dopo il 1870 e arrivato fino ad oggi, basato su esportazioni, investimenti e cultura. E' un modello

rischioso perché dipende quasi completamente dal resto del mondo. Ed è quindi naturale che esso

detti formule dichiaratamente mercantiliste alla politica economica tedesca. La più nota di esse è la

condotta della politica monetaria volta a far da chiglia di stabilità ai comportamenti di industriali e

sindacati e alla finanza pubblica”. (Affari & Finanza, 11 giugno 2007). De Cecco nota come il

modello si basi sulla reciproca alimentazione della crescita basata sulle esportazioni e della stabilità

interna (si veda anche Cesaratto 2010).

Dispense ECS Cesaratto 2015-16

35

30/05/2015

The rapid deregulation of previously ‘repressed’ capital markets raises domestic interest rates. In

such a context, the combination of credibly fixed (or predetermined) exchange rates and capital

account liberalisation leads to significant spreads between the yields of foreign and domestic assets.

Initially, a few local players take advantage of the arbitrage opportunities, issuing foreign debt to do

so. Their exposure to risk essentially depends on the probability that the exchange rate rule is

altered (i.e. the exchange rate risk). From the viewpoint of the individual investor, engaging in

external borrowing to exploit an arbitrage opportunity has no significant effect on the sustainability

of the exchange rate rule. However, since the first movers are exploiting significant benefits, other

players have strong incentives to jump in, even when by doing so their combined actions may have

negative macroeconomic consequences. As Salih Neftci (2002), a market practitioner, points out, ‘if

the banking system is immature, or if modern risk management is not very well understood, it may

be extremely difficult to explain to the owners of a bank returns such as 7–8%, while competitors

have been displaying performances of 10–15% for two or three years in a row’.

Capital inflows expand liquidity and credit in the economy. As a result, domestic interest rates and

spreads fall, and output and employment grow. The expansion of aggregate demand leads to price

increases (particularly in non-tradable sectors), which under fixed (or predetermined) exchange rate

regimes generates an appreciation of the real exchange rate. The real appreciation reinforces the

inflow of capital seeking capital gains by holding domestic assets and, therefore, further fuels the

expansion of credit and output growth.

The combined effect of the real exchange rate appreciation and economic growth stimulates the

demand for imports, while exports weaken. The worsening of the trade balance together with the

increase in interest and dividend payments resulting from the reduction of the net foreign assets

leads to a current account deficit. Given the progressive worsening of the external balance, the

credibility of the exchange rate rule weakens. As the probability of exchange rate devaluation

increases, the balance sheet of the domestic financial system—which is short on foreign currency

and long in local assets—becomes increasingly fragile. Some players, possibly the most risk averse

or the best informed, begin undoing their positions in domestic assets, leading to a slowdown in

the capital inflows. Authorities increase interest rates in order to retain capital. However, there

eventually comes a point at which no interest rate can attract new external financing.

Foreign exchange reserves at the Central Bank, which grew during the booming phase of the cycle,

begin falling as the monetary authority intervenes to sustain the exchange rate regime. However, the

run against the Central Bank’s foreign exchange reserves cannot be stopped and the exchange rate

rule is finally abandoned. A sequential or simultaneous twin (external and financial) crisis is the

final outcome.

Dispense ECS Cesaratto 2015-16

36

30/05/2015

This type of developing-country Minskyan cycle was first observed in Argentina and Chile during

the late 1970s (i.e. the so-called Southern Cone episodes), where systemic financial crises unfolded

in both countries about one year before their balance of payment crises in 1980 and 1981,

respectively. Similar stylised cycles were observed in the Mexican and Argentine crises of 1995, the

East Asian crises of 1997–98, the Russian crisis of 1998, the Brazilian crisis of 1999, and the