Teoria della

Finanza Aziendale

La valutazione degli

investimenti reali

5

1- 2

A

Argomenti

ti

Dai valori mobiliari agli investimenti reali

Analisi dei progetti di investimento

Determinazione dei flussi di cassa

Metodologie

M t d l i di valutazione

l t i

elementari

l

t i

Criteri basati sull’attualizzazione: van e

tir

Esempi di valutazione

al ta ione economicoeconomico

finanziaria

1- 3

Domande chiave

Cosa cambia se oggetto della valutazione

non sono valori mobiliari ma progetti di

investimento reali?

Quali sono le diverse metodologie di

valutazione e quali sono le differenze fra

loro?

Quali sono le metodologie più affidabili?

VAN e TIR portano sempre alle stesse

decisioni?

1- 4

Dalla valutazione dei titoli alla

valutazione

l

i

dei

d i progettii

Riepilogo su obbligazioni e azioni

Caratteristiche comuni:

Pagamenti periodici

Valore finale

M

Mercato

t secondario

d i

Differenze

Entità dei flussi di cassa predeterminata

Rischio di credito vs. Rischio imprenditoriale

1- 5

Dalla valutazione dei titoli alla

valutazione dei progetti

Valore delle obbligazioni

n

Ci

VN

P0 = ∑

+

n

i

(1 + r )

i = 1 (1 + r )

Questo se si ipotizza una curva per scadenza

dei tassi di interesse piatta

1- 6

Dalla valutazione dei titoli alla

valutazione dei progetti

Valore delle azioni

P0 =

DIV

1

+ P1

(1 + r )

In q

questo caso l’ipotesi

p

della curva p

per

scadenza dei tassi di interesse piatta è meno

condizionante

1- 7

Dalla valutazione dei titoli alla

valutazione dei progetti

Ma anche il prezzo dell’azione fra un

anno (P

( 1) di

dipenderà

d àd

daii prossimi

i i

dividendi

P0 =

DIV1

(1 + r)

1

+

DIV2 + P2

(1 + r)

2

1- 8

Dalla valutazione dei titoli alla

valutazione dei progetti

Pertanto si può scrivere la formula

generale

n

P0 = ∑

DIVi

+

Pn

n

i

i =1 (1 + r)

(1 + r)

1- 9

Dalla valutazione dei titoli alla

valutazione dei progetti

Se si ipotizza di mantenere l’azione per

un tempo indeterminato

∞

P0 = ∑

i =1

DIVi

i

(1 + r )

1- 10

Dalla valutazione dei titoli alla

valutazione dei progetti

Se il dividendo cresce in misura costante:

DIV1

P0 =

r −g

In tal caso:

r =

DIV

P

Po

1

+ g

1- 11

Dalla valutazione dei titoli

alla valutazione dei progetti

Come si può

ò stimare g

Parere degli analisti finanziari

Utili reinvestiti

1- 12

Dalla valutazione dei titoli alla

valutazione dei progetti

I

Impresa

Alf

Alfa

3000

V

ANNO O

2000

D

1000

E

40

60

REDDITO

100

1- 13

Dalla valutazione dei titoli alla

valutazione dei progetti

I

Impresa

Alf

Alfa

3000

V

ANNO 1

2000

D

1040

E

g = 104 - 100

100

41,6 6,24

REDDITO

104

Se si ritiene che la

redditività dell’impresa resti

costante cosi come la

politica di distribuzione degli

p essere una

utili qquesta può

stima del tasso di crescita g

1- 14

Analisi dei progetti di investimento

Obiettivo aziendale

Massimizzare il valore economico

Ipotesi

Investimenti finanziati interamente con

capitale

i l proprio

i

1- 15

Analisi dei p

progetti

g

di investimento

Esistono diverse tipologie di investimento

•

•

•

•

Tecnici

I

Immobiliari

bili i

Finanziari

Intangibili

• Greenfield

• Complessi

C

l

i aziendali

i d li

• Capitale circolante

1- 16

Analisi dei p

progetti

g

di investimento

Tipologie di investimenti

Investimenti strategici

(decisione sul se)

1- 17

Analisi dei p

progetti

g

di investimento

Tipologie di investimenti

Investimenti operativi

(decisione sul come)

1- 18

Analisi dei p

progetti

g

di investimento

Le fasi dell

dell’analisi

analisi

Individuazione del progetto

Definizione dell’orizzonte temporale

Quantificazione del flusso di cassa

iniziale

Previsione dei flussi di cassa futuri

Analisi del rischio

Scelta del metodo di valutazione

Calcoli e confronti

1- 19

Analisi

a s dei

de progetti

p ogett di

d investimento

est e to

Rapprensentazione dei Flussi di Cassa

0

1

CF

CF

0

1

2

n

3

CF2

CF3

CFn

1- 20

Analisi dei progetti di

investimento

Rapprensentazione dei Flussi di cassa

Anno

Introiti

Esborsi

Cash

Flow

0

1

2

3

4

5

1- 21

Analisi dei progetti di investimento

Da cosa dipendono i flussi di cassa?

Ricavi

i

i e proventii del

d l periodo

i d t.

Costi e spese del periodo t.

Ammortamento del periodo t.

Variazioni nel capitale circolante del

periodo t.

Tasse nel periodo t.

t

1- 22

Analisi dei progetti di investimento

Criteri nella selezione dei flussi di cassa

Criterio di cassa vs competenza

Capitale circolante

Costi-Ricavi incrementali

Incremento dei costi fissi

Î Costi-Ricavi

Costi Rica i opportunità

oppo t nità

Î Sunk costs

Î

Coerenza nel considerare l’inflazione

Effetti fiscali (flussi di cassa monetari)

1- 23

La determinazione dei flussi di

cassa

I ricavi contribuiscono ad accrescere il cashflow in misura [Ricavi (1- t)]

Ossia, ogni incremento (decremento) di 100

li neii ricavi

lire

i

i comporta

t un incremento

i

t

(decremento) del cash flow di 100 * (1-t)

Questo in assenza di variazioni nel capitale

circolante.

1- 24

La determinazione dei flussi di

cassa

I costi contribuiscono negativamente al

cash-flow in misura (1-t).

)

Ossia, ogni incremento (decremento) di 100

lire nei costi comporta un incremento

(decremento) del cash flow di 100 * (1-t)

Anche

h iin questo caso in

i ipotesi

i

i di assenza di

variazioni nel capitale circolante.

1- 25

La determinazione dei flussi di

cassa

L’ammortamento non è un cash-flow

Tuttavia l’ammortamento determina un

risparmio fiscale

Pertanto l’ammortamento comporta un

incremento del cash flow in misura t.

Ossia ogni aumento (decremento) di 100 lire

nell’ammortamento

ll’

t

t comportano

t

un

incremento (decremento) del cash-flow pari

a lire 100 * t

1- 26

La determinazione dei flussi di

cassa

Il capitale circolante rappresenta le disponibilità

i

investite

tit nelle

ll attività

tti ità correnti

ti dell’impresa

d ll’i

(scorte,

(

t

crediti vs clienti….).

Il capitale circolante non si consuma ma si impiega

per un certo periodo di tempo.

Un incremento nel capitale circolante implica che in

quel determinato periodo il cash flow si riduce.

Una riduzione del capitale circolante implica che in

quel determinato periodo il cash flow aumenta.

1- 27

La determinazione dei flussi di

cassa

Ipotizziamo

p

che il CC richiesto p

per un certo

progetto aumenti dal periodo t-1 al periodo t.

Questo comporterà un esborso per il progetto.

progetto

Ipotizziamo che il CC richiesto per un certo

progetto si riduca dal periodo t-1 al periodo t.

Q

Questo

comporterà

à un introito

i

i per il progetto.

1- 28

La valutazione economicofinanziaria

Problema

Sommare algebricamente flussi di cassa

eterogenei

per tempo

per rischio

1- 29

La valutazione economicofi

finanziaria

i i

Valore Finanziario del Tempo

Costo del capitale per attività prive

di rischio (problema facile)

1- 30

La valutazione economicofinanziaria

Valore Finanziario del Rischio

Premio per il rischio richiesto dal mercato

finanziario

(problema

(p

ob e a d

difficile)

c e)

1- 31

Le metodologie di valutazione

VAN & TIR

entità

REDDITIVITA’

REDDITO MEDIO

PAYBACK

tempo

1- 32

Le metodologie di valutazione

RISULTATO

INVESTIMENTO

1- 33

Le metodologie di valutazione

MEDIA REDDITI CONTABILI

CAPITALE MEDIO INVESTITO

1- 34

Le metodologie di valutazione

NUMERO DI ESERCIZI NECESSARI

PER IL RECUPERO DEL CAPITALE

INVESTITO

1- 35

VAN & TIR

Il valore attuale netto misura il valore

economico che un progetto crea per

l’azienda

Il valore

l

attuale

tt l netto

tt corrisponde

i

d alla

ll

somma dei cash flow attesi attualizzati,

incluso il cash flow iniziale Co.

n

Ct

VAN = Σ

t

+

t=0 (1 r)

1- 36

VAN & TIR

Fase

F

1

1: P

Previsione

i i

dei

d i cash

h flows

fl

generati

ti

dal progetto.

Fase 2: Valutazione del rendimento

richiesto per il progetto sulla base del

rischio associabile ai diversi flussi di cassa

Fase 3: Uso del tasso di rendimento

per scontare i futuri cash flows.

atteso p

Fase 4: Decisione sulla fattibilità del

progetto per VAN > 0

1- 37

VAN & TIR

Il tasso interno di rendimento rappresenta

un metodo

t d alternativo

lt

ti di valutazione

l t i

degli

d li

investimenti

Il tasso interno di rendimento è quel tasso

di sconto che rende il VAN pari a 0.

VAN =

n

Σ

Ct

t

+

=

TIR

(

1

)

t 0

=0

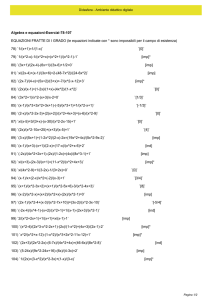

1- 38

VAN & TIR

Il grafico mostra ll’andamento

andamento del VAN

all’aumentare del rendimento richiesto per

il progetto.

progetto

$1,200.00

Andamento del VAN

$1 000 00

$1,000.00

VAN

$800.00

$600.00

$400.00

TIR = 25.38%

$200.00

$0.00

($200.00))

($

0%

5%

10%

15%

Tasso

20%

25%

30%

1- 39

Esempi

Ipotizziamo che la PACKAGE Spa, intenda rimpiazzare

un impianto,

impianto investendo € 14 mln e che per effetto

della sostituzione conseguirà maggiori ricavi per € 9

mln, ma aumenterà i suoi costi operativi di €4 mln.

Gli ammortamenti annuali dell’azienda

aumenteranno di € 1,5

, mln

Quale sarà l’effetto al netto delle tasse se T = 34%.

Ricavi + 9000 (1-0.34) =

Costi: - 4000 (1-0.34) =

Ammortamento: + 1500 x 0.34 =

+

+

5.940

2.640

510

1- 40

Esempi

Ipotizziamo che il nuovo impianto previsto

dalla PACKAGE Spa

p comporti

p

un maggiore

gg

fabbisogno di capitale circolante. Per

esempio perché

é le scorte di semilavorati

aumenteranno di € 1000.000 e i crediti

verso clienti aumenteranno di € 1500.000

Quale sarà l’impatto sul flusso di cassa del

primo anno?

1- 41

Esempi

Il progetto PACKAGE Spa

Ricavi

Costo del venduto

Ammortamento

Alt i costi

Altri

ti

RAI

0

%

0

Tax @ 34%

Reddito netto

0

Investimenti

-14000

A

Ammortamento

t

t

Valore residuo

p Circolante -2500

Cap.

Cash Flows

-16500

DCFs

-16500

VAN @

@10%

10%

464 49

464,49

9000

-4000

-2500

-500

500

2000

-680

1320

9000

-4000

-2500

-500

500

2000

-680

1320

9000

-4000

-2500

-500

500

2000

-680

1320

9000

-4000

-2500

-500

500

2000

-680

1320

9000

-4000

-2500

-500

500

2000

-680

1320

2500

2500

2500

2500

3820

3473

3820

3157

3820

2870

3820

2609

2500

1500

2500

7820

4856

1- 42

Problemi particolari

• Scelta

S lt fra

f soluzioni

l i i alternative

lt

ti

• Attrezzature con vita utile differente

• Decisioni di sostituzione

1- 43

Problemi particolari

La VINODOC SpA dovrà rimpiazzare un camion

cisterna.

Il mercato offre due soluzioni di pari funzionalità.

Il camion cisterna Superior costa 50.000 euro e

richiederà spese di esercizio per 20.000 euro all’anno.

Il camion Maxim costa 75.000 euro ma le spese di

esercizio sono solo 15.000 euro all’anno.

E t

Entrambi

bi i camion

i

h

hanno

una vita

it utile

til di dieci

di i anni,

i

senza valore di recupero e sarebbero ammortizzati a

quote costanti per ll’intera

intera vita utile.

utile

Se la società paga imposte per il 40% ed ha un costo

del capitale del 10% quale camion andrebbe

acquistato?

1- 44

Problemi particolari

La VINODOC SpA deve confrontare due modelli di

imbottigliatrici automatiche,

automatiche parimenti efficienti.

efficienti La

macchina TAP ha una vita economica di due anni,

costi di manutenzione di 100 euro all

all’anno

anno ed un

costo di 500 euro. La macchina CORK costa 800 euro

e ha una vita utile di tre anni con costi di

manutenzione di 500 euro all’anno.

I manager della VINODOC SpA ritengono che

l’ i d avrà

l’azienda

à bi

bisogno di molte

lt di queste

t macchine

hi

per molti anni a venire.

L

L’azienda

azienda paga imposte sul reddito con aliquota 30%

Quale delle due imbottigliatrici converrà acquistare?

1- 45

Problemi particolari

L’impresa

L impresa Alfa pensa di sostituire un impianto

acquistato due anni prima.

Si p

prevede

d che tale impianto

p

o abbia ancora

o u

una

vita utile di sei anni ed alla fine del sesto anno

potrebbe essere venduto per un valore di mercato

di 500 euro, che a quel tempo sarà

à anche il suo

valore contabile.

Il valore

l

contabile

t bil attuale

tt l è 2600 euro e il suo

valore di mercato è 3000 euro.

L

L’aliquota

aliquota fiscale è il 46%,

46% il costo del capitale è il

20% e la società utilizza un metodo di

ammortamento a quota costante.

1- 46

Problemi particolari

Un nuovo impianto costo € 8000.

8000 Avrà una vita

utile di 6 anni.

All

Alla fi

fine d

deii seii anni,

i l’impianto

l’i

i t può

ò essere

venduto per un valore di mercato di €800, che

sarà anche il suo valore contabile.

contabile

Il nuovo impianto comporterà maggiori ricavi di

€1000 ogni anno e minori spese annue di €1500.

€1500

I maggiori volumi di attività comporteranno

maggiori scorte per €2000 e ulteriori debiti verso

fornitori per €500.

1- 47

Problemi particolari

0

1

2

3

4

5

6

Ricavi al netto tasse

540

540

540

540

540

540

Costi al netto tasse

810

810

810

810

810

810

Amm. nuovo imp.

1143

1088

1037

987

940

895

Amm vecchio imp.

Amm.

imp

-333

333

-317

317

-302

302

-288

288

-274

274

-261

261

Incremento Amm.

810

771

734

699

666

634

Effetto fiscale.

372

355

338

322

306

292

Acquisto nuovo imp.

7

-8000

C i

Cessione

vecchio

hi imp.

i

3000

Effetto fiscale

-184

Valore residuao nuovo

800

Valore residuo vecchio

-500

-1500

1500

Variazione cap. circ.

Cash Flow

-5184

222

1500

1705

1688

1672

1656

1642

1800

1- 48

Problemi particolari

0

1

2

3

4

5

6

Ricavi al netto tasse

540

540

540

540

540

540

Costi al netto tasse

810

810

810

810

810

810

Amm. nuovo imp.

1143

1088

1037

987

940

895

Amm. vecchio imp.

p

-333

-317

-302

-288

-274

-261

Incremento Amm.

810

771

734

699

666

634

Effetto fiscale.

372

355

338

322

306

292

Acquisto nuovo imp.

7

-8000

Cessione vecchio imp.

imp

3000

Effetto fiscale

-184

Valore residuao nuovo

800

Valore residuo vecchio

-500

-1500

Variazione cap. circ.

Cash Flow

-5184

222

1500

1705

1688

1672

1656

1642

1800

1- 49

Problemi particolari

0

1

2

3

4

5

6

Ricavi

ca al

a netto

etto tasse

55400

55400

55400

55400

55400

55400

Costi al netto tasse

810

810

810

810

810

810

Amm. nuovo imp.

1143

1088

1037

987

940

895

Amm. vecchio imp.

-333

-317

-302

-288

-274

-261

Incremento Amm.

810

771

734

699

666

634

Effetto fiscale.

372

355

338

322

306

292

Acquisto nuovo imp.

7

-8000

Cessione vecchio imp.

3000

Effetto fiscale

-184

Valore residuao nuovo

800

Valore residuo vecchio

-500

-1500

1500

Variazione cap

cap. circ

circ.

Cash Flow

-5184

222

1500

1705

1688

1672

1656

1642

1800

1- 50

Problemi particolari

0

1

2

3

4

5

6

Ricavi al netto tasse

540

540

540

540

540

540

Costi al netto tasse

810

810

810

810

810

810

Amm. nuovo imp.

1143

1088

1037

987

940

895

Amm. vecchio imp.

-333

-317

-302

-288

-274

-261

I

Incremento

t A

Amm.

810

771

734

699

666

634

Effetto fiscale.

372

355

338

322

306

292

Acquisto nuovo imp.

7

-8000

Cessione vecchio imp.

3000

Effetto fiscale

-184

Valore residuao nuovo

800

Valore residuo vecchio

-500

-1500

Variazione cap. circ.

Cash Flow

-5184

5184

222

1500

1705

1688

1672

1656

1642

1800

1- 51

Problemi particolari

0

1

2

3

4

5

6

Ricavi al netto tasse

540

540

540

540

540

540

Costi al netto tasse

810

810

810

810

810

810

Amm.to nuovo imp.

1143

1088

1037

987

940

895

Amm vecchio imp

Amm.

imp.

-333

-317

-302

-288

-274

-261

Maggior ammortam.

810

771

734

699

666

634

Effetto fiscale amm.to

372

355

338

322

306

292

Acqu. nuovo impianto

-8000

Vendita vecchio imp.

3000

Effetto fiscale

-184

800

Valore finale nuovo

-500

Valore finale vecchio

-1500

1500

V i i i Cap.

Variazioni

C

Circ.

Ci

Cash Flow

7

-5184

222

1500

1705

1688

1672

1656

1642

1800