Aggiornamento: il calcolo dell’IRPeF

Cambia il metodo di calcolo dell’imposta sui redditi delle persone fisiche (IRPeF). Sparisce la no‐

tax area, vale a dire la parte di imponibile non soggetta a imposta, e subentrano nuove detrazioni.

L’obiettivo è sempre lo stesso: evitare che i redditi più bassi siano colpiti dalle aliquote di imposta

ordinarie, che li penalizzerebbero in modo eccessivo.

Lo scaglione da 1 a 15.000 euro prevede infatti l’applicazione di un tributo sul reddito del 23%: se

fosse applicato così com’è anche sui redditi minimi finirebbe quasi per azzerarli.

Il sistema precedente risolveva il problema dichiarando non imponibili i redditi inferiori a

determinati livelli (7.500 euro per i dipendenti, 7.000 euro per i pensionati e 4.500 per i lavoratori

autonomi). Quello attuale agisce invece sugli sgravi di imposta.

Ora i lavoratori dipendenti che hanno un reddito annuo inferiore a 8.000 euro hanno riduzioni pari

all’intera imposta che devono pagare, cioè il 23%.

Quindi, per esempio, coloro che hanno esattamente 8.000 euro di reddito possono fruire di una

detrazione di 1.840 euro (il 23%, l’intera IRPeF).

Analogamente fruiscono di detrazioni pari all’intera imposta i pensionati che hanno un reddito fino

a 7.500 euro (fino a 1725 euro, che è il 23% di 7.500) se di età inferiore ai 75 anni. Il limite è

elevato a 7.750 per gli ultrasettatacinquenni.

Per percettori di altri redditi il limite è di 4.800 euro.

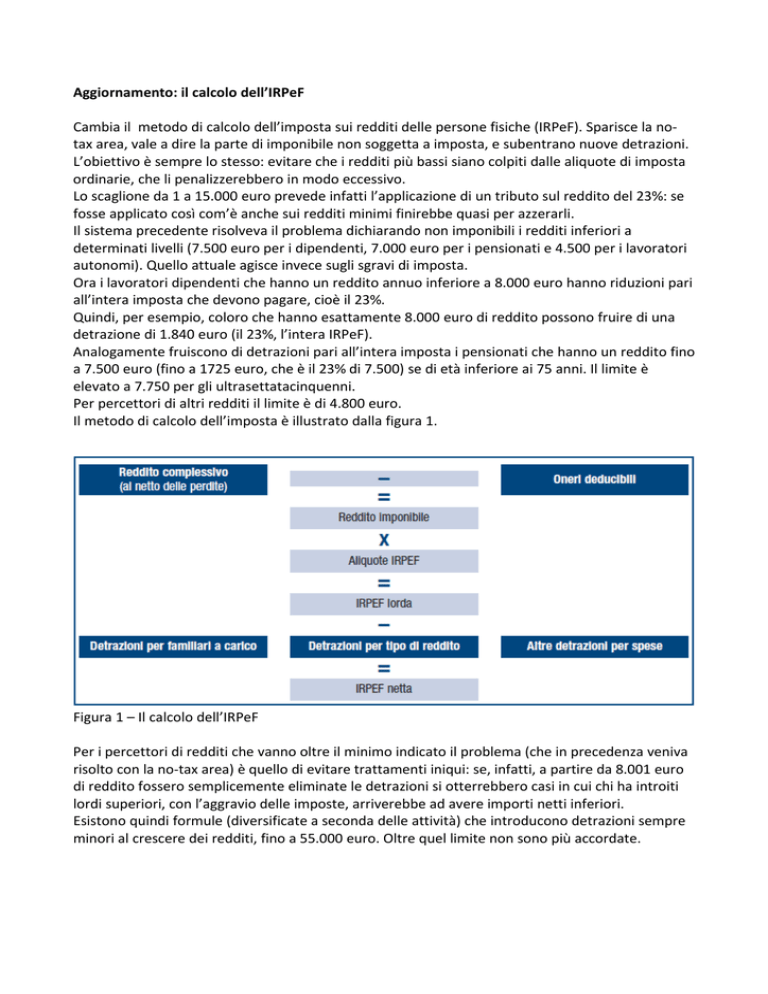

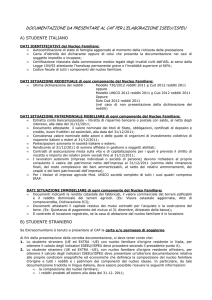

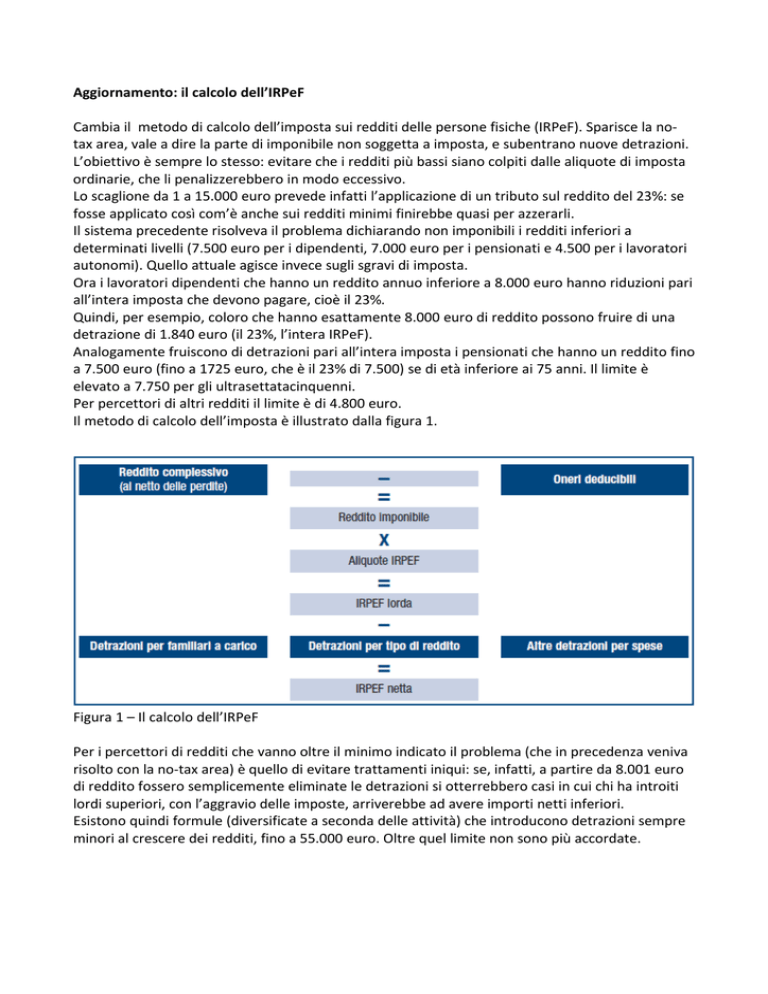

Il metodo di calcolo dell’imposta è illustrato dalla figura 1.

Figura 1 – Il calcolo dell’IRPeF

Per i percettori di redditi che vanno oltre il minimo indicato il problema (che in precedenza veniva

risolto con la no‐tax area) è quello di evitare trattamenti iniqui: se, infatti, a partire da 8.001 euro

di reddito fossero semplicemente eliminate le detrazioni si otterrebbero casi in cui chi ha introiti

lordi superiori, con l’aggravio delle imposte, arriverebbe ad avere importi netti inferiori.

Esistono quindi formule (diversificate a seconda delle attività) che introducono detrazioni sempre

minori al crescere dei redditi, fino a 55.000 euro. Oltre quel limite non sono più accordate.

Per i lavoratori dipendenti la formula è la seguente:

Per i pensionati fino a 75 anni si procede ai seguenti calcoli:

Per i pensionati oltre 75 anni:

Per i percettori di altri redditi:

Esempi di calcolo

1.Un lavoratore con rapporto di lavoro a tempo indeterminato per un anno intero e un reddito di

21.000 euro avrà diritto a una detrazione così calcolata:

1338 x ((55.000 – 21.000)/40.000) = 1.137,30

2. Un lavoratore con redditi da lavoro autonomo derivanti da attività non esercitata abitualmente

per complessivi 40.000 euro calcolerà la detrazione come segue:

1104 x ((55.000 – 40.000)/50.200) = 329,88.

Successivi aggiornamenti presenteranno esercizi di calcolo in sostituzione di quelli che appaiono

sui testi e che sono eseguiti secondo il vecchio metodo.