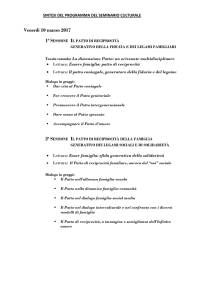

Il patto di famiglia e il trust

Il patto di famiglia

e il trust

1

Profili civilistici del

patto di famiglia

2

1

Il patto di famiglia e il trust

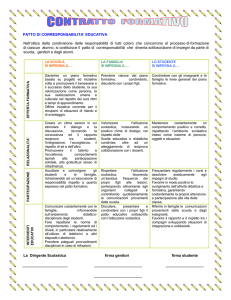

9 Oggetto del presente intervento è la

normativa civilistica e fiscale sul Patto di

Famiglia in seguito alla legge n. 55, 14

febbraio 2006, recante “Modifiche al codice

civile in materia di Patto di Famiglia”, entrata

in vigore il 16 marzo 2006

3

9 Sotto il profilo civilistico si analizzeranno:

a) La normativa di riferimento

b) La natura del patto di famiglia

c) La forma del patto di famiglia

d) La compatibilità con le disposizioni dettate in materia

di impresa familiare e il rispetto delle differenti

tipologie societarie

e) Il requisito soggettivo del patto

f) Il requisito oggettivo del patto

g) I vizi del consenso

h) Lo scioglimento del contratto

i) La conciliazione

4

2

Il patto di famiglia e il trust

Normativa di riferimento

9 La Commissione Europea sulla quaestio:

a) Con la Raccomandazione n. 94/1069 del 7 dicembre 1994 invitava gli

Stati membri ad adottare misure per facilitare la successione nelle

piccole e medie imprese al fine di assicurarne la sopravvivenza e il

mantenimento dei livelli occupazionali

b) Con la Comunicazione 98/C 93/02 del 1998, relativa alla trasmissione

delle piccole e medie imprese, segnalava i patti di impresa e gli

accordi di famiglia come misure per migliorare la continuità delle

imprese

9 Nel novero delle misure individuate per migliorare la continuità delle

imprese, la Commissione segnalava i patti di impresa e gli accordi di

famiglia già in parte utilizzati in alcuni paesi (come ad esempio, la

Spagna) e comunque riconosciuti come “alternativa debole” rispetto

ai patti di successione. Con questa Comunicazione, la Commissione

invitava quegli Stati membri in cui i patti successori erano

espressamente vietati dall’ordinamento interno ad introdurre i patti di

impresa e gli accordi familiari visto che l’assenza di simili istituti

rendeva inutilmente complicata “… una sana gestione patrimoniale

…”

5

Normativa di riferimento

9 La stessa Comunicazione evidenzia come nell’ambito della

trasmissione di un’impresa debbano essere specificatamente

trattati aspetti di natura contabile, giuridica, fiscale e finanche

finanziaria che richiedono il coinvolgimento di differenti figure

professionali. In via propositiva la comunicazione ribadisce che i

servizi di cui l’imprenditore non potrebbe fare a meno laddove

intendesse trasferire l’impresa potrebbero concernere

essenzialmente tre ambiti strategici: la stabilità dell’impresa una

volta trasmessa alla generazione successiva, il regime

pensionistico dell’imprenditore cedente, le opportunità per

l’imprenditore che subentra al primo.

6

3

Il patto di famiglia e il trust

Normativa di riferimento

9 La Commissione ribadisce che dalla prassi riscontrata il

successo della trasmissione dell’impresa si è ottenuto in

presenza di due dati significativi:

a)la preparazione della trasmissione da parte del cedente con

largo anticipo

b)la familiarità con la struttura da parte del cessionario

9 Pertanto nell’ambito dell’operazione assume un ruolo

rilevante il procedimento valutativo del complesso aziendale

che potrà effettuarsi tramite l’utilizzo di metodi basati, tra

l’altro, sul valore intrinseco, sul reddito, sul rendimento

dell’investimento, sui flussi di cassa, sul valore di mercato

7

Normativa di riferimento

9 Alla luce delle indicazioni emerse negli atti

normativi della Commissione, il legislatore

nazionale, con la L. 14.2.2006 n. 55 recante

“Modifiche al codice civile in materia di patti di

famiglia” ha inserito un nuovo capo V bis nel titolo

IV del libro II del codice civile prevedendo sette

nuove disposizioni (art. 768 bis – 768 octies)

concernenti la sistemazione dell’assetto

patrimoniale dell’imprenditore attraverso il c.d.

patto di famiglia

8

4

Il patto di famiglia e il trust

Natura del patto di famiglia

9 Ai sensi dell’art. 768 bis “E’ patto di famiglia il contratto con cui,

compatibilmente con le disposizioni in materia di impresa familiare e

nel rispetto delle differenti tipologie societarie, l’imprenditore

trasferisce, in tutto o in parte, l’azienda e il titolare di partecipazioni

societarie trasferisce, in tutto o in parte, le proprie quote ad uno o

più discendenti”

9 Il patto di famiglia si qualifica come atto inter vivos e infatti:

a) l’effetto traslativo avviene nell’immediatezza e contestualmente al

patto (ad es. si noti la differenza con quanto è previsto dall’art. 587

c.c. per il testatore la cui disposizione sarà efficace “ … per il tempo

in cui avrà cessato di vivere …”

b) non è contemplata la facoltà di revoca da parte del disponente,

come ad es. viene previsto per le disposizioni testamentarie;

9

Natura del patto di famiglia

9Il patto di

famiglia è espressamente

definito come contratto

9Si presenta come un negozio bilaterale:

parti del contratto sono il disponente e i

discendenti assegnatari della azienda o

delle partecipazioni societarie; per il

coniuge e gli altri legittimari non

assegnatari è prevista la partecipazione

alla stipulazione.

10

5

Il patto di famiglia e il trust

Natura del patto di famiglia

9 Si deve comunque segnalare che secondo parte della

dottrina il contratto è plurilaterale in quanto

potrebbero essere considerate parti l’imprenditore,

l’assegnatario, il coniuge e i legittimari, per altri,

invece, il contratto si presenta specificamente come

trilaterale (disponente, discendente, legittimari). La tesi

si fonda sull’interpretazione letterale dell’art. 768

quater per cui “ … al contratto devono partecipare

anche

il coniuge e tutti coloro che sarebbero

legittimari …”

11

Natura del patto di famiglia

Si tratta di un contratto ad effetti traslativi

immediati e non con effetti posticipati al

tempo in cui il disponente avrà cessato di

vivere

12

6

Il patto di famiglia e il trust

Natura del patto di famiglia

9Sulla

base

di

una

semplice

interpretazione letterale dell’art. 768

bis si propende per riconoscere al

patto di famiglia natura di atto a titolo

gratuito, almeno per quanto riguarda

il disponente

13

Natura del patto di famiglia

9 Potrebbe essere definito contratto a causa mista

poiché alla causa di liberalità che

contraddistingue il trasferimento di azienda o

partecipazioni a favore degli assegnatari accede

una causa solutoria relativa alla liquidazione

anticipata dei diritti degli altri legittimari

(negotium mixtum cum donatione)

14

7

Il patto di famiglia e il trust

Natura del patto di famiglia

9 Il patto potrebbe essere anche qualificato come

donazione modale ex art. 793 c.c., dove il

modus, posto a carico dell’assegnatario e a

favore dei legittimari esclusi, è rappresentato

dalla liquidazione della somma che sarebbe ad

essi spettata al momento dell’apertura della

successione dell’imprenditore

15

Forma del patto di famiglia

9 Ai sensi dell’art. 768 ter c.c. “Il contratto deve

essere concluso per atto pubblico a pena di nullità”

9 Anche se il codice civile non precisa alcunché sul

punto, la legge notarile, nel caso di donazioni,

richiede espressamente l’assistenza dei testimoni

9 Pur condividendo il patto di famiglia alcuni tratti

della donazione modale è disciplinato come un atto

a sé, pertanto non si ritiene necessario l’intervento

dei testimoni

16

8

Il patto di famiglia e il trust

9 Il trasferimento dell’azienda o delle quote

17

Trasferimento d’azienda

9

Qualora oggetto del patto sia il trasferimento di

un’azienda alla quale collaborino anche familiari diversi

da quelli che risultano assegnatari della medesima:

a)

Dovrà essere riconosciuto il diritto al mantenimento in

proporzione alla qualità e quantità del lavoro prestato

all’interno dell’impresa e il diritto di partecipazione agli

utili e agli incrementi per i familiari non assegnatari che

continuano a collaborare nell’impresa familiare

La somma liquidata dall’assegnatario ai legittimari

dovrebbe restare distinta dai diritti

patrimoniali in oggetto

18

9

Il patto di famiglia e il trust

Trasferimento d’azienda

b) Andrà considerata la disciplina dell’impresa familiare nella sua

interezza: e dunque, tenendo conto che parte della dottrina lo

ritiene applicabile nei trasferimenti a titolo gratuito dovrebbe

essere riconosciuto il diritto di prelazione ai familiaricollaboratori. Va infatti notato che l’art. 768 bis reca l’avverbio

“compatibilmente” alle disposizioni in materia di impresa

familiare, quasi a significare che laddove si intenda stipulare

un patto sia da considerare la relativa disciplina senza

effettuare distinzioni

19

Trasferimento d’azienda

9 Parrebbe dunque che il legislatore in presenza di

un’impresa familiare già avviata abbia inteso privilegiare i

familiari – collaboratori che in quella abbiano prestatto la

propria attività

9 A titolo esemplificativo e aderendo alla tesi su esposta,si

può ipotizzare quanto segue:

a) se nell’impresa del disponente collaborano solamente i

discendenti – assegnatari, nulla quaestio

b) se nell’impresa collaborano familiari che al contrario non

siano i discendenti a cui ’imprenditore intenda trasferire

l’azienda, la stipulazione di un patto dovrebbe comportare

la definitiva rinuncia a far valere il diritto di prelazione da

parte di questi soggetti

20

10

Il patto di famiglia e il trust

Trasferimento di partecipazioni

9 In caso di trasferimento di partecipazioni, nel

patto di famiglia si deve tenere in considerazione

sia la disciplina codicistica sia eventuali

previsioni contenute nello statuto relativamente

al loro trasferimento

21

Trasferimento di partecipazioni

9 In caso di s.s. e di s.n.c.:

Visto l’intuitus personae su cui si fonda la

partecipazione dei soci, per il trasferimento

delle quote occorrerà il consenso di tutti i

soci come richiesto dall’art. 2252 c.c.,

sempre che non sia diversamente convenuto

22

11

Il patto di famiglia e il trust

Trasferimento di partecipazioni

9 In caso di s.a.s.:

– Si derogherà alla regola dell’unanime consenso quando il

trasferimento concerna la quota del socio accomandante:

in tale ipotesi, salvo diversa disposizione dell’atto

costitutivo, occorrerà il consenso di tanti soci che

rappresentino la maggioranza del capitale ex art. 2322 c.c.

(Secondo alcuni non sarebbe possibile trasferire la quota

del socio accomandante, in quanto socio non

amministratore)

23

Trasferimento di partecipazioni

9 In caso di società a base capitalistica:

– Si deve fare riferimento a quanto disposto nell’art. 2355 bis

c.c. nell’ambito della disciplina delle s.p.a., alle previsioni

contenute nell’art. 2469 c.c. per quanto concerne la

disciplina delle s.r.l. e a quanto disposto dagli artt. 2457 e

2460 c.c. relativamente alla s.a.p.a. e quindi a quanto

previsto nello statuto della società per l’ipotesi di

trasferimento

24

12

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

9 L’imprenditore e il titolare di partecipazioni

9 I discendenti

9 I legittimari che partecipano

9 I legittimari che non partecipano e

sopravvenuti

25

Requisito soggettivo del

patto di famiglia

9 Come accennato, si può sostenere che siano parti del

contratto l’imprenditore o il titolare di partecipazioni

societarie ed uno o più discendenti che beneficiano del

trasferimento dell’azienda o delle partecipazioni sociali dal

primo detenute

9 La legge prevede altre categorie di soggetti che possano

partecipare al contratto o relazionarsi con le parti stesse,

anche in un momento successivo a quello della stipulazione

del medesimo:

– coniuge

– gli altri legittimari dell’imprenditore non assegnatari

26

13

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

L’art 768 bis c.c. considera quali possibili disponenti

l’imprenditore e il titolare di partecipazioni societarie:

9 Incertezza del significato attribuito dal legislatore al termine

di imprenditore, in quanto la legge menziona, all’art. 768

quater c.c., la successione nel patrimonio dell’imprenditore,

senza effettuare alcuna distinzione nel senso di cui sopra: si

tratta dunque di un significato atecnico

27

Requisito soggettivo del

patto di famiglia

9 Si propende per una lettura estensiva della disposizione

con applicazione della normativa anche al trasferimento

di partecipazioni non significanti, ancorché non vi sia la

possibilità di influire effettivamente sulla gestione

dell’impresa: in questo senso depone un’interpretazione

letterale della norma che nulla specifica in merito,

sebbene alcuni ritengano ammissibile unicamente il

trasferimento di partecipazioni che consentano

comunque di esercitare un controllo all’interno della

compagine sociale

28

14

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

I discendenti dell’imprenditore:

9 Sono parte del contratto uno più discendenti dell’imprenditore:

– Il legislatore ha voluto delimitare il gruppo dei possibili

assegnatari ai soli figli e nipoti escludendo coniuge, fratelli e

ascendenti dell’imprenditore medesimo

– Esclusione del coniuge e dei parenti in linea collaterale:

viene prediletta la successione in linea retta

– È possibile l’assegnazione diretta a favore di uno o più

nipoti: in tale ipotesi gli altri legittimari trovano tutela

attraverso il meccanismo previsto dall’art. 768 quater c.c.

– Il coniuge non può essere assegnatario del trasferimento

mentre può partecipare al contratto in quanto legittimario

29

Requisito soggettivo del

patto di famiglia

I legittimari:

9 Ai sensi dell’art. 536 c.c. sono legittimari le

persone a favore delle quali la legge riserva una

quota di eredità o altri diritti nella successione

9 Come tali vengono indicati il coniuge, i figli

legittimi o naturali e gli ascendenti legittimi

30

15

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

9 Ai riservatari le legge prevede l’assegnazione della

legittima (parte di patrimonio del de cuius contrapposta

alla disponibile)

9 La legittima è differenziata sia nell’entità sia con

riferimento al grado di parentela che legava il legittimario

al de cuius

9 Ai fini del calcolo della legittima è necessario riunire

fittiziamente tutti i beni presenti nel patrimonio del de

cuius al momento della morte con quelli fuoriusciti

perché donati (collazione)

31

Requisito soggettivo del

patto di famiglia

9 Art. 768 quater c.c. prevede la partecipazione del coniuge e dei

legittimari al contratto. La questione è di non poco conto atteso

che, come detto, secondo alcuni tali soggetti sono da

considerarsi come parti del contratto.

9 Va comunque notato che la norma non specifica le modalità

con cui tale partecipazione deve avvenire e le conseguenze

derivanti dalla mancata partecipazione di uno o più legittimari

(se si ammette la tesi che sono parti la partecipazione è

richiesta a pena di nullità del contratto)

32

16

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

Risulta necessario approfondire il significato

da attribuire all’espressione “devono

partecipare” prevista nell’art. 768 quater

c.c. e analizzare le differenti situazioni che

a essa si possono ricollegare

33

Requisito soggettivo del

patto di famiglia

9 Il problema dell’individuazione dell’intenzione del

legislatore è strettamente collegata alla previsione e

all’interpretazione del successivo art. 768 sexies dove

si fa riferimento a “ … coniuge e altri legittimari che

non abbiano partecipato al contratto …”. Si noti che

l’articolo in questione è rubricato “Rapporti con i terzi”

34

17

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

9 Interpretazione sistematica:

dal combinato disposto degli artt. 768 quater e

768 sexies c.c. sembra evincersi che la

locuzione vada intesa nel senso che

disponente e assegnatari siano tenuti ad

invitare a partecipare al contratto il coniuge e

i legittimari

35

Requisito soggettivo del

patto di famiglia

In caso di mancato invito il patto non

produrrà effetti nei confronti di tali

soggetti (i quali potranno agire in

riduzione ex art. 557 c.c. o chiedere la

collazione, non essendo loro imputabile

la mancata convocazione)

36

18

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

Qualora nonostante l’invito il legittimario non

partecipi, potrà esercitare i diritti successori

solo al momento dell’apertura della

successione chiedendo agli assegnatari il

pagamento della somma corrispondente al

valore della legittima aumentata degli

interessi legali

37

Requisito soggettivo del

patto di famiglia

9 Se invece si aderisce alla tesi per cui il coniuge e i

legittimari sono parti del contratto, i soggetti cui fa

riferimento l’art. 768 sexies – terzi appunto rispetto alle

parti – sarebbero solamente i c.d. legittimari

sopravvenuti al patto

38

19

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

9 Casi particolari:

– Legittimario incapace di agire o in stato di

incapacità legale

o Possibile conflitto di interessi tra minore e

rappresentante legale

o Distinzione tra inabilitazione e interdizione

(partecipazione al patto del curatore o del

tutore)

39

Requisito soggettivo del

patto di famiglia

9 Per quel che concerne qualche ipotesi di conflitto di

interessi si consideri:

9 a) l’ipotesi in cui rappresentante legale del minore sia

anche uno dei legittimari che partecipano al contratto. In

questo caso dovrà essere nominato un curatore speciale ex

art. 78 c.p.c.

9 b) l’ipotesi del legittimario minorenne con un unico genitore

che sia al tempo stesso il soggetto disponente. Il conflitto

di interessi è evidente e la tutela del legittimario minorenne

si persegue tramite la nomina di un curatore speciale

9 c) se il tutore dell’interdetto o il curatore dell’inabilitato sono

anche disponente o legittimario partecipante al patto, la

situazione che si verrebbe a creare sarebbe simile e

dunque si renderà necessaria la nomina di un curatore

speciale

40

20

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

9 Compensazione dei legittimari partecipanti al patto e non

assegnatari ex art. 768 quater c.c.

– Gli assegnatari dell’azienda o delle partecipazioni

societarie devono liquidare gli altri partecipanti al

contratto, ove questi non vi rinunziano in tutto o in parte,

con il pagamento di una somma corrispondente al

valore delle quote previste dagli artt. 536 ss.c.c.

– Vi è il vantaggio per i legittimari di realizzare in via

anticipata una somma collegata alla titolarità di un diritto

che solo ipoteticamente potrebbero esercitare al

momento dell’apertura della successione del disponente

– Vi è uno svantaggio perché il valore dell’azienda o della

partecipazione potrebbe accrescersi significativamente

prima dell’apertura della successione

– Vi è la possibilità di rinunzia totale o parziale da parte

dei legittimari

– I contraenti possono convenire che la liquidazione, in

tutto o in parte possa avvenire in natura

41

Requisito soggettivo del

patto di famiglia

L’art. 768 quater stabilisce inoltre che:

9 I beni assegnati con lo stesso contratto agli altri partecipanti

non assegnatari dell’azienda, secondo il valore attribuito in

contratto, sono imputati alle quote di legittima loro spettanti

9 L’assegnazione può essere disposta anche con successivo

contratto che sia espressamente dichiarato collegato al primo

e purché vi intervengano i medesimi soggetti che hanno

partecipato al primo contratto o coloro che li abbiano sostituiti

L’ipotesi contemplata si riferisce all’assegnazione di beni in

natura (art. 768 quater comma 2) a titolo di datio in solutum da

stabilirsi di comune accordo tra le parti e i partecipanti

42

21

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

9 Con il contratto si dovrà dunque determinare:

– L’ambito di applicazione

– Il contenuto del patto di famiglia

– La somma da liquidare in compensazione di legittima, da

calcolarsi preferibilmente sulla base di una perizia di

stima allegata al contratto

– I beni in natura e il relativo valore da assegnare ai

partecipanti al contratto non assegnatari in alternativa

della somma da liquidare in compensazione di legittima

43

Requisito soggettivo del

patto di famiglia

9 L’art. 768 quater c.c. prevede all’ultimo comma che

“Quanto ricevuto dai contraenti non è soggetto a

collazione o a riduzione”

– Non c’è distinzione tra quanto ricevuto dagli

assegnatari e quanto ricevuto dai partecipanti

– La disposizione va intesa nel senso di rendere

definitiva l’assegnazione effettuata tramite il patto,

impedendo che al momento dell’apertura della

successione

venga

destabilizzato

l’assetto

patrimoniale voluto dall’imprenditore

– Si rende necessario un coordinamento con quanto

previsto dall’art. 768 sexies c.c.

44

22

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

L’art. 768 sexies c.c. così dispone:

– All’apertura della successione dell’imprenditore, il

coniuge e gli altri legittimari che non abbiano

partecipato al contratto possono chiedere ai

beneficiari del contratto stesso il pagamento della

somma prevista dal secondo comma dell’art 768

quater, aumentata degli interessi legali.

– L’inosservanza delle disposizioni del primo comma

costituisce motivo di impugnazione ai sensi dell’art

768 quinquies (vizi del consenso).

45

Requisito soggettivo del

patto di famiglia

9 Ipotesi prese in considerazione nella disposizione dell’art. 768

sexies c.c.

– Legittimari che non abbiano partecipato al patto (non convocati o

ancorché convocati che non vi abbiano preso parte)

– Soggetti che sono divenuti legittimari in un momento successivo

alla stipulazione del patto: ipotesi in cui soggetti diversi da quelli

che erano legittimari al tempo della stipulazione del patto

assumano tale qualifica al momento dell’apertura della

successione (c.d. legittimari sopravvenuti)

La novella riconosce a questi soggetti la possibilità di

rivolgersi ai beneficiari del contratto e chiedere il

pagamento di una somma pari alla quota di legittima

46

23

Il patto di famiglia e il trust

Requisito soggettivo del

patto di famiglia

Destinatari delle richieste dei legittimari sopravvenuti o

non partecipanti al patto sono i beneficiari del contratto

(coobbligazione solidale)

Per beneficiari del contratto si intendono sia

l’assegnatario, sia i legittimari partecipanti al patto cui

sia stata liquidata una somma a compensazione della

legittima

Per non esporre i beneficiari a richieste eccessive, si

rende necessario ancorare il valore dell’azienda

trasferita o delle quote rappresentative dell’impresa al

momento in cui il patto è stato concluso

47

Requisito soggettivo del

patto di famiglia

9 L’atto notarile dovrebbe quindi allegare una

perizia di stima che come minimo riepiloghi i

criteri di valutazione utilizzati, che dovranno

consentire la determinazione del fair value e non

del market value (in quanto la finalità è la

continuità aziendale e non la sua realizzazione

sul mercato)

48

24

Il patto di famiglia e il trust

Requisito oggettivo del

patto di famiglia

9 Il trasferimento dell’azienda, in tutto o in parte

9 Il trasferimento delle quote, in tutto o in parte

49

Requisito oggettivo del

patto di famiglia

9 Oggetto del trasferimento può essere:

– L’azienda in tutto o in parte e quindi anche un suo

ramo

- Le quote sociali in tutto o in parte (secondo alcuni, dal

tenore letterale della legge si potrebbe evincere che

quello preso in considerazione dal legislatore sia

unicamente il trasferimento di quote e non di azioni)

9 È di dubbia ricomprensione nell’ambito di applicazione

della novella l’ipotesi del trasferimento del diritto di

usufrutto sulle quote sociali, mentre sembrerebbe potersi

trasferire l’usufrutto sull’azienda

50

25

Il patto di famiglia e il trust

Requisito oggettivo del

patto di famiglia

– Nella stipulazione del patto di famiglia si rende

necessaria un’attenta valutazione delle eventuali

clausole statutarie che limitano il trasferimento delle

quote

Se lo statuto della società dovesse prevedere

clausole che vietano il trasferimento delle

partecipazioni societarie tale trasferimento non

potrà essere effettuato con il patto di famiglia

Qualora lo statuto non dovesse stabilire

alcunché in punto di trasferimento, le

partecipazioni si dovranno intendere liberamente

trasferibili per atto inter vivos e quindi anche

tramite il patto di famiglia

51

Requisito oggettivo del

patto di famiglia

Se nello statuto siano inserite clausole di

gradimento o di prelazione, da un lato si dovrà

ottenere il gradimento, dall’altro comunicare ai

restanti soci la volontà di trasferire le

partecipazioni detenute, al fine di consentire il loro

legittimo esercizio del diritto di prelazione.

» Conseguentemente si potrà stipulare il patto di

famiglia

in

cui

verrà

espressamente

menzionato l’intervenuto gradimento o la

rinunzia alla prelazione da parte dei soci

restanti

52

26

Il patto di famiglia e il trust

Requisito oggettivo del

patto di famiglia

¾

Modalità di trasferimento

53

Requisito oggettivo del

patto di famiglia

9 Vi è la possibilità per il cedente di riservarsi poteri di disposizione

e/o di gestione dell’azienda o di amministrazione delle

partecipazioni sociali trasferite

9 Tale finalità è perseguibile attraverso diverse forme negoziali:

– Patto di famiglia con riserva di usufrutto

8 Attribuzione al beneficiario della nuda proprietà

dell’azienda o delle partecipazioni sociali con riserva da

parte del disponente dell’usufrutto di tali beni

– Patto di famiglia con riserva di disporre

– Patto di famiglia con condizione risolutiva di reversibilità

54

27

Il patto di famiglia e il trust

Requisito oggettivo del

patto di famiglia

– Patto di famiglia con riserva di disporre

8 Previsione di una limitazione in capo al

discendente, con riserva per il disponente della

facoltà, se e quando lo ritenga opportuno, di

riassumere il controllo dell’impresa (Patto di

famiglia con condizione risolutiva di reversibilità)

8 Previsione che in caso di premorienza del

beneficiario o dei sui discendenti, l’azienda o le

partecipazioni sociali tornino nella titolarità del

disponente

55

Requisito oggettivo del

patto di famiglia

– Patto di famiglia sottoposto a condizione sospensiva si

praemoriar e a termine iniziale cum moriar

8 Apposizione di un elemento accidentale al patto di

famiglia che differisce gli effetti negoziali del patto al

momento della morte del disponente (si noti però

che secondo i primi commentatori gli effetti del patto

sono contestuali e immediati alla stipulazione e così

si evince anche dal tenore letterale del 768 bis

(trasferisce)e dalla ratio della riforma)

– Possibilità di mantenere la posizione di socio all’interno

della società

56

28

Il patto di famiglia e il trust

Requisito oggettivo del

patto di famiglia

9 Infine nell’ambito del contratto possono essere

previsti alcuni oneri aggiuntivi a carico

dell’assegnatario:

9 a) rendita vitalizia a favore del disponente: nel calcolo

della somma da corrispondersi ai legittimari non

assegnatari si dovrà tener conto del valore effettivo

dell’assegnazione detratto quello degli oneri posti a

suo carico

9 b) previsione di un divieto di alienazione a carico

dell’assegnatario con specificazione di limiti temporali

57

La fase patologica del

contratto

9 I vizi del consenso

9 Lo scioglimento del contratto

58

29

Il patto di famiglia e il trust

I vizi del consenso

9 L’art. 768 quinquies c.c. stabilisce che: “Il patto può

essere impugnato dai partecipanti ai sensi dell’art.

1427 c.c. e seguenti. L’azione si prescrive nel

termine di un anno”

9 Il patto può essere impugnato laddove il consenso di

uno dei contraenti (e legittimari partecipanti) sia stato

dato per errore, estorto con violenza o carpito con

dolo

9 Il momento a partire dal quale inizia a decorrere la

prescrizione nel silenzio della legge sembra poter

essere individuato nel giorno in cui è cessata la

violenza o è stato scoperto l’errore o il dolo

59

I vizi del consenso

9 La prescrizione breve sembra avere il fine di:

– garantire certezza al patto

– limitare la conflittualità tra contraenti

partecipanti

e

60

30

Il patto di famiglia e il trust

Lo scioglimento del

contratto

9 L’art 768 septies c.c. stabilisce che:

– Il contratto può essere sciolto o modificato dalle

medesime persone che hanno concluso il patto di

famiglia nei seguenti modi:

8 Mediante diverso contratto che deve avere:

Medesime caratteristiche

Medesimi presupposti

8 Mediante recesso, se espressamente previsto

nel contratto stesso e, necessariamente,

attraverso dichiarazione agli altri contraenti

certificata da un notaio

61

Lo scioglimento del

contratto

– Per medesime persone sembra debbano essere

intese le parti del patto posto in essere (ovvero

disponente e assegnatario) ma anche coloro che vi

hanno partecipato pur non rivestendo la qualifica di

assegnatari

– Per medesime caratteristiche, si intende che il nuovo

contratto dovrà avere la stessa forma del patto di

famiglia (concluso per atto pubblico)

– Per medesimi presupposti, si intendono quelli di cui

all’art. 768 bis (e dunque qualifica di imprenditore, di

discendente, oggetto)

62

31

Il patto di famiglia e il trust

Lo scioglimento del

contratto

– La possibilità di recesso deve essere prevista nel contratto e

deve venire esercitata tramite una dichiarazione certificata da un

notaio: si tratta di un’ipotesi di recesso convenzionale che si

esercita tramite una dichiarazione diretta agli altri contraenti e

dunque di un atto recettizio

– a) recesso del disponente: è all’evidenza che viene meno

l’effetto traslativo del contratto e che l’azienda e le partecipazioni

rientrano nella piena disponibilità del disponente: scioglimento

del vincolo contrattuale

– b) recesso dell’assegnatario: restituzione dell’azienda o delle

partecipazioni societarie. Nascono, però, problematiche relative

alla valutazione del patrimonio aziendale rispetto al momento in

cui è avvenuto il trasferimento. Si verifica lo scioglimento del

contratto

– c) recesso di uno degli altri partecipanti (se considerati parti):

non si verifica lo scioglimento del contratto, ma solamente la

restituzione della somma o dei beni assegnati in natura in

compensazione. Viene meno nei confronti del recedente la

preclusione dell’esercizio dell’azione di riduzione o della

collazione

63

Le controversie derivanti

dal patto

La conciliazione

64

32

Il patto di famiglia e il trust

La conciliazione

9 L’art 768 octies c.c. dispone che:

– “Le controversie derivanti dalle disposizioni di cui al

presente capo sono devolute preliminarmente a uno degli

organismi di conciliazione previsti dall’art. 38 del D. Lgs.

17 gennaio 2003, n. 5”

9 Si è voluta riconoscere la possibilità a enti pubblici o privati

che diano adeguate garanzie in termini di serietà ed

efficienza di costituire organismi deputati alla gestione di un

tentativo di conciliazione

– Deve trattarsi di soggetti iscritti presso un apposito

registro tenuto presso il Ministero della Giustizia

– L’organismo di conciliazione deve depositare assieme alla

domanda di iscrizione un proprio regolamento di

procedura

65

La conciliazione

Pertanto:

9 la legge prevede la devoluzione della risoluzione

delle controversie nella subiecta materia agli

organismi di conciliazione: l’avverbio

“preliminarmente” e la forma verbale impiegata nel

testo (sono devolute) suggeriscono che il legislatore

abbia previsto la devoluzione della controversia

come obbligatori ai detti organismi

9 si tratta nel caso di specie di conciliazione

stragiudiziale

9 il conciliatore è precisamente individuato

66

33

Il patto di famiglia e il trust

La conciliazione

9 Di qui la considerazione che il tentativo di conciliazione

per la risoluzione delle controversie sorte in virtù della

stipulazione di un patto di famiglia è obbligatorio come,

del resto, già previsto per altre discipline e rappresenta

condizione di procedibilità della domanda all’autorità

giudiziaria

9 In altri termini, laddove venisse omesso il tentativo e

venisse adito direttamente il giudice ovvero venisse

deciso di deferire la controversia alla cognizione di un

collegio arbitrale l’improcedibilità potrebbe essere

eccepita da una delle parti od anche d’ufficio

67

Trust e patto di famiglia

68

34

Il patto di famiglia e il trust

Trust

9 È un rapporto giuridico tramite cui:

- una persona fisica o giuridica (disponente

o settlor) pone beni o diritti sotto il

controllo di un altro soggetto (trustee)

affinchè questo li amministri nell’interesse

di uno o più beneficiari ovvero per un fine

specifico

69

Trust: i soggetti

9 Il disponente tramite una manifestazione di

volontà unilaterale (un atto inter vivos o mortis

causa) predispone l’operazione

9 Il trustee amministra i beni secondo le

indicazioni del disponente e nell’interesse di

terzi, i beneficiari

9 I beneficiari possono essere indicati nell’atto

istitutivo od anche in seguito, godono dei frutti

ma non hanno poteri di influire sulla gestione

9 I protectors, vale a dire i guardiani con

funzioni di vigilanza sul trustee (di rado

coincide con il disponente)

70

35

Il patto di famiglia e il trust

Trust: caratteristiche

9 Autonomia patrimoniale: i beni del trust

costituiscono una massa distinta e restano

“segregati” nel trust sino alla sua estinzione.

Con la segregazione i beni vengono sottratti

alla vicende che possono coinvolgere il

proprietario, non possono essere

assoggettati a procedure esecutive, sono

sottratti al regime di comunione legale e non

andranno a far parte dell’asse ereditario del

disponente

71

Trust : caratteristiche

9 Fiducia: i rapporti tra disponente e

trustee sono improntati su base fiduciaria

9 Versatilità: le suddivisioni e le definizioni

dei ruoli sono rimesse all’autonomia

privata (è comunque opportuno non

confondere i ruoli del settlor e del trustee)

72

36

Il patto di famiglia e il trust

Trust: responsabilità

patrimoniale

9 I creditori del disponente non possono

lamentare la violazione dell’art. 2740 c.c.,

piuttosto potrebbero esercitare l’azione

revocatoria per rendere inefficaci nei loro

confronti i trasferimenti al trustee

73

Trust: responsabilità

patrimoniale

9 I creditori del trustee non possono

aggredire i beni in quanto tali beni sono

pervenuti nel patrimonio del trustee con

un vincolo di destinazione che fa sì che

essi non gli appartengano

74

37

Il patto di famiglia e il trust

Il trust in Italia

9 Non è un contratto tipico e dunque non è

regolamentato

9 L’Italia ha recepito con la l. n. 364/1989 la

Convenzione dell’Aja del 1985 impegnandosi

a riconoscere come trusts di diritto straniero:

“ … tutti i rapporti giuridici istituiti da una

persona, il disponente, con atto tra vivi o

mortis causa, qualora dei beni siano stati

posti sotto il controllo di un trustee

nell’interesse del beneficiario o per un fine

specifico (art. 2, comma 1)” purché tali

rapporti non si pongano in contrasto con

l’ordinamento interno

75

Il trust in Italia

9 Un trust, pertanto, non sarebbe riconosciuto

come valido dalla magistratura se ledesse

alcuni principi di diritto interno, quali ad es.:

9 divieto di patti successori

9 diritti dei legittimari

9 diritti preesistenti dei creditori

76

38

Il patto di famiglia e il trust

Il trust in Italia

9 Si deve segnalare però che il trust in ambito

familiare e successorio assume uno spazio

importante nell’ambito della pianificazione

della ricchezza familiare

9 La giurisprudenza di merito, infatti, ha

riconosciuto i c.d. trusts interni, dove

soggetti, beneficiari, scopi e beni sono situati

in Italia e l’unico elemento di estraneità è

rappresentato dalla legge straniera scelta dal

disponente

77

Il trust in Italia

9 In merito si veda l’ord. Trib. Bologna(giudice

reg., 16 giugno 2003) in cui si ordina

l’iscrizione del trasferimento di quote di s.r.l.

a favore di un trustee. L’ordinanza va

segnalata perché in essa si ribadisce che il

trust non si pone in contrasto con il principio

posto dall’art. 2740 c.c.

78

39

Il patto di famiglia e il trust

Il trust in Italia

9 L’ord. prosegue, infatti, evidenziando che il

principio di cui all’art. 2740 c.c. e la

segregazione dei beni in cui si sostanzia il

trust non confligge con principi inderogabili di

ordine pubblico dal momento che nel nostro

ordinamento esistono altri istituti in cui si

attua la limitazione di responsabilità: ad es.

l’art. 1707 c.c. che sottrae all’azione

esecutiva dei creditori del mandatario i beni

che questi abbia acquistato

79

Trascrizione di atti di destinazione

ex art. 2645 ter c.c.

9 La giurisprudenza si è recentemente

pronunciata anche sull’art. 2645 ter c.c.

relativo alla trascrizione di atti con cui beni

immobili o mobili iscritti in pubblici registri

sono destinati per un periodo non superiore a

novanta anni o per la durata della vita del

beneficiario alla realizzazione di interessi

meritevoli di tutela riferibili a persone con

disabilità, a pubbliche amministrazioni o ad

altri enti o persone fisiche ricorrendo i

requisiti di cui all’art. 1322, comma secondo,

c.c.

80

40

Il patto di famiglia e il trust

Trascrizione di atti di destinazione

ex art. 2645 ter c.c.

9 La norma dunque prevede la trascrizione dell’atto

di destinazione al fine di rendere opponibile a

terzi il vincolo di destinazione ma prevede altresì

che:

9 i beni conferiti e i loro frutti possono essere

impiegati solo per la realizzazione del fine di

destinazione

9 i beni conferiti possono costituire oggetto di

esecuzione solo per debiti contratti a tale scopo

81

Sentenza Trib. Trieste 7 aprile 2006

9

Secondo il trib. di Trieste l’art. 2645 ter c.c.” …ha

introdotto nell'ordinamento solo un particolare tipo di

effetto negoziale, quello di destinazione (che per i beni

immobili e mobili registrati postula il veicolo formale

dell'atto pubblico), accessorio rispetto agli altri effetti di

un negozio tipico o atipico cui può accompagnarsi, e che

nel caso di specie manca, come scritto. Con essa non si

è voluto introdurre nell'ordinamento un nuovo tipo di

atto a effetti reali, un atto innominato, che diventerebbe

il varco per l'ingresso del tanto discusso negozio

traslativo atipico; non costituisce la giustificazione

legislativa di un nuovo negozio la cui causa è quella

finalistica della destinazione del bene alla realizzazione di

interessi meritevoli di tutela. Non c'è infatti alcun indizio

da cui desumere che sia stata coniata una nuova figura

negoziale, di cui non si sa neanche se sia unilaterale o

bilaterale, a titolo oneroso o gratuito, a effetti traslativi

od obbligatori".

82

41

Il patto di famiglia e il trust

Il passaggio generazionale

attraverso il trust

9 Tramite il ricorso al trust si possono realizzare:

9 unitarietà della titolarità delle partecipazioni

9 regolamentazione tramite l’atto istitutivo del trust

delle modalità di gestione e dell’esercizio dei

diritti inerenti le partecipazioni sociali

9 segregazione delle partecipazioni sottoposte al

trust con conseguente indifferenza rispetto alle

vicende dei singoli soggetti

83

Il passaggio generazionale

attraverso il trust

9 Con il trust viene affidato al trustee il

controllo proprietario dell’impresa

consentendo di mantenere l’unità degli assetti

proprietari e se oggetto del trust sono le

partecipazioni sociali di continuare ad affidare

la gestione agli amministratori in carica senza

provocare discontinuità nella politica

aziendale

84

42

Il patto di famiglia e il trust

Il passaggio generazionale

attraverso il trust

Beneficiari saranno:

9 quanto alle rendite, l’imprenditore disponente e i suoi

familiari

9 quanto all’attribuzione finale dei beni i discendenti

dell’imprenditore

Compito del trustee è:

9 garantire la continuità aziendale secondo le

indicazioni del disponente

9 individuare all’interno del gruppo dei beneficiari i

discendenti più adatti per assumere il controllo

dell’impresa

85

Trust e patto di famiglia

a confronto

Differenze:

9 Il patto è un contratto bilaterale (o

trilaterale), mentre il trust si sostanzia in un

atto unilaterale

9 I beneficiari finali del trust non coincidono con

il trustee, mentre nel patto l’assegnatario

dell’azienda o delle partecipazioni societarie

beneficia del trasferimento di ricchezza

86

43

Il patto di famiglia e il trust

Trust e patto di famiglia

a confronto (segue)

9 In caso di trust, se ai tempi dell’apertura della

successione del disponente, si evidenzi una lesione

della quota di legittima dei riservatari che non siano

i beneficiari finali, questi potranno fare ricorso agli

ordinari strumenti di tutela del nostro ordinamento

(azione di riduzione), mentre nel patto viene meno

la possibilità di utilizzarli

9 Nel trust si verifica l’effetto di segregazione dei beni

che li sottrae alle ragioni dei creditori

9 Il patto si può realizzare, come visto, solamente

con la partecipazione volitiva dei legittimari del

disponente

87

Profili fiscali del patto di

famiglia e del trust

88

44

Il patto di famiglia e il trust

Premesse

metodologiche

9 Condizionamento derivante dalle incertezze

interpretative

manifestate

dalla

dottrina

civilistica sulla qualificazione giuridica del patto

di famiglia

9 mancanza di una specifica normativa di settore

9 necessità di ricondurre la fattispecie e modelli

impositivi già esistenti

9 ricerca di criteri impositivi non più onerosi di

quelli applicabili alla successione mortis causa

segue

89

Premesse

metodologiche

9 Conclusioni di carattere civilistico da cui si

prendono le mosse:

- negozio inter vivos ad effetti immediati;

- parti: imprenditore ed i suoi legittimari;

- obbligo dell’assegnatario di liquidare gli altri

legittimari;

- facoltà di liquidare in denaro o natura;

- possibilità di rinunciare alla liquidazione.

segue

90

45

Il patto di famiglia e il trust

Premesse

metodologiche

9 Esistono due diversi metodi d’indagine: il

criterio cd. “atomistico” e quello “unitario”

¾ ATOMISTICO: analizza la natura delle singole

attribuzioni

¾ UNITARIO:

assegna

prevalenza

all’individuazione di un’unica causa negoziale

9 entrambi riconoscono la natura liberale del

trasferimento d’azienda o delle partecipazioni

9 discussa la natura della liquidazione a favore

dei legittimari non assegnatari

91

Precisazioni sul

concetto di liberalità

9 Liberalità e gratuità sono due fenomeni ben

distintiti: mentre, infatti, la liberalità è

disposizione che mira esclusivamente a

raggiungere il risultato di incrementare il

patrimonio del beneficiario, la gratuità

inerisce il titolo del trasferimento.

9 La natura liberale di un trasferimento non ne

implica anche il titolo gratuito

92

46

Il patto di famiglia e il trust

Le teorie unitarie

9 Funzione

di

anticipazione

successoria

9 Negozio

assimilabile

alla

DONAZIONE MODALE

9 Unica

causa

di

liberalità

caratterizzante

tutti

i

trasferimenti patrimoniali

9 Anche la liquidazione degli altri

legittimari è una liberalità che

trova causa nel trasferimento

dell’azienda

9 il modus nella

donazione è un

elemento

accidentale

9 la liquidazione dei

legittimari è un

obbligo che nasce

ex lege alla

stipula del

contratto

segue

93

Le teorie unitarie

9 Vero

e

proprio

SUCCESSORIO

DISPOSITIVO

PATTO

9 Disciplina individuata dal diritto

internazionale privato

9 Applicabilità,

successionis

della

9 nel patto di

famiglia

l’effetto

traslativo è

immediato

lex

segue

94

47

Il patto di famiglia e il trust

Le teorie unitarie

9 NEGOZIO A FAVORE DI TERZI

9 secondo alcuni, caratterizzato

dalla gratuità delle prestazioni

seppur, in parte, corrispettive

9 è corrispettiva ma non onerosa la

liquidazione

a

favore

dei

legittimari non assegnatari

9 corrispettività e

onerosità non

coincidano

però

9 non è possibile

individuare un

contratto a

prestazioni

corrispettive a

titolo gratuito

95

Le teorie atomistiche

9 Negozio a causa mista:

NEGOZIO MISTO CON

DONAZIONE

9 Causa liberale: trasferimento

d’azienda o di partecipazioni

9 Causa solutoria: liquidazione dei

legittimari non assegnatari

9 teorie oggi

minoritarie

9 da un punto di

vista fiscale non è

necessario

prescindere

dall’individuazione

di un’unica causa

negoziale

96

48

Il patto di famiglia e il trust

Qualificazione delle singole

attribuzioni

9 Si riconosce l’esistenza di un’unica causa

negoziale di tipo liberale

9 Ma, da un punto di vista fiscale, è opportuno

procedere alla qualificazione delle singole

attribuzioni

9 La qualificazione delle singole attribuzioni va

effettuata tenendo conto delle diverse

posizioni soggettive coinvolte

segue

97

Qualificazione delle singole

attribuzioni

9 dal punto di vista del DISPONENTE:

- liberalità diretta nei confronti del

discendente assegnatario

- liberalità indiretta nei confronti degli

altri legittimari

segue

98

49

Il patto di famiglia e il trust

Qualificazione delle singole

attribuzioni

9 dal punto di vista dell’ASSEGNATARIO:

- riceve un trasferimento d’azienda e/o

partecipazioni in parte a titolo gratuito e

in parte a titolo oneroso

- la liquidazione dei legittimari è il costo

d’acquisto di parte dell’azienda e/o

della partecipazione

99

Precisazioni sulla quota di

trasferimento a titolo oneroso

9 Consiste

nella

quota

di

azienda

e/o

partecipazione che corrisponde al valore liquidato

agli altri legittimari

9 Non si applica l’art. 179 lett. b) del C.c. “sono

beni personali, esclusi dal regime di comunione

legale tra i coniugi, anche i beni acquisiti

successivamente al matrimonio per effetto di

donazione”

9 È meglio se partecipa al patto anche il coniuge

dell’assegnatario in comunione legale

100

50

Il patto di famiglia e il trust

Il trasferimento gratuito

d’azienda

9 art. 58, c. 1, del Tuir trasferimento in regime di

neutralità fiscale

- integrale detassazione del trasferimento

gratuito dell’azienda

- norma derogatoria al principio personalistico

delle imposte sui redditi

segue

101

Il trasferimento gratuito

d’azienda

- I plusvalori maturati in capo all’imprenditore

emergono

al

momento

del

successivo

trasferimento a terzi, come:

(a) redditi diversi, se l’assegnatario con la

vendita cessa l’attività d’impresa art. 67 lett. h

bis del Tuir;

(b) componente positiva del reddito

d’impresa, se l’attività prosegue

- Problemi di coordinamento normativo dei

redditi diversi

segue

102

51

Il patto di famiglia e il trust

Il trasferimento gratuito

d’azienda

- art. 58 prevede la trasmissione di valori fiscali

riferiti all’azienda intesa come complesso

unitariamente considerato

- il c.2 dell’art. 16 della l. 383/2001 stabiliva

che, in caso di donazione d’azienda, “i beni e le

attività ceduti” fossero assunti ai medesimi

valori fiscali del disponente

- norma abrogata con il correttivo Ires

- dubbio se si vogliano offrire più consistenti

opportunità

di

pianificazione

fiscale

nel

passaggio generazionale delle aziende

segue

103

Il trasferimento gratuito

d’azienda

- L’eventuale rivalutazione dell’azienda può

comportare:

(a) il venir meno del regime di neutralità e

realizzazione della plusvalenza in capo al

disponente

(b) l’iscrizione di una plusvalenza per

l’assegnatario, fiscalmente irrilevante

segue

104

52

Il patto di famiglia e il trust

Il trasferimento gratuito

d’azienda

- le eventuali riserve in sospensione

d’imposta contabilizzate nel patrimonio netto

del disponente, non possono perpetuarsi nei

confronti del beneficiario

- unica eccezione le riserve che presentano

una stretta correlazione con determinate

poste del patrimonio (es. riserve per

ammortamento anticipato)

105

Precisazione: quando

l’assegnatario è già imprenditore

9 art. 88, c. 3, del Tuir il trasferimento è una

sopravvenienza attiva per l’assegnatario che già

opera in regime d’impresa

9 la sopravvenienza è data dall’incremento

patrimoniale determinato in base al valore

normale dell’azienda

106

53

Il patto di famiglia e il trust

Le imposte dirette: la posizione

dell’assegnatario

9 all’acquisto corrisponde il costo sostenuto: vale a

dire il valore liquidato ai legittimari non

assegnatari

9 tale costo rileva al momento della cessione a

terzi, a titolo oneroso, dell’azienda ricevuta

9 la dottrina dominante esclude la deducibilità di

questo costo

107

Le imposte dirette: la cessione a

terzi dell’azienda

9 sulla plusvalenza realizzata all’atto della

cessione a terzi, l’assegnatario deduce il costo

di acquisto

9 nel calcolo della durata del possesso

dell’azienda si terrà conto anche del periodo

maturato in capo al disponente

108

54

Il patto di famiglia e il trust

Le imposte dirette: il

trasferimento delle

partecipazioni

9 per il disponente si realizza una liberalità diretta

nei confronti dell’assegnatario e indiretta nei

confronti degli altri legittimari

9 per l’assegnatario la partecipazione è acquistata

in parte a titolo oneroso ed in parte a titolo

gratuito

9 la liquidazione dei legittimari per lui rappresenta

un costo

segue

109

Le imposte dirette: il

trasferimento delle

partecipazioni

9 il

trasferimento

a

titolo

gratuito

di

partecipazioni

non

costituisce

fattispecie

imponibile né in capo al disponente né in capo

all’assegnatario

9 gli

eventuali

plusvalori

emergeranno

al

momento della cessione a terzi a titolo oneroso

(art. 67, lett. c) e c bis) del Tuir)

110

55

Il patto di famiglia e il trust

Le imposte dirette: la cessione

a terzi a titolo oneroso

9 Partecipazione acquisita a TITOLO GRATUITO:

la plusvalenza è data dalla differenza fra

corrispettivo percepito e “costo del donante” (c.

6, terzo capoverso,dell’art. 68 del Tuir)

segue

111

Le imposte dirette: la cessione

a terzi a titolo oneroso

9 partecipazione acquisita a TITOLO ONEROSO:

la plusvalenza è data dalla differenza fra

corrispettivo percepito e “il costo o valore di

acquisto assoggettato a tassazione” (c. 6,

primo periodo, dell’art. 68 del Tuir)

112

56

Il patto di famiglia e il trust

Le imposte dirette: la posizione

dei legittimari non assegnatari

9 la liquidazione delle rispettive quote di

legittima non integra, nei loro confronti,

alcuna fattispecie imponibile

9 la natura di tale liquidazione esclude, in linea

di massima, la possibilità di ricondurla a una

delle categorie di reddito esistenti

113

La norma antielusiva

9 art. 37 bis d.P.R. n.600/1973 “negozi aventi ad

oggetto il trasferimento o il godimento di

aziende”

9 per scoraggiare arbitraggi fiscali sulle donazioni

d’azienda, canalizzando la plusvalenza su

famigliari a bassa aliquota marginale

segue

114

57

Il patto di famiglia e il trust

La norma antielusiva

9 nei redditi diversi, tuttavia, si perde il beneficio

della rateizzazione della plusvalenza

9 la norma probabilmente non opera con

riferimento allo spostamento della plusvalenza

dai redditi d’impresa ai redditi diversi, dove

l’autoconsumo non è imponibile

segue

115

La norma antielusiva

9 nel patto di famiglia sussistono le “valide

ragioni economiche”: realizzare un determinato

passaggio generazionale dell’impresa

9 le “valide ragioni economiche” potrebbero

essere non ravvisabili in eventuali operazioni

straordinarie prodromiche alla stipula del patto

(es.: la scissione dell’azienda da trasferire)

segue

116

58

Il patto di famiglia e il trust

La norma antielusiva

9 la norma antielusiva è applicabile sia alle imposte

dirette che indirette:

- c. 7 dell’art. 69 della l. 342/2000, ne ha esteso

la portata all’imposta sulle successioni e

donazioni

- c. 3 dell’art. 16 della l. 383/2001, ne ha esteso

la portata alle imposte dovute per effetto di

trasferimenti a titolo di donazione o altra

liberalità

117

Le imposte indirette: il trasferimento

dell’azienda o delle partecipazioni

9 il trasferimento integra una liberalità diretta

nei confronti dell’assegnatario e indiretta nei

confronti degli altri legittimari

9 nelle liberalità è tassato il “risultato netto

delle attribuzioni” (principio immanente al

nostro ordinamento)

segue

118

59

Il patto di famiglia e il trust

Le imposte indirette: il trasferimento

dell’azienda o delle partecipazioni

9 “risultato

netto

dell’attribuzione”:

valore

dell’azienda

trasferita

meno

valore

delle

liquidazioni effettuate a favore degli altri

legittimari

9 PRIMA dell’entrata in vigore del D.L. n. 262/2006,

tale risultato netto non scontava alcuna imposta

(art. 13 della l. 383/2001)

segue

119

Le imposte indirette:

segue

9 ALLO STATO ATTUALE, invece, sconterà l’imposta

di registro ex art.13, l. 383/2001, come

modificato dall’art.6 del D.L. 262/2006

9 se fatta a favore del coniuge e di parenti in linea

retta, sul valore eccedente euro 100.000 il 4%;

mentre se fatta a favore di parenti fino al 4°

grado e di affini in linea retta e collaterale il 6%

9 se

l’azienda

contiene

beni

immobili,

il

trasferimento di questi sconterà anche le imposte

ipo-catastali

120

60

Il patto di famiglia e il trust

Le imposte indirette:

segue

9 PROSPETTIVE FUTURE (disegno di legge di

conversione del D.L. n. 262): sconterà

l’imposta sulle donazioni

9 se a favore del coniuge e dei parenti in linea

retta, con franchigia di euro 1.000.000 per

ciascun beneficiario: 4%

9 se a favore di altri parenti fino al 4° grado e

degli affini in linea retta, o collaterale (entro il

3° grado): 6%

9 se l’azienda contiene beni immobili, il

trasferimento di questi sconterà anche le

imposte ipo-catastali

121

Le imposte indirette: la

liquidazione degli altri

legittimari

9 è una liberalità indiretta

legittimari non assegnatari

dal

disponente

ai

9 è soggetta ATTUALMENTE al regime di cui all’art.

13 della l. 383/2001, come modificato dal comma

5 dell’art. 6 del D.L. n. 262/2006 e, quindi,

l’entità dell’imposta dipende dal grado di

parentela e dal tipo di beni trasferito

9 in FUTURO l’aliquota, e l’eventuale franchigia,

dipenderanno esclusivamente dal grado di

parentela

segue

122

61

Il patto di famiglia e il trust

Le imposte indirette: la

liquidazione degli altri

legittimari

9 Se la liquidazione avviene mediante il trasferimento di

beni immobili sono dovute le ipo-catastali. Allo stato

attuale della normativa, l’aliquota dell’imposta catastale

è dell’1%, mentre quella dell’ipotecaria è del 3%

9 Se il trasferimento è a favore del coniuge o di un parente

in linea retta in possesso dei requisiti e delle condizioni

previste per l’acquisto della prima abitazione, le imposte

si applicano nella misura fissa di 168 euro sino al valore

di 180.000 euro

123

Le imposte indirette: il

trasferimento dell’azienda o delle

partecipazioni

Esaminiamo ora i risultati cui si giunge

aderendo alle altre ipotesi ricostruttive della

fattispecie

segue

124

62

Il patto di famiglia e il trust

Le imposte indirette: il

trasferimento dell’azienda o delle

partecipazioni

DONAZIONE MODALE

9 si tassa il risultato netto del trasferimento

similmente a quanto avviene per l’ipotesi da

noi prospettata della liberalità diretta ed

indiretta

segue

125

Le imposte indirette: il

trasferimento dell’azienda o delle

partecipazioni

PATTO SUCCESSORIO DISPOSITIVO

9 il trasferimento è soggetto alla normativa

delle successioni

9 e, quindi, ATTUALMENTE sconta l’imposta di

registro di cui al d.P.R. n. 131/1986, come

modificato dall’art. 6 del D.L. n. 262/2006

segue

126

63

Il patto di famiglia e il trust

Le imposte indirette:

segue

9 in FUTURO sconterà l’imposta sulle

successioni

9 se a favore del coniuge e dei parenti in

linea retta, con franchigia di euro

1.000.000 per ciascun beneficiario: 4%

9 se a favore di altri parenti fino al 4° grado

e degli affini in linea retta, o collaterale

(entro il 3° grado): 6%

127

Le imposte indirette: il

trasferimento dell’azienda o delle

partecipazioni

NEGOZIO A NATURA DIVISIONALE

9 il trasferimento è soggetto all’imposta di

registro nella misura dell’1%

segue

128

64

Il patto di famiglia e il trust

Le imposte indirette: il

trasferimento dell’azienda o delle

partecipazioni

NEGOZIO A

SOLUTORIA

CAUSA

MISTA:

LIBERALE

E

9 il trasferimento dell’azienda integra una

donazione tassata secondo le modalità

esaminate

9 la liquidazione dei legittimari non assegnatari

sconta il registro nella misura del 3% “altri

atti a contenuto patrimoniale”

129

Le imposte indirette: la

rinuncia dei legittimari non

assegnatari

9 l’eventuale rinuncia alla liquidazione

rappresenta un’autonoma attribuzione

non

9 determina unicamente un accrescimento della

liberalità

a

favore

del

discendente

assegnatario

9 tassata secondo le modalità esaminate per la

donazione.

130

65

Il patto di famiglia e il trust

Le imposte indirette: la

liquidazione dei “sopravvenuti”

9 se avviene mediante stipula di apposito accordo,

tale atto configura un “accordo per la reintegra

dei diritti dei legittimari”

9 il suo regime impositivo è dettato dall’art. 43 del

D.Lgs n. 346/1990

9 è soggetto allo ius successionis in quanto

interviene successivamente all’apertura della

successione

9 resta

ferma

l’applicazione

delle

imposte

ipotecarie e catastali ove la liquidazione avvenga

mediante il trasferimento di beni immobili

131

Il trust

9 Non è un istituto tipico della nostra

legislazione: non è regolamentato

9 la convenzione dell’Aja del 1985 non disciplina

gli aspetti fiscali del trust lasciando ai singoli

Stati una competenza esclusiva al riguardo

(art. 19)

9 è un istituto versatile: ne esistono diverse

tipologie

9 lo esamineremo con specifico riferimento a

quello utilizzabile per garantire il passaggio

generazionale dell’impresa

132

66

Il patto di famiglia e il trust

Le imposte indirette: la

costituzione del trust

9 Tale atto, di per se stesso considerato, non ha

ad oggetto prestazioni aventi contenuto

patrimoniale

9 sconterà, quindi, l’imposta di registro in

misura fissa ex art. 11 della Tariffa parte

prima allegata al d.P.R. n. 131 del 1986

disciplinante appunto la registrazione degli atti

non aventi ad oggetto prestazioni a contenuto

patrimoniale

9 in tal senso anche la nota del 28 settembre

2004 dell’Agenzia delle Entrate

133

Le imposte indirette: l’atto

di dotazione di beni al trust

9È

quell’atto

di

dotazione,

ovvero

“segregazione” con il quale il disponente

(settlor)

attribuisce

i

beni

all’amministratore del trust (trustee)

9 Tale atto può essere mortis causa (trust

testamentario) o inter vivos

134

67

Il patto di famiglia e il trust

Atto di dotazione

mortis causa

9 Per l’imposizione indiretta si applica la lex

successionis

9 il SECIT in passato lo ha assimilato alla

sostituzione fedecommissaria con applicazione

delle speciali disposizioni di cui all’art. 45 del

D.Lgs n. 346 del 1990

9 ma, come osservato anche dal Consiglio

Nazionale del Notariato (Studio n. 80/2003/T),

i due istituti non sono assimilabili

segue

135

Differenze fra trust

testamentario e s.f.

9 nella sostituzione fedecommissoria necessitano alcuni

requisiti soggettivi non rinvenibili nel trust: (a)

l’istituito si deve trovare in uno stato di incapacità

legale e (b) è richiesto un vincolo di parentela

9 nella s.f. i beni costituiscono un patrimonio separato

ma i creditori personali dell’istituito possono agire sui

frutti dei beni oggetto della sostituzione; nel trust,

invece, i beni costituiscono un patrimonio separato

senza alcuna eccezione

9 infine, nel trust non c’è doppia successione e alla

morte del trustee non si ha alcuna attribuzione di

beni ai beneficiari.

136

68

Il patto di famiglia e il trust

Atto di dotazione

inter vivos

9 La citata delibera del SECIT aveva inizialmente

qualificato detto trasferimento come una

liberalità

con

conseguente

applicazione

dell’imposta sulle donazioni

9 tuttavia, l’atto di dotazione, pur non

avvenendo a titolo oneroso, è comunque

un’operazione dettata da interessi specifici e,

come tale, non retta da una causa di liberalità

9 in questo senso, oltre che la giurisprudenza di

merito, anche l’Amministrazione finanziaria la

quale, tuttavia è oscillante sulla individuazione

delle disciplina operante

segue

137

Atto di dotazione

inter vivos

9 Ag. Entrate, direzione regionale Liguria, parere

del 24 luglio 2003: imposta di registro in

misura

ordinaria,

secondo

le

aliquote

applicabili ai diversi beni trasferiti (art. 1 e 2

Tariffa parte prima)

9 Ag. Entrate, direzione centrale normativa e

contenzioso, nota del 28 settembre 2004:

registro al 3% ex art. 9 della Tariffa parte

prima (atti atipici a contenuto patrimoniale)

segue

138

69

Il patto di famiglia e il trust

Atto di dotazione

inter vivos

9 La giurisprudenza di merito ha recentemente

proposto un diverso orientamento basato dalle

più recenti posizioni assunte dalla Cort. Cass.

in tema di fondo patrimoniale

9 Con conseguente applicazione dell’imposta di

registro in misura fissa ex art. 11 della Tariffa

parte prima (atti non aventi contenuto

patrimoniale)

segue

139

Atto di dotazione

inter vivos

9 nella dotazione di beni in trust, come nel

fondo patrimoniale, infatti, non ha luogo alcun

tipo di trasferimento patrimoniale

9 l’intestazione dei beni passa formalmente dal

settlor al trustee per costituire una “massa

distinta” dal patrimonio di quest’ultimo, al

quale viene posto un limite di disponibilità, in

quanto essa è vincolata dalla destinazione

stabilita nel trust

140

70

Il patto di famiglia e il trust

Il trasferimento dei

beni ai beneficiari

9

Diverse sono le soluzioni ad oggi prospettate:

(1) se si considera la sua natura di trasferimento

senza corrispettivo, ma in adempimento di

obbligazioni assunte con l’istituzione del trust,

nonché l’assenza di qualsiasi intento liberale:

registro al 3% ex art. 9 della Tariffa

(2) se, invece, lo si associa ad una liberalità indiretta

realizzata dal disponente nei confronti dei

beneficiari: imposta sulle donazioni

141

Novità normative

9 L’art. 6 del D.L. 262/2006 nel dettare la nuova disciplina

delle imposte di successione e donazione, ha introdotto,

accanto a queste ultime, un’espressa menzione alla

“costituzione di vincoli di destinazione”

9 qualora si concordi nel ritenere che il trust sia un atto di

destinazione, la nuova normativa scioglierebbe i

precedenti dubbi interpretativi

9 l’imposta applicata secondo le modalità che si

descriveranno, dovrebbe infatti essere idonea a coprire

sia l’atto di dotazione che il trasferimento dei beni ai

beneficiari

segue

142

71

Il patto di famiglia e il trust

Novità normative

9 secondo la normativa ATTUALE (art.13 , l.

383/2001, comma 2-bis), gli atti di destinazione

aventi ad oggetto aziende o quote di partecipazioni

scontano il registro alle seguenti aliquote:

9 (a) 4%, se a favore del coniuge e di parenti in

linea retta, sul valore eccedente euro 100.000;

9 (b) 6% se a favore di parenti fino al 4° grado e di

affini in linea retta e collaterale (fino al 3° grado)

segue

143

Novità normative

9 Tali disposizioni saranno tuttavia oggetto di

nuove modifiche in sede di conversione del

D.L. 262/2006

9 Il disegno di legge di conversione, infatti,

disciplina gli atti di destinazione accanto alla

reintrodotta imposta sulle donazioni; e

determina le aliquote applicabili a tali atti

prescindendo dalla tipologia di bene trasferito

segue

144

72

Il patto di famiglia e il trust

Novità normative

9 Conseguentemente,

tutti

gli

atti

di

destinazione, realizzati all’interno del nucleo

familiare, dovrebbero essere tassati secondo

le seguenti aliquote:

9 (a) a favore del coniuge e dei parenti in linea

retta sul valore complessivo netto eccedente,

per ciascun beneficiario, 1.000.000 di euro: il

4%;

9 (b) a favore degli altri parenti fino al quarto

grado e degli affini in linea retta, nonché degli

affini in linea collaterale fino al terzo grado:

6%.

145

Le imposte dirette

9 Il trust viene normalmente riconosciuto, sia

dalla dottrina che dalla prassi, come un

autonomo soggetto d’imposta

9 Assimilato ad un ente non commerciale, viene

quindi assoggettato ad Ires

9 Il trust deve tuttavia presentare alcune

caratteristiche: (a) essere irrevocabile (con

riferimento ai rapporti con il settlor), (b)

essere

discrezionale

(con

riferimento

all’attività di gestione del trustee).

146

73