L’analytical review

L’ANALISI ECONOMICO-FINANZIARIA SVOLTA

NELLA FASE DI PIANIFICAZIONE E TESTING

Le procedure di analisi comparativa

L’analisi comparativa (analitycal review)

Utilizza particolari indicatori calcolati sui dati di bilancio per mettere in

relazione dati omogenei (di bilancio, di budget, contabili) di diversi

periodi al fine di:

capire l’andamento finanziario, patrimoniale e reddituale della società

e le sue implicazioni sul bilancio;

verificare la correttezza del bilancio;

individuare situazioni anomale o aree critiche da sottoporre a

particolari verifiche.

Può essere riferita a singoli valori di bilancio o a specifici indicatori

calcolati ricorrendo ai valori di bilancio, opportunamente integrati con

i dati fisico-tecnici relativi al processo produttivo.

Le procedure di analisi comparativa

Dal punto di vista temporale

Il revisore deve applicare le procedure di analisi comparativa come

procedure di valutazione del rischio :

a.

b.

c.

nella fase di pianificazione;

nella fase di interim;

nella fase di riesame globale del lavoro svolto (Final).

Le procedure di analisi comparativa

A) Fase di pianificazione:

l’obiettivo è quello di ottenere una comprensione dell’impresa e del

contesto in cui essa opera;

dall’accettazione dell’incarico, all’inizio dell’intervento.

B) Fase di Interim:

l’obiettivo è quello di valutare la rilevanza delle voci e degli

scostamenti al fine di individuare le aree di rischio da analizzare più

approfonditamente;

…e quindi:

di definire la natura, la tempistica, e l’ampiezza di altre procedure di

revisione.

Le procedure di analisi comparativa

Il principio di revisione n. 500 – Gli elementi probativi della

revisione – afferma che “Le procedure di analisi comparativa

consistono nella valutazione delle informazioni economicofinanziarie effettuata tramite lo studio di plausibili relazioni sia

tra dati economico-finanziari che tra dati di altra natura.

Le procedure di analisi comparativa comprendono anche l’analisi

di scostamenti e relazioni individuate che risultano incoerenti

con altre informazioni pertinenti o che differiscono

significativamente rispetto agli importi attesi”.

Le procedure di analisi comparativa

C) Nella fase finale del lavoro di revisione (Final) l’obiettivo è:

di comprendere se possono esistere degli errori nella redazione del

bilancio attraverso l’analisi della variazione dei dati esposti;

di avere una conferma alle conclusioni emerse dallo svolgimento della

revisione sulle singole voci di bilancio, contribuendo alla formazione

di un giudizio complessivo circa l’attendibilità del medesimo;

di identificare le aree che necessitano dello svolgimento di ulteriori

indagini.

Le procedure di analisi comparativa

Metodologia

Confronto dei dati e delle informazioni finanziarie,

patrimoniali ed economiche della società con altri dati

comparabili: l’analisi è formulata generalmente mediante il

raffronto di dati nel tempo e nello spazio (analisi degli

scostamenti):

confronto con dati relativi a periodi precedenti (es.: analytical

review);

confronto dei dati con il budget;

dati di settore;

andamento dei dati finanziari, patrimoniali ed economici.

Le procedure di analisi comparativa

Oggetto dell’analisi

Analisi globali:

bilanci d’esercizio;

bilanci consolidati di gruppo;

bilanci settoriali: di controllate, di divisioni, di settori di attività.

Analisi parziali o specifiche:

stato patrimoniale;

conto economico;

analisi delle commesse;

di patrimoni destinati ad uno specifico affare.

Analytical review

I dati devono essere comparabili ed omogenei:

al conto di Co.Ge. dell’anno in corso, dovrà corrispondere il medesimo

conto del periodo precedente. È importante la natura e non la

denominazione del conto;

devono riferirsi allo stesso periodo: es. 12 mesi per l’anno n e 12 mesi

per l’anno n-1;

i conti devono avere la medesima valuta;

deve essere stato adottato lo stesso schema di bilancio e del piano dei

conti: es. il conto economico dell’anno n riclassificato per natura,

l’anno n-1 riclassificato per destinazione conduce ad errate conclusioni.

Analytical review

Su quali scostamenti indagare?

Il revisore dovrà rivolgere l’indagine su quelle poste che, in base alla

conoscenza della società e all’entità delle variazioni (assolute e relative),

sono risultate anomale rispetto ad altre informazioni rilevanti o ai risultati

attesi. Il revisore deve considerare l’ammontare delle differenze tra i valori

attesi e quelli effettivi che può essere accettato senza effettuare ulteriori

indagini.

N.B.: Non tutte le variazioni sono oggetto di analisi, ma solo quelle

significative.

Analytical review

Quando una variazione è significativa?

Una variazione si definisce significativa quando ha una rilevante

incidenza sul risultato d’esercizio e sul patrimonio netto in base alla

soglia di materialità individuata in sede di pianificazione e/o finale

del lavoro.

Analytical review

In sintesi

Il principio di revisione n. 520 stabilisce che:

“… Quando le procedure di analisi comparativa individuano significative

fluttuazioni o relazioni non coerenti con altri dati ed informazioni o che si

discostano dai risultati attesi, il revisore deve svolgere ulteriori indagini

ed ottenere adeguate spiegazioni nonché appropriati elementi probativi”.

Procedure di analisi comparativa:

l’analisi di bilancio

Analisi di bilancio: premessa

L’ analisi di bilancio può essere utilizzata per diverse finalità e da diversi

attori:

Scopo

Utilizzatore

Area finanza, programmazione

e

controllo,

imprenditore,

amministratori,

funzione

interna di controllo di gestione

Verifica

delle

performance

aziendali, rispetto del budget,

controllo di gestione

Analisti finanziari

Analisi

degli

andamenti

finanziari

ed

economici,

benchmarking, rispetto delle

previsioni

Auditor

Verifica della sostenibilità della

continuità

aziendale,

correttezza dei dati di bilancio

Analisi di bilancio

Ricordiamo che ….

Per “procedure di analisi comparativa” s’intende l’analisi di indici ed

andamenti di dati finanziari, patrimoniali ed economici significativi

(Principio di revisione 520)

Fonti dell’informazioni per l’analisi di bilancio:

Bilancio d’esercizio

Stato patrimoniale

Conto economico

Nota integrativa

Dati gestionali

L’analisi dello stato patrimoniale

Solvibilità, solidità e liquidità

Il fabbisogno di finanziamento corrente

Riclassificazione secondo il criterio

finanziario

ATTIVO

Raggruppiamo le poste dell’attivo in due principali macro-categorie,

distinte in relazione alla propensione di ogni singolo impiego a

ritornare in forma liquida entro o oltre l’anno (tempo di realizzo)

PASSIVO

Raggruppiamo le poste del passivo in tre principali macro-categorie,

distinte l’una dall’altra in relazione al momento in cui dovranno

essere annullate le fonti (tempo di estinzione)

Con il CRITERIO DI LIQUIDITA’

Il “criterio

generale...

si guardaguida”

alla “facilità“

con la quale

le poste patrimoniali possono dare luogo

a movimenti di moneta

ATTIVITÀ

PASSIVITÀ

produzione di…

assorbimento di…

Il criterio di liquidità decrescente

Ragionando in questi terini...

•cassa e banche

•titoli di Stato

•crediti a BT

ATTIVITÀ

•magazzino

•ratei e risconti CORRENTI

•immobili

•impianti

•brevetti

•partecipazioni

•crediti a m-l t

ATTIVITÀ

FISSE

f

a

c

i

l

i

t

à

PASSIVITÀ

CORRENTI

PASSIVITÀ

DIFFERITE

CAPITALE

NETTO

•banche c/c

•fornitori

•debiti tributari

•ratei e risconti

•mutui passivi

•TFR

•obbligazioni

•capitale sociale

•riserve

•utili (perdite)

La vera finalità conoscitiva, dunque...

capacità di far fronte

agli impegni di

pagamento

tempo per

tempo

liquidità

solvibilità

finanziario …

Il loro confronto definisce il baricentro dello stato

patrimoniale finanziario

ATTIVITÀ

CORRENTI

AC

future

entrate

“potenziali”

nel breve

PASSIVITÀ

CORRENTI

PC

CCNf

future

uscite

“potenziali”

nel breve

I tre principi per la progettazione della struttura finanziaria

1. L’attivo a breve deve essere finanziato preferibilmente con il

passivo corrente

ATTIVO A BREVE

Passivo corrente

2. L’attivo fisso deve essere finanziato esclusivamente con

il passivo consolidato

Passivo a m/lungo

ATTIVO FISSO

Mezzi propri

3. La liquidità immediata e quella differita dovrebbero coprire

il passivo corrente

Liquidità differita

Liquidità immediata

Passivo corrente

Situazione scolastica: il valore dell’attivo fisso equivale al

passivo consolidato

ATTIVO A BREVE

Passivo corrente

Passivo a m/lungo

ATTIVO FISSO

Mezzi propri

Situazione fisiologica: l’attivo fisso è completamente coperto

dai mezzi propri e dal passivo a m/l termine

Margine di struttura POSITIVO: (Passivo di lungo+MP)-Attivo fisso

Margine di disponibilità POSITIVO: Attivo corrente – Passivo corrente

Passivo corrente

ATTIVO A BREVE

Passivo a m/lungo

ATTIVO FISSO

Mezzi propri

Situazione patologica: l’attivo fisso è coperto parzialmente anche

con il passivo corrente

Margine di struttura NEGATIVO: (Passivo di lungo+MP)-Attivo fisso

Margine di disponibilità NEGATIVO: Attivo corrente – Passivo corrente

ATTIVO A BREVE

Passivo corrente

ATTIVO FISSO

Passivo a m/lungo

Mezzi propri

L’utilità per la revisione

L’analisi della solvibilità, solidità e liquidità finanziaria

consente di esprimere un giudizio complessivo sulla

situazione finanziaria aziendale;

Situazioni particolarmente critiche emerse con l’analisi

finanziaria potrebbero portare il revisore ad esprimere un

giudizio con rilievi a causa di situazioni di incertezza;

Individuazione di trend anomali dei due margini (MS e

CCNf) nel tempo, dovuti a possibili errori in alcune voci di

bilancio

ESPRESSIONE DEL GIUDIZIO DI REVISIONE

Incertezze

Si riferisce a circostanze atte ad influenzare il bilancio

connesse azioni o eventi futuri ed incerti al di fuori del

controllo degli amministratori alla data di redazione del

bilancio

Es.: incertezze in merito alla “continuità aziendale” (going

concern” ISA 570

ESPRESSIONE DEL GIUDIZIO

Incertezze – Approfondimento sulla continuità aziendale

Il Documento Banca d’Italia/Consob/Isvap n.2 del 6

febbraio 2009, ispirato al documento 570, prevede

specifiche procedure di revisione per valutare la continuità

aziendale

La ratio di tale documento è quella di evitare la disclosure

di informazioni poco attendibili in un momento di crisi

economico-finanziaria

Adobe Acrobat

Document

ESPRESSIONE DEL GIUDIZIO

Incertezze – La procedura di revisione (1)

1. Analisi di indici economico-finanziari, gestionali e di altri

indicatori

1.

2.

3.

Cash flow, Margine di struttura secondario, Posizione finanziaria

netta, Margine di disponibilità (o Capitale circolante netto

finanziario), indici di redditività (Ebit, Ebitda)

Perdita di amministratori o dirigenti chiave ed incapacità di

sostituirli, perdita di mercati, commesse e contratti rilevanti per

l’economia dell’azienda

Capitale ridotto al di sotto dei limiti legali, contenziosi legali e fiscali

che potrebbero portare ad obblighi di risarcimento che l’impresa

non è in grado di rispettare, probabili modifiche legislative a danno

dell’impresa

ESPRESSIONE DEL GIUDIZIO

Incertezze – La procedura di revisione (2)

1. Qualora dall’analisi per indici emergano eventi o

circostanze che possono far sorgere dubbi significativi

sulla continuità aziendale il revisore deve:

1.

2.

3.

4.

5.

Esaminare i piani d’azione futuri

Raccogliere elementi probativi sufficienti per confermare o meno

l’esistenza di incertezze significative

Ottenere elementi probativi sufficienti per valutare la fattibilità dei

piani

Stabilire se sono emersi ulteriori fatti o informazioni dopo la data di

redazione dei piani

Richiedere alla direzione delle attestazioni scritte sui piani d’azione

ESPRESSIONE DEL GIUDIZIO

Incertezze – La procedura di revisione (3)

1. Nel caso di eventi o circostanze che generano dubbi sulla

continuità aziendale, gli amministratori devono fornire

adeguata informativa in merito a tali incertezze

2. Il revisore dovrà valutare se il bilancio:

1.

2.

Descrive adeguatamente i principali eventi o circostanze che

generano incertezze significative sulla continuità aziendale, ed i

piani posti in essere dalla direzione per fronteggiarli

Evidenzia chiaramente il rischio di non poter realizzare le attività ed

estinguere le passività dell’azienda

ESPRESSIONE DEL GIUDIZIO

Incertezze – La procedura di revisione (4)

1.

Se l’informativa fornita è adeguata ma sussiste un

incertezza il revisore esprime un giudizio senza rilievi ma

inserisce un paragrafo d’enfasi nella sua relazione

1.

2.

Per sottolineare l’esistenza dell’incertezza

Per richiamare l’attenzione sull’informativa offerta in bilancio

Se l’incertezza significativa non sussiste non è richiesto il

paragrafo d’enfasi

3. Se l’incertezza esiste ma non è significativa può essere

inserito il paragrafo d’enfasi

4. Se esistono molteplici significative incertezze il revisore può

dichiarare l’impossibilità ad esprimere un giudizio

2.

L’analisi del conto economico

Gli indici di efficienza

Gli indici di variazione temporale

La redditività delle vendite

Il conto economico a valore aggiunto

Costi - Ricavi della produzione ottenuta

• E’ adatto per confronti con aziende

concorrenti o con standard di mercato

Costi strutturali e di

lavoro dipendente

(Struttura tecnica e

organizzativa)

Relativi a fattori

produttivi correnti

(diversi dal lavoro

dipendente)

Foglio di lavoro di

Microsoft Excel

Vendita di prodotti

Altri ricavi di esercizio

Incremento magazzino prodotti

Prodotto di esercizio

Costi Esterni

Spese di utilizzo materie

Margine Industriale Lordo

Altre spese operative

Valore Aggiunto

Costi Interni

Spese di personale

Margine Operativo Lordo

Quote di ammortamento

Reddito Operativo

Struttura Conto Economico Gestionale

Descrizione

Valore della produzione

Costi della produzione

Risultato

....

Risultato

....

Risultato

....

Risultato

....

Risultato

operativo caratteristico

operativo globale

ordinario

lordo

netto

Anno t

Valori %

100%

Anno t-1

Valori %

100%

Variazioni

Assolute %

L’utilità per la revisione

Situazioni particolarmente critiche emerse con l’analisi economica

potrebbero portare il revisore ad esprimere un giudizio con rilievi a

causa di situazioni di incertezza, specialmente se coniugate con

quanto emerso nella precedente analisi finanziaria;

Gli indici di incidenza percentuale dei costi sul VPO, se osservati nel

trend temporale, permettono di individuare situazioni anomale e di

circoscrivere aree da sottoporre ad ulteriore indagine;

Un esempio è dato dall’aumento ingiustificato dell’incidenza dei costi delle

materie prime, che potrebbe essere dovuta ad una errata contabilizzazione dei

consumi, sottostimati per effetto di ritardi o errori negli scarichi di magazzino.

Diminuzione dell’incidenza dei costi dell’energia elettrica sul VPO, dovuta ad

esempio ad una mancata registrazione del rateo passivo per le fatture passive

ancora da ricevere

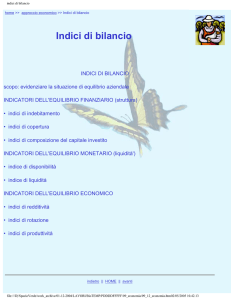

L’analisi di ulteriori indici

Gli indici di redditività

Gli indici di efficienza finanziaria corrente

L’incidenza degli ammortamenti

L’incidenza degli oneri finanziari

Analisi degli indici: redditività

Gli indici di redditività analizzano la redditività

dell’azienda e le principali leve che ne guidano la

dinamica:

Return on Equity (ROE) – Redditività dei mezzi propri

Return on Investment (ROI) - Redditività degli Investimenti

Return on Sales (ROS) - Redditività delle Vendite

Analisi degli ulteriori indici

Gli altri principali indici utilizzabili dal revisore per le sue indagini sono:

Rotazione del capitale investito

Tempo medio di incasso

Debiti commerciali/Costi di acquisto * 365

Tasso di incidenza ammortamenti

Rimanenze finali di materie/Costi Consumo materie *365

Tempo medio di pagamento dei debiti

Rimanenze finali prodotti/Ricavi di vendita * 365

Tempo medio di giacenza delle scorte di materie

Crediti commerciali/Ricavi di vendita *365

Tempo medio di giacenza delle scorte di prodotti

Vendite/Capitale investito

Ammortamenti/Costo storico delle immobilizzazioni

Tasso di incidenza degli oneri finanziari

Oneri finanziari/(Debiti finanziari finali+Debiti finanziari iniziali)/2

L’utilità per la revisione

Gli indici di efficienza finanziaria segnalano possibili criticità nel

ciclo attivo, nel magazzino e nel ciclo passivo qualora i tempi medi

siano fortemente elevati;

Assenza di una adeguata procedura di sollecito per la riscossione dei crediti

scaduti

Mancanza di produzione di un report con le fatture passive in ordine di scadenza

Gli indici di efficienza finanziaria possono segnalare anche la

necessità di verifica dei criteri di valutazione delle voci del

circolante

Un tempo medio di incasso molto elevato rispetto al periodo precedente richiede

da parte del revisore una attenta verifica della congruità del fondo di svalutazione

crediti stanziato in bilancio

Gli indici di efficienza finanziaria possono segnalare anche possibili

errori nella rilevazione

Un tempo medio di giacenza materie particolarmente ridotto potrebbe derivare

dalla presenza di errori nella procedura di inventario o nella tenuta del conto

magazzino materie prime

L’utilità per la revisione

Una variazione nell’aliquota media di ammortamento

segnala:

Una variazione nei criteri di ammortamento adottati;

Errori nella rilevazione degli ammortamenti e/o nell’aggiornamento

della contabilità cespiti

Una variazione nell’incidenza degli oneri finanziari

segnala:

Errori nella rilevazione degli oneri finanziari in conto economico,

dovuta ad esempio alla mancata registrazione di un rateo passivo in

sede di scritture di chiusura

Il percorso per l’analisi economico-finanziaria

ROE

Rn/Ro

ROI

Ci/Cp

Turnover Ci

ROS

-

-

Ro globale/Ro

R.ordinario/Ro

globale

R.lordo/R.ordinario

Rn/R.lordo

-

Consumo

materie/vendite

Costi personale/vendite

Ammortamenti/vendite

-

Efficienze interne

Efficienze esterne

-

Regime di variabilità dei

costi

Grado di leva operativa

-

-

Tempi medi incasso

Tempi medi pagamento

Tempi medi giacenza

Rotazione

immobilizzazioni

-

Rigidità/elasticità

impieghi

Autonomia/

dipendenza

finanziaria

Margine di

disponibilità

Margine di

tesoreria primario

Margine di

tesoreria

secondario