Corso di Management

A.A. 2010/2011

Dispense

Dispensa 3.

La funzione finanziaria.

L’ambito del controllo finanziario, economico ed organizzativo

1

Capitolo III. L’ambito del controllo finanziario, economico ed organizzativo

Introduzione

1. L‟analisi economico-finanziaria

2. Gli strumenti per la pianificazione economico-finanziaria

Prospetto fonti-impieghi;

prospetto flussi monetari;

piano di cassa;

budget.

3. Le decisioni di investimento e di finanziamento

3.1. La valutazione dei progetti di investimento.

3.2. La scelta delle fonti di finanziamento.

3.3. La potenzialità economico-strutturale dell’impresa.

4. La valutazione delle imprese

La valutazione dell’impresa dagli elementi di bilancio (i principali indici di redditività, i principali indicatori

relativi alla struttura patrimoniale e composizione del capitale-margine di struttura, indici di copertura del

capitale…).

I metodi tradizionali di valutazione (reddituale, patrimoniale, misto, finanziario);

L’ UDCF di Rappaport;

La valutazione mediante i multipli di mercato.

5. La valutazione della performance aziendale

L’eva

La Balanced Scorecard

6. Le crisi d‟impresa come alterazione degli equilibri fondamentali.

Patologia e crisi

Sintomi del disequilibrio

economico

finanziario

patrimoniale

2

Introduzione

Le problematiche della finanza aziendale iniziano a svilupparsi come tematica ad autonomo

approfondimento a partire dai primi anni del XX secolo. Nei primi tempi, l‟ambito di applicazione e di

studio di tale funzione riguardava essenzialmente il punto di vista del soggetto finanziatore (in

particolare la banca) e trattava principalmente le questioni relative alle operazioni ed agli strumenti di

finanziamento; sviluppava, cioè, analisi relative alle istituzioni finanziarie, agli strumenti finanziari ed alle

operazioni di finanziamento. Con l‟arrivo, nei primi decenni del „900, dello sviluppo diffuso delle realtà

aziendali, il punto di osservazione cambia e diventa quello del decisore, di colui che compie le scelte

all‟interno dell‟azienda (responsabile finanziario o treasurer) e questo cambiamento di prospettiva

connota gli studi di finanza con l‟accezione di „aziendale‟. Lo svilupparsi di questa disciplina è correlato

all‟importanza data ai processi decisionali aziendali relativi alla scelta delle fonti di finanziamento ed ai

relativi impieghi di capitale, scelte che diventano sempre più importanti, man mano che le imprese

assumono grandi dimensioni. La finanza di questo periodo, quindi, che viene definita “finanza

tradizionale”, valuta in maniera preponderante il reperimento delle fonti utili per effettuare determinati

investimenti e valutarne la convenienza a livello strategico, per cui tralascia le decisioni di carattere

operativo; il compito della finanza tradizionale è, dunque, quello di reperire i finanziamenti per coprire i

fabbisogni generati dalle decisioni strategiche prese dai vertici aziendali, scegliendo le fonti meno

costose possibile. A partire dagli anni ‟50, ma con una maggiore diffusione negli anni ‟70 ed ‟80, inizia

ad affermarsi il concetto di „nuova finanza‟, la cui prima definizione è stata attribuita a Rubinstein, che

si ispira alla teoria del portafoglio ed a quella della utilità1. Tale approccio si è innestato sullo sviluppo

della finanza allargata, che fa ampio ricorso a metodologie matematiche e statistiche per la valutazione e

l‟analisi delle scelte finanziarie. Scopo, infatti, della nuova finanza è la formulazione di teorie e modelli

di equilibrio generali che permettano di spiegare i comportamenti di tutti gli operatori coinvolti nel

processo di allocazione delle risorse in condizioni di incertezza, sulla base di ipotesi semplificatrici e

tramite il metodo della deduzione2. A questo proposito, appare utile richiamare un importante

contributo derivante dalla psicologia ed, in particolare, da due studiosi, Daniel Kanheman ed Amos

La teoria dell‟utilità basa la valutazione delle scelte d‟investimento sulla definizione di una funzione di utilità associata a

ciascun individuo (che rappresenti la sua „avidità‟ e la sua avversione al rischio); la sua prima formulazione è attribuita a

Bernoulli. Tale teoria dimostra che, a date ipotesi, esiste una funzione in grado di rappresentare le preferenze di un individuo

e di ordinare i progetti di investimento tramite un criterio di media-varianza. Tale criterio viene, peraltro, ripreso nella

formulazione della teoria di portafoglio che, invece, è attribuita a Markowitz. Egli sostiene che per costruire un portafoglio

efficiente occorre individuare una combinazione di titoli tale da minimizzare il rischio e massimizzare il rendimento

complessivo del portafoglio e che rientrino in una „frontiera‟ efficiente; per far sì che ciò accada, i titoli che compongono il

portafoglio dovranno essere non perfettamente correlati. Per ulteriori approfondimenti, si rimanda a P. Wilmott, “Finanza

quantitativa”, 2003, Egea.

2 Lo strumento che più facilmente rappresenta le nuove tendenze è il CAPM, Capital Asset Pricing Model, ed i modelli

applicativi che lo sviluppano.

1

3

Tversky e dalla “Prospect theory” che i due autori svilupparono dalla fine degli anni ‟70 in poi e che

ricalca l‟impostazione della teoria dell‟utilità3.

I nuovi modelli, infatti, cercano di proporre soluzioni al problema dell‟allocazione delle risorse ottimale

prendendo in considerazione il comportamento degli investitori, l‟andamento dei mercati finanziari e la

scelta delle tipologie di impieghi. Accanto a tali modelli, inoltre, la finanza ha coinvolto sempre più le

altre funzioni di gestione; in tal senso, sono sempre più frequenti le operazioni svolte con il fine di

garantire la copertura dei rischi aziendali tramite il ricorso a strumenti derivati (future, opzioni, swap…).

Tutto ciò ha portato, a differenza del primo approccio tradizionale, alla necessità di considerare anche

l‟aspetto strategico, oltre a quello operativo. Da qui, un‟evoluzione della finanza sia in senso sistemico,

che comporta, cioè, una visione globale dell‟azienda e delle problematiche finanziarie ad essa legate, sia

in senso specialistico, come utilizzo di strumenti e tecniche sempre più sofisticati. Entrambe queste

tendenze, comunque, hanno come unico fine quello di gestire la dinamica dei flussi finanziari, nel senso

di offrire un supporto determinante nelle scelte di investimento e di finanziamento, sia a livello tatticooperativo che strategico, senza dimenticare le interrelazioni che esse hanno con l‟esterno dell‟azienda (e

con i mercati finanziari in particolare), avvalendosi di tutti gli strumenti che possono essere utili per

migliorare la performance aziendale e ridurre il rischio legato alla specifica attività.

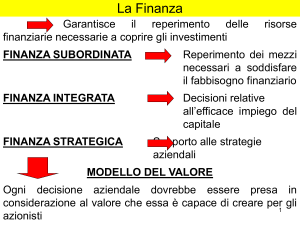

Nella funzione finanziaria come oggi è intesa, pertanto, si comprende il complesso di decisioni e di

operazioni volte a reperire e ad impiegare i fondi aziendali; essa, quindi, può essere definita come l‟area

aziendale che si occupa del governo e della gestione delle risorse finanziarie. Anche se in alcuni casi le

decisioni ad essa legate possono esser prese con una maggiore autonomia e, talvolta, può anche

rappresentare un centro di profitto a sé stante, questa funzione dell‟impresa dovrebbe avere un ruolo

strumentale e di supporto alla gestione caratteristica e perdere, di conseguenza, qualsiasi spinta

speculativa per restringere il suo campo d‟ azione alla selezione delle fonti di finanziamento ed alla

programmazione degli investimenti.

In genere, la funzione finanziaria è ricoperta dal manager finanziario nelle imprese di grandi dimensioni

e dall‟imprenditore stesso in quelle di piccole dimensioni. Il responsabile della funzione finanziaria è

chiamato Chief Financial Officer (CFO) ed, in quanto responsabile, supervisiona le seguenti attività:

amministrazione e bilancio; pianificazione e controllo; finanza4. Attraverso queste leve, il CFO può

esercitare appieno le proprie funzioni e raggiungere gli obiettivi, sia a livello strategico che operativo,

che rientrano nell‟area di tale funzione. Da ciò si deduce che essa rappresenta la funzione che più di

tutte evidenzia la necessità che vi siano processi di pianificazione, programmazione e controllo delle

scelte aziendali e la loro adeguatezza.

3

4

Si rimanda a quanto detto in precedenza in Management sistemico vitale, pp. 11 e ss., Barile.

Geminosrl.it

4

L‟aspetto operativo che la funzione deve considerare assieme a quello strategico, come prima indicato,

determina la necessità di fornire sostegno all‟attività industriale, affinché possa fornire risorse ed

incentivare il processo di creazione di valore proprio del business in cui l‟azienda opera. In tal senso, i

tre obiettivi che dovrebbero essere raggiunti sono: coprire il fabbisogno finanziario aziendale;

individuare la migliore allocazione delle risorse ottenute; definire una strategia di sviluppo che non

comprometta gli equilibri aziendali.

La gestione della funzione finanziaria deve, dunque, essere inquadrata sotto diversi profili5:

un profilo strategico che fa riferimento alla programmazione di lungo periodo degli investimenti

e della loro copertura;

un profilo tattico/operativo relativo alla implementazione, gestione e controllo delle decisioni

prese nel lungo e nel breve tempo.

Di fatto, quindi, la funzione finanziaria può essere definita come una funzione strategica di supporto,

soprattutto nella ricerca di nuove forme di finanziamento che permettano un sempre maggiore sviluppo

dell‟impresa, nell‟individuazione di opportunità di investimento ad elevato valore aggiunto nonché nel

controllo di performance aziendali.

L‟azione di governo, pertanto, facendo leva sulle potenzialità della struttura per cogliere le opportunità

presenti nel contesto in cui il sistema impresa opera, avrà come fine ultimo quello di garantire la

sopravvivenza dello stesso6. Il fine che generalmente viene attribuito all‟impresa, che può essere

ricercato nella massimizzazione del valore (generalmente azionario7), diventa un obiettivo strumentale a

quello principale che è, appunto, la sopravvivenza; quest‟ultima, d‟altronde, diviene più probabile se il

sistema, tramite l‟azione di governo, riesce a generare valore. Allo stesso modo, l‟obiettivo della

funzione finanziaria può essere individuato nel garantire un ritorno delle risorse investite nell‟impresa

con un maggior valore. Tale accrescimento si verifica quando gli investimenti realizzati sono in grado di

generare nel tempo un rendimento che sia

superiore al costo delle risorse reperite per il loro

finanziamento. In questo caso, si può dire che la gestione finanziaria abbia creato valore. Tale obiettivo,

tuttavia, si complica in scenari, come quello recente, caratterizzati da un‟accentuazione della

competizione su ogni fronte, da un aumento dell‟incertezza, che determina, sul sistema impresa, la

contrazione dei margini di profitto, l‟instabilità dei modelli di business e, di conseguenza, un aumento

del rischio. Le conseguenze di questi cambiamenti

sulla funzione finanziaria diventano evidenti

soprattutto in ambito previsionale; stilare piani e formulare previsioni attendibili che risultino poi utili al

processo decisionale rappresenta un elemento fondamentale, soprattutto se si pensa alla conseguente

S. Sciarelli, 2002, cedam.

G. M. Golinelli, L‟approccio sistemico al governo dell‟impresa, II, 2000, Cedam.

7 La generazione di valore riguarda sempre il valore azionario o può, invece, estendersi ad una nozione che includa l‟intero

sistema impresa? La risposta dipende, ovviamente, dalla rilevanza di ciascuna delle due entità: ogni impresa, infatti, può

individuare nella proprietà o nel sistema in genere l‟interlocutore privilegiato; la scelta dipenderà da quale dei due esercita

una maggiore pressione o è percepito con maggiore importanza, cfr. Golinelli op.cit.

5

6

5

necessità di indirizzare le strategie aziendali prima ed i processi operativi poi nella giusta direzione.

Secondo l‟approccio seguito, quello finanziario si caratterizza come un „sistema‟, con un organo di

governo ed una struttura operativa, articolata in mercati ed intermediari finanziari, di ordine „L+1‟ (per

cui verrà definito in seguito sovra-sistema), laddove il sistema impresa viene definito di ordine „L‟. I

rapporti tra il sistema impresa ed il sovra sistema finanziario sono determinanti per la finalità di

sopravvivenza del primo; il „meccanismo‟ che regola i rapporti tra queste due entità è quello di rischiorendimento, che determina l‟esigenza che vi sia un‟accurata cultura del rischio all‟interno del sistema

impresa e che l‟organo di governo abbia la capacità di valutare i rischi connessi a scelte strategiche

complesse. Tutte le scelte prese dall‟organo i governo volte ad assicurare la sopravvivenza del sistema

vitale avranno come principali finalità la ricerca di consonanza strutturale e di risonanza sistemica con il

sovra-sistema finanziario, che rappresentano, pertanto, l‟obiettivo ultimo cui una gestione finanziaria

efficiente deve tendere.

Di conseguenza, le sfide future per la funzione finanziaria possono essere evidenziate nella necessità,

per le imprese, di dotarsi di adeguate strutture e strumenti che permettano di ridurre margini di errore

nelle previsioni, di possedere una „abilità finanziaria‟ che sia in grado di utilizzare strumenti e tecniche

finanziarie innovativi, di avere la capacità di anticipare i cambiamenti del mercato tramite una stretta

relazione con gli interlocutori rilevanti del sovra sistema finanziario, tutto orientato a ricercare le

condizioni migliori per tendere a garantire la sopravvivenza dell‟impresa.

Tale impostazione è necessaria per comprendere gli argomenti che saranno trattati in seguito e che

rientrano, per la maggior parte, in scelte di carattere strategico. Il richiamo alla consonanza ed alla

risonanza, strettamente legate ai concetti di varietà informativa precedentemente illustrati, saranno

fondamentali per comprendere in che modo l‟organo di governo prende decisioni relative, ad esempio,

alla composizione ottimale del capitale, alla gestione delle crisi, alla scelta dei metodi di valutazione.

6

1. L’analisi economico-finanziaria

Si è detto che l‟obiettivo della funzione finanza è quello di cercare le fonti che riescano a garantire il

migliore ritorno sugli investimenti individuati, sia nell‟ambito delle decisioni strategiche che dei processi

operativi. Per far questo, tuttavia, è necessario che il governo delle fonti e degli impieghi rispecchi i tre

equilibri fondamentali di gestione: economico, finanziario e monetario.

Tali equilibri si formano dalla interazione tra la struttura finanziaria dell‟impresa e la sua posizione di

mercato: i flussi in uscita, infatti, devono trovarsi in equilibrio con i corrispondenti flussi in entrata; le

risorse che derivano da processi più strettamente produttivi devono trovare il loro equilibrio nei mercati

di destinazione tramite la realizzazione dei correlati ricavi; gli investimenti e gli impieghi che

costituiscono componenti dell‟attivo devono trovare la propria copertura nelle corrispondenti fonti di

finanziamento indicate come passività e netto. Meglio, l‟equilibrio economico è l‟equilibrio tra costi e

ricavi: l‟impresa dovrebbe riuscire a generare ricavi che siano almeno uguali ai costi sostenuti;

l‟equilibrio monetario è l‟equilibrio tra entrate ed uscite: i flussi in entrata devono almeno coprire i flussi

in uscita; l‟equilibrio finanziario riguarda la necessità che gli impieghi riescano almeno a remunerare le

fonti. Ad ognuno di tali equilibri, pertanto, è associata una caratteristica dell‟impresa: l‟equilibrio

economico garantisce l‟economicità; l‟equilibrio finanziario la solvibilità; l‟equilibrio monetario la

liquidità8.

Questa logica degli equilibri di gestione ricalca, ovviamente, una visione che ha nel bilancio lo

strumento di riferimento dell‟azienda; i concetti di costo e ricavo, di entrata ed uscita, di investimento,

di finanziamento sono considerati interdipendenti ed impattanti sull‟assetto complessivo d‟impresa.

Nella dottrina statunitense, invece, l‟approccio più diffuso ritiene che le strategie economico-finanziarie

abbiano il compito di massimizzare il valore dell‟impresa per i portatori del capitale di rischio. La

prospettiva, pertanto, è tipicamente finanziaria, anche se le dinamiche dell‟impresa non vengono viste

come staccate, ma come interdipendenti. Secondo, quindi, un‟impostazione differente da quella

tradizionale fin qui proposta9, i principi cardine su cui si basa la funzione finanza sono tre:

principio di investimento: investire in attività e progetti con rendimento atteso superiore ad

una certa soglia minima di rendimento;

principio di finanziamento: scegliere una struttura finanziaria che massimizzi il valore di

ciascun investimento e sia in linea con la tipologia di investimento da effettuare;

8

9

Sciarelli, Economia e gestione, Cedam 2002.

Damodaran, Finanza aziendale, Apogeo, 2006.

7

principio dei dividendi: restituire il denaro ai proprietari dell‟impresa ogniqualvolta non vi

siano opportunità alternative redditizie.

L’ottica appena descritta, di matrice, appunto, statunitense, è un’ottica totalmente differente

da quella degli equilibri precedentemente proposta, dal momento che tale visione prende come

punto di riferimento gli azionisti e la loro prospettiva di ricevere un ritorno dal possesso di

azioni; le scelte del management, pertanto, saranno prese con l’obiettivo di massimizzare il

valore per tali categorie di soggetti.

E‟ chiaro che, nonostante la prospettiva sia diversa, i requisiti che una struttura finanziaria solida deve

possedere risultano coincidere con l‟impostazione sopra descritta.

Gli equilibri fondamentali, inoltre, sono tra loro interdipendenti per gli effetti che il ciclo ricavi/costi

genera sul fabbisogno di capitale e sui flussi di cassa. Costi e ricavi “anticipati” o “differiti” generano

uno sfasamento temporale tra la manifestazione economica e quella monetaria che rende necessaria

un‟attenta programmazione e gestione delle risorse finanziarie10. La relazione fra il ciclo economico e

quello finanziario dipende dal ciclo monetario dell‟impresa ed, in particolare, dalle dilazioni concesse a

clienti ed ottenute dai fornitori. La relazione fra i due cicli è influenzata in parte dalle prassi commerciali

ed in parte dal potere contrattuale dell‟impresa rispetto agli altri componenti della filiera.

Di seguito, una rappresentazione dei cicli di gestione11.

Anche se la programmazione di competenza dell‟alta direzione e la relativa attuazione nella gestione finanziaria possono

non coincidere, in questa funzione aziendale è più frequente l‟accentramento dei compiti in una Direzione Finanziaria che

partecipa anche alla definizione delle politiche generali di gestione di altre funzioni.

11 F. Fontana, M. Caroli, Economia e gestione dell‟impresa, ed. Mc Graw-Hill.

10

8

Da ciò deriva che l‟impresa ha bisogno di capitali per finanziare i processi di investimento e per far

fronte alla gestione corrente e l‟ammontare di questo capitale varia di entità e tipologia a seconda della

fase in cui essa si trovi; nel caso di costituzione, per creare la struttura aziendale e finanziare le esigenze

di avviamento; in situazione di normale funzionamento, per alimentare il processo di investimento nelle

immobilizzazioni e le altre esigenze di gestione. Generalmente, il fabbisogno di un‟impresa può

riguardare il capitale fisso (immobilizzazioni materiali, immateriali finanziarie, per lo svolgimento dei

processi con riferimento sia alle funzioni di produzione, che e quelle di commercializzazione e di

amministrazione) o il capitale circolante (investimenti che servono per alimentare l‟attività operativa).

L‟intensità del tipo di fabbisogno, ovviamente, dipende sia dalle caratteristiche del settore in cui

l‟impresa opera che dalle sue peculiarità gestionali. La stima del fabbisogno finanziario netto (Attivo

corrente - Passivo corrente) deriva in genere dallo studio della dinamica finanziaria compresa degli

effetti economici della gestione, utilizzando l‟analisi dei flussi di capitale circolante e l‟analisi dei flussi

monetari con lo scopo di conservare sia la solvibilità (equilibrio finanziario) dell‟impresa che la sua

liquidità (equilibrio monetario). Per far sì che le scelte che riguardano la copertura del fabbisogno siano

coerenti con la struttura operativa e finanziaria dell‟impresa, è necessario che rispettino determinati

criteri12:

omogeneità: tra fonti ed impieghi;

elasticità: intesa come la possibilità di ampliare le fonti di finanziamento;

flessibilità: intesa come la possibilità di variare la struttura finanziaria a seconda del fabbisogno;

economicità: che consiste nello scegliere fonti di finanziamento che massimizzano lo spread tra

costo e rendimento delle fonti.

Nella scelta delle fonti di finanziamento l‟impresa dovrebbe cercare di utilizzare capitali omogenei

rispetto al tipo di fabbisogno da coprire (se l‟impresa ha intenzione di acquistare un bene durevole,

dovrebbe finanziarlo con fonti a lungo termine); spesso il principio dell‟omogeneità non è rispettato a

causa di un eccessivo ricorso a fonti di finanziamento di breve durata per la loro maggiore semplicità di

accesso. La flessibilità permette ad una struttura finanziaria di modificarsi in rapporto all‟evoluzione del

tipo di fabbisogno, sia in termini quantitativi che di tipologia di risorse; essa si traduce nella possibilità

di migliorare il risultato finanziario liberando o attraendo fondi in funzione delle prospettive di ritorno

economico. Una struttura finanziaria, invece, è tanto più elastica quanto maggiori sono le possibilità

quali-quantitative di espanderla. I responsabili della gestione finanziaria avranno più scelte disponibili

per incrementare i fondi aziendali migliorando l'ottimizzazione della scelta delle fonti. Pertanto, se

aumenta l‟indebitamento bancario a breve, la struttura finanziaria diviene più flessibile perché questa

12

Sciarelli, Egi, Cedam 2002.

9

fonte può essere utilizzata in maniera strumentale alle necessità dell‟impresa; aumentando, invece, la

dotazione di capitale proprio, la struttura finanziaria diviene più elastica perché aumentano le

opportunità di accedere ad altre fonti di terzi (indebitamento). Gli obiettivi precedenti, infine, devono

necessariamente accompagnarsi a quello dell‟economicità: le scelte finanziarie devono tendere alla

massimizzazione del differenziale fra rendimento dell‟investimento e costo del capitale.

Le scelte relative alla struttura finanziaria, da ultimo, devono cercare anche di minimizzare gli oneri

finanziari legati all‟indebitamento ed il rischio finanziario. Tuttavia, la deducibilità degli oneri finanziari

per l‟impresa può, invece, far propendere per un incremento dell‟indebitamento bancario13. Anche gli

effetti della “leva finanziaria”14, in condizioni favorevoli di mercato finanziario e di redditività aziendale,

possono far crescere ulteriormente la convenienza dell‟indebitamento bancario. Il rischio finanziario,

invece, è rappresentato dall‟incapacità di alimentare i processi di gestione caratteristica sotto il profilo

finanziario. Si parla di rischio strutturale, o rischio di insolvenza, se le fonti finanziarie non sono in

grado di coprire gli impieghi; mentre quello congiunturale, detto anche rischio di illiquidità, si collega ad

occasionali carenze di cassa

2. Gli strumenti per la pianificazione economico-finanziaria

Naturalmente, i fabbisogni finanziari o monetari non sono prodotti solo dalle operazioni relative alla

gestione corrente. Più in generale, i fabbisogni possono essere generati da: investimenti in capitale fisso

ed in capitale circolante; rimborsi di capitale proprio; rimborsi di capitale di debito; remunerazioni del

capitale di debito e del capitale proprio. Le fonti di finanziamento, invece, sono invece generate da

operazioni che richiedono la dotazione di risorse finanziarie o monetarie; esse possono dipendere da

numerose operazioni: disinvestimenti di capitale immobilizzato o di capitale circolante; incremento del

capitale di debito o del capitale di rischio; vendita di prodotti o cessione di servizi; remunerazione di

investimenti accessori o complementari a quelli tipici. Nella dottrina sono stati elaborati diversi modelli

di prospetti, finanziari e monetari, per l‟analisi della dinamica dei flussi. Nell‟ottica dell‟assetto

imprenditoriale, tali prospetti rappresentano strumenti di controllo tesi a consentire lo sviluppo

dell‟azienda senza alterarne le condizioni di liquidità. L‟analisi dei flussi considera tipicamente le

variazioni del capitale circolante netto o della cassa. I flussi finanziari, infatti, hanno origine in tutte le

aree di attività e competenza dell‟azienda. Ogni evento che accade nella vita di un‟impresa ha un riflesso

in termini monetari e finanziari, da qui la presenza di una grande varietà di movimenti finanziari che

13

14

A tal proposito, è rilevante il contributo di Modigliani e Miller in tema di „irrilevanza‟ della struttura finanziaria.

Questo tema sarà sviluppato più avanti nel testo

10

vengono raggruppati in aggregazioni di flussi che hanno la stessa natura. Obiettivo di tale operazione è

verificare il peso di ogni aggregazione sull‟intero movimento finanziario. E‟ possibile ricondurre i

movimenti finanziari a due macro-categorie:

flussi legati alla gestione corrente (relativi, cioè, all‟attività operativa tipica dell‟impresa);

flussi estranei alla gestione corrente (relativi, cioè, a tutti quei movimenti che non sono

riconducibili direttamente all‟attività tipica dell‟impresa, come, ad esempio, operazioni

riconducibili alla gestione patrimoniale, finanziaria e straordinaria).

Il prospetto delle fonti e degli impieghi è il documento che si costruisce analizzando tale dinamica dei flussi;

viene costruito solitamente per periodi biennali o triennali e riporta l‟andamento dei flussi finanziari con

l‟indicazione specifica degli impieghi e delle fonti di capitale. Esso permette di valutare sia l‟equilibrio

tra fabbisogno finanziario e fonti di copertura, che l‟omogeneità della struttura finanziaria. Per redigere

il prospetto fonti e impieghi ad un dato anno è necessario utilizzare il conto economico e lo stato

patrimoniale relativi all‟anno in esame e lo stato patrimoniale dell‟anno precedente. Le fonti della

gestione corrispondono al cash-flow finanziario (autofinanziamento) e sono un indicatore della capacità

dell‟impresa di generare nuove fonti tramite la propria gestione operativa; tale grandezza si ottiene dal

conto economico, sommando al risultato netto di esercizio le voci cosiddette accruals ossia che, pur

avendo avuto una manifestazione economica, non hanno dato luogo ad una manifestazione finanziaria

(prevalentemente ammortamenti e accantonamenti). Le altre voci del prospetto, invece, vengono

compilate confrontando i due stati patrimoniali ed analizzando la variazione delle singole voci. In

generale, una variazione in aumento delle attività o una variazione in riduzione delle passività genera un

impiego di risorse, mentre una variazione in riduzione delle attività o una variazione in aumento delle

passività genera una fonte. Fonti ed impieghi infine, si distinguono in correnti e non correnti a seconda

della natura delle poste di stato patrimoniale che variano.

Pertanto, le indicazioni ottenute dal confronto tra i due stati patrimoniali, opportunamente rettificate in

modo da perdere eventuali connotazioni contabili e diventare grandezze finanziarie, danno la misura

dell‟evoluzione della dinamica finanziaria. Diviene, pertanto, possibile analizzare la composizione delle

fonti e degli impieghi, in che modo queste due grandezze si combinino e se possono trovarsi in

equilibrio. Il prospetto, tuttavia, non è in grado di fornire informazioni riguardo al contributo delle

diverse gestioni che si evidenziano nel conto economico, alla composizione delle risorse finanziarie.

11

Esempio di prospetto fonti-impieghi.

Il piano di cassa permette di determinare il saldo monetario previsto e valutare la possibilità di coprire gli

eventuali saldi negativi monetari o individuare più favorevoli opportunità di impiego a brevissimo

termine dei mezzi liquidi disponibili. La costruzione del piano, quindi, richiede un‟accurata stima

cronologica delle entrate (incassi crediti, ecc.) e delle uscite di cassa (pagamenti fornitori, imposte,

stipendi, ecc.); dal confronto tra la liquidità ad inizio periodo, le entrate e le uscite del periodo si ha la

stima della liquidità (o del fabbisogno di liquidità) del periodo. Il saldo di fine periodo cassa e banche

va confrontato con gli affidamenti bancari in essere; esso, pertanto, esprime i movimenti finanziari con

riferimento a periodi molto brevi (massimo un mese), al momento terminale della manifestazione

numeraria, ossia all‟incasso (entrate) e al pagamento (uscite). Un‟accurata pianificazione dei flussi di

cassa consente all‟azienda di valutare anticipatamente il fabbisogno di liquidità agevolando in tal modo

la ricerca delle fonti di finanziamento. Del resto, il budget di cassa deve rappresentare uno strumento di

supporto alle decisioni, poiché la valutazione della bontà di queste non può prescindere dal loro

impatto sulla liquidità aziendale. Il piano dei flussi di cassa previsionale riporta le entrate e le uscite

monetarie che si prevede deriveranno dalla gestione del progetto d‟impresa.

12

Esso evidenzia la capacità o meno dell‟impresa di sostenere con le risorse a sua disposizione le uscite

previste e quindi, l‟esistenza o meno dell‟equilibrio monetario.

Per costruire il piano dei flussi di cassa è necessario, per ciascun mese, prevedere le entrate e le uscite

monetarie.

Si procede, poi, a calcolare la differenza tra entrate ed uscite e si ottiene, così, il saldo netto

mensile, che sarà un avanzo se le entrate sono maggiori delle uscite oppure un disavanzo, nel caso

opposto.

La costruzione del piano dei flussi di cassa permette, quindi, di individuare la disponibilità o il

fabbisogno di denaro in cassa alla fine di ciascun mese, affinché si possano predisporre le azioni

necessarie per fronteggiare i periodi di maggiore carenza di liquidità.

Esempio di piano di cassa.

Il budget costituisce uno strumento di programmazione e controllo concomitante15.

Il controllo concomitante è una fase del controllo di gestione durante la quale si verifica il raggiungimento degli obiettivi

tramite la produzione di documenti e report inviati alla direzione.

15

13

Ha la funzione di predeterminare obiettivi quantitativi di periodo, che si traducano in misure

economiche e consentano, tramite l‟analisi degli scostamenti, l‟assunzione di decisioni tempestive

finalizzate ad interventi correttivi di gestione, secondo l‟approccio di Direzione per Obiettivi (MBO).

Il processo è articolato e viene sviluppato per blocchi, secondo una logica iterativa ed, ovviamente, con

articolazione infrannuale. Richiamo:La programmazione è il processo di predeterminazione degli

obiettivi, delle politiche e delle attività da compiere entro un determinato periodo di tempo.

Significa assumere in anticipo il complesso di decisioni attinenti alla gestione futura

Da non confondere con il termine previsione, che significa anticipazione dei futuri andamenti di alcune

variabili da cui trarre informazioni per orientare i comportamenti e le scelte aziendali. Non vi è

processo decisorio, ma solo valutazione anticipata di fenomeni interessanti l‟impresa.

3. Le decisioni di investimento e di finanziamento

3.1. La valutazione dei progetti di investimento.

L‟analisi dei progetti di investimento (capital budgeting analysis) ha come scopo quello di individuare quali

investimenti l‟azienda deve intraprendere; per progetto si intende qualsiasi attività dell‟impresa che

comporti un esborso iniziale, un ammontare di flussi di cassa distribuiti su di un periodo di tempo, un

valore finale dell‟investimento a conclusione del progetto. Le scelte aziendali, pertanto, devono

riguardare sia la scelta dei progetti di investimento più favorevoli che la scelta delle fonti di copertura

più adatte a sostenerli. La valutazione degli investimenti utilizza specifiche tecniche di carattere

economico finanziario per stabilire l‟accettabilità di un progetto rispetto a valori che l‟azienda fissa in

precedenza e comparare progetti alternativi e proposte d‟investimento. La scelta di un progetto è

determinata dai ritorni, diretti e indiretti, tangibili e intangibili che esso è in grado di garantire; il

rendimento, infatti, si stima in rapporto al ritorno diretto strettamente economico (differenza fra flussi

in entrata ed in uscita attualizzati), ai vantaggi economici indiretti prodotti in altre aree

dell‟organizzazione aziendale ed in base ritorni di natura non economica ed ai loro relativi effetti sulle

risorse generali dell‟impresa 16 (tali ritorni, tuttavia, possono influire sulla realizzazione del progetto, ma

se non hanno una manifestazione economico-finanziaria non possono incidere sul rendimento17). Per

S. Sciarelli, op.cit.

I vantaggi di tipo indiretto, che possono manifestarsi tramite ritorni di natura non economica, sono tutti quei benefici che

un investimento dà all‟impresa in ambiti della sua attività non direttamente collegati a quello dell‟investimento iniziale; un

esempio potrebbe esser dato dai cosiddetti „ritorni di immagine‟.

16

17

14

valutare qualsiasi progetto di investimento, bisogna che esso contempli una soglia minima di

rendimento che, per l‟impresa, garantisca almeno la copertura dei costi che da esso derivano e che

riguardano sia la remunerazione della quota capitale che degli interessi.

Vi sono diversi metodi che permettono di valutare i rendimenti derivanti dai progetti di investimento e

sono basati su tecniche strettamente finanziarie; essi, tuttavia, presentano delle criticità. Tali metodi,

infatti, dovrebbero essere in grado, da un lato, di stimare in maniera attendibile i flussi di cassa che un

progetto pluriennale può produrre, sia, dall‟altro, i ritorni, economici o di tipo strategico, che il progetto

avrebbe sull‟intera struttura aziendale. La capacità, quindi, di indirizzare le scelte imprenditoriali

deriverà dall‟utilizzo di una serie combinata di metodi. Le principali metodologie di valutazione dei

progetti d‟investimento sono:

il metodo del periodo di recupero (payback period);

i metodi che utilizzano la valutazione della redditività attualizzata.

Il metodo del pay-back period o del periodo di recupero valuta la rischiosità di un investimento

misurando il tempo in cui gli incassi da esso derivanti, in termini di flussi di cassa positivi, reintegrano

completamente il capitale iniziale investito; l‟azienda, pertanto, preferirà gli investimenti con pay-back

period più basso, dal momento che un capitale investito in una certa attività per un periodo di tempo più

breve è meno esposto a rischi di fallimento. Un investimento, pertanto, è preferibile ad un altro se ha

un periodo di recupero inferiore, mentre si deve scartare quando supera un certo valore-soglia

prefissato (cutoff period). E‟ un metodo che assume un‟importanza maggiore quando il settore produttivo

dell‟investimento è caratterizzato da una forte aleatorietà, dal momento che essa può prolungare il

tempo di recupero dell‟investimento. I limiti principali del metodo, tuttavia, riguardano la difficoltà di

stimare con precisione i flussi positivi derivanti dall‟investimento e la mancata considerazione del valore

finanziario del tempo18.

Il metodo della redditività attualizzata, invece, segue due regole fondamentali:

un euro oggi vale più di un euro domani;

un euro sicuro vale più di un euro rischioso.

Queste regole sono utilizzate per determinare il tasso di sconto (o tasso di attualizzazione) utilizzato per

attualizzare i flussi di cassa netti dell‟investimento. Attualizzare un flusso monetario, perciò, significa

calcolare il valore che esso avrebbe se si manifestasse oggi piuttosto che in futuro; due somme si dicono

equivalenti quando i loro valori, quello presente e quello futuro attualizzato, sono equivalenti. L‟utilità

Il valore finanziario del tempo viene, generalmente, fatto coincidere con l‟applicazione, alle somme analizzate, di un tasso

di interesse che dovrebbe spiegare la preferenza dei soggetti per il consumo presente piuttosto che futuro, riflettere

l‟inflazione e considerare il fattore rischio associato all‟incertezza di avere l‟effettiva disponibilità di quella somma.

18

15

di una metodologia del genere per la valutazione dei progetti d‟investimento è assai evidente. Tuttavia,

la componente più importante da stimare è il tasso da utilizzare; quest‟ultimo corrisponde al costo

opportunità del progetto, cioè al rendimento di un investimento alternativo cui l‟impresa rinuncia per

dedicarsi all‟originario. Esso, pertanto, deve essere fedele misura del cosiddetto „premio per il rischio‟,

cioè dell‟incertezza cui un‟impresa si sottopone scegliendo investimenti a rendimento non certo.

I tassi di investimento che generalmente vengono utilizzati per scontare i flussi di cassa, infatti, possono

essere:

tassi di interesse corrisposti da investimenti a rendimento certo, che generalmente vengono fatti

coincidere con il rendimento dei titoli di Stato;

tassi di interesse corrisposti da investimenti a rendimento incerto, che devono rispecchiare il

tempo ed il rischio.

La metodologia della redditività attualizzata fa, ovviamente, riferimento alla seconda tipologia di tassi di

interesse, dal momento che l‟intera attività dell‟impresa è caratterizzata da incertezza e rischio che è

necessario siano riflessi nella scelta dei tassi di sconto. Le due principali metodologie di valutazione

degli investimenti tramite l‟attualizzazione dei flussi sono:

il metodo del TIR (tasso interno di rendimento);

il metodo del VAN (valore attuale netto)19.

Il primo calcola il tasso di attualizzazione che uguaglia i flussi di cassa in entrata a quelli in uscita; il

criterio di accettazione preferirà il progetto con TIR superiore al costo opportunità capitale e, tra più

progetti, sceglierà quello con il TIR più elevato.

VAN= C0 + C1

+ C2

+ …. CN

=0

2

N

(1+TIR)

(1+TIR)

(1+TIR)

Il TIR viene calcolato tramite un procedimento iterativo per tentativi, finché l‟equazione sopra riportata

non si annulla. Tuttavia, questo strumento è soggetto ad errori di tipo „matematico‟ insiti nella sua

particolare formulazione; in altre parole, la formula così strutturata non è in grado di distinguere tra le

tipologie di flussi. Un investimento, infatti, genera flussi di cassa positivi, ma può anche generare flussi

di cassa negativi, di cui questa formula non tiene conto; nel caso in cui ciò si verifichi (cioè, un

investimento produce flussi di cassa sia positivi che negativi), ci potrebbero essere più soluzioni che

annullano l‟equazione, dando così luogo al fenomeno che viene definito dei TIR „multipli‟.

19

In inglese NPV, net present value e IRR, internal rate of return.

16

Il VAN, invece, determina il valore attuale del progetto scontando i flussi di cassa con il tasso di

interesse che tenga conto di tempo e rischio; il criterio di accettazione sceglierà il progetto con VAN

positivo più alto. A differenza di quanto detto per il TIR, tale metodo non risente di errori di tipo

puramente „matematico‟, pertanto la soluzione dell‟equazione del VAN sarà sempre una.

La formula del VAN considera, per il primo membro, al numeratore la somma dei flussi di cassa

generati dall‟investimento attualizzati ad un tasso i; quando il rischio del progetto è assimilabile alla

rischiosità degli investimenti in essere, il tasso al denominatore è assimilabile al WACC (weighted average

cost of capital) ovvero costo medio ponderato del capitale20; il secondo membro (C0), invece, è l‟esborso

iniziale che l‟impresa sostiene.

Come si vede dalle formule, il TIR è quel tasso di interesse che uguaglia a zero il VAN, che rende, cioè,

indifferente, per l‟impresa, investire o meno in un determinato progetto. Graficamente, il VAN può

essere rappresentato come una funzione inversa del TIR (quando non si verifica il fenomeno dei TIR

multipli): è, infatti, una curva inclinata negativamente che incrocia l‟asse delle ascisse nel punto che

rappresenta, appunto, il tasso interno di rendimento.

VAN= f(r)

TIR

r

Il costo medio ponderato del capitale si calcola con la media ponderata tra il capitale proprio ed il capitale di rischio propri

di un‟impresa, ponendo come „pesi‟ i rispettivi costi; ipotizzando il capitale K dell‟impresa composto da capitale proprio (E,

equity) e capitale di terzi (D, debt) ed ipotizzando Ke il costo del capitale proprio (cost of equity) e Kd il costo del capitale di

terzi (costo f debt), la formula del wacc sarà così composta:

r = E x Ke + D x Kd

K

K

con K= E+D.

20

17

L‟impresa dovrà confrontare il TIR di ciascun progetto con il costo opportunità del capitale21 e scegliere

quei progetti in cui è maggiore (questo equivale a dire che l‟investimento ha un rendimento superiore al

costo) e, tra più progetti, scegliere quello che ha il TIR maggiore (ovvero il rendimento più elevato). Il

criterio di scelta dei progetti di investimento, inoltre, porterà a scegliere quello che ha un VAN positivo;

ciò significa che il rendimento generato dal progetto, cioè i flussi di cassa attualizzati che esso genera,

sono superiori all‟esborso richiesto.

Il VAN è un metodo molto diffuso nella valutazione dei progetti di investimento, dal momento che

considera una serie di elementi fondamentali: prende come misura di riferimento il flusso di cassa che

viene considerato un indicatore realistico del ritorno generato da un progetto; ciascun flusso viene

scontato a seconda della sua propria distribuzione nel tempo (grazie all‟esponente posto al di fuori nella

formula tra parentesi); il calcolo del tasso di interesse tiene conto del rischio, che si riflette nel calcolo

del tasso posto al denominatore22. Tale metodo, tuttavia, tralascia di considerare alcuni ulteriori

elementi:

la durata del progetto di investimento: tra progetti alternativi, il VAN tenderà a preferire

progetti con durata maggiore, poiché si distribuiscono su un arco di tempo maggiore;

il VAN è un metodo di calcolo assoluto, non relativo, nel senso che considera solo l‟ammontare

del valore finale del progetto e non il peso dell‟investimento iniziale (ad esempio, tra due

progetti A e B il progetto A ha un VAN di € 200 mentre B ha un VAN di € 100 ma A ha un

esborso iniziale, supponiamo, cento volte maggiore di B- secondo il VAN, A sarà da preferire a

B); tale limite viene considerato un punto di forza del VAN da coloro che lo valutano un ottimo

metodo, proprio poiché per essi vale solo il valore finale creato;

non tiene conto delle opzioni reali derivanti dalla scelta di un progetto.

Proprio alla luce dell‟ultimo limite indicato, cioè la mancata considerazione delle molteplici opzioni di

solito derivanti da un progetto, è stata formulata quella che viene definita la teoria delle opzioni reali. In

finanza, le opzioni sono tutte quelle fattispecie il cui valore non è definibile in assoluto, ma dipende dal

Il costo opportunità rappresenta, in genere, la perdita del rendimento relativo ad un‟opportunità non sfruttata; con

riferimento al capitale, esso riguarda la perdita che un‟impresa può subire scegliendo un progetto di investimento piuttosto

che un altro; viene, per questo, anche accostato al rendimento derivante dalla migliore delle alternative disponibili e non

scelte.

22 Il calcolo del rischio inserito nel tasso „r‟ posto al denominatore della formula del VAN deriva dall‟utilizzo della

metodologia del Capm (Capital Asset Pricing Model) che consente di riflettere nella determinazione del tasso di interesse del

capitale di terzi una misura del rischio –indicata dalla lettera greca beta- propria del settore in cui si opera e dell‟investimento

scelto. Per opportuni ulteriori chiarimenti si rimanda ad A. Damodaran, Finanza Aziendale, Apogeo editore.

21

18

valore di un altro elemento, denominato attività sottostante23. In tal caso, si parla di opzioni reali poiché

l‟attività sottostante –l‟investimento effettuato dall‟impresa- è generalmente un‟attività reale (un

progetto) piuttosto che un‟attività finanziaria. Le principali tipologie di opzioni possono essere

qualificate come segue24:

opzione di rinvio di un progetto (option to delay): consiste nella possibilità che l‟impresa scelga

liberamente il periodo in cui effettuare l‟investimento –ad esempio perché coperta da protezioni

di tipo legale o da barriere all‟entrata- la scelta del momento in cui intraprenderlo deriverà,

ovviamente, dalla possibilità di sfruttare al meglio tali vantaggi;

opzione di aumentare la dimensione di un progetto (option to expand): fa sì che, oltre ai flussi di

cassa generati da uno specifico progetto di investimento, si possa considerare il valore di

un‟opportunità (una call su progetti successivi) supplementare creata dallo stesso investimento

iniziale;

opzione di abbandonare un progetto (option to abandon): consiste nella possibilità di interrompere

il progetto di investimento ed è assimilabile ad una opzione put, dal momento che può essere

utilizzata dall‟impresa come una sorta di assicurazione contro l‟insuccesso di un investimento.

Tale metodo di valutazione degli investimenti permette di considerare le interdipendenze che esistono

tra più progetti che possono interessare l‟impresa; considerare, infatti, le diverse possibilità derivanti

dalla scelta di un singolo progetto come delle opzioni rappresenta un criterio innovativo che non

sempre valuta le possibilità come alternative che si escludono tra loro, ma permette, al contrario, di

considerare le molteplici conseguenze che sono spesso implicite in un progetto e non facilmente visibili.

3.2. La scelta delle fonti di finanziamento.

Finora si è parlato delle scelte di investimento che un‟impresa deve valutare, sostenendo che,

indipendentemente dal metodo utilizzato, essa tenderà a preferire quei progetti che presentano un

rendimento superiore alla soglia definita „accettabile‟ dall‟impresa stessa. Adesso è necessario esaminare

le scelte che un‟impresa deve compiere nel momento in cui decide in che modo finanziare gli

23

In genere, le opzioni vengono distinte in opzioni di tipo call ed opzioni di tipo put; un‟opzione call dà al proprio possessore

il diritto di acquistare l‟attività sottostante ad un prezzo determinato –strike price-; un‟opzione put conferisce al proprio

possessore il diritto di vendere l‟attività sottostante ad un prezzo determinato. Tale diritto, che non è un obbligo, comporta

che il soggetto possessore dell‟opzione la eserciterà solo se il valore del sottostante è maggiore (minore) del prezzo di

esercizio dell‟opzione call (put).

24 Per una disamina più approfondita di questi argomenti si rimanda a Damodaran, Finanza aziendale o a Brealey-Myers,

Principi di finanza aziendale.

19

investimenti e come distinguere tra le sue differenti necessità. A questo proposito, appare opportuno

iniziare con una disamina delle diverse tipologie di fabbisogno che un‟impresa incontra nel corso della

sua attività. Essa finanzia con capitale fisso gli investimenti in immobilizzazioni e con capitale circolante

finanzia il ciclo operativo (acquisti-ciclo produttivo- vendite). Tuttavia, l‟entità del fabbisogno varia,

generalmente, in relazione alla fase in cui si trova l‟impresa: ad esempio, in fase di costituzione essa avrà

bisogno di una maggiore quantità di capitale fisso per l‟acquisto di immobilizzazioni, mentre durante il

normale funzionamento avrà maggior bisogno di capitale circolante che finanzi l‟attività operativa. Il

fabbisogno finanziario può essere studiato come la risultante di quattro tipi differenti di esigenze25:

un fabbisogno strutturale: permanente e legato caratteristiche di struttura dell‟impresa;

un fabbisogno corrente: permanente e legato al volume di attività della gestione corrente;

un fabbisogno straordinario: di lungo periodo, ma destinato a cessare;

un fabbisogno occasionale: collegato a fenomeni congiunturali ed imprevedibili con effetti di breve

periodo.

Come si vede, i primi due sono fabbisogni normalmente prevedibili dall‟impresa; essendo legati al tipo

di attività svolta, riguardano sia la dotazione di fattori ad utilità pluriennale che fattori strumentali allo

svolgimento dell‟attività corrente. I secondi due, invece, sono fabbisogni non prevedibili perché non

direttamente riconducibili all‟attività dell‟impresa, quanto, piuttosto, ad eventi improvvisi relativi al

breve ed al lungo periodo. Le scelte fondamentali che un‟impresa deve compiere, tuttavia, sono legate,

come detto, alle modalità e ad i mezzi con cui essa intende coprire tali fabbisogni. A questo punto,

occorre effettuare una disamina di quelle che possono essere le fonti di copertura degli investimenti a

disposizione dell‟impresa. Il fabbisogno finanziario globale può essere coperto dai mezzi propri, dal

reinvestimento di parte del risultato economico della gestione –quando positivo-, dal finanziamento dei

soci (tutte queste 3 fonti sono di tipo interno), dal finanziamento esterno attinto presso i risparmiatori,

le banche ed i dipendenti. Ciascuna di queste fonti ha delle caratteristiche che la rendono più o meno

adatta alle esigenze di copertura delle imprese; tali caratteristiche, in particolare, riguardano il costo di

ciascuna delle fonti, l‟intensità del legame che ognuna di esse ha con la tipologia di investimento cui è

destinata e la rischiosità di ciascun tipo di fonte. In particolare, tra le fonti proprie –internel‟investimento di capitale proprio risulta adatto per investimenti di lungo periodo, dal momento che il

legame tra questa fonte e l‟attività dell‟impresa è assai stretto (i mezzi immessi nell‟attività d‟impresa

sono destinati ad esservi legati in maniera durevole) come alto è il coinvolgimento dei proprietari per

quanto riguarda la scelta della tipologia di investimento. Simile a questa fonte, per caratteristiche e per

vincoli con l‟attività svolta e con gli investimenti scelti, è, poi, il reinvestimento di una parte degli utili

(fenomeno che viene definito autofinanziamento), che consiste, appunto, nell‟utilizzare una parte dei

25

Sciarelli Op.cit. 2002.

20

profitti conseguiti per lo sviluppo dell‟attività d‟impresa ed ha come scopo quello di trattenere parte del

reddito positivo conseguito all‟interno dell‟impresa, non distribuendolo ai soggetti che ne hanno, a vario

titolo, diritto. La terza fonte propria è il finanziamento diretto dei soci26 –sotto forma di anticipazioni o

sottoscrivendo un prestito obbligazionario- che può essere rimborsato, in genere, in qualsiasi momento

e che viene vincolato all‟impresa per un periodo di tempo medio-lungo.

Per quanto riguarda, invece, le fonti esterne, esse possono essere fornite da investitori istituzionali,

risparmiatori, fornitori e dipendenti. Le tipologie tramite cui reperire risorse sotto forma di credito e

non di mezzi propri sono diverse, ad esempio, per le imprese di maggiori dimensioni, il prestito

obbligazionario, adatto per investimenti di lungo periodo, o, più frequentemente utilizzato da tutte le

imprese, il ricorso al credito bancario. Quest‟ultimo può consistere sia nell‟ordinaria apertura di una

linea di credito che nell‟ anticipazione alla banca su crediti verso terzi o, infine, nella concessione di fidi

allo scoperto.

Questa rapida -nonché incompleta27- disamina delle diverse tipologie di copertura degli investimenti

risulta comunque utile per focalizzare l‟attenzione sul principale problema che un‟impresa deve

affrontare nella scelta delle fonti, cioè la giusta composizione tra mezzi propri e mezzi di terzi. In

particolare, la differenza tra le due tipologie di fonti dipende sia dal costo connesso a ciascuna di esse

che alle politiche aziendali. Si è già detto in precedenza che la differenza tra il costo del capitale di terzi

ed il costo del capitale proprio è che il primo può essere facilmente misurato –e corrisponde, in genere,

al tasso di interesse- mentre per il secondo si calcola il costo opportunità, cioè il costo degli investimenti

alternativi non scelti. Diversa, invece, è la giustificazione che riguarda le politiche aziendali, ad esempio,

la proprietà preferisce il capitale proprio perché non vuole l‟ingresso di nuovi soci nell‟azienda ed il

capitale di terzi evita l‟ingerenza di soggetti esterni nelle scelte aziendali; viceversa, il ricorso a nuovi soci

potrebbe giustificare l‟apertura del capitale a soggetti esterni.

Generalmente, comunque, la scelta tra un adeguato rapporto di composizione tra mezzi propri e mezzi

di terzi viene ricondotto alla ricaduta che ciascuna delle due tipologie può avere in termini di redditività

del capitale investito. Le diverse opzioni disponibili per la scelta delle fonti di copertura degli

investimenti, cioè, vengono valutate in base a come la scelta di un determinato livello di indebitamento

possa avere un migliore effetto sulla redditività del capitale di rischio. Il fenomeno che permette di

valutare tutti questi elementi viene definito “leva finanziaria”.

La scelta delle fonti di finanziamento, pertanto, può essere vista come una variabile dipendente dalla

tipologia di fabbisogno finanziario individuato, considerando quest‟ultimo come una variabile data;

viceversa, il fabbisogno individuato può esser visto come una variabile indipendente che può

La qualifica di interno, in questo caso, riguarda la somministrazione di fonti che incrementano i mezzi propri, anche se

giuridicamente il finanziamento dei soci è considerata una fonte esterna.

27Per approfondimenti si rimanda a Sciarelli, op.cit. pagg. 117 e seg.

26

21

modificarsi a seconda del livello di indebitamento che si vuole raggiungere. In questo secondo caso, la

gestione finanziaria diviene uno strumento nelle mani del management e la scelta del livello di

indebitamento viene valutata come elemento in grado di ampliare la redditività del capitale proprio

tramite la „leva‟ del capitale di terzi.

Si definisce, dunque, effetto leva finanziaria l‟aumento della redditività del capitale di rischio che si verifica

in seguito all‟aumento del livello di indebitamento quando la redditività degli investimenti è superiore al

costo delle fonti di finanziamento utilizzate.

A questo punto appare opportuno introdurre degli indicatori di redditività utili a misurare la redditività

del capitale proprio e del capitale investito e, di conseguenza, l‟effetto leva finanziaria. I due indicatori

di riferimento sono il ROI (return on investment) ed il ROE (return on equity) che misurano, rispettivamente,

la redditività del capitale investito e la redditività del capitale proprio (equity). Sono entrambi dei rapporti

e sono definiti di „redditività‟ poiché hanno entrambi al numeratore una misura di reddito. In formule:

ROI= RO

CI

ROE= RN

CN

dove:

RO= reddito operativo; è il risultato della gestione operativa o caratteristica, il primo risultato che viene

evidenziato dal conto economico redatto in forma scalare tradizionale;

CI= è il capitale investito nella gestione caratteristica; la specificazione è fondamentale e ricalca la

coerenza che c‟è tra numeratore e denominatore;

RN= è il reddito netto, il risultato finale del conto economico, la misura più diretta della redditività

dell‟impresa;

CN= è il capitale netto o patrimonio netto; rappresenta la dotazione di mezzi propri dell‟impresa.

Il ROI rappresenta, quindi, la redditività della gestione caratteristica ed indica, se positivo, che

l‟investimento ha generato un rendimento superiore al suo costo; il ROE, invece, è la misura della

redditività del capitale proprio e misura in che modo gli investimenti effettuati generano redditività in

termini di capitale di rischio. L‟effetto leva finanziaria, cioè l‟effetto positivo dell‟indebitamento, si

misura, pertanto, sulla redditività del capitale di rischio, cioè in termini di aumenti del ROE. In

particolare, il ROE aumenta al crescere del debito, solo se la differenza tra ROI –redditività

22

dell‟investimento- ed “i” –costo dell‟investimento- risulta positiva; in questo caso, significa che la

gestione degli investimenti riesce a generare una redditività operativa considerevolmente superiore al

costo del debito e che, di conseguenza, il rapporto di composizione tra mezzi propri e mezzi di terzi

incide favorevolmente sulla redditività del capitale proprio. Laddove il ROI sia inferiore ad “i” –il costo

dell‟indebitamento è inferiore alla sua redditività-, il ritorno generato dagli investimenti non consente

neanche di remunerare il costo del debito; in questo caso all‟aumentare dell‟indebitamento, si riduce –

anche fino ad essere negativa- la redditività del capitale proprio, indicata dal ROE. L‟effetto del ROI sul

ROE viene spiegato dalla scomposizione di quest‟ultimo in quella che viene definita „catena del ROE‟.

In formule:

ROE= RO x CI x RN

CI

CN RO

Questa formulazione del ROE permette di evidenziare il contributo della leva finanziaria alla redditività

del capitale proprio; in particolare, il primo rapporto (RO/CI) rappresenta proprio il ROI, il secondo

(CI/CN) rappresenta il rapporto di indebitamento espresso in forma indiretta, cioè esprime il rapporto

tra capitale investito –sia proprio che di terzi- e capitale proprio; infine il terzo rapporto (RN/RO)

esprime l‟incidenza del risultato operativo sul risultato complessivo, ovvero quanta parte del reddito

netto è formato dal reddito generato dalla gestione operativa. L‟effetto leva finanziaria sul ROE sarà

positivo quanto maggiore sarà il ROI (ovvero quanto più ROI >i; tale effetto, poi, moltiplicato per il

rapporto di indebitamento avrà un effetto ancora maggiore sulla redditività complessiva dell‟impresa –

sul ROE28. Pertanto, se ROI= i l‟effetto leva finanziaria sarà nullo e non influenzerà il ROE, mentre se

ROI < i l‟effetto leva si ripercuoterà in maniera negativa sulla redditività complessiva dell‟impresa ed

un aumento dell‟indebitamento ridurrà il ROE.

Nonostante la leva finanziaria può essere considerata come uno strumento utile nella valutazione del

livello di indebitamento da tenere, bisogna dire che nella rappresentazione di tale modello, anche a

scopo didattico, sono stati tralasciati alcuni elementi che pure rientrano, in genere, nelle valutazioni

effettuate dal management. In particolare, indipendentemente dagli effetti positivi che l‟indebitamento

può avere sulla redditività complessiva, la scelta della composizione tra mezzi propri e mezzi di terzi

deve tener conto anche di altri fattori, ad esempio:

Va citato, a questo proposito, il contributo di due studiosi premi nobel per l‟economia, Franco Modigliani (nobel nel

1985) e Merton Miller (nobel nel 1990) che va sotto il nome di Teorema di Modigliani-Miller. Tale teorema afferma e dimostra

che, in determinate condizioni, il livello dell‟indebitamento non influenza la redditività complessiva dell‟impresa. Le ipotesi

sottostanti tale modello sono le seguenti: in assenza di tasse, costi legati al fallimento ed asimmetrie informative, in presenza,

cioè, di un mercato perfettamente efficiente, il valore di un‟impresa non è condizionato dalle modalità con cui essa l‟impresa

sceglie le proprie fonti. Non ha, pertanto, alcuna rilevanza se l‟impresa utilizza capitale proprio o di debito. Per

approfondimenti si consiglia Brealey-Myers, Principi di finanza aziendale.

28

23

al crescere dell‟indebitamento vi è una riduzione dell‟utile netto dovuta alla maggiore incidenza

del costo del debito (aumentano gli oneri finanziari);

l‟indebitamento fa aumentare il rischio finanziario dell‟impresa, inteso sia come rischio di

insolvenza (l‟impresa non riesce a ripagare il debito nel medio - lungo periodo) che come rischio

di illiquidità (l‟impresa non ha sufficienti disponibilità liquide nel breve termine);

il vantaggio fiscale che deriva dalla deducibilità degli interessi passivi dal reddito imponibile può

essere annullato se l‟impresa chiude l‟esercizio in perdita.

Queste considerazioni, assieme alle riflessioni svolte in precedenza sulle tipologie di fonti a

disposizione dell‟impresa, fanno emergere la difficoltà che i soggetti decisori devono affrontare nel

momento in cui valutano in che modo riuscire a soddisfare le esigenze di investimento nel modo

migliore per la redditività aziendale.

3.3. La potenzialità economico-strutturale dell’impresa.

A questo punto appare utile richiamare un altro degli strumenti fondamentali utilizzati nella gestione

d‟impresa, il diagramma di redditività. Tale tecnica è utile per verificare la capacità reddituale dell‟impresa

in considerazione della struttura dei costi, ovvero del rapporto tra costi fissi e costi variabili e dell‟entità

dei ricavi. L‟attività di ciascuna impresa, infatti, si svolge all‟interno di vincoli esterni (dovuti al contesto

competitivo, ad esempio barriere all‟entrata, all‟uscita,…) e di vincoli interni, tra cui, oltre alla citata

struttura finanziaria, vi è anche,come detto, la struttura dei costi e dei ricavi. Il diagramma presentato in

questo paragrafo è un utile strumento di rappresentazione e di valutazione delle scelte aziendali sulla

relazione costi-ricavi. Il grafico, infatti, si compone dei seguenti elementi: la stima dei costi –fissi e

variabili- sostenuti dall‟impresa e la stima dei ricavi; la relazione evidenziata da questo strumento è

anche definita costo-volumi-risultati, in quanto essa consente di valutare come varia la struttura dei

costi in relazione alla variazione del livello di produzione.

24

Graficamente, i costi fissi (CF) vengono rappresentati da una linea parallela all‟asse delle ascisse, in

quanto il loro ammontare, nel breve periodo, non varia al variare della produzione; viceversa, i costi

variabili (CV) sono rappresentati da una retta che parte dall‟origine degli assi (in quanto in

corrispondenza di un volume di produzione pari a zero i costi variabili sono anch‟essi pari a zero) e la

cui pendenza è pari al coefficiente di variabilità cv (rappresenta la proporzionalità tra il costo variabile

unitario e la quantità prodotta). La retta dei costi totali (CT) è costruita come sommatoria dei punti

delle rette CF e CV, per cui avrà come intercetta verticale il punto di partenza dei costo fissi e come

pendenza la stessa della retta dei costi variabili. La retta dei ricavi (RT) parte dall‟origine degli assi, in

quanto i ricavi sono supposti proporzionali alla quantità venduta, per cui in corrispondenza di una

quantità uguale a zero anche i ricavi saranno uguali a zero. Le rette dei ricavi (RT) e dei costi totali (CT)

s‟incontrano in un punto P, chiamato punto di pareggio (Break-even point), che segnala la grandezza del

volume produttivo e di vendita per la quale costi e ricavi si eguagliano, cioè il profitto è pari a zero. Tale

punto è anche definito „punto di indifferenza‟, in quanto in questo punto per l‟impresa, avendo costi

totali uguali ai ricavi totali (non realizzando, cioè né profitti né perdite), risulta indifferente produrre o

non. Il punto di pareggio, inoltre, determina due aree: alla sua sinistra, l‟area delle perdite, in cui i costi

25

superano i ricavi (anche graficamente, la retta dei costi è superiore a quella dei ricavi) ed in cui per

l‟impresa non risulta conveniente produrre; alla sua destra determina l‟area dei profitti, in cui la retta dei

ricavi è superiore a quella dei costi, per cui per l‟impresa risulta conveniente produrre. In formule:

dove:

In valore:

x‟= costo complessivo;

a= coefficiente di variabilità (costi variabili/ricavi); rappresenta il coefficiente angolare della retta dei

CV;

(1-a)= margine di contribuzione; indica in quale misura i ricavi di vendita „contribuiscono‟ alla copertura

dei costo fissi;

k= costi fissi;

y = ricavi totali;

ay = costi variabili;

Il BEP, calcolato in corrispondenza dell‟uguaglianza tra costi e ricavi x‟=y, sarà dato dall‟equazione :

costi fissi (k)/ tasso di contribuzione (1-a).

In volume:

Ru= ricavi unitari;

Qx = volume di produzione;

CF = costi fissi;

Cvu = costi variabili unitari;

Il BEP calcolato in questo modo sarà dato dal rapporto costi fissi (CF)/margine di contribuzione

unitario (Ru-Cvu).

La differenza di calcolo tra i due metodi sta nel fatto che, nel primo caso, essendo i valori espressi in

termini monetari il metodo a valore può essere utilizzato anche per produzioni diversificate; il secondo

26

metodo, invece, avendo i valori espressi in termini quantitativi, è più adatto a produzioni omogenee. Di

seguito, sono rappresentate due ipotetiche imprese che presentano una diversa struttura di costo; quella

a sinistra a minori costi fissi rispetto a quella di destra. E‟ interessante notare come l‟impresa di sinistra

raggiunge prima il punto di pareggio rispetto a quella di destra; tuttavia, la situazione dell‟impresa di

destra, una volta superato il punto di pareggio, risulta più favorevole in quanto essa riesce a conseguire

margini di guadagno superiori poiché i più elevati costi fissi si dividono sulla maggiore quantità

prodotta. Si dice, pertanto, che un‟impresa con una struttura di costo con maggiori costi fissi è più

rischiosa –in quanto ha bisogno di più tempo per raggiungere il bep- e più profittevole.

Collegata a quanto abbiamo appena detto è anche un‟altra grandezza: il grado di leva operativa.

Quest‟ultimo è rappresentato, nel grafico esaminato, dall‟angolo formato dall‟‟incrocio tra la retta dei

ricavi e quella dei costi (indicato da 1- α) ed è calcolato come il rapporto tra la variazione percentuale

del reddito operativo e la variazione percentuale delle vendite:

G.L.O.= Δ % reddito operativo

Δ % vendite

27

Essa è una misura della relazione tra variazione del reddito e variazione della produzione (indicata dalla

variazione delle vendite); il grado di leva operativa, pertanto, è legato alla struttura dei costi e, in

particolare, all‟incidenza dei costi fissi. Un‟azienda con elevati costi fissi, infatti, avrà un elevato grado di

leva operativa poiché il reddito operativo crescerà in maniera maggiore (e con esso, si ipotizza, la

quantità venduta) rispetto ad un‟azienda che abbia maggiori costi variabili. A tal proposito, il G.L.O.

può essere calcolato come segue e la distinzione tra valore e quantità richiama quella adoperata in

precedenza per il calcolo del b.e.p.:

In valore:

G.L.O = Ricavi totali – costi variabili totali

ricavi totali – costi totali

In quantità:

G.L.O =

RuQx – CvQx

RuQx – CvQx – CF

La formula può essere espressa anche come segue:

GLO = 1+CFO/RO

Al concetto di punto di pareggio, infine, è collegato anche quello di punto di equilibrio finanziario (PEF)

corrisponde a quel volume o valore per il quale i ricavi consentono di coprire almeno i costi monetari.

Si eliminano pertanto dalle formule del BEP i costi non monetari (ad esempio, accantonamenti e

ammortamenti), sottraendoli dai costi fissi e variabili, e determinando pertanto un nuovo punto di

pareggio.

In valore

PEF = costi fissi monetari (k)/ margine di contribuzione (1-a)

dove (a) è calcolato come rapporto tra costi variabili monetari/ricavi

In volume

PEF = costi fissi monetari (CF)/ (Ru- Cv)

dove (Cv) stavolta sono solo i costi variabili monetari

28

Un esempio numerico:

Prendiamo l‟esempio di un impianto usato dalla società Zeta Spa per produrre il prodotto “a”. Il costo

dell‟impianto è di 100.000,00 €. Supponete che ogni singolo prodotto “a” si venda a 75,00 €, e che il

costo

variabile

unitario

sia

di

22,00

€.

Dunque

i

nostri

dati

sono:

p=75; cv= 22; CF=100.000 q=?

Svolgimento:

RT=CT

p*q=CF+cv*q

75q=100.000+22q

75q-22q=100.000

q(75-22)=100.000

q=100.000/53=1886,79

Circa 1887 unità è la quantità bep.

4. La valutazione delle imprese

La valutazione d‟azienda è una problematica fondamentale che l‟economista d‟impresa può affrontare

sia in situazioni di normale funzionamento che in fasi particolari della vita d‟impresa, come in caso di

operazioni straordinarie (fusioni, scissioni, trasformazioni, conferimenti…). Essa è stata oggetto di

approfonditi e diversificati studi in dottrina, che si sono evoluti contemporaneamente al modificarsi

della complessità dell‟oggetto in esame (l‟azienda) e del contesto nel quale essa opera. I primi metodi di

valutazione, infatti, si basavano prevalentemente su elementi di natura empirica; recentemente, poi, si

sono evoluti, grazie anche all‟utilizzo di particolari strumenti mutuati da altre discipline (matematica

finanziaria, statistica) che hanno contribuito a rendere questi procedimenti di analisi e valutazione

sempre più precisi e significativi. I principali criteri di valutazione trovano i loro fondamenti nei

principali indici di bilancio e sono, più di frequente, utilizzati per valutazioni di tipo interno all‟impresa,

avendo come principali referenti il management e gli stakeholder (tra cui rientrano anche gli azionisti).

Il primo metodo di valutazione dagli elementi di bilancio riguarda l’efficienza economica e viene effettuata

tramite tramite l‟analisi dei principali indici di redditività:

ROI

ROE

29

Il ROI (Return on investment), come detto già in precedenza, rappresenta la redditività degli investimenti e

viene analizzato, in particolar modo, con riferimento alla convenienza o meno di utilizzare in maniera

conveniente l‟indebitamento per investimenti che garantiscano una redditività maggiore del loro costo29.

E‟ un indice di redditività (ha al numeratore una grandezza di reddito)ed è composto dal ROS

(redditività del venduto) e dal TRC (tasso di rotazione del capitale). La scomposizione del ROI in questi

due indici consente di verificare se le variazioni del ROI dipendono da modifiche della redditività del

venduto o da ad un mutamento del tasso di rigiro del capitale.

ROI= RO = RO X V

CI

V

CI

Il ROE (Return on equity), invece, rappresenta la più immediata misura di redditività per gli azionisti, dal

momento che, come detto sopra, indica in che modo il reddito netto sia in grado di remunerare il

capitale proprio. E‟ un indice di redditività (ha al numeratore una grandezza di reddito); rappresenta la

redditività del capitale proprio. La composizione del ROE permette di evidenziare il contributo di tutte

le gestioni alla redditività dell‟Equity. E‟ composto dal ROI espresso in funzione dell‟utile netto (primi 2

membri dell‟equazione) e dal rapporto di indebitamento.

ROE= RN = RN X V X CI

CN

V

CI

CN

La valutazione d‟azienda tramite indicatori di bilancio, poi, può essere effettuata anche in merito alla

situazione finanziaria, tramite i principali indicatori relativi alla struttura patrimoniale e composizione del

capitale:

margine di struttura

indici di copertura del capitale.

Il margine di struttura è una differenza, non un rapporto:

MS= Mezzi propri – Impieghi fissi

Si ricorda, qui, il meccanismo della leva finanziaria in cui se ROI>i all’impresa conviene indebitarsi, in quanto,

facendo leva sull’indebitamento, riceve dagli investimenti effettuati un rendimento (ROI) maggiore del loro costo (i).

29

30

Indica, se positivo, un‟eccedenza delle fonti di finanziamento proprie, cioè non soggette ad obblighi di

rimborso, sugli impieghi fissi (cioè, il grado di solvibilità aziendale). Se negativo, indica una carenza di

fonti finanziarie specifiche a lungo termine.

Il margine di tesoreria è utile, invece, ad un controllo della liquidità dell‟impresa.

MT= Liquidità – Attività a liquidità differita – Passivo corrente

La valutazione d‟azienda, tuttavia, viene utilizzata spesso per soggetti „esterni‟ all‟impresa che abbiano la

necessità di conoscerne il valore. I metodi tradizionali di valutazione possono essere elencati come

segue:

Metodo reddituale;

Metodo patrimoniale;

Metodi misti;

Multipli di mercato;

Analizziamoli nel dettaglio.

Il Metodo reddituale: l’impresa vale quanto produce.

Il metodo reddituale è un metodo dinamico, nel senso che il valore dell‟impresa viene calcolato in base alla

sua capacità di produrre reddito nel futuro; esso si ottiene attualizzando una misura di reddito definito

„normale atteso‟, cioè quello che ci si aspetta l‟impresa sarà in grado di produrre in un lasso di tempo

considerato t, per questo viene classificato anche come metodo sintetico (dal momento che il reddito può

essere considerato la più immediata misura sintetica di performance dell‟impresa). Tale misura di

reddito, tuttavia, viene da alcuni considerata non pienamente indicativa del valore dell‟azienda, in

quanto potrebbe essere condizionata dalle politiche di bilancio (ad es. politiche d‟ammortamento), dalla

durata temporale scelta, dal tasso di interesse individuato (se sia un tasso free risk o se debba, invece,

considerarsi il costo opportunità). Tale metodo, inoltre, viene considerato significativo se l‟impresa ha

performance più o meno costanti nel tempo ed è, pertanto, agevole stimare una misura di reddito che

possa essere un‟adeguata misura delle sue performance future. Il metodo reddituale può essere semplice

o complesso:

Reddituale semplice: W = R

i

Reddituale complesso: W = Σ Rt

(1+i)

31

t

W= valore dell’impresa; R= reddito medio normale atteso; Rt= reddito atteso per l’anno t; i= tasso di attualizzazione.

Il metodo reddituale semplice prevede l‟attualizzazione di una sola misura di reddito definita reddito

medio normale atteso che si ottiene „depurando‟ il reddito dagli elementi straordinari e figurativi che lo

compongono (ammortamenti anticipati, sopravvenienze, spese occasionali…) ed attualizzandolo ad un

tasso i (che comprenda un fattore „r‟ risk free ed un fattore „s‟ di remunerazione del rischio). Il metodo

reddituale complesso, invece, prevede una stima di reddito per tutti i periodi t interessati dalla

valutazione attualizzati al medesimo tasso i (che comprenda, quindi, sia il tasso risk free che la

remunerazione del rischio).

Metodo patrimoniale: l’impresa vale quanto possiede.

A differenza del metodo reddituale, il patrimoniale è un metodo analitico, dal momento che prevede

l‟analisi delle singole voci del patrimonio aziendale e la loro ricostituzione a valore di normale

funzionamento. E‟, per questo, considerato statico, dal momento che il capitale è una grandezza stock e

dà una visione dell‟impresa limitata ad un periodo di tempo; è, inoltre, influenzato dalle politiche di

bilancio nella valutazione degli assets. Per questi motivi tale metodo viene ritenuto più adatto alle

aziende ad alta concentrazione di capitale o capital intensive. Anche il metodo patrimoniale si distingue in

semplice e complesso:

Patrimoniale semplice: W= K

Patrimoniale complesso: W= K+I

W= valore dell‟impresa; K= patrimonio netto rettificato; I= valore degli intangibles.

Il valore del patrimonio netto rettificato si ottiene apportano delle modifiche al valore del patrimonio