LA GESTIONE BANCARIA ORIENTATA AL VALORE. INDICATORI, VERIFICHE,

METODOLOGIE D’APPLICAZIONE.

Fabio Santorum ed Eugenio Pavarani1 - Bancaria, n.9 / 2001

Indice

1. Introduzione

1.1

Struttura e contenuti del lavoro

1.2 Una premessa: il rafforzamento della shareholder view nelle gestioni bancarie

2. La creazione di valore nelle banche italiane: indicatori di risultato e verifiche

empiriche

2.1

Indicatori di mercato per la misurazione del valore percepito dagli azionisti

2.2

Requisiti di un indicatore di performance aziendale coerente con l’obiettivo

della massimizzazione del valore percepito dagli azionisti

2.3

EVA® come indicatore gestionale per la creazione del valore nelle banche

2.4

Le relazioni tra delta EVA e valore di mercato del patrimonio netto delle

banche

3. Delta EVA come driver per la creazione di valore: profili metodologici

3.1

A livello consolidato

3.2. Nelle unità operative della banca

4. La logica EVA applicata al value based management nelle banche

4.1

Sistema gestionale

4.2

Sistema incentivante

5. Conclusioni

Bibliografia

1. Introduzione

1.1 Struttura e contenuti del lavoro

Le banche italiane stanno creando valore per gli azionisti o sono ancora lontane da

quest’obiettivo? C’è corrispondenza tra il valore creato dalle banche ed il valore percepito

dagli azionisti attraverso le quotazioni di mercato? Le quotazioni riflettono le performance

correnti delle banche o scontano anche, e in quale misura, attese di miglioramenti futuri

dei risultati? Quali metodologie d’applicazione sono oggi concretamente a disposizione del

management bancario per orientare l’intera gestione alla creazione di valore? Come

allineare gli interessi del management con quelli degli azionisti?

Il presente lavoro si propone di fornire risposte ai quesiti enunciati; le risposte sono

elaborate utilizzando l’approccio metodologico proposto dalla <<logica EVA >> (economic

value added). La scelta metodologica condiziona l’intera impostazione del lavoro. Infatti,

ragionare sui temi indicati, in termini di EVA, significa andare oltre la trattazione di un

1

Eugenio Pavarani è Professore di Finanziamenti di Aziende nell’Università di Parma.

Fabio Santorum è associate di Stern Stewart & Co. Esperto di finanza e gestione delle imprese, collabora

con l’Università di Parma. Sebbene il lavoro sia frutto congiunto dell’opera dei due autori, la stesura dei

paragrafi dal 1.1 al 2.3 è da attribuirsi ad Eugenio Pavarani, quella dei paragrafi dal 2.4 al 4.2 a Fabio

Santorum.

Il lavoro ha beneficiato dei preziosi commenti di Giulio Tagliavini, Stefano Monferrà ed Alberto Lanzavecchia.

Ad essi va il ringraziamento degli autori, cui resta ovviamente ogni responsabilità per i contenuti.

1

complesso di strumenti di analisi idoneo a fornire misurazioni, informazioni, soluzioni a

specifici problemi di metodo. La logica EVA è molto di più che una metodologia per la

misurazione del valore: EVA propone una logica di impostazione della gestione in grado di

essere pervasiva sull’intera organizzazione e coinvolgente in rapporto al complesso dei

comportamenti aziendali che vengono indirizzati, misurati ed incentivati sulla base della

stessa metrica con cui si misura la performance aziendale in termini di creazione di valore.

Adottare la metodologia EVA significa proporsi di allineare i comportamenti dei singoli

operatori aziendali, dai più periferici al top management, agli obiettivi gestionali ed alle

attese di remunerazione degli azionisti. L’allineamento è guidato dall’uso di una metrica

comune. La metrica con cui si stabiliscono gli obiettivi di budget individuali e si misura

l’incentivazione del personale è la stessa con cui si programmano gli obiettivi aziendali e si

misura la performance dell’impresa; ed è la stessa metrica che – secondo la moderna

teoria finanziaria – è implicita nella logica di funzionamento dei mercati e nella loro

specifica funzione segnaletica che, incorporando nei prezzi le informazioni sulle

performance aziendali, determina i ritorni per gli azionisti. E’ questa la qualificazione più

rilevante della logica EVA. Ed è una qualificazione che deriva dalla capacità di coniugare

scientificità dell’approccio con il pragmatismo necessario per un’efficace applicazione

aziendale.

EVA affonda le proprie radici nei modelli teorici della finanza aziendale. Il valore aggiunto a

questi ultimi sta nell’aver proposto una rielaborazione che va oltre la spiegazione della

logica di funzionamento dei mercati, supera le ipotesi semplificatrici che adombrano, nei

teoremi, la complessità gestionale e propone linee guida e strumentario metodologico di

supporto idonei a porre il concreto comportamento delle imprese su una base di razionalità

coerente con le attese dei mercati.

Il lavoro è organizzato nel modo seguente.

Nel § 1.2 vengono proposte considerazioni in merito alla tendenza crescente nel sistema

bancario italiano ad orientare le scelte gestionali verso la massimizzazione del ritorno per

gli azionisti.

Nel § 2 il tema della attitudine delle gestioni bancarie a creare valore viene affrontato in

una duplice prospettiva: come misurare il ritorno per gli azionisti, secondo le metriche dei

mercati, e come prendere le misure alla capacità della gestione bancaria di produrre i

risultati che il mercato, secondo le sue logiche di funzionamento, possa tradurre in maggior

valore per gli azionisti.

In primo luogo, si propone (§ 2.1) una quantificazione dell’incremento effettivo di valore

percepito dagli azionisti delle principali banche italiane nell’arco temporale 1996-2000. Si

utilizza, a questo scopo, un indicatore denominato “valore percepito netto” (VPN). Ci si

interroga, successivamente (§ 2.2), sulle logiche - implicite nel funzionamento dei mercati

secondo la modellistica finanziaria - che legano le performance aziendali al VPN: come i

mercati “leggono” le performance aziendali e come le traducono in valore per gli azionisti

(logica del discounted cash flow). Viene quindi argomentata (§ 2.3) la valenza di EVA

quale misura dei risultati gestionali idonea a replicare, a livello aziendale, la stessa metrica

implicita nella formazione dei prezzi nei mercati delle azioni in ipotesi di razionalità degli

operatori e di efficienza dei mercati stessi.

E’ questa identità di “codice genetico” che spiega il successo di EVA. Avendo questo

indicatore lo stesso “DNA” del mercato efficiente e razionale, si può dire che EVA

rappresenti un clone, operativo a livello aziendale, del modello di pricing del mercato, il

discounted cash flow model (DCF). La capacità manageriale di governare l’EVA

internamente, attraverso la finalizzazione della gestione operativa, porta, con attendibili

gradi di consequenzialità, ad incrementare il valore di mercato delle società. Lo

strumentario EVA consente, inoltre, di identificare linee guida attendibili per la creazione

del valore nelle situazioni aziendali in cui manca il riscontro con il mercato (società non

2

quotate ed unità operative). Si puntualizza, a questo proposito, che la corretta misura di

una performance aziendale di successo è da quantificarsi in termini di delta EVA e non in

termini di valore assoluto di EVA, come talora, in modo improprio, viene indicato. Questa

puntualizzazione consente anche di superare un’esigenza di carattere metodologico,

indicata in letteratura, in ordine alla corretta quantificazione dei mezzi propri “a valori di

mercato”, quantificazione che risulta di difficile applicazione a livello operativo. Si propone

di misurare il capitale proprio, per la determinazione di EVA a livello consolidato, sulla

base dei valori contabili rettificati e si argomenta, a sostegno della proposta, che la

discussione in ordine alle modalità di quantificazione dei mezzi propri perde significato ove

si ragioni sulla performance in termini di delta EVA.

La capacità di delta EVA di spiegare il VPN, viene sottoposta a verifica empirica. Si

propone, a questo fine, una quantificazione del delta EVA prodotto dalle banche italiane

nel periodo 1996-2000 distinguendo, per ulteriore approfondimento, l’effetto prodotto dai

margini (tra rendimento e costo del capitale) dall’effetto prodotto dalla dimensione del

capitale. Vengono quindi messe a confronto le due quantificazioni (VPN e delta EVA) con

l’obbiettivo di testare la capacità di EVA di correlarsi al ritorno per gli azionisti.

L’attitudine di EVA a spiegare il valore di mercato del capitale proprio genera anche

interessanti ed innovativi strumenti di analisi dei mercati finanziari consentendo di

evidenziare quanta parte del valore societario espresso dai mercati è determinata dai livelli

correnti di EVA e quanta parte è spiegata da incrementi attesi di EVA che il mercato già

sconta nei prezzi. Al fine di determinare gli incrementi di EVA necessari per assicurare il

mantenimento delle quotazioni correnti e gli incrementi necessari per battere le attese del

mercato e innalzare le quotazioni, vengono presentati (§ 2.4) due strumenti di analisi: il

current operations value (COV) ed il future growth value (FGV). L’applicazione dei due

strumenti di analisi al valore di mercato delle principali banche italiane consente, infine, di

misurare quanta parte del prezzo corrente delle azioni è spiegata dalle performance

correnti e quanta parte è legata ad attese (speranze?) di miglioramento.

Il § 3 propone argomentazioni di carattere metodologico in ordine alle best practices per la

soluzione dei problemi relativi alle rettifiche da apportare al risultato operativo in coerenza

con la logica EVA (quantificazione del NOPAT) ed alla determinazione del capitale a

rischio a livello consolidato (§ 3.1) e per le unità operative (§ 3.2). In riferimento al primo

problema, si presenta, a titolo indicativo, la metodologia di rettifica adottata dal Credito

Emiliano. Per il calcolo del capitale a rischio e dell’EVA prodotto dalle unità operative, si

propone di utilizzare la volatilità del NOPAT.

Il § 4, conclusivamente, pone l’attenzione sul fatto che adottare la logica EVA, al di là della

mera acquisizione di significativi strumenti di misurazione e di elaborazione di informazioni,

offre l’opportunità di supportare un modello innovativo di gestione in coerenza con la logica

del value based management. E’ in questa prospettiva che la logica EVA dà il meglio di sé

divenendo la linea guida dell’intera organizzazione. Secondo tale modello, le banche non

pianificano più obiettivi solamente di margini, masse o rendimento contabile, ma

esplicitamente anche obiettivi di valore. Le unità operative non sono chiamate a

massimizzare i margini, “data” una determinata dotazione di capitale, bensì sono chiamate

a massimizzare la creazione di valore stessa, scegliendo, con il coordinamento strategico

centrale, il giusto mix tra risultato operativo marginale e costo del rischio marginale. Per

stimare in modo attendibile ed in misura prudenziale la massima esposizione al rischio

sostenibile dai mezzi propri, a livello economico, dalla banca nel suo complesso, si

propone di utilizzare il COV. Sia le performance che le decisioni strategiche e operative

vengono valutate in termini di contributo alla creazione di valore.

Condizione essenziale per il successo in questa prospettiva è che il sistema di

incentivazione del personale sia parametrato sulla produzione di incrementi di EVA,

all’interno di ogni singola unità operativa, almeno nella misura attesa dal mercato ed

3

implicita nelle quotazioni (nella componente FGV). In questo modo, ogni collaboratore

della banca viene messo nella condizione di applicare i principi base della moderna teoria

finanziaria alle proprie decisioni quotidiane e viene motivato ad agire nell’interesse degli

azionisti, perché in questo modo realizza, attraverso il conseguimento del bonus, anche il

proprio interesse personale.

1.2 Una premessa: il rafforzamento della shareholder view nelle gestioni bancarie

Tra i rilevanti fenomeni che hanno interessato negli anni novanta la profonda

trasformazione del sistema bancario in Italia, particolarmente significativa è la centralità

assunta, nelle nuove logiche gestionali, dal capitale proprio e dalla capacità delle banche

di assicurare agli azionisti remunerazioni allineate ai benchmark di mercato. lI capitale

proprio ha assunto le connotazioni di risorsa costosa, critica e fonte di intensi

condizionamenti nella direzione della disciplina gestionale e dell’efficienza economica.

La trasformazione degli assetti proprietari (privatizzazioni, società per azioni, diffusione

della proprietà) e la crescente focalizzazione delle funzioni obbiettivo degli azionisti sul

binomio rischio-rendimento espongono i risultati gestionali al vaglio del mercato, legano la

valutazione delle banche alla capacità di remunerare il capitale per cassa e con l’aumento

del valore per gli azionisti, condizionano la capacità di raccolta sul mercato azionario

all’attitudine delle banche di proporsi come investimento competitivo, comportano

l’esigenza di incrementare l’efficienza nell’impiego dei mezzi propri 2.

In un quadro di crescente integrazione dei mercati finanziari e di accentuata mobilità degli

investitori, le banche emittenti si trovano a competere con l’intero ventaglio degli

investimenti alternativi e la concorrenza sul funding è sempre più circoscritta alla capacità

di assicurare incrementi di valore avendo progressivamente perso peso altre motivazioni

alla detenzione delle azioni, quali per esempio le finalità di interesse strettamente sociale o

mutualistico legate ad assetti proprietari pubblici o cooperativi. In relazione all’accresciuta

contendibilità degli assetti proprietari ed all’esigenza di essere competitivi, in termini di

capacità di remunerazione, assumono anche rilevanza il mercato dei diritti di proprietà e le

sanzioni che da questo possono derivare a carico di logiche e di prassi imprenditoriali

insoddisfacenti sotto il profilo della capacità di produrre valore per gli azionisti.

D’altra parte, oltre ad essere divenuto riferimento primario dei risultati gestionali, il capitale

di rischio è anche risorsa costosa. Quest’ultima connotazione deriva dalle specifiche

funzioni del capitale di rischio nelle imprese bancarie. Diversamente da quanto è tipico per

le imprese industriali, il capitale proprio nelle banche non ha una funzione significativa di

finanziamento dell’attività operativa; per contro, assorbe pressoché interamente il rischio

della gestione. Caratteristica delle gestioni bancarie è infatti l’avversione al rischio dei

detentori delle passività emesse; ed è, pertanto, molto modesto il premio per il rischio

incorporato nei tassi passivi. Pressoché l’intero rischio gestionale è coperto dai mezzi

propri la cui onerosità è ulteriormente innalzata dalle condizioni di elevata opacità delle

attività bancarie che generano corrispondenti costi di agenzia e di informazione a carico

degli azionisti 3.

Il capitale proprio è, infine, risorsa critica in quanto fattore limitazionale dei percorsi di

crescita dimensionale e di allargamento dello spettro dei posizionamenti strategici sulle

2

Per un’analisi della funzione obiettivo delle banche, v. Ruozi R. (1987).

Per un approfondimento delle specifiche condizioni di elevatezza del costo del capitale delle banche, cfr.

Merton R. C. e Perold A. F. (1993). Nello stesso senso, v. Cesarini F. (1988). Sironi A. (1996) mette in rilievo

come la rete di protezione istituzionale (assicurazione dei depositi, credito di ultima istanza, vigilanza delle

autorità monetarie) concorra ad attenuare la percezione dei rischi rispetto al caso delle imprese non

finanziarie.

3

4

diverse graduazioni di rischio delle attività finanziarie. Al di là dei vincoli patrimoniali posti

dall’organo di vigilanza, la dotazione e la valorizzazione dei mezzi propri assume un ruolo

critico nell’attuale fase di ristrutturazione del sistema che vede accentuarsi la valenza

competitiva delle dimensioni aziendali e dell’ampiezza della gamma dei servizi offerti. La

concreta percorribilità degli indirizzi di ristrutturazione strategica ed organizzativa necessari

per il sostegno della capacità competitiva, da un lato, impone gradi di capitalizzazione

crescenti, dall’altro, passa al vaglio di condizioni di economicità espresse dai valori

societari e dai prezzi di concambio nei percorsi di crescita esterna fondati su processi di

aggregazione regolati con acquisition currency (“carta contro carta”).

L’effetto congiunto del crescente peso della shareholder view e degli intensi mutamenti di

scenario che determinano nuove regole del gioco “equity intensive” nelle dinamiche

competitive, stringe le banche in una morsa che sposta verso l’alto il livello minimo dei

risultati aziendali necessari per “stare sul mercato”.

Il sistema bancario ha vissuto un lungo periodo di mutazione genetica che lo ha

rapidamente avvicinato agli standard morfologici, strutturali e funzionali prevalenti sulla

scena internazionale. L’effetto combinato della globalizzazione finanziaria e

dell’adeguamento della cornice istituzionale e regolamentare ha fatto cadere diversi fattori

di imperfezione dei mercati che rendevano sostenibili condizioni di competitività sui prezzi

congiunte con strutture inefficienti dei costi. Le imperfezioni esistenti assicuravano la

compatibilità di equilibri di mercato stabili con condizioni di elevate dispersioni dei prezzi

intorno ai valori medi4.

Tra le condizioni permissive, un ruolo significativo era svolto da assetti proprietari non

vincolanti sotto il profilo della massimizzazione del rendimento atteso. In altri termini, gli

ampi gradi di libertà dal vincolo della massimizzazione dei profitti economici attesi, in

presenza di livelli modesti e di forti divari nelle remunerazioni attese dalla proprietà,

concorrevano a rendere possibili e sostenibili ampie divaricazioni nelle condotte di mercato

degli intermediari bancari e, corrispondentemente, nelle loro performance. Per contro, la

sopravvenuta crescente pressione esercitata da aspettative di rendimento sui mezzi propri

– più alte che in passato ed allineate alle condizioni più generali del mercato azionario

internazionale – restringe gli spazi di sostenibilità dell’allocazione del capitale su strutture

produttive inefficienti, o comunque disallineate rispetto a quelle dei leader di mercato.

Ora che la cornice istituzionale e regolamentare è stata riassettata ed è in atto un

ridisegno dei mercati (ampliamento internazionale, abbassamento delle barriere,

sostituibilità tra prodotti, concentrazione, ampliamento delle opportunità di differenziazione

attraverso innovazione e focalizzazione strategica, crescente contendibilità, ecc.), si esalta

il ruolo dell’anello intermedio che lega concorrenza ad efficienza, anello costituito dalle

capacità imprenditoriali e manageriali di generare competitività 5. Si restringono, infatti, i

percorsi di sviluppo: in presenza di strutture dei costi e di livelli di produttività disallineati

rispetto ai competitors, si generano divari nei rendimenti economici, ma <<se tutti gli

azionisti hanno aspettative uniformi, la “resa dei conti” è inevitabile6>>. Le “vie di fuga”

4

Per una approfondita trattazione dei mutamenti degli scenari del sistema bancario, degli effetti sulla

dinamica competitiva, dell’ampiezza delle azioni necessarie per ricostituire il vantaggio competitivo e delle

modalità ed effetti delle ristrutturazioni, cfr. Forestieri G. (2000). Per un’analisi sistematica delle scelte

strategiche e delle soluzioni organizzative adottate dalle banche italiane in risposta ai nuovi assetti

concorrenziali, si veda Fabrizi P. L. (2000).

5

A questa considerazione perviene Ciocca F. (2000) a conclusione dell’analisi sulla “metamorfosi” della

finanza italiana nel ventennio 1980-2000. Dopo aver rilevato che il ridisegno della cornice è stato completato

e che il sistema finanziario è ora nelle condizioni morfologiche e strutturali adeguate a supportare, in

condizione di competitività con gli standard internazionali, lo sviluppo economico delle imprese e del Paese,

egli afferma che <<la concorrenza, se promuove l’efficienza, può garantirla solo qualora non sia carente la

capacità dei produttori di rispondere alla sollecitazione competitiva>>.

6

Cfr. Forestieri G. (2000).

5

hanno un respiro molto corto: il recupero sui prezzi porta alla perdita di quote di mercato

ove non siano particolarmente rilevanti i vantaggi competitivi da differenziazione; il

recupero dei margini a scapito di maggiori rischi porta ad un maggiore fabbisogno di

capitale proprio e l’accresciuto ritorno, se misurato in termini di profitti contabili (ROE)7,

appare soltanto illusorio in rapporto alla creazione di valore per gli azionisti in quanto

incapace di cogliere la relazione tra maggiori rischi e livello del costo del capitale; il

contenimento dei costi a sostegno dell’innovazione e dello sviluppo rinvia di poco ed

intensifica le prospettive di declino.

Deve essere, infine, rilevato come la stessa regolamentazione di vigilanza sta evolvendo

nella direzione di assecondare la dimensione strategica del capitale proprio. Orientandosi

verso criteri che riconoscono la specificità aziendale, la stessa regolamentazione

prudenziale favorisce la maturazione di nuove logiche di gestione del capitale proprio nella

direzione del ribaltamento da “vincolo” da soddisfare a “leva” della competitività aziendale

attraverso l’allocazione firm specific, efficiente in rapporto ai posizionamenti strategici

perseguiti, ai vantaggi competitivi ricercati, alle attese degli azionisti.

Nel progredire lungo le direzioni indicate, il sistema bancario italiano sconta la debolezza

della logica imprenditoriale connessa alla pregressa scarsa qualificazione – sotto questi

profili – degli assetti giuridici e proprietari e sconta l’inevitabile inerzia di un processo di

crescita che è prima ancora culturale – di cultura manageriale – che giuridico,

regolamentare e di politica di governo delle istituzioni. E’ attraverso la cultura del valore,

della gestione ottima del capitale e della massimizzazione dei ritorni per gli azionisti, che

deve necessariamente passare, come già da tempo avvenuto nell’esperienza di molte

imprese industriali, il salto di qualità delle direzioni bancarie verso l’adozione di logiche di

value based management8.

2. La creazione di valore nelle banche italiane: indicatori di risultato e verifiche

empiriche

2.1. Indicatori di mercato per la misurazione del valore percepito dagli azionisti

Il valore societario incrementale 9, ad una certa data, è misurato dall’indicatore “valore di

mercato aggiunto”, il cosiddetto market value added (MVA). MVA è dato dalla differenza

tra il valore di mercato del capitale proprio e l’importo storicamente investito dagli azionisti.

Market value added (MVA) =

valore di mercato del capitale proprio – valore storico dell’investimento di capitale proprio

Il valore di mercato del capitale proprio è costituito dal prodotto del numero delle azioni per

il prezzo di mercato dell’azione. MVA è la rilevazione di mercato del valore incrementale,

7

Per una valutazione critica dell’attendibilità del ROE quale indicatore di performance delle banche, cfr. Di

Antonio M.(1999).

8

Con il termine value based mangement (VBM) si intende la gestione orientata alla creazione di valore, un

sistema cioè formale di procedure, modelli e attività che mettano in grado il management a tutti i livelli

dell’organizzazione di decidere ed agire nell’interesse degli azionisti in modo costante, premiando il

raggiungimento dell’obiettivo comune di creazione di valore attraverso la condivisione di parte della stessa

tra il management e la proprietà (gli azionisti). Per un’analisi sulla diffusione delle tecniche di VBM in un

campione di banche e di gruppi bancari italiani, v. Locatelli R. (2001).

9

Per un

inquadramento della relazione strategia – valore e per un’analisi della distinzione ed

interdipendenza tra il mercato dei titoli rappresentativi del capitale proprio delle banche ed il mercato delle

imprese bancarie, v. Mottura P. (1987).

6

rispetto all’investimento originario da parte degli azionisti, in riferimento ad un dato

momento di osservazione.

Nell’ottica dell’azionista investitore, il management ha il compito di massimizzare

attraverso la gestione, in ogni esercizio, la creazione di un flusso incrementale di ricchezza

costituito da due componenti: l’erogazione dei dividendi e l’incremento di MVA. Incrementi

di MVA presuppongono che ogni euro di nuovo investimento di capitale generi più di un

euro di valore di mercato. Il valore creato in un singolo esercizio, nell’ottica dell’azionista,

può quindi essere definito con la seguente espressione:

Valore percepito (VP) = dividendi erogati nell’anno 10 + delta MVA

Per dare un giudizio definitivo sul ritorno per gli azionisti in un anno, è infine necessario

confrontare il valore percepito (VP) con la creazione di valore attesa dagli azionisti, in

principio d’anno, sulla base del rendimento minimo ritraibile da investimenti di pari rischio

(costo di opportunità). Dal punto di vista del management, esso rappresenta il “costo del

capitale”11, il tasso di rendimento minimo da riconoscere per l’uso del capitale, secondo gli

standard di mercato. Il valore atteso può essere definito per mezzo della seguente

espressione:

Valore atteso (VA) = valore di mercato del capitale proprio iniziale x tasso di rendimento

minimo atteso

Nell’ottica dell’azionista, il valore netto effettivamente percepito, in un determinato periodo

(cfr. tab. 1 per un esempio di calcolo), è così definito come differenza tra il valore percepito

(VP) e la creazione di valore attesa (VA):

Valore percepito netto di mercato (VPN) = Valore percepito (VP) – Valore atteso (VA)

10

Si intendono sia i dividendi ordinari che straordinari, ad esempio il sovra-prezzo - rispetto al prezzo di

mercato corrente - pagato in occasione di acquisto di azioni proprie.

11

Nella prassi, il modello più diffuso per stimare il costo del capitale proprio è quello basato sulla teoria del

capital asset pricing model (CAPM); si veda Sharpe W. F. (1964), Lintner J. (1965); per un approccio

operativo alla stima del costo del capitale si veda Copeland T., Koller T., Murrin J. (1994).

Nel calcolo del costo del capitale per gli istituti bancari si fa generalmente riferimento al solo costo del

capitale proprio (cost of equity). Gli oneri sul debito, diversamente da quanto considerato per le imprese

industriali, sono infatti attribuiti, nelle gestioni bancarie, ai costi dell’attività caratteristica. E’ altresì possibile

considerare anche nel caso della banca una definizione di costo medio ponderato del capitale “anomala”

(weighted average cost of capital, WACC) comprensiva anche del costo del debito subordinato.

7

Tabella 1 – Il valore percepito netto (VPN)

Esempio di

calcolo del valore

percepito netto

(VPN): caso

Banca Fideuram,

esercizio 2000

Banca Fideuram - Esercizio 2000 (Valori in milioni di Euro)

Valore creato (VC)

A)

Valore di mercato del patrimonio netto al 31.12.2000

13.511

- Valore di mercato del patrimonio netto al 31.12.1999

10.811

Delta valore di mercato del patrimono netto 1999

Capitale investito al 31.12.2000 (netto del patrimonio di terzi)

- Capitale investito al 31.12.1999 (netto del patrimonio di terzi)

2.700

1.162

960

B)

Capitale investito incrementale 2000

C)

Delta MVA 2000 (A-B)

Dividendi pagati 2000

2.497

85

Valore creato (VC) (C+D)

2.582

D)

203

Valore atteso (VA)

Valore di mercato del patrimonio netto al 31.12.1999

x Tasso di rendimento minimo atteso

Valore atteso (VA)

10.811

13%

1.385

Valore creato netto (VCN)

Valore creato (VC) (E)

- Valore atteso (VA) (F)

2.582

1.385

Valore creato netto (VCN) (E-F)

1.196

Ciò che rileva, ai fini della determinazione del valore percepito dagli azionisti, non è

soltanto l’entità del flusso corrente dei dividendi bensì, a monte di ciò, la capacità degli

investimenti di generare un margine positivo tra rendimento e costo del capitale. Gli

azionisti attendono un rendimento in termini di valore, non necessariamente di pagamenti

immediati. Ogni azionista ha la possibilità di trasformare parte del suo valore in cassa a

suo piacimento, vendendo o impegnando parte delle azioni di sua proprietà. In altri termini,

non è rilevante che il valore sia distribuito; se la banca è in grado di sostenere ulteriori

opportunità di investimento economicamente vantaggiose, il miglior interesse per gli

azionisti è costituito dalla ritenzione e dal reinvestimento del valore stesso12. Il valore delle

azioni aumenta, secondo l’impostazione richiamata, anche in assenza di dividendi

immediati. Con il reinvestimento profittevole (in grado cioè di generare delta MVA > 0)

l’impresa costituisce, infatti, le premesse per l’erogazione di maggiori dividendi futuri che il

mercato efficiente riconosce, nell’immediato, incorporandoli nel prezzo in misura del loro

valore attuale.

Le formulazioni proposte offrono uno spunto di riflessione importante per lo sviluppo delle

considerazioni successive: il capitale effettivamente investito dagli azionisti è, in ogni

periodo d’analisi, pari al valore di mercato del capitale investito e non al valore storico

“contabile” dello stesso. L’azionista è chiamato a confrontarsi nel continuo con la decisione

di lasciare il valore delle proprie azioni impiegato in banca, oppure di liquidare

l’investimento, andando quindi alla ricerca di impieghi alternativi. Portando l’analisi dal

continuo al discreto, all’inizio di ogni periodo (un anno, più anni) l’azionista decide di

lasciare il proprio valore impiegato in banca, nell’attesa di un’adeguata remunerazione in

termini di incremento di valore e di dividendi.

Il patrimonio netto contabile, o forme rettificate dello stesso, rappresentano l’investimento

storicamente attuato dagli azionisti, comprensivo degli utili contabili generati dalla gestione

e reinvestiti. Come si indicherà in seguito (v. § 2.4), il patrimonio netto contabile può

essere utilizzato, per semplificazione metodologica e maggiore efficacia operativa, quale

proxy del valore investito nel calcolo di indici di profittabilità a livello consolidato qualora si

12

Quanto affermato corrisponde all’indicazione del noto teorema della separazione di I. Fisher.

8

parametri la performance sugli incrementi di EVA piuttosto che sui valori assoluti, ma non

è in ogni caso rappresentativo del reale investimento in essere degli azionisti.

Di seguito, si propone un’analisi (v. tab. 2) in ordine al valore percepito netto (VPN) dagli

azionisti dei principali gruppi bancari italiani negli esercizi dal 1996 al 2000. Gli istituti

bancari sono ordinati in base al valore percepito netto (VPN) assoluto cumulato nei cinque

anni.

Tabella 2 – Valore percepito netto (VPN) dagli azionisti di un campione di banche nel

periodo 1996-200013.

Milioni di Euro

Cumulato 1996-2000

UNICREDIT

SAN PAOLO IMI

B.CA POP BRESCIA

B.CA FIDEURAM

B.CA INTESA

B.CA COMM.ITALIANA

ROLO BANCA 1473

B.CA NAZ. LAVORO

CREDITO EMILIANO*

B.CA POP NOVARA

MEDIOBANCA

B.CA POP BERGAMO CRED VARESINO

B.CA POP COMM. IND.

B.CA POP VERONA*

B.CA POP LODI

MONTE PASCHI SIENA*

B.CA POP MILANO

B.CA DI ROMA

Delta

MVA

18.468

16.071

10.254

12.011

11.038

8.439

6.463

5.103

1.259

1.299

3.031

570

195

-62

-100

380

100

1.282

Dividendi

1.383

2.341

2.292

265

1.196

917

912

186

80

39

317

386

131

435

130

194

220

139

Valore

Creato

(VC)

19.852

18.411

12.546

12.276

12.234

9.356

7.376

5.288

1.339

1.339

3.348

956

326

374

30

574

320

1.422

Valore

Atteso

(VA)

7.157

6.377

2.151

2.754

4.825

3.551

3.136

1.987

402

534

2.840

803

483

556

247

908

766

2.980

Valore

Creato

Netto (VCN)

12.694

12.035

10.395

9.523

7.409

5.805

4.240

3.302

937

805

509

152

-157

-182

-218

-333

-446

-1.558

* = vd. Nota 13

Dalla tabella si può rilevare come, in generale, gli azionisti delle banche considerate

abbiano percepito incrementi di valore nell’arco temporale di riferimento. L’ammontare

complessivo di valore percepito netto (VPN) positivo ammonta a 67.806 milioni di Euro,

mentre il valore distrutto netto è stato pari a 2.895 milioni di Euro. Tali dati confermano

quindi una ricchezza incrementale rilevata dal mercato, in riferimento al complesso delle

banche analizzate, pari a 64.912 milioni di Euro.

2.2 Requisiti di un indicatore di performance aziendale coerente con l’obbiettivo

della massimizzazione del valore percepito dagli azionisti

Al fine di introdurre linee guida che orientino i manager verso l’obbiettivo della

massimizzazione di VPN, occorre preliminarmente ragionare sui fattori che determinano

MVA e delta MVA e, a seguire, il pagamento di dividendi, secondo l’impostazione dei

modelli elaborati dalla moderna teoria finanziaria. Questo approccio è importante sia per

13

Il valore percepito netto (VPN) cumulato dagli azionisti di Credito Emiliano fa riferimento all’arco temporale

1998-2000 (3 esercizi), quello della Banca Popolare di Verona al periodo 1999-2000 (2 esercizi), mentre il

VPN dagli azionisti di Monte dei Paschi di Siena si riferisce al solo esercizio 2000. In caso di

acquisizione/fusione accorsa nell’arco temporale considerato, per gli anni antecedenti alla

acquisizione/fusione stessa, si considera la performance dell’entità acquirente/acquisita/fusa più rilevante per

dimensioni (es. il BAV nel caso di Banca Intesa).

9

definire un appropriato indicatore di performance aziendale in grado di guidare la gestione

alla creazione del valore, sia per qualificare il sistema degli strumenti gestionali orientati

alla creazione di valore che, proprio nella teoria della finanza, trovano il loro presupposto

scientifico e metodologico. Ci si riferisce, in particolare, ai teoremi di Modigliani e Miller

che, sotto la copertura di ipotesi semplificatrici, descrivono il valore dell’impresa come il

valore attuale dei flussi di cassa futuri attesi complessivamente dall’impresa stessa.

Il modello generale del discounted cash flow (DCF) prevede che, il valore di un’impresa sia

pari al valore attuale dei flussi di cassa che l’impresa stessa saprà generare in futuro. Nel

calcolo di tale valore attuale, i cosiddetti free cash flow14 (FCF) vengono scontati ad un

tasso d’interesse che rappresenta il tasso di rendimento minimo atteso in media da

azionisti, finanziatori di capitale di debito, altri creditori e, nel caso specifico delle banche,

dai depositanti.

Il valore dell’impresa è quindi dato dal:

Valore attuale netto dei flussi di cassa futuri (VAN) =

FCFt

∑ (1 + wacc)

t =0

t

Dove:

-

t indica lo specifico periodo d’analisi;

FCFt è il flusso di cassa netto atteso nel periodo t;

wacc (weighted average cost of capital) è il costo medio ponderato delle diverse

forme di finanziamento dell’attività (capitale proprio, debito, depositi, ecc.), “dato un

determinato profilo di rischio medio delle attività stesse” e un determinato livello di

dotazione di capitale proprio.

Si noti che, diversamente da quanto indicato nella presente formula e diversamente dalla

prassi comune dei settori non bancari, nella valutazione delle banche, è normale utilizzare

un tasso di sconto che, anziché essere media ponderata dei rendimenti minimi attesi dalle

diverse categorie di investitori (inclusi i depositanti), corrisponde al tasso di rendimento

minimo atteso dai soli azionisti (costo del capitale proprio). In banca infatti la misura del

free cash flow (FCF) è tipicamente quantificata al netto degli interessi passivi a fronte di

depositi, in quanto aventi natura operativa. In questo modo, considerare il costo dei

depositi anche nel wacc, porterebbe ad una duplicazione di costi 15.

Si condivide tale approccio sia a livello pratico che logico, e lo si farà proprio nel seguito

del lavoro. Nel presente paragrafo però, si ritiene più utile, a fini esplicativi, considerare il

modello generale (non specifico del settore bancario) del discounted cash flow (DCF), con

tasso di sconto dato dalla media ponderata delle diverse forme di finanziamento

dell’attività (inclusi i fondi dei depositanti).

Alla luce della formula di cui sopra, è così possibile intuire come la matrice del valore, nella

modellistica teorica, stia in generale nella capacità dell’impresa di implementare

14

Il free cash flow (FCF) è il flusso di cassa residuale, dopo che dal flusso generato dall’attività operativa

sono stati sottratti i flussi di cassa relativi agli investimenti di capitale. Si tratta quindi del flusso di cassa

“disponibile” ad essere utilizzato (pagamento di dividendi, riacquisto di azioni, pagamento di interessi passivi

sul debito, ammortamento del debito) nel quadro dei rapporti con i finanziatori dell’attività, azionisti e

creditori.

15

Il rendimento atteso dai finanziatori di debito subordinato e di altre forme di debito può essere considerato

a seconda dei casi alternativamente nel wacc o, soluzione più comune e pragmatica, a deduzione dei flussi

operativi.

10

investimenti in grado di generare rendimenti superiori al costo medio ponderato del

capitale. Scontare infatti i flussi di cassa di un investimento ad un tasso pari al wacc,

quando il rendimento atteso è inferiore al wacc stesso, porta ad un contributo negativo in

termini di valore attuale netto (VAN). Investimenti aventi un rendimento superiore al wacc

producono invece, a beneficio dei portatori di capitale, flussi futuri che rappresentano

extra-profitti rispetto ai rendimenti degli investimenti alternativi attivabili direttamente dagli

stessi azionisti. I flussi eccedentari attesi costituiscono un valore aggiunto (MVA) al

capitale originariamente apportato, valore aggiunto che viene incorporato nei prezzi delle

azioni in termini di valore attuale dei flussi attesi.

Volendo applicare tale modello generale per valutare decisioni specifiche alla realtà

bancaria, è importante notare come, erroneamente, si potrebbe pensare che singole

operazioni strategiche ed operative non abbisognino marginalmente di capitale proprio. Le

aziende bancarie non hanno infatti generalmente bisogno di richiedere agli azionisti

versamenti di liquidità per finanziare specifiche attività operative (se non in fase di avvio

dell’attività bancaria). Esse possono infatti accedere ampiamente alla fonte di

finanziamento meno onerosa rappresentata dai fondi dei depositanti.

In realtà, anche la banca, più di ogni altra impresa, necessita di capitale proprio a

copertura del rischio di vedere il valore di mercato delle attività scendere al di sotto del

valore di mercato delle passività. Se questo accadesse, da un lato gli azionisti

perderebbero la totalità del valore del capitale da loro investito, dall’altro lato l’impresa non

sarebbe più in grado di assicurare la propria solvibilità. Nel caso specifico della banca, il

risparmio dei depositanti e la stabilità del sistema finanziario risulterebbero minacciati.

Si noti che tale requisito di patrimonializzazione minima, valido per ogni decisione della

banca, non deriva da imposizioni dell’autorità di vigilanza, ma da una necessità

prettamente economica dell’azienda bancaria: non dotarsi di capitale proprio in modo

adeguato, significherebbe per la banca incorrere, al contrario di quello che si potrebbe

pensare, in un costo medio ponderato dei fondi (wacc) più elevato (i finanziatori di capitale

di debito, non disponendo più di adeguate garanzie, richiederebbero rendimenti

estremamente alti dal loro investimento 16), e, nel caso estremo, porterebbe a non essere

più in grado di attingere ai fondi dei depositanti. Questi ultimi non sono infatti pronti ad

assumere nessun rischio riguardo alla solvibilità dell’istituto bancario.

In via semplificata, si può quindi affermare che gli istituti bancari devono dotarsi di un

livello minimo di capitale proprio che garantisca la solvibilità a beneficio dei depositanti in

relazione ad ogni decisione marginale. Tale valore minimo di dotazione patrimoniale è

solitamente definito con il termine di capitale a rischio (CAR). Il costo netto del capitale a

rischio può essere così visto come una forma di premio assicurativo pagato dagli

azionisti 17.

Ogni decisone marginale ha un impatto sul profilo di rischio complessivo dell’istituto e

presuppone un parallelo impatto sul wacc, inclusivo del costo del capitale proprio. Tale

effetto può essere verificato o sul tasso di rendimento atteso in relazione alle diverse forme

16

Sulla teoria riguardante la struttura finanziaria ottima e i costi del fallimento si veda Baxter (1967), Stiglitz

(1972), Kraus e Litzenberger (1973), Kim (1978).

17

L’interpretazione formale in termini assicurativi della funzione del capitale a rischio è proposta da Merton

R., Perold A. (1993); tali autori quantificano il costo economico dell’assicurazione per l’azienda come pari al

rendimento atteso dagli azionisti stessi, eccedente il rendimento ottenuto dall’investimento dei fondi in

impieghi privi di rischio. Tale interpretazione del “costo dell’assicurazione” è efficace dal punto di vista

esplicativo, ma potrebbe portare a pensare che l’ammontare di capitale a rischio dovrebbe effettivamente

essere investito in attività prive di rischio (titoli del tesoro, ecc.). Tale conclusione non sarebbe corretta e

contrasterebbe con uno dei fondamenti della teoria finanziaria moderna, con il principio cioè della

separazione tra decisioni di investimento e di finanziamento delle stesse. Per una disamina critica in ordine

all’applicabilità agli intermediari finanziari dei principi della finanza aziendale, si veda Sironi (1996).

11

di finanziamento o sul fattore di ponderazione delle diverse fonti (struttura finanziaria) o su

entrambe.

Se l’effetto di ogni decisione operativa in termini di flussi di liquidità e di rendimento

contabile è esplicito e diffusamente riconosciuto, meno esplicito, ma non meno importante,

risulta l’impatto della decisione sul profilo di rischio della banca (e quindi sul wacc), e

quindi sul valore dell’impresa (il wacc è al denominatore della formula del VAN del modello

del discounted cash flow).

Il valore di mercato di un’impresa in ogni momento d’analisi incorpora precise previsioni in

termini di flussi di cassa (FCF) e di grado di rischio atteso (wacc). Per generare incrementi

di MVA e pagamenti di dividendi ritenuti soddisfacenti dagli investitori, quindi superiori alle

attese di creazione di valore (VA), l’azienda bancaria deve così:

generare flussi di cassa (FCF) in linea o superiori a quelli già implicitamente incorporati

nel valore di mercato del patrimonio netto all’inizio del periodo d’analisi, senza

modificare il profilo di rischio complessivo;

mantenere o diminuire il profilo di rischio complessivo, quindi i costi per assicurare il

rischio, garantendo comunque la realizzazione di flussi operativi in linea con le attese;

generare nuovi flussi di cassa operativi, il cui rendimento sia superiore al costo

complessivo dovuto al rischio incrementale.

Si capisce così come il metodo del discounted cash flow (DCF) consenta, teoricamente, di

prendere le decisioni gestionali corrette nell’interesse degli azionisti, adottando lo stesso

criterio che, secondo i modelli proposti dalla letteratura finanziaria, determinano, nei

mercati, la formazione dei prezzi delle azioni. Ma, oltre a costituire una ineccepibile

costruzione logica per una corretta interpretazione dell’operare secondo razionalità, il

modello si presta a costituire anche uno strumento operativo aziendale per guidare l’attività

dei manager ?

La risposta è negativa ove si consideri che le banche devono disporre di sistemi di

misurazione del contributo alla creazione del valore che siano significativi in riferimento a

singoli periodi, da utilizzarsi in riferimento ad ogni singolo esercizio, ai fini di programmare

e di controllare a consuntivo la performance aziendale e per definire l’incentivazione del

personale. Il modello DCF, per contro, misura il valore attuale in riferimento all’intero

orizzonte dei flussi attesi ed impone previsioni di carattere soggettivo 18. La quantificazione

del flusso di cassa periodale, estrapolata dal flusso complessivo, perde significato e non

costituisce una misurazione attendibile della performance periodale. Si consideri, infatti,

che il flusso di cassa periodale potrebbe assumere un valore modesto per ragioni molto

diverse19. Una prima ragione potrebbe essere costituita da elevati investimenti alimentati

da risultati di gestione molto soddisfacenti. Oppure, all’estremo opposto, il FCF potrebbe

essere modesto semplicemente perché sono contenuti i flussi operativi. Un indicatore che

non distingue performance così diverse non si presta ad essere utilizzato come driver

aziendale della capacità di creare valore.

Il value based management richiede una misura della performance aziendale che sia

operativa, periodale e coerente con la modellistica che interpreta la logica di

funzionamento del mercato. Si tratta di risolvere un “dilemma”: il mercato “prende le

misure” alle performance aziendali in termini monetari (flussi di cassa attesi) e li traduce in

valore sulla base di un concetto di profitto inteso in termini economici (il mercato non

riconosce la logica contabile); le imprese prendono le misure periodali in termini di

convenzioni contabili e anche se adottassero la logica di valutazione del mercato non

18

Per un’analisi della solidità concettuale del metodo dei flussi di cassa in contrapposizione

all’insoddisfacente spendibilità operativa, si veda Di Antonio M. (1999).

19

Cfr. O’Byrne S. F. (1999a).

12

potrebbero derivare direttamente, dai flussi monetari periodali, indicazioni utili a guidare le

scelte operative 20.

2.3 EVA come indicatore gestionale per la misurazione della creazione del valore

nelle banche

L’individuazione di un indicatore di performance aziendale che sia contemporaneamente

operativo e coerente con la logica del mercato è il tema centrale della letteratura sul value

based management. Per essere orientata alla soddisfazione degli interessi degli azionisti,

la gestione deve essere puntualmente guidata da un indicatore capace di discriminare le

scelte che creano valore da quelle che lo distruggono. Disporre di uno strumento affidabile

a questi fini è particolarmente importante per le banche non quotate che non hanno il

riscontro del mercato (VPN). Ma anche nel caso delle banche quotate, VPN deve essere

inteso come il riscontro ex post di un’attività operativa che deve essere monitorata e

guidata ex ante sia in riferimento all’attività a livello consolidato, sia in riferimento all’attività

delle singole unità operative e, possibilmente, in riferimento all’attività creatrice di valore di

ogni manager e di ogni collaboratore.

Disporre di uno strumento attendibile consente anche di prendere le misure agli “errori” del

mercato. Le dinamiche di MVA possono essere infatti influenzate da fluttuazioni non

spiegate da modificazioni della performance corrente delle banche. In tal caso si deve

valutare quanta parte del valore di mercato del patrimonio netto è spiegato dall’attesa di

perpetuazione delle performance correnti e quanta parte è spiegata da attese di

cambiamento, in aumento o in diminuzione, delle stesse performance. Sotto questi profili,

un indicatore capace di misurare correttamente e di guidare la capacità di una banca di

creare valore produce anche una esternalità per il mercato: consente di misurare quanta

“speranza” (accreditamento della capacità prospettica, da confermarsi in futuro, di

incrementare la produzione di extra-profitti) o quanto “pessimismo” (assunzione di attese di

riduzione della capacità attuale e dimostrata di produrre i livelli correnti di extra-profitto)

sono incorporate nelle quotazioni attuali di mercato della banca.

Tra le diverse soluzioni proposte dalla letteratura21, l’economic value added (EVA)22, oltre

a rispondere ai pre-requisiti indicati, trova conferma della propria affidabilità anche nelle

verifiche empiriche 23.

La formula base dell’EVA per la banca è la seguente:

EVA = risultato gestionale netto rettificato24 - costo di periodo del capitale a rischio (valore

impiegato dagli azionisti a copertura del rischio x costo percentuale del capitale 25)

20

Per un’analisi della diversa accezione dei profitti bancari nella logica economica e nella logica contabile, si

veda Kimball R. C. (1998).

21

Cfr. Kimball R. (1997), Bacidore J.M., Boquist J.A., Milbourn T.T., Thakor A.V. (1997).

22

Cfr. Stewart G. B. (1991).

23

Su questo aspetto, peraltro, le posizioni in letteratura non sono concordi. Tra gli altri, argomenti a favore

sono proposti da Stewart G. B. (1991), Stern J. M., Stewart G. B., Chew D. H. (1995), Uyemura D.G., Kantor

C., Pettit J. (1996), O’Byrne S. (1997); argomenti contrari sono proposti da Kramer J, Pushner G. (1997),

Lehn K., Makhhija (1996). Una specifica approfondita confutazione delle tesi contrarie è proposta da O’

Byrne S. F. (1999b).

24

NOPAT nel lessico EVA; è l’acronimo di net operating profit after taxes. Una più puntuale definizione ed

una indicazione delle rettifiche sono proposte nel successivo §.3.1.

25

Il costo del capitale percentuale è il tasso di rendimento minimo atteso dagli azionisti. Riguardo

all’opportunità di utilizzare un costo del capitale medio ponderato (wacc), si veda il precedente § 2.2 e la nota

15.

13

L’EVA è definito come la differenza tra il reddito gestionale rettificato al netto delle imposte

ed il costo del valore impiegato dagli azionisti all’inizio del periodo d’analisi a copertura del

rischio. L’idea di base dell’indicatore è che il reddito generato dalla gestione deve coprire

non soltanto i costi operativi, ma anche il costo di opportunità del capitale proprio investito

in azienda, il cui onere non trova rappresentazione nel bilancio d’esercizio.

La coerenza di EVA con il modello del discounted cash flow (DCF) è piena. Formulate

ipotesi riguardo a risultati economici futuri, il valore attuale netto dei flussi di cassa futuri

coincide matematicamente con il valore presente degli EVA futuri. Tale relazione non deve

sorprendere, in quanto EVA nasce storicamente come sforzo per riformulare la misura del

free cash flow (FCF) in chiave operativa 26.

In ogni periodo d’analisi, nel calcolo dell’EVA viene considerato esplicitamente il costo del

valore impiegato netto. In questo modo l’EVA permette, a differenza dei flussi di cassa, di

“ricordare” in modo costante l’investimento di capitale in essere ed il suo costo. Il modello

del discounted cash flow (DCF) e quello dell’EVA, usati ai fini valutativi, danno entrambi la

stessa risposta corretta e coerente con l’obiettivo di massimizzare il valore percepito netto

(VPN). L’EVA contribuisce però a dare un giudizio sul contributo alla generazione di valore

in ogni singolo periodo d’analisi ed è, pertanto, adatto a supportare la gestione e a

motivare i collaboratori verso la creazione di valore.

L’indicatore rappresenta una soluzione di compromesso tra visione contabile (ottica

dell’impresa) e visione economica (ottica del mercato) della performance aziendale.

Gli azionisti attendono una remunerazione adeguata del valore di mercato del loro

investimento. Da questo punto di vista, ai fini della quantificazione dell’effettivo costo

sostenuto dalla banca a copertura del rischio di periodo, l’unica misura adeguata del valore

impiegato dagli azionisti, sembrerebbe essere il valore di mercato del patrimonio netto

all’inizio del periodo d’analisi. In realtà, calcolare EVA in base ad un risultato gestionale

netto rettificato derivato dalla contabilità o dal sistema gestionale, e ad un capitale investito

espresso a valori di mercato, non risulta né agevole, né indispensabile dal punto di vista

operativo 27. Tale misura sarebbe infatti calcolabile solo per aziende bancarie quotate, a

livello consolidato, e comunque, anche in questo caso, la sua utilità risulterebbe sospetta.

L’indicatore così formulato sarebbe infatti riferito contestualmente a valori di mercato, che

incorporano sia volatilità di breve periodo che attese di performance di lungo periodo, ed a

misure di performance operativa monoperiodali 28.

La risposta concreta a tale problema, ideata nell’ambito delle applicazioni più recenti dei

sistemi EVA nelle banche e nelle imprese industriali, è stata quella di utilizzare

approssimazioni del valore di mercato dell’investimento degli azionisti operativamente

rilevanti e derivabili all’interno del sistema contabile/gestionale (per definire tali

approssimazioni convenzionali del valore impiegato, si userà in seguito il termine generale

“capitale operativo”), spostando l’attenzione, per contro, dal livello assoluto di EVA ai valori

di performance incrementale di EVA rispetto all’anno precedente.

La sicurezza dell’impianto contabile/gestionale rende l’EVA strumento operativo vicino alle

logiche gestionali tradizionali e, come si è accennato, declinabile all’interno dell’intera

organizzazione. D’altro canto, però, calcolare l’EVA in base ad un capitale operativo

contabile/gestionale rende la misura assoluta dell’EVA incapace di dare una risposta

definitiva in merito alla creazione di valore o meno di una banca o di una parte di essa.

Non è corretto, infatti, affermare che banche con EVA positivo creano valore e banche con

EVA negativo lo distruggono. Il giudizio definitivo sulla creazione di valore per gli azionisti

26

Free cash flow (FCF) = NOPAT – delta capitale investito. Per una dimostrazione della identità tra valori

attuali dei FCF e degli EVA periodali, si veda O’Byrne (1999a).

27

Tale versione dell’EVA è nota come REVA (“refined EVA”), Bacidore J.M., Boquist J.A., Milbourn T.T.,

Thakor A.V. (1997).

28

Queste considerazioni sono condivise da Young S.D., O’Byrne S. (2001), p. 260.

14

può venire solo dalla misura del valore percepito netto (VPN) e dalle attese in ordine agli

EVA futuri implicite nel valore di mercato corrente del patrimonio netto.

Quanto affermato non sminuisce l’importanza dell’EVA quale strumento per mettere in

grado il management della banca di prendere decisioni corrette in chiave di creazione di

valore e per motivare tutti i collaboratori, dal top-management al dipendente di filiale, a

perseguire gli interessi degli azionisti. Si tratta di focalizzare meglio le relazioni che

intercorrono fra EVA e valore di mercato del capitale. A questo proposito, nel prossimo

paragrafo, si dimostrerà come utilizzare il delta EVA, anziché l’EVA assoluto, e

parallelamente introdurre il concetto del “miglioramento atteso dal mercato” nel lungo

periodo, permette di legare lo strumento operativamente rilevante e praticabile dell’EVA al

valore di mercato dell’investimento degli azionisti, e responsabilizzare così il management

per la remunerazione dell’effettivo capitale investito.

Di seguito (v. tab. 3), si propone un’analisi dell’EVA prodotto dai maggiori gruppi bancari

italiani nell’arco temporale 1996-2000. In questo caso, il valore investito è approssimato

utilizzando come specificazione del capitale operativo il patrimonio netto contabile

rettificato.

Nell’analisi, si scinde inoltre l’incremento dell’EVA in due parti ideali: delta EVA dovuto ad

un accresciuto grado di profittabilità (ampliamento dello spread tra rendimento e costo del

capitale percentuale) e delta EVA legato alla crescita dimensionale. Le aziende risultano

ordinate in base al miglioramento di EVA realizzato in valore assoluto nel periodo

considerato.

Tabella 3 – Delta EVA creato da un campione di banche nel periodo 1996–200029

Milioni di Euro

SAN PAOLO IMI

UNICREDIT

MONTE PASCHI SIENA

B.CA COMM.ITALIANA

ROLO BANCA 1473

MEDIOBANCA

B.CA NAZ. LAVORO

B.CA POP NOVARA

B.CA DI ROMA

B.CA POP BERGAMO CRED VARESINO

B.CA POP VERONA

B.CA POP MILANO

B.CA FIDEURAM

B.CA POP BRESCIA

B.CA POP LODI

CREDITO EMILIANO

B.CA POP COMM. IND.

B.CA INTESA

EVA 1995

-585

-467

-519

-673

-366

-403

-426

-494

-1.263

-69

-131

-126

-14

-15

-64

-46

-26

-75

EVA 2000

1.964

968

769

159

286

-132

-173

-242

-1.059

108

42

31

140

121

47

4

-48

-215

Delta EVA

1995-2000

2.550

1.435

1.289

832

653

271

253

252

205

177

173

157

154

136

111

50

-22

-141

Dovuto a

Dovuto a

maggior

crescita

profittabilità dimensionale

1.642

908

847

588

1.100

188

796

35

570

83

316

-46

281

-28

264

-12

458

-254

121

57

157

17

149

9

83

71

37

98

74

37

48

2

2

-23

58

-198

Come si può rilevare dalla tabella 3, gli indicatori di performance gestionale confermano

nel complesso di settore quanto emerso dagli indicatori di mercato (tab. 2) in ordine alla

maturata capacità delle banche italiane di creare valore partendo, peraltro, da una

situazione ampiamente negativa rilevata in riferimento all’inizio del periodo.

Nella maggior parte dei casi, il delta EVA è stato altamente significativo. E’ interessante

inoltre notare, confrontando le tabelle 2 e 3, come tra le prime dieci aziende bancarie per

29

In caso di acquisizione/fusione accorsa nell’arco temporale considerato, per gli anni antecedenti alla

acquisizione/fusione stessa, si considera la performance dell’entità acquirente/acquisita/fusa più rilevante per

dimensioni (es. il BAV nel caso di Banca Intesa).

15

Valore Creato Netto (VCN), sei facciano parte delle prime dieci anche in termini di delta

EVA 1996-2000, mentre le restanti quattro rappresentino tutte casi di banche per cui il

mercato a fine 2000 riconosceva un premio dovuto alle distintive potenzialità strategiche di

sviluppo futuro (Banca Intesa, Banca Fideuram, BIPOP, CREDEM).

Monte dei Paschi di Siena e Banca di Roma si trovano tra le prime dieci banche in termini

di delta EVA, ma appaiono penalizzate in termini di Valore Creato Netto (VCN). Tali

eccezioni non stupiscono, se si pensa al fatto che nel calcolo del VCN di MPS è stato

considerato solamente l’esercizio 2000 (mentre nel calcolo del delta EVA si considerano

cinque anni) e che Banca di Roma ha migliorato fortemente il livello di EVA, ma tale livello

continua comunque a rimanere negativo.

In generale, sembra possibile individuare conclusivamente all’interno del campione delle

banche analizzate tre diverse categorie:

1. istituti bancari con una dimensione e un modello di business già sviluppati nel 1995,

che hanno creato valore prevalentemente attraverso un processo di razionalizzazione

(Unicredit, S. Paolo-IMI, COMIT, Rolo);

2. banche “della nuova generazione” (Fideuram, Bipop) e istituti più tradizionali (Banca

Intesa) nei confronti delle quali il mercato ha creduto e crede, in grossa parte grazie

alle opzioni di sviluppo futuro da esse generate;

3. istituti (es. BPCI, Banca di Roma) che non sono riusciti, pur migliorando in alcuni casi

anche di molto la performance del 1995, a raggiungere sufficienti di EVA;

I dati proposti e l’analisi effettuata in riferimento alle tabelle 2 e 3 sembrano suggerire una

rilevante correlazione tra delta EVA positivi e valore percepito dagli azionisti (VPN). Tale

ipotesi è stata testata in relazione al campione esaminato (18 istituti), sull’arco temporale

di riferimento (1996-2000). In particolare, è stata valutata la qualità della correlazione

statistica (R2) tra la misura del valore percepito netto (VPN), da un lato, e gli indicatori di

performance più diffusi, dall’altro: delta EVA, delta utile netto per azione e delta ROE 30. I

risultati sono riassunti nella tabella 4.

30

Per sterilizzare la regressione dall’effetto dimensionale dei singoli istituti, i dati di valore percepito netto

(VPN) sono stati standardizzati in base al capitale investito medio in ogni esercizio e i dati di delta EVA sono

stati normalizzati in base al capitale investito al termine dell’esercizio 1995, quelli di di delta utile per azione,

in base al capitale investito per azione al termine dell’esercizio 1995.

16

Tabella 4 – Capacità dei più comuni indicatori di performance del campione di banche

considerato (v. tab. 2 e 3) di spiegare incrementi nel valore percepito netto (VPN).

Variabile

Capacità di "spiegare" il

VCN ( R2)

Delta EVA standard

49,4%

Delta utile per azione

37,6%

Delta ROE

8,3%

Le analisi danno sostanzialmente conferma all’ipotesi del delta EVA quale indicatore di

performance con la più rilevante capacità di “spiegare” a livello operativo la creazione di

valore per gli azionisti, e mettono in risalto lo scarso grado di significatività in particolare

del ROE. Riguardo all’alto grado di correlazione con la creazione di valore mostrato dal

delta utile per azione, una precisazione risulta necessaria: é possibile dimostrare che un

modello basato sul delta utile per azione standardizzato in base al capitale investito per

azione non è un modello puramente di utile per azione, bensì diventa un modello di utile

per azione e capitale, quindi un modello EVA “travestito”31.

Se il dato esposto in tab. 4 è importante a sostegno dell’EVA e della sua rilevanza anche

per la realtà italiana, non appare corretto identificarlo come il fattore determinante per

adottare il sistema EVA. Le motivazioni chiave sono altre e più importanti.

Si ritiene infatti possibile che un sistema di incentivi basato su un determinato indicatore di

performance sappia stimolare in modo ottimale decisioni e azioni coerenti con l’interesse

degli azionisti, mentre altri indicatori siano invece superiori nello spiegare ex post

movimenti del corso azionario. Tale parere è condiviso, tra gli altri, da Zimmerman: << è

improbabile che il successo di un indicatore di performance nel descrivere variazioni di

breve periodo del corso azionario di un’azienda possa essere il fattore più importante nella

decisione della metrica di riferimento per definire l’incentivazione del management… . La

miglior misura di performance è quella che, senza incorrere in costi eccessivi, dà al

management gli incentivi più significativi a intraprendere azioni che accrescano il valore

d’impresa.32>>. Studi empirici dimostrano che EVA è la misura più adeguata a tale

compito 33.

2.4 Le relazioni tra delta EVA e valore di mercato del patrimonio netto delle banche

Qualunque sia la convenzione utilizzata nella specificazione del capitale operativo 34, la

relazione tra EVA e valore di mercato dell’investimento degli azionisti può essere così

esplicitata: coerentemente con il modello di valutazione del discounted cash flow (DCF), il

31

O’Byrne S.F. (1999 b).

Zimmerman J.L. (1997), pp. 98-109.

33

Biddle G., Bowen R., Wallace J. (1999).

34

Come indicato in precedenza, con il termine “capitale operativo”, si intende ogni approssimazione

contabile/gestionale del valore di mercato impiegato dagli azionisti. Nel seguito del lavoro, ai fini del calcolo

dell’EVA, si propone di utilizzare come capitale operativo:

a livello consolidato: il patrimonio netto contabile rettificato;

a livello di unità operativa (società, business unit, ecc.): il capitale a rischio specifico dell’unità.

32

17

valore di mercato del capitale proprio può essere letto come somma del capitale operativo

e il valore attuale degli EVA futuri attesi35:

Valore di mercato del capitale proprio = capitale operativo + valore attuale degli EVA futuri

Le attese di performance EVA futura possono essere quindi scomposte in attese di

mantenimento del livello di EVA corrente e in attese di miglioramento di tale livello 36. Così,

quando al capitale operativo al tempo della valutazione viene sommato il valore della

performance corrente di EVA, si misura il valore dell’operatività corrente della banca:

Current operations value (COV) = capitale operativo + valore della performance EVA

corrente 37

Questo è il valore che il mercato attribuirebbe al patrimonio della banca, se la stima

incorporasse attese di performance EVA immutate per l’intera vita futura dell’istituto. Nella

realtà però il mercato tipicamente incorpora attese di miglioramento, o peggioramento, del

livello corrente di EVA.

35

Calcolati in modo coerente in base alla stessa definizione di capitale operativo.

La scomposizione qui riproposta in riferimento ad EVA, è stata originariamente elaborata da Modigliani F.,

Miller M. H. (1961). La riproposizione nella logica EVA applicata alle imprese industriali è stata elaborata da

O’Byrne S. F. (1996).

37

Tale valore è quantificato in via semplificata attraverso la formula matematico-finanziaria della rendita

perpetua: valore della performance EVA corrente = EVA corrente / costo del capitale percentuale.

36

Si noti inoltre, che iI valore del COV non cambia a seconda della convenzione scelta in relazione al capitale

contabile/gestionale utilizzato per approssimare il valore di mercato dell’investimento degli azionisti;

condizione necessaria per tale equivalenza, è che l’EVA sia calcolata in base ad un capitale operativo

coerente. Si pensi al caso in cui:

NOPAT = 1.000

Patrimonio netto contabile rettificato = 5.000

Capitale a rischio (CAR) = 2.500

Costo del capitale percentuale = 10%

A) EVA calcolata utilizzando come capitale operativo il patrimonio netto contabile rettificato =

= 1.000 – 5.000 x 10% = 1.000 – 500 = 500

da cui: COV = 5.000 + 500 / 10% = 5.000 + 5.000 = 10.000

B) EVA calcolata utilizzando come capitale operativo il capitale a rischio (CAR) =

= 1.000 – 2.500 x 10% = 1.000 – 250 = 750

da cui: COV = 2.500 + 750 / 10% = 2.500 + 7.500 = 10.000

18

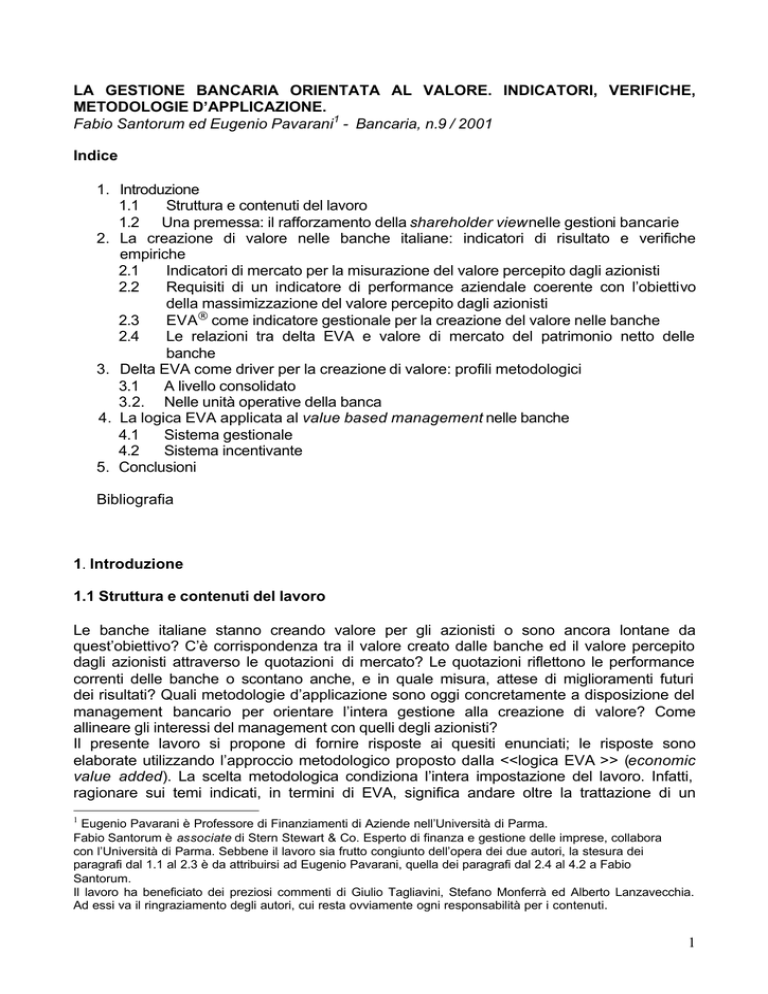

Grafico 2 – Scomposizione del valore di mercato del capitale proprio nel valore della

performance corrente e nel valore delle attese di miglioramento di EVA corrente

Valore

Valore delle

delle

attese

attese di

di

MVA

miglioramento

miglioramento

Valore

Valoredi

di

mercato

mercato

del

delcapitale

capitale

proprio

proprio

FGV

FGV

Valore

Valore della

della

performance

performance

EVA

EVA corrente

corrente

COV

COV

Capitale

Capitale

investito

investito

operativo

contabile

contabile

Partendo quindi dal valore di mercato del capitale proprio38 e sottraendo il valore

dell’operatività corrente (COV), è possibile quantificare il valore relativo alle attese di

miglioramento del livello di EVA corrente (FGV) implicitamente espresso dal mercato:

Future growth value (FGV) = valore di mercato del capitale proprio – current operations

value (COV)

E’ possibile, infine, tradurre il valore delle attese di miglioramento del livello di EVA in valori

di miglioramento atteso annui del livello di EVA impliciti in un determinato valore di

mercato dell’investimento degli azionisti 39.

La valenza applicativa di tale principi è notevole e consente di stringere ulteriormente la

relazione tra EVA e valore di mercato del capitale proprio. La banca crea valore nel

momento in cui il miglioramento dell’EVA raggiunto, indipendentemente dalla convenzione

adottata per la determinazione del capitale a rischio da remunerare, è maggiore rispetto a

quello atteso. Di converso, la banca distrugge valore nel momento in cui il delta EVA

realizzato è inferiore a quello minimo atteso dal mercato, quello cioè già scontato nel

corrente valore di mercato del patrimonio. Il miglioramento dell’EVA atteso dal mercato

rappresenta per il management della banca la soglia da raggiungere per mantenere il

valore di mercato e da superare per conseguire la creazione di ulteriore valore di mercato

del capitale proprio.

Si può rilevare, per inciso, che EVA, originato come metrica interna alla banca, presenta,

nei profili indicati, anche importanti esternalità. L’entità del valore di mercato viene, infatti,

ricondotta, in modo esplicito e puntualmente quantificato, alle performance implicitamente

attese dal mercato. Attraverso lo strumentario di analisi proposto dalla logica EVA, queste

aspettative ed i prezzi di borsa che le contengono possono essere valutati criticamente,

nella loro credibilità, alla luce dell’attendibilità delle performance aziendali prospettiche

presupposte.

Si capisce così perché valutare e responsabilizzare il management in termini di

miglioramento continuo dell’EVA sia il miglior modo per arrivare alla massimizzazione del

valore percepito netto (VPN) e come si possano anche valutare gli scostamenti dei prezzi

di borsa rispetto ad attendibili valutazioni delle performance aziendali.

Un’ulteriore importante intuizione implicita nell’impianto descritto è quella che rettificare il

patrimonio netto, o altre misure gestionali di capitale, per renderle più vicine al valore di

38

39

Per le aziende bancarie quotate, il valore di borsa del patrimonio netto.

Per la derivazione di target annuali di delta EVA dal FGV, si veda Young S.D., O’Byrne S. (2001), p. 308.

19

mercato di per sé è un esercizio sterile e ridondante ai fini gestionali 40. Affinché si possa

verificare questa condizione è comunque necessario che le variazioni nel capitale

operativo siano, in ogni periodo d’analisi, significativa espressione del maggiore o minore

capitale investito dal management nell’interesse degli azionisti e che la misura dell’EVA

incrementale, che sconta appunto il costo del capitale incrementale, dia indicazioni

decisionali coerenti con gli interessi degli azionisti.

L’obiettivo di miglioramento continuo dell’EVA vale anche per gli istituti bancari non quotati

che, non disponendo di conferme esterne di mercato sull’andamento della gestione,

dovrebbero dotarsi, con ancor maggior convinzione, di un sistema che sappia replicare le

logiche valutative del mercato stesso. Il miglioramento atteso della performance dell’EVA

corrente, per le banche non quotate, è comunque definibile per mezzo del confronto con

altri istituti di credito quotati o attraverso l’esplicitazione delle attese condivise dai principali

stakeholders della banca.

Di seguito, si riporta un’analisi (v. tab. 5) del valore di mercato del capitale proprio delle

banche italiane del campione in chiave COV/FGV a fine 2000. Le banche sono ordinate in

base al FGV in percentuale del valore di mercato del patrimonio netto. Maggiore il FGV in

relazione al valore di mercato, relativamente maggiori sono le attese di miglioramento della

performance di EVA attuale.

Tabella 4 – Valore della performance corrente (COV) e valore delle attese di

miglioramento (FGV) delle banche del campione considerato

Milioni di Euro, esclusi i prezzi delle azioni

B.CA POP NOVARA

B.CA DI ROMA

B.CA FIDEURAM

B.CA POP BRESCIA

CREDITO EMILIANO

B.CA POP COMM. IND.

MEDIOBANCA

B.CA NAZ. LAVORO

B.CA INTESA

B.CA COMM.ITALIANA

ROLO BANCA 1473

UNICREDIT

B.CA POP VERONA

SAN PAOLO IMI

MONTE PASCHI SIENA

B.CA POP BERGAMO CRED VARESINO

B.CA POP LODI

B.CA POP MILANO

Prezzo

dell'azione in

Euro

31/12/2000

7,9

1,2

14,9

7,0

4,6

16,8

12,2

3,3

5,1

7,3

20,6

5,6

12,2

17,8

4,7

21,0

12,9

5,4

Valore di

mercato del

capitale

proprio

31/12/2000

1.882

6.358

13.511

12.026

2.417

971

7.346

6.999

28.298

13.132

9.528

27.968

2.855

24.963

11.021

2.706

1.448

1.465

Di cui

COV

-1.165

199

2.254

2.815

828

403

3.259

3.726

15.659

7.977

6.138

19.838

2.526

27.048

13.931

3.471

2.119

2.193

Di cui

FGV

3.047

6.159

11.257

9.211

1.589

568

4.087

3.273

12.639

5.154

3.390

8.130

329

-2.086

-2.910

-765

-671

-728

FGV in

percentuale

del valore di

mercato

162%

97%

83%

77%

66%

58%

56%

47%

45%

39%

36%

29%

12%

-8%

-26%

-28%

-46%

-50%

Come evidenziato in precedenza, al termine dell’anno 2000, il mercato dei capitali

incorporava nella valutazione di alcune aziende bancarie attese di miglioramento della

performance corrente alquanto rilevanti.

Guardando alle prime dieci banche del campione in termini di FGV in percentuale del

valore di mercato totale del patrimonio netto, è possibile distinguere, da un lato, aziende

con una performance operativa di creazione di valore passata deludente (es. Banca di

40

L’approccio suggerito consente di conciliare l’esigenza indicata in letteratura (cfr per tutti Sironi, 1996) in

ordine all’espressione dei mezzi propri a valori di mercato, con le difficoltà operative (talora impossibilità) di

allontanarsi dai valori contabili; sull’argomento si veda anche l’irrilevanza delle convenzioni in merito al

capitale operativo sul COV, dimostrata in nota 37.

20

Roma), per le quali il mercato “vede” potenzialità di miglioramento, dall’altro lato, invece, si

evidenziano istituti come Fideuram, Bipop, che hanno già dimostrato una performance

passata importante, e nei quali il mercato, a fine 2000, credeva comunque ancora molto.