ARTI GRAFICHE APOLLONIO

Università degli Studi

di Brescia

Dipartimento di

Economia Aziendale

Angelo MINAFRA

VERSO UN NUOVO PARADIGMA

PER LE BANCHE CENTRALI

AGLI INIZI DEL XXI SECOLO?

Paper numero 33

Università degli Studi di Brescia

Dipartimento di Economia Aziendale

Contrada Santa Chiara, 50 - 25122 Brescia

tel. 030.2988.551-552-553-554 - fax 030.295814

e-mail: [email protected]

Luglio 2004

VERSO UN NUOVO PARADIGMA

PER LE BANCHE CENTRALI

AGLI INIZI DEL XXI SECOLO ?

di

Angelo MINAFRA

Indice

1. Introduzione ............................................................................................... 1

2. Caratteristiche della crisi in corso .............................................................. 2

3. Prime valutazioni ....................................................................................... 6

4. La saggezza “convenzionale” .................................................................... 8

5. Oltre la saggezza “convenzionale”........................................................... 11

6. Verso un nuovo paradigma ...................................................................... 12

7. Conclusioni .............................................................................................. 20

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

1. Introduzione

L’ultima crisi che ha colpito le nazioni occidentali, crisi ancora in corso

per quanto concerne l’area dell’Euro, non solo ha indotto un generalizzato

peggioramento delle condizioni degli operatori economici – dall’incremento

della disoccupazione al ridimensionamento della ricchezza finanziaria delle

famiglie al calo degli utili presenti ed attesi per molte imprese sino

all’aumento dei deficit di bilancio per i governi – ma ha rimesso in

discussione il paradigma standard delle banche centrali: la convinzione che

conseguire un ridotto livello di inflazione dei prezzi al consumo fosse

condizione sufficiente ad assicurare lo sviluppo dell’economia e una

generalizzata stabilità finanziaria.

Tale convinzione, che ha orientato le scelte delle banche centrali negli

ultimi dieci anni e ha costituito una risposta efficace in uno scenario

caratterizzato dal fallimento delle politiche keynesiane a causa

dell’esplosione simultanea di debito pubblico ed inflazione, è stata poi

smentita dalle crisi di Giappone (all’inizio degli anni ’90) e Stati Uniti (anni

2001-2002), ambedue caratterizzate dall’emergere di <bolle speculative>, il

cui successivo ridimensionamento ha provocato un duraturo rallentamento

dell’attività economica, pur in un contesto di ridotta inflazione. Anzi,

secondo alcuni commentatori proprio la contenuta inflazione ed il

conseguente minore livello dei saggi di interesse hanno privato le Banche

Centrali di una delle armi più potenti per combattere la recessione, con il

rischio di precipitare in una sorta di “trappola deflazionistica”, in cui l’attesa

di una ulteriore diminuzione dei prezzi induce i consumatori a rimandare i

propri acquisti, innescando un circolo vizioso per le economie delle imprese

e, più ampiamente, nazionali.

Da queste considerazioni è emerso in taluni il convincimento che le

banche centrali dovrebbero ampliare l’ambito del controllo sui prezzi, sino

ad includervi anche gli asset, intesi come attività sia reali sia finanziarie; in

altri che sia richiesto un atteggiamento proattivo nei confronti dell’emergere

di bolle speculative, innalzando prontamente i tassi di interesse per favorire

il loro ridimensionamento piuttosto che attendere passivamente che questo

si verifichi

Il presente paper desidera inserirsi all’interno di questo dibattito,

analizzando dapprima le caratteristiche della suddetta crisi, per procedere

poi all’identificazione di eventuali nuovi strumenti disponibili alle banche

centrali, e proporre infine alcune prime indicazioni sulle possibilità di

elaborare un nuovo paradigma.

1

Angelo Minafra

2. Caratteristiche della crisi in corso

L’analisi della crisi non può prescindere dalle caratteristiche

dell’espansione economica che l’ha preceduta, sinteticamente illustrate con

riferimento ai seguenti oggetti di indagine:

a) tassi di crescita del prodotto interno lordo;

b) andamento degli investimenti delle imprese e dei consumi delle

famiglie;

c) tasso di inflazione;

d) saggi di interesse;

e) credito concesso a imprese e famiglie;

f) performance del mercato borsistico.

I dati riportati nel seguito si riferiscono agli USA, nazione in cui i

fenomeni oggetto di indagine hanno trovato la manifestazione

maggiormente significativa, e d'altra parte attuale economia-guida del

sistema economico mondiale.

Il carattere distintivo della trascorsa espansione economica è

rappresentato dalla sua durata e intensità: circa nove anni, in cinque dei

quali la crescita del Prodotto Interno Lordo statunitense è stata superiore al

4%, che ne fanno la ripresa più sostenuta mai verificatasi, seconda solo a

quella degli anni ’20 (cfr. Grafico 1).

Grafico 1 - Andamento del PIL negli USA

5

tassi % di incremento

4

3

2

1

0

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

-1

Fonte: Banca d'Italia, Appendice alla Relazione Annuale

2

2001

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

Tale crescita è stata indotta da un ciclo di investimenti da parte delle

imprese di straordinaria intensità, riconducibile ad una serie di innovazioni

nel campo dell’information technology ed all’esplosione – poi

ridimensionata – di Internet e della net economy. Anche le famiglie hanno

fatto la loro parte, con il merito supplementare di perseverare nei loro

comportamenti ottimistici anche nella successiva fase di rallentamento (cfr.

Grafico 2).

Grafico 2 - Consumi ed investimenti negli USA

Consumi delle famiglie

Investimenti privati fissi lordi

Tassi % di incremento

15

10

5

0

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

-5

-10

Fonte: Banca d'Italia, Appendice alla Relazione Annuale

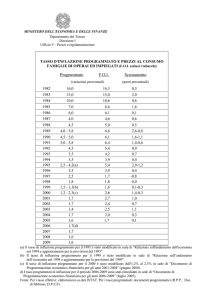

Grafico 3 - Inflazione e costo del denaro in USA

Prezzi al consumo

Tasso di sconto

tassi % di incremento

7

6

5

4

3

2

1

0

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

Fonte: Banca d'Italia, Appendice alla Relazione Annuale

3

2001

Angelo Minafra

La ripresa dunque, pur così robusta e prolungata, si è verificata in un

contesto di inflazione contenuta, che ha raggiunto un valore massimo del

3,4% nel 2000 (cfr. Grafico 3).

Anche il sistema bancario ha assecondato l’espansione economica,

mettendo a disposizione di imprese e famiglie a tassi di interesse contenuti

un ingente flusso di finanziamenti, evidenziato dalla crescita del rapporto tra

finanziamenti a soggetti privati e prodotto nazionale lordo (cfr. Grafico 4).

Grafico 4 - Andamento dei crediti ai soggetti privati in

USA

Crediti Privati/Prodotto Nazionale Lordo

1,4

rapporto

1,35

1,3

1,25

1,2

1,15

1,1

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

Fonte: Bank for International Settlement, Annual Reports

La sostenuta ripresa dell’economia statunitense ha peraltro indotto un

deficit delle partite correnti, che in qualunque paese diverso dagli Usa

avrebbe innescato una ingente crisi finanziaria e la conseguente svalutazione

della moneta, e che è stato invece in questo caso finanziato da copiosi flussi

di investimenti stranieri, attratti dalle performance e dalla fiducia

nell’economia statunitense (cfr. Grafico 5).

Il combinato effetto di alta crescita dell’economia, credito abbondante,

saggi contenuti ed elevati investimenti stranieri verso l’area del dollaro ha

sospinto le quotazioni del mercato borsistico, che ha raggiunto un

price/earnings superiore a 40 nel marzo del 2000 per le 500 maggiori

imprese di Standard & Poors (cfr. Grafico 6).

4

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

Grafico 5 - Bilancia dei pagamenti degli USA

Miliardi di dollari

Saldo delle Partite Correnti

600

500

400

300

200

100

0

-100

-200

-300

-400

-500

1991

1992

1993

1994

1995

1996

Saldo Finanziario

1997

1998

1999

2000

2001

Fonte: Banca d'Italia, Appendice alla Relazione Annuale

Grafico 6 - Andamento della Borsa USA

Indice Dow Jones Industrial

14000

12000

10000

8000

6000

4000

2000

0

1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002

Fonte: Dow Jones

La lunga durata della crescita economica aveva addirittura indotto alcuni

economisti a decretare la morte del ciclo economico, riconducibile ai

continui incrementi di produttività indotti dalla diffusione dell’information

technology, che tuttavia non provocavano come nei periodi precedenti un

incremento dei salari e quindi dell’inflazione, grazie all’effetto calmierante

5

Angelo Minafra

della globalizzazione ed alla politica prudente di controllo dei tassi della

Federal Reserve. Ma nel corso del 2001 l’inevitabile rallentamento,

aggravato – e non indotto - da alcuni scandali finanziari (in primis Enron e

Worldcom) e dagli eventi dell’11 settembre, interrompeva anche questa sia

pur prolungata fase di espansione dell’economia.

Tale crisi si caratterizza per durata estesa e virulenza limitata.

Per quanto concerne la durata, per le nazioni dell'area dell'Euro si è

ormai entrati nel terzo anno, continuando a procrastinare l’inizio della

ripresa, oggi collocata nel corso del 2004. In compenso, l’intensità della

suddetta crisi sembra alquanto contenuta rispetto alle precedenti: il prodotto

interno lordo degli Usa è aumentato del 2,4 % nel 2002 ed il tasso di

disoccupazione è rimasto sotto il 6%, in prevalenza grazie alla tenuta dei

consumi, sostenuti da un boom del mercato immobiliare, che ha compensato

gli effetti di impoverimento del calo della Borsa, e consentito inoltre il

rifinanziamento dei mutui già erogati. Si tratta di risultati conseguiti grazie

alla fortissima riduzione del costo del denaro operata dalla FED e

all’incremento della spesa pubblica federale, il quale ha prodotto un deficit

di circa 300 miliardi di dollari nel 2002 a fronte di un avanzo di analoghe

proporzioni nel 2001.

3. Prime valutazioni

La crisi è stata dunque indotta da un eccesso di investimenti ed è

avvenuta in un contesto di scarsa inflazione dei prezzi al consumo. Ma che

dire delle modalità con cui è stata gestita ?

E’ emerso infatti un dibattito1 tra chi ha sostenuto le scelte di Greenspan

e chi le ha ritenute sostanzialmente inadeguate. I primi sottolineano la

prontezza di reazione delle scelte di politica monetaria della FED, che ha

dapprima assecondato la lunga ripresa economica tenendo sotto controllo la

dinamica dei prezzi e cercato di moderarne gli eccessi senza interventi

bruschi, che ne avrebbero inevitabilmente compromesso la durata, e poi, di

fronte all’inevitabile rallentamento, non ha esitato a ridurre i tassi in pochi

mesi al contrario di quanto ha fatto la Banca Centrale Europea. La relativa

mitezza della crisi sarebbe quindi in gran parte merito di queste scelte

oculate e tempestive.

In quanto alle condizioni di squilibrio che si andavano consolidando

(sulle quali ci si soffermerà più ampiamente nel seguito), si afferma che

l’incremento del valore di un asset non implica necessariamente la

creazione di una bolla speculativa, valutabile solo a posteriori. Eventuali

1

THE ECONOMIST, The unfinished recession. A survey of the world economy,

September 28th 2002.

6

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

manovre sui tassi di interesse per contrastare tali bolle sarebbero d’altronde

inefficaci (in caso di aumenti di modesta entità) o eccessivamente dannose

(se troppo forti), inducendo una crisi economica2. Appare quindi preferibile

rendere il meno doloroso possibile il successivo ridimensionamento degli

squilibri inevitabilmente creatisi.

I critici di Greenspan preferiscono invece soffermarsi sulla durata della

crisi, che imputano sostanzialmente alla formazione di una serie di posizioni

di squilibrio – imbalances - riguardanti gli ambiti seguenti:

•

•

•

•

•

le quotazioni del mercato borsistico;

le quotazioni del mercato immobiliare;

gli eccessivi investimenti delle imprese;

l’insostenibile propensione al consumo delle famiglie;

il saldo delle partite correnti della bilancia dei pagamenti.

Si tratta di posizioni di largo squilibrio, le quali devono necessariamente

ridimensionarsi per consentire una ripresa non effimera; l’entità del

riaggiustamento richiesto induce un atteggiamento pessimista sulla durata

residua della crisi.

I prezzi delle azioni, espressi dal rapporto price/earnings, sono ancora

ritenuti elevati, collocandosi attorno a un valore pari a 20 a fronte di un

valore medio di 15 negli ultimi anni, che scende a 10 nei periodi di

recessione. La recente ripresa delle quotazioni, riscontrata dall'inizio del

2003, potrebbe non essere del tutto consolidata.

Le quotazioni sul mercato immobiliare hanno pure raggiunto valori

insostenibili e tenderanno inevitabilmente a ridimensionarsi, con un effetto

negativo sulla propensione al consumo delle famiglie, sulla rischiosità delle

banche che erogano prestiti garantiti da immobili, e specialmente sul conto

economico dei soggetti che erogano mutui ipotecari.

L’eccesso di investimenti compromette le prospettive di tutti quei

comparti dell’economia che vendono beni strumentali e servizi di

investimento, e induce le aziende a focalizzarsi sulla riduzione dei costi.

Anche le famiglie, che hanno sinora sostenuto la domanda complessiva

dell’economia, sono destinate ad aumentare la loro propensione al

risparmio, non potendo continuare a indebitarsi all’infinito e soprattutto

tenendo conto delle sfavorevoli dinamiche futuribili sia sul versante del

2

A. GREENSPAN in “Economic volatility”, Remarks at a symposium sponsored by the

Fed of Kansas City, Jackson Hole, 2002, sostiene che “nothing short of a sharp increase in

short-term rates that engenders a significant economic retrenchment is sufficient to check a

nascent bubble. The notion that a well-timed incremental tightening could have been

calibrated to prevent the late 1990s bubble is almost an illusion”.

7

Angelo Minafra

patrimonio (prezzi calanti di attività reali e finanziarie) sia sul versante del

reddito (andamento riflessivo del mercato del lavoro).

Infine, l’enorme deficit delle partite correnti è già in via di

ridimensionamento attraverso il deprezzamento del dollaro, che di fatto

trasla gli effetti delle proprie difficoltà nel resto del mondo.

In tale visione si è evidentemente propensi al pessimismo sulla

robustezza dell'attuale ripresa dell’economia statunitense, e ci si chiede se la

FED non avrebbe dovuto impedire l’espandersi degli squilibri appena

analizzati attraverso una manovra di politica monetaria – rialzo del costo del

denaro – che avrebbe probabilmente colpito la ripresa economica nel 2000,

accorciandone forse la durata di un anno, ma ridotto considerevolmente il

successivo rallentamento. Si è invece preferito intervenire solo per curare i

sintomi della malattia con la riduzione dei tassi e le ripetute immissioni di

liquidità ed alleviare la crisi ormai non più procrastinabile, con il duplice

effetto di rallentare lo sgonfiamento della <bolla> esistente sul mercato

borsistico e di provocare addirittura l’emergere di una nuova <bolla> sul

mercato immobiliare.

4. La saggezza “convenzionale”

Al di là di qualche polemica emersa sul presunto atteggiamento politico

delle banche centrali, alquanto restie a intervenire a priori con misure

recessive ma inevitabilmente discutibili (si pensi all’impatto di tali misure in

prossimità dello svolgimento di elezioni politiche), e più propense ad

alleviare a posteriori gli effetti delle crisi, il punto cruciale della discussione

prima analizzata riguarda l’importanza della politica monetaria di controllo

dei prezzi al consumo come strumento essenziale di regolazione

dell’economia.

Si tratta di un principio universalmente accettato, se si pensa che la

stabilità dei prezzi costituisce il principale obiettivo di tutte le banche

centrali, sia pure con intensità diverse (ad esempio, la Banca Centrale

Europea deve assicurare un tasso di inflazione inferiore al 2%3, mentre la

Banca d’Inghilterra ha fissato un target lievemente più elevato, al 2,5%).

Il principio sottostante afferma che la stabilità dei prezzi (al consumo)

promuove la stabilità dei mercati (inclusi i mercati finanziari). Si esamini

ora più approfonditamente questo assioma.

3

ISSING O., The Euro after four years: is there a risk of deflation ?, in 16th European

Finance Convention, 2 December 2002, London, ricorda che la Banca Centrale Europea

considera la stabilità dei prezzi in modo simmetrico, per cui l’obiettivo di variazione dei

prezzi al consumo è stato determinato come inferiore al 2% ma superiore all’1% per evitare

rischi di deflazione, che peraltro Issing non riscontra nella situazione attuale.

8

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

Per stabilità dei prezzi si intende un livello di inflazione contenuto,

costante nel tempo4. Ciò richiede peraltro due precisazioni: a) gli oggetti di

cui si tratta sono rappresentati da beni e servizi di consumo, con esclusione

quindi delle attività, b) la stabilità è riferita alla media e non a singoli prezzi

(in caso contrario verrebbe meno uno dei principali vantaggi di

un’economia di mercato, che proprio attraverso le variazioni di prezzo

comunica agli operatori dove riorientare la produzione e garantisce pertanto

l’efficace allocazione delle risorse).

La stabilità dei prezzi è considerata positivamente, poiché permette di

evitare i costi dell’inflazione, sia prevedibile sia non prevista.

Tra i primi si annoverano i costi correlati alla ricerca continua di

impiego redditizio delle eccedenze di cassa, alla necessità di aggiornare

frequentemente i listini, alle distorsioni indotte su consumi ed investimenti

da un sistema fiscale non indicizzato5 e da eventuali rigidità di

aggiustamento dei prezzi6.

Appare certamente maggiore l’impatto della seconda tipologia di costi.

In primo luogo diviene più difficile per gli operatori economici interpretare

le variazioni nei prezzi, dovendo distinguere tra l’incremento di prezzo

imputabile all’aumento generalizzato dell’inflazione e quello riconducibile

al diverso prezzo relativo del bene, con il rischio per un’impresa di

aumentare la produzione di un bene meno richiesto sul mercato. Ancora più

rilevante la redistribuzione del benessere tra operatori che possono

indicizzare il prezzo dei beni/servizi offerti ed operatori con retribuzioni

fisse e la conseguente distruzione dell’armonia e del consenso sociale7.

Infine, il timore dell’inflazione spinge ad evitare impegni contrattuali di

lunga durata e ad impegnare risorse forse eccessive in operazioni di

copertura.

Passando ad esaminare la seconda componente dell'assioma sopra citato,

un mercato è definito “stabile” quando si riscontrano le seguenti

condizioni8:

4

Esistono diverse possibili definizioni per la stabilità dei prezzi: ad esempio, Alan

Greenspan ne rileva la presenza quando le variazioni attese dell’indice dei prezzi non

influenzano le decisioni di famiglie ed imprese, mentre Alan Binder, che è stato vice dello

stesso Greenspan, più semplicemente la correla al fatto che la gente comune non parla e

non si preoccupa più dell’inflazione.

5

FELDSTEIN M., The costs and benefits of price stability, University of Chicago

Press, 1999.

6

ISSING O., Why stable prices and stable markets are important and how they fit

together, First Conference of the Monetary Stability Foundation, European Central Bank,

Frankfurt/Main, 2002.

7

KEYNES J.M., A tract on monetary reform, MacMillan, London, 1923.

8

ISSING O., opera citata in Nota 7.

9

Angelo Minafra

•

•

•

i fattori sono utilizzati nei modi più redditizi;

l’offerta si adegua prontamente a cambiamenti nella tecnologia

di produzione e nel comportamento della domanda;

gli incentivi per gli operatori di mercato sono distribuiti in modo

tale da promuovere gli incrementi di produttività e quindi il

progresso tecnologico.

Nella fattispecie dei mercati finanziari la stabilità si riferisce

all’efficiente allocazione dei risparmi verso le opportunità di investimento,

al soddisfacimento senza squilibri dei bisogni finanziari, infine all’offerta di

opportunità di trasferimento dei rischi anche a fronte di cambiamenti

significativi nella tecnologia e nella domanda, così incentivando

l’assunzione prudente di rischi ed offrendo sempre migliori occasioni di

impiego dei fondi.

I prezzi nei mercati finanziari correlano il futuro al presente sulla base

delle preferenze temporali dei soggetti economici, ad esempio i prezzi delle

attività costituiscono il valore atteso dei flussi di reddito previsti ed

influenzano i livelli di spesa nell’immediato; quindi l’instabilità nei mercati

finanziari non ha effetto solo sugli operatori di questo comparto, ma induce

una serie di effetti a catena su altri comparti del sistema economico

(esternalità negative).

Quali sono allora i legami – se ne esistono – tra stabilità dei prezzi al

consumo e stabilità dei mercati finanziari ?

Ritornando alle caratteristiche di un mercato stabile e ai costi

dell’inflazione, esaminati in precedenza, si ritiene che l’aumento dei prezzi

possa compromettere lo svolgimento della funzione di <efficiente

allocazione delle risorse>, rendendo per gli operatori più difficile

l’interpretazione delle variazioni dei prezzi, distogliendo i loro sforzi

dall’investire in innovazione di prodotto e/o di processo per cercare di

proteggersi dall’inflazione o di avvantaggiarsi di essa, nonché aggravando il

problema delle asimmetrie informative tra creditori e debitori.

Sarebbe in ogni caso difficile individuare un economista che ponga in

dubbio l’ipotesi secondo cui un’elevata volatilità dei prezzi danneggia la

stabilità dei mercati finanziari9.

D’altronde, tutte le crisi economiche succedutesi dal secondo

dopoguerra in poi – ma con la significativa eccezione di quest’ultima e di

quella scoppiata in Giappone all’inizio degli anni ’90 – hanno avuto il

9

Come sintetizzato efficacemente in BORDO M., DUEKEN M., WHEELOCK D.,

Aggregate price shocks and financial instability: an historical analysis, NBER Working

Paper 7652, 2000, pag.27: “a monetary regime that produces aggregate price stability will,

as a by-product, tend to promote stability of the financial system”.

10

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

medesimo svolgimento. C’è sempre una fase di ripresa che ad un certo

punto porta ad un surriscaldamento dell’economia a seguito di un eccesso di

domanda da parte di famiglie ed imprese, con aumento dei prezzi al

consumo, eccesso di investimenti, boom del credito e formazione di bolle

speculative, sino al momento in cui la Banca Centrale è costretta a

intervenire con una stretta monetaria per riportare la situazione sotto

controllo; a quel punto la brusca diminuzione dell’inflazione e il rialzo dei

tassi di interesse reali colpiscono duramente gli operatori economici che si

erano fortemente indebitati sulla base di aspettative eccessivamente

ottimistiche.

In questo tipo di crisi, sostanzialmente indotta dall'eccesso di domanda,

il controllo dei prezzi al consumo rappresentava la ricetta ideale, sia per

evitare il surriscaldamento dell’economia nel culmine della ripresa

(volatilità in rialzo) sia per alleviare l’impatto della crisi nella fase recessiva

(volatilità in ribasso), e certamente si possono annoverare diverse

applicazioni di successo per questa scelta di politica monetaria10. In

prospettiva storica si può affermare che la stabilità dei prezzi al consumo e

la propensione per bilanci pubblici sostanzialmente in pareggio nel lungo

periodo si sono imposte come le misure più efficaci per salvaguardare lo

sviluppo economico nel nuovo scenario emerso con la fine del sistema di

cambi fissi di Bretton Woods e il fallimento delle politiche keynesiane,

fenomeni diffusamente riscontratisi già nel corso degli anni ’70.

5. Oltre la saggezza “convenzionale”

La convinzione che un tasso di inflazione dei prezzi al consumo

contenuto e stabile sia condizione sufficiente per assicurare la stabilità

finanziaria è stata clamorosamente smentito dall’ultima crisi, oggetto del

presente lavoro, in cui un incremento dei prezzi contenuto (quasi sempre al

di sotto del 3% negli USA) ha potuto coesistere dapprima con l'ascesa dei

valori delle azioni accompagnato da una rapida espansione del credito (vedi

infra, paragrafo 2), poi con la crescita sostenuta del prezzo degli immobili.

Per la verità, questo fenomeno era già stato riscontrato nel corso della storia

recente, basti pensare al Giappone negli anni ’80, alla crisi degli anni ’20

10

Come ricorda con malcelato orgoglio KING M., Vice Governatore della Banca

d’Inghilterra, in “The inflation targets ten years on”, Speech to the London School of

Economics, Novembre, 2002, la scelta presa nel 1992 all’indomani dell’uscita dal Sistema

Monetario Europeo di assumere l’obiettivo di un tasso di inflazione stabile attorno al 2,5%,

peraltro pienamente raggiunto sia per quanto riguarda il livello assoluto dei prezzi che la

sua volatilità, ha coinciso con un lungo periodo di espansione economica della Gran

Bretagna (quarantuno trimestri consecutivi di crescita ed il più basso tasso di

disoccupazione tra i paesi del G7).

11

Angelo Minafra

negli USA, ed ancor prima all’Australia verso la fine del diciannovesimo

secolo.

Vi sono alcuni fattori in grado di spiegare la coesistenza tra un tasso di

inflazione dei prezzi al consumo contenuto e stabile con un boom del credito

e delle quotazioni degli asset, sia reali sia finanziari.

Il primo riguarda lo sviluppo delle capacità di offerta che si riscontra in

caso di progresso tecnologico con il conseguente aumento della produttività

e in ipotesi di riforme del mercato del lavoro che ne rendano più flessibile

l’impiego; anche il fenomeno della globalizzazione rende l’offerta più

elastica, evitando che incrementi della domanda si traducano in aumenti dei

prezzi.

Il secondo concerne paradossalmente il successo della politica di

stabilizzazione monetaria, che può ancorare le aspettative di famiglie e

imprese a tassi di inflazione molto contenuti, confidando sulla credibilità

della Banca Centrale. Ciò impedisce ai prezzi di crescere pur in presenza di

una domanda sostenuta, e in caso di generale miglioramento e stabilità delle

condizioni dell’economia può indurre negli attori economici un

atteggiamento di grande sicurezza nei confronti del futuro, rendendoli più

propensi a finanziare con prestiti l’investimento e l’acquisto di attività reali

e finanziarie.

Il terzo fattore si riferisce alla possibilità che in uno scenario di ridotta

inflazione e saggi nominali di interesse calanti gli investitori sovrastimino

l’aumento degli utili delle aziende imputabile alla riduzione degli oneri sui

finanziamenti, e le famiglie accendano nuovi mutui ipotecari, entrambi

omettendo di valutare correttamente il livello dei saggi reali11.

6. Verso un nuovo paradigma

A fronte di una così evidente smentita del principio di correlazione

sempre riscontrata tra stabilità monetaria e stabilità finanziaria è emersa la

necessità di tenere maggiormente conto dell’andamento dei prezzi delle

attività sia reali sia finanziarie, le cui variazioni cicliche (definite con

espressione sintetica boom-and-bust) possono avere effetti tanto devastanti

sui sistemi economici.

Naturalmente, nell’ipotesi di un mercato dei capitali efficiente e privo di

distorsioni derivanti dalle diverse regolamentazioni, le variazioni nei prezzi

degli asset rifletterebbero esclusivamente cambiamenti nei fondamentali

dell’economia, ma purtroppo nei mercati altamente imperfetti in cui si opera

i fattori non-fondamentali assumono un’importanza decisiva. Si pensi agli

11

MODIGLIANI F., COHN R.A., “Inflation, rational valuation and the market”, in

Financial Analyst Journal, n.35, 1979.

12

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

effetti di una regolamentazione non ottimale e soprattutto al comportamento

irrazionale degli operatori economici (ad esempio, miopia, effetto

gregge12,…).

La volatilità dei prezzi degli asset, oltre ad essere indotta da nonfundamental factors, influenza largamente l’andamento dell’economia reale

attraverso il meccanismo del financial accelerator13.

Premettendo che le variazioni nei prezzi delle attività influiscono non

tanto sui comportamenti di spesa delle famiglie rendendole

momentaneamente più o meno ricche, ma sullo stato patrimoniale di privati

e imprese (dunque sulla loro capacità di prendere a prestito fondi offrendo

in garanzia i loro asset), e che il mercato del credito è caratterizzato da

frizioni (per cui le banche tendono a finanziare soggetti economici che

abbiano eccedenza di fondi14 richiedendo loro ridotti saggi di interesse) il

financial accelerator agisce in duplice senso:

a) in caso di shock positivo (ad esempio, un ciclo di innovazioni che

induca larghi aumenti di produttività) l’incremento iniziale del reddito e

dell’occupazione, e successivamente del valore degli asset, rafforza il

bilancio di famiglie e imprese, riduce il differenziale di interesse da

corrispondere alle banche rispetto ai finanziamenti da mezzi propri, e

quindi attiva un ciclo di investimenti aggiuntivo che provoca l'ulteriore

crescita del reddito e delle quotazioni delle attività;

b) in condizioni opposte (ad esempio, il calo delle quotazioni del

mercato immobiliare), il deterioramento dello stato patrimoniale di

famiglie e imprese impedisce a molti di questi soggetti l’accesso al

credito, e può indurre alcune banche a richiedere saggi di interesse più

elevati a fronte di garanzie ridotte; ciò provoca la riduzione degli

investimenti, con impatto negativo sui flussi di cassa degli operatori

economici, e l'ulteriore declino dei prezzi degli asset sia per la più

debole domanda dell’economia sia per la liquidazione di alcune attività

12

Un comportamento “miope” consiste ad esempio nell’ignorare la possibilità di eventi

con ridotta frequenza ma ad elevato impatto, mentre “l’effetto gregge” si verifica quando

un investitore fonda le sue scelte non sull’analisi delle alternative di impiego dei fondi

disponibili, bensì esclusivamente sul comportamento di altri operatori, ipotizzando che

questi ultimi abbiano effettuato analisi corrette.

13

BERNANKE B.S., GERTLER M., “Inside the black box: the credit channel of

monetary transmission“, in Journal of Economic Perspectives, vol.9, Autunno, 1995, pagg.

27-48, e BERNANKE B.S., GERTLER M., GILCHRIST S., “The financial accelerator

and the flight to quality”, in Review of Economics and Statistics, volume 78, February,

1996.

14

Per esemplificare le modalità di comportamento delle banche nei confronti dei

prenditori di fondi si afferma che “le aziende di credito ti mettono a disposizione un

ombrello quando c’è il sole, ma ne chiedono la restituzione non appena inizia a piovere”.

13

Angelo Minafra

precedentemente date in garanzia.

La rilevanza assunta dalle quotazioni degli asset ha indotto taluni15 a

proporre la sostituzione degli attuali indici dei prezzi al consumo con un più

ampio spettro di indicatori che includano anche i prezzi degli immobili e

delle attività finanziarie, opportunamente ponderati. Si ritiene in tal modo di

poter conseguire una maggiore efficacia nelle politiche macroeconomiche

sulla base del presupposto che i prezzi degli asset costituiscano ottimi

indicatori del futuro andamento dei prezzi al consumo16.

In tale approccio sarebbe possibile ipotizzare una politica restrittiva

della Banca Centrale pur in presenza di inflazione contenuta. Ad esempio,

se l’indice dei prezzi al consumo mostrasse un incremento del 3% a fronte

di un obiettivo della Banca Centrale di aumento dei prezzi pure del 3%, ma i

prezzi degli asset crescessero di una percentuale superiore (in ipotesi, il

5%), ciò indicherebbe una dinamica futura al rialzo dei prezzi che

indurrebbe la Banca Centrale ad aumentare il livello dei tassi di interesse dal

livello attuale – il 4% - al 6%.

La proposta di inserire i prezzi degli asset negli indici che misurano il

tasso di inflazione è stata oggetto di numerose critiche. In primo luogo, vi

sono evidenti difficoltà nella scelta delle singole attività da inserire nel

nuovo super-indice e nel peso relativo assegnato: ad esempio, quali

15

GOODHART C., “Price stability and financial stability”, in GOODHART C., The

Central Bank and the Financial System, Cambridge, MIT Press, 1995 e GOODHART C.,

HOFFMAN B., “Do asset prices help to predict consumer price inflation ?”, in

Manchester School Journal, September, 2000.

16

Si tratta di una posizione che riprende le conclusioni di alcune ricerche pionieristiche

sull’inflazione di Alchian e Klein, cfr. ALCHIAN A., KLEIN B., “On a correct measure of

inflation”, in Journal of Money, Credit and Banking, February, 1973. Alchian e Klein,

rilevato che gli indici dei prezzi al consumo misurano le variazioni passate dei prezzi e non

quelle future, determinanti per l’efficacia delle scelte della Banca Centrale, propongono di

estendere l’ambito degli indici dei prezzi al consumo sino a ricomprendere non solo i prezzi

di beni e servizi già acquistati ma anche i prezzi attesi di beni e servizi che si prevede di

acquistare in futuro (ad esempio, un’auto nuova tra due anni), utilizzando la nozione di

lifetime cost of living. Riconoscendo il problema della mancata disponibilità di dati sui

prezzi attesi, Alchian e Klein affermano che, in quanto da un lato gli individui allocano le

loro disponibilità economiche tra consumi ed investimenti in asset e dall’altro il livello dei

consumi nel corso della loro esistenza dipende dai consumi attuali e da quelli attesi,

l’andamento del prezzo degli asset costituisce un buon indicatore dei prezzi dei consumi

futuri. Successivamente Shibuya, cfr. SHIBUYA S., “Dynamic equilibrium price index:

asset price and inflation”, in Bank of Japan, Monetary and Economic Studies, February,

1992, ha avanzato una versione semplificata degli indicatori proposti da Alchian e Klein,

ovvero un indice dei prezzi articolato in una componente che misura le variazioni dei prezzi

al consumo ed in una componente che quantifica le variazioni nei prezzi degli asset,

ambedue opportunamente ponderate.

14

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

immobili inserire e quali attività finanziarie ? tutti gli immobili o solo i

residenziali ? azioni e/o obbligazioni?

Il secondo problema, forse ancor più serio, deriva dall’estrema volatilità

dei prezzi di questi beni. Nessuno conosce il prezzo di equilibrio degli asset,

le cui quotazioni dipendono dalle aspettative di quanto saranno disposti a

pagare in futuro per quegli asset altri operatori di mercato. Come fissare

quindi un livello target per questi prezzi ? Qui si scatenano anche obiezioni

di carattere ideologico da parte di chi sostiene che gli operatori di mercato

siano nella posizione migliore – persino rispetto alle Banche Centrali – per

valutare la congruità del prezzo di un asset.

Il pericolo riguarda la possibilità che, a seguito di variazioni nei prezzi

delle attività che non abbiano impatto sui prezzi al consumo, si scateni un

eccesso di reazioni da parte della Banca Centrale che intendesse stabilizzare

la situazione, con una serie di danni collaterali sull’economia reale. Così,

un ampio incremento delle quotazioni di Borsa - riconducibile in misura

prevalente al miglioramento nella redditività delle società quotate potrebbe, se non correttamente interpretato, indurre l'aumento del tasso di

sconto da parte della Banca Centrale con effetti trascurabili sull’inflazione

futura, ma purtroppo incisivi per l’andamento della produzione (aumento

della variabilità dell’output)17.

Il cuore del problema risiede allora nella difficoltà di comprendere

quanta parte della variazione dei prezzi di un asset sia imputabile a fattori

fondamentali (ad esempio, migliori prospettive di redditività per un’impresa

quotata in Borsa o rivalutazione turistica di una località in cui sia ubicato un

immobile residenziale) e quanta parte sia riconducibile ai non fondamentali

(del tipo, deprezzamento delle quotazioni riconducibile a comportamenti

imitativi): solo questi ultimi hanno impatto inflazionistico (o

deflazionistico) e dovrebbero, come tali, provocare l’intervento delle

Banche Centrali.

Naturalmente, è pur vero che condizioni di incertezza caratterizzano

ormai inevitabilmente lo scenario di riferimento in cui agiscono tutti gli

operatori economici, per cui le Banche Centrali non possono pretendere di

ignorare il problema delle bolle speculative e non assumere decisioni solo

perché non sono note tutte le conseguenze di esse. In ogni caso, a fronte di

variazioni rilevanti nei prezzi degli asset le Autorità Monetarie sono sempre

sottoposte a due tipologie di errori, peraltro riconducibili ai seguenti casi:

17

FILARDO A.J., “Monetary policy and asset prices”, in Economic Review, Federal

Reserve of Kansas City, Third Quarter, 2000, dimostra che adottando l’indice dei prezzi

proposto da Shibuya (si veda la nota precedente) una Banca Centrale che reagisse a

variazioni nei prezzi degli asset con una manovra sui tassi di interesse otterrebbe una

performance peggiore in termini di variabilità dell’output rispetto ad una Banca Centrale

che ignorasse tali segnali.

15

Angelo Minafra

a) le variazioni nei prezzi degli asset non hanno impatto inflazionistico

ma vengono valutate come se questo impatto ci fosse, attivando

l'aumento dei saggi di interesse;

b) le variazioni nei prezzi degli asset hanno impatto inflazionistico ma

vengono valutate come se questo impatto non ci fosse, non attivando

misura alcuna a fronte di crisi effettiva.

Se è certamente vero che la prevalenza del tradizionale obiettivo di

stabilità dei prezzi nel breve periodo rende le banche centrali più sensibili ad

errori del tipo a) – eccesso di reazione, che detto per inciso colpisce interessi

molto ben consolidati – rispetto ad errori del tipo b), riconoscibili con

certezza solo a posteriori, pure non va dimenticato che il primo tipo di

errore rallenta una ripresa in corso, mentre il secondo ha conseguenze ben

peggiori, compromettendo la stabilità finanziaria del sistema e rendendo

molto più lunga la successiva fase recessiva del ciclo, come si è visto nel

caso del Giappone.

D’altro canto è stato efficacemente rilevato come il vero problema non

risieda di per sè nelle variazioni di prezzo di un asset, ma nella presenza di

squilibri – imbalances - nel sistema economico, il successivo e inevitabile

ridimensionamento delle quali può provocare ricadute molto pesanti

sull’economia reale. Risultano a questo proposito di estremo interesse le

argomentazioni contenute in un recente saggio di Borio e Lowe18.

Attraverso l’analisi delle serie storiche di 34 nazioni (tra cui tutte quelle del

G10) dal 1960 al 1999, serie relative a prodotto nazionale lordo, valori di

Borsa e immobiliari, investimenti e crediti concessi, Borio e Lowe

identificano una serie di indicatori predittivi delle crisi finanziarie, quali

credit gap (variazione del rapporto crediti/prodotto interno lordo di un certo

importo rispetto al trend storico), asset price gap (variazione del ratio tra

prezzo degli asset e crescita del PIL), investment gap (variazione del

rapporto tra spese per investimenti e PIL). L’analisi statistica dimostra che il

miglior indicatore individualmente considerato è costituito dal credit gap, e

che l’utilizzo congiunto di credit gap e asset price gap consente di ottenere i

risultati migliori in quanto a previsione della crisi19.

18

BORIO C., LOWE P., “Asset prices, financial and monetary stability: exploring the

nexus”, in Working Papers n.114, Bank of International Settlements, July, 2002.

19

BORIO e LOWE, opera citata, pag. 15, dimostrano che la più efficace combinazione

predittiva è rappresentata da un credit gap superiore al 4% e da un asset gap superiore al

40%, mentre l’aggiunta dell’investment gap non apporta miglioramenti significativi.

L’andamento delle serie storiche indica inoltre che i cicli dei prezzi delle attività tendono ad

estendere la loro durata e ad ampliare le loro oscillazioni, e che il ciclo dei prezzi delle

azioni precede quello immobiliare, che a sua volta anticipa l’emergere di recessioni.

16

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

L’attenzione crescente rivolta alle variazioni di prezzo delle attività e

all’emersione di bolle speculative - un tempo avversata dalle banche centrali

- ha recentemente fatto breccia anche tra le autorità monetarie20. Pur

escludendo interventi ad hoc rivolti a ridimensionare incrementi nelle

quotazioni delle attività, si è contemplata la necessità di estendere

l’orizzonte temporale della politica monetaria dal breve al medio periodo,

accettando in tale più ampia prospettiva la possibilità di deviazioni

dall’obiettivo dell'immediata stabilità monetaria qualora ciò risulti

necessario per garantire il raggiungimento del medesimo obiettivo nel

medio periodo21.

Così, a fronte di incrementi anche anomali nelle quotazioni delle attività,

non riconducibili a fattori fondamentali e forieri di pericolosi squilibri, la

banca centrale, pur in presenza di un tasso di inflazione coerente con

l’inflazione-obiettivo di lungo periodo, sceglierebbe di innalzare i saggi di

interesse per colpire la bolla speculativa e rimuovere le condizioni di

squilibrio. Ciò comporterebbe presumibilmente nell’immediato un

abbassamento del tasso di inflazione al di sotto del target di medio periodo,

risultato accettabile, in quanto eviterebbe il futuro ampliamento e poi brusco

ridimensionamento della bolla, con ampio impatto sull’economia reale22 e

quindi duratura diminuzione dell’inflazione rispetto al livello obiettivo nel

medio periodo.

Naturalmente, la politica monetaria non è l’unico strumento a

disposizione per governare l’andamento delle quotazioni degli asset, nel

senso di impedire che variazioni troppo brusche di tali quotazioni

compromettano la stabilità finanziaria del sistema economico. Anzi,

secondo una visione classica, la politica monetaria dovrebbe assicurare la

stabilità dei prezzi, mentre la politica prudenziale garantirebbe la stabilità

finanziaria.

20

Si veda ISSING O., opera citata in Nota 7 e KING M., opera citata.

Si tratta di una modalità di comportamento che corrisponde al concetto di flexible

inflation targeting, teorizzato da BERNANKE B., GERTLER M., in “Monetary policy and

asset price volatility”, Economic Review, Federal Riserve of Kansas City, Fourth Quarter,

1999; un regime di flexible inflation targeting è caratterizzato da tre condizioni: a)la

politica monetaria assume l’obiettivo di un determinato tasso di inflazione nel medio

periodo, per cui l’incremento dei prezzi non dovrà essere né superiore (pericolo

inflazionistico), né inferiore (pericolo di deflazione), b)è possibile accettare una certa

flessibilità nel raggiungimento degli obiettivi nel breve periodo, quali il tasso di inflazione e

l’output gap, se ciò risulta strumentale al conseguimento del primo obiettivo, c)le scelte

della Banca Centrale sono trasparenti per la comunità finanziaria ed in un certo senso

prevedibili, il che rende probabile l’ammorbidimento di comportamenti eccessivamente

speculativi sui mercati degli asset, che sarebbero puniti da una successiva manovra sui

tassi.

22

Si rammenta il meccanismo del financial accelerator, citato all’inizio del paragrafo.

21

17

Angelo Minafra

E’ certamente vero che una corretta politica di vigilanza nei confronti

degli operatori contribuisce a preservare la stabilità finanziaria, ma

l’obiettivo della stabilità parrebbe tanto difficile da perseguire da richiedere

l’utilizzo congiunto delle due leve, i cui effetti sono spesso inestricabilmente

connessi con esiti scarsamente prevedibili. Così, l’introduzione della

regolamentazione sulla dotazione patrimoniale delle banche (Accordo di

Basilea, 1988) in base al livello di rischio – tipica misura volta a preservare

la stabilità finanziaria – potrebbe manifestare effetti pro-ciclici, ad esempio

richiedendo alle aziende di credito di aumentare i mezzi propri nella fase

recessiva, in cui il capitale scarseggia, o viceversa di ridurre l’esposizione

creditizia amplificando l’effetto recessivo sui prenditori.

In ogni caso, oltre alle misure prudenziali la cui importanza non deve

essere sottovalutata – si pensi all’importanza delle regole di governance e

della trasparenza, quale dal <secondo pilastro> di Basilea 223 – ambito di

intervento molto promettente per combattere l’instabilità finanziaria indotta

da turbolenze nei mercati degli asset è rappresentato dalle politiche microeconomiche24.

Tra le possibili misure disponibili in questo ambito si ricordano le

seguenti:

a) accantonamenti dinamici;

b) contabilità secondo il metodo del fair value;

c) aumento del rapporto tra impieghi e garanzie collaterali.

Gli <accantonamenti dinamici> sono in grado di controbilanciare gli

effetti pro-ciclici della regolamentazione nei confronti del rischio, sovente

aggravati dalle politiche creditizie delle banche, più inclini a concedere

prestiti nelle fasi espansive del ciclo. Sostanzialmente si tratta di aumentare

la quota degli accantonamenti nei periodi di buona congiuntura e di

diminuirli nelle fasi recessive. Nonostante tale misura paia operante con

successo in Spagna25, nessun altro paese ha al momento introdotto gli

<accantonamenti dinamici> a causa dello scetticismo delle autorità fiscali

imputabile alla difficoltà di controllare l’effettivo ricorso a tali

accantonamenti da parte delle banche, che verrebbero così a disporre di un

formidabile strumento di tax planning.

La seconda misura riguarda l’utilizzo del fair value accounting,

23

BANK OF INTERNATIONAL SETTLEMENTS, The New Basel Capital Accord: an

explanatory note, January, 2001, in www.bis.org.

24

G10, CONTACT GROUP ON ASSET PRICES, “Turbulence in asset markets: the

role of micro-policies”, Bank of International Settlements, September, 2002.

25

FERNANDEZ de LIS S., MARTINEZ PAGES J., SAURINA J., “Credit growth,

problem loans and credit risk provisioning in Spain”, Bank of Spain, 2000.

18

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

attraverso l’accettazione dei principi contabili internazionali (International

Accounting Standards)26 per la redazione dei bilanci consolidati delle

società comunitarie quotate su mercati regolamentati a partire dal 2005. Non

potendosi esaurire in poche righe una tematica così complessa, qui si ricorda

solo che tra le principali motivazioni per il legislatore europeo a introdurre

tali principi vi è la necessità da un lato di far emergere effettivamente

impegni e rischi assunti dalle banche, come opzioni e garanzie, dall’altro di

tener conto delle perdite sopportate a seguito di cambiamenti nei saggi di

mercato.

La contabilità secondo il fair value richiede infatti la registrazione nello

stato patrimoniale e nel conto economico di qualunque variazione nei tassi

che implichi una variazione del valore attuale netto di attività e passività.

Per la verità occorre ricordare che gli IAS limitano l’adozione del fair value

al portafoglio titoli e alle attività disponibili per la vendita, con esclusione

quindi del banking book (depositi e prestiti). Anche per questa misura le

difficoltà di introduzione non mancano, si pensi ai problemi correlati alla

maggiore variabilità dei risultati economici della banca derivanti

dall’adozione del fair value a seguito del mismatching delle scadenze

dell’attivo e del passivo (tipicamente una banca retail raccoglie a breve per

impiegare a più lunga scadenza) 27.

L’ultima misura citata riguarda la gestione del ratio tra prestito e

garanzia collaterale (cosiddetto loan to value ratio), che deve sempre tener

conto dell’estrema volatilità dell’andamento delle quotazioni immobiliari e

favorire in generale l'innalzamento di questo rapporto28.

26

L’Unione Europea ha emesso un apposito regolamento, cfr. Regolamento CE n.

1606/2002 del Parlamento Europeo e del Consiglio del 19 luglio 2002 relativo

all’applicazione dei principi contabili internazionali, in “Gazzetta ufficiale delle Comunità

europee”, 11 settembre, 2002, in cui si stabilisce l’adozione obbligatoria dei principi

contabili internazionali nella redazione dei conti consolidati per le aziende quotate a partire

dal 2005. E’ anche prevista la facoltà per gli Stati Membri di anticipare tale termine, nonché

di estenderne l’applicazione ai conti annuali delle società quotate ed a soggetti diversi,

ritenuti di particolare rilevanza quali banche e compagnie di assicurazione, per i conti

annuali e/o consolidati.

27

E’ quanto riscontrato in Danimarca, in cui si adotta un sistema contabile simile al fair

value. Per un’analisi approfondita si veda BERNARD V.L., MERTON R.C., PALEPU

K.G., “Mark-to-market accounting for banks and thrifts: lessons from the Danish

experience”, in Journal of Accounting Research, n.33, 1995, pagg. 1-32.

28

Si tratta di una misura adottata con successo dalle autorità di Hong Kong, sia pure

attraverso una forma di moral suasion, come indicato in YUE E., “The Hong Kong

experience”, in “Marrying the micro and macro prudential dimensions of financial

stability”, BIS Papers, n.1.

19

Angelo Minafra

7. Conclusioni

L’insorgere di squilibri finanziari in uno scenario di contenuta inflazione

si è rivelato evento possibile, che potrebbe ripetersi in futuro a meno di non

assumere provvedimenti adeguati.

L’elevato impatto di tali squilibri finanziari sull’economia reale

attraverso l’amplificazione della durata e dell’intensità del ciclo non può

essere sottovalutata: essa richiede l’intervento delle Banche Centrali e delle

autorità di governo attraverso l’utilizzazione di una serie di strumenti, dalle

manovre sui saggi di interesse alle scelte di politica prudenziale, sino ad

interventi a carattere microeconomico non solo per alleviare gli effetti delle

crisi, ma soprattutto per attivare opera di prevenzione.

In ogni caso, la maggiore rilevanza assunta dagli asset sia reali che

finanziari, impone l'approfondimento dei legami che intercorrono tra queste

variabili e l’andamento dell’economia; ciò implica da un lato uno sforzo

considerevole nella rilevazione di dati, sovente non disponibili – si pensi al

settore immobiliare, in cui ci si affida prevalentemente ad operatori privati,

le cui modalità di raccolta dei dati non possono tener conto della peculiarità

di <bene di pubblico interesse> di queste informazioni – dall’altro

l’esigenza di disporre di un maggior numero di ricerche empiriche sulle

condizioni che aumentano le probabilità dell’insorgere di crisi finanziarie.

Inoltre, se è certamente vero che il ciclo economico ha assunto

andamenti più moderati dalla fine della seconda guerra mondiale, ed in

particolare nell’ultimo decennio considerato come il più stabile di tutti, pure

non si deve tralasciare il fatto che ciò è avvenuto anche grazie ad una serie

di fortunate coincidenze, tra cui la diversa fase del ciclo in cui si trovavano

agli inizi degli anni ’90 Stati Uniti da un lato (in recessione), Germania (in

piena espansione grazie alla riunificazione) e Giappone (ancora in ripresa)

dall’altro.

Oggi la situazione appare perfettamente rovesciata, con l'Europa

contemporaneamente in stasi congiunturale e gli USA che ne sono usciti

grazie soprattutto alle spese militari. Inoltre, la minore dispersione dei tassi

di sviluppo delle principali economie del mondo e la più elevata

correlazione tra i mercati borsistici inducono a ritenere che la volatilità sia

destinata ad accrescersi nei prossimi anni, anche come effetto della

maggiore globalizzazione29, che aumenta il grado di interdipendenza tra i

29

Il commercio mondiale rappresenta il 25% del Prodotto Lordo Mondiale,

raddoppiando la sua incidenza rispetto agli anni ’70. Anche intuitivamente, si comprende

come ciò abbia indotto un incremento delle interdipendenze: ad esempio, la diminuzione

degli investimenti in IT delle imprese americane ha un immediato effetto recessivo sulle

economie dei paesi del sud-est asiatico, esportatori di semiconduttori e di personal

20

Verso un nuovo paradigma per le Banche Centrali agli inizi del XXI secolo?

sistemi economici. In tale quadro diviene dunque ancora più critico il

controllo dell’andamento degli asset per la più efficace gestione degli

squilibri finanziari.

computers, e questo a sua volta provoca in tali paesi il successivo rallentamento delle

importazioni di altri beni dagli USA.

21

22

DIPARTIMENTO DI ECONOMIA AZIENDALE

PAPERS PUBBLICATI∗:

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

16.

17.

18.

19.

20.

21.

22.

23.

24.

Arnaldo CANZIANI, La ricerca nelle scienze sociali: note metodologiche e premetodologiche, novembre 1998.

Daniela M. SALVIONI, Controllo di gestione e comunicazione nell’azienda pubblica,

aprile 1999.

Arnaldo CANZIANI, Giovanni Demaria nei ricordi di un allievo, luglio 1999.

Rino FERRATA, Tecnologia e mercato: i criteri di scelta dei metodi di valutazione,

luglio 1999.

Giuseppe BERTOLI, Salvatore VICARI, L'impresa diversificata come organizzazione

che apprende, dicembre 1999.

Virna FREDDI, Attività economica e impresa nella concezione economicista, febbraio

2000.

Virna FREDDI, L'approccio Resource-based alla teoria dell'impresa: fattori interni e

competitività aziendale, febbraio 2000.

Maria MARTELLINI, Sviluppo, imprese e società, maggio 2000.

Arnaldo CANZIANI, Per la critica della teoresi zappiana, e delle sue forme di

conoscenza, dicembre 2000.

Giuseppe BERTOLI, Gabriele TROILO, L'evoluzione degli studi di marketing in

Italia. Dalle origini agli anni settanta, dicembre 2000.

Giuseppe BERTOLI, Profili di efficienza delle procedure concorsuali. Il concordato

preventivo nell’esperienza del tribunale di Brescia, dicembre 2000.

Daniele RONER, Domanda e offerta di beni economici. Rassegna critica

dall’irrealismo neoclassico alla differenziazione dei prodotti, marzo 2001.

Elisabetta CORVI, Le valenze comunicative del bilancio annuale. I risultati di

un'indagine empirica, luglio 2001.

Ignazio BASILE, Nicola DONINELLI, Roberto SAVONA, Management Styles of

Italian Equity Mutual Funds, agosto 2001.

Arnaldo CANZIANI, I processi competitivi fra economia e diritto, settembre 2001.

André Carlo PICHLER, L'Economic Value Added quale metodo di valutazione del

capitale economico e strumento di gestione aziendale, dicembre 2001.

Monica VENEZIANI, Economicità aziendale e capacità informativa del bilancio nelle

aziende cooperative agricole, dicembre 2001.

Pierpaolo FERRARI, La gestione del capitale nelle principali banche internazionali,

febbraio 2002.

Giuseppe BERTOLI, Bruno BUSACCA, Il valore della marca. Modello evolutivo e

metodi di misurazione, marzo 2002.

Paolo Francesco BERTUZZI, La gestione del rischio di credito nei rapporti

commerciali, aprile 2002.

Vincenzo CIOFFO, La riforma dei servizi a rete e l'impresa multiutility, maggio 2002.

Giuseppe MARZO, La relazione tra rischio e rendimento: proposte teoriche e ricerche

empiriche, giugno 2002.

Sergio ALBERTINI, Francesca VISINTIN, Corporate Governance e performance

innovativa nel settore delle macchine utensili italiano, luglio 2002.

Francesco AVALLONE, Monica VENEZIANI, Models of financial disclosure on the

Internet: a survey of italian companies, gennaio 2003.

∗ Serie depositata a norma di legge

23

25. Anna CODINI, Strutture organizzative e assetti di governance del non profit, ottobre

2003.

26. Annalisa BALDISSERA, L’origine del capitale nella dottrina marxiana, ottobre 2003.

27. Annalisa BALDISSERA, Valore e plusvalore nella speculazione marxiana, ottobre

2003.

28. Sergio ALBERTINI, Enrico MARELLI, Esportazione di posti di lavoro ed

importazione di lavoratori:implicazioni per il mercato locale del lavoro e ricadute sul

cambiamento organizzativo e sulla gestione delle risorse umane, dicembre 2003.

29. Federico MANFRIN, Sulla natura del controllo legale dei conti e la responsabilità dei

revisori esterni, dicembre 2003.

30. Rino FERRATA, Le variabili critiche nella misurazione del valore di una tecnologia,

aprile 2004.

31. Giuseppe BERTOLI, Bruno BUSACCA, Co-branding e valore della marca, aprile 2004.

32. Arnaldo CANZIANI, La natura economica dell’impresa, giugno 2004.

24

ARTI GRAFICHE APOLLONIO

Università degli Studi

di Brescia

Dipartimento di

Economia Aziendale

Angelo MINAFRA

VERSO UN NUOVO PARADIGMA

PER LE BANCHE CENTRALI

AGLI INIZI DEL XXI SECOLO?

Paper numero 33

Università degli Studi di Brescia

Dipartimento di Economia Aziendale

Contrada Santa Chiara, 50 - 25122 Brescia

tel. 030.2988.551-552-553-554 - fax 030.295814

e-mail: [email protected]

Luglio 2004