Adempimenti e problematiche di Diritto Societario

di Cristiano Bertazzoni

Le cessioni di partecipazioni interfamiliari

oggettivamente non congruo: profili legali*

a

prezzo

Inquadramento della fattispecie

La cessione di partecipazioni societarie ad un prezzo inferiore al reale valore si

inquadra nell'ambito delle

liberalità non donative

ª

ossia quegli atti che hanno la caratteristica di produrre gli effetti della donazione

(impoverimento del donante e arricchimento del beneficiario), pur non essendo

donazioni sotto l'aspetto tecnico-giuridico.

In particolare, l'art.809 c.c. prevede che le liberalità risultanti da atti diversi da quelli

previsti dalle donazioni, sono soggette alle medesime norme che regolano la

riduzione delle donazioni per integrare la quota dovuta ai legittimari.

La categoria più rilevante delle liberalità non donative è la donazione indiretta ossia

il negozio diverso dalla donazione tipica, posto in essere da un soggetto allo scopo

di arricchire un altro soggetto.

Tra le principali fattispecie di donazione indiretta vi sono la rinuncia, la rimessione del

debito, il contratto a favore di terzo e, il caso che qui interessa, la donazione mista.

La donazione mista

Il negotium mixtum cum donatione ricorre quando in un negozio oneroso una

delle prestazioni è notevolmente inferiore a quanto dovuto e chi la riceve

volontariamente intende arricchire l'altra parte.

In particolare, la donazione mista costituisce una donazione indiretta in quanto,

attraverso l'uso della compravendita, si realizza il fine di arricchire il compratore

della differenza tra il prezzo pattuito e quello effettivo. Nel caso in esame, quindi, la

cessione di quote societarie ad un prezzo difforme dal reale valore è qualificabile

come donazione mista, in cui il cessionario si arricchisce della differenza tra il

corrispettivo effettivamente pagato e la valorizzazione corrente della quota

acquistata.

La giurisprudenza ha precisato che nel negozio misto con donazione, la causa del

contratto ha natura onerosa, ma il negozio stipulato dai contraenti vuole

raggiungere, per via indiretta, attraverso la voluta sproporzione tra le prestazioni

corrispettive, una finalità diversa ed ulteriore rispetto a quella dello scambio,

consistente nell'arricchimento, per puro spirito di liberalità, di quello dei contraenti

che riceve la prestazione di maggior valore.

Ne consegue che la compravendita ad un prezzo inferiore a quello effettivo non

integra, di per sé, un negotium mixtum cum donatione, essendo altresì necessario:

¬ sia la sussistenza di una sproporzione tra le prestazioni;

¬ sia la significativa entità di tale sproporzione;

¬ oltre all’indispensabile consapevolezza, da parte dell'alienante, dell'insufficienza

del corrispettivo ricevuto rispetto al valore del bene ceduto, funzionale

*

Gli aspetti fiscali verranno esaminati nel prossimo numero.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.46 del 30 novembre 2009

36

all'arricchimento di controparte acquirente della differenza tra il valore reale del

bene e la minore entità del corrispettivo ricevuto. L’onere di provare tali elementi

incombe alla parte che intenda far valere in giudizio la simulazione relativa14,

nella quale si traduce il negozio15.

Circa la sproporzione tra le prestazioni, è opportuno sottolineare che la vendita il cui

prezzo risulta fissato in modo non serio o meramente simbolico è da ritenersi nulla,

salvo valutare la possibilità della sua conversione in donazione, purché ne

sussistano i requisiti di forma (atto pubblico). Se, invece, il prezzo è, comunque,

inferiore o sproporzionato al valore di mercato, ma mantiene una certa consistenza,

il contratto è valido e qualificabile come negotium mixtum cum donatione.

Si osserva, in proposito, che a differenza della donazione diretta, la donazione

mista non richiede la forma dell'atto pubblico, in quanto è ritenuta sufficiente la

forma dello schema contrattuale adottato dalle parti, ossia la forma richiesta dalla

legge per il negozio-mezzo. Nel caso di specie, peraltro, la norma ora richiamata

deve essere coordinata con l'art.2470 c.c.. In sostanza, le parti possono trasferire le

partecipazioni nella forma che più gradiscono, ma tale trasferimento, per avere

effetto di fronte alla società, deve essere compiuto attraverso un atto con

sottoscrizione autenticata da notaio.

La donazione indiretta nelle successioni

La quota legittima

Come noto, nell’ordinamento italiano esiste un limite alla libertà di disporre per

testamento. In particolare, la legge riserva ai discendenti legittimi e naturali, al

coniuge e, in caso di assenza di discendenti, anche agli ascendenti, una quotaparte del patrimonio del defunto. La quota-parte indisponibile di patrimonio si

chiama “quota legittima” o “riserva” e i soggetti che ne hanno diritto si chiamano

“legittimari”, “riservatari” o “eredi necessari”16. La quota disponibile di patrimonio,

quindi, varia in funzione del numero di legittimari, delle loro categorie e del loro

concorso. Infatti, se aumenta la porzione riservata ai legittimari, si riduce

conseguentemente la quota disponibile, che però, in nessun caso, può essere

inferiore a ¼ del patrimonio del defunto.

Il diritto alla quota legittima è un diritto intangibile, ossia non può essere in alcun

modo limitato dal testatore né in senso quantitativo (il legittimario ha diritto a

conseguire un valore pari alla quota riservatagli dalla legge), né il senso qualitativo

(il legittimario ha diritto a conseguire la quota in natura, formata in proporzione alla

sua entità, di una parte di ogni cespite ereditario).

Il legittimario che, al momento dell’apertura della successione, non ha ricevuto la

quota legittima è detto “pretermesso” e non è considerato erede del defunto (oppure

lo è solo per la parte insufficiente lasciatagli dal defunto). Il legittimario diventa erede,

nella misura della quota legittima, solo se avrà esercitato vittoriosamente l’azione di

riduzione. Fino al quel momento, il legittimario pretermesso è considerato terzo.

La riduzione delle donazioni e i suoi effetti

L’ordinamento concede al pretermesso una tutela particolare, denominata

reintegrazione della quota legittima, meglio nota come azione di riduzione, ossia il

mezzo specifico concesso al legittimario per fare dichiarare nei suoi confronti

l’inefficacia delle disposizioni testamentarie e delle donazioni che hanno leso i suoi

diritti alla quota legittima. Per determinare il valore del patrimonio del defunto, in

14

15

16

Vedasi nel prosieguo.

Cass., sent. n.19601 del 29/09/04.

I legittimari non devono essere confusi con gli eredi legittimi (art.565 c.c.).

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.46 del 30 novembre 2009

37

base al quale calcolare la quota spettante ai legittimari, si deve formare la massa

dei beni lasciati dal defunto, determinandone il valore al momento dell’apertura della

successione (c.d. relictum), detraendo i debiti contratti dal defunto e sommando

(riunione fittizia meramente contabile) le donazioni al valore netto risultante dalle

due operazioni precedenti (c.d. donatum).

Esempio

Tizio, vedovo, ha donato indirettamente al figlio Caio le partecipazioni della

società Alfa, per un valore differenziale17 di 120, e lascia per testamento all’altro

figlio Sempronio un immobile del valore di 30 (con questo esaurendo l’intero

patrimonio). Una volta aperta la successione, Sempronio potrà agire in riduzione

per 20, in quanto deve imputare alla massa il valore di quanto ricevuto in

successione. La quota di legittima è pari a 1/3, quindi

[(30 relictum + 120 donatum) x 1/3 legittima] – 30 imputazione = 20

La riduzione delle donazioni è disciplinata dall’art.555 c.c., richiamato dall’art.809 c.c..

Pertanto, nel caso in cui la cessione interfamiliare di partecipazioni di Srl ad un prezzo

inferiore al valore reale, quale donazione mista, sia lesiva della quota di legittima degli

eredi necessari, il donatario sarà legittimato passivo all’azione di riduzione.

L’art.555 c.c., in particolare, prevede che le donazioni, il cui valore eccede la quota

della quale il defunto poteva disporre, sono soggette a riduzione fino alla quota

medesima. Le donazioni, però, non si riducono se non dopo aver esaurito il valore

dei beni di cui è stato disposto per testamento. La norma, quindi, deve essere letta

insieme all’art.554 c.c., nel senso che la riduzione delle donazioni avverrà solo se le

disposizioni testamentarie non eccedono la quota disponibile.

Esempio

Tizio prima di morire dona beni per 100 ad un estraneo e dispone del rimanente

suo patrimonio, pari a 50, per testamento lasciandolo interamente al figlio Caio.

L’altro figlio Sempronio, alla morte di Tizio, rimane pretermesso e potrà agire in

riduzione solo contro il donatario per la propria quota di legittima.

(1/3 del patrimonio ossia 50 = (50 relictum + 100 donatum):3

Il figlio Caio, infatti, avendo ricevuto per testamento esattamente la quota

spettantegli, non potrà essere legittimato né attivo, né passivo nell’azione di

riduzione, ossia la disposizione testamentaria non eccede la quota di cui il

defunto poteva disporre.

Si osserva, inoltre, che secondo la giurisprudenza18, in caso di esercizio di azione di

riduzione di donazioni lesive della quota di legittima, se non è possibile per il

legittimario ottenere la quota in natura, è necessario, per assicurargli l'esatto

equivalente del bene, liquidare a suo favore una somma di denaro pari al valore di

detto bene, la cui stima deve essere eseguita con riguardo alla data della pronuncia

giudiziale. Quindi, il legittimario pretermesso che agisce contro il donatario indiretto

delle partecipazioni di Srl potrebbe vedere aumentato o diminuito il valore della

legittima a seconda del valore delle partecipazioni al momento della pronuncia della

sentenza che lo vede vittorioso in riduzione.

17

18

Poiché, come visto, il negotium mixtum con donazione integra una donazione indiretta attuata attraverso l'utilizzazione dello schema

di una compravendita a prezzo di favore, l'arricchimento del beneficiario ricorre limitatamente alla differenza tra il valore di mercato

del bene e il prezzo pagato. Ne consegue che, nell'azione di riduzione, la sussistenza della lesione della quota spettante per legge

ai legittimari va valutata nei limiti della liberalità indiretta.

Cass., sent. n.13003 del 23/10/01.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.46 del 30 novembre 2009

38

L’effetto dell’azione di riduzione è solo quello di rendere inefficace la disposizione

lesiva rispetto al legittimario che ne abbia fatto richiesta e nella misura necessaria

alla reintegrazione della legittima. Dopo l’azione di riduzione, quindi, il legittimario

agirà per la restituzione dei beni oggetto della disposizione. L’azione di restituzione

non è sempre necessaria.

Esempio

Tizio, vedovo, dona indirettamente tutto il suo patrimonio (consistente nelle

partecipazioni della società Alfa Srl) a suo figlio Caio e non lascia nulla all’altro

figlio Sempronio. Questo ultimo, esperendo con successo l’azione di riduzione

diventerà titolare di un terzo dell’eredità (ossia contitolare delle partecipazioni) e

solo successivamente, a mezzo della divisione (consensuale o giudiziale), la

quota astratta di un terzo si trasformerà in veri e propri beni. Se, poi, Caio non

ha più i beni, perché nel frattempo li ha venduti o per altra causa a lui imputabile,

Sempronio agirà in restituzione “per equivalente”, ossia chiedendone il valore in

denaro.

L’azione di restituzione deve essere coordinata con le norme dettate in tema di

trasferimento delle partecipazioni sociali. In particolare,

la disciplina delle Srl prevede due ipotesi alternative:

É

Ê

se l’atto costitutivo o lo statuto

se l’atto costitutivo o lo statuto

prevedono il divieto di

non prevedono nulla

trasmissione mortis causa

T

T

l’erede (ivi compreso il legittimario

pretermesso

che

esercita

vittoriosamente l’azione di riduzione e

di restituzione) succede al socio

defunto e deve essere iscritto al libro

soci (su presentazione della sentenza

attestante la qualità di erede)

delle partecipazioni sociali o “ne

subordini il trasferimento al gradimento

di organi sociali di soci o di terzi senza

prevederne condizioni o limiti che, in

concreto, impediscono il trasferimento

a causa di morte”, all’erede spetta il

diritto alla liquidazione delle quote

(art.2469 c.c.)19

Ne consegue che la sorte del legittimario che abbia subito la lesione della legittima

a causa della donazione indiretta delle partecipazioni di Srl è, comunque, legata a

quanto previsto dallo statuto. Parimenti, l’eventuale esercizio vittorioso dell’azione di

riduzione e conseguente azione di restituzione potrebbe condizionare le scelte dei

soci superstiti a porre in liquidazione la società.

La revocazione delle donazioni

Le donazioni indirette, come anche le dirette, possono essere revocate per

ingratitudine o per sopravvenienza di figli. In caso di revocazione della donazione

indiretta di partecipazioni di Srl per ingratitudine o per sopravvenienza di figli, il

donatario che soccomba all’azione dovrà “restituire” solo denaro e non anche

partecipazioni, nei limiti di quanto ricevuto, ossia in misura pari alla differenza tra il

prezzo concordato e il reale valore delle quote della società.

L'obbligo alimentare

Il donatario indiretto della partecipazione societaria è anche tenuto all'obbligo

alimentare nei confronti del donante, nella misura in cui l'arricchimento derivante

19

Gli eredi del socio, infatti, non acquistano la qualità di soci e, quindi, non può competere loro una facoltà di recesso, ma il solo diritto

alla liquidazione delle partecipazioni, secondo la disciplina del recesso.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.46 del 30 novembre 2009

39

dalla differenza tra il prezzo pattuito e quello effettivo sia ancora presente nel suo

patrimonio al momento del sorgere dell'obbligazione alimentare (ossia dal giorno

della domanda giudiziale o dal giorno della costituzione in mora dell'obbligato –

art.445 c.c.). Ne consegue che, in caso di perdita del valore della partecipazione

successivo alla donazione indiretta, ovvero, per esempio, di riduzione del capitale

sociale, l'obbligo alimentare del donatario indiretto di partecipazioni societarie può

diminuire e, persino, estinguersi. Deve, per contro, ritenersi, che il donatario non

possa essere tenuto per un valore superiore a quanto ricevuto in donazione.

La collazione

La collazione è l'atto con cui i figli legittimi e naturali e i loro discendenti legittimi e

naturali e il coniuge che concorrono alla successione (ossia che hanno accettato

l'eredità) devono conferire ai coeredi tutto quello che hanno ricevuto dal defunto per

donazione, direttamente o indirettamente, salvo che lo stesso defunto non li abbia

appositamente dispensati. Si noti, però, che la dispensa produce effetti solo nei

limiti della quota disponibile.

Bisogna ricordare che la donazione viene considerata come un anticipo della

successione. Pertanto, a mezzo della collazione, i beni donati in vita dal defunto

“rientrano” nel suo patrimonio al momento della morte. Un esempio potrà chiarire.

Esempio

Tizio, vedovo, cede a suo figlio Caio tutte le sue partecipazioni della società Alfa

Srl ad un prezzo inferiore di 1.000 rispetto al valore reale. L'altro figlio

Sempronio non riceve nulla. Tizio muore senza testamento, lasciando ai due figli

un patrimonio di 5.000. Dopo avere accettato l'eredita, il donatario Caio dovrà

imputare nel relictum quanto ricevuto per donazione (1.000 + 5.000= 6.000) e

dividere con l'altro fratello la massa così ottenuta in base alla quota a ciascuno

spettante, ossia la metà. Pertanto, Caio riceverà solo beni per 2.000, mentre

Sempronio riceverà beni per 3.000.

La stima di quanto è stato donato viene eseguita con riguardo al valore che esso

aveva al tempo dell'apertura della successione. Pertanto, è frequente che l'importo

da imputare alla massa superi il valore della quota del coerede che conferisce la

donazione. In questi casi, il donatario/erede dovrà materialmente versare alla

massa l'equivalente in denaro dell'eccedenza.

Se il donatario conosce il valore dell'asse ereditario, per non vedere decurtata la

donazione ricevuta, può rinunciare semplicemente all'eredità.

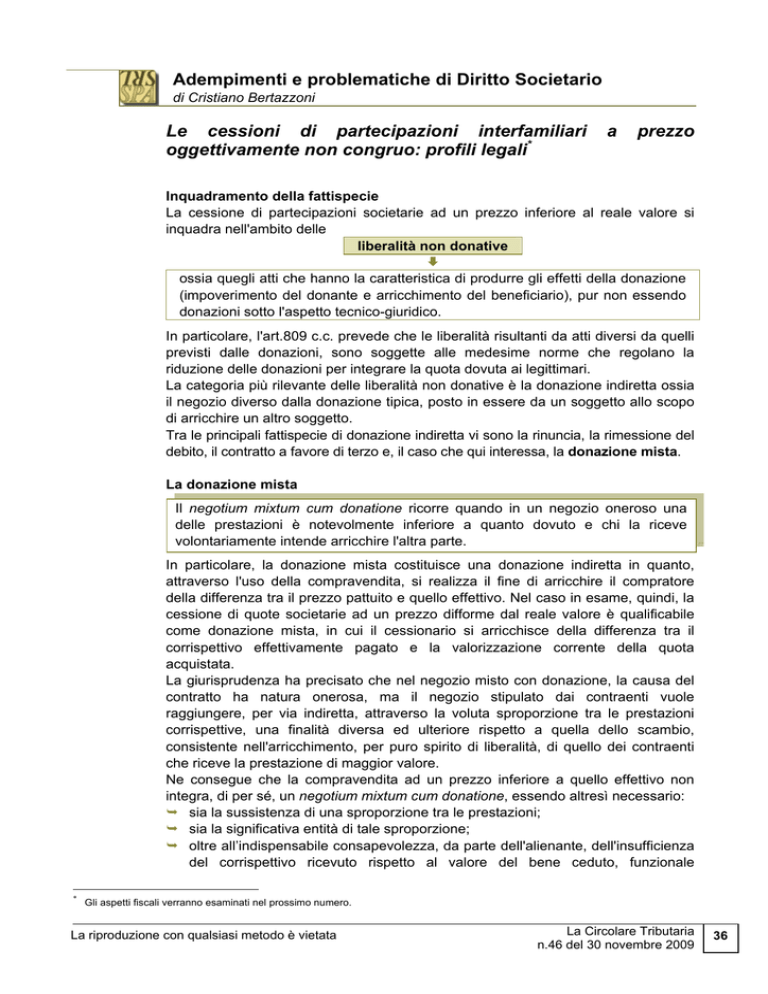

La collazione non deve essere confusa con la riduzione delle donazioni.

collazione

riduzione

¤

mira ad assicurare la parità di trattamento tra i discendenti e il

coniuge del defunto

¤

ha lo scopo di rendere inefficaci le liberalità del defunto lesive

del diritto dei successori necessari (i legittimari), in modo da

integrare la quota riservata loro dalla legge

Un breve cenno merita l’art.743 c.c., secondo cui non è dovuta collazione di ciò che

si è conseguito per effetto di società contratta senza frode tra il defunto ed alcuni

dei suoi eredi, se le condizioni sono state regolate con atto di data certa. La norma,

prima della riforma del diritto societario, era ritenuta applicabile alle sole società di

persone. Come noto, però, la riforma ha modificato la natura della Srl da “SpA in

miniatura” a società fondata sull’intuitus personae e ciò potrebbe fare propendere

per l’applicazione della collazione alla nuova Srl. Tuttavia, si deve ritenere che la

norma in esame sia superata. Infatti, lo scopo dell’art.743 c.c. era (è) di evitare che

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.46 del 30 novembre 2009

40

eventuali convenzioni con il defunto contenessero indiretti vantaggi riguardo alla

distribuzione degli utili. In verità, dopo la previsione del nuovo art.2468 c.c., in tema

di partecipazioni non proporzionali ai conferimenti, l’applicazione dell’art.743 c.c.

deve ritenersi, a maggior ragione, esclusa per le Srl. Infatti, per ottenere il risultato

voluto, è sufficiente che il padre conferisca nella società un bene, attribuendo al

figlio che intende favorire, partecipazioni non proporzionali al conferimento di questo

ultimo. Un esempio potrà chiarire.

Esempio

Tizio costituisce una società con i due figli, Caio e Sempronio, conferendo un

unico bene di sua proprietà imputato per due terzi a conferimento, in parti uguali,

da parte dei figli. L’operazione equivale ad una donazione di un terzo ciascuno

ai figli del bene, perché questi lo conferiscano nella società. Tuttavia, il

conferimento permette a Tizio di confezionare partecipazioni non proporzionali,

pur a fronte di un conferimento di pari entità per ciascun figlio.

Pertanto, in ipotesi, Tizio potrebbe attribuire a Sempronio il 60% del capitale

sociale e a Caio il 10%, tenendo per sé il 30%, pur a fronte di un conferimento in

parti uguali. Ne risulta che, nonostante il beneficio concesso a Sempronio in

ordine alla complessiva posizione all’interno della società, ai fini del calcolo della

quota di legittima, i due fratelli avranno beneficiato di una liberalità del

medesimo ammontare20.

Si osserva, infine, che l'obbligo della collazione ereditaria riguarda le donazioni

(dirette e indirette), ma non i beni oggetto di trasferimento a titolo oneroso (anche se

a favore del coerede). Il tal caso, infatti, l’obbligo di collazione sorge solo dopo che

sia stata dichiarata la simulazione dell'atto di disposizione, in accoglimento di

apposita azione formulata dal coerede che chiede la divisione21.

La simulazione relativa

La fattispecie della simulazione relativa si realizza quando le parti di un contratto

convengono che nei loro rapporti interni assuma rilevanza un negozio diverso (detto

dissimulato) rispetto a quello effettivamente posto in essere. L’art.1414 c.c.

stabilisce che se le parti hanno voluto un contratto diverso da quello apparente (es.

compravendita), ha effetto tra le parti il contratto dissimulato (es. donazione),

purché ne sussistano i requisiti di forma e di sostanza.

La simulazione produce effetti peculiari anche nei confronti dei terzi.

Esempio

Tizio, volendo favorire il figlio Caio a dispetto dell’altro figlio Sempronio, vende a

Caio le partecipazioni della società Alfa Srl, senza però incassare il prezzo.

L’atto esterno è una compravendita a tutti gli effetti, mentre l’atto dissimulato è

una donazione.

Ne consegue che:

` i terzi pregiudicati dal contratto simulato (es. i creditori di Tizio) possono far

dichiarare la nullità della finta vendita e aggredire il bene apparentemente uscito

dal patrimonio del loro debitore;

20

21

Per un approfondimento vedasi L.Balestra, “Autonomia negoziale nella s.r.l. e compagine familiare: la “personalizzazione” della

partecipazione”, in Riv.Trim.Dir.Proc.Civ., 2009, 1, pagg.11 e ss..

Cass., sent. n.4021 del 21/02/07.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.46 del 30 novembre 2009

41

`

Sempronio, interessato a dimostrare che la vendita a Caio dissimula una

donazione lesiva della quota legittima a lui spettante, può agire per fare

accertare la simulazione e far rientrare nel patrimonio del defunto il bene;

` donazione indiretta: nel negozio simulato le parti si accordano per escludere gli

effetti dell’atto, nella donazione indiretta il negozio è realmente voluto, ma le

parti si prefiggono scopi ulteriori rispetto a quelli dell’atto posto in essere.

Nel caso in esame, quindi, la simulazione relativa è configurabile nel caso in cui le

partecipazioni societarie vengano trasferite, ma il corrispettivo non venga pagato

ovvero l’obbligazione di pagare il prezzo non venga adempiuta, con l’acquiescenza

del cedente. Nel caso di donazione indiretta, invece, non sono applicabili le norme

sulla simulazione, salvo la diversa qualificazione della fattispecie, ove sussistano i

presupposti della sproporzione significativa tra le prestazioni e la consapevolezza

del corrispettivo ricevuto rispetto al valore del bene ceduto.

La donazione indiretta nei rapporti con i creditori

L’azione revocatoria è attribuita al creditore contro qualsiasi atto di disposizione del

patrimonio computo dal debitore, in grado di pregiudicare alle ragioni creditorie.

Nel caso che qui interessa, si osserva che la donazione indiretta, anche se a causa

mista, è caratterizzata dall’animus donandi e, pertanto, considerata atto a titolo

gratuito. Ne consegue che la cessione di partecipazioni societarie ad un prezzo

inferiore al reale valore, ove ne ricorressero i presupposti, sarebbe certamente atto

soggetto a revocatoria ordinaria. Quanto agli effetti dell’azione, va ricordato che

l’esperimento vittorioso in revocatoria non ha effetto restitutorio, ma consente al

creditore di promuovere nei confronti dei terzi acquirenti le medesime azioni

conservative ed esecutive sui beni oggetto dell’atto dispositivo impugnato.

Se, poi, il donante fosse, in ipotesi, un imprenditore e, quindi, soggetto a fallimento,

la donazione indiretta sarebbe soggetta alla revocatoria fallimentare.

In un caso simile a quello in esame, la giurisprudenza ha stabilito che il pagamento

di quote sociali eseguito da un terzo in luogo di chi ha esercitato l’opzione

costituisce donazione indiretta a favore di quest’ultimo. Pertanto nel caso di

fallimento del terzo che ha eseguito il pagamento, va dichiarata l’inefficacia, ai sensi

dell’art.64 L. Fall., con il conseguente accoglimento della domanda giudiziale da

restituzione delle quote proposta dal curatore22.

Conclusioni

Le cessioni intrafamiliari di partecipazioni di Srl presentano numerosi profili di

criticità. Per ovviare ai rischi di vedere la cessione privata di effetto o, nel peggiore

dei casi, dichiarata nulla, è preferibile utilizzare altri strumenti, offerti

dall’ordinamento, per ottenere il risultato di favorire un discendente nel passaggio

generazionale.

In particolare, grazie alla riforma del 2003, l’assegnazione di

partecipazioni non proporzionali ai conferimenti si presenta come mezzo

elettivo per superare, le ristrettezze della disciplina delle successioni.

22

Trib. Milano, sez. fall., sent. n.647 del 31/05/06.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.46 del 30 novembre 2009

42