Position Paper

L’innovazione dei sistemi di pagamento come strumento di sviluppo

e di competitività per l’Africa Subsahariana

South Africa – Italy Summit, Città del Capo, 1-2 ottobre 2015

Digitalizzazione, interconnessione finanziaria e produttiva globale e nuovi business model tra

banche e attori non bancari (telco, aziende tecnologiche,..) spingono la crescita degli strumenti di

pagamento alternativi al contante: al 2022 le transazioni cashless saranno 722 miliardi (+ 98,4%).

I benefici associati a questi strumenti sono molteplici, a partire della riduzione dei costi del

contante (in Africa Subsahariana pari all’1,5% del PIL ogni anno) e dell’economia sommersa (il

55% del PIL subsahariano), lo stimolo ai consumi e l’inclusione finanziaria di ampie fasce della

popolazione (l’80% degli adulti dell’area Subsahariana oggi non ha un conto corrente bancario).

Queste dinamiche sono accelerate nell’Africa Subsahariana grazie alla crescita economica, al

consolidamento della classe media e allo sviluppo delle reti di comunicazione: su questi mercati i

potenziali ricavi per l’industry dei pagamenti sono di oltre 10 miliardi di Dollari.

Il Sudafrica, con una infrastruttura bancaria e finanziaria leader nel continente, è tra i Paesi con

le maggiori opportunità: oggi solo il 43% dei pagamenti consumer (oltre 330 miliardi di Dollari) è

cashless e ha la 2° base clienti dell’Africa Subsahariana per l’e-commerce.

L’Italia ha consolidate competenze industriali nei sistemi per la sicurezza, nella realizzazione e

gestione di infrastrutture e servizi tecnologici per istituzioni finanziarie, imprese e PA e nello

sviluppo di terminali e sistemi di pagamento che, con strategie di internazionalizzazione verso i

mercati Subsahariani e partnership con attori locali, possono creare opportunità di sviluppo.

Perché è importante

1. Il denaro contante è lo strumento

di pagamento

utilizzato

nell’85%

delle

transazioni nel mondo. Questo scenario sta

però rapidamente mutando.

Da un lato il continuo sviluppo di strumenti di

pagamento innovativi, user-friendly e sicuri

rende le alternative al contante sempre più

competitive; dall’altro si moltiplicano le

opzioni di acquisto per cui i metodi di

pagamento cashless risultano la scelta

migliore (e-commerce, mobile payment,

modalità Near Field Communication, ecc.).

2. Questi

cambiamenti

sono

strutturalmente collegati a quelli in atto nella

società – digitalizzazione in primis – e

nell’economia (globalizzazione finanziaria e

produttiva) e rappresentano un processo

irreversibile che si svilupperà in modo più

completo nel medio periodo.

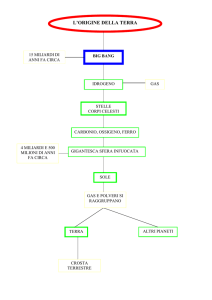

3. A livello globale le transazioni con

strumenti di pagamento alternativi al contante

sono in costante crescita: tra il 2008 e il

2013 il valore dei pagamenti cashless è passato

da 314 miliardi di Dollari (per un totale di

circa 270 miliardi di transazioni) a circa 380

miliardi di Dollari (366 miliardi di

transazioni). Le previsioni indicano un

ulteriore aumento al 2022 del 98,4%, con

oltre 722 miliardi di transazioni per un

controvalore di 712.000 miliardi di Dollari.

4. Le economie emergenti, grazie al

miglioramento

delle

infrastrutture,

all’aumento della classe media e al boom

dell’e-commerce1, registrano i tassi di crescita

più elevati: oltre il 20% rispetto a meno del 6%

Al 2018, la crescita di chi acquista on-line sarà del 70%

in Asia, dell’82% in Africa e Medio Oriente e del 64% in

America Latina. Fonte: UNCTAD.

1

delle economie mature. La Cina, a questi ritmi,

supererà entro 5 anni gli Stati Uniti e

l’Eurozona come il più grande mercato per i

pagamenti cashless.

VOLUMI

(mln di transazioni)

VALORE

($ mln)

900.000

700.000.000

800.000

600.000.000

700.000

l’ampliamento della loro accettazione, anche per

i micro-pagamenti (GDO, carburanti, trasporti,

Pay-Tv, ecc.) sosterrà la crescita di tali strumenti.

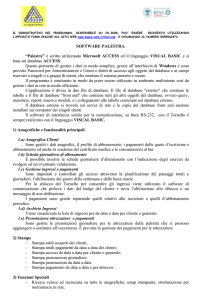

6. I benefici connessi ai pagamenti senza

contante, come anche riconosciuto dai Governi e

dalle istituzioni internazionali, sono molteplici e

con impatti strutturali di ampia portata.

Riduzione dei costi

del contante

(stampa, sicurezza,

distruzione)

500.000.000

600.000

500.000

400.000.000

400.000

300.000.000

300.000

200.000.000

200.000

Sicurezza,

tracciabilità e

economicità delle

transazioni

Inclusione

finanziaria

(e sociale)

100.000.000

100.000

2008

2010

2013

2012

2022

(s)

Pagamenti

cashless

-

Numero di transazioni senza contanti (mln.)

Riduzione

dell’economia

sommersa

Valore delle transazioni senza contanti ($ mln.)

Innovazione dei

servizi e indotto

economico

Figura 1 – Pagamenti cashless nel mondo

(Fonte: The European House - Ambrosetti su dati

World Payments Report 2014)

Crescita dei

consumi

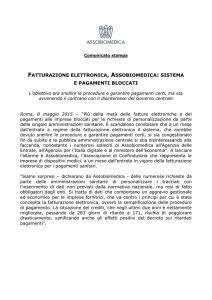

5. Gli strumenti di pagamento alternativi al

contante più diffusi rimangano le carte di debito

e di credito, con oltre 140 miliardi di transazioni

per le prime e oltre 60 per le seconde. I

pagamenti elettronici (e-payment) e i

pagamenti mobili (m-payment 2 ) registrano

rispettivamente 35 miliardi di operazioni e 29

miliardi, con forti tassi di crescita: 15,9% annuo

per i primi fino al 2015 e 60,8% per i secondi.

Figura 3 – Benefici dei pagamenti senza contante

(Fonte: The European House - Ambrosetti)

50

7

Canale bancario

40

35

29,2

30

3,8

25

18,0

20

15

11,1

1,1

10

7,0

5

0,6

6,4

10,0

2011

2012

0

47,0

Canale non bancario

45

39,9

2,2

25,4

15,8

2013

2014 (s)

2015 (s)

Figura 2 – M-payment nel mondo. Numero di

transazioni in miliardi (Fonte: The European House Ambrosetti su dati World Payments Report 2014)

In prospettiva, la continua diffusione di

smartphone e dispositivi mobili – in particolare

nelle aree emergenti e in via di sviluppo – e la

offerta di soluzioni innovative di pagamento in

mobilità da parte di attori bancari e non (Telco,

produttori di dispositivi mobili, ecc. 3 ) e

7. Per l’Africa Subsahariana (e Sudafrica) tali

benefici sono particolarmente rilevanti:

- La riduzione degli oneri legati alla

cartamoneta (oggi tra lo 0,5% e l’1,5% del PIL

Subsahariano; l’1% in Sudafrica) libera

ingenti risorse per lo sviluppo.

- Il miglioramento delle condizioni di money

transfer (il canale mobile ha risparmi del

50% rispetto ai servizi tradizionali) agevola

i trasferimenti di denaro verso l'Africa4,

ad oggi tra i più problematici e costosi a

causa degli alti tassi di informalità e del

contesto normativo che favorisce i monopoli.

- La riduzione dell’economia informale5 (55%

del PIL dell’Africa Subsahariana e 20-30% in

Sudafrica) irrobustisce lo sviluppo locale

grazie all’ampliamento della base di

tassazione, alle maggiori risorse per

l’erogazione dei servizi, al miglioramento dei

bilanci pubblici meno dipendenti dai

donatori esteri, ecc..

- L’utilizzo di pagamenti cashless è associato

ad acquisti più frequenti e a transazioni

medie più elevate e stimola i consumi (nei

mercati subsahariani la diffusione di carte di

Le rimesse internazionali verso l’Africa Subsahariana

sono state nel 2013 oltre US$20 miliardi (1,5 in Sudafrica),

pari al 5% del PIL e al 27% dell’export. Fonte: IFAD.

5 Un aumento del 5% dei pagamenti elettronici produce

una riduzione del 2-3% dell’economia sommersa. Fonte:

Johannes Kepler University, 2013.

4

Transazioni con cellulare o altri dispositivi mobili.

Sono noti i servizi di pagamento offerti da player come

PayPal, Amazoon, Google, Facebook, Apple, Samsung,

Vodafone, ecc. e da circuiti di criptovalute come Bitcoin.

2

3

80%

70%

60%

50%

40%

876

67%

Le prospettive di sviluppo per il

Sudafrica e l’Africa Subsahariana

8. L’Africa Subsahariana è una delle aree in

cui l’evoluzione dei sistemi di pagamento, a

partire da quelli in mobilità, sarà più veloce

e di ampia portata.

Le carenze delle infrastrutture di pagamento

tradizionali e l’ampio bacino di utenti

potenziali (al 2019 oltre 460 milioni) sta

spingendo l’offerta di servizi di pagamento

secondo nuovi modelli di business e “salti”

tecnologici, come dimostra il successo di

M-Pesa7 in Kenya e la sua recente entrata nei

mercati europei.

Inoltre, la diffusione dei dispositivi mobili e

l’ampliamento delle reti di comunicazione

sosterrà la diffusione dei pagamenti cashless,

a partire da quelli in mobilità, nel prossimo

futuro; entro il 2020 l’Africa Subsahariana:

- avrà 525 milioni di smartphone;

- vedrà il traffico dati crescere di 20 volte

(il doppio della media globale);

- sarà la 2° area globale per connessioni 3G

(dietro solo l’Asia-Pacifico).

Fonte: stime Moody’s.

Servizio via cellulare lanciato nel 2007 da Safaricom

(Gruppo Vodafone) e utilizzato da 8 milioni di abbonati,

senza bisogno di un conto bancario.

2017

2018

2019

2020

Figura 5 – Penetrazione di smartphone (Fonte: The

European House - Ambrosetti su dati GSMA 2014

9. Anche lo sviluppo dell’e-commerce

spingerà verso l’utilizzo diffuso di pagamenti

diversi dal contante. Nel 2013 il valore globale

dell’e-commerce B2C ha superato i 1.400

miliardi di Dollari8, con una crescita del +20%

rispetto al 2012. Per l’area Subsahariana è

atteso un valore di 50 miliardi nel 2018, in

crescita del 525% rispetto ai valori 2013.

10. Le opportunità per banche, telco, aziende

tecnologiche e operatori specializzati, si

aprono lungo tutta la catena del valore: recenti

studi indicano che, considerando il potenziale

dei pagamenti cashless (tra persone, con la PA

e con le aziende), il mercato subsahariano può

valere oltre 10 miliardi di Dollari di

ricavi, in ipotesi di allineamento dei vari

Paesi al livello dei pagamenti digitali del

Kenya, con un incremento di quasi il 60%

rispetto ai valori correnti.

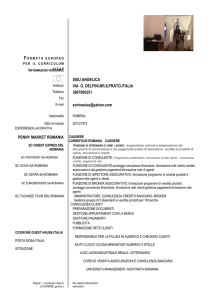

Oggi

Crescita potenziale

1.881

1.296

1.466

601

567

409

460

313

467

295

415

282

584

229

304

207

Zimbabwe

49%

2016

Etiopia

65%

Stati

Arabi

2015

Angola

80%

America

Asia

Latina Centrale

136

2014

Uganda

58%

192

Africa Sub.

2013

Camerun

Africa

Sub.

250

Ghana

Asia del

Sud

Asia-Pacifico

10%

Figura 4 – Popolazione che non usa servizi finanziari;

milioni di persone e % sul totale (Fonte: The European

House - Ambrosetti su dati Banca Mondiale 2014)

6

Medio Oriente

Nigeria

325

59%

America Latina

20%

611

Asia

dell'Est

UE

30%

Sudafrica

-

pagamento ha generato un PIL aggiuntivo

dello 0,9%6 tra il 2009 e il 2013).

La maggiore finanziarizzazione (in Africa

Subsahariana l’80% degli adulti non ha

un conto bancario; in Sudafrica il 20-30%)

ottimizza

il

ciclo

lavoro-risparmioinvestimento e l’inclusione sociale.

28%

129%

47%

47%

58%

47%

155%

47%

Figura 6 – Ricavi incrementali (US$ milioni e %)

dalla diffusione dei pagamenti elettronici in ipotesi

dello stesso livello di digitalizzazione del Kenya

(Fonte: The European House – Ambrosetti

su dati MGI e Gates Foundation 2014)

11. Lo sviluppo dei servizi di pagamento

stimola anche le filiere collegate e di

supporto (infrastrutture, tecnologie, app, ecc.)

7

8

US$16 trilioni includendo i pagamenti B2B e verso la PA .

e, più in generale, l’intera economia (ad esempio

molte start-up incorporano pagamenti cashless

nei loro modelli di business). Una stima generale

indica che nel 2014, l’”economia mobile”, inclusi

i servizi di pagamento, ha generato il 5,4% del

PIL subsahariano9.

12. In questo quadro il Sudafrica è uno dei

Paesi più interessanti:

- il 90% dei sudafricani ha uno smartphone

e il 21% utilizza servizi di mobile banking;

- il 43% del totale dei pagamenti consumer

(oltre 330 miliardi di Dollari) è cashless

con ampi margini di crescita;

- è, insieme alla Nigeria, il mercato con il

maggiore potenziale per l’e-commerce

considerato che tale canale attualmente è

pari solo all’1% delle vendite retail totali e

che con il 70% di utenti Internet che fa

acquisti on-line (o che è intenzionato a

farli) ha la 2° più grande base clienti

dell’Africa Subsahariana.

- ha uno dei migliori sistemi bancari al

mondo ed è tra gli “ecosistemi” che più

rapidamente stanno traguardando la

transizione cashless.

Cosa fare

13. I fattori abilitanti per valorizzare le

opportunità dell’innovazione dei sistemi di

pagamento sui mercati Subsahariani sono:

- L’evoluzione della regolazione verso nuovi

modelli che favoriscano l’apertura dei

mercati, la competizione e l’innovazione.

- Il miglioramento delle infrastrutture (reti

di comunicazione, POS

di nuova

generazione, ecc.).

- Lo sviluppo della tecnologia, a partire dai

sistemi di sicurezza, contactless, ecc.

- Lo

stimolo

della

domanda

e

dell’accettazione dei sistemi cashless.

Si tratta di una transizione di sistema che

richiede investimenti pubblici e privati e

coinvolge molteplici attori, dai regolatori

pubblici

all’industry,

dalle

banche

ai

commercianti, dalle PA alle imprese e ai

consumatori.

14. L’Italia, in tema di pagamenti senza

contanti, ha alcuni punti di forza distintivi.

A dispetto di un utilizzo ancora diffuso del

contante, l’Italia è infatti è il 4° Paese

europeo per transato attraverso i pagamenti

elettronici, con un volume che nel 2014 ha

raggiunto i 146 miliardi di Euro e con i

9

Fonte: GSMA.

pagamenti in mobilità in crescita del 55% 10 ,

anche grazie ad un tasso di penetrazione degli

smartphone tra i più alti al mondo (77%).

Inoltre il Governo nazionale, anche all’interno

della recente “Strategia per la crescita

digitale 2014-2020”, è impegnato da anni

nella promozione dei pagamenti elettronici11 e

nel tempo è stato sviluppato un quadro

integrato normativo, regolamentare e

di governance (oltre che tecnologico) in

grado di essere un utile riferimento per lo

scambio di esperienze e know-how.

Infine l’industry italiana dei pagamenti

elettronici ha expertise di riferimento, con

campioni nazionali su specifici segmenti

(es. carte pre-pagate e e-commerce), primari

gruppi bancari con avanzate soluzioni di

monetica e aziende leader internazionali sulle

infrastrutture, tecnologie e servizi di

pagamento.

15. L’Italia, sulla base di queste competenze,

può collaborare con il Sudafrica (a livello di

istituzioni e aziende) in logica win-win – su base

locale e regionale – a più livelli:

- Migliorare le policy e le normative in tema

di pagamenti elettronici e contribuire allo

sviluppo

di

standard

(anche

per

l’interoperabilità).

- Sviluppare progetti e iniziative di sistema

volte ad incentivare l’utilizzo di strumenti

di pagamento cashless e la loro

accettazione (PA, commercianti, ecc.)12.

- Costruire partnership per sviluppare

soluzioni e servizi innovativi da vendere in

Sudafrica e negli altri mercati Subsahariani:

dalle infrastrutture per servizi condivisi,

alle soluzioni per la sicurezza 13 , alla

progettazione, realizzazione e gestione di

infrastrutture e servizi tecnologici per le

istituzioni finanziarie e centrali, le imprese

e la PA, fino alla progettazione e sviluppo

di terminali e sistemi di pagamento

elettronici.

Fonte: Politecnico di Milano.

Tra i recenti interventi: fatturazione elettronica,

scontrino digitale, incentivi fiscali, tassa sul contante, ecc..

12 Ad es. in Italia è stata recentemente lanciata (maggio

2015) l’iniziativa Cashless City, un progetto a livello

nazionale che, con la cooperazione tra PA e attori del

mercato dei pagamenti, ha l’obiettivo di ridurre a zero

l’uso del contante in un’intera area urbana, per sostituirlo

con la moneta elettronica. La sperimentazione è stata

avviata nella città di Bergamo.

13 La tecnologia italiana ha sviluppato standard di alta

qualità. Ad esempio il tasso di incidenza delle frodi sulle

carte di pagamento è lo 0,019%, significativamente meno

di Regno Unito, Francia e Australia.

10

11