Renato Rodorf*

La valutazione dei cespiti nel bilancio

civilistico

Sommario: 1. Premessa – 2. Il criterio del costo nell’iscrizione delle immobilizzazioni – 3.

Casi particolari di acquisto: a) simulazione del prezzo; b) permuta; c) conferimento; d)

acquisto a titolo gratuito – 4. Gli ammortamenti – 5. La svalutazione delle immobilizzazioni – 6. Beni in leasing – 7. Partecipazioni, strumenti finanziari ed azioni proprie, attività in valuta – 8. Immobilizzazioni immateriali: oneri pluriennali ed avviamento – 9. Le

rimanenze: merci, attrezzature e materie prime, lavori in corso – 10. Crediti e debiti

1. Premessa

Il bilancio d’esercizio è un insieme ordinato e ragionato di dati, che in parte semplicemente rispecchiano la realtà storica delle operazioni compiute dalla

società nel corso del periodo considerato e la situazione che ne risulta, in altra

parte sono espressione di valutazioni compiute dal redattore del bilancio, ed in

altra parte ancora di previsioni del medesimo redattore in ordine ad eventi o

prospettive a venire.

L’aspetto valutativo e previsionale costituisce, come è agevole comprendere, la

parte più delicata della redazione di un bilancio e, soprattutto, quella più esposta

a scelte soggettive o, magari opinabili, quella che perciò maggiormente si presta

ad un uso strumentale della contabilità d’impresa: non unicamente finalizzata,

come dovrebbe, a fornire una rappresentazione il più possibile chiara, veridica

e corretta della realtà patrimoniale, economica e finanziaria della società, ma

talvolta invece piegata alla realizzazione di scopi contingenti, ossia, come si suol

dire, alla realizzazione di una “politica di bilancio”.

La preoccupazione di evitare che siffatti rischi si concretizzino e determinino

la conseguente inattitudine del bilancio a fornire ai soci ed al mercato quelle informazioni attendibili e comparabili delle quali sia gli uni che l’altro necessitano,

ha indotto il legislatore – tanto in ambito europeo quanto in ambito nazionale

– a dettare una serie di disposizioni di natura imperativa. Queste disposizioni

hanno anzitutto lo scopo di assicurare al bilancio il massimo possibile di trasparenza e di leggibilità, prescrivendo obblighi di motivazione (che soprattutto

si riflettono nella nota integrativa e nella relazione degli amministratori), tanto

più essenziali quanto maggiore è il tasso di discrezionalità tecnica da cui sia

accompagnata l’iscrizione di una determinata posta in bilancio. Altre disposizioni cogenti, pur lasciando spesso aperte non poche opzioni al proprio interno,

concernono direttamente i criteri di valutazione al fine di garantirne una certa

(almeno relativa) omogeneità.

Tali ultime regole – che si collocano, per così dire, nel cono d’ombra dei

principi e dei criteri generali di redazione, al cui rispetto esse appaiono al tempo

(*) Corte di Cassazione

101

Renato Rodorf

stesso subordinate e funzionali – sono espresse dagli articoli da 31 a 42 della

Quarta direttiva Cee (direttiva n. 78/660, recentemente modificata dalle direttive

n. 2001/65, n. 2003/51 e n. 2003/38), cui è stata data attuazione con il d.lgs n.

127 del 1991, che ha rimaneggiato il testo originario degli arte. 2423 e segg.

c.c., poi in parte ancora modificati dal d.lgs. n. 6 del 2003 e dal d.lgs n. 394

del 2003.

Occorre peraltro avvertire che il panorama della regolamentazione legale dei

bilanci di società, anche con specifico riguardo alle norme in tema di valutazione, è assai più frastagliato di quanto il solo riferimento ai citati articoli

del codice potrebbe far supporre. Non mi riferisco solo ai bilanci consolidati,

anch’essi disciplinati in Italia dal d.lgs n. 127 del 1991, ma allo stesso bilancio

d’esercizio, che, per diverse società svolgenti particolari attività, è soggetto a disposizioni di leggi speciali (il d.lgs. n. 87 del 1992, per le società bancarie, cui

sono a questo fine equiparate quelle che gestiscono fondi comuni d’investimento,

le società finanziarie poste a capo di gruppi creditizi, le società di intermediazione mobiliare, le società di factoríng, gli intermediari, le società ed enti che

svolgono attività finanziaria; il d.lgs. n. 173 del 1997, per le imprese di assicurazione; il dl. n. 545 del 1996, convertito con modificazioni nella l. n. 650 del

1996, che ha introdotto alcune norme disciplinanti i bilanci delle società che

operano in campo editoriale, della radiofonia e dell’emissione televisiva, ecc.).

V’è poi da tener conto, per l’intero comparto delle società quotate, delle importanti novità introdotte dal Regolamento Cee n. 1606 del 2002, in base alle quali

è stata prescritta dall’art. 25 della l. n. 306 del 2003, a partire dall’anno 2005,

l’adozione dei principi contabili internazionali nella reazione dei bilanci d’esercizio (e consolidati) di dette società. Obbligo esteso anche a tutte le società con

titoli diffusi tra il pubblico, alle banche ed agli intermediari finanziari; mentre

per le restanti società non quotate (eccezion fatta per quelle cui è consentita

la redazione del bilancio in forma abbreviata) l’adozione dei principi contabili

internazionali sarà meramente facoltativa.

La presente relazione avrà peraltro ad oggetto unicamente i criteri legali di

valutazione delle poste di bilancio quali stabiliti dal codice civile, perché l’ampliamento alla legislazione speciale ed ai principi contabili internazionali rischierebbe di eccedere ogni ragionevole limite di tempo e di spazio.

2. Il criterio del costo nell’iscrizione delle immobilizzazioni

Quando finalmente, con il citato d.lgs. n. 127 del 1991, il legislatore italiano

si è deciso a dare attuazione alla Quarta direttiva comunitaria sui conti annuali

delle società, emanata ben tredici anni prima, la scelta di fondo in tema di valutazione legale dei cespiti da iscrivere in bilancio è stata di segno sostanzialmente

conservatore. L’art. 33 della direttiva apriva, in verità, la possibilità d’introdurre

un sistema di valutazioni improntato ai principi della contabilità da inflazione

(a quel tempo – si ricordi – ancora assai elevata) o comunque tale da consentire

la rivalutazione delle immobilizzazioni materiali e finanziarie o di attualizzare il

valore delle scorte tenendo conto del prezzo di sostituzione. La stessa direttiva,

peraltro, prospettava siffatte possibilità in termini di eccezione, o comunque di

deroga ad una regola generale che, in via dì principio, restava per la maggior

102

Renato Rodorf

parte dei cespiti quella della valutazione in base al costo storico. Da questa via

maestra il nostro legislatore non ritenne opportuno allontanarsi e perciò non si

avvalse affatto, allora, delle pur timide aperture che la direttiva lasciava intravedere in direzione diversa.

Nell’impostazione del codice (pur con le sopravvenute attenuazioni di cui poi

si dirà) il criterio del costo continua, quindi, a fungere da base per gran parte

delle valutazioni di bilancio, ed in specie per le immobilizzazioni, sul presupposto che esso sia il più adatto a fornire, se non un indicatore attendibile del valore

che il mercato riconosce ad un bene considerato, quanto meno un parametro

sufficientemente riconoscibile ed uniforme, come tale perciò meno suscettibile di

arbitrarie manipolazioni soggettive. Anche se, occorre aggiungere, il costo funziona più come limite che come vero e proprio criterio fisso, perché – come poi

meglio si vedrà – è pur sempre fatto obbligo agli amministratori d’iscrivere in

bilancio le immobilizzazioni per un ammontare minore ogni qual volta (e fino

a quando) il relativo valore di mercato risulti durevolmente inferiore al costo.

Il costo rappresenta, dunque, come espressamente indica l’art. 2426, n. 1,

c.c., la misura di riferimento cui anzitutto occorre guardare nella valutazione

in bilancio delle immobilizzazioni. Ed è quasi superfluo precisare che, per immobilizzazioni, non si intendono qui i beni immobili, come definiti dall’art. 812

c.c., bensì ogni elemento patrimoniale destinato ad essere utilizzato durevolmente

(art. 2424-bis, primo comma, c.c.), ivi compresi, perciò, sia le immobilizzazioni

materiali, sia quelle immateriali, che quelle finanziarie, come indicato nella lett.

B della struttura dello stato patrimoniale descritta nell’art. 2424, primo comma.

cc.

Sulle immobilizzazioni immateriali si dovrà poi tornare; quanto a quelle finanziarie, è il caso di ricordare che in tale nozione – condizionata, lo si ripete,

alla funzione che un determinato bene è destinato ad assolvere nell’impresa e

non alla sua intrinseca natura – possono rientrare sia le partecipazioni (azionarie e non) in qualsiasi altro tipo di ente, sia i titoli obbligazionari e del debito

pubblico, sia altri strumenti finanziari (anche derivati), nonché attività ìn valuta.

Della valutazione delle partecipazioni e degli strumenti finanziari si dirà a parte;

qui giova solo aggiungere che il costo delle immobilizzazioni in valuta, per le

quali ovviamente sorge l’ulteriore variante del tasso di cambio, va computato,

per espressa disposizione del neo introdotto art. 2426, n. 8-bis, c.c., con riferimento al tasso corrente al momento dell’acquisto, oppure a quello di chiusura

dell’esercizio se risulti inferiore e se la riduzione appaia durevole.

Ma conviene ora tornare alla citata disposizione dell’art. 2426, n. 1, la quale,

con riferimento alle immobilizzazioni in generale, enuncia la regola dell’iscrizione al costo di acquisto o di produzione. Ciò significa che il criterio di valutazione in esame non si applica soltanto ai beni che la società si sia procurata sul

mercato acquistandoli a titolo oneroso, ma anche a quelli che essa stessa abbia

prodotto sopportando un costo.

In entrambi i casi, però, la nozione stessa di costo richiede qualche ulteriore chiarimento. La norma aggiunge, infatti, che nel costo di acquisto sono da

comprendere, accanto al corrispettivo vero e proprio, anche gli eventuali oneri

accessori, mentre il costo di produzione include tutti gli oneri direttamente imputabili al prodotto.

Nel primo caso, appare relativamente agevole individuare gli eventuali costi

103

Renato Rodorf

accessori: si pensi alle commissioni, agli oneri notarili, alle imposte specificamente gravanti sull’atto di acquisto, alle spese di collaudo o a quelle di trasporto a

carico dell’acquirente, e simili. Deve comunque trattarsi di spese che abbiano con

il bene acquistato un legame diretto e ben dimostrabile. Si suole farvi rientrare

anche gli oneri successivi all’entrata del bene nel patrimonio della società, se

necessari ad inserirlo nel ciclo economico dell’impresa o a protrarne nel tempo

l’utilizzabilità. Sotto quest’ultimo profilo, pertanto, vanno incluse tra i costi addizionabili al valore patrimoniale attivo del bene (c.d. “costi capitalizzati”) anche

le spese incrementative successive (non, ovviamente, quelle di semplice manutenzione), a condizione che siano tali da prolungarne la vita utile.

Nel secondo caso, può risultare talvolta più problematico stabilire quali siano

i costi imputabili alla produzione di un determinato bene. La disposizione citata,

nella sua prima parte fa espresso riferimento ai costi direttamente imputabili al

prodotto: dunque a quelli che nella realizzazione del prodotto medesimo, e solo in essa, abbiano esaurito tutta la loro utilità (si pensi, a titolo d’esempio, al

prezzo di acquisto dei materiali impiegati nella fabbricazione del bene). Ma la

medesima disposizione prosegue aggiungendo che possono essere presi in considerazione anche altri costi, per la quota ragionevolmente imputabile al prodotto,

purché relativi al periodo di fabbricazione; periodo che si conclude nel momento

in cui il bene può essere utilizzato. Si tratta, dunque, di costi che questa volta

sono solo indirettamente imputabili a quel prodotto, ma che pur sempre devono

avere con esso un qualche legame, tale da far ritenere che, nel periodo dato,

una parte di quei costi sia servita alla realizzazione (anche) di quel bene, consentendo così una ragionevole e proporzionale imputazione. Si può far l’esempio

dei costi di progettazione generale, di quelli necessari per l’illuminazione e la

custodia dei locali in cui la produzione si svolge, dei costi per la remunerazione della mano d’opera addetta alla produzione di una pluralità di beni, ecc.

Costi la cui imputazione, proprio perché retta da un giudizio di ragionevolezza

e perché comunque implica la determinazione di una misura proporzionale, è

però sempre accompagnata da un certo grado di discrezionalità tecnica da parte

del redattore del bilancio. Il che, secondo la preferibile dottrina, vale a spiegare

come mai il legislatore abbia formulato la previsione d’imputazione al prodotto

dei costi indiretti in termini di mera possibilità (“Può comprendere ...”), fermi

però sempre restando i limiti temporali cui s’è fatto già cenno, per i quali i costi

indiretti imputabili debbono restare all’interno del periodo di produzione, che

si conclude non già nel momento in cui il bene viene effettivamente utilizzato,

bensì quando è in grado di esserlo.

Un cenno a parte merita il tema della capitalizzazione degli oneri finanziari,

che l’ultima parte della norma in esame sembra voler equiparare, quanto a disciplina, al già descritto regime dei costi di produzione indiretti. Si noti, però,

che il legislatore fa menzione dei soli oneri finanziari relativi alla fabbricazione

del bene, non importa se ad opera della stessa società o presso terzi, e non anche agli eventuali oneri finanziari sopportati per l’acquisto da terzi di beni già

esistenti. Parrebbe doversene dedurre – benché sul punto non vi sia accordo in

dottrina – che tali oneri possono concorrere a formare, nei termini di cui s’è

detto, il costo di produzione, ma in nessun caso possono concorrere anche al

costo d’acquisto.

104

Renato Rodorf

3. Casi particolari di acquisto: a) simulazione del prezzo; b) permuta; e) conferimento; d) acquisto a titolo gratuito.

Restano da esaminare alcuni problemi che non trovano nel testo della norma

una risposta immediata: il caso di divergenza tra costo di acquisto dichiarato e

costo effettivo, il caso della permuta, quello del conferimento in società e quello

dell’acquisto a titolo gratuito.

Il primo problema è di agevole soluzione. Non possono esservi soverchi dubbi sul fatto che, ove sia dimostrato che il prezzo indicato nel contratto è frutto

di simulazione, è il prezzo realmente corrisposto al venditore a dover fungere

da parametro per l’iscrizione in bilancio (in tal senso Cass. 13 febbraio 1969 n.

484, Foro it 1969, I, 1158).

In caso di permuta alla pari, l’alternativa è se il bene acquisito debba esser

iscritto ad un valore corrispondente a quello al quale già figurava iscritto il bene

permutato o all’eventuale diverso valore di mercato attribuibile al bene acquisito. La prima soluzione sembra in verità la più corretta, almeno nel caso in

cui la permuta non abbia lo scopo di realizzare un ricavo, ma solo di rimpiazzare un’immobilizzazione destinata alla produzione (in tal senso si esprimono i

principi contabili nazionali). Il medesimo criterio dovrà applicarsi, ovviamente

in misura proporzionale, in caso di permuta parziale.

Il costo di un bene conferito deve esser commisurato al valore delle azioni

(o quote) assegnate al socio conferente. La stima operata dall’esperto a tal fine

designato ne segnerà, perciò, il limite superiore.

Quanto infine alle immobilizazioni, acquisite a titolo gratuito (o a prezzo meramente simbolico), appare scarsamente ragionevole ammettere la loro iscrizione

in bilancio a valore nullo, volta che esse pur sempre concorrano alla ricchezza

ed alla produttività dell’impresa; sicché è giocoforza fare riferimento ad un prezzo, per così dire, virtuale, che inevitabilmente dovrà esser fatto coincidere con il

valore di mercato del ben così acquisito (il costo che si sarebbe sopportato se

quel bene lo si fosse acquistato a titolo oneroso). Maggior cautela è però forse

da raccomandare in caso d’immobilizzazioni immateriali acquistate o prodotte

senza costo – come si vedrà successivamente al paragrafo 8 – in considerazione della naturale maggiore evanescenza del loro valore e della correlativa assai

maggiore difficoltà di individuarlo in assenza di un prezzo o di un costo storicamente riscontrabile.

4. Gli ammortamenti

Le immobilizzazioni materiali ed immateriali (non anche le finanziarie), nella misura in cui la loro utilizzazione sia limitata nel tempo, sono soggette ad

ammortamento, come espressamente prescrive l’art. 2426, n. 2, c.c.

Gli ammortamenti, a differenza, di quanto disponeva la normativa antecedente all’emanazione del d.lgs. n. 27 del 1991, non trovano collocazione autonoma

nella colonna del passivo dello stato patrimoniale, ma vengono portati direttamente in detrazione dal valore attivo dei beni cui si riferiscono. L’ammortamento – cui debbono essere sempre assoggettate le immobilizzazioni materiali

anche se non strumentali all’esercizio dell’impresa (App. Milano 18 aprile 2000,

105

Renato Rodorf

Società, 2000, 958) – non va però determinato soltanto valutando la quota di

deperimento e consumo del bene imputabile all’esercizio trascorso, ma dev’essere

commisurato, in base ad una valutazione sistematica, alla residua possibilità di

utilizzazione futura del cespite da ammortizzare. Ne consegue che occorre a tal

riguardo tener conto non solo del naturale deperimento fisico cui un determinato bene sia soggetto, ma anche del suo eventuale deperimento tecnologico o

commerciale, ogni qual volta l’evoluzione della tecnica o i mutati indirizzi del

mercato incidano negativamente sulla concreta possibilità di utilizzazione futura

di quel bene nel ciclo produttivo dell’impresa. Viceversa, sarebbe sicuramente

illegittimo l’ammortamento integrale, dopo alcuni anni, di un bene che sia ancora in grado di rivestire utilità per la società. L’ammortamento, infatti, ha anche

la funzione di ripartire il costo sostenuto per procurarsi un bene strumentale

all’esercizio dell’impresa nell’arco dell’intero periodo di tempo durante il quale

quel bene effettivamente concorre alla produzione del reddito dell’impresa medesima. Contribuisce perciò a rendere effettivo il principio di competenza, ed è

proprio in questa funzione che – come si vedrà – viene richiamato, anche con

riferimento a determinate immobilizzazioni immateriali, oltre che per ripartire il

disaggio sui prestiti (da iscrivere a tal fine all’attivo) nei diversi esercizi durante

i quali il prestito è in vigore (art. 2426, n. 7, c.c.).

Specie nella prima delle due accezioni sopra considerate, l’ammortamento

implica, com’è evidente, una valutazione in larga parte previsionale, nella quale

è insita una forte dose di discrezionalità tecnica, non sindacabile da parte del

giudice se non in quanto manifestamente irragionevole o priva di adeguata motivazione (cfr. Cass. 18 marzo 1986 n. 1839, Foro it., 1987, 1, 1232; Giust. civ.

1987, I, 926; App. Milano 5 novembre 1993, Società, 1994, 230; Trib. Milano 16

giugno 1988, ivi, 1988, 1144; Trib. Milano 12 gennaio 1984, Giur. comm., 1984,

II, 276; Trib. Milano 2 dicembre 1982, Banca, borsa, tit. cred. 1983, II, 331).

Una valutazione, peraltro, che dal punto di vista civilistico mal tollera l’astratta predeterminazione di coefficienti fissi, dovendosi invece pur sempre in concreto :valutare la residua possibilità di utilizzazione del bene. Se dunque non può

escludersi che l’applicazione dei coefficienti di ammortamento fiscale si riveli

adeguata anche dal punto di vista civilistico, occorre nondimeno che ciò sia di

volta in volta verificato dai redattori del bilancio e che ne sia data adeguata

spiegazione (cfr. App. Milano 5 novembre 1993, cit.).

Ma il legislatore prescrive che l’ammortamento debba essere operato “sistematicamente”. Quindi occorre che siano sin da principio formulati dei piani di

ammortamento relativi ad ogni immobilizzazione affinché l’ammortamento possa

poi essere calcolato per quote tendenzialmente costanti, applicate di anno in anno, indicando per ciascuna nella nota integrativa (e nella relazione sulla gestione)

“i movimenti” delle immobilizzazioni, secondo quanto richiesto dall’art. 2427 n.

2 c.c. (in tal senso, Trib. Reggio Emilia 19 gennaio 1999, Società, 1999, 1465).

Non sembra, tuttavia, si possa a priori escludere anche la legittimità di piani

di ammortamento per quote annuali decrescenti (anziché costanti), ogni qual

volta la particolare caratteristica del bene o le peculiarità del suo inserimento

nel processo produttivo dell’impresa giustifichino l’ipotesi di un utilizzo via via

meno intenso con il passare degli anni.

È comunque possibile, ovviamente, che si rendano necessarie nel corso del

tempo modifiche al piano originario di ammortamento di un determinato bene,

106

Renato Rodorf

tali da riflettersi sui coefficienti annuali fino ad allora applicati. Anche in tal caso

è però indispensabile fornirne adeguata spiegazione nella nota integrativa.

I cosiddetti ammortamenti anticipati non sono in contrasto con le regole

civilistiche di redazione del bilancio, purché si tenga presente che, in realtà, si

tratta di null’altro che della costituzione di apposite riserve di utili, piuttosto

che di veri e propri ammortamenti, e sempre con l’indispensabile corollario

dell’adeguata motivazione.

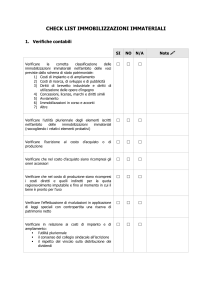

5. La svalutazione delle immobilizzazioni

Il n. 3 dell’art. 2426 c.c. prescrive che, in caso di durevole riduzione del valore

delle immobilizzazioni, rispetto a quello desumibile dall’applicazione del criterio

del costo (con relativi ammortamenti) cui sopra s’è fatto cenno, l’immobilizzazione deve esser iscritta a tale minor valore. Il criterio originario riprenderà vigore

non appena siano venute meno le ragioni della riduzione.

Si tratta di eventi di carattere straordinario e di entità tale da non potersi

tradurre in una semplice modifica dei piani di ammortamento del bene cui essi

si riferiscono; eventi in presenza dei quali la perdita del valore utile che l’immobilizzazione è destinata a rivestire per l’impresa, benché non necessariamente

irreversibile, appare tuttavia non transitoria, bensì durevole: come, ad esempio,

in caso di invenzioni che rivoluzionino la tecnica produttiva in un determinato

settore e rendano perciò improvvisamente obsoleto un impianto, o in caso di

danneggiamenti non facilmente né immediatamente riparabili.

Situazioni, queste, nelle quali la svalutazione è obbligatoria, pur se l’entità

ne resta inevitabilmente affidata alla discrezionalità tecnica del redattore del

bilancio; così come è obbligatorio il ripristino del valore precedente, se e quando la ragione della svalutazione sia venuta meno. È superfluo aggiungere che

anche i piani di ammortamento originariamente formulati dovranno, in simili

casi, essere riveduti.

6. Beni in leasing

L’iscrizione in bilancio dei beni utilizzati in leasing, in assenza di precise

indicazioni del legislatore, ha dato luogo in passato a molte incertezze: in particolare nel caso del cosiddetto leasing finanziario, o traslativo, in cui l’utilizzatore

assume immediatamente i rischi ed i benefici tipicamente connessi alla proprietà del bene, la durata della vita utile di quest’ultimo presumibilmente eccede il

periodo di locazione ed il prezzo previsto per il riscatto è relativamente esiguo.

La possibilità che i beni così acquisiti siano iscritti nell’attivo dello stato patrimoniale dell’utilizzatore (equiparato al reale proprietario), anziché in quello del

concedente che ne serba la titolarità formale, con i conseguenti differenti riflessi

che una simile scelta produce sul modo di contabilizzare nel conto economico

i risvolti obbligatori dell’operazione, ha a lungo diviso i fautori del cosiddetto

metodo patrimoniale da quelli del cosiddetto metodo finanziario.

I primi erano propensi ad escludere la possibilità d’iscrizione del bene all’attivo dell’utilizzatore, per il valore dei canoni corrispondenti al costo della futura

107

Renato Rodorf

acquisizione, perché sottolineavano trattarsi di un bene di cui l’utilizzatore non

ha ancora acquistato 1a formale proprietà ed affermavano che non è consentita

l’iscrizione in bilancio di diritti personali dì godimento. I secondi, invece, si dicevano favorevoli all’opposta soluzione, sostenendo che sono iscrivibili all’attivo

del bilancio non solo i diritti reali e che l’esercizio del riscatto – da cui deriva

l’acquisto formale della proprietà sul bene in leasing – è un diritto potestativo

dell’utilizzatore, sul quale grava anche di regola il rischio del perimento, sicché

il permanere dell’intestazione formale del bene in capo al concedente assolve

essenzialmente a funzioni di mera garanzia.

In occasione della recente riforma del diritto societario, attuata con il già

citato d.lgs. n. 6 del 2003 (e successive modificazioni), il legislatore ha fornito

indicazioni non del tutto univoche, che richiedono qualche chiarimento.

L’introduzione nell’art. 2423-bis, n. 1, c.c. di un ulteriore principio di redazione – quello per cui si deve tener conto “della funzione economica dell’elemento

dell’attivo e del passivo considerato” – potrebbe far pensare (anche alla luce di

quanto si legge nella relazione) che il legislatore della riforma abbia inteso prendere posizione in favore dell’adozione del metodo finanziario, riconoscendo la sostanziale funzione immediatamente traslativa dell’operazione che meglio sembra

rispondere al suddetto principio, se interpretato come espressione di prevalenza

della sostanza economica sulla forma giuridica degli atti.

Non sembra però che sia davvero così. Mentre infatti, nel caso di contratti

di compravendita con obbligo di retrocessione a termine, quel principio sembra

aver trovato espressione nel disposto del successivo art. 2424-bis, comma 5, che

impone di lasciare iscritti nell’attivo dello stato patrimoniale del venditore i beni che abbiano formato oggetto di tali contratti, sull’implicito presupposto che

essi restino sostanzialmente di proprietà del medesimo venditore con diritto alla

retrocessione (e l’art. 2325-bis, comma 3, ne regola i profili economici), nulla

del genere è stabilito per il leasing traslativo. Anzi, l’art. 2427, n. 22, c.c., nel

disciplinare il contenuto della nota integrativa, prescrive che in quel documento

si proceda a verificare gli effetti che avrebbe avuto sul bilancio l’adozione del

metodo finanziario, ma ciò evidentemente solo a fini informativi e di raffronto

con i risultati del metodo patrimoniale, che resta perciò quello secondo il quale

l’operazione di locazione finanziaria dev’essere registrata nello stato patrimoniale

e nel conto economico delle imprese interessate.

Val solo la pena di ricordare, in aggiunta, che il recentissimo d.lgs. 28 dicembre 2004, n. 310, alludendo al cosiddetto lease-back, ha introdotto nell’ 2425-bis

del codice civile un quarto comma, a tenore del quale “le plusvalenze derivanti

da operazioni di compravendita con locazione finanziaria al venditore sono ripartite in funzione della durata del contratto di locazione”.

7. Partecipazioni, strumenti finanziari ed azioni proprie, attività in valuta

Ai fini dell’iscrizione in bilancio delle partecipazioni, il disposto dell’art. 2426,

nn. 4 e 9, c.c., impone di distinguere, innanzitutto, tra partecipazioni e titoli

destinati ad essere durevolmente utilizzati, che costituiscono immobilizzazioni finanziarie, e partecipazioni e titoli compresi invece nell’attivo circolante. La scelta

se collocare determinati titoli nel comparto di quelli immobilizzati, o invece tra

108

Renato Rodorf

quelli suscettibili di prossima cessione, dovrebbe essere compiuta all’atto dell’acquisto ed eventuali successivi spostamenti dall’un comparto all’altro dovrebbero

poter intervenire solo in casi eccezionali e per ragioni ben motivate. È quanto

espressamente prescrive la Banca d’Italia per i bilanci delle aziende di credito

ed è quanto raccomanda la Consob per tutte le società quotate; ma si tratta

di un criterio che appare ragionevole applicare ad ogni tipo di società, perché

altrimenti v’è il rischio che l’immobilizzazione o la smobilizzazione dei titoli

in bilancio, con il diverso criterio di valutazione che ne consegue, sia frutto di

scelte contingenti e mal controllabili che poco hanno a che fare con la reale

destinazione dei titoli medesimi.

La regola è, infatti, che sei titoli e le partecipazioni non costituiscono immobilizzazioni sono da iscrivere in bilancio secondo il criterio stabilito per le

rimanenze di magazzino, cioè – come si vedrà poi – al minore trai valori di

costo e di mercato. Se sono invece immobilizzati, li si deve iscrivere secondo il

criterio del costo, al pari delle altre immobilizzazioni, a meno che, trattandosi

di partecipazioni in imprese controllate o collegate (che si presumono costituire

immobilizzazioni: art. 2424-bis, comma 2, c.c.), gli amministratori non si avvalgano della facoltà, che la legge loro accorda, di sostituire il criterio del costo

con quello, più elastico, del valore di patrimonio netto della partecipata secondo

il suo ultimo bilancio, in coerenza coni principi che ispirano la corrispondente

disciplina del bilancio consolidato. L’esercizio in concreto di tale facoltà, secondo la dottrina e la giurisprudenza prevalenti (cfr. Trib. Genova 4 marzo 1997,

Società, 1997, 939), è rimesso alla discrezionalità di chi il bilancio redige.

In tutti i casi di valutazione secondo il criterio del costo, occorre però dar

conto nella nota integrativa dei diversi risultati cui condurrebbe l’adozione del

differente criterio del patrimonio netto (art. 2426, n. 3, secondo periodo). Viceversa, se si è optato per quest’ultimo criterio, il fatto che il costo della partecipazione sia risultato eventualmente superiore può avere due spiegazioni: che

la si è pagata troppo, oppure che essa contiene in sé valori latenti non espressi

dal bilancio della partecipata, i quali perciò non emergono dal suo patrimonio

netto. Solo in quest’ultimo caso la differenza può essere considerata come una

vera e propria plusvalenza e giustificare quindi, per i redattori del bilancio della partecipante, l’uso della facoltà prevista dal n. 4 dell’articolo citato, in virtù

della quale detta plusvalenza può essere iscritta all’attivo. Con l’ulteriore precisazione, in tale ultima ipotesi, che la suindicata plusvalenza, sarà soggetta ad

ammortamento nei bilanci della partecipante nella misura in cui i valori latenti

nel patrimonio netto della partecipata dai quali essa deriva si riferiscono a beni

ammortizzabili o all’avviamento.

Il metodo del patrimonio netto espone però al rischio di dover modificare,

negli esercizi successivi, il valore d’iscrizione in bilancio delle partecipazioni, ogni

qual volta ciò sia reso necessario dal variare dei valori di bilancio della società

partecipata. Ne derivano alcuni problemi quanto al modo in cui debbono essere

contabilmente trattati tali mutamenti di valore. Così si è statuito che, se in un

primo tempo una partecipazione sia stata svalutata al di sotto del costo originariamente sopportato per la sua acquisizione e poi, in un esercizio successivo,

venga rivalutata sino a superare il livello originario, tale recupero di valore, fino

al limite del costo originario, dev’essere soltanto iscritto nel conto economico,

mentre, per la parte eccedente, se questa deriva da utili realizzati dalla parteci-

109

Renato Rodorf

pata, dovrà esservi accredito a conto economico e, nello stato patrimoniale, accantonamento in apposita riserva non distribuìbile, come espressamente prescrive

la norma in esame (Trib. Bologna 22 dicembre 1999, Società, 2000, 871).

Tra le partecipazioni in portafoglio possono esservi anche azioni proprie della

stessa società. art. 2426 c.c. non dà alcuna specifica indicazione quanto al modo

in cui tali azioni la società debbano essere valutate in bilancio.

In giurisprudenza si è ritenuto che esse possano essere iscritte in bilancio

al prezzo di costo, assimilandole ad immobilizzazioni finanziarie, salvo l’obbligo

d’iscrizione al passivo dell’apposita riserva indisponibile prescritta dall’art. 2357ter, ultimo comma, c.c. (cfr. Trib. Milano 14 luglio 1983, Società, 1984, 35; Giur.

comm., 1986, II, 495; Trib. Vicenza, 18 ottobre 1984, ibidem). Discussa è stata,

però, almeno in passato, la natura di tale posta passiva: da taluni considerata

meramente correttiva dell’attivo, cioè unicamente destinata ad elidere gli effetti

contabili della corrispondente iscrizione tra le attività delle azioni proprie, cui

non potrebbe in realtà riconoscersi valore alcuno fin quando rimangano nella

titolarità della stessa società emittente; da altri definita invece quale riserva vera

e propria, facente parte del patrimonio netto della società.

Quest’ultima soluzione appare ora confermata dalla disposizione in tema di

struttura dello stato patrimoniale dettata dall’art. 2424 c.c., con la conseguenza

che la relativa iscrizione non si sottrae alla necessità di valutazione da parte degli

amministratori, e che, più in generale, le azioni proprie in portafoglio, poiché

rappresentano un valore che esiste nel patrimonio della società emittente ed è

suscettibile di essere monetizzato, debbono essere iscritte in bilancio secondo i

criteri di valutazione ed, in genere, secondo le regole stabilite dalla legge per

qualsiasi altro titolo azionario (Cass. 3 settembre 1996 n. 8048, Foro it., 1996,

1, 2686; App. Bologna 4 aprile 1992, Giur. comm., 1993, Il, 621).

Da ultimo, col citato d.lgs. n. 394 del 2003, in attuazione della Direttiva n.

2001/65 CE, il legislatore ha introdotto l’ulteriore obbligo di valutare gli strumenti finanziari derivati – sempre che possibile – anche secondo il criterio del

fair value, che coincide con il loro valore di mercato, o con il valore di mercato

di beni analoghi, o altrimenti con quello eventualmente ricavabile da modelli e

tecniche di valutazione generalmente accettati in base ai principi contabili internazionali. Nel caso di strumenti finanziari costituenti immobilizzazioni (sempre

che non si tratti di partecipazioni in società controllate o collegate o in joint

venture), peraltro, resta ferma la possibilità che l’ordinario criterio d’iscrizione

al costo si riveli superiore al fair value della partecipazione, ma ciò implica un

ulteriore obbligo di motivazione dei redattori del bilancio, tenuti a spiegare la

ragione per la quale non hanno considerato durevole tale riduzione di valore

(art. 2427-bis c.c.).

Una disposizione nuova è stata introdotta nel codice (dal d.lgs. n. 6 del 2003)

anche per quel che riguarda le altre attività (e le passività) in valuta. Se ne é

già fatto cenno a proposito delle immobilizzazioni; qui va aggiunto che quando,

invece, si tratti di attività non costituenti immobilizzazioni (o di passività) l’art.

2426, n. 8-bis, c.c. risolve espressamente i dubbi in precedenza insorti stabilendo

che il valore della loro iscrizione in bilancio deve esser riferito non avendo riguardo al tasso di cambio del momento del loro acquisto, bensì a quello di fine

esercizio. Ovviamente, ne possono derivare delle perdite o degli utili, a seconda

che il tasso di cambio di fine esercizio sia meno o più favorevole di quello del

110

Renato Rodorf

giorno dell’acquisto; ma, se di utili si tratta, considerata la naturale variabilità

dei tassi, il legislatore prudenzialmente impone di accantonarli in una riserva

non distribuitile fino all’effettivo realizzo.

8. Immobilizzazioni immateriali: oneri pluriennali ed avviamento

Ancora qualche parola sulle immobilizzazioni immateriali.

Queste, come la stessa espressione suggerisce, sono costituite da quei valori

privi di consistenza fisica, ma nondimeno riscontrabili nell’azienda, che concorrono all’utile svolgimento dell’attività produttiva: brevetti, licenze, marchi, concessioni, software, nonché in generale i cosiddetti diritti di “know-how” (cfr. Cass.

27 febbraio 1985 n. 1699, Foro it., 1985, 1, 2661).

Per quel che attiene ai brevetti ed ai marchi, la formulazione del citato art.

2426, n. 1 – laddove espressamente equipara il costo di produzione a quello di

acquisto – induce a considerare superate le precedenti incertezze circa l’iscrivibilità in bilancio dei marchi prodotti direttamente dalla società e per i quali

non sia stato pagato alcun prezzo di acquisto a terzi. Nel vigore della pregressa normativa, si era comunque sostenuto che fosse lecito iscrivere in bilancio

marchi di fabbrica con valutazione “eguale a zero” quando questi fossero stati

acquistati senza l’esborso di alcun prezzo o non fossero più suscettibili di alcuna

utilizzazione (Cass. 15 marzo 1984 n. 1759, Società, 1984, 992; ed App. Torino

28 maggio 1980, Giur. comm., 1981, 11, 666). La non iscrivibilità in bilancio di

immobilizzazioni immateriali per le quali non sia possibile identificare un qualche riferimento al costo è comunque considerata dalla prevalente dottrina come

la soluzione meglio rispondente al principio di prudenza cui deve attenersi il

redattore del bilancio.

Nel novero delle immobilizzazioni immateriali rientrano pure i cosiddetti

oneri pluriennali, cioè i costi. impianto ed avviamento, di ricerca, sviluppo e

pubblicità aventi utilità pluriennale, espressamente considerati dall’art. 2426, n.

5, c.c. e vi rientra nonché l’avviamento cui si riferisce la disposizione del successivo n. 6.

La capitalizzazione degli oneri pluriennali, vale a dire la loro iscrizione come poste dell’attivo patrimoniale (pur trattandosi, nell’immediato, di spese) ed

il loro assoggettamento a piani di ammortamento secondo le regole prudenziali

dettate dalla citata disposizione del codice; sono ovviamente legati all’utilità futura che quelle spese sono supposte dover produrre nell’arco di più esercizi ed

alla conseguente necessità di ripartirne il carico, mediante un apposito piano

di ammortamento (che non può eccedere il quinquennio), sugli esercizi che ne

beneficeranno. Due precisazioni però s’impongono in proposito.

La prima è che le spese in questione possono essere iscritte nell’attivo dello

stato patrimoniale, sul presupposto della loro utilità pluriennale, solo a condizione che esse non abbiano avuto come contropartita l’incremento dì valore di

specifici beni o diritti anch’essi iscritti all’attivo (cfr. Trib. Milano 27 luglio 1987,

Foro it., 1988, 1, 2709). In tal caso sarà semmai la posta riguardate quegli specifici beni o diritti a dover essere incrementata (come già si è rilevato sopra

al paragrafo 2), ed il relativo ammortamento dovrà seguire i criteri applicabili

all’ammortamento di quei beni o diritti.

111

Renato Rodorf

La seconda precisazione serve a sottolineare che la futura utilità pluriennale

che giustifica la capitalizzazione di detti oneri – come di recente chiarito dalla

cassazione – deve identificarsi in un

ricavo d’impresa non solo in qualche modo collegato, bensì direttamente dipendente dal costo sostenuto in un precedente esercizio e tale da manifestarsi,

in termini di utilità economica generata appunto dal costo, anche in anni successivi. Donde la conseguenza che non può esser ricondotto alla categoria dei

costi di ampliamento pluriennali anche l’esborso sopportato da una società per

la risoluzione anticipata di un contratto, ritenuto ostativo alla realizzazione di

un programma di ampliamento aziendale, essendo da escludere che il costo di

tale risoluzione, pur rappresentando la condizione per l’effettuazione di un successivo ampliamento della rete commerciale della società, sia tale da porsi, in

relazione a detto ampliamento, in rapporto di causa ad effetto (Cass. 28 agosto

2004, n. 17210, Foro it., 2004, 1, 2986).

Nel caso, però, di spese effettivamente dotate di utilità pluriennale, la loro

capitalizzazione ed il loro progressivo ammortamento appaiono scelte doverose

per il redattore del bilancio; fermo, comunque, l’indeclinabile obbligo di dare

motivazione adeguata anche in ordine a tali scelte (cfr. Cass. 8 agosto 1997, n.

7398, Società 1997, 1401).

Quanto al valore dell’avviamento aziendale, il legislatore ne ha inteso vietare

l’iscrizione in bilancio se si tratta dì avviamento “autoprodotto” dalla società;

ha consentito invece che sia iscritto l’avviamento “derivato”, ossia quello per il

quale sia stato pagato un prezzo in occasione di un acquisto a titolo oneroso:

prezzo il cui ammontare costituisce perciò anche il limite entro cui l’avviamento

può essere iscritto, e che può consistere, in caso di fusione per incorporazione,

nel maggior valore al quale i beni patrimoniali della società incorporate vengano iscritti nel bilancio dell’incorporante, rispetto a quello risultante dai rispettivi

bilanci pregressi, a meno che non vi siano elementi per ritenere che tale eccedenza debba essere diversamente imputata (Cass. 16 giugno 2003, n. 9592; 13

dicembre 2001, n. 15732; 22 novembre 2000, n. 15093; 13 novembre 2000, n.

14687; 24 luglio 2000, n. 9666, Foro it., 2001, 1, 150).

9. Le rimanenze: merci, attrezzature e materie prime, lavori in corso

Per le merci, casi come per le partecipazioni ed i titoli che non costituiscono

immobilizzazioni, la regola è quella dell’iscrizione in bilancio al minor valore

tra costo e prezzo di mercato, secondo un rapporto che va comunque verificato

anno per anno (art. 2426, n. 9, c.c.). Le rimanenze così valutate possono peraltro

essere ulteriormente svalutate, con l’iscrizione al passivo di un fondo svalutazione

magazzino, se ciò è connesso alla particolare natura del mercato in cui opera

la società, soggetto agli effetti di continui superamenti tecnologici dei prodotti e

se tale connessione risulta dalla relazione degli amministratori (cfr. App. Milano

5 novembre 1993, Società, 1994, 230).

Il costo si calcola secondo le medesime regole valevoli per le immobilizzazioni, con la sola precisazione che non può esservi incluso anche il costo di

distribuzione. Ulteriori, importanti specificazioni – ove si tratti di beni fungibili

– sono però contenute nella disposizione del successivo n. 10 dell’articolo cita-

112

Renato Rodorf

to. La rilevazione del costo di tali beni, non essendo agevole distinguere quelli

acquistati in momenti diversi, cui possono corrispondere prezzi differenti, ha

sempre creato difficoltà, per risolvere le quali la scienza aziendale ha elaborato

nel tempo tecniche varie, la cui concreta applicazione alle valutazioni dei bilanci

societari ha destato in passato non poche discussioni. Il recepimento nell’ordinamento italiano della IV direttiva Cee, ha comportato l’espresso riconoscimento

legale delle più diffuse tra tali tecniche: la media ponderata, che tiene conto delle

diverse quantità di merce acquistate nel periodo considerato e della media dei

prezzi registrati in detto periodo; il sistema del “primo entrato primo uscito”

(first in, first out, ovvero fi-fo), che dà rilievo ai prezzi degli acquisti più recenti

sul presupposto che le merci rimaste in magazzino siano quelle acquistate da

ultimo; il metodo dello “ultimo entrato primo uscito” (last in, first out, ovvero

li-fo), che si rifà al prezzo più vecchio perché muove dall’opposta presunzione.

Posta in questi termini l’alternativa dallo stesso legislatore, sembra arduo poter ammettere la legittimità di sistemi ulteriori, non riconducibili a nessuno di

quelli sopra indicati (a meno che i risultati non siano analoghi: cfr. Trib. Como

26 marzo 1997, Società 1997, 1074). Anche così. peraltro, è innegabile che la

scelta tra l’uno o l’altro dei menzionati sistemi di rilevazione del costo delle rimanenze, delle partecipazioni e dei titoli non costituenti immobilizzazioni possa

condurre a risultati sensibilmente diversi. Tanto più quando, come pur si ritiene

possibile, il metodo fi-fo o (più di frequente, il li-fo) venga applicato “a scatti”,

ossia per scaglioni, nella cui concreta composizione può ulteriormente esplicarsi

un certo grado di discrezionalità tecnica. Il che ovviamente impone al redattore

di bilancio di fornire adeguata spiegazione delle proprie scelte in proposito (si

vedano, in argomento, Cass. 18 marzo 1986, n. 1839, cit.; Cass. 27 febbraio 1985,

n. 1699, cit.; App. Roma 14 ottobre 1991, Società, 1992, 336; Trib. Bologna 17

gennaio 1995, ivi, 1995, 1316).

Una regola particolare è dettata dall’art. 2426, n. 11, c.c. per le rimanenze

costituite da beni esistenti nel patrimonio della società, ma ancora in corso di

lavorazione per conto di terzi committenti. Beni che, sia in considerazione della

loro futura destinazione, sia per consentire l’imputazione dei ricavi al medesimo

periodo contabile in cui sono stati sopportati i costi corrispondenti, possono esser già iscritti in bilancio sulla base del prezzo pattuito con il committente, ma

nella misura in cui questo sia da ritenersi già maturato con ragionevole certezza: cioè in proporzione al grado di avanzamento dell’opera. Secondo la migliore

dottrina si tratterebbe di un vero e proprio obbligo, discrezionale essendo solo

la valutazione del grado di ragionevole certezza con cui può dirsi già maturata

quella determinata quota di corrispettivo.

Non è invece affatto necessaria una rilevazione specifica e puntuale del costo delle attrezzature e delle materie prime costantemente rinnovate, se la loro

importanza è complessivamente modesta e se esse non siano destinate a variare

sensibilmente di anno in anno, potendosi senz’altro procedere alla loro iscrizione

in bilancio per valori costanti (art. 2426, n. 12, c.c.). Alcuni commentatori hanno scorto in tale disposizione il manifestarsi di un più generale – principio di

rilevanza” (materiality) insito nella normativa che regge i criteri di valutazione

del bilancio, dai quali ci si potrebbe perciò discostare ogni qual volta non siano

in gioco valori di una qualche dimensione. Opinione, questa, di cui però non

è agevole trovare il sicuro fondamento – men che mai nella citata disposizione

113

Renato Rodorf

in tema di attrezzature e materie prime, la quale presenta evidente carattere di

singolarità – e che, soprattutto, espone ad un rischio di arbitrarietà non facilmente controllabile.

10. Crediti e debiti

Anche i crediti possono talvolta ricadere tra le immobilizzazioni, come nel

caso dei diritti pluriennali alle prestazioni professionali dei calciatori (il c.d.

“parco calciatori”) di una società di calcio, che si è ritenuto appunto debbano

essere iscritti nel bilancio di detta società non in base al presunto loro valore

di realizzo, bensì al costo, alla stregua di immobilizzazioni da ammortizzare per

il periodo di durata del contratto (Trib. Napoli 10 giugno 1994, Foro it., 1995,

I, 3328).

Al di fuori di tali casi, da considerare piuttosto eccezionali, i crediti fanno

però parte dell’attivo circolante e la loro iscrizione in bilancio resta ancorata al

prudente apprezzamento che gli amministratori esprimano in merito alla prospettiva di effettiva riscossione (art. 2426, n. 8, c.c.).

Vale anche qui la regola dell’insindacabilità, da parte del giudice, del modo

in cui il suddetto potere discrezionale è esercitato, a condizione che non venga

superato il limite della ragionevolezza e non si sconfini perciò nell’arbitrio, e

fermo comunque l’obbligo di dar conto con adeguata motivazione del criterio

seguito (cfr. App. Milano 13 settembre 1988, Società, 1992, 336; Trib. Napoli

24 febbraio 2000, ivi, 2000, 1474; Trib. Napoli 31 ottobre 1991, ivi, 1992, 679;

Trib. Milano 10 ottobre 1991, ivi, 1992, 665; Trib. Milano 6 dicembre 1990, ivi,

1991, 663; Trib. Milano 20 febbraio 1985, Foro it., 1986, 1, 1090; Trib. Bologna

13 settembre 1984, Giur. comm., 1985, II, 354; Trib. Milano 5 febbraio 1981,

ivi, 1981, 11, 796).

Anche in caso di debitore soggetto a procedura concorsuale è necessario valutare in concreto se ed in qual misura il credito sia ancora realizzabile: onde,

in certi casi, si è negato che dovesse essere svalutato un credito vantato nei

confronti di un cliente ammesso alla procedura di amministrazione controllata

nell’esercizio successivo a quello dell’iscrizione in bilancio, perché detta procedura tende al risanamento dell’impresa e quindi all’integrale pagamento dei debiti

(vedi Cass. 29 aprile 1994, n. 4177, Società 1994, 1201).

La regola dell’iscrizione dei crediti secondo il loro presumibile valore di realizzazione, però, implica che in bilancio possano essere iscritti anche i crediti

semplicemente sperati. Infatti. presupposto essenziale per l’iscrizione di un credito in bilancio è la sua sicura esistenza, non potendo invece essere iscritti crediti

meramente eventuali dipendenti da pretese risarcitone contestate (Cass. 11 dicembre 2000, n. 15592, Foro it., 2001, I, 3274). La natura contenziosa del credito

non comporta necessariamente, tuttavia, la sua inesigibilità ai fini dell’iscrizione

in bilancio; né il fatto che il credito sia stato successivamente pagato basta a

dimostrare l’illegittimità della svalutazione operata ex ante sul presupposto della

sua dubbia esigibilità (Trib. Milano 3 settembre 2003, Società, 2004, 1016).

A differenza che per i crediti, la legge non detta alcun criterio di valutazione per l’iscrizione in bilancio dei debiti, i quali, perciò, vanno sempre iscritti al

loro valore nominale.

114

Renato Rodorf

Vanno comunque iscritti in bilancio solo i debiti per obbligazioni già esistenti (Trib. Milano 5 gennaio 1981, Giur. comm., 1981, 11, 458), ma la natura

controversa di un debito afferente per competenza ad un determinato esercizio

non basta, da sola, a giustificare l’omessa menzione di quel debito nel relativo

bilancio o almeno l’istituzione di un apposito fondo destinato a fronteggiare il

rischio di una futura escussione (cfr. Trib. Genova 13 luglio 1992, Società, 1993,

501; Trib. Milano 3 dicembre 1984, ivi, 1985, 409). Perciò si è giudicata illegittima la mancata contabilizzazione di un debito risarcitorio, sub iudíce, ma praticamente certo e stimabile in somma ingente; e si è stimato che tale illegittimità

non sia eliminata neppure dall’esistenza di un generico “fondo rischi diversi”,

se questo appaia inadeguato all’entità del debito e sia illustrato nella relazione

degli amministratori in modo vago e reticente (App. Milano 27 settembre 1991,

Società, 1992, 53).

Si è però anche sostenuto che i rischi derivanti da liti passive non possono

trovare posto nel c.d. “sistema principale” di bilancio, bensì in uno di quei sistemi supplementari dei quali fanno parte i conti d’ordine (in tal senso Trib. Napoli

24 febbraio 2000, ivi, 2000, 1474). E si è affermato che l’esistenza di controversie

in corso con ex dipendenti che abbiano impugnato il licenziamento non è motivo

sufficiente per appostare in bilancio debiti futuri quando la soccombenza della

società, con esborsi di eventuali somme, non sia prevedibile quale conclusione

fisiologica della controversia Cass. 29 aprile 1994, n. 4177, cit.).

Sì consìderi, comunque, che per i debiti di esistenza soltanto probabile, o

dei quali siano ancora indeterminati l’ammontare o la data di scadenza, l’art.

2424-bis, terzo comma, cc. prevede espressamente l’iscrizione in bilancio di un

apposito fondo di accantonamento.

Con particolare riferimento ai debiti derivanti da mutui ipotecari – ma il

principio affermato parrebbe estensibile ad ogni genere di debito – la giurisprudenza ha puntualizzato che non è illegittima l’iscrizione del debito per il solo

ammontare del capitale residuo, e non anche per interessi futuri, giacché il debito per interessi matura anno per anno (App. Milano 5 novembre 1993, cit; e

Trib. Milano 10 ottobre 1991, Società, 1992, 665).

Del criterio di iscrizione del debiti in valuta estera si è già detto, incidentalmente, parlando delle attività in valuta.

115