ARCA FOCUS

ARCA FOCUS

Outlook

dei mercati

II Trimestre 2017

Il presente documento ha semplice scopo informativo.

Il presente documento ha semplice scopo informativo.

1

ARCA FOCUS

Indice

Outlook di lungo periodo

Mercati Azionari 3

Outlook di lungo periodo

Mercati Obbligazionari 4

Outlook di medio periodo

Opportunità e rischi 5

Outlook di medio periodo Prospettive dei Mercati 6

Approccio Metodologico

8

Glossario

9

Il presente documento ha semplice scopo informativo.

Il presente documento ha semplice scopo informativo.

2

ARCA FOCUS

Outlook di lungo periodo

Mercati Azionari

Fair Value

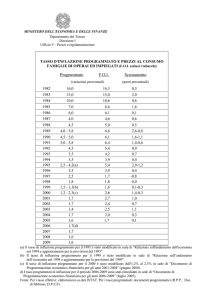

Il rapporto Prezzo/Utile di

Shiller per il mercato statunitense cresce ancora rispetto

al trimestre precedente, pur

permanendo in un’area di

sostanziale neutralità rispetto

alle misure storiche. La dinamica dell’indicatore è funzione della buona performance

dei mercati che scontano favorevoli previsioni di crescita

degli utili aziendali. Tenendo

conto del perdurare della fase

espansiva del ciclo economico, dell’attuale livello dei tassi

di interesse e di una probabile politica fiscale espansiva si

può affermare che l’indicatore

resta compatibile con previsioni a medio termine (1-3 anni)

di stabilità/moderato apprezzamento del mercato azionario americano.

Fair Value

In Europa il rapporto Prezzo/

Utile di Shiller sale rispetto alle

ultime rilevazioni, ma continua

ad attestarsi al di sotto delle

medie storiche. L’incremento

del multiplo deriva dal buon

andamento dei mercati che beneficiano del miglioramento del

trend macroeconomico internazionale e delle conseguenti

attese di incremento dei profitti

aziendali. La conferma di tali

condizioni benigne costituisce

condizione fondamentale per

vedere pienamente espresso

il poteniale di apprezzamento che caratterizza i mercati

dell’area.

USA

Rapporto Prezzi/Utili di Shiller

50

45

40

Sopravvalutazione

35

Moderata Sopravvalutazione

30

25

20

Moderata Sottovalutazione

15

10

Sottovalutazione

5

0

1987

1992

1997

2002

2007

2012

2017

EUROPA

Rapporto Prezzi/Utili di Shiller

45

40

35

Sopravvalutazione

30

Moderata Sopravvalutazione

25

20

15

Moderata Sottovalutazione

10

Sottovalutazione

5

0

1987

1992

1997

Il presente documento ha semplice scopo informativo.

2002

2007

2012

2017

3

ARCA FOCUS

Outlook di lungo periodo

Mercati Obbligazionari

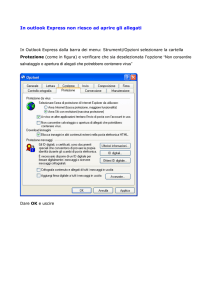

Corretta Valutazione

Il modello di “fair value” sviluppato internamente evidenzia che i

Titoli di Stato Americani sono ora

in linea con i livelli di mercato. La

ripresa procede a ritmo moderato,

l’inflazione è in progressiva ripresa e la Banca Centrale Americana

mostra comunque cautela nel ciclo

di normalizzazione della politica

monetaria anche se ha alzato i

tassi nel meeting di marzo ed ha rialzato di poco le previsioni sui tassi di politica monetaria prospettici.

Infine dopo la recente correzione

dei rendimenti, il mercato è meno

vulnerabile ad uno scenario in cui

l’inflazione dovesse accelerare leggermente.

GOVERNATIVO USA

Rendimenti%

10

8

6

4

2

0

2003

2005

2007

2009

Il modello di “fair value”, sviluppato internamente, evidenzia che i Titoli di Stato Tedeschi

sono in linea con le valutazioni

di mercato, date le nostre ipotesi

di crescita e inflazione di lungo

periodo e le ipotesi sulla politica monetaria particolarmente

espansiva della Banca Centrale

Europea. La politica monetaria

continuerà ad essere accomodante e i tassi rimarranno bassi

per un lungo periodo di tempo,

dunque è ipotizzabile che il premio al rischio rimanga negativo

fin tanto che l’inflazione non evidenzierà chiari segni di risalita.

I tassi, tuttavia, potrebbero risentire negativamente del potenziale rialzo dei rendimenti a lungo

termine negli Stati Uniti, anche

se il programma di acquisti della

Banca Centrale Europea potrebbe in parte controbilanciare questo effetto.

2013

2015

2017

-2

Rendimenti di mercato attesi (tasso a 5 anni tra 5 anni)

Premio per il Rischio

Corretta Valutazione

2011

Rendimenti di lungo periodo di “fair value”

GOVERNATIVO EUROPA “CORE”

Rendimenti%

7

6

5

4

3

2

1

0

-1

2003

2005

2007

2009

2011

2013

2015

2017

-2

Rendimenti di mercato attesi (tasso a 5 anni tra 5 anni)

Premio per il Rischio

Il presente documento ha semplice scopo informativo.

Rendimenti di lungo periodo di “fair value”

4

ARCA FOCUS

Outlook di medio periodo

Opportunità e rischi

OPPORTUNITÀ

MERCATI

La Banca Centrale Europea sta

attuando politiche particolarmente

espansive per evitare pressioni deflattive. Nella riunione di Marzo è

stato confermato l’attuale piano di

acquisti fino almeno a Dicembre

2017. Sono però sempre più necessarie riforme strutturali e politiche fiscali adeguate per dare una

spinta significativa alla crescita.

La crescita per il 2017 dovrebbe

attestarsi intorno a 1,8% per la

politica monetaria accomodante,

il miglioramento delle condizioni

di accesso al credito, la politica

fiscale non più restrittiva e il basso

prezzo del petrolio. Le previsioni

per il 2018 si attestano invece intorno al 1,7%.

La crescita continua ad essere trainata da una solida domanda interna. In particolare i consumi sono

supportati da una buona situazione del mercato del lavoro, dalla ripresa del mercato immobiliare, dal

basso prezzo del petrolio e dalla

bassa inflazione.

I fondamentali dei paesi emergenti sono complessivamente solidi

rispetto al passato; la crescita

economica è più bassa rispetto a

dieci anni fa ma resta migliore di

quella dei paesi avanzati. Inoltre

nel 2017 la crescita economica

sta ulteriormente accelerando. Il sentiero di normalizzazione della politica monetaria sarà lungo e

graduale ma procederà a ritmo più

rapido nel 2017. La Banca Centrale Americana ha infatti rivisto marginalmente al rialzo la traiettoria

dei tassi per il futuro.

Le metriche di indebitamento e di

bilancia commerciale verso l’estero

sono relativamente sotto controllo.

Il recupero dei prezzi delle materie

prime ha aiutato i paesi esportatori

(Russia e Brasile) ma non è tale da

danneggiare i paesi importatori

(India e Turchia).

Il processo di riforme strutturali

prosegue in particolare in Brasile

e Argentina e in più in generale

nei paesi di frontiera dove la collaborazione con il Fondo Monetario

Internazionale resta proficua.

La performance degli asset legati al Messico è stata fortemente

penalizzata dalla retorica protezionistica di Trump lasciando le

valutazione appetibili rispetto ai

fondamentali qualora alla parole

non seguissero i fatti.

RISCHI

Il tasso di crescita dell’inflazione

è stabilmente in territorio positivo.

È possibile che si verifichi una dinamica ancora crescente soprattutto a causa del contributo del settore energia anche se l’inflazione

generata dalla restante componente rimane contenuta.

La crescita è molto fragile sia per il

basso livello degli investimenti, sia

per le inferiori prospettive di crescita globale che implicano minori esportazioni. Tuttavia i rischi di

recessione sembrano più lontani,

anche se non assenti.

I paesi dell’area periferica sembrano aver rallentato nel loro processo

di riforme strutturali.

La divergenza delle politiche monetarie tra la Banca Centrale Europea

e quella Americana continuerà infine a focalizzare l’attenzione del

mercato.

Il rischio che le pressioni salariali inizino a materializzarsi ed a

spingere l’inflazione verso l’alto,

potrebbe spingere la Banca Centrale Americana a rialzare i tassi

di interesse.

Dato che ora l’economia è vicina

al tasso di occupazione di equilibrio di lungo periodo, è possibile

che uno stimolo di politica fiscale

generi un surriscaldamento dell’economia tale da favorire un’accelerazione del tasso di inflazione

piuttosto che del tasso di crescita

reale.

È infine possibile che la nuova

amministrazione metta in atto politiche protezionistiche che possano generare volatilità sui mercati

finanziari.

Il presente documento ha semplice scopo informativo.

La minaccia di protezionismo di

Trump incombe sull’economia mondiale e inevitabilmente sui paesi

emergenti, mettendone in discussione il modello di sviluppo economico.

La rinuncia al TTP, l’accordo commerciale tra i paesi del pacifico e gli

USA, lascia spazio alla Cina per subentrare agli USA quale leader del

processo di globalizzazione.

Il tema del rialzo dei tassi da parte

della FED è tornato attuale e nella

misura in cui i tassi fossero alzati più

velocemente di quanto ora scontato

dai mercati questo penalizzerebbe

la performance dei Paesi Emergenti.

L’incertezza politica è il rischio più

importante per alcuni paesi: il Venezuela continua a vivere in una situazione di disastro economico; la

Turchia è a rischio di una ulteriore

escalation nel conflitto politico con

l’Europa e militare con l’ISIS; il Sud

Africa potrà superare il peggioramento dei conti economici solo con

il successore di Zuma; paesi dell’Est

Europa sarebbero particolarmente

colpiti da una implosione dell’Unione Europea dovuta ai populismi che

potrebbero affermarsi nelle maggiori nazioni europee.

5

ARCA FOCUS

Outlook di medio periodo

Prospettive dei Mercati

OBBLIGAZIONARI

AZIONARI

ASSET CLASS

SINTESI

Azionario

Europa

=

Azionario

Nord America

=

Azionario

Paesi Emergenti

=

Azionario

Pacifico

=

Obbligazionario

Governativi Euro

=

Obbligazionario

Corporate Euro

=

Obbligazionario

High Yield

=

Obbligazionario

Paesi Emergenti

=

Obbligazionario

USA

=

COMMENTO

Le risultanze del modello di “fair value” sviluppato internamente indicano che i mercati europei iniziano

ad essere leggermente sopravvalutati. Le principali variabili macroeconomiche dell’area euro appaiono

in ripresa, inoltre le aspettative di crescita degli utili mostrano segnali di crescita. La bassa volatilità del

mercato tende a segnalare l’assenza di rischi percepiti, ma l’esito delle prossime elezioni francesi non è

affatto scontato. In questo quadro di riferimento si suggerisce un atteggiamento prudente.

Il mercato azionario USA inizia ad essere marginalmente sopravvalutato secondo alcune metriche

del modello interno di “fair value”. L’economia americana rimane solida. Il mercato ha già

metabolizzato ulteriori rialzi dei tassi di interesse e il Dollaro statunitense sembra essersi stabilizzato.

Complessivamente il giudizio risulta neutrale.

In un ottica di “fair value” i mercati azionari dei Paesi emergenti risultano complessivamente in linea

con le stime interne. Gli indicatori macro segnalano un moderato miglioramento delle condizioni

economiche dell’Area trainati anche da utili sensibilmente in crescita. Anche in funzione dei livelli

recentemente raggiunti, si suggerisce un allocazione neutrale.

Il modello di “fair value” sviluppato internamente per i Paesi dell’area del Pacifico segnala una corretta

valutazione dei mercati. Gli indicatori macroeconomici risultano in marginale crescita cosi come gli

utili. Il rafforzamento dello Yen potrebbe però impattare sui bilanci delle aziende giapponesi. In questo

quadro di riferimento si propone un posizionamento neutrale.

I rendimenti dei titoli di stato tedeschi sono in linea al loro valore di mercato, mantenendo l’ipotesi di

un premio per il rischio negativo collegato alla politica monetaria lungamente espansiva della Banca

Centrale Europea. La crescita è positiva ma moderata e l’inflazione, seppur in risalita, non offre

segnali di ripresa nella componente principale. Per questi motivi molto probabilmente i tassi a breve

rimarranno ancora bassi per un lungo periodo. I rendimenti sulle scadenze più lunghe, però, sono

più vulnerabili all’andamento globale dei tassi di interesse, anche se il programma di acquisto di titoli

da parte della Banca Centrale Europea dovrebbe contenere le eventuali fasi di volatilità. Con queste

prospettive preferiamo avere un atteggiamento prudente sulla duration.

Il modello di “fair value” sviluppato internamente fornisce un’indicazione di corretta valutazione degli

spread. Le politiche espansive della BCE, grazie al programma di acquisto di titoli Investment Grade

non finanziari, sono ormai pienamente incorporate nei prezzi e da adesso in avanti non ci si aspetta

ulteriori benefici da tale fattore. Infine dato il quadro di riferimento, l’extra rendimento offerto dai titoli

corporate investment grade è protettivo rispetto alle nostre stime di default rate ma è vulnerabile nei

casi in cui dovessero verificarsi shock di volatilità.

Il modello di “fair value” sviluppato internamente fornisce un’indicazione di corretta valutazione degli

spread. Da un punto di vista fondamentale permane un giudizio positivo sulle società europee la cui

leva è a livelli contenuti e le condizioni di accesso al credito dovrebbero essere più favorevoli grazie

alla politica della BCE. I premi di rendimento attualmente proteggono soltanto dal tasso di default atteso

ma non da eventuali shock di volatilità e, probabilmente legato a questo, cominciano ad arrivare i primi

deflussi dall’asset class soprattutto in dollari.

Il modello di “fair value” sviluppato internamente evidenzia che i mercati in hard currency sono

correttamente valutati anche se per gli emittenti meno rischiosi forse lo spread si è comunque ristretto

troppo. Restano le incertezze sul contesto geopolitico e le misure di politica estera e commerciale della

nuova presidenza statunitense. Unica nota positiva proviene dai flussi che continuano ad essere positivi

recuperando i deflussi di fine anno scorso.

Il modello interno di “fair value” indica che il mercato è ora in linea con le nostre aspettative. La

Banca Centrale Statunitense mantiene un atteggiamento cauto ma la normalizzazione della politica

monetaria continuerà nel 2017. Nel frattempo la ripresa procede con ritmo moderato, l’economia ha

ormai raggiunto il proprio tasso di piena occupazione e la dinamica di inflazione è in progressiva

ripresa. La nuova amministrazione inoltre potrebbe dar ulteriore supporto alla ripresa con un intervento

di politica fiscale. Ma dopo il recente aumento dei rendimenti, il mercato è ora meno vulnerabile ad

uno scenario in cui l’inflazione dovesse accelerare leggermente.

Il presente documento

ha semplice

scopo informativo.

Il presente

documento

ha semplice scopo informativo.

6

ARCA FOCUS

Outlook di medio periodo

Prospettive dei Mercati

ASSET CLASS

VIEW ARCA

1°°Trim. 2017

VIEW ARCA

2°°Trim. 2017

=

=

INVARIATA

Azionario

Nord America

=

=

INVARIATA

Azionario

Paesi Emergenti

=

=

INVARIATA

Azionario

Pacifico

=

=

INVARIATA

Obbligazionario

Governativi Euro

=

=

MIGLIORATA

Obbligazionario

Corporate Euro

=

=

INVARIATA

Obbligazionario

High Yield

=

=

Obbligazionario

Paesi Emergenti

=

=

Obbligazionario

USA

=

=

OBBLIGAZIONARI

AZIONARI

Azionario

Europa

Il presente

ha semplice scopo informativo.

Il presente documento ha

semplicedocumento

scopo informativo.

VARIAZIONE

INVARIATA

INVARIATA

MIGLIORATA

7

ARCA FOCUS

APPROCCIO

METODOLOGICO

OUTLOOK

DI LUNGO

PERIODO

L’analisi dell’outlook di lungo periodo è volta ad identificare eventuali condizioni

organiche di sottovalutazione/sopravvalutazione dei mercati azionari ed

obbligazionari.

Le analisi sono utili per scelte di investimento su orizzonti temporali di lungo

periodo (alcuni anni).

In particolare, per quanto concerne il mercato azionario, le analisi si basano

sull’andamento storico del rapporto Prezzo/Utile di Shiller*, diversamente, per il

mercato obbligazionario, le analisi si basano sul modello previsionale dei tassi di

interesse sviluppato internamente da Arca*.

OUTLOOK

DI MEDIO

PERIODO

L’outlook dei mercati è studiato da Arca su orizzonti temporali specifici in modo

da meglio identificare:

le opportunità strutturali, utili per decisioni di investimento di lungo periodo

come, ad esempio, l’asset allocation strategica all’interno dei piani di

accumulo previdenziali;

le opportunità di breve/medio periodo, utili per una allocazione tattica delle

Asset Class all’interno dei portafogli della clientela.

I due distinti livelli di analisi sono approfonditi nel outlook di lungo periodo e nel

outlook di medio periodo.

L’analisi dell’outlook di medio periodo è volta ad identificare eventuali condizioni

contingenti di sottovalutazione/sopravvalutazione dei mercati (azionari ed

obbligazionari) rispetto alle attese di consensus. Le analisi sono utili per scelte di

investimento di breve/medio periodo (alcuni mesi).

Le analisi in questo caso si basano, tra le altre cose, su:

analisi del rapporto Prezzo/Utile di consensus*;

stime dei tassi di crescita delle economie e dell’inflazione;

politiche monetarie delle Banche Centrali.

*Maggiori dettagli sulle metodologie di analisi sono riportati nel Glossario.

Il presente documento ha semplice scopo informativo.

8

ARCA FOCUS

MODELLO

PREVISIONALE

DEI TASSI

RAPPORTO

PREZZO/UTILE

GLOSSARIO

Il rapporto tra i prezzi e gli utili di un azione e/o indice permette di confrontare il valore

di un azienda/indice di mercato con gli utili che l’azienda è in grado di generare. In altre

parole il rapporto indica il numero di anni necessari per ripagare il prezzo dell’azione/

indice con gli utili. Il rapporto viene generalmente utilizzato per valutare la convenienza

di una azione/mercato. A parità di condizioni infatti maggiore è il valore del rapporto

minore è la convenienza dell’investimento.

Il rapporto Prezzo/Utile può essere calcolato in diversi modi. Il metodo più diffuso è quello

di confrontare il prezzo dell’azione con gli utili futuri previsti, tuttavia questo metodo di

valutazione è fortemente influenzato sia dalle previsioni degli analisti sugli utili (analisi di

consensus) sia dal business cycle.

Durante periodi di forte espansione economica gli utili delle aziende tendono a crescere,

diversamente, durante i periodi di recessione economica gli utili tendono a contrarsi.

Pertanto il contesto economico di riferimento influisce in misura sostanziale sul valore

assoluto dell’indice.

Per neutralizzare questi effetti e catturare le effettive condizioni strutturali di sovra-valutazione

e/o sotto-valutazione dei mercati azionari in Arca abbiamo deciso di utilizzare il rapporto

Prezzo/Utile di Shiller. L’indicatore viene calcolato rapportando il prezzo dell’indice con

la media degli utili storici, rivalutati per l’inflazione, dei 10 anni precedenti.

In questo modo si riescono a sterilizzare gli effetti collegati:

sia alle previsioni degli analisti, in quanto il rapporto si basa solo su valori storici di utili;

sia all’andamento del contesto economico specifico, in quanto nel rapporto viene

utilizzata la media degli utili degli ultimi 10 anni, considerando pertanto l’intero ciclo

economico caratterizzato sia da momenti di espansione sia da momenti di recessione.

Per identificare condizioni strutturali di sovra-valutazione/sotto-valutazione dei mercati si

può pertanto semplicemente confrontare il valore puntuale dell’indice di Shiller rispetto ai

valori assoluti medi storici dell’indice stesso, utilizzando le seguenti metriche di riferimento:

area di “fair value”: valori dell’indice di Shiller che presentano valori sostanzialmente in

linea con la media storica;

area di Sopravvalutazione/Sottovalutazione: valore dell’indice di Shiller che

presentano valori significativamente superiori/inferiori alla media storica.

Il modello proprietario di Arca utilizzato per le previsioni sui tassi di interesse collega

le stime di crescita dell’economia con la struttura della curva dei tassi. In particolare

i rendimenti obbligazionari di lungo periodo rispecchiano le previsioni di crescita

nominale dell’economia (che dipende dal potenziale di crescita del sistema economico

e dalle aspettative inflazionistiche di lungo periodo) e un premio al rischio per l’incertezza

relativa a tali previsioni.

Il modello pertanto, partendo dalle previsioni di crescita del Prodotto Interno Lordo e

dell’inflazione di lungo periodo, determina il livello di equilibrio dei tassi di lungo periodo

(tassi di “fair value”) ed il premio per il rischio osservabile sul mercato, calcolato come

differenza tra i tassi di mercato e quelli di “fair value”. Dal confronto tra il premio al rischio

osservato e il suo valore medio storico si possono determinare le condizioni strutturali

di sopravvalutazione/sottovalutazione del mercato obbligazionario.

In particolare il mercato obbligazionario:

risulta Sopravvalutato, quando il premio per il rischio osservato sul mercato è

sensibilmente inferiore a quello medio storico;

risulta nell’area di “fair value” quando il premio per il rischio osservato sul mercato

è sostanzialmente in linea con i valori storici;

risulta Sottovalutato quando il premio per il rischio osservato sul mercato è sensibilmente

superiore ai valori storici.

Il presente documento ha semplice scopo informativo.

9

ARCA FOCUS

Il presente documento ha semplice scopo informativo.

Il presente documento ha semplice scopo informativo.

10