Stima del valore di trasformazione utilizzando la funzione di stima. Il Market Comparison Approach a tabella dei dati ridotta

*Maurizio d’Amato

97

Stima del valore di trasformazione

utilizzando la funzione di stima.

Il Market Comparison Approach

a tabella dei dati ridotta

DOI: 10.14609/Ti_1_15_6i

Parole chiave: Valore di trasformazione, extraction method, investment property under costruction,

valore corrente, market comparison approach.

Abstract Il contributo propone l’utilizzo di una rielaborazione dell’uso del Market Comparison Approach

per la determinazione del valore di beni immobili che sono stati oggetto di una trasformazione. Esso è

focalizzato sulla determinazione valore di un bene immobile in seguito a una trasformazione finalizzato

alla determinazione del valore di un suolo nell’ambito dell’applicazione dell’extraction method. I risultati,

basati su dati di compravendita e riferiti a un caso reale in provincia di Bari, possono essere estesi

anche alla valutazione degli immobili in costruzione e alla determinazione del valore di beni immobili in

costruzione (investment property under construction) con il metodo del valore futuro.

INTRODUZIONE

Nella pratica professionale estimativa può essere ricorrente determinare il valore di suoli che sono

suscettibili di una trasformazione immobiliare. A tal fine l’estimatore ha una pluralità di tecniche

estimative a sua disposizione per determinare il più probabile valore di trasformazione dei suoli. Gli

Standard internazionali (Ciuna, 2010) ammettono i procedimenti Market Oriented basati sulla ricerca

dei dati di mercato comparativi, l’Allocation Method basato sull’utilizzo della percentuale da applicare al

valore del bene alla fine della sua trasformazione (rapporto mercantile di permuta), l’Extraction Method

basato sul metodo del valore di trasformazione che deriva il valore del suolo dalla differenza fra il

valore del bene ottenuto alla fine del processo di trasformazione e i costi necessari alla trasformazione

e le metodologie reddituali basate sulla capitalizzazione del prezzo dell’uso del suolo. In questo

contributo l’attenzione sarà focalizzata sulla previsione del valore del bene oggetto della

trasformazione nell’ambito dell’applicazione dell’Extraction Method. Quindi si affronterà non il problema

della formulazione del giudizio di valore del suolo nel suo complesso, ma una parte di esso costituita

dalla previsione del valore del bene che deriva dalla trasformazione del suolo. Normalmente, il predetto

problema è esemplificato attraverso l’applicazione sic et sempliciter della prevedibile incidenza di

prezzi unitari. Il contributo è organizzato come segue: nel paragrafo che segue ci sarà un breve

richiamo ai concetti introduttivi finalizzati all’applicazione dell’ extraction method nei processi di

valutazione. Nel paragrafo successivo si proporrà un metodo per la determinazione del valore del bene

oggetto di trasformazione utilizzando la funzione di stima (Simonotti, 2003). Nel penultimo paragrafo

sarà evidenziata un’applicazione del predetto metodo. L’ultimo paragrafo offrirà delle possibili

conclusioni.

* Professore associato di Estimo del Politecnico di Bari – DICATECh.

98

Maurizio d’Amato

SUL VALORE DI TRASFORMAZIONE

Fra le tecniche proposte in questo contributo, si focalizzerà l’attenzione sulla determinazione del valore

del suolo attraverso la differenza fra il valore dei beni che sono oggetto di trasformazione e i costi

necessari a sostenere la predetta trasformazione ( extraction method). In termini formali, la predetta

differenza può assumere diverse espressioni in relazione alle condizioni in cui la trasformazione

avviene. Ad esempio, il valore del suolo, nell’applicazione dell’ extraction method, può essere definito

dalla Formula 1 che segue, come semplice differenza fra il valore del bene alla fine del processo di

trasformazione e i relativi costi:

V VBT K T

(1)

In essa V è il valore del suolo da stimare, VBT è il valore del bene oggetto di trasformazione, KT è

l’ultimo termine e indica i costi di costruzione necessari alla trasformazione edilizia. La finalità di questo

studio sarà concentrata sulla formulazione di un giudizio di valore motivato per la determinazione del

termine VBT La predetta formula può modificarsi come segue nella Formula 2, in presenza di corpi di

fabbrica che richiedano di essere demoliti prima del processo di edificazione. In tal caso, si potrà

scrivere:

.

V VBT KT K D

(2)

In essa V è il valore del suolo da stimare, VBT è il valore del bene oggetto di trasformazione, KT indica i

costi di costruzione necessari alla trasformazione edilizia, mentre KD è costituito dai costi di

demolizione del corpo di fabbrica da abbattere prima di eseguire la trasformazione. Nel caso in cui le

demolizioni possano comportare dei recuperi, l’iniziale Formula 2 viene ulteriormente modificata nella

Formula 3 che segue:

V = [VBT + (u + m)] - KT - KD

(3)

In essa V è il valore del suolo da stimare, VBT è il valore del bene alla fine del processo di

trasformazione, KT indica i costi di costruzione necessari alla trasformazione edilizia, KD è costituito dai

costi di demolizione degli eventuali edifici da abbattere per eseguire la trasformazione, mentre i termini

u e m rappresentano rispettivamente: il mancato smaltimento di residui di lavorazione che sono

impiegati nuovamente; i proventi ottenuti dalla vendita di eventuali parti ottenute dalla demolizione. La

Formula 3 segue lo schema logico della stima a sito e cementi (Forte, 1968, p.275). Le formule sono

presentate in maniera concettuale e semplificata. Nella pratica professionale devono essere soggette

agli adeguamenti necessari, per rendere omogenee le somme dal punto di vista finanziario. Uno dei

problemi dell’applicazione delle formule esposte è la previsione del termine VBT ricorrente nelle

Formule 1, 2, e 3. Su questo termine si concentrerà la proposta metodologica di questo contributo. Il

termine VBT ha una triplice dimensione. La prima di carattere quantitativo monetario, costituito dalla

previsione del valore che deriva dal collocamento dei beni immobili che sono prodotti nel processo di

produzione edilizia. La seconda è costituita dai tempi necessari al completamento dell’iter autorizzativo

che serve per far partire il processo di trasformazione. La terza è costituita dai tempi necessari alla

costruzione del bene oggetto di trasformazione. La determinazione dei tempi necessari alle

trasformazioni può essere effettuata con diverse metodologie. Fra le altre ricordiamo, un recente

contributo (d’Amato, 2013) costituito dalla computazione del rapporto strumentale τ, particolarmente

indicato in contesti con un numero limitato di informazioni. Le tre dimensioni hanno un’influenza diretta

sull’utilizzo operativo delle Formule 1, 2 e 3 sia in sede di valutazione del suolo (attività di appraising), sia

Stima del valore di trasformazione utilizzando la funzione di stima. Il Market Comparison Approach a tabella dei dati ridotta

99

in sede di definizione del valore di investimento (attività di counseling). Normalmente, la previsione di un

valore di collocamento del bene oggetto della trasformazione è basata sulla determinazione di prezzi

unitari originati da “interviste a operatori”, oppure, nel migliore dei casi, si procede a un’analisi di

regressione cercando di individuare la funzione di stima che meglio interpreti e modelli il comportamento

di mercato. La prima delle soluzioni sconta la limitatezza delle fonti e le incertezze dei risultati che sono,

talvolta, contraddittori. D’altro canto, l’applicazione della regressione multipla richiede l’impiego di un

numero cospicuo di dati che potrebbero essere di difficile reperimento. Infatti, il mercato potrebbe avere

un numero ridotto di compravendite disponibili, oppure averne un numero significativo, ma in segmenti di

mercato non prossimi a quello del bene oggetto di trasformazione. Non è male ricordare che la parziale

emersione dei dati immobiliari, avvenuta con la riforma introdotta dalla legge 266/2005, non

necessariamente comporta che i dati siano disponibili in quantità significative dove ci si auspica che

servano. Uno degli aspetti del carattere previsionale della stima immobiliare è proprio costituito dalla

irripetibilità dell’osservazione immobiliare nel tempo e nello spazio. L’estimatore, diversamente dal fisico o

dal chimico, non ha il potere di replicare l’osservazione di cui si avvale per le sue previsioni. La natura

previsionale del giudizio di valore lo costringe a operare hic et nunc, con le informazioni a lui disponibili al

momento della valutazione. La sua unica possibilità è l’affinamento metodologico per effettuare le migliori

inferenze possibili dai dati a sua disposizione. Il problema può essere affrontato facendo riferimento alle

tecniche estimative disponibili adattate al caso in specie. Il prossimo paragrafo ne proporrà una.

DETERMINAZIONE DI V B T ATTRAVERSO LA FUNZIONE DI STIMA

IL MARKET COMPARISON APPROACH A TABELLA DEI DATI CORTA

La funzione di stima è una relazione matematica che lega una variabile dipendente costituita dal

prezzo alle sue caratteristiche nello specifico segmento immobiliare (Fregonara et al., 2013), secondo

la relazione indicata nella Formula 4 che segue:

P L0 p1' x1 ...p'n x n

(4)

Nella Formula 4 il termine P è il prezzo, il termine L0 è la variabile localizzativa, i termini p’j rappresentano i

prezzi marginali e xi la misurazione quantitativa delle caratteristiche. Adattando la predetta funzione di

stima al caso estimativo in questione, l’obiettivo di questo contributo è la definizione del valore del bene

alla fine del processo di trasformazione VBT per poter applicare la Formula 1 (extraction method). Quindi,

si cercherà di individuare la funzione indicata nella Formula 5 che segue:

VBT L0 p1' x1 ...p'n x n

(5)

Nella Formula 5 il termine VBT è il valore del bene oggetto di trasformazione, il termine L0 è la variabile

localizzativa, i termini p’j rappresentano i prezzi marginali e xi la misurazione quantitativa delle

caratteristiche. In questo caso, si propone la determinazione del valore del bene oggetto di

trasformazione VBT attraverso l’applicazione di un market comparison approach che poggi su un

numero ridotto di informazioni disponibili al momento della formulazione del giudizio di valore. Da un

punto di vista concettuale, il market comparison approach è pari alla sottrazione membro a membro

rispetto alla Funzione 4, avente la variabile dipendente ignota, di un’altra funzione di stima di prezzo

dipendente e caratteristiche note e ricadente nello stesso segmento di mercato.

Per cui dalla Formula 4 si passa alla Formula 6 riportata di seguito:

VS PA L0 L0 p1' (xS,1 x A,1) ... p'n (x S,n x A,n )

(6)

100

Maurizio d’Amato

In essa, la prima parte della formula è costituita dalla differenza fra il valore oggetto di ricerca VS o subject

e il comparabile di prezzo noto PA (comparable). Al secondo membro si trova la variabile localizzativa,

che si annullerà in quanto il bene oggetto di stima e il comparabile ricadono nello stesso segmento di

mercato. Gli aggiustamenti saranno determinati attraverso il prodotto fra i prezzi marginali, che sono

identici nello stesso segmento di mercato, e la differenza nelle caratteristiche fisiche (elements of

comparison). Il valore del subject sarà quindi determinato attraverso la Formula 7 che segue:

VS PA L0 L0 p1' (xS,1 x A,1) ... p'n (x S,n x A,n )

(7)

In essa, il primo membro della Formula è costituito dal valore VS o subject. Esso sarà determinato

attraverso il valore del comparabile di prezzo noto PA (comparable) modificato dagli aggiustamenti,

costituiti dal prodotto fra i prezzi marginali e le relative differenze nelle caratteristiche fra il subject e il

comparabile oggetto di stima. In prima analisi, conoscendo le caratteristiche progettuali del bene che si

prevede di realizzare, le caratteristiche di beni collocati in zona di recentissima costruzione che ricadano

nello stesso segmento di mercato, si potrebbe essere tentati dalla definizione di un market comparison

approach fra i prezzi dei comparabili noti e le caratteristiche del presumibile oggetto che sarà realizzato.

Tuttavia, il processo comparativo, in questo caso, sarebbe particolarmente arduo. Esso consisterebbe in

un confronto fra un bene che arriverà sul mercato a un istante successivo rispetto a quelli costruiti e di

recente collocamento. Un altro problema del predetto confronto è costituito dal fatto che mentre per il

comparabile le caratteristiche (elements of comparison) sono definite da una transazione in essere o

conclusa, nel caso dell’immobile che si costruirà, le informazioni possono essere desumibili solo dalla

natura della destinazione urbanistica o, meglio, dai dettagli di un progetto preliminare o esecutivo che

rappresenta la trasformazione che si potrebbe effettuare. Da qui nasce l’esigenza di superare la

comparazione diretta fra un bene che esiste ed è stato collocato, e uno che è contingente, ovvero si potrà

realizzare se si deciderà di investire. La comparazione potrebbe avvenire utilizzando i comparabili per

individuare una funzione di stima che possa basarsi sui pochi dati disponibili. La funzione di stima che

sarà ricavata attraverso un “MCA a tabella dei dati ridotta” sarà impiegata per la previsione del valore del

bene oggetto di trasformazione VBT. In un segmento di mercato residenziale con il valore del bene

oggetto di trasformazione si intendono le unità immobiliari residenziali che si possono realizzare su di un

suolo. Il metodo proposto si articola in tre fasi. Nella prima viene realizzato un Market Comparison

Approach la cui finalità non è la stima di un bene immobile ma l’individuazione di una funzione di stima.

Una volta determinati i prezzi marginali, desunti attraverso l’esame dei dati comparabili, si determinerà

una funzione lineare. Ovviamente, la forma deve essere scelta dal valutatore che, nell’applicazione

empirica può anche selezionare forme differenti da quella meramente lineare, per volgersi a relazioni non

lineari o linearizzabili. Nel caso specifico si adotterà una funzione lineare come nella consueta

applicazione del Market Comparison Approach. Dopo aver computato i prezzi marginali, essi saranno

applicati agli stessi elementi del campione al fine di procedere alla determinazione di un valore derivato

dalla funzione di stima VFUNZ STIMj per ognuno dei comparabili rilevati. Quest’ultimo valore sarà pari a

quanto riportato nella Formula 8 che segue:

VFUNZSTMj L0 p1 x1 ... pn xn

(8)

In essa, la prima parte della formula è costituita dal valore VFUNZ STIMj o valore della funzione di stima

che sarà determinato dal prodotto fra le caratteristiche del bene e i prezzi marginali derivati dalla

relativa analisi sul campione. Il peso della variabile localizzativa sarà individuato in maniera residuale

Stima del valore di trasformazione utilizzando la funzione di stima. Il Market Comparison Approach a tabella dei dati ridotta

101

attraverso la differenza fra il prezzo rilevato del comparabile Pj e il valore derivato dal prodotto fra i

prezzi marginali delle caratteristiche rilevate e le caratteristiche del singolo comparabile VFUNZ STIMj. In

questa maniera, si simulerà il ruolo svolto nei modelli edonici dalla costante di regressione. La variabile

localizzativa sarà, quindi, quantificata come nella Formula 9 che segue:

Pj VFUNZSTMj L0

(9)

Nella Formula 9 Pj è il prezzo del j-mo comparabile rilevato dal mercato, VFUNZ STIMj deriva

dall’applicazione della funzione di stima come prodotto fra le caratteristiche e i prezzi marginali al

medesimo comparabile. In ambito applicativo è ricorrente osservare come questa differenza L0 sia

variabile nel campione di riferimento. A questo punto sarà completata la determinazione della funzione

di stima. Nella seconda fase si accerterà che i valori derivanti dalle funzioni di stima VFUNZ STIMj non

siano troppo discosti fra loro. In questa fase di controllo si propone un valore di divergenza percentuale

fra il massimo e il minimo dei valori derivanti dalle funzioni di stima VFUNZ STIMj non superiore al 10%, in

analogia a quanto avviene per la verifica dell’errore percentuale nel Market Comparison Approach.

Superata la seconda fase di controllo, si applica la funzione di stima alle caratteristiche progettuali

ricorrenti in zona o, meglio ancora alle caratteristiche previste dal progetto che è stato approvato per lo

specifico suolo a destinazione immediata edificatoria. In questa terza fase si otterrà non solo la

funzione di stima ma anche il valore dei beni che sono oggetto di trasformazione. E’ intuibile come la

finalità di questa analisi possa anche fermarsi alla sola determinazione della funzione di stima che

potrebbe chiarire il peso di una variabile o l’incidenza di una di esse rispetto alle altre. Con le cautele

del caso, il metodo potrebbe essere utilizzato per la determinazione di una funzione di stima in contesti

in cui le informazioni siano ridotte. L’applicazione illustrata nel paragrafo che segue può offrire un

ulteriore contributo alla comprensione del metodo.

UN’APPLICAZIONE IN PROVINCIA DI BARI

In un paese della provincia di Bari si è testata la procedura proposta sul segmento di mercato

immobiliare delle villette a schiera. In questo contesto, sono state rilevate tre transazioni immobiliari

nell’immediata prossimità di un suolo a suscettività edificatoria da stimare e avente medesima

destinazione. I tre comparabili erano costituiti da immobili di recentissima costruzione e collocamento.

L’applicazione del Market Comparison Approach nella sua forma indicata nella Formula 6 era

interdetta dalla semplice constatazione che i comparabili erano unità immobiliari realizzate, mentre il

bene su cui si doveva formulare un giudizio di valore era un bene contingente, la cui esistenza era

dipendente dalla decisione di un investimento (stato del mondo). Non avendo la disponibilità sufficiente

di dati per eseguire una regressione multipla e rifiutando il principio per cui è possibile utilizzare “pareri”

su prezzi unitari, spesso discordi, si è utilizzato metodo del Market Comparison Approach a tabella dei

dati ridotta, al fine di definire la funzione di stima che sottende l’analisi dei comparabili nell’area e nel

segmento di mercato di riferimento. Il suolo considerato era a suscettività immediata edificatoria. Dal

calcolo della volumetria si evinceva come possibile la realizzazione di 8 unità immobiliari aventi una

tipologia approssimabile a quella dei comparabili rilevati. Peraltro, in zona la destinazione prevalente è

costituita da villette a schiera.

102

Maurizio d’Amato

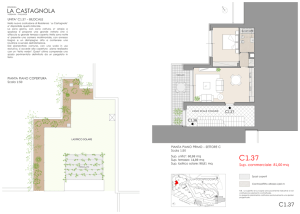

Sono stati rilevati tre comparabili di recente costruzione e collocamento le cui caratteristiche sono state

indicate nella Tabella 1 dei dati con le lettere A, B e C:

PRZ

DAT

SUP

SUB

SUE

IMP

A

€ 210.000

2

90

4

20

1

B

€ 220.000

1

95

4

15

1

C

€ 215.000

3

100

8

25

0

Tabella 1 I dati del MCA a prezzi marginali

Nella Tabella 1 indicata di sopra si noteranno anche le caratteristiche prese in considerazione, ovvero

il PRZ o prezzo misurato cardinalmente in euro. La data è stata computata retrospettivamente e

cardinalmente in mesi dal momento della rilevazione del prezzo al momento della stima. La terza

caratteristica è la SUP ovvero la superficie principale distribuita su due livelli misurata cardinalmente

con i metri quadrati, la quarta caratteristica è la SUB ovvero la superficie di un piccolo balcone

posizionato al piano superiore misurata anch’essa cardinalmente con i metri quadrati, mentre la quinta

variabile è la SUE o superficie esterna pertinenziale della villetta. L’ultima variabile IMP indica impianti

di condizionamento ed è misurata in maniera dicotomica e stimata al più probabile valore di costo di

riproduzione deprezzato. La finalità di questo procedimento non è la stima di uno specifico bene

immobile esistente ma l’individuazione, attraverso un ridotto numero di osservazioni, della funzione di

stima introdotta con la Formula 6. La definizione di tabella ridotta indica una dimensione della tabella

dei dati più piccola in seguito alla eliminazione della colonna del subject. Essa sarà utilizzata per

approssimare il valore del bene prodotto alla fine della trasformazione. Segue quindi la determinazione

dei prezzi marginali. Quindi, per quanto riguarda la data, il suo prezzo marginale viene computato

retrospettivamente in mesi. La Tabella 2 ne determina il relativo prezzo marginale:

p(DAT)

s. riv mens

-0,01

P(DAT)

-0,00083

Tabella 2 Determinazione del prezzo marginale della DATA

La variabile data manterrà un segno negativo anche nell’applicazione del Market Comparison

Approach a tabella dati ridotta perché l’andamento dei prezzi nel futuro è prevedibilmente

negativo. Ovviamente, se l’andamento dei prezzi nel futuro fosse stato pos itivo, il segno della

variabile data sarebbe stato l’inverso garantendo un incremento dei valori proiettati al termine

dell’intervallo di tempo di collocamento (Salvo et al. , 2014). Il prezzo marginale della SUP

(superficie principale) è computato facendo riferimento al più piccolo dei prezzi medi o prezzi

unitari rilevati (Simonotti,1997) in quanto tutte e tre le osservazioni ricadono nello stesso

segmento di mercato. Per la sua determinazione, si farà riferimento al quarto teorema mercantile

(Simonotti, 2006) come riportato nella Tabella 3 seguente:

p(SUP )

A

p(SUP )

p(SUP )

B

C

€ 2.306,17

€ 2.291,75

€ 2.108,76

p(SUP)

€ 2.108,76

Tabella 3 Determinazione del prezzo marginale della Superficie Principale (SUP)

Stima del valore di trasformazione utilizzando la funzione di stima. Il Market Comparison Approach a tabella dei dati ridotta

103

Il prezzo marginale della SUB (superficie balconi) è computato facendo riferimento al prodotto fra il

prezzo marginale della superficie principale e il relativo rapporto mercantile π rilevato nel segmento di

mercato pari a 0,2, come indicato nella Tabella 4 seguente:

π

P(SUP)

0,2

p(SUB)

€ 2.108,76

€ 421,75

Tabella 4 Determinazione del prezzo marginale della Superficie Balconi (SUB)

La superficie esterna è anch’essa quantificata autonomamente attraverso un prezzo marginale, rilevato

da operatori del settore come riportato nella Tabella 5 seguente:

p(SUE)

30 €

P(SUE)

€ 30,00

Tabella 5 Determinazione del prezzo marginale della Superficie Esterna (SUE)

Nel computo delle superfici è stato supposto un rapporto di posizione approssimabile all’unità. Il prezzo

marginale degli impianti IMP si determina attraverso il costo di riproduzione deprezzato dell’impianto.

a

Nella Tabella 6 sotto indicata t è la durata della vita economica dell’impianto dal momento della sua

u

installazione, t è la durata economica totale del bene, KN è il costo di riproduzione a nuovo

dell’impianto. Il deprezzamento è stato computato in maniera lineare:

P(IMP)

tA 2

KN

€ 10.000,00

P(IMP)

tP 20

9.000 €

Tabella 6 Determinazione del prezzo marginale degli impianti (IMP)

Ai fini della determinazione del prezzo marginale non si considererà il deprezzamento ma soltanto il

costo di riproduzione. Il che evidenzia un’ulteriore differenza fra l’MCA e l’MCA a tabella ridotta. A

questo punto è possibile riportare la tabella di valutazione del Market Comparison Approach a tabella

dei dati ridotta. In essa si possono riconoscere i valori computati applicando i prezzi marginali alle

caratteristiche dei comparabili che non considerano la variabile localizzativa:

PRZ

DAT

A

€

B

SUP

2

210.000,00

90

SUE

20

SUB

IMP

4

1

€ 350,00

€

€ 1.687,01

189.788,39

€ 600,00

€ 10.000,00

€

€

1

220.000,00

95

4

15

1

C

€ -183,33

€

€ 1.687,01

200.332,19

€ 450,00

€ 10.000,00

€

€

3

215.000,00

100

8

25

0

Tabella 7201.725,39

Valutazione del Market Comparison Apprach

a tabella dei dati ridotta

212.285,86

€ -537,50

€

€ 3.374,02

210.875,98

€ 750

€

21.4462,50

Nella Tabella 7, la prima colonna riprende le caratteristiche selezionate, nella seconda colonna

vengono riportate le caratteristiche dell’immobile comparabile A, nella terza colonna viene evidenziato

il prodotto per ogni riga fra i prezzi marginali individuati nella tabelle da 2 a 6 per le relative

caratteristiche dell’immobile A. L’ultima riga della terza colonna riporta il valore stimato di A

considerando la somma fra gli aggiustamenti. Si noti che, in questa fase, la variabile localizzativa non è

104

Maurizio d’Amato

stata ancora computata. Lo stesso procedimento sarà effettuato per il comparabile B nella quarta e

quinta colonna e per l’immobile C nella sesta e settima colonna. Una verifica con la divergenza

percentuale fra tutti i valori stimati del campione definirà l’accettabilità del campione selezionato. Infatti,

considerando la Formula 10 di sotto:

d

VMAX VMIN 214.462,250€ - 201.725,39€

0,0631 10%

VMIN

201.725,39€

(10)

La soglia del 10% proposta per il Market Comparison Approach a tabella dei dati ridotta è più larga di

quella del 5% prevista per il MCA perché ci si trova fronte a un prezzo i cui aggiustamenti non

contemplano la variabile localizzativa.

Nella elaborazione della Tabella 7 si può anche fare ricorso alla integrazione fra la tabella della

valutazione del Market Comparison Approach a tabella ridotta ed eventualmente un sistema di stima

per le variabili inaestimabilis.

Conoscendo tutti i e tre i VFUNZ STIMj si procederà a determinare la variabile localizzativa applicando la

relazione indicata nella Formula 9 del precedente paragrafo. Pertanto, si avrà:

Prezzi

V funz. stima

Prezzo – V funz. stima = L0

d

€ 210.000,00

€ 201.725,39

€ 8.274,61

0,0410

€ 220.000,00

€ 212.285,86

€ 7.714,14

0,0363

€ 215.000,00

€ 214.462,50

€ 537,50

0,0025

€ 5.508,75

Tabella 8 Valutazione del MCA determinazione variabile localizzativa

Alcune considerazioni sono possibili. Innanzitutto, la variabile localizzativa presenta un segno positivo per

tutte e tre le osservazioni con una sostanziale vicinanza fra la prima e la seconda osservazione. La terza

evidenzia una variabile localizzativa più piccola. La media aritmetica approssima il calcolo del prezzo

marginale della localizzazione che è pari a 5.508,75 €. L’ultima colonna evidenzia la divergenza

percentuale fra ogni singolo prezzo rilevato e la funzione di stima priva della variabile localizzativa

calcolata. Si noti che tutte le divergenze in valore assoluto sono al di sotto della soglia del 5%. Basandoci

sui risultati della Tabella 8 e su quelli delle tabelle che vanno dalla 2 alla 6, è possibile quantificare una

funzione di stima nello specifico segmento di mercato riportato di sotto nella Tabella 9 che segue:

ACR

LOC

DAT

SUP

SUB

SUE

IMP

CARATTERISTICA

LOCALIZZAZIONE

DATA

SUP. PRINCIALE

SUP. BALCONI

SUP. ESTERNA

IMP

PREZZO MARGINALE

€ 5.508,75

-0,00083

€ 2.108,76

€ 421,75

€ 30,00

€ 10.000,00

Tabella 9 Prezzi marginali della funzione di stima derivante dall’applicazione del Market

Comparison Approach a tabella dei dati ridotta

Stima del valore di trasformazione utilizzando la funzione di stima. Il Market Comparison Approach a tabella dei dati ridotta

105

La seconda variabile DAT è un percentage adjustment ovvero una percentuale che si applica al

prezzo rilevato. In termini formali la Formula 11 indica, per esteso, la funzione avviandone

l’applicazione:

VBT 5.508,75€ - 0,00083 * VBT * DAT 2108,76€ * SUB 30€ * SUE 10.000€ * IMP(11)

Si noti che l’andamento negativo dei prezzi ha determinato un segno negativo della variabile data

riferibile alla proiezione della funzione di stima nel futuro. Per determinare la variabile dipendente sarà

necessario compiere un piccolo passaggio matematico finale isolando al primo membro la variabile

VBT. Considerando un collocamento per questa tipologia di unità pari a 24 mesi dalla data del momento

della stima derivato dall’applicazione del rapporto τ che si omette per brevità, si avrà

VBT

50508,75€ 20108,76€ * SUP 421,75€ * SUP 30€ * SUE 10.000€ * IMP

24

(1 0,00083 * )

12

(12)

Oltre alla funzione di stima esemplificata nella Tabella 9, e nella Formula 12, è possibile usare le

informazioni rilevate come approssimazione per una valutazione motivata del prevedibile valore di

collocamento delle unità in corso di realizzazione. Nel caso specifico, le unità che si potevano produrre

in zona avevano le seguenti caratteristiche quantitative:

CARATTERISTICA

SUP

90

SUB

4

SUE

20

IMP

1

Il cui valore, applicando la Formula 12 sarà pari a:

VBT

5.508,75€ 2.108,76€ * 90 421,75€ * 4 30 * 20 10.000€ *1

24

(1 0,00083 * )

12

(13)

In questo caso si è quantificato non solo la funzione di stima, ma anche un subject che potrebbe

essere in corso di produzione. La procedura di determinazione del subject può avere un ruolo anche

nella determinazione del premio per il rischio (d’Amato et al., 2012). Si omettono le altre fasi della

stima del valore del suolo perché esulano dalla finalità del presente contributo.

CONCLUSIONI E FUTURE DIREZIONI DI RICERCA

Il metodo proposto, definito per le esigenze di questo studio, Market Comparison Approach a tabella

dei dati ridotta, vorrebbe indicare una procedura metodologica in grado di ricostruire una funzione di

stima per approssimare il valore di beni che deriveranno da una trasformazione immobiliare. Essa è

particolarmente utile per la determinazione del valore dei suoli oggetto di trasformazione o per la

determinazione del valore corrente delle investment property under construction. Il procedimento è

stato testato in diverse occasioni e, ultimamente, su un piccolo campione di tre unità immobiliari in

provincia di Bari. Il risultato più rilevante è costituito dalla possibilità di definire una funzione di stima

avendo a disposizioni un numero molto ristretto di informazioni ed applicando le procedure di

106

Maurizio d’Amato

determinazione dei prezzi marginali ampiamente accettate a livello teorico e soprattutto professionale

nella prassi valutativa italiana. La funzione di stima può essere utilizzata anche per individuare

l’importanza delle variabili considerate. Nella procedura di calcolo il Market Comparison Approach a

prezzi marginali può essere integrato con i sistemi di stima in presenza di variabili inaestimabilis. Una

futura direzione di ricerca potrebbe consistere nel confrontare i risultati ottenuti da un MCA a prezzi

marginali con quelli derivanti da una regressione multipla. Un altro aspetto interessante è valutare l’uso

di funzioni linearizzabili facilmente implementabili e il confronto fra i diversi risultati che se ne possono

ottenere.

Bibliografia

Ciuna M. (2010), L’Allocation Method nella Stima delle Aree Edificabili, Aestimum, Vol.57, Dicembre 2010, pp.171-184

d’Amato M. (2013), Sul rapporto strumentale di durata τ, Quaderni di Economia Immobiliare, Tecnoborsa, n.19, pp.54-63

d’Amato M., Kauko T. (2012), Sustainability and Risk Premium Estimation in Property Valuation and Assessment of Worth, Building

Research and Information Vol.40 n.2 March- April 2012 pp.174-185

Forte C. (1968), Elementi di Estimo Urbano, Etas Libri

Fregonara E., Semeraro P. (2013), The impact of house characteristics on the bargaining outcome. In: Journal of European Real

Estate Research, vol. 6 n. 3, pp. 262-278. - ISSN 1753-9269

Salvo F., Ciuna M. De Ruggiero (2014), Property prices index numbers and derived indices, Property Management, Vol. 32 Iss: 2,

pp.139 – 153

Simonotti M. (2003), L’analisi estimativa standard dei dati immobiliari, Genio Rurale n.10 pp.26-35

Simonotti M. (2006), Metodi di Stima Immobiliare, Ed. Flaccovio