GIUSEPPE GAROFALO

LA CREDIBILITÀ/NON CREDIBILITÀ NELL’AZIONE DI

POLICY. UN APPROCCIO ANALITICO CON RIFERIMENTI

ALL’ESPERIENZA DEL BIENNIO 1994-96∗

Premessa

Il contesto nel quale vengono valutati gli interventi di politica

economica è da qualche tempo profondamente cambiato.

Non vi è più fiducia in un controllo del sistema “dall’esterno” e

in una regolazione ottimale del suo funzionamento nell’ipotesi di

completa prevedibilità delle risposte fornite dagli agenti privati agli

stimoli costituiti dalle variazioni quantitative (per ipotesi reversibili)

degli strumenti da parte del settore pubblico. E’ invece maturata la

consapevolezza che tra settore pubblico e settore privato

dell’economia intercorrono relazioni “strategiche”, da concepire nel

senso che ogni agente, privato o pubblico, definisce il proprio

comportamento in funzione di quello che prevede essere il

comportamento degli altri in un complesso intreccio di azioni e

reazioni, in un ambiente che, per di più, non è identificato

rigidamente dai confini nazionali.

Le vicende, narrate in questo volume, di quanto è avvenuto in

Italia nel biennio 1994-96 testimoniano in modo esemplare la giusta

prospettiva nella quale va riguardata l’azione di policy1.

Riconoscendo loro un carattere emblematico se ne fa un case

study rilevante anche al di fuori del particolare contesto storico.

L’articolazione data al presente contributo è la seguente. Nel

prossimo paragrafo vengono ricostruiti in modo sommario i due

diversi approcci alle problematiche della politica economica (il

primo, ripetiamo, concepisce il decisore pubblico come soggetto

razionale che opera dall’esterno sul sistema economico, il secondo

lo inquadra come giocatore alle prese con un problema di

∗

Ringrazio Massimo Tivegna per l’utile scambio di opinioni e Claudio Gnesutta

per la lettura attenta di una precedente stesura del saggio, esonerando tuttavia

entrambi da ogni responsabilità rispetto ad eventuali errori o imprecisioni.

1

Dà sostanza all'analisi contenuta in questo volume, svincolandola dalla mera

attualità politica, la circostanza, in parte voluta, che lo studio, avviato prima che

iniziasse con la XIV legislatura il secondo governo Berlusconi, sia stato lasciato

sedimentare e ripreso con il giusto distacco critico

interdipendenza strategica con gli agenti privati) e si mostra la

tensione che esiste tra azione dei “governi” e loro vaglio critico da

parte dei “mercati”. Nel successivo si individuano le grandezze

segnaletiche che meglio esprimono la valutazione che i mercati, in

particolare quelli finanziari, effettuano dell’azione di policy: il

differenziale dei tassi d’interesse, il tasso di cambio, l’indice del

mercato azionario, il tasso d’inflazione. Nel paragrafo 4 si

esaminano i rischi connessi al possesso di un’attività finanziaria e i

premi incorporati nel loro rendimento; dopo aver richiamato i

meccanismi di formulazione delle aspettative, sul piano dinamico si

illustra il problema dell’incoerenza temporale nell’azione dei poteri

pubblici. Nel paragrafo 5, dopo aver operato una distinzione tra

avvenimenti previsti dagli operatori e scontati nei loro

comportamenti, e avvenimenti inattesi, si spiega l’azione della

speculazione e il modo in cui si formano le bolle speculative; segue

l’illustrazione del meccanismo che porta alla autorealizzazione delle

aspettative cioè alla loro conferma in base alle risultanze effettive.

Nel paragrafo 6 si discute di come l’informazione primaria venga

raccolta, selezionata, decodificata, elaborata ed infine utilizzata per

le decisioni dagli operatori, di come si formi il clima dei mercati

(market sentiment) e della tendenza ad una market polarization. Nel

paragrafo 7 l’apparato concettuale precedente viene applicato, con

riferimento diretto all’esperienza del biennio 1994-96, al formarsi di

un circolo vizioso spesa per interessi-deficit-debito pubblico. Nel

paragrafo 8 si esaminano le circostanze nelle quali una politica

economica diventa non credibile e i costi che si riversano sul

sistema economico, con riferimento sia al breve sia alle prospettive

di più lungo periodo: l’esame prosegue con riferimento alla

definizione del costo connesso al recupero di credibilità. Nel

paragrafo 9 la questione della non credibilità nell’azione di policy

nel biennio 1994-96 viene prospettata nei suoi termini quantitativi.

Nelle conclusioni vengono sintetizzati i risultati raggiunti

mostrando il loro grado di generalità oltre i confini temporali sopra

definiti.

2. Governi e mercati nei “giochi” di politica economica

E’ diffusa l’idea che i mercati, in particolare quelli finanziari

data la maggiore velocità di reazione delle variabili finanziarie

rispetto a quelle reali, esprimano una valutazione continua

dell’operato dei governi, condizionandone i comportamenti in una

maniera che tende a confermare i principi dell’ortodossia finanziaria

(i mercati censurerebbero i comportamenti incoerenti dell’autorità

pubblica, il cui attivismo minerebbe la stabilità dell’equilibrio

raggiunto “naturalmente” dal sistema economico). Questa

convinzione va discussa perché presenta degli elementi di verità, ma

anche dei limiti logici.

Il modo appropriato di discuterne è di fare innanzitutto

riferimento al quadro concettuale nel quale sono collocate le azioni

in ambito economico dei governi e dei mercati.

La modellizzazione più corretta degli interventi dei poteri

pubblici nel sistema economico è quella fornita dalla teoria dei

giochi presupponendo agenti, il settore privato oltre a quello

pubblico, che si comportano in modo strategico date le

interdipendenze che legano i loro comportamenti.

La prospettiva indicata si contrappone a quella tradizionale che

assegna ai policy makers una conoscenza completa della struttura

economica sottostante che essi tentano di stabilizzare (più in

particolare delle preferenze dei cittadini e delle condizioni tecniche

di produzione) e concepisce la loro azione come esterna rispetto ad

agenti privati che, nei loro processi di massimizzazione di utilità

sotto il vincolo delle risorse a disposizione, si comportano in modo

parametrico data l’ininfluenza delle azioni del singolo

sull’equilibrio del sistema, e che rispondono in modo prevedibile

agli stimoli trasmessi dai poteri pubblici. In quest’ultima prospettiva

il decisore pubblico, comportandosi razionalmente, procederebbe a

massimizzare intertemporalmente (il termine sta a denotare il

processo di ottimizzazione dinamica) una funzione di preferenza

esogena quanto agli obiettivi conseguibili: si tratterebbe di una

funzione collettiva di benessere sociale o, viste le difficoltà della

sua definizione2, di una funzione del benessere del politico3; in

2

Ci si riferisce, ovviamente, a quanto espresso da Arrow nel suo “teorema di

impossibilità” sulla difficoltà di pervenire ad una volontà collettiva che sia

rispettosa delle preferenze individuali ed eviti che un’élite politica si erga a

alternativa si può pensare che egli si comporti “come se”

minimizzasse una funzione di costo riferita a dei “mali”, come

possono essere per un governo la disoccupazione e l’inflazione. La

massimizzazione/minimizzazione sarebbe vincolata dalla dotazione

di strumenti a disposizione del policy maker e da una struttura del

sistema economico che è presupposta invariante rispetto alle azioni

di policy4. L’impostazione appare insoddisfacente perché si scontra

con rilevanti difficoltà nei processi informativi e non tiene conto del

potere che i soggetti esprimono sui mercati. Con riferimento al

primo punto si può notare che le preferenze degli agenti privati

possono essere note al decisore pubblico solo se esse possono essere

derivate dall’esperienza passata, ma ciò contrasta con il principio di

razionalità che guiderebbe il loro comportamento. Per quanto

riguarda l’altro punto il potere di mercato non giustifica un

comportamento parametrico, ma ne presuppone uno strategico.

Alla prima difficoltà si è risposto introducendo l’ipotesi di

aspettative “forward looking” secondo cui il comportamento del

settore privato dipende non solo dallo stato corrente del sistema e

dalle decisioni correnti di politica economica, ma anche dai loro

valori futuri. La seconda questione può essere inquadrata in termini

rigorosi nell’ambito della teoria dei giochi. In presenza di giochi

dinamici si è in grado di considerare simultaneamente gli effetti sia

di un cambiamento nella policy sul comportamento dei soggetti

privati sia, all’opposto, delle variazioni nel comportamento dei

privati sulle decisioni del governo5. In questo caso ogni giocatore

(per semplicità sono solo due, il settore privato e quello pubblico)

minimizza la propria funzione di costo intertemporale (riferita agli

dittatore. V. K.J. Arrow, Social Choice and Individual Values, New York, Wiley,

1961,

3

V. J. Tinbergen, On the Theory of Economic Policy, Amsterdam, North Holland,

1952 e R. Frisch, Numerical Determination of a Quadratic Reference Function

for Use in Macroeconomic Programming, in “Memorandum from the Institute of

the Economics at the University of Oslo”, n. 14, 1957.

4

V. A.J. Preston e A.R. Pagan, The Theory of Economic Policy, Cambridge

University Press, 1982 e B.C.J van Velthoven, The Applicability of the

Traditional Theory of Economic Policy, “Journal of Economic Surveys”, n. 4,

1990. Si veda anche A. Stevenson, V. Muscatelli e Gregory M., Macroeconomic

Theory and Stabilization Policy, London, Philip Allan, 1988.

5

V. M.L. Petit, Control Theory and Dynamic Games in Economic Policy

Analysis, Cambridge, Cambridge University Press, 1991 e G. Ciccarone,

Fondamenti teorici della politica economica, Roma-Bari, Laterza, 1997.

scarti tra valori realizzati e valori desiderati degli obiettivi): tale

funzione trova espressione grafica in un insieme di “curve

d’indifferenza” (la loro forma è quella di circonferenze che fanno

perno su un punto centrale “di sazietà”, che individua il paniere

preferito relativamente agli obiettivi di policy, per cui l’inclinazione

è negativa quando il giocatore ha “troppo poco” o “troppo” di

entrambi, positiva quando soltanto uno dei due è in eccesso – nel

primo caso entrambi gli obiettivi mutano la loro natura da beni in

“mali”, nel secondo ciò accade solo per uno). La minimizzazione è

soggetta ai vincoli rappresentati dal modello dinamico che descrive

l’economia (si può trattare, per fare un esempio, di un insieme di

curve di Phillips aumentate per le aspettative, che descrivono la

relazione tra inflazione e disoccupazione, e che possono essere

ricavate nella loro espressione algebrica6 da una curva di offerta

aggregata à la Lucas) oltre che dalla soluzione del problema di

ottimizzazione dell’altro giocatore.

L’interdipendenza strategica è espressa da “curve di reazione”

(una per ogni giocatore) che descrivono il miglior risultato che

ciascuno dei due può raggiungere per ogni data mossa dell’altro

(sono ottenute andando a considerare i punti di tangenza tra la

mappa delle curve di indifferenza e le curve di Phillips per diverse

aspettative inflazionistiche).

I risultati di equilibrio del gioco possono essere del tipo di Nash,

del tipo descritto da Stackelberg o di tipo Pareto ottimali.

Da un punto di vista grafico nel primo caso si ha l’intersezione

tra le due curve di reazione sicché ogni giocatore, anche qualora

fosse in grado di conoscere con certezza le decisioni dell’altro,

tenderebbe a confermare le proprie (il comportamento dei due

giocatori è supposto non cooperativo); nel secondo la curva di

reazione del giocatore che opera da leader è tangente alla curva

d’indifferenza più alta dell’altro che si comporta da follower (la

posizione di leader à la Stackelberg potrebbe essere assunta dal

governo nel caso avesse un vantaggio in termini di informazioni sul

settore privato o nel caso riuscisse ad affermare una fattiva

collaborazione col settore privato); nel terzo caso, che è quello che

si verifica allorché la soluzione non consente miglioramenti per

nessuno dei due giocatori se non a danno dell’altro ed è dunque

globalmente superiore (presupposto necessario è che esista

6

A conclusione del paragrafo 3 provvederemo a formalizzare tale espressione.

cooperazione tra i giocatori), vi è tangenza tra le curve

d’indifferenza dei due giocatori.

3. Aspettative e comportamenti degli operatori sui mercati: i riflessi

sul differenziale dei tassi d’interesse, sul tasso di cambio,

sull’indice del mercato azionario, sul tasso d’inflazione

Abbiamo già indicato come caratteristica centrale del

comportamento degli agenti privati la formulazione di aspettative

“forward looking” per cui essi tengono conto, nel formulare i loro

piani di azione, non solo dello stato corrente del sistema e delle

decisioni correnti di politica economica, ma anche dei loro valori

futuri. Tale condotta riguarda in primo luogo gli investitori che

operano sui mercati finanziari (l’elevata mobilità dei capitali

finanziari e la possibilità di operazioni di arbitraggio fanno sì che i

mercati nazionali siano strettamente integrati tra loro in un unico

mercato di fatto transnazionale). Per ogni attività finanziaria

l’investitore deve valutare il tasso di rendimento atteso.

Quest’ultimo può essere definito a partire dal tasso d’interesse su

attività risk-free come è tipicamente un titolo pubblico, se la

comparazione è tra attività denominate nella moneta nazionale, o,

nel caso si confrontino attività denominate in valute diverse, a

partire dal tasso d’interesse benchmark in un paese considerato

solido e credibile. Il differenziale nel tasso di rendimento atteso di

un titolo rispetto a quello preso a riferimento è in tal senso

espressione della valutazione che l’investitore esprime circa: la

natura del reddito esplicito atteso (nel caso di un’obbligazione la

cedola relativa agli interessi, nel caso di un’azione i dividendi) al

netto dei costi (compresi gli oneri fiscali); la variabilità del prezzo

dell’attività con conseguenti guadagni/perdite in conto capitale

attesi; l’affidabilità dell’emittente7. Ipotizzando di poter modellare

l’incertezza nel senso del rischio probabilistico, il rendimento atteso

di un’attività viene trattato come una variabile casuale, per cui è

espresso come media dei possibili valori, ciascuno ponderato con il

grado di probabilità del risultato, mentre il rischio viene quantificato

in base alla dispersione dei possibili rendimenti intorno alla

7

Nel paragrafo 4 si provvederà a scomporre analiticamente il tasso di

rendimento nelle sue diverse componenti.

tendenza centrale, dispersione definita dalla varianza (dallo scarto

quadratico medio)8.

Il rischio dal quale l’investitore (presupposto avverso al rischio)

intende tutelarsi è quello “non diversificabile” (o “sistematico”),

non essendo prevedibile alcun rendimento addizionale per quello

“diversificabile” (o “non sistematico”) che può essere eliminato o,

comunque, ridotto distribuendo la propria domanda tra differenti

attività tra loro non correlate, o attraverso forme di copertura

assicurativa o l’acquisizione di maggiori informazioni sulle scelte

possibili e sui risultati.

Per una determinata attività, le variazioni nelle valutazioni che

gli operatori esprimono sul mercato, e dunque il tasso di rendimento

atteso da chi la domanda (re), trovano riflesso nel tasso di

rendimento effettivo (r) perché è a quel determinato livello di re che

essi sono disposti a detenere lo stock esistente della stessa. La

peculiarità dei mercati finanziari, che li rende incompatibili con il

paradigma walrasiano dell’equilibrio, è che l’equilibrio dei flussi

sconta l’effetto delle variazioni involontarie degli stock, e che il lato

della domanda è prevalente.

Considerando attività finanziarie (identiche per quanto riguarda

scadenza, liquidità, rischio di insolvenza dell’emittente) denominate

in valute diverse (l’orizzonte dell’investimento è di n anni), i

relativi tassi di rendimento devono soddisfare la cosiddetta

condizione di “parità scoperta dei tassi d’interesse” in base alla

quale vi è indifferenza tra un titolo nazionale e uno estero (cessano

le operazioni di arbitraggio) allorché il rendimento medio annuo sul

primo ( rnt ) eguaglia quello sul secondo ( Rnt ) tenuto conto del

deprezzamento atteso della moneta nazionale

cte+ n − ct

(

ct

,

dove cte+ n è il tasso di cambio atteso tra n anni e ct quello

corrente).

8

Una tale misura del rischio vale nell’ipotesi di distribuzione normale e di

costanza dell’esperienza passata come indicatore del futuro.

Dalla condizione sopra enunciata:

c e − ct

nrnt = nRnt + t + n

[1]

ct

si ricava il tasso di cambio corrente in funzione di quello atteso tra n

anni e del differenziale tra i tassi di rendimento atteso interno ed

estero:

cte+ n

ct =

[2]

1 + n(rnt − Rnt )

L’influenza delle aspettative degli operatori trovano riflesso

dunque non solo nel tasso di rendimento delle diverse attività

finanziarie ma anche nel tasso di cambio, cioè nel prezzo della

moneta estera in termini di quella nazionale.

Una terza grandezza in grado di segnalare in tempo reale la

valutazione sempre aggiornata che i mercati, in particolare quelli

finanziari, effettuano dell’azione di policy è rappresentata

dall’indice del mercato azionario. In quanto indicatore

dell’andamento medio delle azioni esso rinvia alla determinazione

del loro prezzo (qt), che, in linea con la spiegazione

fondamentalista9, è dato dal valore attuale dei dividendi attesi nei

periodi successivi ( Divte+1 , Divte+ 2 ... ). Usando nel fattore di sconto il

tasso d’interesse corrente a un anno ( i1t ), il tasso d’interesse a un

anno atteso per l’anno successivo ( i1et +1 ), e così via, possiamo

scrivere:

Divte+1

Divte+ 2

qt =

+

+ ...

[3]

1 + i1t (1 + i1t )(1 + i1et +1 )

9

Rimane pur sempre da definire se l’efficienza informativa dei prezzi delle

azioni giunge fino al punto di riflettere tutte le informazioni, pubbliche e private,

passate e presenti (efficienza in senso forte), o solo parte di queste (efficienza

debole e semi-forte). V. E.F. Fama, Efficient Capital Markets: A Review of

Theory and Empirical Work, “Journal of Finance”, n. 2, 1970.

Pur con le riserve che vedremo meglio nel paragrafo 5

(l’informazione non è dispersa uniformemente nei mercati, ma è

raccolta ed elaborata da operatori professionali), la spiegazione

rinvia alle previsioni degli investitori sul futuro livello del tasso

d’interesse (e dunque al comportamento dell’autorità monetaria),

oltre alle attese sui dividendi, condizionati, a loro volta,

dall’andamento generale dell’economia.

Non dipendente dalle condizioni dei mercati finanziari ma, come

vedremo meglio nel prossimo paragrafo, a questi intimamente

collegato è anche l’ultima grandezza alla quale faremo riferimento,

il tasso d’inflazione. Il tasso a cui aumenta il livello generale dei

.

prezzi ( Pt ) risente delle aspettative degli operatori sullo stesso

.

aumento ( Pte ), come ricaviamo dalla già citata espressione di

Phillips:

.

.

1

[4]

Pt = − (U − U N ) + Pt e

λ

dove U e UN sono il tasso di disoccupazione, rispettivamente,

effettivo e naturale, mentre il parametro λ indica la reattività di U

all’errore di previsione circa la dinamica dei prezzi.

.

.

Il legame tra Pt e Pte può essere riguardato anche in una diversa

prospettiva: imprese dotate di potere di mercato adeguano i propri

listini alla dinamica prevista nei costi di produzione, ivi compresi i

salari, la cui contrattazione risente delle attese dei sindacati circa la

dinamica dei prezzi. E’ pur vero però che è in base al livello atteso

dei prezzi che gli agenti formulano le loro previsioni sul

comportamento futuro della banca centrale10.

.

.

La relazione P → M è derivata dall’identità degli scambi di Fisher,

invertendo il legame causale e facendo riferimento a variabili attese.

10

e

e

4. Tipi di rischio e di premio al rischio. Meccanismi di

formulazione delle aspettative. Il problema dell’incoerenza

temporale

Nel paragrafo precedente abbiamo parlato del tasso di

rendimento riferendolo a ogni singola attività finanziaria.

La pluralità di tali tassi può essere ricondotta ad un unico tasso,

propriamente d’interesse, riferito ad un’attività risk-free, dal quale,

come si è già notato, ciascun altro si discosta per le differenti

caratteristiche di rischio e di liquidità. In effetti compito del sistema

finanziario non è solo quello di consentire una valutazione univoca

di ogni attività finanziaria, ma anche quello di definire una struttura

che lega tra loro i diversi tassi di rendimento. In tale prospettiva

definiremo le tipologie di rischio nei confronti delle quali gli

investitori cercano copertura richiedendo un rendimento

addizionale. Il rischio legato al possesso di attività finanziarie

emesse da soggetti, pubblici o privati, appartenenti ad un

determinato paese può essere scomposto in quattro elementi

principali:

• rischio di default legato alla probabilità di insolvenza nel futuro

dell’emittente (se quest’ultimo è lo Stato, il rischio riguarda

l’eventualità che vi sia consolidamento o ripudio del debito

pubblico11);

• rischio di cambio;

• rischio di inflazione;

• rischio Paese.

Il primo riflette le caratteristiche specifiche dell’emittente e,

dunque, l’impiego che viene fatto dei fondi raccolti nonché la sua

esposizione debitoria.

Il secondo esprime l’esposizione rispetto alle oscillazioni dei

prezzi delle valute, per cui riguarda il termine

c

e

t + n

c

− c

t

t

visto in precedenza.

11

Il rischio potrebbe riguardare l’introduzione nel futuro di controlli sui

movimenti di capitali.

Il terzo si riferisce alla dinamica prevista dei prezzi nei suoi

riflessi sul potere d’acquisto della moneta. A tale proposito, in base

all’equazione di Fisher si ha che il tasso d’interesse nominale ( i ) è

pari al tasso d’interesse reale (ir) − che riflette nell’ottica

neoclassica la parsimonia e la produttività del capitale, fattori

convenzionali nell’ottica keynesiana, come diremo nel prossimo

paragrafo − più il tasso di variazione atteso dei prezzi ( P

.

e

t

):

.

[5]

i = ir + P e

Un risultato importante che ricaviamo dall’ultima espressione è

che, se l’inflazione futura è anticipata, i tassi nominali sono adattati

già nel periodo corrente. In presenza di aggiustamenti imperfetti e

ritardi per carenza di informazioni, invece, si verificano fenomeni

ciclici; nel corso dei cicli si producono variazioni dei profitti che si

riflettono sulla domanda di credito e, tramite la spesa di

investimento, sulla domanda aggregata; nella fase transitoria sono

riconoscibili fenomeni di overshooting che accentuano l’andamento

ciclico12. Il quarto fattore di rischio è connesso da un lato a squilibri

correnti o emergenti di tipo macroeconomico che incidono sul

valore atteso dei titoli, dall’altro alla reputazione delle autorità di

politica economica.

L’accenno più volte fatto al ruolo delle aspettative impone di

definire in modo preciso il meccanismo attraverso il quale esse

vengono formulate13.

La previsione sul valore futuro di una determinata grandezza

rinvia a:

• l’andamento fatto registrare in passato dalla stessa, nel caso di

aspettative “estrapolative”;

• l’andamento passato della grandezza stessa rivisto però in modo

da correggere l’errore di stima commesso, nel caso di aspettative

“adattive”;

12

Il meccanismo descritto ha evidenti punti di contatto con l’analisi contenuta in

K. Wicksell, Lectures on Political Economy, London, Routledge & Sons 1935 (Ia

ed. 1906), 1935.

13

Nel paragrafo 5 l’esame delle aspettative sarà ripreso e completato.

• la distribuzione di probabilità condizionata al set informativo a

disposizione del soggetto, che viene da lui utilizzato in modo

ottimale in una previsione che in media è corretta, nel caso di

aspettative “razionali”.

E’ diventato usuale nelle analisi più recenti far riferimento a

quest’ultimo meccanismo da cui si fa discendere una conclusione di

inefficacia della politica economica14.

Comportamenti prevedibili dei policy makers sono

correttamente anticipati dagli operatori privati che, adeguando

immediatamente i propri comportamenti, determinano la

convergenza del sistema economico ad un equilibrio che viene

definito “naturale” in quanto libero da interferenze esterne.

L’idea della censura dei mercati nei confronti di comportamenti

irrazionali dei governi e della inutilità/dannosità dell’attivismo dei

poteri pubblici trova in questo tipo di impostazione il proprio

fondamento teorico.

Non è la sede questa per discutere analiticamente di questo

approccio; non è improprio però sottoporre ad un esame logico

alcune proposizioni e conclusioni.

Certamente opportuna è l’attenzione portata per gli aspetti

informativi che intervengono nella definizione del comportamento

degli agenti, come pertinente è la critica di Lucas rispetto

all’assunzione, che si compie nei modelli tradizionali di politica

economica, di invarianza dei parametri e di indipendenza degli

stessi dagli interventi attuati o in via di definizione da parte dei

poteri pubblici15. L’azione dei governi è rilevante “nel bene e nel

male” perché interagisce in modo strettissimo con quella dei

mercati (del settore privato). In un sistema economico a decisioni

decentrate, decisioni che devono essere prese in condizioni di

incertezza in senso forte, non riducibile a rischio probabilistico, gli

14

E’ questa l’essenza della cosiddetta “critica di Lucas” se si ammette che in

assenza di disturbi, il livello di attività economica è completamente determinato

dalle scelte razionali degli agenti economici, l’unico modo in cui le politiche

economiche possono risultare efficaci è quello di “ingannare” gli agenti stessi

falsandone i calcoli ottimizzanti. R.E. Lucas, Econometric Policy Evaluation: A

Critique, in K. Brunner e A.H. Metzler (a cura di), “The Phillips Curve and

Labor Markets”, Carnagie-Rochester Conference Series on Public Policy, vol. I,

Amsterdam, North Holland, 1976.

15

Su questa questione si è già insistito nel paragrafo 2.

operatori traggono dal comportamento dei governi informazioni

importanti e irrinunciabili.

Tutto ciò sottolinea il problema della credibilità dell’azione

pubblica, credibilità che è riferita non solo al breve periodo, ma

all’intera durata nella quale gli effetti dell’azione hanno modo di

esplicarsi. E’ con riferimento all’ultima specificazione che

possiamo porre in modo corretto il problema dell’incoerenza

temporale16. In presenza di agenti dotati di aspettative “forward

looking” le decisioni del policy maker non possono essere

simultaneamente ottime e temporalmente coerenti.

Allorché si manifesta un conflitto tra gli obiettivi dell’operatore

pubblico e quelli dell’operatore privato, il risultato sarà

temporalmente incoerente perché i governi sono indotti ad

abbandonare la politica annunciata ex ante in modo da cogliere di

sorpresa il settore privato e massimizzare la propria soddisfazione;

sub-ottimale perché gli agenti privati, non ritenendo credibile

l’annuncio del piano fatto ex ante dalle autorità, per evitare i suoi

effetti distorsivi, compiono scelte che risultano negative a livello di

sistema.

E’ questa la logica per cui a parità di disoccupazione si tenderà

ad avere una maggiore inflazione (dunque un risultato subottimale): i privati, da cui dipende l’inflazione attesa, non riterranno

credibile l’annuncio delle autorità di voler deflazionare l’economia

per conseguire un tasso d’inflazione nullo perché scontano

l’incentivo che le stesse autorità hanno di provocare un aumento

inatteso dei prezzi per ridurre il salario reale e aumentare così il

reddito e l’occupazione.

L’equilibrio temporalmente coerente sarà del tipo non

cooperativo di Nash (e non Pareto ottimale) perché solo in tale

situazione ogni giocatore, anche qualora fosse in grado di conoscere

con certezza le decisioni dell’altro, non avrebbe motivo di

modificare le proprie. La soluzione paretiana può essere conseguita

solo se i policy makers si creano in qualche modo una

“reputazione”, nel caso ipotizzato non inflazionistica, la cui perdita

avesse un costo maggiore di quello associato alla tentazione di

annunciare una regola (autoimporsi vincoli istituzionali – regole

16

V. F.E Kydland. e E.C. Prescott, Rules Rather than Discretion: The

Inconsistency of Optimal Plans, “Journal of Political Economy”, n. 85, 1977.

monetarie, costituzioni fiscali − in modo da “legarsi le mani”) e

successivamente deviare da essa.

Anche in questo caso, come già rilevato a proposito dell’ipotesi

di aspettative razionali, la “strumentalizzazione” porta a conclusioni

errate: non è detto che la politica economica discrezionale debba

essere abbandonata a vantaggio di regole irrevocabili; è vero però

che l’azione dei poteri pubblici, per imporsi, deve acquisire e

mantenere credibilità nel tempo.

5. Avvenimenti previsti ed eventi inattesi: l’azione della

speculazione e le bolle speculative. L’autorealizzazione delle

aspettative

L’ambiente stocastico (dunque non deterministico) nel quale

vengono assunte le decisioni del settore pubblico e di quello privato

impone di distinguere tra avvenimenti previsti ed eventi inattesi. Sui

primi l’analisi teorica si è a lungo soffermata anche se, come si è

visto prima, sbilanciando molto il discorso nel senso di riconoscere

pieno controllo delle aspettative da parte di privati con un

comportamento di tipo “forward looking”. In realtà i governi sono

in grado di svolgere una funzione importantissima di stabilizzazione

delle aspettative del settore privato a patto che abbiano un

comportamento proiettato verso il futuro. Minore attenzione viene

in genere dedicata agli eventi inattesi che colgono di sorpresa gli

operatori inducendoli a commettere errori di previsione. Possiamo

associare a questi una condizione di incertezza in senso forte,

irriducibile, come già detto, ad un possibile calcolo di tipo

probabilistico come avviene nei confronti del rischio.

La condizione di incertezza rende i soggetti incapaci non solo di

prevedere in modo accurato ciò che accadrà in futuro, ma anche di

conoscere in modo corretto le decisioni che gli altri stanno

assumendo nel presente17.

Questa condizione si verifica in primo luogo sui mercati

finanziari dove, come ci ricorda Keynes con gli esempi del

concorso di bellezza (dove vince chi più si avvicina con la sua

scelta alla media tra le risposte di tutti i concorrenti) o di giochi di

società (dove vince chi riesce a passare al momento giusto al vicino

il “cerino acceso”), ogni investitore cerca di interpretare in anticipo

17

J.M. Keynes, Treatise on Probability, London, Macmillan, 1921.

il sentimento del mercato sui migliori investimenti in modo da

“battere sul tempo” gli altri, evitando di trovarli, nel momento in cui

l’informazione si diffonde, interessati ad effettuare la transazione

nella stessa direzione18. Se l’obiettivo degli operatori professionali è

quello di “indovinare meglio della folla come la folla stessa si

comporterà” e se i mercati finanziari sono dominati dalla liquidità

dell’investimento, quello che conta è la “base convenzionale di

valutazione” dell’investimento stesso o meglio le sue variazioni19.

E’ connaturato ai mercati finanziari la formazione di “bolle

speculative” che prescindono dai rendimenti prospettici di un

investimento: le ondate di ottimismo e di pessimismo, pur

irragionevoli, sono razionali “qualora non esista alcuna base solida

per un calcolo ragionevole”. Da ciò discende che è insito nelle

aspettative che gli operatori formulano sui mercati, in primo luogo

finanziari, un meccanismo di autorealizzazione. Se un “grado di

convinzione” è razionale, è condiviso da tutti i soggetti che si

trovino nelle stesse circostanze e abbiano la stessa informazione.

Tale conclusione non è contraddetta dalla possibile esistenza di

asimmetrie informative tra operatori più o meno informati.

L’esistenza di costi per l’acquisizione delle informazioni,

crescente in relazione alla sempre maggiore complessità dei

mercati, rende prevalenti comportamenti imitativi da parte degli

investitori “non informati” del portafoglio di riferimento di mercato

in quanto espressione di tutta l’informazione disponibile presso gli

operatori “informati”20.

Non discende da questo genere di analisi, come a prima vista

potrebbe apparire, la conclusione che vi è un primato dei mercati sui

governi.

18

J.M. Keynes, The General Theory of Employment, Interest and Money,

London, Macmillan, 1936.

19

La base convenzionale viene riconosciuta da Keynes anche per quanto

riguarda il livello del tasso d’interesse reale. Sono i giudizi degli investitori che

determinano i “fondamentali” e anche i comportamenti delle autorità.

20

V. G.A. Calvo e E.G. Mendoza, Rational Contagion and the Globalization of

Securities Markets, “NBER W.P.”, n. 6850, 1999. Comportamenti imitativi del

portafoglio di mercato si riscontrano anche presso gli operatori più informati e

sono prodotti dalla pratica diffusa per cui la remunerazione dei gestori di ampi

portafogli, come i fondi di investimento, dipende da un rendimento di

riferimento (benchmarking rule).

Il ruolo di questi ultimi è infatti fondamentale nell’affermazione

di una convenzione e nel definire il grado di convinzione che è

razionale assumere in date condizioni.

Ciò accade però nei due sensi, per cui un’azione pubblica

credibile è in grado di orientare i privati e favorire la convergenza

delle decisioni individuali nella direzione auspicata dai governi;

all’opposto interventi pubblici incoerenti rendono precarie le basi

della conoscenza sui mercati e tendono ad affermare giochi non

cooperativi tra i due soggetti.

6. Market sentiment e market polarization

“Le modalità con cui gli operatori decodificano le informazioni

della politica, dell’economia e dei mercati possono essere utilmente

analizzate con le concettualizzazioni della teoria della

comunicazione”21: l’analisi dei fenomeni comunicativi e dei metodi

interpretativi è decisiva per capire il processo attraverso il quale

l’informazione primaria viene raccolta, selezionata, decodificata,

elaborata ed infine utilizzata per le decisioni dagli operatori22.

L’azione per esplicarsi presuppone tutta una serie di fasi

preliminari nelle quali gli operatori sono impegnati

nell’acquisizione e trasformazione delle informazioni economiche,

politiche e finanziarie da utilizzare come guida operativa (lo schema

concettuale è sintetizzato nella Figura 1).

Nella fase di “selezione” dell’informazione si inserisce il clima

dei mercati (market sentiment) che può condurre ad una diversa

interpretazione degli stessi eventi (valutazione dei tipi di rischio - di

default, di cambio, di inflazione - ; valutazione delle prospettive

degli utili aziendali e delle prospettive di crescita dell’economia;

21

V. M. Tivegna e G. Chiofi, News e dinamica dei tassi di cambio, Bologna, Il

Mulino, 2000, 238. Gli autori rinviano a due lavori seminali, l’uno matematico

l’altro semiotico a forte contenuto interdisciplinare: C.E. Shannon e W. Weaver,

The Mathematical Theory of Communication, Urbana, University of Illinois

Press, 1949 e U. Eco, P. Fabbri, P. Giglioli, F. Lumach, T. Seppilli e G. Tinacci

Mannelli G. , Prima proposta per un modello interdisciplinare sul rapporto

televisione-pubblico, Perugia, Istituto di Etnologia e Antropologia culturale,

mimeo, 1965.

22

Sugli aspetti informativi e comunicativi si insiste molto anche in G. Nardozzi,

The Relevance of Keynes’s Thought on Financial Markets, in G. Gandolfo e F.

Marzano (a cura di), “Economic Theory and Social Justice”, London, Macmillan,

1998.

previsione sul livello futuro del tasso d’interesse e dunque del

comportamento della banca centrale).

Se generalmente il clima dei mercati è la risultante di valutazioni

di segno diverso dei diversi operatori presenti sul mercato, talora si

manifesta una uniformità di interpretazione (market polarization).

I due fenomeni possono manifestarsi, oltre che nella fase di

selezione dell’informazione, direttamente nell’azione degli

operatori finanziari che, anche per effetto delle spinte speculative,

possono condurre a movimenti monotoni dei prezzi in un senso o

nell’altro e alla formazione e crescita di bolle e alla loro successiva

esplosione.

fig. 1 − Uno schema dei processi comunicativo-comportamentali sui

mercati finanziari

Acquisizione

• Documenti

ufficiali (ad es.

Considerazioni

finali del

governatore di

Bankitalia,

Documento di

programmazione

del ministro del

Tesoro)

• Notizie

programmate

(ad es. dati

congiunturali

pubblicati dagli

uffici statistici)

• Notizie non

programmate

(ad es.

dichiarazioni dei

policy maker)

• Mercati

(prezzi)

• Rumore

(disturbi

stocastici)

Informazione

Organizzazione

Processi di

selezione

• Agenzie di

stampa

specializzate

• Strutture di

analisi e ricerca,

di supporto

all’attività degli

operatori

• Grandi

quotidiani

economicofinanziari

• Analisi

fondamentale

• Fornitori

specializzati di

informazione agli

operatori

finanziari

Azione

Output

informativo

• Documenti

interni delle

istituzioni

finanziarie

• Pubblicazioni

• Analisi tecnica delle istituzioni

finanziarie per

la clientela

• Decodifica del

contesto politico

• Interpretazione

del segnale

depurato dal

rumore

Fonte: adattato da Tivegna e Chiofi

• Domanda

di attività

(reali e

finanziarie)

7. Il circolo vizioso riferito alle grandezze di finanza pubblica e i

pericoli di dissesto finanziario

Gli strumenti analitici di cui ci siamo dotati finora ci consentono

di iniziare a porre le vicende dell’economia italiana nel biennio

1994-96 nella giusta prospettiva districandosi tra la miriade di fatti e

di loro interpretazioni.

L’economia italiana, uscita dalla spirale salari-prezzisvalutazione che l’aveva avvinghiata nel corso degli anni ’70,

sperimenta nel decennio successivo un nuovo circolo vizioso

riferito però alle grandezze di finanza pubblica, spesa per interessideficit-debito pubblico. La crescita degli oneri finanziari sostiene il

deficit pubblico alimentando la crescita dello stock di debito e

facendo schizzare verso l’alto i premi al rischio di default, di

cambio, di inflazione pretesi dagli operatori per detenere titoli

nazionali, tra cui i titoli pubblici indispensabili per finanziare i

deficit.

Al deficit pubblico si associa il “gemello” deficit estero: il

peggioramento del tasso di cambio reale (prodotto dalla relativa

stabilità del cambio nominale, imposto dalla seconda fase dello Sme

e in prospettiva dal progetto di Unione monetaria, e dal permanere

del differenziale inflazionistico con i partner europei), e quindi la

perdita di competitività, determina uno squilibrio della bilancia

delle partite correnti, compensato con un avanzo dei movimenti di

capitale grazie agli alti tassi d’interesse, in un equilibrio sempre più

precario dato il progressivo accumulo di debito estero e le tensioni

sui cambi. Non è la sede questa per approfondire il tema, che è stato

del resto sviscerato a sufficienza nel nostro volume precedente23,

alla ricerca delle cause più o meno remote dell’esplodere della crisi

finanziaria, valutaria e politico-istituzionale e, successivamente,

dell’avvio dell’azione di risanamento, avvenimenti tutti concentrati

nel biennio 1992-94.

23

V. Atripaldi, G. Garofalo, C. Gnesutta e P.F. Lotito (a cura di), Governi ed

economia. La transizione istituzionale nella XI legislatura, Padova, Cedam,

1998.

tab. 1 – Indicatori sintetici dell’economia italiana

Tassi d’interesse

sui titoli pubblici a

5 anni:

differenziale ItaliaGermania

Spesa pubblica in

conto interessi (in

% del Pil)

Reddito reale

annuale a

disposizione delle

famiglie (milioni

di £ 1990)

Indice Comit:

valori di

riferimento1

Prezzi al consumo:

differenziale Italiamedia UE

Livello degli ordini

e della domanda

nell’industria: saldo

tra risposte positive

e negative (Isco)

Tassi di cambio

reali della lira (nei

confronti dei paesi

UE) basati sui

prezzi alla

produzione dei

manufatti (1993 =

100)

Investimenti di

portafoglio

dell’estero in Italia:

saldo in miliardi di

£

Investimenti di

portafoglio italiani

all’estero: saldo in

miliardi di £

1992

1993

1994

1995

1996

1997

5,683

4,888

4,210

6,040

3,756

0,969

11,60

12,30

10,90

11,30

10,38

9,49

53,88

51,61

50,84

50,28

50,58

50,28

16-09-92

354,93

23-07-93

550,17

22-12-94

627,3

16-01-95

666,9

(+5,08)

21-0496

645,81

28-10-97

881,4

(- 8,12)

0,8

0,8

1,1

2,3

1,5

0,1

- 32,0

- 35,6

- 6,9

1,4

- 22,7

- 8,5

112,5

100

98,1

91,8

102,1

103,4

28681

103390

43871

61490

125349

119428

- 27393

10095

- 52135

- 11865

- 52143

- 112528

Nota: I valori dell’indice Comit si riferiscono alle seguenti giornate: 16-09-92 la

lira esce dallo Sme; 23-07-93 suicidio di Raul Gardini; 22-12-94 dimissioni del

governo Berlusconi; 16-01-95 insediamento del governo Dini; 21-04-96 elezioni

politiche; 28-10-97 la crisi asiatica scuote Wall Street e poi l’Europa. Tra

parentesi, ove significativa, la variazione dell’indice rispetto alla giornata

precedente.

Fonte: elaborazioni su dati Bankitalia, Datastream.

Quel che interessa in questa occasione studiare è la nuova

rottura, nel corso dei governi Berlusconi e Dini, del clima di fiducia

appena ritrovata con difficoltà, fiducia minata dalla mancata

correzione strutturale delle grandezze di finanza pubblica e dal

riprodursi di quella instabilità politico-istituzionale che tanto danno

aveva provocato in precedenza.

I principali dati economico-finanziari di riferimento sono

sintetizzati nella Tabella 1, dove i risultati nel biennio studiato sono

comparati con quello precedente e successivo. Gli indicatori scelti

sono: il differenziale Italia-Germania nei tassi d’interesse sui titoli

pubblici a cinque anni; l’incidenza sul Pil della spesa pubblica in

conto interessi; il reddito reale annuale a disposizione delle

famiglie; l’indice Comit della borsa italiana; il differenziale Italiamedia UE nei prezzi al consumo; il livello degli ordini e della

domanda nell’industria risultante dall’indagine congiunturale

dell’Isco (dal 1999 Isae); i tassi di cambio reali della lira nei

confronti dei paesi UE, tratti sulla base dei prezzi alla produzione

dei manufatti; gli investimenti di portafoglio dell’estero in Italia; gli

investimenti di portafoglio italiani all’estero. Avremo modo nel

paragrafo 8 di ritornare sul significato di questi dati.

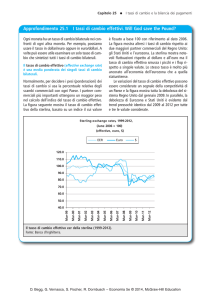

Riprendendo la descrizione dello scenario di fondo è opportuno

ricordare come l’ombra della crisi finanziaria torni pericolosamente

ad allungarsi sull’economia italiana in contemporanea con eventi

internazionali: l’esplodere, nei primi mesi del 1995, della crisi

messicana (la cosiddetta Tequila crisis) e il rialzo dei tassi

d’interesse. Il riferimento al contesto internazionale richiama un

aspetto centrale: il peso crescente sui mercati internazionali dei

flussi finanziari rispetto a quelli reali. Indicatori al riguardo sono

dati da due rapporti: quello tra le transazioni che si svolgono

giornalmente sui mercati valutari e le esportazioni mondiali; quello

tra le stesse transazioni valutarie e lo stock mondiale delle riserve

ufficiali in valute convertibili (si veda la Tabella 2). I confronti sono

riferiti a due date significative: 1985, in coincidenza con gli accordi

del Plaza che posero fine all’ascesa del dollaro24, e 1995, nel pieno

del periodo oggetto d’indagine e a ridosso della crisi dello Sme del

24

Il cambio medio del dollaro con il marco passò da 2,94 nel 1985 a 1,53 agli

inizi del 1991. In cinque anni la Fed operò acquisti netti di marchi e yen per circa

7 miliardi di dollari. Sensibilmente più contenuti furono gli interventi della

Bundesbank. Nel complesso l’operazione ebbe successo con un costo accettabile.

settembre 199225. Per memoria si riportano anche i dati riferiti al

2000.

In quindici anni, pur non essendo cambiate le regole del gioco,

che vedono gli operatori privati presenti sui mercati periodicamente

alla ricerca degli “anelli deboli”, gli equilibri mostrano una

crescente precarietà, che è tanto più intensa quanto meno credibili

sono gli interventi dei governi.

tab. 2 – Transazioni valutarie, esportazioni e riserve valutarie

(miliardi di $ e rapporti percentuali)

1985

1995

2000

(A) Transazioni giornaliere sui mercati

valutari

(B) Esportazioni mondiali annue

200

1200

1900

2700

6200

7500

(C) Riserve valutarie mondiali (stock)

450

900

1300

Rapporto A/B

7,4

19,4

25,3

Rapporto A/C

44,4

133,3

146,2

Fonte: elaborazioni su dati FMI, BRI, Bankitalia

8. Il costo della non credibilità: tipi di costo nel breve e nel lungo

periodo; il costo del recupero di credibilità

L’azione pubblica non credibile spinge gli operatori privati a

ritirare la loro fiducia; affermandosi un clima di incertezza, essi

cercano protezione aumentando i premi al rischio; gli aumenti sono

generalmente tanto maggiori quanto meno liquide sono le attività

finanziarie. Cresce in tal senso il differenziale nei tassi d’interesse

tra titoli nazionali ed esteri. La perdita di credibilità si riflette sulle

aspettative relative ai valori azionari, al deprezzamento della

moneta nazionale rispetto alle valute estere, al mantenimento del

potere d’acquisto della moneta nazionale all’interno del paese. Il

mutamento delle valutazioni trova conferma nei valori effettivi delle

grandezze alimentando una rincorsa tra le prime e i secondi.

25

In questo caso gli interventi delle banche centrali non ebbero successo. In

quattro mesi furono bruciate inutilmente riserve per oltre 40 miliardi di dollari.

I costi che si riversano sul sistema economico sono immediati e

risultano difficilmente assorbibili proprio perché le previsioni sono

corrette inducendo gli operatori a confermarle in maniera sempre

più radicale. Non meno pesanti sono però i costi dilazionati che il

sistema economico deve sopportare, sia direttamente per le risorse

che devono essere destinate all’azione di risanamento, sia

indirettamente perché tali risorse sono sottratte anche ad impegni

rilevanti per le prospettive di crescita (la spesa di investimento e

l’accumulazione del capitale, fisico ed umano). Il primo è un costo

contabile (le manovre previste dalla legge finanziaria), il secondo,

non meno rilevante, è un costo opportunità perché si riferisce ad

alternative a cui si rinuncia.

Un’ulteriore voce di costo da valutare è riferita al recupero di

credibilità che i governi devono guadagnarsi nuovamente per uscire

dalla spirale perversa e riportare il sistema economico sul sentiero

di sviluppo. Anche in questa caso la valutazione è più economica e

politica che contabile. Tale azione di recupero va valutata non solo

nei confronti dei mercati (gli investitori domestici e quelli stranieri)

e dei cittadini, ma anche rispetto ai paesi con i quali si hanno

rapporti di partnership e nei confronti dei quali si sono assunti

impegni.

La perdita di credibilità è molto più rapida a determinarsi di

quanto sia il tempo necessario per recuperarla. Il costo del recupero

di credibilità è tanto più alto quanto più profondi sono i motivi

strutturali che hanno determinato l’insorgenza della non credibilità e

ripetute sono le occasioni nelle quali l’azione pubblica è risultata

incoerente e distorsiva. Per riconquistare la fiducia dei mercati, dei

cittadini, dei partner, delle agenzie di rating, i governi possono

essere costretti ad “alzare il prezzo” mostrando una severità

maggiore del dovuto.

Con riferimento specifico al caso oggetto di studio, possiamo

ricordare a questo proposito l’esperienza della manovra di circa

65.000 miliardi di lire attuata dal governo Prodi nel periodo

immediatamente successivo a quello analizzato nel presente volume

(nel settembre 1996), raddoppiando, sotto l’impellenza della

scadenza della seconda fase dell’Unione monetaria, l’importo

fissato tre mesi prima: una manovra che è seconda per entità

soltanto a quella di 93.000 miliardi di lire prevista, nel pieno della

crisi del 1992, dal governo Amato.

9. Metodologie di analisi e risultati di alcune verifiche empiriche

Abbiamo utilizzato un approccio analitico con lo scopo di dare

solidità concettuale a categorie sfuggenti come credibilità/non

credibilità. Lo studio condotto ci consente ora di procedere alla

verifica di alcune evidenze empiriche. Quanto faremo nel presente

paragrafo è di riprendere alcuni studi per quantificare i costi che

l’economia italiana ha sopportato, nel biennio 1994-96, per

fronteggiare una situazione di rinnovata instabilità politicoistituzionale ed economica.

Avendo all’epoca gran peso il tasso di cambio lira-marco, faremo

riferimento innanzitutto a tale grandezza. Nella sua analisi26

Tivegna utilizza come previsore del cambio della lira nei confronti

del marco (lire per un marco) il cambio del marco contro il dollaro

(marchi per un dollaro), dato l’adeguamento alla moneta americana

mostrato dalle monete europee soggette alla leadership della moneta

tedesca: tale regolarità, ampiamente verificata nel periodo di

fluttuazione della lira, è anticipato dagli operatori presenti sui

mercati finanziari e valutari nelle loro previsioni. In tale contesto

annunci relativi all’andamento dell’economia italiana e al

comportamento dei policy makers su finanza pubblica, inflazione,

attività economica, tassi di interesse, orientamenti di politica

economica tout court, e agli episodi di micro e macro conflittualità

politica (il cosiddetto “rumore politico”) si configurano come eventi

inattesi, news, che fanno mutare in modo discontinuo il cambio da

quello fondamentale sopra definito. Tali news sono elaborate dagli

operatori di mercato sulla base di modelli economici di riferimento

per la determinazione dei cambi27.

26

M. Tivegna, News politiche ed economiche nelle fluttuazioni della lira,

"Rivista di politica economica", nov.- dic. 1996.

27

Una schematizzazione grossolana porta a distinguere tra modelli tradizionali e

modelli dell’asset approach (questi ultimi riconoscono un ruolo fondamentale

alle aspettative circa il futuro andamento del cambio) e, nell’ambito dei primi, tra

modelli basati sulle “parità internazionali” (parità dei poteri d’acquisto o parità

scoperta dei tassi d’interesse) e modelli di flusso (il cosiddetto approccio

elasticità) o di bilancia dei pagamenti (schema di Mundell-Fleming), nell’ambito

dei secondi, tra modelli monetari e modelli di portafoglio (tra questi ultimi,

appunto, quelli con news).

In termini semplificati il cambio è pari a:

[6]

£ / DM = a + bDM / $ + cnews + ε

dove l’attesa sul segno dei parametri, confermata dai risultati, è: a

≤ 0 (la significatività delle stime è convalidata da un valore di a

prossimo a zero), b < 0 (all’epoca “la lira era forte rispetto al marco

quando lo era anche il dollaro”), c > 0, mentre le news sono sia

economiche sia politiche, e dunque sia quantitative sia qualitative.

Come base di riferimento per le rilevazioni sulle news qualitative

Tivegna28 utilizza le prime due pagine del principale quotidiano

economico italiano, “Il Sole 24 ore”. Di tipo economico sono quelle

relative a due variabili del modello: FP annunci sulla finanza

pubblica e sui tassi d'interesse; PC annunci sull’inflazione.

Gli episodi di tipo strettamente politico-istituzionale sono,

invece, raggruppati in otto famiglie: VE risultati elettorali (politiche,

europee, regionali, comunali, provinciali e referendarie), CP

conflitti nel Polo delle libertà, CI conflitti in materia istituzionale,

CR vicende giudiziarie del presidente del Consiglio Berlusconi e di

suo fratello, CG vicende di politica e cronaca giudiziaria, MA azioni

del guardasigilli Mancuso, GD azione di politica economica del

governo Dini (manovra bis, riforma pensionistica, Legge finanziaria

1996) con l’altalenante atteggiamento del Polo, SC episodi

distensivi Polo-Ulivo (in merito al cosiddetto tavolo delle regole).

I risultati della stima econometrica dei coefficienti del modello,

basata sul metodo dei minimi quadrati, dimostrano che tra le

variabili il peso maggiore lo hanno avuto: nel periodo Berlusconi i

28

La letteratura che viene presa a riferimento comprende T. Ito e V.V. Roley ,

News from the US and Japan. Which Moves the Yen/Dollar Exchange Rate?,

“Journal of Monetary Economics”, n. 19, 1987, M.K. Deravi, P. Gregorowicz e

C.E. Hegji, Balance of Trade Announcements and Movements in Exchange

Rates, “Southern Economic Journal”, n. 55, 1988, G. Hardouvelis, Economic

News, Exchange Rates and Interest Rates, “Journal of International Money and

Finance”, n. 7, 1988, D. Irwin, Trade Deficit Announcements, Interventions and

the Dollar, “Economic Letters”, n. 31, 1989, K. Hogan, M. Melvin e D. Roberts,

Trade Balance News and the Exchange Rate: Is There a Political Signal?,

“Journal of International Money and Finance”, supplement, vol. 10, 1991, L.

Ederington e J. Lee, How Markets Process Information: News Releases and

Volatily, “Journal of Finance”, n. 48, 1993, J. Doukas e S. Lifeland, Exchange

Rates and the Role of the Trade Balance Account, “Managerial Finance”, n. 20,

1994.

conflitti nel Polo (CP) e le vicende di politica e cronaca giudiziaria

(CG); nel periodo Dini l’azione di politica economica del governo e

lo scontro con il Polo (GD), le news sulla finanza pubblica e sui

tassi d’interesse (FP), nonché i conflitti istituzionali con il

presidente della Repubblica (CI).

L’iper-reattività dei mercati legandosi alla conflittualità politica

rendono fortemente volatile la lira, con conseguenze in termini di

eteroschedasticità e quindi di sottostima delle varianze degli

stimatori dei coefficienti. Per ovviare a questo problema Tivegna

utilizza schemi GARCH riuscendo a descrivere il profilo della

volatilità.

Dopo l’euforia per la vittoria elettorale del marzo 1994, i mercati

segnalano con disappunto le polemiche all’interno della

maggioranza. Dopo una diminuzione della volatilità per la

conclusione positiva dei negoziati nel Polo su programma e

distribuzione degli incarichi ministeriali, si ha una sua ripresa per

l’inattesa sentenza della Corte costituzionale sui rimborsi Inps. La

vittoria del Polo alle elezioni europee attenua la volatilità, che

riprende da metà giugno toccando un picco intorno al 12 agosto, per

il forte aumento del tasso di conflittualità politica (polemica sul

decreto Biondi, sostituzione del Consiglio di amministrazione Rai,

temporaneo arresto del fratello del presidente del Consiglio,

polemiche sul conflitto di interessi) e a seguito della decisione della

banca centrale di aumentare il tasso di sconto. Segue una nuova

diminuzione della volatilità, che riprende in novembre con l’avviso

di garanzia a Berlusconi, i risultati delle elezioni comunali, negativi

per la maggioranza di governo, e l’avvio di quello che è stato

polemicamente definito “ribaltone” (la turbolenza sui mercati

esplode l’8 e il 9 dicembre).

La volatilità della lira si accentua nel periodo del governo Dini.

Un minipicco viene raggiunto già a fine gennaio – primi di

febbraio1995 in occasione della fiducia al governo al Senato, in un

periodo di forti tensioni istituzionali tra il Polo e il presidente della

Repubblica. In coincidenza con l’approvazione alla Camera della

manovra bis la volatilità del cambio raggiunge due picchi di uguale

consistenza: il primo episodio è tra il 28 febbraio e il 3 marzo in

coincidenza con il cambiamento di atteggiamento del Polo nei

confronti di detta manovra; il secondo episodio è tra il 14 e il 15

marzo quando il governo, battuto, è costretto a porre la fiducia sulla

manovra di finanza pubblica (si esclude di considerare il venerdì

“nero” 17 marzo allorché la lira subisce in poche ore, senza

apparenti ragioni, un deprezzamento del 5,6% nei confronti del

marco, e i tre giorni lavorativi successivi che segnano un parziale

recupero della lira). Nel periodo immediatamente precedente le

elezioni regionali, che segneranno la sconfitta del Polo, la volatilità

scende ad un minimo, ma torna ad aumentare nel corso del

negoziato tra governo e sindacati sulla riforma pensionistica,

raggiungendo un minipicco il 15 maggio, anche in seguito alle

prime azioni del guardasigilli Mancuso. Il nuovo episodio di forte

volatilità dei primi di giugno si associa al rafforzamento del dollaro

(e di concerto della lira) per interventi coordinati delle banche

centrali del G-3. Le dichiarazioni incaute dell’On. D’Alema e del

ministro delle finanze tedesco Weigel, che mettono in dubbio la

partecipazione dell’Italia al primo gruppo di paesi aderenti all’Ume,

producono piccoli picchi. Più forte è invece la reazione, verso la

fine di ottobre, allorché il ministro Mancuso viene sfiduciato e il

Polo tenta di sfiduciare il presidente Dini nel corso

dell’approvazione della Legge finanziaria. E’ appena il caso di

ricordare che, come emerge anche dalle altre analisi che ci

accingiamo ad esaminare, ad una accentuazione del livello medio di

volatilità del cambio si accompagna un incremento del premio al

rischio preteso dagli operatori per detenere attività denominate nella

moneta nazionale. L’influenza delle aspettative sul meccanismo di

trasmissione della politica monetaria, attraverso gli effetti sui tassi

di cambio e sui tassi d’interesse a lungo termine, viene studiato nel

lavoro di Gaiotti e Nicoletti-Altimari29. Le aspettative sui tassi di

cambio vengono analizzate a partire da una formulazione eclettica,

quella del modello quadrimestrale della Banca d’Italia, che

incorpora sia un meccanismo di tipo estrapolativo basato sui valori

passati della stessa grandezza, sia la condizione di parità nei poteri

d’acquisto riferita ai prezzi dei beni commerciati a livello

internazionale, sia la condizione di parità scoperta dei tassi

d’interesse di cui alla nostra espressione [1]: lo scarto tra il cambio

atteso per il futuro e la previsione formulata nel periodo precedente

è pertanto posto in relazione con lo scarto tra detta previsione e il

cambio spot nel periodo corrente, dei prezzi relativi dei beni

esportati prodotti all’interno e di provenienza estera, del

29

E. Gaiotti e S. Nicoletti-Altimari, Monetary Policy Transmission, the Exchange

Rate and Long-Term Yields under Different Hypotheses on Expectations, "Temi

di discussione", Roma, Banca d'Italia, n. 276, 1996.

differenziale nei tassi d’interesse (domestici e internazionali) a tre

mesi, e di un termine di errore stocastico. I risultati della stima

econometrica, basata sui risultati dell’indagine congiunturale

condotta dall’Isco (dal 1999 Isae) e dalla rivista “Mondo

economico” quantificando le risposte qualitative fornite nei

questionari da un campione di operatori (appartenenti a diversi

settori, dalla finanza al commercio, dall’industria all’accademia),

dimostrano la forte incidenza nella formulazione delle previsioni di

atteggiamenti adattivi, con la conseguenza di rendere molto

persistenti gli shocks che interessano il cambio spot. Si conferma

per il resto l’importanza del differenziale nei tassi d’interesse

dovuta al crescente peso degli investimenti di portafoglio nel

determinare i flussi di domanda-offerta di valuta estera. Dal

confronto tra i dati effettivi e quelli previsti dagli operatori

sull’andamento del cambio lira-marco si evince peraltro un margine

di errore molto accentuato a partire dalla metà del 1992 e fino a

tutto il 1995.

Manovre nei tassi d’interesse controllati dall’autorità monetaria,

contrariamente a quanto si può prevedere in base al cosiddetto

effetto liquidità (che vede un collegamento tra tassi ufficiali e tassi a

breve), influenzano le aspettative inflazionistiche e per questa via,

in base all’equazione di Fisher (si veda l’espressione [5] riportata in

precedenza), i tassi d’interesse a lungo termine30. Ne segue che

incrementi nei tassi di policy che rendano credibile la previsione di

una stabilizzazione dell’inflazione, possono non influenzare i tassi

d’interesse a lungo termine o, addirittura, ridurli. Questo risultato,

convenzionale se si assume l’ipotesi di aspettative razionali, nello

studio di Gaiotti e Nicoletti-Altimari viene ottenuto a partire da una

formulazione delle aspettative inflazionistiche sufficientemente

generale in linea con la forma ridotta del modello quadrimestrale

della Banca d’Italia31 e utilizzando le aspettative osservate nelle

30

Questi risultati sono ottenuti anche per altri paesi europei in J. Fell, The Role

of Short Rates and Foreign Long Rates in the Determination of Long Term

Interest Rates, Eeuropean Monetary Institute, Staff Papers, n. 4, 1996.

31

Le aspettative inflazionistiche sono poste in relazione con il tasso di cambio, il

tasso d’inflazione all’estero (più in particolare il tasso di variazione dei prezzi dei

manufatti dei quattordici principali partners commerciali dell’Italia, pesati in

base alle nostre importazioni), il tasso di incremento dei prezzi dell’energia, e la

pressione della domanda così come espressa dal tasso di disoccupazione e dal

tasso di utilizzo della capacità produttiva. Le aspettative incorporano un

meccanismo di adeguamento all’errore commesso nel periodo precedente.

indagini campionarie. Un incremento nei tassi di policy può indurre

un apprezzamento del cambio e, attraverso una catena causale che

coinvolge i prezzi delle merci importate e i prezzi delle merci

prodotte internamente esposte alla concorrenza internazionale, una

più bassa crescita dei prezzi al consumo L’impatto stimato della

politica monetaria sulle aspettative inflazionistiche è sostanziale: un

incremento nel tasso ufficiale di sconto di 100 punti base riduce le

aspettative inflazionistiche di circa 0,4 punti percentuali su base

annua. Dal confronto tra i dati effettivi e quelli previsti dagli

operatori riguardo all’inflazione si evince peraltro un margine di

errore molto ridotto nella stima della grandezza nel periodo 199495. Da ultimo, simulando in alcuni esercizi gli effetti di shocks

monetari (in particolare una riduzione permanente del target

inflazionistico di un punto percentuale su base annua) in presenza di

aspettative stimate in base alle indagini Isco-ME e confrontandoli

con quelli ottenuti sotto l’ipotesi di aspettative razionali, gli autori

dimostrano come il fatto che la velocità di aggiustamento ad

un’inflazione più bassa sia inferiore comporta costi maggiori e più

prolungati in termini di riduzione dell’output rispetto al trend.

La conclusione dello studio è che la politica monetaria può

sfruttare il circolo virtuoso prima evidenziato aumento dei tassi di

policy ⇒ miglioramento del tasso di cambio ⇒ riduzione delle

aspettative inflazionistiche ⇒ riduzione del tasso d’interesse a

lungo termine, conseguendo apprezzamento della moneta e più

bassa inflazione. Contemporaneamente però l’economia si mostra

più vulnerabile a fattori di disturbo esterni e in particolare a shocks

al premio al rischio sui titoli nazionali, che possono agire

negativamente sui tassi a lungo termine, sul tasso di cambio e sui

prezzi al consumo.

Nel lavoro di Baldassarri, Malgarini e Valente32 vengono

proposte due misure del valore della “non credibilità” della politica

economica e dei ritardi nei tempi delle decisioni di risanamento

attuate dai policy makers. La prima quantifica la credibilità

attraverso il differenziale tra i tassi d’interesse Italia-Germania (data

l’esistenza di una struttura di tassi articolata rispetto non solo alle

scadenze ma anche alle tipologie di strumenti finanziari, si fa

riferimento all’intera struttura a termine dei differenziali), dato un

32

M. Baldassarri, M. Malgarini e G. Valente, Il secondo miracolo possibile,

Milano, Il Sole24 ore, 1999.

modello Var con switch markoviani; la seconda invece utilizza le

cosiddette simulazioni controfattuali33 sulla scorta di modelli

econometrici dell’intera economia (nel caso specifico quello del

Centro studi di Confindustria).

Con riferimento alla prima metodologia34 vengono individuati

due regimi o stati di natura: uno con bassi differenziali dei tassi

d’interesse, a denotare un’alta credibilità da parte del mercato nei

confronti dell’Italia (lo si designa con il pedice 0); uno con alti

differenziali e bassa credibilità (il pedice è in questo caso 1).

La scomposizione del differenziale tra i Btp e i Bund a cinque

anni tra il 1991 e il 1997 dimostra che il 77% del maggior tasso

d’interesse richiesto dal mercato in relazione alla sottoscrizione di

titoli denominati in lire emessi dal governo italiano è dovuto alla

copertura di un’eventuale crisi finanziaria dell’emittente35; il valore

di tale premio al rischio, partendo da una media dell’1% prima della

crisi del 1992, tocca punte superiori al 2% nel periodo seguente e,

33

La simulazione di scenari macroeconomici controfattuali, pur andando

incontro alla ben nota obiezione che “la storia non si fa con i se”, si dimostra

utile per vagliare il fondamento di alcune asserzioni e per ricordarci che le scelte

(o non scelte) sul terreno della politica economica producono conseguenze

rilevanti. L’uso di tali simulazioni è del resto molto diffuso: basti ricordare il

lavoro di A. Locarno e S. Rossi, Inflazione e conti con l’estero nell’economia

italiana post-svalutazione: due luoghi comuni da sfatare, “Temi di discussione”,

Roma, Banca d’Italia, n. 254, 1995, per quanto riguarda le conseguenze

sull’inflazione e sui conti con l’estero della svalutazione della lira del 1992-93.

Ipotizzando la tenuta del tasso di cambio sui livelli ante-svalutazione, gli autori

dimostrano come in Italia si sarebbe accelerato il processo di disinflazione,

mentre si sarebbe realizzato ugualmente l’avanzo commerciale a motivo della

fase ciclica negativa a livello interno ed internazionale (ribassi dei prezzi in

dollari delle materie di base). Per un’analisi e una critica di tale metodologia in

esercizi di politica economica si veda comunque K.F. Wallis e J.D. Withley,

Conterfactual Analysis with Macroeconometric Models: The UK Economy 197984, Esrc Macroeconomic Modelling Bureau, Discussion Paper, n. 29, 1992.

34

Si veda J.D. Hamilton, Rational-expectations Econometric Analysis of

Changes in Regime, “Journal of Economics Dynamics and Control”, 1988, Id., A

New Approach to the Economic Analysis of Nonstazionary Time Series and the

Business Cycle, “Econometrica”, n. 2, 1989 e Id., Analysis of Time Series Subject

to Change in Regime, “Journal of Econometrics”, n. 45, 1990.

35

Sul rischio di insolvenza dell’emittente si vedano A. Alesina, A. Prati e G.

Tabellini, Public Confidence and Debt Management: A Model and a Case Study

of Italy, in R. Dornbusch e M. Draghi (a cura di), “Public Debt Management:

Theory and History”, Cambridge, Cambridge University Press, 1990 e C.

Favero, F. Giavazzi e L. Spaventa, High Yields: The Spread on German Interest

Rates, “The Economic Journal”, n. 447, 1997.

dopo esser giunto quasi ad annullarsi nell’aprile 1994, si impenna

immediatamente dopo portandosi ad un livello dell’1,70% nei primi

mesi del 1995, allorché, per il cumularsi di tensioni politiche interne

e di crisi finanziarie internazionali (l’esplodere della già richiamata

crisi messicana), il “sentimento” del mercato è che lo Stato italiano

sia prossimo ad una crisi finanziaria (opinione del resto confermata

retrospettivamente dal Governatore della Banca d’Italia).

In un contesto dinamico, facendo riferimento ad un arco

temporale sufficientemente lungo (dal gennaio 1989 al luglio 1997)

e all’intera struttura a termine dei differenziali, vengono analizzate

le probabilità di transizione da uno stato di natura all’altro e

viceversa (p con il doppio pedice), nel giudizio dei mercati.

Dall’esame dei dati risulta che i mercati hanno assegnato una

probabilità del 90% al verificarsi di bassi differenziali quando il

regime è già credibile ( p 00 = 0,9 ), mentre molto meno probabile è

ritenuta l’eventualità che da alti differenziali si evolva verso un

regime credibile ( p10 = 0,1 ). Completano il quadro le probabilità

assegnate alla transizione dallo stato credibile a quello non credibile

( p 01 = 0,35 ) e al verificarsi di alti differenziali quando il regime è

già non credibile ( p11 = 0,65 ). La conclusione è che vi è una

asimmetria tra i tempi rapidi con cui si perde la credibilità e i tempi

ben più lunghi necessari per riconquistarla. I giudizi impliciti che il

mercato esprime in relazione alle manovre di politica economica

vengono stimati attraverso la probabilità condizionata relativa al

regime di credibilità (sempre misurata attraverso il differenziale dei

tassi d’interesse). Il profilo che si evince è molto significativo:

rispetto ad oscillazioni contenute evidenziabili prima e dopo, tra il

maggio 1992 e i primi mesi del 1995 vengono a manifestarsi

riduzioni di credibilità in modo molto radicale (probabilità di essere

in un regime credibile pari a zero) in almeno nove circostanze. Nel

periodo della XII legislatura da noi analizzato gli episodi di totale

crisi di fiducia sono almeno tre: maggio 1994, estate dello stesso

anno, gennaio-febbraio 1995; il motivo risiede sempre nella

mancata correzione strutturale delle grandezze di finanza pubblica

(il permanere del circolo vizioso spesa per interessi-deficit-debito

pubblico) e nel riprodursi di quella instabilità politico-istituzionale

che tanto danno aveva provocato in precedenza.

L’effetto credibilità (il suo costo quando viene a mancare, il

dividendo che si ottiene se il governo ha la fiducia del mercato)

viene quantificato simulando le conseguenze che si sarebbero

prodotte qualora i governi avessero anticipato al 1990 (ricordiamo

che le radici della crisi di credibilità apparivano già evidenti sul

finire degli anni ’80) la manovra Amato del 1992. In un primo

esercizio gli autori si limitano a stimare l’abbassamento dei

differenziali di interesse che si sarebbero ottenuti mantenendo la

probabilità di acquisire credibilità da parte della politica economica

decisamente al di sopra del 50%. La sovrapposizione delle curve

che mostrano l’andamento effettivo dei tassi, rispettivamente, dei

Bot a un anno e del Btp a cinque anni e di quello ipotizzabile nel

regime di credibilità (quest’ultimo sarebbe risultato molto più

stabile e soprattutto avrebbe presentato un netto trend decrescente,

pur coincidendo alla fine del ’97 con quello storicamente

sperimentato) evidenzia il costo della non-credibilità, che tocca

punte di 6 punti percentuali sui tassi a breve e di 3 punti percentuali

su quelli a lungo a fine ’92 e, dopo essersi azzerato tra la fine del

’93 e l’aprile del ’94, si riproduce in una estensione temporale

particolarmente lunga tra il maggio del ’94 e l’estate del ’97, con

punte di 5 e di 4 punti percentuali riferite rispettivamente ai tassi a

breve e a lungo termine. Questo costo ha appesantito il bilancio

pubblico con maggiori spese per interessi alimentando per un verso

la crescita del deficit e del debito e rendendo inevitabile alla fine la

manovra correttiva di circa 65.000 miliardi di lire attuata dal

governo Prodi, e ipotecando per un altro verso le prospettive di

crescita dell’economia italiana e dell’occupazione data anche la

qualità delle manovre definite dalla legge finanziaria (aumento della

pressione fiscale, frenata della spesa per investimenti pubblici).

L’aggravio sulle grandezze di finanza pubblica è riportato nella

tabella 3:

tab. 3 − Costo della non credibilità: valori effettivi − valori

prodotti in uno scenario di credibilità. (valori assoluti in miliardi di

lire; in parentesi valori in % del Pil)

1994

Spesa per interessi

41.506 (2,35)

Deficit pubblico

41.004 (1,86)

Debito pubblico

179.749 (11,33)

1995

107.167 (4,99)

74.388 (3,73)

307.969 (18,00)

1996

80.147 (4,39)

86.149 (3,67)

405.885 (22,13)

Fonte: elaborazioni di Baldassarri et al. (1999) su dati Bankitalia.

Complementare a questa valutazione è quella dello scenario

vizioso senza credibilità di politica economica che si sarebbe

prodotto in assenza delle manovre correttive del 1992-93 e del

1994-95. In questo caso si registra una dinamica esplosiva delle

grandezze di finanza pubblica e un avvitamento incontrollabile

dell’economia italiana.

La misurazione dell’effetto credibilità viene raffinata in un