1

Università degli Studi di Teramo - Prof. Paolo Di Antonio

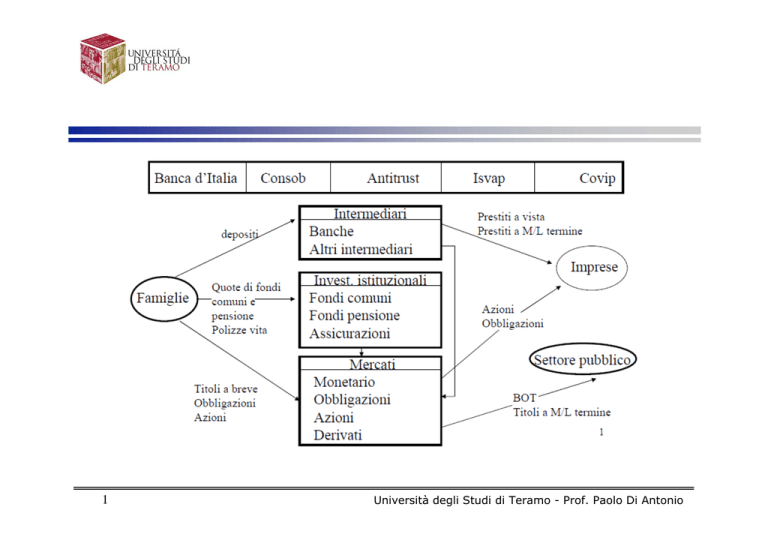

BORSA ITALIANA SPA

Mercati e strumenti finanziari gestiti

Dal 1998 Borsa Italiana SpA regolamenta, sviluppa e gestisce i mercati italiani azionari

(MTA e Mercato Expandi), il mercato degli strumenti derivati (IDEM), il mercato dei

Covered Warrants & Certificates (SeDeX), il mercato delle Obbligazioni e dei Titoli di

Stato (MOT), il mercato degli ETF ed ETC (ETFplus), il mercato telematico dedicato

ai fondi mobiliari o immobiliari chiusi quotati e alle Investment Companies (MTF) e il

Mercato After Hours, il mercato aperto dalle 18 alle 20,30 in cui è possibile negoziare

azioni e securitised derivatives.

Borsa Italiana gestisce anche MTA International, il segmento di Borsa Italiana

dedicato ad azioni di emittenti di diritto estero già negoziate in altri mercati

regolamentati comunitari.

Lo scorso settembre, il Consiglio di Amministrazione di Borsa Italiana ha approvato i

Regolamenti per l’AIM Italia, il nuovo mercato exchange regulated di Borsa Italiana

dedicato alle piccole e medie imprese.

2

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercati e strumenti finanziari gestiti

3

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA

Le azioni quotate sul mercato MTA di Borsa Italiana si suddividono in Blue Chip, Star e

Standard, a seconda delle dimensioni e dei requisiti specifici soddisfatti da ciascuna di esse.

A queste si aggiungono le azioni appartenenti a società di dimensioni più piccole quotate sul

Mercato Expandi che ha requisiti di ammissione più semplici e un processo di quotazione più

agile.

In particolare, il mercato telematico azionario MTA è suddiviso in 3 segmenti:

Il segmento Blue Chip, dedicato alle società con capitalizzazione superiore a 1 miliardo di

euro;

Lo Star, (Segmento con Titoli ad Alti Requisiti) per le medie imprese con capitalizzazione

compresa tra 40 milioni di euro e 1 miliardo, che hanno requisiti di eccellenza: tali imprese

s'impegnano a rispettare impegni particolari in termini di liquidità, trasparenza e corporate

governance.

4

Segmento Standard - per le altre società con capitalizzazione tra € 40 m e € 1 mld di euro.

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA

5

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – Blue chip

Il segmento Blue Chip del mercato MTA di Borsa Italiana è dedicato alle società

appartenenti agli indici S&P/MIB e Midex e alle altre società che hanno una struttura

economico/finanziaria particolarmente solida e una capitalizzazione superiore ad un

miliardo di euro.

Al 31 ottobre 2008, le società quotate sul segmento Blue Chip sono 75, per una

capitalizzazione complessiva pari a 364,6 miliardi di euro (90,70% della

capitalizzazione totale di Borsa Italiana). Ci sono inoltre 4 società Blue Chip

estere quotate in dual listing su Borsa Italiana.

6

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – Blue chip

Borsa Italiana ha messo a disposizione degli operatori due indici, calcolati anche in versione total

return, per le società con capitalizzazione superiore ad 1 miliardo di euro:

l'S&P/Mib e

il Midex

L'indice S&P/Mib è stato creato in collaborazione con Standard & Poor's in modo da fornire

un'ampia e accurata rappresentatività del mercato azionario italiano. I componenti del paniere,

che ad oggi sono 40, sono scelti in base, oltre che alla capitalizzazione, ad una classificazione

settoriale, per meglio riflettere le caratteristiche del mercato italiano. Ciascun componente

dell'indice è ponderato sulla base del flottante ("free-float adjusted"), al fine di rispecchiare

l'importanza effettiva del titolo sul mercato borsistico. L'indice S&P/Mib è anche il sottostante di

Futures, miniFutures ed opzioni, quotati sul mercato IDEM di Borsa Italiana. Il nuovo Midex,

invece, lanciato il 19 settembre 2005, rappresenta il paniere di riferimento per tutte le azioni

quotate nel segmento Blue Chip che non sono incluse nell'indice S&P/Mib, che soddisfano

determinati livelli di liquidità, calcolata attraverso un coefficiente alfa, pari al rapporto tra

capitalizzazione media giornaliera e volumi medi giornalieri degli ultimi 6 mesi.

7

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – Star

Il segmento Star del Mercato MTA di Borsa Italiana è dedicato alle medie imprese con

capitalizzazione compresa tra 40 milioni di euro e 1 miliardo, che si impegnano a

rispettare requisiti di eccellenza in termini di:

•Alta trasparenza ed alta vocazione comunicativa;

•Alta liquidità (35% minimo di flottante);

•Corporate Governance (l’insieme delle regole che determinano la gestione

dell’azienda) allineata agli standard internazionali.

Gli Investitori Istituzionali italiani e esteri, come anche i piccoli risparmiatori,

apprezzano la qualità del segmento Star e delle 77 Società quotate che al 31 ottobre 2008

rappresentano il 25% dell’intero listino milanese per una capitalizzazione aggregata pari

a 13 miliardi di euro.

8

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – Standard

Il Segmento Standard del Mercato MTA di Borsa Italiana accoglie le società di piccola e

media dimensione con capitalizzazione tra 40 milioni e un miliardo di Euro.

9

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – International

MTA International è il nuovo segmento di Borsa Italiana dedicato ad azioni di emittenti di

diritto estero già negoziate in altri mercati regolamentati comunitari.

Il segmento permette di negoziare sull’MTA alcuni dei titoli più liquidi dell’area Euro in

modo fungibile con i mercati di prima quotazione, utilizzando però la filiera di trading e

post-trading di Borsa Italiana e beneficiando dei suoi costi competitivi.

Principali caratteristiche dell’MTA International:

nel segmento possono essere ammesse alle negoziazioni, senza la necessità di produrre un

prospetto informativo, le azioni già quotate su un altro mercato regolamentato europeo da

più di 18 mesi. La richiesta di ammissione può essere effettuata sia da un operatore

aderente a un mercato di Borsa Italiana, sia dall’emittente, sia da Borsa Italiana stessa;

le ammissioni di titoli su MTA International saranno comunicate con un apposito

Avviso di Borsa, che riporterà la data di inizio delle relative negoziazioni e altri dettagli;

è prevista una specifica procedura di ammissione nonché obblighi informativi (iniziali e

continuativi) a cura del soggetto richiedente l’ammissione;

10

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – International

fasi e orari di negoziazione degli strumenti quotati su MTA International sono analoghi

al segmento blue-chip (ad eccezione della sessione “after hours”);

è possibile la presenza di un operatore specialista a sostegno della liquidità dei titoli;

i contratti eseguiti sono garantiti dalla Controparte Centrale della CC&G, vengono

inviati al servizio di Riscontro e Rettifica Giornaliero, e Monte Titoli gestisce le procedure

di liquidazione (così come per gli altri contratti attualmente conclusi sul mercato MTA);

il termine di liquidazione può essere diverso da T+3, per allinearsi alle caratteristiche del

mercato di prima quotazione dello strumento finanziario; il calendario di liquidazione è

quello europeo Target;

sul segmento MTA International non è prevista la negoziazione di eventuali diritti

rivenienti da operazioni sul capitale e in occasione di corporate actions non viene applicata

alcuna rettifica al prezzo di riferimento degli strumenti finanziari interessati;

le azioni negoziate nel segmento MTA International non entrano a far parte di alcun

indice di Borsa Italiana.

11

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – International

fasi e orari di negoziazione degli strumenti quotati su MTA International sono analoghi

al segmento blue-chip (ad eccezione della sessione “after hours”);

è possibile la presenza di un operatore specialista a sostegno della liquidità dei titoli;

i contratti eseguiti sono garantiti dalla Controparte Centrale della CC&G, vengono

inviati al servizio di Riscontro e Rettifica Giornaliero, e Monte Titoli gestisce le procedure

di liquidazione (così come per gli altri contratti attualmente conclusi sul mercato MTA);

il termine di liquidazione può essere diverso da T+3, per allinearsi alle caratteristiche del

mercato di prima quotazione dello strumento finanziario; il calendario di liquidazione è

quello europeo Target;

sul segmento MTA International non è prevista la negoziazione di eventuali diritti

rivenienti da operazioni sul capitale e in occasione di corporate actions non viene applicata

alcuna rettifica al prezzo di riferimento degli strumenti finanziari interessati;

le azioni negoziate nel segmento MTA International non entrano a far parte di alcun

indice di Borsa Italiana.

12

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario MTA – MTF

MTF, il mercato telematico dei fondi, è un segmento del MTA dedicato alla negoziazione

dei fondi mobiliari o immobiliari chiusi quotati e delle Investment Companies.

Il segmento MTF si divide in due classi che hanno le medesime regole di negoziazione:

Class 2 - Fondi chiusi mobiliari e immobiliari

Class 3 - Investment Companies

Le negoziazioni delle azioni appartenenti ai segmenti individuati da Borsa Italiana possono

avvenire con l’intervento di operatori specialisti sul mercato incaricati dall’emittente di

sostenere la liquidità degli strumenti azionari quotati.

13

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario Expandi

Il Mercato Expandi è un mercato disegnato per le società di piccole dimensioni che vogliono reperire

nuovi capitali minimizzando il costo e i tempi della quotazione. In particolare, le caratteristiche

principali sono:

La Borsa era preclusa alla aziende di piccole dimensioni. La capitalizzazione minima per Expandi è 1

milione di €;

Permette di raccogliere capitali in diverse fasi in base a piani industriali meno aggressivi. Il flottante

minimo è il 10% (per Star è il 35%)

E’ possibile effettuare un’offerta solo istituzionale (oltre alle consuete operazioni miste di offerta

istituzionale e pubblica)

Non impone cambiamenti o integrazioni degli organi societari (es. CdA, Comitati, Investor

Relator) e non impone (una volta che la società è quotata) la redazione delle trimestrali (ma solo

bilancio e relazione semestrale)

La documentazione necessaria per la quotazione è limitata

Una volta decisa la quotazione, impegna l’imprenditore e il top management per tempi limitati (la

quotazione si concretizza in 2-4 mesi)

Richiede un investimento specifico per la quotazione proporzionato alle dimensioni societarie,

consentendo risparmi nell’ordine del 25% dei costi di quotazione

14

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario Expandi

La qualità delle imprese sul Mercato Expandi è ricercata dalle banche nel track record

espresso nei numeri storici: l’ammissione viene subordinata alla verifica della sussistenza di

indicatori economico-finanziari negli ultimi due esercizi.

La società deve presentare negli ultimi due esercizi:

Risultato operativo lordo positivo, Risultato ordinario positivo, Risultato netto positivo

(solo consolidato se redatto)

Rapporto debito finanziario netto/risultato operativo lordo inferiore a 4 (solo

consolidato se redatto)

Il risultato netto dell’ultimo esercizio deve essere almeno pari a 100.000 euro (solo

consolidato se redatto)

La società deve presentare prima del filing:

Rapporto debito finanziario netto/risultato operativo lordo inferiore a 4 (solo

consolidato se redatto).

15

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

Mercato telematico azionario Expandi

La qualità delle imprese sul Mercato Expandi è ricercata dalle banche nel track record

espresso nei numeri storici: l’ammissione viene subordinata alla verifica della sussistenza di

indicatori economico-finanziari negli ultimi due esercizi.

La società deve presentare negli ultimi due esercizi:

Risultato operativo lordo positivo, Risultato ordinario positivo, Risultato netto positivo

(solo consolidato se redatto)

Rapporto debito finanziario netto/risultato operativo lordo inferiore a 4 (solo

consolidato se redatto)

Il risultato netto dell’ultimo esercizio deve essere almeno pari a 100.000 euro (solo

consolidato se redatto)

La società deve presentare prima del filing:

Rapporto debito finanziario netto/risultato operativo lordo inferiore a 4 (solo

consolidato se redatto).

16

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

SeDeX

SeDeX è il mercato di Borsa Italiana

dedicato alla negoziazione dei derivati

cartolarizzati, strumenti finanziari

divisibili in due principali categorie:

strumenti caratterizzati dalla presenza

del cosiddetto effetto leva (covered

warrant e leverage certificates) e

strumenti finanziari senza effetto leva

che

rispondono

a

logiche

d'investimento

di

medio-lungo

termine (certificates della categoria

investment). La segmenta- zione del

mercato SeDeX riflette questa

classificazione; i covered warrant e i

certificates sono infatti ripartiti in

classi omogenee per tipologia di

prodotto e finalità di investimento nel

seguente modo:

17

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

SeDeX

Gli strumenti negoziati hanno uno specialista obbligatorio per garantirne la liquidità, ossia

la continuità delle negoziazioni e la presenza di riferimenti di prezzo certi per tutta la

durata della seduta di Borsa. Gli specialisti hanno sia obblighi di quantità sia obblighi di

spread.

La microstruttura è di tipo misto (cosiddetta order driven). Possono operare sia broker

(operanti per conto terzi) sia dealer (operanti sia per conto della clientela che per conto

proprio). Questo permette anche agli investitori finali, di inserire tramite il proprio

intermediario le proprie proposte di negoziazione. I contratti vengono conclusi mediante

l'abbinamento automatico delle proposte in acquisto e in vendita ordinate secondo criteri

di priorità prezzo/tempo.

I contratti di compravendita sono liquidati il terzo giorno di borsa aperta successivo alla

stipulazione. La liquidazione avviene in Monte Titoli secondo il calendario di Borsa

Italiana

18

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

IDEM

Sull’IDEM (Italian Derivatives Market) sono negoziati contratti che per loro natura

"derivano" il proprio valore da attività o strumenti sottostanti.

IDEM è nato nel Novembre 1994 con l'inizio della negoziazione per via telematica del

contratto future sull'indice Mib30 (Fib30).

Oggi sono quotati :

Futures, minifutures e opzioni sull’indice S&P/MIB

Futures e opzioni su singoli titoli

Le negoziazioni sul mercato IDEM avvengono per via telematica, attraverso un sistema

elettronico che garantisce la rapida esecuzione degli ordini. La liquidità è garantita dalla

presenza di operatori market maker che si impegnano ad esporre proposte in acquisto e in

vendita per determinati quantitativi di contratti. Per assicurare il buon fine dei contratti

negoziati sul mercato IDEM, la Cassa di Compensazione e Garanzia (CC&G) si pone

come garante e assume il ruolo di controparte di tutte le contrattazioni eseguite.

19

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

MOT

Il MOT, è il Mercato Telematico delle obbligazioni e dei Titoli di Stato di Borsa Italiana

sul quale vengono trattati:

Titoli di Stato (BOT; BTP; BTPi; CCT; CTZ)

Obbligazioni di Enti locali

Obbligazioni bancarie e corporate "plain vanilla" e strutturate non convertibili;

Euro-obbligazioni, obbligazioni di emittenti esteri e asset backed securities.

Dal 7 novembre 2005 le contrattazioni del comparto EuroMOT sono state trasferite

sul comparto MOT. Borsa Italiana ha creato un mercato unico per la negoziazione delle

obbligazioni articolato in due segmenti:

DomesticMOT, caratterizzato da strumenti finanziari liquidati presso sistemi di

liquidazione

nazionali;

EuroMOT, caratterizzato dalla presenza di strumenti finanziari liquidati presso sistemi di

liquidazione esteri.

I due segmenti hanno le medesime funzionalità (tipologie di proposte di negoziazione,

parametri di controllo, di negoziazione, tick di negoziazione...) e fasi di negoziazione (asta

di apertura e negoziazione continua).

20

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

MOT

21

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

ETF e ETC

ETF Plus è il mercato regolamentato telematico di Borsa Italiana, introdotto a partire dal

2 Aprile 2007, interamente dedicato alla negoziazione in tempo reale degli strumenti

finanziari che replicano l’andamento di indici e di singole materie prime:

ETF (Exchange traded funds)

ETC (Exchange traded commodities)

ETF strutturati

Gli ETF sono Fondi o SICAV a basse commissioni di gestione negoziati in borsa come le

normali azioni. Si caratterizzano per il fatto di avere come unico obbiettivo quello di

replicare fedelmente l’andamento e quindi il rendimento di indici azionari, obbligazionari

o di materie prime.

Gli Exchange Traded Commodities (ETC), sono strumenti finanziari emessi da Special

Purpose Vehicle (SPV) a fronte dell'investimento diretto nelle materie prime (ad esempio

l’oro) o in contratti derivati sulle materie prime. Il prezzo degli ETC è, pertanto, legato

direttamente o indirettamente all'andamento del sottostante, esattamente come il prezzo

degli ETF è legato al valore dell’indice a cui fanno riferimento.

22

Università degli Studi di Teramo - Prof. Paolo Di Antonio

BORSA ITALIANA SPA

ETF e ETC

Gli ETF strutturati sono anch'essi OICR indicizzati

ma si differenziano dagli ETF tradizionali in quanto

consentono all’investitore di replicare l’andamento

degli indici benchmark con effetto leva (ETF con leva

finanziaria) oppure di proteggersi da eccessivi ribassi

del mercato di riferimento (ETF con protezione del

capitale).

23

Università degli Studi di Teramo - Prof. Paolo Di Antonio