IVA

imposte e tasse

OBBLIGO DI SCONTRINO

O RICEVUTA FISCALE

Art. 22 D.P.R. 26.10.1972, n. 633 - D.P.R. 21.12.1996, n. 696 - R.M. 19.04.2007, n. 73 - C.M.

4.04.1997, n. 97/E

SOMMARIO

• RAPPORTI

TRA FATTURA, SCONTRI-

NO E RICEVUTA FISCALE

• LIBRI

USATI E FRANCOBOLLI DA

COLLEZIONE

I corrispettivi delle cessioni di beni e delle prestazioni di servizi per le quali non è

obbligatoria l’emissione della fattura se non a richiesta del cliente, ma per i quali

sussiste l’obbligo di certificazione fiscale, possono essere documentati, indipendentemente dall’esercizio di apposita opzione, mediante il rilascio della ricevuta fiscale,

ovvero dello scontrino fiscale, con l’osservanza delle relative discipline. Al riguardo

l’Agenzia delle Entrate si è pronunciata in merito all’obbligatorietà dell’emissione

degli scontrini e ricevute fiscali nell’attività di commercio al minuto ambulante di libri

vecchi e/o usati, nonchè di francobolli da collezione o collezioni di francobolli. In

particolare, è stato affermato il principio secondo il quale sia le cessioni di francobolli

da collezione sia quelle di collezioni di francobolli debbano essere documentate con

emissione di scontrino o ricevuta fiscale ovvero, se richiesta dal cliente, con fattura

senza separata esposizione dell’imposta e con l’indicazione che trattasi di beni soggetti al regime del margine di cui al D.L. 41/1995.

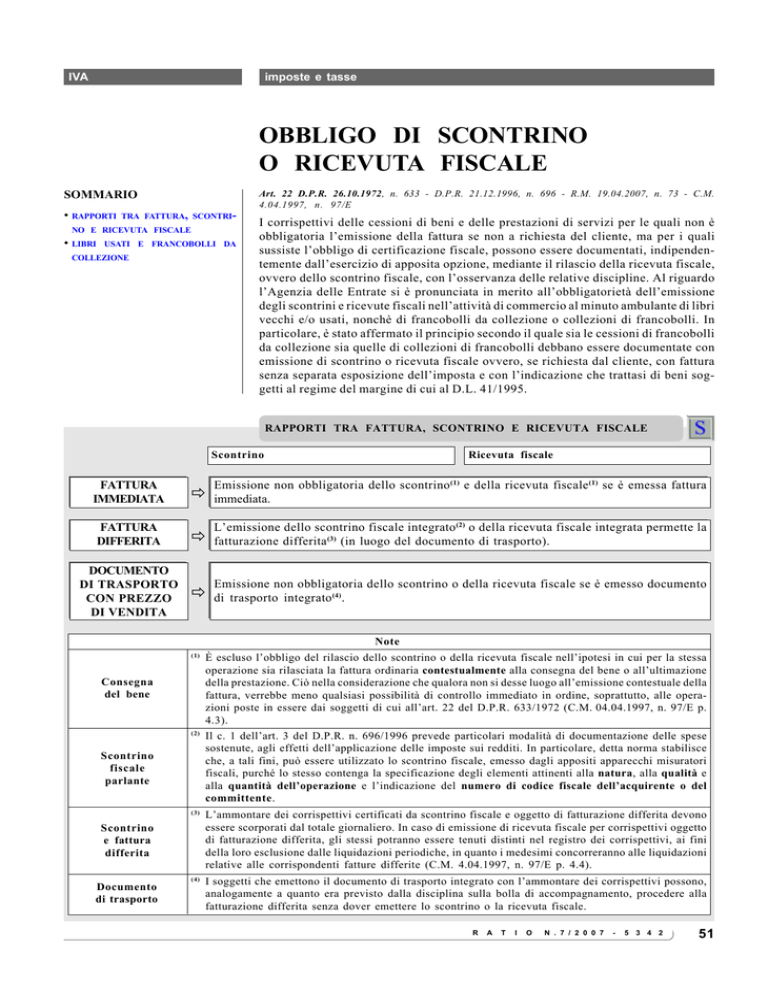

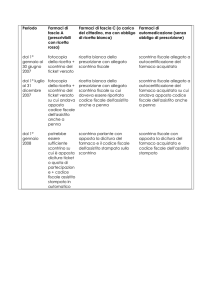

RAPPORTI TRA FATTURA, SCONTRINO E RICEVUTA FISCALE

Scontrino

Ricevuta fiscale

Ö

Emissione non obbligatoria dello scontrino (1) e della ricevuta fiscale (1) se è emessa fattura

immediata.

FATTURA

DIFFERITA

Ö

L’emissione dello scontrino fiscale integrato (2) o della ricevuta fiscale integrata permette la

fatturazione differita (3) (in luogo del documento di trasporto).

DOCUMENTO

DI TRASPORTO

CON PREZZO

DI VENDITA

Ö

Emissione non obbligatoria dello scontrino o della ricevuta fiscale se è emesso documento

di trasporto integrato (4).

FATTURA

IMMEDIATA

Note

(1)

Consegna

del bene

(2)

Scontrino

fiscale

parlante

(3)

L’ammontare dei corrispettivi certificati da scontrino fiscale e oggetto di fatturazione differita devono

essere scorporati dal totale giornaliero. In caso di emissione di ricevuta fiscale per corrispettivi oggetto

di fatturazione differita, gli stessi potranno essere tenuti distinti nel registro dei corrispettivi, ai fini

della loro esclusione dalle liquidazioni periodiche, in quanto i medesimi concorreranno alle liquidazioni

relative alle corrispondenti fatture differite (C.M. 4.04.1997, n. 97/E p. 4.4).

(4)

I soggetti che emettono il documento di trasporto integrato con l’ammontare dei corrispettivi possono,

analogamente a quanto era previsto dalla disciplina sulla bolla di accompagnamento, procedere alla

fatturazione differita senza dover emettere lo scontrino o la ricevuta fiscale.

Scontrino

e fattura

differita

Documento

di trasporto

È escluso l’obbligo del rilascio dello scontrino o della ricevuta fiscale nell’ipotesi in cui per la stessa

operazione sia rilasciata la fattura ordinaria contestualmente alla consegna del bene o all’ultimazione

della prestazione. Ciò nella considerazione che qualora non si desse luogo all’emissione contestuale della

fattura, verrebbe meno qualsiasi possibilità di controllo immediato in ordine, soprattutto, alle operazioni poste in essere dai soggetti di cui all’art. 22 del D.P.R. 633/1972 (C.M. 04.04.1997, n. 97/E p.

4.3).

Il c. 1 dell’art. 3 del D.P.R. n. 696/1996 prevede particolari modalità di documentazione delle spese

sostenute, agli effetti dell’applicazione delle imposte sui redditi. In particolare, detta norma stabilisce

che, a tali fini, può essere utilizzato lo scontrino fiscale, emesso dagli appositi apparecchi misuratori

fiscali, purché lo stesso contenga la specificazione degli elementi attinenti alla natura, alla qualità e

alla quantità dell’operazione e l’indicazione del numero di codice fiscale dell’acquirente o del

committente.

R

A

T

I

O

N . 7 / 2 0 0 7

-

5 3 4 2

51

IVA

imposte e tasse

LIBRI USATI E FRANCOBOLLI DA COLLEZIONE

REGIME DEL MARGINE

• Soggetti

interessati

• Soggetti che esercitano il commercio di beni mobili usati suscettibili di reimpiego nello stato originario o previa riparazione, nonchè

di oggetti d’arte, d’antiquariato e da collezione.

• Beni

interessati

• Beni acquistati:

.. presso privati;

.. presso soggetti assimilabili ai privati.

• Soggetti passivi che non hanno detratto l’imposta relativa agli acquisti

ed hanno fatturato la cessione come operazione esente

• Soggetti passivi comunitari in regime di esonero nel proprio Stato.

• Soggetti passivi che operano nel regime del margine.

• Oggetto

SCONTRINO E RICEVUTA

FISCALE

• I soggetti interessati possono applicare il regime speciale di cui al

D.L. 23.02.1995, n. 41, convertito, con modificazioni, dalla L. 22.03.1995,

n. 85 (“regime del margine”).

Metodo

analitico

del margine

Si tratta di un regime in base al quale l’imposta a debito non è determinata

con i metodi ordinari, bensì è commisurata alla differenza positiva (margine) tra il prezzo di vendita del bene ed il prezzo di acquisto (aumentato

delle spese accessorie e di riparazione), entrambi al lordo dell’IVA.

Metodo

forfettario

Limitatamente ad alcune categorie di soggetti e per particolari prodotti, il

margine sul quale calcolare l’imposta dovuta è determinato in modo forfetario

applicando delle percentuali predefinite al prezzo di vendita.

Metodo

globale

del margine

Per gli operatori che non svolgono in forma ambulante il commercio di

taluni beni usati, l’imposta dovuta per ciascun periodo è commisurata al

margine globale, costituito dalla differenza complessiva delle operazioni

di cessione e di acquisto effettuate nel medesimo periodo.

• Cessione

libri vecchi

e/o usati

• Non sono soggette all’obbligo di certificazione mediante rilascio di

ricevuta o scontrino fiscale le cessioni di giornali quotidiani, di

periodici, di supporti integrativi e di libri, con esclusione di quelli

d’antiquariato.

L’esonero appena richiamato è applicabile anche quando la cessione ha

per oggetto libri usati acquistati presso privati ed è eseguita da venditori

ambulanti che applicano il regime del margine, fatta eccezione per i libri

di antiquariato.

• Cessione

• In merito alle cessioni di francobolli da collezione e collezioni di

di francobolli francobolli, non possono applicarsi le disposizioni in base alle

da collezione quali non sono soggette all’obbligo di certificazione “le cessioni

da parte di venditori ambulanti di palloncini, piccola oggettistica

per bambini, gelati, dolciumi, caldarroste, olive, sementi e affini,

non muniti di attrezzature motorizzate e, comunque, da parte di

soggetti che esercitano, senza attrezzature, il commercio di beni di

modico valore, con esclusione di quelli operanti nei mercati rionali”.

Assenza del

Nel caso di specie, è assente il requisito oggettivo

“modico valore” ossia il commercio di “beni di modico valore”.

• I francobolli da collezione, infatti, essendo oggetti relativamente

rari, possiedono quelle qualità richieste per essere oggetto di transazioni particolari - ad esempio, nel mercato del collezionismo - ed

hanno, generalmente, un valore elevato senza alcun rapporto con

quello facciale.

• Ugualmente, le collezioni di francobolli - formate da singoli elementi da collezione che hanno sicuramente un valore più elevato rispetto a quello facciale - sono beni commerciali dal valore significativo

e non certo “modico”.

Art. 2, c. 1

D.P.R. 21.12.1996, n. 696

R.M. 19.04.2007, n. 73

52

R

A

T

I

O

N . 7 / 2 0 0 7

-

5 3 4 2