Scienza delle Finanze

30018-Cleam 2

Alessandra Casarico

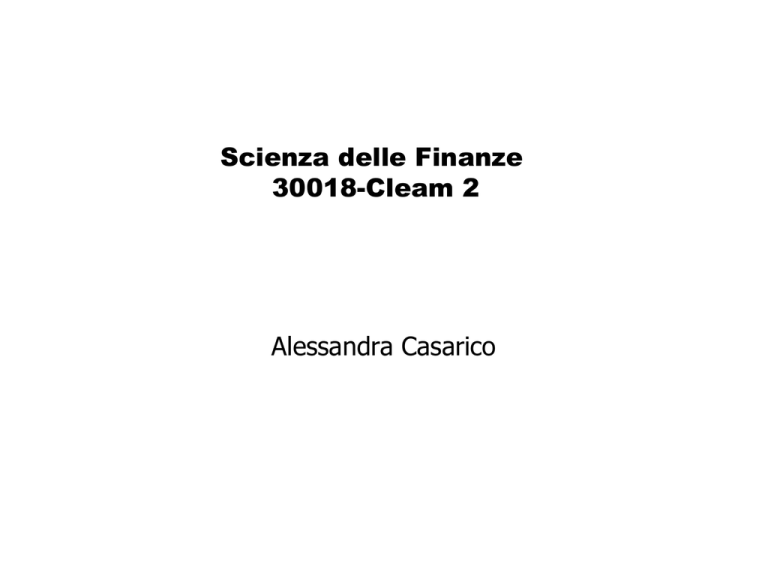

Imposte indirette

Imposte generali

Imposte speciali

Colpiscono tutti i beni e servizi

scambiati

Colpiscono particolari beni e servizi

(esempio: imposte di fabbricazione)

Imposte sul valore pieno

Imposte sul valore aggiunto

Colpiscono l’intero valore del bene

scambiato

Colpiscono l’incremento di valore che

si genera in un particolare stadio della

produzione o della distribuzione

Imposte monofase sul valore

pieno

Imposte plurifase sul valore pieno

(cumulativa)

Colpiscono l’intero valore del bene in un

singolo stadio del processo produttivo

(esempio: imposte sulle vendite al

dettaglio in U.S.A.)

Colpiscono l’intero valore del bene in tutti

gli stadi del processo produttivo

(esempio: IGE)

Metodo imposta da imposta

Imposta da versare:

Ti=tiVi-tjAi

Imposte plurifase sul

valore aggiunto

(non cumulativa)

Colpiscono l’incremento di

valore in tutti gli stadi del

processo produttivo

Metodo base da base

Imposta da versare:

Ti=ti(Vi-Ai)

IVA a debito IVA a credito

Le imposte indirette

2

Imposte generali sulle vendite

• Imposte generali sulle vendite

– Sottopongono a imposizione il valore degli scambi di

merci e delle prestazioni di servizi

Distinguiamo 3 fasi nel ciclo economico di un bene:

– produzione

valore del bene = valore aggiunto = a

– vendita all’ingrosso valore del bene=a + b valore aggiunto = b

– vendita al dettaglio valore del bene=a + b + c valore aggiunto = c

• In assenza di imposte il prezzo finale del bene è:

p = a+b+c

Le imposte indirette

3

Imposta sul valore pieno

– Colpisce l’intero valore del bene (o servizio)

a. Imposta monofase

• Si applica una sola volta nell’arco del ciclo produttivo

• ESEMPIO

L’applicazione di un’imposta monofase comporta che:

– il gettito dipenda dalla fase di applicazione

– per esigenze di gettito l’aliquota sia generalmente elevata;

– l’imposta sia molto vulnerabile a fenomeni di evasione.

Le imposte indirette

4

Imposta sul valore pieno

b. Imposta plurifase sul valore pieno

• Colpisce il valore pieno del bene in ciascuna delle fasi produttive

ESEMPIO

Con un’imposta plurifase sul valore pieno:

– un dato livello di gettito può essere ottenuto con aliquote più basse ⇒ si

riducono gli incentivi all’evasione.

– il prezzo finale (e l’imposta complessiva) dipende dal numero di scambi

che caratterizzano il ciclo economico del bene

• il carico fiscale è minimizzato se l’impresa è integrata verticalmente

⇒ NON neutralità

Le imposte indirette

5

Imposta plurifase sul valore aggiunto

METODO BASE DA BASE

In ogni fase l’aliquota si applica alla differenza tra il valore delle

vendite e il valore degli acquisti.

• L’imposta da versare dall’impresa i è data da:

Ti=ti(Vi-Ai)

– Vi = valore delle vendite dell’impresa i

– Ai = valore degli acquisti della medesima impresa i

– ti = aliquota sullo stadio i

Le imposte indirette

6

Imposta plurifase sul valore aggiunto

METODO IMPOSTA DA IMPOSTA

In ogni fase l’aliquota si applica sull’intero valore del bene venduto. Il

venditore può detrarre l’imposta pagata a monte sugli acquisti.

– tj = aliquota sugli acquisti

• L’imposta da versare dall’impresa i è data da:

Ti = tiVi – tjAi

imposta incassata sulle vendite

(IVA A DEBITO)

imposta pagata sugli acquisti

(IVA A CREDITO)

ESEMPIO

NB. Se aliquote uniformi: base da base e imposta da imposta coincidono

Le imposte indirette

7

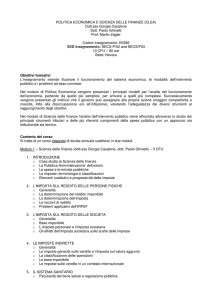

Base da base vs. imposta da imposta

• Le imposte plurifase sul valore aggiunto sono preferibili per:

– neutralità rispetto alle scelte di integrazione verticale.

• Il metodo imposta da imposta è preferibile per:

– semplicità di calcolo e trasparenza: le imposte che gravano su un

bene in una qualunque fase sono esattamente pari all’imposta

pagata sugli acquisti in quella fase;

⇒ proprietà desiderabile in relazione alle esportazioni

⇒ possibilità di agevolare determinati beni e servizi

Le imposte indirette

8

Base da base vs. imposta da imposta

−Esempio: C produce un bene di prima necessità (valore 200), utilizzando

un bene non agevolato prodotto da A (valore 100)

IVA

Imposta

da

Imposta

IVA

Base da

Base

IVA da

versare

Prezzo lordo

Impresa

t

VA

IVA a

debito

IVA a credito

IVA da

versare

Prezzo lordo

Vi-Ai

A

20%

100

20

0

20

120 (20%)

100

20

120 (20%)

C

5%

100

10

20

-10

210 (5%)

100

5

225 (12,5%)

Imposta

totale

10

25

− Con il metodo imposta da imposta è possibile tassare il bene finale con

l’aliquota desiderata (l’aliquota effettiva coincide con l’aliquota applicata

nell’ultimo stadio).

Le imposte indirette

9

Base imponibile dell’IVA

• La base imponibile di un'imposta sul valore aggiunto può essere

riferita a tre tipologie fondamentali in relazione al trattamento

dell’imposta pagata sui beni di investimento:

– reddito lordo: se non è ammessa in detrazione l'IVA pagata sui

beni di investimento;

– reddito netto: se l'IVA pagata sui beni di investimento è

ammessa in detrazione ma solo in proporzione alla quota di

ammortamento dei beni capitali utilizzati nel periodo d'imposta;

– consumo: se l'IVA pagata sui beni di investimento è ammessa in

detrazione in misura integrale.

• Allontanamento dalla nozione economica di VA

Le imposte indirette

10

Le imposte indirette

11

Riferimento dell’imposta

• FINANZIARIO: colpisce solo le operazioni che danno luogo a

transazioni monetarie:

– Compatibile con il metodo imposta da imposta.

• REALE: si tiene conto della formazione del VA nel corso del processo

produttivo e distributivo, prescindendo dagli effettivi movimenti

monetari:

– Richiede l’adozione del metodo base da base.

• La differenza verte sul trattamento delle scorte e dei prodotti in corso

di lavorazione

Le imposte indirette

12

Classificazione delle operazioni

• Le operazioni di scambio di beni e servizi, rilevanti per

l'applicazione dell‘IVA, possono essere distinte in tre categorie:

– operazioni imponibili: le operazioni sono assoggettate a

imposta sul loro intero valore secondo l'aliquota prevista per

legge;

– operazioni non imponibili (ad aliquota zero): l'aliquota

applicata nell'ultimo stadio produttivo è nulla e le imposte

afferenti ai precedenti stadi sono rimborsate;

– operazioni esenti: non è prevista l'applicazione dell'imposta

sul valore aggiunto creato nello stadio finale e non sorge il

diritto al rimborso dell'imposta afferente agli acquisti intermedi.

Le imposte indirette

13

L’IVA italiana

• L'IVA si applica:

– alle cessioni di beni e alle prestazioni di servizi effettuate nel

territorio dello Stato nell'esercizio di imprese o nell'esercizio di arti

e professioni;

– alle importazioni da paesi extra UE da chiunque effettuate

(imprese e consumatori finali);

– agli acquisti intracomunitari effettuati nell'esercizio di imprese,

oltre che agli acquisti di mezzi di trasporto a titolo oneroso e agli

acquisti per corrispondenza effettuati da consumatori finali.

• Operazioni non imponibili: esportazioni extra UE.

• Operazioni esenti: servizi creditizi, assicurativi e finanziari, trasporti

urbani, servizi sanitari e previdenziali, istruzione.

Le imposte indirette

14

L’IVA italiana

• Obbligo di rivalsa

– Il consumatore finale è il soggetto formalmente colpito

• Metodo: imposta da imposta.

• Base imponibile: tipo consumo.

• Aliquote:

– Normale: 21%

– Ridotte: 4% , 10%.

• Riferimento di tipo finanziario.

Le imposte indirette

15

L’IVA italiana

Il regime per i contribuenti minimi

• Per i contribuenti minimi (vedi Irpef)

– Abolizione dell’obbligo di rivalsa

– Non deducibilità dell’IVA pagata sugli acquisti

Le imposte indirette

16