Abbonamento cartaceo 10 numeri euro 90.00

Abbonamento digitale 10 numeri euro 63.00

Numero singolo cartaceo: euro 12.50

Numero singolo digitale: euro 9.00

Investimenti Trading Risparmio

+ + + + + TRADERS´ WEE – WEB & EMAIL EDITION + + + + + + + + + + + + + + + + + + + + + + + +

TRADERS´ WEE è il supplemento digitale al numero 12 di TRADERS´ Dicembre 2014

www.traders-mag.it

Multiscale

Relative and

Quantized

Finance Theory

(MRQF-Theory)

Gerardo Iovane – DIEM –

University of Salerno

40

ANNI NEL

TRADING

presenta: I GRANDI TRADER INTERNAZIONALI - Edizione I

Webinar

Preparati in vista dell’evento esclusivo con i webinar dedicati:

La rottura delle bechmark candle | Le barre di contenimento | Viaggio alle radici delle congestioni | Opening range breakout

Location

Borsa Italiana - Sala Parterre

Piazza degli Affari, 6 - 20123 Milano

Registrati

Prenota il tuo posto all’evento. La partecipazione è gratuita!

Compila il form su IG.com

Per qualsiasi domanda o informazione, contattaci ai seguenti recapiti e saremo lieti di aiutarti.

T. 800 897582 - E: [email protected]

www.IG.com

Messaggio pubblicitario con finalità promozionale. Il trading con i CFD può determinare perdite che eccedono il vostro investimento iniziale. IG è

un nome commerciale di IG Markets Ltd. IG Markets Ltd. è autorizzata e regolata dalla FCA di Londra (n°195355) ed è iscritta al n° 72 del Registro

delle Imprese di Investimento Comunitarie con Succursale tenuto dalla CONSOB. P. Iva: 06233800967. Via Paolo da Cannobio 33, 20122 Milano.

EDItORIAL

www.traders-mag.it 12.2014

Maurizio Monti

Editore di TRADERS´

Dalla Cultura Accademica, un contributo eccezionale

di conoscenza ed interpretazione dei mercati

MASTHEAD

Indirizzo:

TRADERS´ Magazine Italia srl

» tRADERs’ presenta ai suoi Lettori, in anteprima mondiale assoluta, la MRQF

theory: come dire presenta ai suoi Lettori il futuro, ciò di cui inevitabilmente si

Via Barberini 3/a

00187 Roma

Italia

parlerà, e a lungo, negli anni a venire. Qualche cosa che ieri non c’era ed ora esiste,

Tel.:

+39 02 30332800

e, per questa ragione, molte cose, d’ora in avanti, potrebbero cambiare ed essere

Fax:

+39 02 30332929

viste sotto una diversa luce. si tratta di uno studio, sviluppato dal Prof. gerardo

E-Mail: [email protected]

Iovane, della Università di salerno, che ha già attratto l’attenzione di alcune prestigiose università di altri Paesi e, per questa ragione, ne è in corso di stesura la

Direttore Responsabile: Emilio Tomasini

versione inglese: per una volta, signori, per un nuovo modello teorico di scienza,

Redazione: Laura Pereira Camacho, Stela Cifliku, Gior-

l’originale è in italiano e viene tradotto in inglese e non viceversa !

gia Difonzo, Corinne Endrich, Avkida Karaj, Elena Lovati,

A molti, la lettura apparirà complessa: qui preme di sottolineare che si tratta di un

lavoro di eccezionale valore scientifico, che ha l’ardire di trasferire nella finanza numerosi concetti noti alla fisica, in un tentativo di sintesi multidisciplinare, che, al di là

della comprensione dei singoli aspetti, alcuni sicuramente tutt’altro che immediati da

assimilare, fornisce al Lettore il quadro di riferimento di un concetto chiave, mutuato

Sabina Mariani, Maurizio Monti, Michele Monti, Isabella

Rezzonico, Daniela Zaccari

Articoli: gerado Iovane

Immagini: © Maksim Šmeljov / www.fotolia.com

addirittura dalle leggi fondamentali della natura: il mercato è un sistema dinamico ad

alta complessità e i suoi aspetti fondamentali sono riferibili a formule, modelli e concet-

Grafici e dati di borsa: www.bis.de, www.bsb-soft-

ti già scritti, che, opportunamente adattati e sviluppati, forniscono le risposte chiave

ware.de, www.captimizer.de, www.esignal.com,

alle sue caratteristiche principali, quali la proprietà multi-timeframe, piuttosto che le

dinamiche di prezzo e tempo tipiche della fisica quantistica o l’incontro/scontro delle

posizioni ribassiste e rialziste. Il modello arriva così alla definizione del “finanzione”,

quanto di liquidità di interazione, cioè particella mediatrice delle interazioni finanziarie.

su altre nostre pubblicazioni, ho già scritto del Prof. Iovane, riferendomi al

grande evento da Lui organizzato alla Università di salerno il 13 novembre scorso,

evento che ha visto radunati alcuni degli attori protagonisti della finanza italiana, in

una giornata appassionante di studio e confronto, davanti ad una sala che è stata

www.metaquotes.net, www.tradesignal.com

Periodicità: mensile, 12 volte l’anno

Iscrizione al Registro degli Operatori della Comunicazione numero 23483 del 03.05.2013.

Testata giornalistica registrata presso il Tribunale di

Monza al numero 9 in data 07.03.2013.

Stampato in Wuerzburg, Germania.

gremitissima per l’intera giornata. ho definito il Prof. Iovane come persona di stra-

Avviso di Rischio: Le informazioni riportate su

ordinaria e fine cultura, oltrechè visionario appassionato: il lavoro che qui pubbli-

TRADERS´ sono destinate esclusivamente a scopo

chiamo ne è la dimostrazione. L’incredibile capacità di trasferire il linguaggio della

formativo. TRADERS´ non intende mai raccomanda-

natura a fenomeni, come i mercati, che sembrano essere tutt’altro che scritti con

re o promuovere sistemi , strategie o metodologie

quel linguaggio: questo è il grande merito dell’Autore, questa è la grande novità di

questo modello, cui la tRADERs’ WEE di questo mese è interamente dedicata. «

di trading.

I lettori sono invitati ad effettuare proprie ricerche e

test di funzionalità per determinare la possibile validità delle idee di trading esposte. Il trading implica

Buona Lettura !

un alto livello di rischio. I risultati del passato non

garantiscono in alcun modo i risultati futuri.

3

Insights

www.traders-mag.it 12.2014

Multiscale Relative and Quantized

Finance Theory (MRQF-Theory)

Gerardo Iovane – DIEM – University of Salerno

Considerato che la Natura, con le sue diverse fenomenologie e sottosistemi naturali, mostra un comportamento in cui spesso

il concetto di caoticità può e viene rimosso e sostituito con quello di complessità, grazie alla capacità di osservare gli stessi fenomeni da punti di vista diversi in cui emergono chiaramente simmetrie superiori, proprietà di auto similarità o stocastica auto

similarità, discretizzazione o quantizzazione, relativismo, dipendenza dall’osservatore/osservazione, misura/interazione, in questo lavoro mostreremo che il Mercato Finanziario non fa eccezione, anzi da sempre ha mostrato le caratteristiche di un sistema

dinamico ad alta complessità. Nello specifico presentiamo una teoria nuova e specifica per la descrizione delle fenomenologie

legate al mercato finanziario: una teoria che è in grado di coniugare i diversi aspetti fondanti del mercato finanziario, quali la

necessità di modelli scala invariante o equivalentemente la possibilità di descrivere dinamiche multi scala o multi risoluzione (o

cosiddette multitime-frame), la discretizzazione o quantizzazione del market placement legata alle diverse tipologie di contratti

buy/sell, CFD, future, spot, il relativismo legato fondamentalmente alla soggettività delle scelte, grazie al quale il mercato esiste, perché per taluno un prezzo è un’ottima scelta per acquistare e per qualcun altro per vendere.

Pertanto, il presente studio fornisce una utile risposta ai fondamentali aspetti del mercato:

i)

il suo manifestare proprietà multiscala o multi risoluzione;

ii) le sue proprietà quanto-relativistiche;

iii) la utilità di descrivere a livello fondamentale le interazioni tra operatori finanziari rialzisti o+ e ribassisti o -;

iv) l’utilità di declinare le interazioni finanziarie tra gli operatori o+ e o - in termini di scattering, annichilazione o creazione di

costituenti elementari di liquidità;

4

Insights

v) l’introduzione di un campo specifico, definito campo finanziario e del suo bosone di gauge, il cosiddetto finanzione mediatore delle interazioni finanziarie;

vi) la possibilità di descrivere il mercato finanziario come un sistema dinamico, in grado di assorbire finanzioni, quanti di liquidità di interazione.

Grazie a questa nuovo paradigma siamo stati in grado di descrivere e definire, altresì, lunghezza di scala propria del mercato,

ovvero ricavo, prezzo rischio (λ,p,σ) , nonché di rivedere la Prospect Theory di Kahneman e Tversky per descrivere il processo

decisionale in condizioni di rischio invece che considerando la dinamica di prezzo come p=p(t) ovvero il prezzo considerato

come funzione del tempo, effettuando l’analisi delle dinamiche di prezzo intese come traiettorie nello spazio trasformato energia-entropia E-S del mercato finanziario, dove si hanno segnali ed indicazioni più stabili ed affidabili rispetto ai comuni indicatori.

» 1. Introduzione

to come le due suddette proprietà geometriche potesse-

I movimenti del prezzo di strumenti finanziari sono senza

ro essere analizzate nel tempo relativamente a sistemi e

dubbio rappresentativi di dinamiche complesse. Bachelier

fenomeni naturali in grado di evolvere nel tempo. Questa

[1], infatti, cominciò a descrivere tali movimenti in termini

riflessione, nella sua apparente semplicità, ha rappresen-

di sistemi complessi, considerando il random walk ed il

tato nel contesto dell’evoluzione scientifica della cono-

moto browniano. Da allora la dinamica della complessità

scenza un alto “salto quantico” portando alla nascita dei

è diventato uno strumento fondamentale per descrivere

cosiddetti Self-Similar Stochastic Systems, ovvero dei

le dinamiche di prezzo, la volatilità dei mercati finanziari

sistemi dinamici che non seguono le note leggi classiche

e le variazioni di volatilità, grazie all’impiego di metodo-

della dinamica, ma piuttosto che espongono dinamiche

logie dell’analisi multiscala o molti risoluzione, i processi

similari se osservati a scale diverse [8], [9], [10]. Da qui il

stocastici ed i processi stocastici self-similari. Da quando

passo è stato breve per descrivere la dinamica di molti

Mandelbrot [2] ha cominciato lo studio sistematico delle

sistemi complessi in Natura, negli ambiti più disparati,

proprietà di figure geometriche a dimensione non intera

con l’avvento e la generalizzazione offerta dai cosiddetti

negli anni sessanta-ottanta del secolo scorso con le re-

metodi atti a descrivere gli Stochastic -Self- Similar (SSS)

lative implicazioni in Economia e Finanza sono stati svi-

Processes, ovvero processi dinamici in cui da un lato la

luppati e condotti migliaia di studi su quel corpus mate-

self-similarità induce una struttura di regolarità delle di-

matico che chiamiamo geometria frattale ed applicazioni

namiche alle diverse scale di osservazione – considerate

alla Finanza [3]-[7]. Ciò ha portato a definire la geometria

nel loro insieme – e dall’altro la stocasticità permette di

frattale come la geometria della Natura, atta a descrivere

modulare delle specificità e caratterizzazioni delle singole

oggetti e sistemi che mostrino proprietà di invarianza di

e specifiche scale [11], [12].

scala, o più semplicemente che appaiano simili a se stessi

Ancora una volta quindi la ricerca dell’ago nel pagliaio

o a proprie parti allorquando osservati ed analizzati a sca-

ha avuto buon esito; infatti, alcuni sistemi dinamici defi-

le diverse. Aldilà dei noti tecnicismi matematici, queste

niti fino ad allora caotici, trovano una loro ratio dinamica

due proprietà - ovvero la dimensione fratta di tali figure o

divenendo complessi ed esponendo evidenti armonie di

sistemi, e l’auto similarità – hanno caratterizzato non solo

livello superiore rispetto a quelle di singola scala, proprio

questa nuova geometria, ma piuttosto hanno dominato

come accaduto nella descrizione di pattern statici, nel con-

un’epoca ed il suo pensiero nell’ambito della geometria in

testo della Matematica grazie all’avvento della Geometria

particolare e della Matematica in generale. Come spesso

Frattale. Nell’ambito degli SSS processes sono stati ricom-

accade le idee destinate a segnare un’epoca e quindi a

presi affascinanti modelli di sistemi dinamici che sono pre-

rappresentare i semi del progresso cognitivo, contamina-

senti in Natura, grazie alle modellazioni, oggi note come

no rapidamente e con forza altri settori disciplinari. Per-

Random WalK , moto Browniano, dinamiche frazionarie o

tanto, se la geometria frattale riprendeva in modo statico

multi-frazionarie, ecc.

le proprietà di alcune figure o pattern rappresentativi dei

Grazie a tali visioni tra i vari risultati raggiunti, men-

contesti più vari, dalle strutture delle galassie, ai pattern

zione specifica meritano i lavori raccolti in [13] sulle dina-

di organi e distretti umani, alle diverse espressioni della

miche multi-scala, sia per l’importanza cognitiva sia per

Natura, come un albero, una montagna o un cavolfiore,

gli sviluppi che presentiamo nel presente lavoro relati-

così nel contesto più propriamente dei sistemi dinamici

vamente alle dinamiche di prezzo in particolare ed alle

in particolare e della Fisica più in generale, ci si è resi con-

fenomenologie economiche più in generale. Aldilà dei

5

Insights

www.traders-mag.it 12.2014

Come in altri fenomeni naturali,

in finanza la dinamica dei prezzi è un

segnale digitale o quantizzato

tecnicismi matematici, fisico-matematici, o fisici il risultato forse più rilevante e significativo di tali studi è che

la Natura abbia scelto la causalità e non la casualità nella

definizione delle dimensioni di scala dei sistemi natura-

Cosa dire del segnale prezzo? E’ confutabile che anche il prezzo abbia una sua dinamica?

Ovviamente non è confutabile poiché altrimenti non

esisterebbe il mercato e lo scambio.

li. Infatti, proprio in riferimento ai lavori [9]-[13] gli autori

Come in altri fenomeni naturali, possiamo considera-

rispondono ad un set di domande mai affrontato prima:

re la dinamica dei prezzi degli strumenti finanziari come

perché un atomo ha una certa estensione e non un’altra?

un segnale digitale o quantizzato composto da dati pre-

Perché lo stesso accade per una cellula o per l’uomo o per

si tick-by-tick a diverse frequenze di campionamento. In

la terra, o per un sistema solare o per una galassia o per

questa prospettiva, il cambiamento volatilità nel tempo

un cluster di galassie? In altre parole, l’autore ha rispo-

è una delle questioni più rilevanti per valutare una buona

sto alla domanda del perché la natura abbia scelto certe

strategia di investimento, come profondamente studiato

lunghezze di scala e non altre per aggregare la materia in

in molte opere realizzate a partire dai lavori di Schwert,

condizioni di equilibrio dinamico. La risposta a tale quesi-

Poon e Granger, Brown, Bera e Higgins, Hull e White, ecc

to ha permesso alla comunità scientifica internazionale di

in [16]-[20], o considerando il rapporto tra volume, la vo-

avere per la prima volta nel contesto dei sistemi dinamici

latilità, e la profondità di mercato, come studiato da Bes-

un’unica legge, capace di descrivere la dinamica estensi-

senbinder e Seguin in [21].

va dei sistemi materiali dal sub-nano cosmo al macroco-

Se l'analisi della volatilità è uno dei parametri più rile-

smo. A completare questo nuovo scenario emerso da un

vanti ed utili per decidere quando un operatore debba en-

lato con la geometria Frattale e dall’altro con i sistemi sto-

trare più profittevolmente a mercato secondo la propria

castici Self-similari negli stessi anni, ovvero negli ultimi

strategia, altri studi concentrano la loro attenzione sulla

30 anni, un terzo salto cognitivo ha puntato la sua atten-

dinamica dei prezzi. Questo approccio è molto utilizzato

zione ad affrontare, da un punto di vista metodologico,

nelle analisi di mercato guidate da modelli Econofisici. A

problemi simili per discernere tra caos e complessità, ma

tale proposito si vedano per esempio i lavori di Mante-

questa volta non si è trattato di frattali matematici per

gna e di Stanley [22], Di Matteo [23], Morales, Di Matteo e

descrivere l’affascinante bellezza di alcune figure geome-

Aste [24], o esempi specifici di trading come ad esempio

triche o di sistemi dinamici self-similari atti a descrivere

Blackledge [25] e Blackledge e Murphy [26], [27].

dinamiche tanto improbabili quanto comuni in Natura;

Inoltre, se è vero come è vero che il prezzo rappresen-

questa volta l’obiettivo ha riguardato la descrizione di

ta l’equilibrio istantaneo tra compratori e venditori, pos-

segnali, ovvero fenomeni oscillatori (ciclici) o ondulatori

siamo esprimere che il prezzo e la sua volatilità sia l’effetto

che fossero sia non periodici, sia non stazionari. Nasce

complesso della sovrapposizione di più e più dinamiche

così, infatti, l’Analisi Multi risoluzione e le wavalet. Grazie

legate ai singoli attori (investitori, trader, persone comu-

all’analisi multi risoluzione un qualsiasi segnale, che sia

ni, intese come operatori non totalmente razionali rispet-

audio, video, proveniente da un sismografo da un ECG o

to alla stima del rischio o all’analisi del contesto, poiché

da una RMI di interesse medico trova nelle wavalet un po-

non totalmente informati, ovvero non in possesso di tutte

tente strumento di destrutturazione ed analisi delle spe-

le informazioni di dominio e quindi influenzati da fattori

cifiche componenti. Grazie alle wavalet [14], [15], in parti-

psicologici) la cui azione congiunta porta allo sviluppo di

colare, ed all’analisi multi risoluzione in generale, ancora

una dinamica collettiva/cumulativa che è proprio la com-

una volta, si è, infatti, in grado di determinare proprietà di

plessa, forse solo apparentemente caotica, dinamica del

Scala all’interno di funzioni matematiche o segnali propri

prezzo di un determinato strumento finanzio.

della fisica, dell’ingegneria o delle scienze applicate, loro

relative invarianze, principi di similarità o somiglianza.

6

E’ facile comprendere che sia proprio così, ovvero

che l’azione di un “gas di operatori finanziari” induca

Insights

una dinamica sul prezzo di un dato strumento finanzia-

namica multi risoluzione. La relazione (A4) rappresenta

rio e più in generale di un portafoglio o addirittura dal

un prototipo funzionale molto interessante per descrivere

mercato nella sua interezza. Per tale motivo in tale lavo-

fenomeni complessi multi-risoluzione o multi-scala. In al-

ro presentiamo prima un modello di volatilità e dinami-

tre parole, stiamo assumendo che il valore di un lotto si

ca dei prezzi nella sezione 2, individuando altresì nella

comporti come una massa inerziale elementare, Vlot ≡ mn,

sezione 3 le costanti fondamentali; ci dedicheremo poi

ovvero che Vlot sia l’equivalente economico – finanziario

nella sezione 4 alla cosiddetta “energetica dei mercati”

della massa elementare mn nella (A4). Così, è facile com-

ovvero uno studio che metta in evidenza come la liqui-

prendere allora che il margine investito a Mercato M ov-

dità a mercato si comporti come l’energia di un sistema

vero la liquidità Liq sarà l’equivalente della massa m to-

quantizzato e relativizzato; nella sezione 5 descriveremo

tale del sistema dinamico descritto dalla (A5). Pertanto,

gli operatori finanziari ed i principi di piazzamento a mer-

scriviamo:

cato di opzioni di acquisto o vendita, descrivendo altresì

il mercato come un corpo nero in grado di assorbire e

(1)

#lots =

cedere energia finanziaria, ovvero liquidità o ricchezza

M

Vlot

in termini di un nuovo quanto di interazione che chiame-

che in sostanza, come intuitivo e ragionevole, ci dice che

remo finanzione; nella sezione 6 a partire dalla variabile

il numero di lotti investiti #lots (o di contratti scambiati o

di stato denominata energia - atta a misurare l’energia

equivalentemente i volumi scambiati) sono dati dal rap-

“ordinatamente” acquisita o ceduta dal mercato in fasi

porto tra il margine o la liquidità investita diviso il valore

di trend - e grazie alla introduzione di una nuova varia-

del singolo lotto o del singolo contratto.

bile che chiamiamo entropia del mercato - atta a misu-

Equivalentemente possiamo dire che

rare l’energia assorbita o ceduta “in modo disordinato”

nella fasi laterali del mercato – effettueremo un’analisi

M = #lotsVlot

prospettica sulle dinamiche di mercato. Relativamente a

tale sezione guidati dall'idea di Kahneman e Tversky [28]

cioè l’investimento effettuato, ovvero la liquidità pre-

con il lavoro sulla Prospect Theory per descrivere il pro-

sente a mercato è pari al prodotto tra il numero di con-

cesso decisionale in condizioni di rischio, come vedremo

tratti ed il valore del singolo contratto.

In analogia formale con la (A4) abbiamo quindi che la

di seguito, qui si presenta una analisi biparametrica che

è utile ai processi decisionali basandosi sulla modellisti-

volatilità σ ad una data scala è data da:

ca qui proposta: nello specifico, invece, di considerare la

dinamica di prezzo come p(t) ovvero il prezzo considera-

(2)

σ (#lots) =

ς

M

ϕ

ϕ

# 1+

lots = ς # lots

to come funzione del tempo, utilizzeremo l’analisi delle

S). Pertanto, costruiremo una analisi di scenario utile al

dove ϕ è legato al valore aureo (Golden Mean), cioè

ϕ = √5-1

= 0,618, e quindi ai numeri di Fibonacci come ben

2

decision making, poichè quando il prezzo si muove nel

noto; ς è una costante di proporzionalità che rappresenta

piano E-S, queste due variabili descrivono diverse pro-

la memoria del sistema dinamico ed esprime in partico-

spettive, in modo che gli investitori possono scegliere la

lare due aspetti: la memoria dei livelli di prezzo da parte

prospettiva in base alla loro strategia di trading e gestio-

degli operatori finanziari, lo stato emotivo (ovvero psico-

ne del rischio. La sezione 7 è dedicata alle conclusioni e

logico) suscitato dalla particolare σ (#lots) ovvero – data la

prospettive.

relazione tra σ (#lots) ed il prezzo p – dal particolare prezzo.

traiettorie nello spazio trasformato energia-entropia (E-

Formalmente, possiamo scrivere che la ς è una funzione

2. Dinamica dei prezzi e volatilità nella teoria MRQF

delle seguenti variabili:

La dinamica dei prezzi e la volatilità di strumenti finanziari

potrebbero essere trattati, piuttosto che come quantità

imprevedibili e caotiche, proprio come fenomeni a dinamica complessa.

(3)

ς = f (Li, Lj, e (σ (#lots)), e(p(#lots))

dove Li ed Lj sono i livelli di prezzo relativi a livello di sup-

Consideriamo il valore (ad esempio in dollari) di un

porto e resistenza rispettivamente più vicini al prezzo

lotto o di un contratto di un dato strumento finanziario

corrente p ed e (σ(#lots)), e(p(#lots) sono gli stati emotivi o

(ad esempio dello strumento valutario EUR/USD) come

psicologici, ovvero i valori di aspettazione suscitati dal

l’inerzia che tale quantità oppone al movimento del prez-

prezzo corrente p e dalla volatilità σ, entrambi considerati

zo. In Appendice abbiamo riportato alcuni risultati di di-

come funzioni del numero di lotti/contratti, #lots1.

7

Insights

www.traders-mag.it 12.2014

La costante ϱ della seconda eguaglianza della (2), in

analogia con (A4), si esprime come

ϱ=

ς

M

#lots =

ς

Vlot

Pertanto, una forma equivalente della (2) è

σ (#lots) =

Grazie ad un tale raffinamento modellistico in un’ottica di moto browniano multi-frazionato, si potrebbero

analizzare le singole dinamiche di prezzo delle diverse tipologie di investitore e quindi valutare in un dato istante

o periodo chi stia guidando (dominando) il mercato grazie

ad analisi comparative tra la dinamica della singola componente (dinamica locale) e quella globale. In tal caso si

ς

Vlot

ϕ

# lots

costituirebbe una glocal analysis (ossia una dinamica locale e globale congiunta) in grado di fornirci un modello

L’importanza della (2) risiede nel fatto che tale relazione

di interpretazione delle dinamiche dei tre diversi profili di

ci fornisce una legge di invarianza in scala, una legge cioè

operatori (dinamiche locali) e della loro sovrapposizione

in grado di descrivere la volatilità o le lunghezze di scala

(dinamica globale). Ciò porterebbe alla possibilità di com-

delle variazioni dei prezzi, ovvero le estensioni delle va-

prendere anche ad un dato istante quale sia il timeframe

riazioni di prezzo, alle diverse scale cioè ai diversi time-

più indicato su cui analizzare la dinamica di prezzo: ciò

frame come vedremo meglio più avanti.

verrà meglio discusso più avanti.

Tale lunghezza di scala, ovvero tale volatilità è inver-

Un’altra considerazione utile da valutare relativamen-

samente proporzionale alla liquidità presente nel mer-

te alla (2) è che essa può rappresentare anche una legge

cato ovvero ai volumi investiti. Quindi avremo volatilità

di scala di prezzo; infatti se indichiamo

piccole a prezzi stabili, in corrispondenza di M e quindi

liquidità investite grandi, e viceversa.

(6)

Inoltre, nel caso in cui si scelga ϕ = ½ invece del Gol-

σ (#lots) = p(#lots) - po

den Mean il presente modello si riduce al Random Walk

con po scelto come prezzo di soglia, di scala o di riferi-

o al moto browniano frazionario ½ . E’ utile osservare fin

mento, la (2) fornisce direttamente anche una legge di

d’ora che in studi ed approfondimenti successivi differen-

scala dei prezzi di un dato strumento finanziario al variare

zieremo gli operatori in istituzionali commerciali e retail

del numero di contratti o lotti scambiati, cioè

(speculativi), destrutturando così il #lots in

(5)

(7)

p(#lots) =

ς

M

+ϕ

+ϕ

#1lots

+ po = ϱ #1lots

+ po

#lots = a1 #lots_1 + a2 #lots_2 + a3 #lots_3

3. Costanti Fondamentali della MRQF

con lots_1 corrispondente ai contratti/lotti posti a mer-

In ambito economico-finanziario o meglio relativamente

cato da investitori istituzionali, lots_2 da commercial e

ai mercati finanziari, per una migliore contestualizzazione

lots_3 da retail e con a1, a2, a3 i pesi relativi.

della ς abbiamo bisogno di approfondire il nostro lavoro

relativamente alle quantità omologhe alla velocità della

luce c ed alla costante di Plank h.

1

Così come noto la velocità della luce è la velocità

Da un punto di vista squisitamente modellistico nulla vieta

di trasformare l’imprinting descritto dalla ς in un imprinting fisico come quello della (A4) cioè ipotizzare una ς della forma

(4)

ς = ( )α

h

c

dove questa volta sarebbe α ad assumere un valore in funzione dei livelli di prezzo ricordati dagli operatori di mercato

e dallo stato emotivo degli operatori stessi in relazione ad

un dato pricing. Certo il caso α ≈ 1 sarebbe particolarmente interessante poiché vorrebbe significare che i mercati finanziari si comportano come dei reali sistemi fisici viventi,

ovvero quantistico – relativistici, ma ciò da un punto di vista

strettamente economico- finanziario in relazione alla modellazione assume una rilevanza non primaria.

8

di propagazione di un’onda elettromagnetica e secondo

la relatività speciale di Einstein è la massima velocità a

cui può viaggiare l’informazione in un Universo Vuoto,

analogamente nella Dinamica dei Mercati Finanziari, basati sulla teoria MRQF, possiamo introdurre la quantità

C, che rappresenta la velocità di propagazione di onde di

evoluzione del prezzo, che in assenza di geometria speciali del mercato finanziario, ovvero di supporti speciali

del mercato (analoghi in Fisica al concetto di curvatura

dello spazio tempo il primo e di propagazione in mezzi

materiali invece che nel vuoto il secondo) è da considerarsi come la massima velocità istantanea del mercato,

definita come

(8)

C = p‘max = max

i Є [0,∞] (pi - pi-1) =(ptick - ptick-1)|max

Insights

dove i rappresenta l’indice del generico tick di mer-

mercato (mercato attivo, ovvero con specifiche regole

cato.

di interazione).

Relativamente alla costante di Plank, in Meccanica

Procediamo per gradi. Un operatore finanziario è evi-

Quantistica essa rappresenta il cosiddetto quanto d’azio-

dentemente dotato di una specifica liquidità o Margine M,

ne; ciò permette la quantizzazione di grandezze come

che può utilizzare ad una certa velocità. Ad esempio è di

l’energia , la quantità di moto e momento angolare, al fine

tutta evidenza che due operatori dotati di stesso margine M

di caratterizzare lo stato di un sistema dinamico a livello

e di stesse capacità, ma che operino a mercato con velocità

microscopico .

diverse assorbiranno dal mercato o cederanno allo stesso

2

Analogamente secondo la teoria MRQF, nella Dinami-

“energie” diverse. Ad esempio, nel caso di trade positivi è

ca dei Mercati Finanziari possiamo introdurre la quantità

ovvio che se un operatore farà più operazioni elementari di

H, che rappresenta il quanto d’azione (ovvero la quanti-

un altro finirà col guadagnare di più e quindi avrà alla fine

tà elementare) scambiato a mercato cioè trasportato da

“energia” maggiore, così come nel caso di trade negativi

onde di evoluzione del prezzo per il tempo. Quindi, in

il trader più veloce, ovvero che compie più operazioni ele-

analogia con la Meccanica Quantistica H dovrà avere le

mentari in un fissato intervallo di tempo, finirà col ridurre la

dimensioni di una energia per un tempo.

propria energia in termini di capitale o margine. Continuan-

Se assumiamo che l’unità elementare di variazione

do il processo di modellazione delle due sezioni precedenti,

del prezzo misurata dal mercato sia il decimo di PIP (Per-

in analogia con la Meccanica Quantistica e Relativistica pos-

centage in Point) e l’unità di tempo sia il tick, allora H avrà

siamo definire energia finanziaria, la quantità

la seguente espressione

(9)

(14) Er = M C2

H = 101 PIP · Tick

e rappresenterà il quanto d’azione di mercato. Grazie alla

intesa come la massima energia con cui si può lavorare

(8) e (9) possiamo riscrivere la (2) e la (7) come segue

il Margine M dato che C è la massima velocità con cui un

operatore può immaginare di operare a mercato, come

H

+ϕ

ϕ

= V H C # lots

(10) σ (#lots) = M C #1lots

lot

visto in precedenza. Con analoga interpretazione della

(14) da un punto di vista della Dinamica dei Mercati Fi-

e

nanziari, allorquando la velocità con cui si opera, ovvero

con cui si muove il prezzo, cioè per p’ < C è possibile intro-

H

+ϕ

ϕ

+ po = V H C # lots

+ po

(11) p(#lots) = M C #1lots

lot

durre una energia cinetica finanziaria, legata proprio alla

cinesi con cui opera a mercato l’operatore finanziario, che

in analogia con la Fisica possiamo definire come

Avendo esplicitato i valori di ς e ϱ rispettivamente come

(15) T =

(12) ς =

H

C

1

2

M (p‘)2 =

1

2

M (ptick - ptick-1)2

Nel momento in cui l’operatore decide di entrare a mercae

to, tutti gli aspetti psicologici del singolo, la non conoscibilità della dinamica degli altri singoli operatori, l’incer-

(13) ϱ =

H

Vlot C

tezza sulla dinamica dominante (emergente) del mercato

4. Energetica dei Mercati Finanziari nella teoria MRQF

In questa sezione intendiamo sviluppare un’analisi

2

dei Mercati Finanziari, da un punto di vista più squi-

Ad esempio, come noto, l’energia trasportata da un’onda

sitamente energetico. Assumiamo che un operatore finanziario sia un costituente elementare, ovvero

un elemento non ulteriormente destrutturabile, con

specifiche proprietà Dinamiche e che l’insieme degli

operatori sia assimilabile ad un insieme di costituenti

elementari caratterizzato da specifiche proprietà a seconda che gli operatori stiano fuori dal mercato (mercato passivo o non interagente) o facciano parte del

elettromagnetica con frequenza costante può assumere

solo valori “quantizzati” pari a

E=n h υ con n=0,1,2,3,…,

cioè l’energia viaggia a pacchetti discreti e non in continuo,

ecco perché parliamo di quantizzazione o di quanti di energia.

9

Insights

www.traders-mag.it 12.2014

dopo l’ingresso, introdurranno una perturbazione da un

niera opposta (cioè ribassista o -). L’ingresso a mercato

lato ed implicheranno la necessità di una descrizione in

equivale all’annichilazione della coppia dei costituenti

termini probabilistici dall’altro, proprio come accade con

elementari di mercato o+ ed o - e la relativa produzione

la Meccanica Quantistica. Inoltre, la scelta di entrare a

di energia nella forma di quanti di interazione energetica

mercato in un dato istante o in un altro, operare in un

finanziaria. Ciò descrive proprio il processo in cui dal mo-

certo intervallo di tempo ovvero con specifiche frequen-

mento in cui si entra a mercato, passiamo da una logica

ze e con un certo numero di contratti/lotti apre eviden-

di singolo costituente (cioè dinamica di singolo o locale)

temente la nostra visione verso un principio di quantiz-

ad una di sistema (cioè dinamica di insieme o globale,

zazione analogo proprio a quanto accade con i processi

ovvero di mercato)3. Nel contesto finanziario battezziamo

quantistici/microscopici. Ecco perché in tal caso, l’entrata

finanzione (financion) F il mediatore dell’interazione fi-

a mercato verrà descritta attraverso un’energia trasferita

nanziaria tra un operatore rialzista o+ ed uno ribassista o -.

in quanti, che sarà

Avendo introdotto con la (14) e la (16) le energie relative (ovvero del singolo operatore finanziario prima

(16) EQ = H υ =

HC

λ

che entri a mercato) e quantizzate (ovvero quelle relative

all’operatore quando è entrato a mercato) rispettivamen-

dove il pedice Q ci ricorda il trasferimento a mercato a

te è rilevante spendere qualche considerazione relativa-

pacchetti quantizzati e dovendo ovviamente valere che

mente al significato nel mercato finanziario del concetto

le due energie, cioè quella relativa al singolo operato-

di lunghezza d’onda di evoluzione, già introdotta nella

re prima dell’ingresso a mercato ER e quella trasferita

(16) e qui di seguito meglio caratterizzata.

a mercato a pacchetti EQ , siano uguali nell’istante di

ingresso a mercato perché l’operatore avrà la stessa

energia indipendentemente dalla interpretazione quantistica o relativistica, ma sopratutto per una condizio-

La lunghezza d’onda nei mercati finanziari è definita

come

H

(17) λ = MC

ne di continuità tra l’istante prima di entrare a mercato

(energia relativa) e l’istante dopo (energia quantizzata).

Essa è una quantità quanto-dinamica dei sistemi finan-

Per il tempo che permarrà a mercato le energie finan-

ziari ed è rappresentativa del margine del singolo ope-

ziarie e quindi la liquidità o margine non dipenderà più

ratore che viene convertito in liquidità (ovvero energia)

dalla volontà dell’operatore finanziario che ha deciso di

immessa nel mercato. La λ può essere interpretata come

investire entrando a mercato, come accadeva prima in

un limite nell’accuratezza di misura del prezzo di accor-

un’ottica di relativismo, ma seguirà una dinamica glo-

do e scambio tra i due operatori o+ ed o -. Infatti, anche

bale, che è quella del mercato, in cui ci saranno anche

nel contesto finanziario possiamo ereditare il Principio di

il o i pacchetti energetici del singolo operatore finan-

Indeterminazione di Heisenberg per dinamiche o sistemi

ziario.

dinamici finanziari, riformulandolo come segue

Nel momento in cui l’operatore entra a mercato questi introduce, in base alla sua energia EQ = ER, una speci-

(18) σp σq ≥

H

4π

fica frequenza υ in accordo con la prima delle due uguaglianze della (16).

dove σp è la classica deviazione standard del prezzo o

Nello specifico, quindi, l’operatore finanziario (ad

volatilità, mentre σq è la deviazione standard della quan-

esempio rialzista o+) può entrare a mercato nel momento

tità di moto della operazione/operatore, ovvero q = M

in cui c’è un altro operatore che intende operare in ma-

(ptick - ptick-1). Come consueto in Meccanica Quantistica, la

(18) può anche mettere in relazione invece che la deviazione standard del prezzo e della quantità di moto, quella

3

Tale processo è simile all’annichilazione tra due particelle

H

dell’energia

e del tempo, cioè:

(19) σE σt ≥ 4π

elementari di carica opposta, ad esempio un elettrone e- ed

un prositone e+ per produrre fotoni γ, dove il fotone γ rappresenta il quanto di interazione, cioè un bosone di gauge

che media (regola) l’interazione elettromagnetica tra le due

particelle cariche.

10

Quindi, mentre la (18) afferma che meglio misuriamo il

prezzo e peggio misureremo la quantità di moto e quindi

la velocità di variazione del margine M, analogamente la

(19) mostra che meglio misuriamo e conosciamo l’ener-

Insights

I mercati finanziari si comportano a

tutti gli effetti come un sistema vivente

gia dell’operatore e peggio sapremo il momento (ovvero

del sistema Mercato Finanziario con i suoi operatori ai di-

il tempo) a cui si riferisce.

versi timeframe, in termini di variazioni di prezzo o prezzi

Grazie a tale osservazione possiamo approfondire le

di Scala grazie alle (10) e (11), in termini di frequenza in cui

considerazioni iniziate sopra relativamente alla lunghezza

il mercato entra in risonanza attraverso per frequenze υ

d’onda. Infatti, se σq > MC dal principio di indeterminazio-

(#lots) o in termini energetici ER (#lots) secondo la (21).

ne per i Mercati Finanziari nella forma (18) abbiamo che

Seguendo quanto descritto in Appendice, nel caso

dei Mercati Finanziari in termini della teoria MRQF pos-

(20) σp ≥

1 H

4π MC

1

= 4π

λ

siamo introdurre il concetto di Forza, definita come

La relazione (20) prova l’interpretazione della λ come li-

(22) F = HC

λ

2

mite nell’accuratezza del prezzo citata precedentemente.

Relativamente al bosone di gauge, il financion F, la

lunghezza d’onda λ determina il range effettivo dell’inte-

e di Forza del mercato (ovvero multi scala e/o multi risoluzione definita come

razione tra gli operatori finanziari, ovvero la finestra prezzo – temporale in cui si può aprire/chiudere un contratto

(23) F =

buy/sell.

La relazione in appendice (A6) per l’equivalenza delle

dER(#lots)

dσp

=

ER(#lots)

σp(#lots)

Inoltre, il lavoro per spostare il prezzo da un valore po ad

energie per sistemi di molti costituenti, ovvero

uno p1 con σp = p1 - po sarà

ER (#lots) = EQ (#lots)

(24) L = ER (#lots) = Fσp

conserva qui la stessa forma, ma nel caso dei mercati fi-

Il tempo (inteso come valore medio o come ordine di

nanziari la costante di Plank h, di cui all’Appendice, deve

grandezza dell’intervallo temporale) entro cui ci sia una

essere sostituita con la H definita nella (9), ovvero sosti-

variazione di prezzo σ, in analogia con la (A19) sarà

tuendo alla E_Q espressa dalla (A7) la E_Q definita in (16).

Ciò ci permette di affermare che un generico mercato fi-

(25) ∆t =

σp (#lots)

C

=E

R

H

ϕ

(#lots) #lots

nanziario risuona a particolari frequenze e di conseguenza è sensibile a particolari prezzi grazie alla relazione tra υ

e λ, cioè υ = C/(λ). Le frequenze di risonanza sono funzioni

5. Operatori Finanziari e Market Placement nella teoria MRQF

della frequenza fondamentale di scambio υ, del numero

5.1 La modellazione degli Operatori

di costituenti (ovvero di contratti) a mercato e del valore

Finanziari nella Teoria MRQF

dell’esponente ϕ. Formalmente scriveremo,

I Mercati finanziari si comportano a tutti gli effetti come

un sistema vivente, ovvero un sistema dinamico com-

υ (#lots) = υ #lots

plesso.

1+ϕ

Se nelle sezioni precedenti ci siamo occupati del mere quindi

cato inteso come sistema “aggregato” e complesso, in

questa sezione desideriamo invece ritornare ai processi

(21) ER (#lots) =

HC

L(#lots)

#lots

1+ϕ

elementari, ovvero quelli posti in essere dei singoli operatori. In tal modo in aggiunta all’analisi già condotta che

In sintesi la (4) o la (11), la (A8) e la (21) forniscono una de-

chiameremo globale, adesso analizzeremo il mercato da

scrizione completa del mercato attraverso relazioni inva-

una prospettiva locale, ovvero di singolo componente o

rianti in scala, ovvero in grado di descrivere la dinamica

costituente, per avere alla fine un momento di sintesi che

11

Insights

www.traders-mag.it 12.2014

porrà le basi per quella che chiameremo glocal analysis

oi- =

(analisi globale e locale) via MRQF.

Operatori Istituzionali ribassisti

oi =

Operatori Istituzionali rialzisti

Cominciamo col considerare gli operatori finan-

oc - =

Operatori Commerciali ribassisti

ziari/trader/investitori come costituenti elementari ca-

oc+ =

Operatori Commerciali rialzisti

ratterizzati da specifiche proprietà che qui nel seguito

or- =

Operatori Retail ribassisti

evidenzieremo. Indichiamo con la lettera o il generico

or+ =

Operatori Retail rialzisti

+

operatore finanziario inteso come costituente elemenGli operatori finanziari prima di entrare a mercato

tare del mercato; distingueremo tre tipi di operatori finanziari:

sono da considerarsi singolarmente come costituenti elementari, ovvero non ulteriormente destrutturabili, e nel

oi = Institutional Operator (Banche, Istituti di credito, altre istituzioni);

loro complesso come un insieme non interagente (mercato passivo o potenziale). Ciò fin quando non si generano

oc = Commercial Operator (Enti privati e commerciali,

delle condizioni necessarie e sufficienti, ovvero utili, che

che prendono posizione a mercato per mantenere

conducono gli operatori a decidere di entrare a mercato.

ad esempio costante il valore delle proprie forniture

In altre parole, in tale momento o in tali circostanze (inclu-

in relazione al cambio valutario);

si i fattori psicologici) il mercato attivo genera attrazione

or = Retail Operator (Operatori di medio e piccolo taglio

sugli operatori5. Cosa vuol dire che un operatore entra a

di investimenti, altrimenti detti Retails, che svolgo-

mercato? Un operatore può entrare a mercato allorquan-

no attività speculative al fine di generare ricavi dalla

do ci sia un altro operatore interessato a fare esattamen-

compravendita di strumenti finanziari).

te la cosa opposta; ciò definisce la interazione tra i due

“partner reciproci di mercato”, cioè buyer e seller. Detto

Tali operatori finanziari potranno entrare a mercato

in altre, parole un operatore, ad esempio o+, cioè rialzista,

opzionando o al ribasso o al rialzo: pertanto avranno una

interessato quindi a comprare potrà entrare a mercato se

proprietà che chiamiamo carica finanziaria con due pos-

ci sarà un operatore finanziario o -, cioè ribassista, quindi

sibili valori up(o+) e down (o -)4.

interessato a vendere lo stesso strumento, nelle quantità

Pertanto, distingueremo:

richieste dal compratore.

Cosa succede, invece, se le quantità ad esempio il numero di contratti o di lotti tra o+ ed o - sono diverse?

4

Da quanto appena descritta, l’analogia con la Fisica ci porta

a considerare gli operatori finanziari, intesi come particelle,

come dei fermioni ovvero particelle quanto-relativistiche dotate di spin ed in particolare oi, oc, or, ricordano proprio i tre

leptoni, e-, u-, r-, noti come elettone, muone e tauone con le

relative antiparticelle e+, u+, r+.

5

Tale attrazione usando un linguaggio metaforico si sostanzia classicamente come un recipiente che è soggetto ad

una sorgente termica che innalzando la temperatura provoca una maggiore cinesi tra le particelle del gas e quindi interazione fra le stesse, mentre da un punto di vista quanto-relativistico l’effetto di questa sorgente ovvero del mercato è

analogo ad una contrazione dello spazio-tempo e/o di diminuzione delle lunghezze di interazioni o aumento delle sezioni d’urto, cioè in altre parole si creano le opportune condizioni affinché gli operatori entrino a mercato.

12

Per rispondere a tale domanda è necessario definire

più nel dettaglio il concetto di interazione tra operatori finanziari ed il relativo ingresso/uscita a/dal mercato. Diciamo che le interazioni di due operatori finanziari possono

essere di tre tipi:

•

Scattering

•

Annichilazione

•

Produzione di coppie

Se gli operatori finanziari o + ed o - hanno proprietà

dinamiche diverse, ad esempio abbiamo oi+ e or- interagenti, e quindi desiderano porre a mercato posizioni

di dimensioni diverse, l’effetto della interazione sarà

che nel mercato – se la dinamica globale è in linea con

oi+ allora or- sarà scatterato, ovvero urtato con grande

energia, nella direzione opposta a quella da lui preferita. Essendo lui ribassista, lo scattering lo porterà al

rialzo e l’effetto netto sarà la perdita parziale o totale

della energia di or- e quindi del suo margine e liquidità.

Tale energia verrà ceduta al mercato, ovvero irradiata

nel mercato.

Insights

Da un punto di vista modellistico diremo che verrà

un’operazione buy (o+) ed operazione sell (o-) opposte

emesso un pacchetto di energia (ovvero di liquidità). Tale

a quelle che si sono avute in ingresso a mercato7. Quin-

pacchetto di energia è il quanto di interazione del mercato

di, in sintesi abbiamo le seguenti reazioni:

finanziario, ovvero il financion, che è il bosone di gauge del

•

due costituenti elementari del mercato finanziario oi e o .

o- → o- + F

•

annichilazione: o+ -o - → xF

dire che essa si realizza, allorquando abbiamo operatori

(con x uguale due o più)

finanziari con le stesse caratteristiche ad unica eccezione

•

produzione di coppie:

+

-6

r

Relativamente, invece, alla annichilazione possiamo

Scattering elastico:

o+ → o+ + F

campo finanziario, cioè il mediatore dell’interazione tra i

F → o+ + o -

della carica, cioè che differiscono solo per essere rialzista

Non è oggetto del presente studio, ma ci limitiamo

uno e ribassista l’altro.

Il processo di annichilazione o - o è una reazione

solo ad evidenziare che esiste un formalismo tanto ele-

che avviene quando un operatore rialzista pone in essere

gante, quanto semplice rappresentato dai diagrammi di

un’opzione buy ed uno ribassista una sell rispettivamen-

Feynman, introdotto in Teoria dei Campi che potrebbe

te. Dato che stiano assumendo che le altre proprietà di-

essere utilizzato per descrivere le interazioni sopra men-

namiche dei due operatori finanziari siano le stesse (ad

zionate.

+

-

esempio stesso margine allocato, stesso timing di operatività, stesso numero di contratti o lotti, ecc.) il risultato,

5.2.La modellazione del mercato nella Teoria MRQF

è che il processo di interazione/collisione tra i due opera-

Nella sezione precedente abbiamo visto che la scelta

tori finanziari produrrà un aumento quantizzato (poiché i

dell’operatore di entrare a mercato significa aderire ad

contratti o i lotti scambiati/tipicamente hanno dimensioni

un moto non più cosiddetto di “singolo costituente libe-

discrete e non continue) della liquidità, dei volumi scam-

ro”, ma piuttosto come costituente soggetto a specifiche

biati a mercato. Tali quanti sono proprio i financion, che

leggi di interazione tese a generare dinamiche non più di

rappresentano i pacchetti di energia che vanno a merca-

singola componente e quindi locale, ma piuttosto dinami-

to. I finanzioni, quali quanti di interazione del campo fi-

che globali, che emergendo dalla sovrapposizione delle

nanziario, seguiranno le seguenti leggi di conservazione:

dinamiche dei singoli generano quelle dinamiche che do-

minano le singole parti.

La componente psicologica dell’operatore porta

1. Conservazione della carica finanziaria

la carica iniziale e finale è uguale a zero, infatti da

incertezza laddove dovrebbe esserci certezza (proprio

o+ - o - emergono 2 o più finanzioni che sono neutri;

2. Conservazione dell’energia totale e della quantità di

moto

6

ciò vuol dire che la liquidità immessa a mercato è pari

Esempi analoghi a tale tipologia di interazione, nel caso del-

a quella degli operatori prima di entrare a mercato

(inclusa quella messa a disposizione da fornitori di

liquidità in caso si lavori in leva); inoltre, per tali principi di conservazione non è possibile la creazione di

un solo finanzione.

3. Conservazione del momento angolare

Allorquando l’operatore decida di uscire dal mercato

deve realizzarsi il processo di produzione di coppia di

costituenti elementari, cioè quello opposto all’annichilazione descritta sopra. Nello specifico quando l’ope-

le interazioni fondamentali sono ad esempio lo scattering

Bhabha, ovvero il processo di diffusione elastica tra elettrone e positrone, e la radiazione di frenamento, ovvero Bremsstrahlung, cioè la radiazione emessa da cariche quando subiscono un’accelerazione o decelerazione. In ogni caso si

parla di produzione di energia, radiazioni, ovvero della produzione di fotoni γ, che sono proprio i bosoni di gauge, ovvero i mediatori del campo elettromagnetico, ovvero l’equivalente dei nostri financion per il campo finanziario.

ratore finanziario (l’equivalente fisico della materia)

decide di uscire dal mercato ed opera richiedendo la

chiusura dell’operazione innesca una reazione in cui

7

un finanzione di data energia (cioè di data liquidità, o

Un tipico processo fisico equivalente a quello descritto è la

equivalentemente di un dato numero d contratti) interagisce con la materia (operatore) convertendo la sua

energia in materia; in altra parole, si realizza a mercato

creazione elettrone-positrone a partire da un raggio γ (cioè

γ → e+ + e-).

13

Insights

www.traders-mag.it 12.2014

Il mercato genera quello spettacolo cognitivo che

semplicemente e genericamente chiamiamo finanza

come l’atto della misura costringe il sistema dinamico

l’Universo è lo spazio-tempo fisico dove i campi gravi-

quantistico in uno stato piuttosto che in un altro) ed allora

tazionale, elettromagnetico e nucleare insceneranno

diventa necessario un framework concettuale probabili-

l’affascinante spettacolo della Natura, allo stesso modo

stico, dove l’operatore finanziario, decisore ultimo della

il mercato rappresenta lo spazio-tempo fisico delocaliz-

sua energia, liquidità e margine opera non solo guardan-

zato dove il campo finanziario genera quello spettacolo

do al µ ovvero al ricavo, ma soprattutto al σ, ovvero al

cognitivo che semplicemente e genericamente chiamia-

rischio.

mo Finanza.

Con questa premessa avendo diffusamente analiz-

Da un punto di vista modellistico per descrivere il

zato nella sezione precedente le interazioni che portano

mercato, utilizzeremo uno dei modelli concettuali che ha

l’operatore ad entrare ed uscire dal mercato, in questa

dato più contezza alla Dinamica Moderna non relativisti-

sezione rivolgeremo la nostra attenzione alla modella-

ca, ovvero il Modello di Corpo Nero.

zione proprio del mercato. Tralasciando le bellissime e

Nonostante il nome, il corpo nero, è un sistema idea-

significative definizioni di mercato nei contesti più squisi-

le in grado di emettere o meglio irradiare luce; pertanto,

tamente teorico-filosofici, in questa sezione intenderemo

la parola nero si riferisce alla sua capacità di assorbire

la porzione di spazio tempo virtuale dove vivono i quanti

tutta la radiazione elettromagnetica, ovvero i fotoni, che

del campo finanziario ovvero i finanzioni F, quale risultato

lo raggiungono senza riflessione alcuna, proprio come

energetico dei buy/sell ovvero dell’interazione tra gli ope-

se fosse una cavità nera ovvero semiopaca con un picco-

ratori finanziari oi , oi , oc , oc , or , or .

lo foro, tale che la luce entrante venga riflessa sulle pa-

+

-

+

-

+

-

Il campo finanziario ha il finanzione quale mediatore

reti interne senza che possa riemergere. La conservazio-

dell’interazione finanziaria tra gli operatori e pertanto il

ne dell’energia fa poi però il resto, cioè dato che questa

mercato si comporta proprio come un corpus contenen-

energia assorbita non potrà divergere, ovvero il corpo

te i finanzioni, intesi come quanti di energie, in grado di

non potrà contenere energia infinita e all’infinito, allo-

assorbirli via via che gli operatori finanziari interagisco-

ra la stessa verrà riemessa con caratteristiche proprie

no ovvero entrano a mercato, ovvero pongono in essere

del corpo all’istante di emissione. Da tale spiegazione si

buy/sell8.

dovrebbe comprendere il perché nonostante la parola

Analogamente, così come il teatro - considerato al

nero, oggi con tale modello si modellino anche stelle,

tempo t - rappresenta lo spazio-tempo fisico dove avver-

come ad esempio il Sole, cioè veri costituenti Naturali

rà una piacevole rappresentazione teatrale, così come

di luce. Di fatto come vedremo qui nel seguito anche

il mercato finanziario si comporta come una stella: una

stella di finanzioni e non una stella di fotoni, o neutroni.

8

In altre parole, il mercato si comporta come un corpo,

I campi della Fisica citati sopra hanno un responsabile, un

che è quindi capace di assorbire i finanzioni emessi nei

mediatore delle interazioni, genericamente chiamato bosone di gauge, e specificamente chiamato gravitone, fotone,

gluone, W^±,Z^(° ), ovvero il famosissimo bosone di Higgs,

tanto importante poiché per il modello standard è il mediatore associato al campo d Higgs, capace di conferire l’imprinting materiale all’Universo, ovvero dare massa alle particelle.

14

diversi processi di interazione descritti in precedenza tra

operatori finanziari o + e o -.

Pertanto, vediamo nel seguito le proprietà fondamentali del Mercato Finanziario attraverso la modellazione qui

proposta. A partire dalla (16) possiamo scrivere la versione generalizzata ad n quanti, cioè ad n finanzioni, come

(26) EQ,n = n H υ

Insights

Nell’ambito della teoria proposta applicata al mercato

del moto di “agitazione termica” del mercato passivo,

possiamo introdurre grazie alla legge di Wien, la lun-

ovvero di quell’insieme di attori o + e o -, che come un

ghezza d’onda alla quale l’intensità della radiazione

bordo o una frontiera delimitano il mercato attivo, ov-

emessa dal mercato (cioè i finanzioni emessi dal mer-

vero il corpus contenente i finanzioni e quindi la liqui-

cato) è massima: essa si ottiene dalla (16) cercando i

dità presente a mercato. Pertanto, il mercato di fatto

massimi in termini di lunghezza d’onda ed ottenendo

ha anche una “radiazione termica” e, nel caso di tem-

che

peratura costante ovvero di equilibrio termodinamico,

tale radiazione diventa una sorta di parametro indicaγ

(27) λmax = T

tivo dello stato del mercato che chiamiamo spettro del

mercato finanziario.

dove γ è un opportuno fattore di forma e T è la tempera-

Sempre riferendoci alla modellazione del mercato

tura del mercato. Grazie a tale legge quindi per la prima

nei termini modellistici che stiamo presentando, un al-

volta in questo lavoro introduciamo il concetto termodi-

tro aspetto rilevante riguarda la risonanza. Come noto,

namico di temperatura del mercato, che ci permetterà più

la risonanza di un sistema dinamico oscillante si verifica

avanti di distinguere le fasi laterali (accumulation/distri-

quando il sistema è sottoposto a sollecitazioni periodiche

bution) da quelle di trend (mark up/mark down) proprio

esterne di frequenza pari alla frequenza propria del siste-

grazie allo studio congiunto di energia ed entropia del

ma dinamico.

sistema dinamico mercato.

Le frequenze di risonanza del mercato sono quelle

Un’altra informazione utile da considerare è la potenza

per cui si instaurano delle onde stazionarie, cioè pertur-

totale emessa per unità di superficie. Ipotizzando che il

bazioni periodiche del mercato, le cui oscillazioni sono

mercato si comporti come una cavità opaca ovvero come

limitate nello spazio. In questi casi non c’è propagazione

un corpo nero, l’intensità grazie alla legge di Stefan-Baltz-

ondosa nello spazio, cioè nella scala dei prezzi se non li-

mann può essere scritta come

mitatamente ad un certo intervallo, ma solo un’oscillazione nel tempo.

(28) I = β · T4

La caratteristica fondamentale che ci interessa in

questa sede è che alle onde stazionarie non è associato

dove β è un opportuno fattore di forma. Come è noto, la

alcun trasporto di energia, perché l’onda non si propaga

relazione (28) si ottiene dalla (16) integrando sulle fre-

nello spazio; pertanto, questa è la condizione ideale mo-

quenze e sull’angolo solido.

dellistica del mercato allorquando lo stesso si trovi nelle

Pertanto, possiamo dire, analizzando la (27), che la

cosiddette fasi di accumulazione e/o distribuzione ovvero

lunghezza d’onda massima del mercato – intesa come

lateralità, in cui come vedremo il mercato in media con-

massima lunghezza di interazione tra operatori, ovvero

serva la sua energia quantica legata ai finanzioni - corri-

massima distanza tra due prezzi entro cui gli operatori

spondente a quella necessaria a mantenere il prezzo in un

finanziari potranno accordarsi per un buy/sell – varia in

certo range di variazione, tipico ad esempio delle squee-

modo inversamente proporzionale alla sua temperatura,

ze ovvero degli intervalli temporali che anticipano i break

mentre l’intensità della radiazione emessa varia come la

out di volatilità - mentre lascia crescere l’entropia legata

quarta potenza della temperatura del mercato. Quindi,

all’energia termica.

anche piccole variazioni di temperatura possono produrre significative variazioni di intensità di radiazione

La tipica (classica) equazione delle onde (1-dimensionale nello spazio) è

di finanzioni. Inoltre, ancora a proposito della legge di

Wien una ulteriore considerazione da fare è che all’aumentare della temperatura il massimo di emissione di

(29)

∂2

∂p2

ψ(p, t) =

1 ∂2

c2 ∂t2

ψ(p, t)

finanzioni si sposta verso lunghezze d’onda minori e

dove la ψ è una funzione che descrive lo stato del mer-

quindi energie maggiori. Pertanto, se fossimo nel regi-

cato finanziario che dipende dal prezzo p e dal tempo t.

me della luce visibile, potremo dire che al variare della

La ψ è detta funzione d’onda e descrive l’onda al variare

temperatura del mercato varia il suo calore, così come

del prezzo e del tempo. Come noto, la relazione (29) è un’

accade per le stelle.

equazione alle derivate parziali, del secondo ordine a co-

Il mercato quindi, come qualsiasi sistema dinamico

efficienti costanti, omogenea, cioè in assenza di sorgenti;

ad una temperatura T ≠ 0 K° (in gradi Kelvin) si compor-

pertanto obbedisce al principio di sovrapposizione delle

ta come una sorgente di radiazione termica, a causa

soluzioni. Se l’onda si propaga in una dinamica di prezzo

15

Insights

limitata di estensione σ, possiamo imporre la condizione

al contorno

www.traders-mag.it 12.2014

(35) k = 2al

e pertanto prezzi caratteristici che il mercato tende a pre-

(30) ψ(o, t) = ψ(σ, ϵ)

ferire rispetto ad altri per trovare il proprio equilibrio: i

cosiddetti livelli fondamentali che nella presente descri-

da cui segue che la soluzione generale avrà la forma

zione trovano spiegazione attraverso i cosiddetti prezzi di

risonanza, corrispondenti alle frequenze di risonanza del

(31) ψ(p, ϵ) = ψmax cos(kp) cos(2πυt)

sistema dinamico mercato.

Richiamando la definizione di modalità, ricordiamo

dove k è il numero d’onda cioè il numero di oscillazioni di

che si definiscono modi i particolari valori di l che soddi-

un’ onda nell’unità di prezzo, cioè

sfano la relazione di risonanza (33).

k=1⁄λ

ca Quantistica consideriamo

Le onde stazionarie possono essere viste come l’inter-

(36) EQ = #lots H υ

Seguendo l’idea di Plank in analogia con la Meccani-

ferenza tra due onde sinusoidali contrarie (gli operatori

rialzisti e ribassisti) della stessa frequenza e di ampiezza

e consideriamo la distribuzione di probabilità per cui il

dimezzata, cioè formalmente

movimento del prezzo possegga energia EQ

(32) ψ(p, t) =

1

2

ψmax cos(kp + 2πυt) + 12 ψmax cos(kp - 2πυt)

(37) P (EQ) = αe -

#lotsNHV

KT

ottenibile banalmente dalla (31) utilizzando le formule

dove K è una costante che collega i micromovimenti di

goniometriche di Werner. Il vantaggio della (32) rispetto

prezzo (visione multiscala ad alta risoluzione) con quel-

alla (31) è che essa mette in evidenza come la dinamica e

la classica della dinamica dei macromovimenti dei prezzi

l’equilibrio dinamico del mercato in queste fasi sia il sottile

(visione multiscala a bassa risoluzione) in analogia con la

equilibrio, in media o in distribuzione ovvero non istante

costante di Boltzmann, α è un opportuno fattore di forma.

per istante, tra l’azione degli operatori rialzisti e ribassisti,

Dopo alcuni calcoli noti e non di interesse del presen-

che permette proprio di generare quell’agitazione termica

te lavoro, analoghi a quelli della Meccanica Quantistica, si

del sistema utile alle oscillazioni laterali del prezzo senza

può determinare l’energia media:

che lo stesso si allontani troppo dai valori contenuti nella

fissata σ di rischio. E’ evidente che nella realtà il peso delle

(38) <E> =

HV

eHV/KT - 1

due componenti nella (32) qualora non sia esattamente 1/2

da entrambe le parti avremo un lieve sbilanciamento del

che rappresenta l’energia media di un oscillatore armoni-

prezzo al rialzo (cioè in avanti) o al ribasso (cioè indietro).

co quantizzato, che tende a portarsi all’equilibrio solo su

Ciò detto, va osservato quindi che nella direzione di

un insieme discreto di valori multipli della sua frequenza

variazione del prezzo (cioè lungo la variabile p) dalla sta-

fondamentale, che è proprio ciò che accade al mercato al-

zionarietà seguirà che in tale direzione, cioè lungo tale

lorquando si poggi sui cosiddetti livelli statici dell’Analisi

asse dei prezzi, devono essere contenute un numero inte-

Tecnica, o prezzi fondamentali.

ro di semi lunghezze d’onda, cioè

Possiamo, altresì, determinare anche il numero medio di finanzioni per modo dato da:

(33) l λ2 = a

λ = 2al

(39) <#F> = <E>

HV =

1

eHV/KT - 1

con l numero intero e con a generica lunghezza di scala della

cavità rappresentativa del mercato. Quanto descritto indica

Se adesso seguiamo come direttrice un ragionamento ana-

chiaramente che il mercato avrà delle frequenze privilegiate

logo a quello fatto da Plank, ma questa volta nel contesto

o meglio di risonanza a cui tende naturalmente che sono

dei Mercati Finanziari saremo in grado di stabilire anche il

legame tra Energia, Temperatura del Mercato e sua Entro-

(34) υ =

Cl

2a

pia. A tale proposito per Plank la (36) è anche uguale al prodotto tra l’energia media <E> ed il numero R di risuonatori/

che in termini di numero d’onda forniscono

16

oscillatori, che nel caso del Mercato Finanziario sono le cop-

Insights

pie o+ e o-. Tali coppie nel contendersi

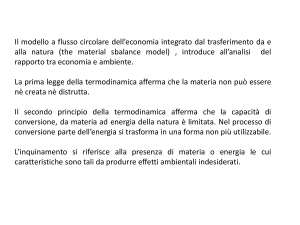

F1) Subscenari nel piano E-S

il prezzo, lo fanno variare come il gioco

della corda in cui una persona tira da

un lato ed una dall’altro fin tanto che

non si copre una certa porzione di spazio. Lo stesso ragionamento vale per il

Suddivisione dello spazio negli Stati

prezzo. Avremo allora che deve valere

Fonte: propria dell’Autore

la seguente uguaglianza

#lots HV = RHV

sommato su V stessa, cioè su tutte le frequenze. Infine, deve

Il modo in cui possiamo distribuire #lots quanti di energia

essere precisato che nonostante la quantizzazione dell’ener-

finanziaria tra R oscillatori, è dato dal calcolo combinato-

gia, rimane valida l’introduzione e massimizzazione dell’en-

rio; infatti, esso è

tropia all’ equilibrio; ciò poiché la termodinamica, essendo

(40) W =

una teoria fenomenologica, è compatibile con una descrizio-

(R + #lots - 1)!

(R - 1)! #lots!

ne a quanti del mercato e dei suoi operatori finanziari.

In estrema sintesi, grazie a quanto descritto in que-

Per cui utilizzando la Formula della Entropia di Boltzmann

sta sezione oltre ad avere una chiara modellazione del

opportunamente adattata al Mercato Finanziario abbia-

mercato siamo anche in grado di caratterizzare in modo

mo che l’Entropia del mercato, intesa come livello di

semplice le diverse fasi del mercato, studiando in modo

disordine, cioè di movimenti di prezzo tesi più a creare

congiunto le due variabili di stato del mercato, ovvero

oscillazioni di prezzo che non trend è

energia E ed entropia S. Infatti, le fasi di accumulazione

e distribuzione, cioè di cosiddetta lateralità del mercato

(41) S = K logW

saranno caratterizzate da variazioni di stato del tipo:

Grazie alla formula di approssimazione di Stirling, l’En-

(46)

tropia del mercato finanziario inteso come sistema di R

oscillatori di frequenza υ è

{ ES (t)(t) ≈< ES (t(t ++ Δt)Δt)

Fasi di trend rialzista (o di markup) avranno una caratterizzazione del tipo:

(42) S = K (R + #lots) log(R + #lots) - R log R - #lots log #lots

(47)

Dalla (42) tramite la (38) dividendo per R, l’entropia del

singolo oscillatore in funzione della sua energia risulta

{ ES (t)(t) <≈ ES (t(t ++ Δt)Δt)

dove il simbolo di uguale (=) nell’equazione dell’entropia

si avrà per transizioni più o meno continue, cosiddette

(43) S = K [(

<E>

HV

+ 1) log (

<E>

HV

+ 1) -

<E>

HV

log (

<E>

HV )]

traslazioni, del mercato tra un livello di prezzo ed un altro,

mentre il simbolo di circa uguale (~) lo si utilizzerà come

La relazione (43) grazie alla nota relazione tra temperatu-

spesso capita per azioni legate a market mover impor-

ra, energia ed entropia

tanti, la cui azione è repentina, cioè a entropie congelate; infatti in tali fasi, il mercato si muove rapidamente e

(44)

1

T

=

∂s

∂< E>

quindi con significative variazioni di energia E, senza però

che ci siano grossi effetti legati all’agitazione termica del

ci permette di ritornare alla (38) fornendo piena consi-

mercato, che magari vi è stata prima che il market mover

stenza al ragionamento che qui abbiamo sviluppato. La

agisse nell’attesa di un movimento del mercato, ma non

distribuzione di energia (38) rende massima l’entropia to-

durante il movimento stesso.

tale dell’insieme di oscillatori

In analogia alla (47) abbiamo anche la seguente reazione del mercato in relazione ad una fase ribassista o di

(45) S = ∑VSV = ∑VKlogWV

mark down:

dove abbiamo aggiunto il pedice V proprio per caratterizzare

(48)

le quantità dipendenti dalle diverse frequenze V ed abbiamo

{ ES (t)(t) >≈ ES (t(t ++ Δt)Δt)

17

Insights

www.traders-mag.it 12.2014

6.Analisi degli Scenari

al decision making. Quindi, quando il prezzo si muove

Guidati dall’idea di Kahneman e Tversky (1979) con il

nel piano E-S, queste due variabili descrivono diverse

lavoro sulla Prospect Theory per descrivere il proces-

prospettive, in modo che gli investitori possono sceglie-

so decisionale in condizioni di rischio, come vedremo di

re la prospettiva in base alla loro strategia di trading e

seguito, qui si presenta una analisi biparametrica che è

gestione del rischio.

utile ai processi decisionali basandosi sulla modellistica

In generale, dove i comuni indicatori potrebbero

della MRQF Theory. Nello specifico invece di considera-

generare falsi segnali se considerati singolarmente pro-

re la dinamica di prezzo come p(t) ovvero il prezzo con-

prio perché lavorano nel piano tempo-prezzo p-t, le va-

siderato come funzione del tempo, utilizzeremo l’anali-

riabili di decisione, ES, definiscono sempre più stabili

si delle traiettorie nello spazio trasformato ES. In altre

prospettive. Infatti, analizzando la dinamica dei prezzi

parole invece di lavorare nel piano tempo-prezzo t-p ef-

nel piano ES, possiamo ottenere previsioni più affida-

fettueremo la nostra analisi nel piano energia-entropia

bili, e comunque meglio quantificate, da un punto di vi-

E-S. Inoltre, dato che abbiamo mostrato come all’ener-

sta probabilistico, rispetto a quelli ottenuti utilizzando

gia EQ si possa associare una distribuzione di probabi-

indicatori tradizionali, considerati singolarmente. Ciò

lità P (EQ) del dato stato energetico e all’entropia S si

poiché in tale spazio non esiste la variabile tempo e le di-

possa associare un set di stati W il cui inverso è proprio

namiche vengono considerate in termini energetici e di

una probabilità associabile ad S a meno di un fattore di

disordine. Ciò significa che automaticamente conoscia-

proporzionalità, costruiremo un’analisi di scenario utile

mo l’intensità di un movimento di prezzo grazie alla variabile energia e la quantità di dinamica che è fluttuazione, grazie alla

variabile entropia. Alla fine, mentre

F2) Dall’ordine al caos, dalla bassa all’alta energia

l’azione dei prezzi nello spazio prezzo-tempo soffre per gran parte di

fluttuazioni, esso appare più stabile

nello spazio ES, dando anche la possibilità di meglio capire e prevedere

l’andamento futuro dei prezzi anche

e soprattutto relativamente a quelle

dinamiche guidate da market mover, effetti domino, moti generati da

sentiment di un pubblico generalizzato o di istituzionali.

Analizziamo, quindi, più nel dettaglio l’analisi di scenario che proponiamo in questa sezione.

A partire dal piano E-S o dalla

coppia (E,S) rappresentativo di un fissato stato dello strumento finanziario

che si considera, costruiamo lo spazio

quadridimensionale E-e-S-s e quindi

la quadrupla (E,e,S,s). Lo spazio E-eS-s, che per semplicità d’ora in poi

lo indicheremo con PE (Prospect Environment), cioè spazio degli scenari

è caratterizzato dal fornire non solo

Quadro riepilogativo degli scenari nel piano E-S.

Fonte: propria dell’Autore

18

l‘energia e l’entropia di un dato stato

dello strumento finanziario conside-

Insights

rato, ma anche la probabilità e di avere quella data energia

molto lenta che non crea disordine visto che l’entropia

E e la probabilità s di avere la data entropia S.

è molto bassa. Quest’area descrive tipicamente fasi di

Al variare del prezzo nel tempo si manifesteranno

grande lateralità notturna.

traiettorie nel piano E-S ovvero nel quadri spazio PE che

Oltre a tali aree più estreme dobbiamo considerare

ci permetteranno di comprendere l’evoluzione del prezzo

anche delle aree rappresentanti scenari più ibridi. Tali

non solo nel tempo, ma soprattutto da un punto di vista

aree sono l’area II (colore celeste), l’area IV (colore lil-

della dinamica nella sua interezza.

la), l’area VI (colore rosa), l’area VIII (colore arancione).

La figura 1 riporta i subscenari nel piano ES. Abbiamo

Delle quatto aree ibride le migliori in termini di strategie

diviso la superficie di occupazione piana in 9 aree come

trend following sono la II e la VI dove l’entropia ha sem-

qui di seguito riportato:

pre valori medi inferiori rispetto all’energia. Più adatte

a strategie che mirano a super-performare utilizzando

•

bassa entropia, bassa energia (colore blu);

la lateralità sono, invece, gli scenari e gli stati che rica-

•

bassa entropia, media energia (colore celeste);

dono nelle aree IV ed VIII dove c’è un’entropia più signi-

•

bassa entropia, alta energia (colore verde);

ficativa rispetto all’energia del sistema. Nello specifico,

•

media entropia, bassa energia (colore lilla);

l’area VIII fatta eccezione delle VII e IX è la peggiore in

•

media entropia, media energia (colore bianco);

assoluto.

•

media entropia, alta energia (colore rosa);

•

alta entropia, bassa energia (colore giallo);

completo equilibrio tra entropia ed energia che assumo-

•

alta entropia, media energia (colore arancione);

no entrambe valori medi.

•

alta entropia, alta energia (colore rosso).

Da un punto di vista dell’analisi è evidente che gli

Infine, lo stato V (colore bianco) è caratterizzato da un

F3) Mercato in movimento

stati migliori sono quelli rappresentati dal colore verde,

ovvero il III corrispondente al caso alta energia-bassa entropia. Cio’ vuol dire che il sistema in esame ha una dinamica rapida che non crea disordine.

I due peggiori, per motivi diversi che descriveremo,

sono, invece, il VII (colore giallo) ed il IX (colore rosso).

L’area VII (colore giallo) descrive stati caratterizzati da

una bassa energia ed un’alta entropia. Questo stato è il

peggiore se l’obiettivo è quello di ricondurre il mercato

ad una situazione di maggiore equilibrio. In altre parole,

sarà necessario attendere un tempo lungo per riequilibrare il mercato il cui stato caratteristico cade nell’area

gialla.

L’area IX (colore rosso) descrive gli stati caratterizzati da un’alta energia ed un’alta entropia. Si tratta quindi