Rischio

In un sistema (economico) un’ampia varietà di eventi incerti possono determinare la ‘ricchezza’ di

uno o più individui del sistema.

Alcuni esempi rappresentativi:

- il verificarsi di un terremoto

- l’estrazione di un determinato numero del lotto

- l’errore di valutazione ad un esame da parte del docente

- il furto di un’automobile

- il verificarsi di un incidente stradale

- la diffusione di un virus

- la manifestazione di una malattia genetica

- la dinamica dei corsi azionari

- i millimetri di pioggia caduti in una determinata area

La natura del rischio

Se proviamo a classificare gli effetti di questi eventi troviamo differenze significative:

- alcuni eventi possono aumentare o diminuire la ricchezza iniziale (rischi

finanziari) altri possono solo ridurla (rischi assicurativi);

- alcuni eventi determinano la ricchezza di uno specifico individuo, altri di una

collettività; inoltre, alcuni eventi sono correlati con altri analoghi, altri no;

- alcuni eventi possono essere influenzati nella loro probabilità di verificarsi, altri

possono essere influenzati nella severità dei loro effetti, altri hanno natura

totalmente esogena;

- se influenzabili, alcuni eventi possono essere influenzati da parte di chi poi ne

sperimenta gli effetti, altri da parte di terzi.

La valutazione sociale dell’allocazione del rischio

Poiché i soggetti economici sono abitualmente non indifferenti al rischio, la loro utilità è influenzata

dal profilo di rischio cui sono sottoposti, in quanto i piani di consumo e i piani di produzione

risultano aleatori

L’attitudine al rischio dei soggetti economici

Le imprese e i consumatori sono in grado di alterare il profilo di rischio cui sono sottoposti:

- svolgendo attività di “consumo”

- investendo in mitigation, cioè producendo prevenzione/protezione

- facendo risk trading sui mercati (assicurativi e finanziari)

Le allocazioni (ammissibili) efficienti dei rischi in linea di principio sono differenti dalle “dotazioni di

rischio” iniziali

TEORIA DELLA OFFERTA DI ASSICURAZIONE

L’assicurazione è un’istituzione economica che assume rischi.

Quali tipi di rischio e a quali condizioni? Esistono altre possibilità di riallocare i rischi in un sistema

economico (ad es. la “mutualizzazione”)?

La tecnologia di una compagnia assicurativa si fonda su due principi:

– la riallocazione del rischio ne altera il valore aggregato (il che consente di mettere in opera un

meccanismo di risk spreading);

– la distribuzione di probabilità delle perdite aggregate è diversa dalla distribuzione di probabilità

delle perdite individuali (il che consente di mettere in opera un meccanismo di risk pooling);

La compagnia assicurativa, in particolare, rappresenta una molteplicità di individui che assumono i

rischi in capo ad un gran numero di soggetti economici

Concretamente, un contratto assicurativo prevede che in cambio di un premio (prezzo) la compagnia

assicurativa garantisca una prestazione risarcitoria contingente

RISCHIO SINGOLO E INFORMAZIONE SIMMETRICA

Il modello più semplice prevede di considerare il generico individuo i dotato di ricchezza Wi > 0

e sottoposto ad un rischio rappresentato dalla variabile casuale ŷi

ŷi misura la perdita di ricchezza del consumatore ed è distribuita in qualche modo sul supporto

[0, Li], Li ≤ Wi

Il contratto assicurativo è condizionato unicamente ad y, realizzazione della variabile casuale ŷ, e

prevede una prestazione I(y) a fronte del pagamento di un premio P

Si assume 0 ≤ I(y) ≤ y e I′ ≥ 0

(I(y) ≤ y per l’indemnity principle)

Sia la distribuzione che la realizzazione di ŷ sono conoscenza comune

RISK POOLING/1

–

–

–

L’assicuratore ha attivo un contratto di copertura con ognuno di n individui

Assumiamo copertura completa (una distribuzione uniforme di forme di copertura

condurrebbe allo stesso risultato)

Assumiamo ŷi distribuita identicamente e indipendentemente con media μ e varianza

σ2 (finita)

→

Cov[ŷi , ŷj]= 0 ∀ i, j = 1, .. n, i≠j

La proprietà della somma di variabili casuali i.i.d. prevede che ŷn = Σ ŷi sia ancora una

variabile casuale con media n μ e varianza:

E[(Σ ŷi – n μ)2] = E[(Σ (ŷi – μ)2] = Σ E[(ŷi – μ)2] = n σ2

cioè la deviazione standard √n σ è strettamente concava in n.

Se l’assicuratore raccoglie premi pari a n μ raggiunge il break-even in valore atteso.

μ si definisce quindi fair o puro

RISK POOLING/2

–

Naturalmente in ogni periodo la realizzazione di ŷn, yn, sarà maggiore o minore di n μ,

indipendentemente dal numero dei contratti in essere visto che la varianza n σ2 è

positiva e cresce con n

–

Per ridurre a zero la probabilità di fallimento, l’assicuratore dovrebbe dotarsi di riserve

patrimoniali Rmax = n (L – P)

–

La probabilità di dover pagare risarcimenti pari a nL è tuttavia molto bassa e il capitale

è costoso. L’assicuratore (il regolatore) “si accontenta” perciò di una ruin probability ρ

cui si associa un livello di riserve patrimoniali R(ρ) tale per cui:

Pr[ŷn> R(ρ)+nP] = ρ

RISK POOLING/3: LA LEGGE DEI GRANDI NUMERI

E I RISARCIMENTI / RISERVE PER CONTRATTO

–

–

–

–

Se considero una particolare realizzazione di sinistri [y1, y2, …, yn], essa può essere

vista come un random sample da una distribuzione con media μ e varianza σ2

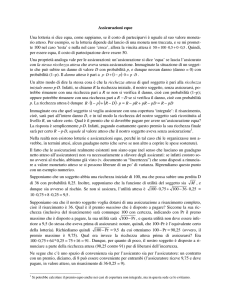

Se ў è la media campionaria (o risarcimento medio, Σyi/n), la legge dei grandi numeri

dice che ∀ε > 0, lim n→∞ Pr[|ў – μ|<ε]=1. Ciò significa che per un numero di

contratti sufficientemente grande, la probabilità che il risarcimento per contratto cada

al di fuori di un intorno di μ adeguatamente piccolo è trascurabile

La varianza di ў infatti è:

E[(1/n Σ ŷi – μ)2] = E[1/n2 (Σ (ŷi – n μ)2] = 1/n2 E[(Σ (ŷi – n μ)2] = n σ2/n2 = σ2/n

che tende a zero per n che tende a infinito

Possiamo interpretare questa proprietà come una forma di economia di scala:

nonostante la varianza dei risarcimenti aggregati cresca con il numero di contratti, cioè

le riserve devono aumentare in valore assoluto per mantenere la ruin probability, le

riserve per contratto tendono a zero al crescere della dimensione dell’assicuratore

RISK SPREADING/1: TEOREMA DI ARROW-LIND

La compagnia assicurativa è una “associazione” di N individui (azionisti) avversi al rischio

supposti uguali, sia nell’attitudine al rischio u(·) sia per il reddito W (eventualmente

aleatorio, definito come reddito al netto di quello del business assicurativo)

– Ognuno riceve s = 1/N dei profitti dell’impresa

– Cosa succede al variare di N e in particolare sotto che condizioni è lecito supporre che

al crescere di N diminuisca il premio per il rischio che gli azionisti richiedono,

determinando quindi premi decrescenti? In questo caso avremmo un secondo tipo di

economia di scala

–

–

Sia Ž ∈- la variabile aleatoria che individua il risarcimento aggregato che la

compagnia assicurativa deve corrispondere e E[Ž] il suo valore atteso

Definiamo come R il premio aggregato che gli assicurati versano alla compagnie e r =

sR. Il vincolo di partecipazione per ognuno degli azionisti è

E[U(W + s Ž + r)] = E[U(W)]

r che risolve l’equazione sopra è quindi il minimo profitto certo che incentiva ogni

azionista ad assumersi il rischio degli assicurati. Ovviamente r = r(s)

RISK SPREADING/2: TEOREMA DI ARROW-LIND

–

–

Ovviamente al tendere di N a infinito, r tende a zero

Ma si può dimostrare un’altra proprietà, meno ovvia, e cioè che R = r(s)/s tende a – E[Ž]

per N che tende ad infinito (cioè per s che tende a 0)

–

Dal teorema della funzione implicita abbiamo che d r(s)/d s = – E[∂U/∂s]/E[∂U/∂r],

(

(

cioè

′

[ (

[ (

)]

)]

dr

E U W + sZ + r Z

=−

(

′

ds

E U W + sZ + r

–

Considerando il limite di r(s)/s per s che tende a zero (N che tende a infinito) e

applicando la regola di Hôpital

(

(

(

r( s )

dr( s )/ ds

E[U′(W + sZ + r )Z]

E[U′( W )Z]

= lim

= lim −

=−

=

lim

(

′

′

[

]

(

)

(

)

+

+

[

]

s

ds

/

ds

E

U

W

s

Z

r

E

U

W

s →0

s →0

s →0

(

(

E[U′( W )]E[Z] − Cov [U′( W ), Z]

=−

E[U′( W )]

RISK SPREADING/3: TEOREMA DI ARROW-LIND

–

Ma se la covarianza tra il reddito derivante dalla proprietà della compagnia assicurativa e il

reddito residuo è nulla (il che è ovviamente sempre vero quando il reddito residuo è

certo), allora

(

r( s )

= − E[Z]

lim

s →0 s

cioè i premi aggregati R richiesti dalla compagnia assicurativa finiscono per coincidere con

il valore atteso dei risarcimenti (naturalmente abbiamo normalizzato a 0 il valore di tutti

gli altri costi diversi dai risarcimenti), ovvero l’azionista si comporta come individuo

indifferente al rischio

LA STRUTTURA DEL PREMIO E I CARICAMENTI

L’assicuratore svolge un’attività istituzionale di investimento dei premi raccolti (ciclo inverso di

produzione) e delle riserve patrimoniali, e inoltre i costi di produzione non sono nulli

La forma più generale per il premio è il funzionale: P[I(⋅)] = E[I(ŷ) + c[I(ŷ)]]

La c(⋅) è una funzione di costo latu sensu, che comprende tutti i costi dei fattori (compreso il costo

della riserva patrimoniale), gli eventuali extra-profitti e i proventi dagli investimenti. Potrebbe quindi

anche assumere valore negativo

Il premio è quindi fair quando c(⋅) = 0

Se consideriamo un indennizzo lineare – o co-insurance, cioè I(y) = α y con 0 ≤ α ≤ 1 – ed

assumiamo costi proporzionali (il che non è indolore):

P[α] = E[α ŷ + λ α ŷ] = α (1 + λ) E[ŷ]

dove λ prende il nome di “loading factor” o “caricamento”

NB Il classico indicatore di redditività assicurativa, il loss ratio, ha valore atteso 1/(1+λ)

La ricchezza terminale dell’assicurato è dunque: Ŷ = W – α (1 + λ) E[ŷ] – ŷ + α ŷ

NB Se α = 1, Ŷ non è stocastica