appendice online 7A1

Il tasso di cambio fisso

e la trappola della liquidità

Negli anni trenta, durante la Grande Depressione, il tasso di interesse nominale

negli Stati Uniti raggiunse lo zero e il paese si trovò incastrato in quella che gli

economisti chiamano trappola della liquidità. Si ricordi dal Capitolo 3 che la moneta è l’attività finanziaria più liquida, unica per la facilità con cui è scambiata

con i beni. Una trappola della liquidità è una trappola perché quando il tasso di

interesse scende a zero, la banca centrale non può ridurlo ulteriormente tramite un’espansione monetaria (cioè tramite un aumento della liquidità dell’economia). Come mai? Con tassi di interesse nominali negativi, la gente troverebbe

più conveniente detenere moneta rispetto ai titoli obbligazionari e per questi si

creerà un eccesso di offerta. Mentre i debitori sarebbero contenti di tassi di interesse pari a zero, i policy maker sarebbero preoccupati, in quanto si troverebbero in una situazione in cui non possono più stimolare l’economia tramite una

politica monetaria espansiva. In questa appendice, mostriamo come un governo

può sfuggire alla trappola della liquidità fissando il tasso di cambio a un livello

sufficientemente deprezzato.

Gli economisti si erano abituati a pensare la trappola della liquidità come un

evento del passato, quando verso la fine degli anni novanta il Giappone ci cascò

dentro. Nonostante una progressiva riduzione dei tassi di interesse da parte della

banca centrale, l’economia giapponese ha sperimentato una stagnazione per un

decennio. Nel 1999 i tassi di interesse di breve periodo raggiunsero lo zero. Nel

settembre del 2004 la banca centrale giapponese segnalò un tasso overnight dello

0,001%.

Il dilemma per una banca centrale quando l’economia cade nella trappola della

liquidità può essere compreso considerando cosa accade alla parità dei tassi di

interesse quando il tasso di interesse domestico (R) cade a zero:

R = 0 = R* + (Ee – E ) / E

Supponiamo che le aspettative sul tasso di cambio, Ee, siano fisse. Assumiamo

che la banca centrale aumenti l’offerta di moneta per deprezzare temporaneamente (cioè per far crescere E temporaneamente e farlo tornare a Ee successivamente). La parità dei tassi di interesse mostra come E non può crescere quando

si parte da R = 0, perché il tasso di interesse dovrebbe diventare negativo.

7A1 appendice online • Il tasso di cambio fisso e la trappola della liquidità

Il tasso di cambio, nonostante la crescita dell’offerta di moneta, rimarrà fisso a

E = Ee / (1–R*)

La valuta nazionale non può deprezzarsi ulteriormente.

Come è possibile? Il nostro solito argomento in base a cui un aumento temporaneo dell’offerta di moneta riduce il tasso di interesse (e induce un deprezzamento della valuta) si basa sull’ipotesi che la gente sia disposta a tenere più moneta solo se diventa meno conveniente detenere titoli. Con un tasso di interesse R =

0 la gente può diventare indifferente tra detenere moneta o titoli, poiché entrambi

hanno un rendimento nominale pari a zero. Perciò, un’operazione di mercato

aperto, per esempio, non avrà effetti sul mercato: la gente sarà contenta di accettare la moneta addizionale in cambio dei loro titoli a tassi di interesse inalterati e

perciò anche senza nessun cambiamento nel tasso di cambio. Contrariamente al

caso visto nel Capitolo 6, un incremento dell’offerta di moneta non avrà alcun effetto sull’economia. Una banca centrale che riducesse progressivamente l’offerta

di moneta potrebbe riuscire a spingere verso l’alto il tasso di interesse – l’economia non può funzionare senza moneta – ma, ovviamente, questa evenienza non

sarebbe utile per un’economia che è già in recessione.

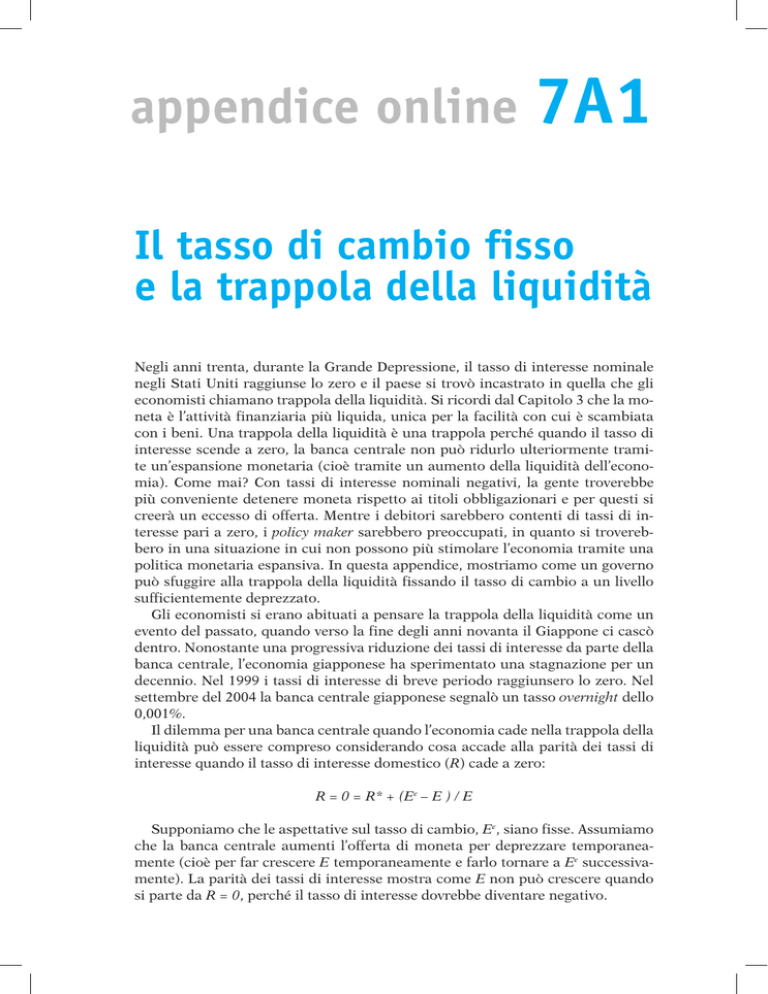

La Figura 7A1.1 mostra come il diagramma AA-DD può essere modificato per

prendere in considerazione un insieme di possibili posizioni di equilibrio caratterizzate da trappola della liquidità. La curva DD è la solita, ma la curva AA1 ora

ha un segmento orizzontale a un livello di produzione così basso che il mercato

monetario è in equilibrio a un tasso di interesse R uguale a 0. Il segmento piatto

mostra che il tasso di cambio non può deprezzarsi oltre il livello Ee / (1–R*). Nel

punto di equilibrio 1, la produzione è intrappolata a un livello Y1, che è inferiore

a quello di piena occupazione, Y f.

Vediamo ora come funziona in questo strano mondo a zero interesse un’operazione di mercato aperto di aumento dell’offerta di moneta. Sebbene non lo mostriamo nella Figura 7A1.1, questa manovra sposterebbe la AA verso destra: a un

tasso di cambio invariato, un aumento della produzione Y fa crescere la domanda di moneta, lasciando la gente soddisfatta di detenere più moneta a un tasso

di interesse invariato. Come risultato, il segmento orizzontale della AA diventa

più lungo. Con più moneta in circolazione, la produzione reale e la domanda

di moneta possono crescere oltre il livello iniziale fino a quando aumenti della

domanda di moneta fanno aumentare i tassi di interesse nominali (e causano un

deprezzamento della moneta lungo il segmento decrescente della AA). Il risultato

sorprendente è che l’equilibrio rimane nel punto 1. L’espansione monetaria non

ha alcun effetto sulla produzione né sul tasso di cambio. È in questo senso che

l’economia si trova in “trappola”.

L’ipotesi che il tasso di cambio futuro atteso sia fisso a Ee è un elemento importante del fenomeno della trappola della liquidità. Supponiamo che la banca centrale possa promettere in modo credibile di aumentare permanentemente

l’offerta di moneta, in modo che anche Ee aumenti. In quel caso la AA si sposterà

in alto a destra, e di conseguenza la produzione aumenterà e la valuta si deprezzerà. È stato tuttavia osservato che in Giappone, dove le autorità temono

molto il deprezzamento e l’inflazione (come molti banchieri centrali nei primi

anni trenta), i mercati non crederanno alle promesse di deprezzare stabilmente

2

Il tasso di cambio fisso e la trappola della liquidità • appendice online

FIGURA

7A1

7A1.1

Una trappola della liquidità a bassi livelli di produzione.

Nel punto 1, la produzione è inferiore al suo livello di pieno impiego. Tuttavia, poiché

le aspettative sul tasso di cambio Ee sono fisse, un’espansione monetaria non farà altro

che spostare la AA1 verso destra, lasciando invariato il punto di equilibrio.

La parte orizzontale della AA1 è quella che genera la trappola della liquidità.

Tasso

di cambio, E

DD

Ee

1 – R*

1

AA1

Y1

Yf

Produzione, Y

la valuta. Al contrario, sospetteranno invece la volontà di ritornare in futuro a un

apprezzamento del cambio, e considereranno ogni espansione monetaria come

temporanea.1

Un modo più sicuro per risanare l’economia giapponese è stato proposto da

Lars E.O. Svensson dell’Università di Princeton, che suggerisce di ancorare il

cambio a un livello deprezzato, in modo da poter gestire direttamente le aspettative del mercato. Una versione semplificata della proposta di Svensson è illustrata

nella Figura 7A1.2.2 Nella figura, un’àncora permanente del cambio al livello E0

sposta la AA1 in AA2 e sposta immediatamente l’equilibrio dell’economia nel punto 2, dove si raggiunge il pieno impiego. Si noti che in questa figura, il punto 2 è

Questo argomento è contenuto in “It’s Baaack: Japan’s Slump and the Return of the Liquidity Trap” di Paul R. Krugman, in Brookings Papers on Economic Activity 2: 1998, pp.

137-205. Si veda anche “The Foreign Exchange Origins of Japan’s Economic Slump and

Low Interest Liquidity Trap”, di Ronald McKinnon e Kenichi Ohno, in World Economy 24

(marzo 2001), pp. 279-315.

2

Per un resoconto più dettagliato si veda l’articolo di Svensson, “Escaping from a liquidity

trap and deflation: the foolproof way and others”, Journal of Economic Perspectives 17

(autunno 2003), pp. 145-166.

1

3

7A1 appendice online • Il tasso di cambio fisso e la trappola della liquidità

FIGURA

7A1.2

Fissare il tasso di cambio per raggiungere il pieno impiego.

Fissando il tasso di cambio a E0, il governo cambia le aspettative sul cambio

e sposta la AA1 in AA2. Di conseguenza, l’economia esce dalla trappola della liquidità

e ritorna al pieno impiego.

Tasso

di cambio, E

DD

E0

1 – R*

E0

Ee

1 – R*

2

1

AA2

AA1

Y1

Yf

Produzione, Y

sul segmento decrescente della nuova AA, cosicché il tasso di interesse nominale

r di fatto aumenta. Ma anche la produzione aumenta, per effetto del deprezzamento della valuta che sposta la domanda mondiale verso i beni giapponesi, e in

tal modo la politica monetaria ha comunque effetti espansivi.3

Il Giappone adotterà una strategia di questo genere? L’alternativa è un lungo

periodo di deflazione che causerà un deprezzamento reale di ugual misura. Poiché i problemi del Giappone sembrano essere tanto politici quanto economici, è

difficile prevedere come e quando il paese riuscirà a sfuggire dalla trappola della

liquidità nella quale si trova oggi.

Una svalutazione sarebbe in genere accompagnata da una variazione dell’offerta nominale di moneta, che diventa endogena una volta fissato il cambio. Poiché la manovra della

Figura 7.A2.2 aumenta simultaneamente il tasso di interesse nominale e la produzione,

non possiamo dire se l’offerta di moneta aumenti o diminuisca. Nel primo caso, il tratto

verticale della AA si allunga; nel secondo caso, si accorcia.

3

4