I rischi finanziari aziendali:

dalla prevenzione alla gestione

Prof. Carlo Arlotta

Presidente Commissione Finanza e Controllo di Gestione - ODCEC Milano

Partner Consilia Business Management SpA- Milano

Università dell‘Insubria (VA)

3 ottobre 2011 - Sala Falck Assolombarda - Milano

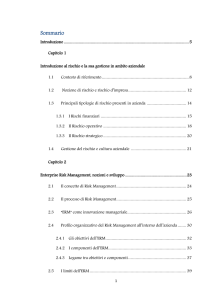

Sommario

• Classificazione e definizione dei rischi

• Il modello di Enterprise Risk Management (ERM)

• Il Rischio di Liquidità e di Credito

2

Perché è importante il Risk Management

• Ogni impresa per svolgere la sua attività si pone degli obiettivi

• Il raggiungimento degli obiettivi aziendali in un contesto competitivo e dinamico

(come la crisi finanziaria), è caratterizzato da molteplici variabili in grado di

influenzare la performance aziendale, rendendo necessaria una corretta e

preventiva valutazione dei rischi

• L’implementazione del Risk Management consente all’impresa di assumere

decisioni consapevoli, mitigando gli effetti di eventi non prevedibili

RISK MANAGEMENT PROCESS

IDENTIFICAZIONE

MISURAZIONE E

VALUTAZIONE

GESTIONE

3

Il rischio

• Il rischio è rappresentato da qualsiasi evento che possa compromettere il

raggiungimento degli obiettivi aziendali

• Il rischio è una componente insita in ciascuna iniziativa imprenditoriale, che

comporterà quindi l’analisi di potenziali benefici e minacce

• Il rischio è la combinazione della probabilità che un evento accada e degli effetti

che esso produrrà

• La novità dei più recenti approcci sviluppati per il RM evidenziano soprattutto i

potenziali benefici: approccio assicurativo (rischi puri) - vs operativo - vs finanziario vs integrato

4

Le differenti tipologie di rischio

STRATEGICI

FINANZIARI

Rappresentano

la

categoria

di

rischi

più

immediatamente percepita dalle imprese, anche grazie

alla sempre crescente attenzione e sensibilità attribuita

dalla normativa di Basilea e dalla implementazione

degli IAS, nonché dalle richieste di informativa

aggiuntiva da fornire nei bilanci avanzate dalla

normativa civilistica nazionale.

I rischi finanziari comprendono il rischio di liquidità, il

rischio di credito ed i rischi di mercato.

COMPLIANCE

Il rischio di compliance esprime il rischio derivante dalla

mancata conformità a leggi, regolamenti e normativa

interna.

Tali rischi possono dare origine ad effetti negativi

connessi a sanzioni, penali, ammende, perdite

economiche e, nei casi più gravi, a danni alla

reputazione aziendale con conseguenti perdite,

richieste di risarcimento, perdita di immagine, ecc.

I rischi strategici

sono quei rischi che potrebbero

minacciare l’attuale posizione competitiva ed il

conseguimento degli obiettivi strategici dell’azienda.

Possono in particolare essere legati a variabili macroeconomiche, al sistema economico e finanziario, ad

iniziative messe in atto da clienti e fornitori, all’ evoluzione

dello scenario normativo, all’evoluzione della tecnologia,

ecc.

OPERATIVI

Sono i rischi di perdite insiti nell’operatività aziendale,

derivanti da: errori umani; dal non corretto funzionamento

dei processi interni e dei sistemi; da comportamenti non

leciti connessi a condotte fraudolente di manager, di

dipendenti o di esterni; rischi di natura legale; inadeguati

comportamenti nelle condotte con clienti e fornitori; ecc..

PURI

I rischi puri sono legati ad eventi esterni in grado di

influire negativamente sull’azienda. Rientrano in questa

categoria i rischi cosiddetti “assicurabili” e cioè associati

ad eventi come calamità naturali, a danni, ad infortuni o

incidenti che in genere possono arrecare a terzi danni,

come anche atti terroristici, rapine, furti, ecc.

5

I rischi Strategici

•

I rischi strategici sono quei rischi che

potrebbero minacciare l’attuale posizione

competitiva ed il conseguimento degli

uovi

Introduzione di n

prodotti/servizi

ovi player

Ingresso di nu

Perdita di figure/ uomini

chiave

obiettivi strategici dell’azienda.

•

Possono in particolare essere legati :

•

a variabili macro-economiche,

•

al sistema economico e finanziario,

•

ad iniziative messe in atto da clienti e

fornitori

•

all’ evoluzione dello scenario

normativo,

•

all’evoluzione della tecnologia, ecc.

ione

Innovaz a

ic

tecnolog

del

e

n

o

i

ntaz

e

m

a

ol

re

Reg

setto

croa

m

o

ri

cena

s

o

l

l

ne de nomico

o

i

z

u

eco

Evol

azione

t

u

p

e

R

6

I rischi Finanziari

Rischio di liquidità

È il rischio connesso alla difficoltà di

smobilizzare un’attività in tempi rapidi e ad

•

I rischi finanziari rappresentano la categoria

un prezzo di mercato ovvero di accedere

di rischi più immediatamente percepita

tempestivamente alle risorse finanziarie

dalle imprese, anche grazie alla sempre

necessarie all’azienda a costi sostenibili.

crescente attenzione e sensibilità attribuita

dalla normativa di Basilea 2 e dalla

Rischio di credito

implementazione degli IAS, nonché dalle

È il rischio di incorrere in perdite a causa

richieste di informativa aggiuntiva da fornire

dell’inadempienza o dell’insolvenza

nei bilanci avanzate dalla normativa

della controparte.

civilistica nazionale

•

I rischi finanziari comprendono il rischio di

Rischio di mercato

liquidità, il rischio di credito ed i rischi di

È legato ad oscillazioni del valore di

mercato.

attività/passività a seguito di variazioni

delle condizioni di mercato(prezzo, tasso,

Cambio, commodity)

7

I rischi Operativi

OPERATIVI

I rischi operativi sono i rischi di perdite

insiti nell’operatività aziendale, derivanti

da:

Frode interna

Frode esterna

•errori umani;

OPERATIVI

• non corretto funzionamento dei processi

Rapporto di impiego e

sicurezza sul lavoro

Clientela, prodotti e

prassi professionali

Errori umani

Malfunzionamento dei

processi

Interruzioni

dell’operatività e

disfunzioni dei sistemi

informativi

Rischi legali

interni e dei sistemi;

• comportamenti non leciti connessi a

condotte fraudolente di manager, di

dipendenti o di soggetti esterni;

• rischi di natura legale;

• inadeguati comportamenti nelle condotte

con clienti e fornitori; ecc..

8

I rischi di Compliance

•

•

•Il Ilrischio

di compliance

esprime il rischio

derivante

rischio

di compliance

esprime

il dalla

mancata conformità a leggi, regolamenti e normativa

interna.

rischio derivante dalla mancata

•Tali rischi possono dare origine ad effetti negativi

connessi

a sanzioni,

ammende,

conformità

a leggi, penali,

regolamenti

e perdite

economiche e, nei casi più gravi, a danni alla

reputazione

aziendale

con conseguenti perdite, richieste

normativa

interna.

di risarcimento, perdita di immagine, ecc.

Tali rischi possono dare origine ad effetti

negativi connessi a sanzioni, penali,

ammende, perdite economiche e, nei casi

più gravi, a danni alla reputazione

aziendale con conseguenti perdite,

richieste di risarcimento, perdita di

immagine, ecc.

e

licy i

o

p

l

,

tico zienda

E

ice

ea

Cod cedur

pro

2001

/

1

3

s. 2

D.Lg

8

200

/

1

s. 8

g

e

t

L

n

D.

ige

v

ac y

re

v

i

o

r

t

t

lla p

i se

u

s

d

a

a

ativ

m

r

ativ

No

rm

No

…

alità

u

q

i

ioni d

z

a

c

i

f

i

Cert

9

I rischi Puri o assicurabili

•

I rischi puri sono legati ad eventi esterni in grado di influire negativamente

sull’azienda. Rientrano in questa categoria i rischi cosiddetti “assicurabili” e cioè

associati ad eventi come calamità naturali, a danni, ad infortuni o incidenti che in

genere possono arrecare a terzi danni, come anche atti terroristici, rapine, furti,

ecc.

Eventi naturali

Infortuni/

Incidenti

Atti terroristici

Rapine/Furti

Incendi

10

Sommario

• Classificazione e definizione dei rischi

• Il modello di Enterprise Risk Management

• Il Rischio di Liquidità e di Credito

11

Il Risk Manager

COLLOCAZIONE

ORGANIZZATIVA

• La funzione di RM, rientra tra i controlli di 2 livello (controlli di primo livello sono quelli

operativi nei processi aziendali, quelli di terzo livello sono legati al buon

funzionamento dei processi e sono assegnati alla funzione di Internal Audit);

• In virtù del ruolo trasversale all’interno dell’organizzazione; la funzione di RM è

collocata in staff ai soggetti con poteri esecutivi (come ad esempio AD, DG)

• Nelle PMI talvolta è altresì possibile riscontrare una collocazione diversa e non di

rado è alle dirette dipendenze del Responsabile Amministrativo e Finanziario (CFO).

RUOLI E

RESPONSABILITA

’

• Diffusione di una cultura della gestione dei rischi all’interno dell’organizzazione, che

agevoli lo sviluppo di tecniche di riconoscimento dei rischi, sviluppando un linguaggio

ed una sensibilità comune

• Partecipazione al processo decisionale ed all’identificazione e valutazione dei rischi

che potrebbero impedire il raggiungimento degli obiettivi aziendali

• Supporto al management nell’individuare azioni di gestione dei rischi coerenti con la

risk tolerance della società

• Formalizzazione di policy di risk management che definiscano obiettivi, ruoli e

responsabilità e limiti del processo di gestione dei rischi

• Misurazione e monitoraggio dell’andamento delle azioni di risk management

implementate e predisposizione del reporting per l’Amministratore Delegato.

12

Il framework ERM di riferimento

CoSO REPORT (ERM – Enterprise Risk Management - 2004)

L’implementazione di un corretto modello di gestione integrata

dei rischi di impresa può seguire l’approccio alla gestione dei

rischi definito dal Committee of Sponsoring Organizations of

the Treadway Commission (CoSO) e riconosciuto a livello

internazionale come best practise

Il CoSO Report definisce l’Enterprise Risk Management (ERM) come

“Un processo, attivato dal Board, dal management e dall’intera struttura aziendale,

orientato alla applicazione della strategia definita dall’azienda,

finalizzato ad individuare potenziali eventi che possano compromettere

l’andamento aziendale e la gestione dei rischi all’interno della definita

propensione al rischio, e che provvede a fornire un’assicurazione ragionevole del

raggiungimento degli obiettivi d’impresa”

13

Il framework ERM

B

OBIETTIVI

COMPONENTI

A

1.Ambiente interno

2.Definizione coerente degli obiettivi

3.Identificazione degli eventi di

rischio

Sono raggruppati in 4

categorie:

•Strategici

• Operativi

• Reporting

• Compliance

4.Valutazione dei rischi

5.Risposta al rischio

6.Controllo

7.Monitoraggio

8.Reporting

C

ORGANIZZAZIONE

L’ERM considera le attività a tutti i

livelli aziendali

14

Il framework ERM: i componenti (1/2)

B

A

C

1. AMBIENTE INTERNO

2. DEFINIZIONE DEGLI OBIETTIVI

•

Management, risorse umane e

•Obiettivi definiti coerentemente con vision, mission e

organizzazione

strategia aziendale, tenendo conto del livello di esposizione

Valori e Cultura

al rischio ritenuto ragionevole dall’impresa

•

8. MONITORAGGIO

3. IDENTIFICAZIONE DEGLI EVENTI DI RISCHIO

•Il monitoraggio dell’intero processo deve essere

•Individuazione di eventi in grado di influenzare

effettuato in maniera continua, nonché in relazione

positivamente o negativamente la performance aziendale;

al verificarsi di specifici eventi di rischio

•Analisi delle interdipendenze tra gli eventi.

7. REPORTING

4. VALUTAZIONE DEI RISCHI

•Individuazione dell’informativa periodica sui rischi da

•Identificazione dell’impatto e della probabilità di

fornire sia all’interno sia all’esterno dell’azienda

accadimento per ciascun evento di rischio individuato

6. CONTROLLO

5. GESTIONE DEI RISCHI

•Verifica della corretta implementazione delle politiche

•Sulla base della fase di valutazione, si identificano le più

e procedure di gestione del rischio individuate

opportune azioni di gestione dei rischi (riconoscere e rifiutare,

accettare consapevolmente, mantenere e gestire, trasferire)

15

B

A

1. Ambiente interno

C

1. AMBIENTE

NTERNO

VALUTAZIONE DELLA RISK CULTURE

1

2

3

Fortemente in disaccordo

4

Assolutamente in accordo

STATEMENT

Media

Ponderata

L’azienda effettua un'analisi sistematica dei differenti rischi che

caratterizzano i suoi processi operativi

3,769

L’azienda ha formulato delle politiche chiare per il controllo dei rischi

relativi alla sua attività

3,846

L’azienda

ha

svolto

formazione………………….

giornate

5

di

sensibilizzazione

e

---

16

B

A

2. Definizione degli obiettivi

C

Azienda

RISK MANAGEMENT

Vision

STRENGHTS

OPPORTUNITIES

WEAKNESSES

THREATS

Strategia

Mission

IO

IZ

N

FI

DE

Business Unit

STRATEGICI

B.U.

AUTOMOTIVE

Sfruttare le nuove

opportunità

relativamente al

segmento after market

Conquistare la

leadership di settore

OPERATIVI

NE

REPORTING

Monitorare la

pubblicazione di nuovi

bandi di gara da parte di

aziende di trasporto

pubblico

Istituire un report interno

alla B.U. relativo alle gare

a cui l’azienda ha

partecipato ed ai relativi

esiti

Non processare gli ordini

con ritardi superiori ad 1

giorno

Fornire disclosure sui

rischi finanziari connessi

alle attività della B.U.

IE

OB

I

IV

T

T

COMPLIANCE

Verificare il rispetto del

Modello Organizzativo ex

d.lgs. 231/2001

relativamente alla

partecipazione a gare

pubbliche di appalto

17

3. Identificazione eventi di rischio

B

A

C

Diminuzione della domanda di riparazioni

SCHEDE DI RISCHIO

Codice rischio

Rischio strategico 1 (RS1)

Funzioni/B.U. coinvolte

After Market Automotive

Categoria di rischio

Pricing, prodotti e servizi

Descrizione

La crescente qualità raggiunta dai prodotti di primo

impianto ha generato una diminuzione della domanda

di riparazioni riducendo il fatturato generato dalla B.U.

After Market.

Informazioni aggiuntive

Il mercato delle riparazioni (After Market) genera un

fatturato annuo di circa 50 milioni di Euro.

Azioni a presidio del rischio

A presidio del rischio, la società ha attuato le seguenti

azioni correttive:

• Interviste (rischi esistenti

e percepiti)

• Descrizione delle cause

che hanno generato il

rischio ed analisi degli

effetti

• Stima delle esperienze

(rischi manifestatisi in

passato)

• Controlli in essere

• Azioni future (chi, come,

cosa e quando)

1 – Sensibilizzazione della clientela e della rete di

officine sull’importanza della manutenzione periodica

preventiva (piani di manutenzione programmati);

2 – Introduzione, attualmente in via sperimentale, di

un sistema di monitoraggio a distanza dei fabbisogni

di manutenzione dei prodotti

3 – Aumento della copertura territoriale della rete di

assistenza

18

B

A

3. Identificazione eventi di rischio

C

I rischi identificati per ciascuna categoria sono classificati in tipologie omogenee

RISCHI

STRATEGICI/TIPOLOGIA

B.U. 1

B.U. 2

B.U. 3

Pricing, prodotti e servizi

Concorrenza

Fornitori

RISCHI OPERATIVI/TIPOLOGIA

Clienti

Fallimento dei processi aziendali

Partner commerciali

Frodi interne e esterne

Figure/uomini chiave

Pratiche connesse con la clientela,

i prodotti e le attività

B.U. 1

B.U. 2

B.U. 3

RISCHI FINANZIARI/TIPOLOGIA

Sistemi tecnologici e sicurezza dei dati

Rischio di liquidità

Rischio di credito

Rischio di tasso di interesse

Rischio di tasso di cambio

Rischio di commodity

19

3. Identificazione eventi di rischio

B

A

C

Eventi di rischio

Esemplificativo

RISCHI STRATEGICI

RISCHI OPERATIVI

• Pricing, prodotti e servizi

Gamma di prodotti non adeguata rispetto all’offerta dei

competitor

• Fallimento dei processi aziendali

Mancanza di un’adeguata struttura di deleghe

Errori nell’imputazione dei dati degli ordini

Adozione di prassi operative differenti tra le diverse

B.U./funzioni

• Concorrenza e mercato

Incrementi della pressione competitiva esercitata da aziende

concorrenti operanti in paesi che godono di un basso costo

della manodopera (Cina, India, Turchia, ecc.)

• Fornitori

Risoluzione di accordi commerciali da parte dell’azienda

fornitrice

• Clienti

Concentrazione del fatturato su pochi clienti

• Partner commerciali

Rete di vendita non adeguatamente formata sulle

caratteristiche tecniche dei prodotti commercializzati

• Figure/Uomini chiave

Know-how/Relazioni commerciali concentrati in poche risorse

• Frodi interne e esterne

Accordi fraudolenti tra funzione commerciale e clienti

Fuga di informazioni/Know-how

• Pratiche connesse con la clientela, i prodotti e le

attività

Inefficiente gestione dei prodotti resi dai clienti

Mancato invio della conferma d’ordine

• Sistemi tecnologici e sicurezza dei dati

Inadeguatezza del sistema gestionale

20

B

A

4. Valutazione dei rischi

C

• La metodologia di misurazione dei rischi varia in base alla categoria di rischio

Rischi

•

Strategici

•

Operativi

•

Compliance

•

Finanziari

• Quantitativa: anche con

Metodologia di

misurazione

• Qualitativa: risk self

assessment

tool informatici (stress test,

scenario analysis, gap

analysis, ecc.)

21

B

A

4. Valutazione dei rischi

C

Risk Self Assessment

Nel corso di sessioni di Workshop le risorse coinvolte in un determinato processo valutano i rischi

identificati in termini di impatto e probabilità di accadimento

Scheda di Valutazione

Frequenza annuale

IMPATTO

in Euro

1

2

3

4

5

6

7

8

9

Improbabile

Probabile

Estremamente

probabile

da 0 a 2 volte

più di 2 volte

più di 6 volte

1

2

3

4

5

6

7

8

Trascurabile

Importante

Critico

da 0 a 50 mila

da 50 a 250 mila

> di 250 mila

IMPATTO

PROBABILITA’

9

PROBABILITA’

22

B

A

5. Gestione dei rischi

C

• È necessario che l’azienda individui delle azioni differenziate (action plan) al fine di costruire efficaci

presidi ai rischi identificati.

• L’obiettivo delle azioni individuate consiste nel ricondurre l’esposizione al rischio all’interno dei

parametri desiderati dal top management (risk tolerance).

• La tempistica con cui mettere in atto le azioni individuate è determinata sulla base della precedente

fase di valutazione, attribuendo un punteggio di priorità a ciascun rischio (determinato come prodotto

dei punteggi di probabilità e di impatto).

Attribuzione priorità

IMPATTO

PRIORITA'

28,06

27,45

25,37

21,93

16,17

RO 2

RO 3

RO 5

RO 1

RO 4

PROBABILITA’

23

6.Controllo

B

A

C

Controllo

• Dopo aver selezionato le risposte al rischio, il management identifica le attività di

controllo finalizzate ad assicurare che la gestione del rischio dia adeguatamente

implementata.

• Le attività di controllo includono: la

verifica della segregazione dei compiti, la

definizione ed osservanza delle procure

e dei limiti operativi, l’individuazione ed il

rispetto di ruoli e responsabilità, la

realizzazione di verifiche periodiche sulla

compliance alle policy ed alle procedure

aziendali, l’esame delle performance

realizzate e degli effettivi rischi assunti,

ecc.

24

B

A

7. Reporting

C

• Le informazioni attinenti i rischi cui l’azienda è esposta devono essere identificate,

raccolte e diffuse. I sistemi informativi trattano sia i dati prodotti internamente, sia le

informazioni di fonte esterna, fornendo informazioni utili per la gestione dei rischi ed

incrementando il livello di responsabilità e di commitment delle risorse. È necessario

attuare un sistema di comunicazione efficace, in modo che l’informazione fluisca lungo

tutta la struttura organizzativa

9.000

12

a tutti i livelli dell’organizzazione

aziendale al fine di identificare, valutare

10

9

7.000

8

Rotazione

• La raccolta di informazioni è necessaria

Migliaia di Euro

11

8.000

7

6.000

6

5.000

5

2003

2004

2005

2006

2007

Bgt 2008 Bgt 2009

Giacenza media

Rotazione giacenze

Giacenze magazzino

e rappresentare i rischi in maniera

integrata.

25

8. Monitoraggio

A

B

C

• Il processo di ERM deve essere monitorato valutando la presenza ed il funzionamento

continuo nel tempo di tutte le sue componenti. Ciò si concretizza in attività di

monitoraggio continuo nonché in specifiche valutazioni separate. Il monitoraggio

continuo si esplica nel quadro della gestione corrente (ad esempio con riferimento ai

rischi operativi: analisi degli scaduti, delle sopravvenienze passive, delle note di

credito, ecc.); la portata e la frequenza delle valutazioni separate dipende

principalmente dal manifestarsi di specifici eventi di rischio.

•

Rivisitazione periodica del processo ERM o al manifestarsi

di cambiamenti nell’ambiente interno e/o esterno

all’azienda.

•

La risposta al rischio adottata oggi potrebbe non essere

altrettanto efficace domani, gli obiettivi aziendali

potrebbero cambiare, le tendenze del mercato potrebbero

mutare, la composizione del Gruppo potrebbe non essere

più omogenea …

26

Sommario

• Classificazione e definizione dei rischi

• Il modello di Enterprise Risk Management (ERM)

• Il Rischio di Liquidità e di Credito

27

La gestione del rischio di liquidità

RISCHIO DI LIQUIDITÀ

1

Gestione dei rapporti

con gli istituti di

credito

2

Working Capital

Management

3

Previsione dei flussi

finanziari e

budgeting

28

La gestione del rischio di liquidità

1

•

2

Un’adeguata gestione delle relazioni con le

banche garantisce la puntuale disponibilità della

liquidità necessaria all’impresa.

1

•

Gestione dei rapporti

con gli istituti di

credito

In particolare l’impresa deve essere sempre in

grado

di

valutare

l’equilibrio

della

struttura

finanziaria (investimenti e circolante con mezzi

propri

e

finanziamenti

a

lungo

termine

e

finanziamenti a breve termine), identificando per

le specifiche esigenze le controparti adeguate

(banche ed altri intermediari finanziari, enti per la

erogazione di finanza agevolata e per lo sviluppo,

fondi di private equity, mercati finanziari).

29

3

La gestione del rischio di liquidità

1

2

•

Attraverso il Working Capital

2

Management (WC) si intende

gestire internamente all’azienda le tematiche degli equilibri

Working Capital

Management

determinati dall’attivo e del passivo corrente patrimoniale

•

Una

corretta

gestione

del

WC

incide

direttamente

sull’autofinanziamento e quindi sulla capacità dell’impresa di far

fronte alle esigenze di liquidità immediata.

Gestione dei crediti

commerciali

Gestione dei debiti

commerciali

Gestione delle rimanenze di

magazzino

•Sistematico processo di affidamento

dei nuovi clienti e review periodiche

•Formulazione di un piano di

approvvigionamento accurato e

basato su previsioni aggiornate della

domanda

•Razionalizzazione del numero di

prodotti, varianti e modelli in fase di

ricerca e sviluppo

•Applicazione di interessi per i

pagamenti effettuati oltre i termini

concordati con il cliente

•Inserimento dei giorni medi di

incasso tra i parametri per la

determinazione della retribuzione

variabile della forza vendita

•Negoziazione di maggiori dilazioni di

pagamento anche a scapito del

prezzo di acquisto

•Inserimento dei giorni medi di

pagamento tra i parametri per la

determinazione della retribuzione

variabile dei buyer

•Ridefinizione sistematica del livello

di scorte di sicurezza desiderato

•Definizione di parametri di rotazione

media del magazzino

•Applicazione di penali nel caso di

mancato rispetto delle tempistiche di

consegna concordate con i fornitori

30

3

La gestione del rischio di liquidità

1

•

2

La pianificazione finanziaria a 3 – 6 e 12 mesi rappresenta uno

strumento strategico per il controllo delle risorse finanziarie da

reperire ed impiegare a sostegno dell’attività aziendale e per la

3

corretta gestione del rischio di liquidità

•

Previsione dei flussi

finanziari e

budgeting

L’implementazione di un’efficace sistema di pianificazione

finanziaria richiede:

•

•

l’integrazione di componenti previsionali contenute in

diversi sistemi (investimenti, scadenziari clienti e

fornitori, ordini di vendita e di acquisto, fatture da

emettere / ricevere, costi di struttura e del personale)

•

disponibilità di informazioni accurate e tempestive

•

alimentazione del modello previsionale con informazioni

non necessariamente gestite a sistema (forecast delle

vendite, budget degli acquisti, ecc.).

Uno degli aspetti che qualifica una corretta ed efficace

gestione delle previsioni dei flussi finanziari

è la verifica

periodica delle ipotesi alla base dei piani finanziari e la

eventuale revisione ed aggiustamento delle stesse.

31

3

La gestione del rischio di credito

RISCHIO DI CREDITO

Valutazione

preventiva del merito

di credito della

clientela

Revisione periodica

delle valutazioni

effettuate sulla

clientela

1

2

Gestione puntuale e

tempestiva

degli insoluti e dei

recuperi

3

32

La gestione del rischio di credito

1

•

2

3

La gestione del rischio di credito assume diverse modalità

operative in funzione delle differenti configurazioni di rischio che

si intende gestire (rischio emittente, rischio paese, rischio di

controparte, rischio di concentrazione)

•

La valutazione del merito di credito della clientela può essere

supportata

Valutazione

preventiva del merito

di credito della

clientela

da

strumenti

che,

attraverso

l’analisi

delle

informazioni disponibili, permettono di esprimere un giudizio

sintetico sulla controparte e di attribuire alla stessa un

affidamento da gestire e monitorare ovvero consentano di

affidare all’esterno la gestione del credito stesso (assicurazione)

1

•

Definire un sistema che aiuti a gestire in maniera organizzate

strutturata le informazioni dei propri clienti (raccolte dal Credit

Manager e dalla forza vendita) può essere caratterizzato dalla

raccolta ed analisi di informazioni Anagrafiche, Quantitative,

Andamentali e Qualitative

33

La gestione del rischio di credito

1

•

Valutazione

preventiva del merito

di credito della

clientela

2

3

Le singole variabili da prendere in considerazione all’interno di

ciascuna categoria di informazioni e la loro incidenza

sull’espressione finale di un giudizio sul merito creditizio del

cliente devono essere determinate in relazione alla singola

azienda in seguito ad analisi statistiche sulla capacità delle

stesse di prevedere l’insorgenza di crediti scaduti o inesigibili.

1

Informazioni qualitative

Informazioni quantitative

Informazioni sull’andamento

della relazione

•Importanza del cliente (peso % su

fatturato)

•

Bilanci

•Revisioni dei bilanci

•Andamento del settore in cui

opera il cliente

•Affidabilità del portafoglio clienti

dell’azienda affidata

•Riclassificazioni

•Informazioni fornite dalla forza

vendita

Dati anagrafici

•Anzianità della relazione

•Eventuali rating ECAI

•Regolarità di acquisto

•Ragione sociale

•Andamento del fatturato con

l’azienda

•Posizione finanziaria Netta

•Stabilità del management

•ROI, ROE, PFN ed altri indicatori

•Aspetti organizzativi

•Trend fatturato

•Adozione modello 231/2001

•Valore beni mobili ed immobili

•Certificazioni di qualità

•Sede legale

•Anzianità aziendale

•Area geografica di operatività

•Trend scaduto storico

•Trend scaduto sul settore di

appartenenza

34

La gestione del rischio di credito

1

•

Revisione periodica

delle valutazioni

effettuate sulla

clientela

2

2

La valutazione effettuata prima dell’avvio del

rapporto con il cliente deve essere aggiornata

periodicamente (annualmente), ovvero in caso di

significative modifiche nelle variabili alla base della

valutazione del merito di creditio.

35

3

La gestione del rischio di credito

1

•

2

Il Credit Manager ha il compito di verificare

puntualmente il mancato incasso dei crediti alla

scadenza e di informare tempestivamente la

Gestione puntuale e

tempestiva degli

insoluti e dei

recuperi

3

funzione commerciale per le relative verifiche ed

avviare le tempestive e puntuali attività di

recupero. Nel caso non vi siano motivi di natura

tecnica o commerciale per il mancato pagamento

è possibile avviare le più opportune azioni di

recupero realizzate attraverso:

•

Solleciti informali da parte delle risorse della

funzione commerciale

•

Solleciti formali da parte del Credit Manager

•

Azioni

legali

insolvente

nei

confronti

del

cliente

36

3

GRAZIE per l’attenzione!

Prof. Carlo ARLOTTA