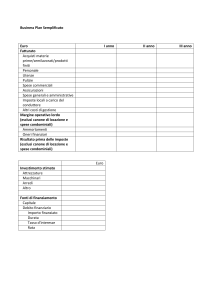

INDICE

1. COMPRAVENDITA CON RISERVA DI USUFRUTTO

Aspetti Civilistici

Aspetti Fiscali

Clausole Contrattuali Essenziali

pag. 3

pag. 3

pag. 3

pag. 3

2. VENDITA CON RISERVA DI PROPRIETA’

Aspetti Civilistici

Clausole Contrattuali Essenziali

Aspetti Fiscali

pag. 6

pag. 6

pag. 7

pag. 8

3. CONTRATTO DI LOCAZIONE CON OPZIONE DI ACQUISTO

Aspetti Civilistici

Clausole Contrattuali Essenziali

Aspetti Fiscali

pag. 10

pag. 10

pag. 11

pag. 12

4. CONTRATTO DI LOCAZIONE CON PATTO DI FUTURA VENDITA

Aspetti Civilistici

Clausole Contrattuali Essenziali

Aspetti Fiscali

pag. 14

pag. 14

pag. 15

pag. 15

5. INTERPRETAZIONE

TRATTAMENTO

AGENZIA

DELLE

ENTRATE

SUL

pag. 17

2 COMPRAVENDITA CON RISERVA DI USUFRUTTO

Aspetti civilistici

Tizio vende a Caio, per il prezzo di Euro 200.000,00, un immobile per civile

abitazione, riservando in proprio favore il diritto di usufrutto sullo stesso bene sua

vita natural durante (e quindi, in buona sostanza, trasferisce a Caio il solo diritto di

nuda proprietà).

Il diritto di usufrutto (articoli 978 e seguenti codice civile) è un diritto reale su cosa

altrui che attribuisce al suo titolare (usufruttuario) il potere di disporre del bene e di

percepirne i frutti, con il solo limite dell'obbligo di rispettare la destinazione economica del

bene medesimo (intendendosi per "destinazione economica" quella particolare utilità

che presenta il bene nel momento in cui sorge il diritto di usufrutto: ad esempio, se il

venditore si riserva il diritto generale di usufrutto vitalizio sopra un immobile destinato a

civile abitazione, egli dovrà rispettare tale destinazione, e non potrà "trasformare" tale

immobile in un fondo commerciale, in una palestra, eccetera).

Il diritto di usufrutto è un diritto per sua natura temporaneo.

Potrà essere apposto un termine finale, oppure potrà essere convenuto per tutta la durata

della vita dell'usufruttuario.

Qualora non sia apposto un termine finale di durata, l'usufrutto si estingue con la morte del

suo titolare.

La cessazione del diritto di usufrutto determina automaticamente il suo "consolidamento"

con la nuda proprietà, ed in questo caso, pertanto, il nudo proprietario diventa

automaticamente "pieno proprietario" del bene in oggetto.

La vendita con riserva di usufrutto consente al venditore di ottenere sin da subito una

somma di denaro continuando a disporre del bene trasferito; l'acquirente (della nuda

proprietà) sosterrà un costo inferiore rispetto al valore del bene e potrà così effettuare un

buon investimento, senza tuttavia poter disporre, nell'immediato, del bene acquistato.

Aspetti Fiscali

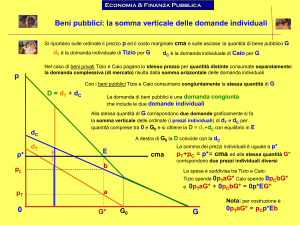

Ai fini fiscali, il valore del bene trasferito (quanto al diritto di nuda proprietà) viene

parametrato al valore dell'usufrutto.

La Tabella annessa al D.P.R. 26 aprile 1986 n.131 indica i valori percentuali del diritto di

usufrutto, e, correlativamente, quelli relativi al diritto di nuda proprietà.

Il valore del diritto di usufrutto è commisurato alle aspettative di vita dell'usufruttuario, per

cui quanto più l'usufruttuario è giovane quanto più alto sarà il valore dell'usufrutto, e

quanto più l'usufruttuario è vecchio quanto più basso sarà il valore dello stesso usufrutto.

Il valore del diritto della nuda proprietà, come detto, è inversamente proporzionale al

valore dell'usufrutto.

Il diritto di usufrutto può essere ceduto (se ciò non è vietato dal titolo

costitutivo, cfr. articolo 980 codice civile), può essere ipotecato, e può essere assoggettato

3 a pignoramento (fermo restando che, in via generale, l'estinzione del diritto di usufrutto

determina il venir meno di tutti i diritti acquistati da terzi "medio tempore" sul diritto

di usufrutto medesimo).

Fattispecie del tutto analoga a quella sopra prospettata è quella relativa alla vendita di un

immobile per civile abitazione con riserva del diritto di abitazione in favore del venditore.

Anche il diritto di abitazione (articolo 1022 codice civile) è un diritto reale su cosa

altrui, ma ha un contenuto meno ampio rispetto al diritto di usufrutto, perché il potere di

disposizione del bene da parte dell'"habitator" è limitato alle necessità proprie e dei

componenti della propria famiglia.

La particolarità del diritto di abitazione è che non può essere ceduto (articolo 1024

codice civile), né esso è ipotecabile o pignorabile.

Per quanto concerne il valore fiscale da attribuire al diritto di abitazione, sono applicabili le

regole poste in tema di usufrutto, sopramenzionate.

Clausole contrattuali essenziali

Tizio, riservando in proprio favore il diritto generale di usufrutto vitalizio, dichiara di

vendere a Caio, che dichiara di acquistare, il diritto di nuda proprietà relativamente al

seguente bene:

(.....descrizione dettagliata del bene.....)

Il bene predetto, relativamente al diritto di nuda proprietà, viene trasferito all'acquirente

nello stato di fatto e di diritto in cui attualmente si trova, con ogni ragione, azione,

accessione, pertinenza, servitù attive e passive, e con tutti i diritti e gli obblighi inerenti.

Aspetti fiscali

Come abbiamo visto, la vendita in oggetto consiste nel trasferimento della nuda proprietà

del bene. Il valore della nuda proprietà, ai fini fiscali, è determinato dalla Tabella annessa

al D.P.R. 26 aprile 1986 n.131, che indica i valori percentuali del diritto di usufrutto, e,

correlativamente, quelli relativi al diritto di nuda proprietà; il valore del diritto di nuda

proprietà, come detto, è inversamente proporzionale al valore dell'usufrutto.

Tizio vende a Caio, per il prezzo di Euro 200.000,00, un immobile per civile

abitazione, riservando in proprio favore il diritto di usufrutto sullo stesso bene sua

vita natural durante (e quindi, in buona sostanza, trasferisce a Caio il solo diritto di

nuda proprietà).

Tizio ha compiuto 70 anni, Caio ha compiuto 25 anni, il valore catastale della piena

propriteà del bene ammonta ad Euro 80.000,00.

Dire quale sarà il corretto criterio di tassazione di questo atto.

Al fine di determinare la base imponibile, occorre consultare la Tabella annessa al D.P.R.

26 aprile 1986 n.131, che indica i valori percentuali del diritto di usufrutto, e,

correlativamente, quelli relativi al diritto di nuda proprietà.

Il valore percentuale del diritto di nuda proprietà, costituente oggetto del trasferimento, è

4 inversamente proporzionale al valore percentuale del diritto di usufrutto, il quale ultimo

viene computato in relazione all'età dell'usufruttuario (e cioè di Tizio, che riserva il diritto

generale di usufrutto vitalizio in proprio favore).

Tizio ha compiuto 70 anni, e quindi, consultando la Tabella summenzionata, verificheremo

che il valore percentuale del diritto di usufrutto è del 40%; quindi, il valore della nuda

proprietà del bene è,correlativamente, del 60%.

Nella fattispecie proposta, sussistendone i presupposti, potrà rendersi applicabile la

disciplina del cosiddetto "prezzo valore", e quindi la base imponibile, ai fini fiscali, potrà

essere costituita dal valore catastale della nuda proprietà del bene.

Nel caso in esame, sappiamo che il valore catastale della piena proprietà del bene

ammonta ad Euro 80.000,00.

Il valore (fiscale) del diritto di nuda proprietà, per quanto sopra esposto, sarà dunque pari

al 60% rispetto alla base imponibile (valore catastale) di Euro 80.000,00, e cioè di Euro

48.000,00.

Ai fini del procedimento in oggetto, ripetersi, il parametro di riferimento è costituito

unicamente dall'età dell'usufruttuario, a nulla rilevando l'età del nudo proprietario;

determinato il valore (fiscale) percentuale dell'usufrutto, determineremo, correlativamente,

il valore (fiscale) della nuda proprietà.

A questo punto, così determinata la base imponibile di Euro 48.000,00, ad essa saranno

applicate le aliquote ordinarie previste dalla legge per la compravendita (imposta di

registro nella misura del 7%, imposta ipotecaria nella misura del 2%, imposta catastale

nella misura dell'1%).

Nel caso precedentemente ipotizzato, supporre che l'acquirente Caio chieda di

usufruire dei benefici fiscali previsti dalla legge in tema di "prima casa".

Il procedimento è del tutto identico a quello sopra esposto.

La legge consente che i benefici fiscali "prima casa" possano essere richiesti,

sussistendone i presupposti, anche nel caso in cui l'acquisto sia costituito dal diritto di

nuda proprietà.

Il valore catastale della piena proprietà del bene (base imponibile ai fini fiscali) sarà

certamente inferiore a quello ipotizzato nel caso precedente, poiché il coefficiente

moltiplicativo della rendita catastale è 115,50 anziché 126 (ricordiamo che il valore

catastale del bene si ottiene moltiplicando la rendita catastale per un coefficiente che

varia a seconda della diversa tipologia del bene; nel caso di un bene destinato a civile

abitazione, detto coefficiente è di 126, ridotto a 115,50, nel caso in cui l'acquirente si

avvalga del benefici fiscali "prima casa").

Ipotizzando, dunque, un valore catastale della piena proprietà del bene pari ad Euro

70.000,00, e fermo restando, secondo quanto precedentemente esposto, il valore

percentuale del diritto di nuda proprietà nella misura del 60%, la base imponibile sarà di

Euro 42.000,00. L'imposta di registro sarà applicata nella misura del 3%, mentre le

imposte ipotecaria e catastale saranno applicate in misura fissa (Euro 168,00 per ciascuna

di esse).

Nel caso ipotizzato, supporre che Tizio riservi in proprio favore il diritto di

abitazione sua vita natural durante.

5 Il procedimento è del tutto identico rispetto a quello delineato nei due casi precedenti.

VENDITA CON RISERVA DI PROPRIETA'

Aspetti civilistici

Tizio vende a Caio un immobile per civile abitazione al prezzo di Euro 240.000,00.

Caio si impegna a pagare il suddetto corrispettivo versando a Tizio la somma di

Euro 2.000,00 mensili per la durata di 10 anni, senza interessi. Caio acquisterà la

proprietà dell'immobile summenzionato con il pagamento dell'ultima rata di prezzo,

ottenendo tuttavia immediatamente la disponibilità del bene.

A garanzia del pagamento del prezzo, Tizio si riserva la proprietà sull'immobile in

oggetto.

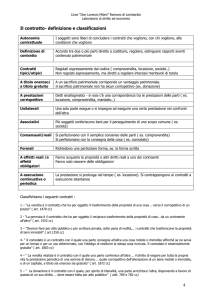

La fattispecie in esame è disciplinata dagli articoli 1523 e seguenti codice civile.

La natura giuridica dell'istituto in parola è discussa.

Secondo una prima tesi, siamo in presenza di un negozio sottoposto alla condizione

sospensiva dell'integrale pagamento del prezzo (da parte del compratore).

Secondo un'altra opinione, l'acquirente acquista la proprietà del bene sin dal momento

della conclusione del contratto, mentre il venditore resta soltanto titolare di un diritto di

garanzia.

L'opinione prevalente ritiene che l'istituto in oggetto rientri nelle ipotesi di vendita

obbligatoria, trattandosi, in particolare, di un negozio con effetti obbligatori immediati e

con effetti reali differiti.

Gli effetti obbligatori immediati consistono, da parte del venditore, nell'anticipato

adempimento dell'obbligo di consegna del bene, e, da parte del compratore, nell'obbligo

del pagamento del prezzo.

L'effetto reale del contratto è differito al momento in cui si avrà il pagamento

dell'ultima rata di prezzo.

La particolarità della figura in esame è quindi costituita dal fatto che il venditore resta

proprietario del bene sino a che l'acquirente non avrà assolto integralmente all'obbligo

relativo al pagamento del prezzo, e che l'acquirente acquista immediatamente il potere di

disposizione dello stesso bene (sopportando tutti i rischi relativi al perimento dello stesso).

La funzione pratica di questo istituto è quella di agevolare l'acquisto della proprietà

dilazionando il prezzo di acquisto, e quindi consentendo all'acquirente di procedere

all'acquisto di un bene che, in condizioni "normali", non potrebbe effettuare; il venditore,

d'altro canto, ha la possibilità di "monetizzare" periodicamente frazioni di prezzo, e resta

massimamente garantito contro l'ipotesi di inadempimento dell'acquirente grazie alla

riserva di proprietà in suo favore.

Le parti possono prevedere contrattualmente la risoluzione del contratto con il limite

inderogabile fissato dall'articolo 1525 codice civile, secondo cui "... il mancato

pagamento di una sola rata che non superi l'ottava parte del prezzo non dà luogo

alla risoluzione del contratto ...".

6 E' pertanto legittima la previsione di risoluzione del contratto in parola (articolo 1456

codice civile) qualora:

a) si verifichi il mancato pagamento anche di una sola rata che superi l'ottava parte del

prezzo;

b) si verifichi il mancato pagamento di due o più rate (consecutive o meno) anche nel caso

in cui esse non superino l'ottava parte del prezzo.

La previsione nel contratto di una clausola risolutiva assume fondamentale importanza, ai

fini fiscali, per l'ipotesi di inadempimento da parte dell'acquirente.

Infatti, il negozio di risoluzione consensuale del contratto (per mutuo consenso, cfr. articolo

1372 codice civile) sarà assoggettato alla sola imposta fissa di registro (Euro 168,00) se

stipulato in relazione al verificarsi della clausola risolutiva predetta; diversamente, e cioè in

assenza di tale clausola risolutiva, al relativo negozio di scioglimento sarà riservato il

trattamento fiscale di una normale compravendita (cfr., a tale riguardo, l'articolo 28 D.P.R.

26 aprile 1986 n.131).

Nel momento in cui l'acquirente effettuerà l'integrale pagamento del prezzo, l'effetto

traslativo sarà immediato, ma sarà comunque necessario procedere all'adempimento

pubblicitario previsto dall'articolo 2668 codice civile (che richiederà apposito atto notarile).

Nel caso in cui, invece, il contratto venga risolto per mancato (integrale) pagamento del

prezzo, non si avrà ovviamente alcun effetto traslativo, ma sarà assai opportuna, se non

addirittura necessaria, la previsione (nel contratto) di una clausola finalizzata a

pubblicizzare la suddetta circostanza presso la competente Conservatoria dei Registri

Immobiliari (che richiederà apposito atto notarile).

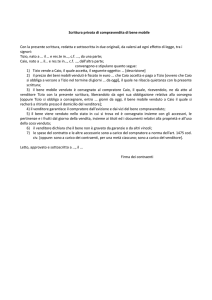

Clausole contrattuali essenziali

Tizio dichiara di vendere a Caio, che dichiara di acquistare, la piena ed esclusiva proprietà

del seguente bene:

(.......descrizione del bene.....)

Il prezzo di questa compravendita, come i comparenti dichiarano, è stato convenuto in

complessivi Euro .......................................

Ad ogni effetto di legge, gli stessi comparenti dichiarano che tale prezzo verrà corrisposto

dall'acquirente al venditore in forma dilazionata mediante il pagamento di numero ...........

rate mensili di importo pari ad Euro ................ ciascuna, assumendo come prima

scadenza la data del ..................... e come ultima scadenza la data del ..............................

Il tutto, senza interessi e senza rivalutazione monetaria.

Le parti convengono, ai sensi e per gli effetti degli articoli 1523 e seguenti codice civile,

che Caio acquisterà la proprietà del bene in oggetto a seguito dell'integrale pagamento

del prezzo come sopra pattuito.

Al momento dell'integrale pagamento del prezzo, le parti dovranno sottoscrivere un atto di

7 quietanza e di accertamento dell'avveramento della condizione, al fine di ottenere

l'annotazione di cancellazione nei Registri Immobiliari della clausola di riserva di proprietà,

in relazione a quanto stabilito dal terzo comma dell'articolo 2668 codice civile. Le parti

convengono, ai sensi di quanto disposto dall'articolo 1456 codice civile, la risoluzione di

diritto del presente contratto, e la decadenza dal beneficio del termine, in caso di mancato

pagamento anche di una sola rata che superi l'ottava parte del prezzo, ovvero di più rate,

consecutive o meno, anche qualora il loro importo complessivo non superi l'ottava parte

del prezzo. In tale ipotesi, la risoluzione si verificherà di diritto a seguito della

comunicazione, a mezzo lettera raccomandata con avviso di ricevimento, da parte del

venditore all'acquirente, dell'intenzione di avvalersi della presente clausola risolutiva.

A seguito della risoluzione predetta, l'acquirente dovrà restituire al venditore la disponibilità

del bene in parola.

Con riferimento a quanto previsto dal secondo comma dell'articolo 1526 codice civile, il

venditore, ove fossero state già pagate delle rate di prezzo, potrà trattenere, a titolo di

equo compenso per l'uso dell'immobile, una somma pari .........................

In ogni caso di risoluzione di questo contratto, le parti si impegnano a sottoscrivere il

relativo atto per la formalità di annotazione presso la competente Conservatoria dei

Registri Immobiliari.

Aspetti fiscali

Tizio vende a Caio un immobile per civile abitazione al prezzo di Euro 240.000,00.

Caio si impegna a pagare il suddetto corrispettivo versando a Tizio la somma di

Euro 2.000,00 mensili per la durata di 10 anni, senza interessi.

Caio acquisterà la proprietà dell'immobile summenzionato con il pagamento

dell'ultima rata di prezzo, ottenendo tuttavia immediatamente la disponibilità del

bene. A garanzia del pagamento del prezzo, Tizio si riserva la proprietà

sull'immobile in oggetto. Il valore catastale del bene in parola è di Euro 130.000,00.

L'articolo 27 D.P.R. 26 aprile 1986 n.131, primo comma, dispone testualmente che "Gli

atti sottoposti a condizione sospensiva sono registrati con il pagamento

dell'imposta in misura fissa".

Il terzo comma dello stesso articolo 27 D.P.R. 26 aprile 1986 n.131 stabilisce che "Non

sono considerati sottoposti a condizione sospensiva le vendite con riserva di

proprietà....".

E' pertanto indubitabile che, agli effetti fiscali, la vendita con riserva di proprietà viene

considerata come una vendita immediatamente produttiva di effetti reali; l'atto sarà quindi

soggetto alla stessa imposizione fiscale di una vendita pura e semplice.

Nel caso di specie, se ne sussistono i presupposti, potrà applicarsi la disciplina del

cosiddetto "prezzo valore", e la base imponibile sarà quindi costituita dal valore catastale

del bene (che, ricordiamo, si ottiene moltiplicando la rendita catastale per il coefficiente

126), e cioè di Euro 130.000,00.

Le aliquote saranno quelle ordinarie, e cioè del 7% per quanto concerne l'imposta di

registro, del 2% per quanto concerne l'imposta ipotecaria, e dell'1% per quanto concerne

l'imposta catastale.

Nel caso in cui l'acquirente chieda di usufruire dei benefici fiscali "prima casa" (circostanza

sicuramente possibile nella fattispecie delineata), la base imponibile, sussistendone i

presupposti, potrà essere sempre costituita dal valore catastale del bene (certamente

8 inferiore ad Euro 130.000,00, poiché il valore catastale di un immobile per il cui acquisto

vengono richiesti i benefici fiscali "prima casa" si ottiene moltiplicando la sua rendita

catastale per il coefficiente 115,50), l'imposta di registro verrà applicata nella misura del

3% rispetto alla predetta base imponibile, e le imposte ipotecaria e catastale saranno

applicate in misura fissa (Euro 168,00 per ciascuna di esse).

Nel caso ipotizzato, supporre che, pagato integralmente il prezzo di vendita, Tizio e

Caio intendano formalizzare tale circostanza, e, quindi, l'avvenuto acquisto del bene

da parte di Caio, con apposito atto notarile, per gli effetti pubblicitari connessi

all'acquisto del bene da parte dello stesso Caio.

Tale atto notarile, avente effetti ricognitivi e non traslativi, poiché l'acquisto del bene è già

avvenuto in coincidenza con il pagamento dell'ultima rata di prezzo da parte di Caio,

evidenzierà la circostanza dell'avvenuto integrale pagamento del prezzo da parte di Caio,

il conseguente (avvenuto) acquisto della proprietà da parte dello stesso Caio, e la relativa

quietanza di pagamento resa da Tizio a Caio.

L'atto suddetto sarà assoggettato ad imposta di registro nella misura dello 0,50% calcolata

sulla base imponibile costituita dal prezzo di vendita (cfr. articolo 6 Tariffa, Parte Prima,

annessa al D.P.R. 26 aprile 1986 n.131), e cioè di Euro 240.000,00, e quindi sarà

quantificata in Euro 1.200,00. Da notare che, in questo caso, la base imponibile sarà

costituita dal prezzo di vendita e non dal valore catastale del bene, essendo certamente

inapplicabile, in tale ipotesi, la disciplina del cosiddetto "prezzo valore" (non sussistendone

il presupposto, poiché, ripetersi, tale atto non ha carattere traslativo).

L'imposta ipotecaria sarà dovuta in misura fissa (Euro 168,00) (cfr. articolo 14 Tariffa

annessa al Decreto Legislativo 31 ottobre 1990 n.347 prevista per le altre annotazioni

non specificamente contemplate), mentre l'imposta catastale non sarà dovuta, essendo

già stata pagata al momento della stipula del contratto di compravendita.

Nel caso in esame, supporre che Caio abbia regolarmente pagato le rate dovute per

i primi due anni, e che, successivamente, abbia interrotto i pagamenti. Dopo un

anno dal momento del pagamento dell'ultima rata, Tizio e Caio si accordano nel

senso di stipulare un atto notarile di mutuo consenso (articolo 1372 codice civile)

per sciogliere l'originario contratto di compravendita. Dire come verrà tassato il

relativo atto.

Per rispondere a questa domanda è necessario verificare se l'originario contratto di

compravendita conteneva o meno la clausola risolutiva.

A) Ipotizzare che nell'originario contratto di compravendita sia contenuta la

seguente clausola:

"Le parti convengono che il mancato pagamento anche di una sola rata che superi

l'ottava parte del prezzo, oppure il mancato pagamento di due o più rate, anche non

consecutive, ed anche nel caso in cui esse non superino l'ottava parte del prezzo,

darà luogo alla risoluzione del presente contratto".

L'articolo 28 D.P.R. 26 aprile 1986 n.131 dispone che "La risoluzione del contratto è

soggetta all'imposta in misura fissa se dipende da clausola o da condizione

risolutiva espressa contenuta nel contratto stesso.....".

Nel nostro caso, dunque, poiché la clausola risolutiva è contenuta nell'originario contratto

9 di compravendita, nessun dubbio può sussistere che l'atto attraverso cui si fa constare

l'avvenuta risoluzione sarà assoggettato ad imposta di registro in misura fissa (Euro

168,00).

Anche l'imposta ipotecaria sarà dovuta in misura fissa (cfr. articolo 14 Tariffa annessa al

Decreto Legislativo 31 ottobre 1990 n.347, prevista per le altre annotazioni non

specificamente contemplate); ugualmente, sarà dovuta in misura fissa l'imposta

catastale, poiché tale atto non importa "trasferimento di beni immobili" (cfr. articolo 10,

comma secondo, Decreto Legislativo 31 ottobre 1990 n.347).

Relativamente a tale ultima problematica, tuttavia, alcuni uffici finanziari, in modo del tutto

fuorviante, sono orientati ad applicare l'imposta catastale nella misura ordinaria dell'1%,

affermando che in tale caso si avrebbe, agli effetti fiscali , un "ritrasferimento" del bene.

In via del tutto prudenziale, quindi, sussistendone i presupposti, potrà applicarsi la

disciplina del "prezzo-valore", e la base imponibile potrà dunque essere costituita dal

valore catastale del bene.

Qualora poi l'originario venditore (ora "riacquirente" agli effetti fiscali) chieda di poter

usufruire dei benefici fiscali "prima casa", l'imposta catastale sarà dovuta, in modo

incontestabile, in misura fissa (Euro 168,00).

B) Ipotizzare che nell'originario contratto di compravendita non sia contenuta la

clausola risolutiva.

Il secondo comma dell'articolo 28 D.P.R. 26 aprile 1986 n.131 stabilisce che "In ogni altro

caso l'imposta è dovuta per le prestazioni derivanti dalla risoluzione......".

E' pertanto evidente che, al di fuori delle ipotesi in cui la risoluzione del contratto "dipende

da clausola o da condizione risolutiva espressa contenuta nel contratto stesso"

(articolo 28 D.P.R. 26 aprile 1986 n.131, primo comma), avremo, agli effetti fiscali, una

vera e propria (nuova) compravendita, perché "le prestazioni derivanti dalla

risoluzione" saranno costituite dal "ritorno" del bene nel patrimonio del precedente

venditore.

Il relativo atto sarà dunque assoggettato all'ordinaria imposta di registro, da quantificarsi

nella misura del 7%, mentre l'imposta ipotecaria, come nell'ipotesi precedente, sarà

assoggettata ad imposta in misura fissa, stante il disposto di cui al sopra citato articolo

14 della Tariffa annessa al Decreto Legislativo 31 ottobre 1990 n.347. Per quanto

concerne l'imposta catastale, si ripropongono integralmente le osservazioni svolte nel

caso precedente.

La base imponibile, sussistendone i presupposti, potrà essere costituita dal valore

catastale del bene (con la conseguente applicazione della disciplina del "prezzo valore").

E' senz'altro da ritenersi ammissibile che l'originario venditore (ora "riacquirente" agli effetti

fiscali) chieda di poter usufruire dei benefici fiscali "prima casa"; in tale ipotesi, l'imposta di

registro sarà quantificata nella misura del 3% (tre per cento) sulla base imponibile che,

sussistendone i presupposti, potrà essere costituita dal valore catastale del bene, mentre

le imposte ipotecaria e catastale saranno dovute in misura fissa.

CONTRATTO DI LOCAZIONE CON OPZIONE DI ACQUISTO

Aspetti civilistici

10 Tizio concede a Caio, a titolo di locazione, un immobile per civile abitazione per la

durata di 10 anni, pattuendo un canone di Euro 1.000,00 mensili. Nello stesso

contratto di locazione, Tizio concede a Caio opzione per l'acquisto di tale bene al

prezzo di Euro 200.000,00.

La suddetta opzione potrà essere esercitata da Caio in coincidenza con il

pagamento del 24° canone di locazione (e cioè al termine del secondo anno di

locazione).

Le parti convengono che, in caso di esercizio del suddetto diritto di opzione da

parte di Caio, i canoni già pagati vengano imputati al prezzo di acquisto (e quindi, in

definitiva, che Caio possa procedere all'acquisto del bene pagando un corrispettivo

di Euro 176.000,00 (Euro 200.000,00meno Euro 24.000,00).

La fattispecie in esame, conosciuta con l'espressione anglosassone "rent to buy", inizia

ad avere una certa diffusione nella pratica degli affari.

Siamo in presenza di un vero e proprio contratto di locazione, al quale accede un patto di

opzione (articolo 1331 codice civile) in forza del quale il locatore ed il conduttore si

accordano nel senso che il locatore formula una proposta di vendita e si impegna a

mantenerla ferma per un certo periodo di tempo, con facoltà del conduttore di accettare

(omeno) tale proposta di vendita entro il tempo prestabilito.

Se il locatore esercita l'opzione a lui concessa (accettando la proposta di vendita

fattagli dal locatore) il contratto (di vendita) è perfezionato.

Sarà comunque estremamente opportuno, se non addirittura necessario, che

nell'originario contratto di locazione sia inserita un'apposita clausola, che preveda

l'impegno di formalizzare l'acquisto a titolo di proprietà a mezzo apposito rogito

notarile;

tale rogito non avrà effetti traslativi (già verificatisi a seguito dell'esercizio del diritto di

opzione), bensì soltanto dichiarativi, e sarà essenziale ai fini pubblicitari e di tutti gli altri

adempimenti connessi all'acquisto di un immobile (es., voltura catastale).

La funzione di questo contratto è chiaramente quella di agevolare l'acquisto del

compratore, consentendogli di verificare nel tempo antecedente il termine previsto per

l'esercizio del diritto di opzione la convenienza dell'affare, il gradimento dell'immobile da lui

acquistato nel frattempo a titolo di locazione, eccetera; il venditore ha la possibilità di

incentivare l'acquisto e di "mettere a reddito" immediatamente l'immobile, percependo i

canoni di locazione pattuiti, e restando nella proprietà dello stesso immobile.

Nella fattispecie in esame, dunque, viene sostanzialmente operata una conversione di

un contratto, qualificabile come locazione, in un altro contratto, da qualificarsi come

compravendita.

Il contenuto del contratto di locazione, il patto di opzione, ed eventuali clausole risolutive

del rapporto contrattuale, nonché relative alla prosecuzione del rapporto di locazione in

caso di mancato esercizio del diritto di opzione da parte del conduttore, sono lasciati alla

libera contrattazione fra le parti.

Clausole contrattuali essenziali

Tizio dichiara di concedere a titolo di locazione a Caio, che dichiara di accettare, il

seguente bene immobile:

11 ( .... descrizione del bene ....)

Viene riconosciuto alla parte conduttrice il diritto di opzione per l'acquisto della piena ed

esclusiva proprietà del bene in parola, da esercitarsi improrogabilmente entro ........... a

mezzo di apposito atto di accettazione da comunicarsi alla parte locatrice mediante....... In

caso di esercizio del diritto di opzione da parte del conduttore, i comparenti si impegnano

sin da ora a formalizzare l'avvenuto acquisto della piena ed esclusiva proprietà del bene in

oggetto mediante apposito rogito notarile, da stipularsi improrogabilmente entro .........

dall'esercizio dell'opzione sopra pattuita.

Il prezzo per l'acquisto del bene in parola viene concordato in complessivi Euro

........................

Le parti convengono espressamente che in caso di esercizio del diritto di opzione in

oggetto le somme corrisposte dalla parte conduttrice alla parte locatrice a titolo di

canone di locazione saranno imputate al prezzo sopra stabilito.

Aspetti fiscali

Tizio concede a Caio, a titolo di locazione, un immobile per civile abitazione per la

durata di dieci anni, pattuendo un canone di Euro 1.000,00 mensili. Nello stesso

contratto di locazione, Tizio concede a Caio opzione per l'acquisto di tale bene al

prezzo di Euro 200.000,00.

La suddetta opzione potrà essere esercitata da Caio in coincidenza con il

pagamento del 24° canone di locazione (e cioè al termine del secondo anno di

locazione).

Le parti convengono che, in caso di esercizio del suddetto diritto di opzione da

parte di Caio, i canoni già pagati vengano imputati al prezzo di acquisto (e quindi, in

definitiva, che Caio possa procedere all'acquisto del bene pagando un corrispettivo

di Euro 176.000,00 (Euro 200.000,00meno Euro 24.000,00).

Il contratto in oggetto verrà assoggettato all'aliquota del 2% (due per cento) prevista per i

contratti di locazione.

Nel caso di specie, la base imponibile sarà di Euro 120.000,00, e quindi l'imposta

complessivamente dovuta ammonterà ad Euro 2.400,00 (per la verità, in misura

leggermente inferiore, stante quanto previsto dalla Nota I all'articolo 5, Parte Prima della

Tariffa annessa al D.P.R. 26 aprile 1986 n.131, secondo cui "l'imposta, se corrisposta

per l'intera durata del contratto, si riduce di una percentuale pari alla metà del tasso

di interesse legale moltiplicato per il numero delle annualità";

comunque, a fini puramente esemplificativi, continueremo ad assumere l'imposta predetta

in Euro 2.400,00.

In relazione a quanto previsto dal terzo comma dell'articolo 17 del D.P.R. 26 aprile 1986

n.131, l'imposta di registro potrà anche essere assolta annualmente sull'ammontare del

canone relativo a ciascun anno, e, quindi, nella misura di Euro 240,00 (Euro

duecentoquaranta) per ciascun anno.

Ci dobbiamo chiedere adesso se dovrà essere assoggettata ad autonoma imposta di

registro la clausola negoziale attraverso la quale il locatore concede al conduttore il diritto

di opzione.

12 La risposta è senz'altro positiva, ma occorre a tale riguardo distinguere due ipotesi:

A) Il diritto di opzione viene concesso a titolo gratuito.

Se il diritto di opzione viene concesso con scrittura privata non autenticata, si procede a

registrazione solo "in caso d'uso" e con l'imposta fissa (Euro 168,00) (articolo 4, comma

primo, della Tariffa, Parte Seconda, annessa al D.P.R. 26 aprile 1986 n.131).

Se invece il diritto di opzione viene concesso con atto pubblico o con scrittura privata

autenticata, vi è l'obbligo di registrazione in "termine fisso" e con imposta fissa (Euro

168,00) (articolo 11 della Tariffa, Parte Prima, annessa al D.P.R. 26 aprile 1986 n.131).

B) Il diritto di opzione viene concesso a titolo oneroso.

In questo caso è dovuta l'imposta di registro nella misura del 3% (tre per cento) sulla base

imponibile costituita dal corrispettivo pattuito per la concessione del diritto di

opzione, con imposta minima di Euro 168,00.

La norma di riferimento è l'articolo 9 della Tariffa, Parte Prima, annessa al D.P.R. 26 aprile

1986 n.131 (atti diversi da quelli altrove indicati aventi per oggetto prestazioni a contenuto

patrimoniale). Se dunque, in ipotesi, viene pattuito - per la concessione del diritto di

opzione - un corrispettivo di Euro 6.000,00 (Euro seimila), l'imposta di registro verrà

quantificata in Euro 180,00 (Euro centottanta).

Nel caso precedentemente ipotizzato, supporre che Caio eserciti il diritto di opzione

per l'acquisto, e che le parti si rechino dal notaio per formalizzare l'acquisto

medesimo.

Al di là di tutte le considerazioni svolte nella parte civilistica, l'atto sarà assoggettato al

regime fiscale della normale compravendita.

Sussistendone i presupposti, sarà applicabile alla fattispecie in esame la disciplina del

cosiddetto "prezzo valore", e quindi la base imponibile potrà essere costituita dal valore

catastale del bene.

L'acquirente, sussistendone i presupposti, potrà usufruire dei benefici fiscali "prima casa".

E' comunque da escludersi, in via generale, che possa essere detratto dall'imposta

di registro dovuta per la compravendita quanto già corrisposto, a titolo di imposta

di registro, per la locazione, fatta eccezione per l'ipotesi in appresso esemplificata.

Nel caso precedentemente esaminato, supporre che Caio, al momento della stipula

del contratto di locazione con Tizio, avesse già pagato l'intera imposta dovuta (Euro

2.400,00), relativa a tutto il periodo della locazione. Dire se Caio può chiedere il

rimborso di quanto pagato in eccedenza (cioè di un importo pari ad otto annualità).

Se il contratto viene anticipatamente risolto rispetto alla scadenza prevista (e sulla cui

base l'imposta venne interamente pagata) Caio ha diritto al rimborso delle imposte relative

alle annualità successive rispetto a quella in corso, mentre non è rimborsabile quanto già

pagato relativamente al periodo pregresso. Più precisamente, Caio effettuerà la denunzia

prevista dall'articolo 19 D.P.R. 26 aprile 1986 n.131 relativamente all'avvenuta risoluzione

della locazione ed all'avvenuta compravendita, corrispondendo l'imposta fissa di Euro

168,00, ed effettuerà istanza di rimborso per otto annualità di locazione già

anticipatamente corrisposte (Euro 1.920,00).

13 CONTRATTO DI LOCAZIONE CON PATTO DI FUTURA VENDITA

Aspetti civilistici

Tizio concede a Caio, a titolo di locazione, un immobile per civile abitazione per la

durata di dieci anni, pattuendo un canone di Euro 1.000,00 mensili, con l'intesa che,

decorso il predetto termine e pagati tutti i canoni previsti, Caio avrà acquistato la

proprietà del bene (per il prezzo complessivo, quindi, di Euro 120.000,00).

E' questa una figura scarsamente diffusa nella pratica, e non espressamente contemplata

dal nostro ordinamento giuridico, a meno che non si faccia riferimento al disposto di cui

all'ultimo comma dell'articolo 1526 codice civile, (relativo alla risoluzione del contratto di

vendita con riserva di proprietà), ai sensi del quale "La stessa disposizione si applica

nel caso in cui il contratto sia configurato come locazione, e sia convenuto che, al

termine di esso, la proprietà della cosa sia acquisita al conduttore per effetto del

pagamento dei canoni pattuiti".

La fattispecie in esame si configura come un contratto nel quale si paga un corrispettivo

periodico per il godimento di un bene, con successivo (ed automatico) acquisto dello

stesso bene in coincidenza con il momento in cui si verifica il pagamento dell'ultima

frazione di corrispettivo.

La funzione di questo contratto è quella di consentire al compratore l'acquisto di un

immobile con pagamento dilazionato, facilitandogli un acquisto che potrà effettuare,

pertanto, anche se non dispone immediatamente della somma di denaro necessaria per

tale scopo.

Il venditore resta garantito contro il rischio di inadempimento dell'acquirente poiché

permane nella proprietà del bene sino a che il corrispettivo pattuito non è stato

completamente pagato. Ci dobbiamo chiedere se siamo in presenza di due contratti distinti

(prima locazione e poi compravendita) oppure di un unico contratto.

L'opinione decisamente prevalente in dottrina ritiene che siamo in presenza di un unico

contratto, ed inquadra la fattispecie in oggetto nel contratto di compravendita con

riserva di proprietà piuttosto che nel contratto di locazione, in considerazione sia

della causa del contratto, sia dell'intento delle parti, che, sin dal momento della

stipulazione del contratto medesimo, si prefiggono, essenzialmente, l'intento di trasferire la

proprietà una volta che siano stati pagati tutti i corrispettivi periodici pattuiti.

Le parti, quindi, nella fattispecie in parola, concepiscono principalmente l'erogazione

periodica dei canoni non tanto quali canoni di locazione, bensì quale corrispettivo

rateale del prezzo, fermo restando che il trasferimento del diritto di proprietà potrà

aversi solo al momento in cui l'intero corrispettivo sia stato corrisposto.

La causa della locazione, pertanto, assume un ruolo secondario rispetto alla causa della

compravendita, e cioè solo per l'eventualità che l'acquirente non paghi l'intero

14 corrispettivo.

E' assai opportuno, se non addirittura necessario, che nel contratto in oggetto venga

inserita la clausola secondo cui "Le parti si impegnano a formalizzare l'avvenuto

acquisto della piena ed esclusiva proprietà del bene locato mediante rogito notarile

di verificato pagamento dell'ultima rata di canone".

Il suddetto rogito notarile, infatti, pur non avendo effetti traslativi (già verificatisi a seguito

del pagamento dell'ultima rata di canone), bensì soltanto dichiarativi, sarà essenziale ai

fini pubblicitari e di tutti gli altri adempimenti connessi all'acquisto di un immobile (es.,

voltura

catastale).

Clausole contrattuali essenziali

Tizio dichiara di concedere in locazione a Caio, che dichiara di accettare, il seguente bene

immobile:

( .... descrizione del bene ....)

In relazione a quanto previsto dal terzo comma dell'articolo 1526 codice civile, le parti

convengono che, alla scadenza della locazione in oggetto, la parte conduttrice acquisterà

automaticamente per sè o per persone od Enti che si riserva di nominare prima della

scadenza della suddetta locazione, la piena ed esclusiva proprietà dell'unità immobiliare in

parola per effetto del pagamento dell'ultima rata del canone pattuito.

Le parti si impegnano sin da ora a formalizzare l'avvenuto acquisto della piena ed

esclusiva proprietà del bene locato mediante rogito notarile di verificato pagamento

dell'ultima rata di canone.

Il canone di locazione viene concordemente fissato e definitivamente stabilito in

complessivi Euro .......................... che la parte conduttrice si impegna a versare in

numero ......... rate di Euro ......... ciascuna, da corrispondere entro il giorno ............. di ogni

mese, assumendo come prima scadenza la data del ............... e come ultima scadenza

la data improrogabile del .................(ove la scadenza dell'ultima rata del canone coincide

con la scadenza della locazione, e con il contestuale acquisto della proprietà del bene,

secondo quanto sopra esposto).

Aspetti fiscali

Tizio concede a Caio, a titolo di locazione, un immobile per civile abitazione per la

durata di 10 anni, pattuendo un canone di Euro 1.000,00 mensili, con l'intesa che,

decorso il predetto termine e pagati tutti i canoni previsti, Caio avrà acquistato la

proprietà del bene (per il prezzo complessivo, quindi, di Euro 120.000,00).

Al di là di tutte le considerazioni svolte nella parte civilistica, l'atto sarà inizialmente

assoggettato al regime fiscale della locazione, e cioè all'aliquota del 2% (due per cento).

Nel caso di specie, quindi, la base imponibile sarà di Euro 120.000,00, e pertanto l'imposta

complessivamente dovuta ammonterà ad Euro 2.400,00 (per la verità, come già in

precedenza rilevato, in misura leggermente inferiore, stante quanto previsto dalla Nota I

all'articolo 5, Parte Prima della Tariffa annessa al D.P.R. 26 aprile 1986 n.131, secondo

cui "l'imposta, se corrisposta per l'intera durata del contratto, si riduce di una percentuale

pari alla metà del tasso di interesse legale moltiplicato per il numero delle annualità").

15 In relazione a quanto previsto dal terzo comma dell'articolo 17 del D.P.R. 26 aprile 1986

n.131, l'imposta di registro potrà anche essere assolta annualmente sull'ammontare del

canone relativo a ciascun anno, e, quindi, nella misura di Euro 240,00 per ciascun anno.

Secondo un'opinione minoritaria, comunque, la fattispecie in esame sarebbe da

assimilarsi alla vendita con riserva di proprietà anche sotto il profilo fiscale (rimandandosi

a tale figura per quanto concerne la relativa problematica).

Nel caso ipotizzato supporre che, decorsi i dieci anni di locazione, durante i quali

Caio ha sempre e regolarmente pagato il canone di locazione, le parti si rechino dal

notaio per formalizzare l'avvenuto acquisto.

Anche in questo caso dobbiamo prescindere dalle considerazioni svolte nella parte

civilistica. L'atto sarà assoggettato al regime fiscale della normale compravendita.

Sussistendone i presupposti, sarà applicabile alla fattispecie in esame la disciplina del

cosiddetto "prezzo valore", e quindi la base imponibile potrà essere costituita dal valore

catastale del bene. L'acquirente, sussistendone i presupposti, potrà usufruire dei benefici

fiscali "prima casa".

E' comunque da escludersi che possa essere detratto dall'imposta di registro

dovuta per la compravendita quanto già corrisposto, a titolo di imposta di registro,

per la locazione.

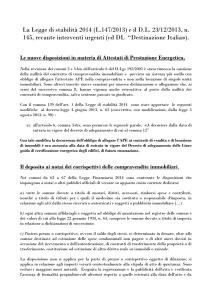

16 LA LOCAZIONE DI IMMOBILE CON PATTO DI FUTURA VENDITA

RISOLUZIONE 1º agosto 2008, n. 338

OGGETTO: Istanza di interpello - Articolo 11, legge 27 luglio 2000, n. 212.

Trattamento fiscale del contratto di locazione con clausola di trasferimento della proprietà

vincolante per entrambe le parti.

Con l’interpello specificato in oggetto, concernente l’interpretazione dell’articolo 11,

comma 1, lettera a), del D. Lgs 15 dicembre 1997, n. 446, è stato esposto il seguente

QUESITO

Il consorzio ALFA Srl (società consortile a responsabilità limitata) è stato costituito nel

corso del 2000 ed ha fra le proprie finalità il reperimento e l'acquisizione di aree nel

Comune di … per l’esecuzione di interventi edilizi mirati a predisporre locali idonei alle

attività produttive delle aziende consorziate, al fine di cederli alle medesime in uso (anche

attraverso la cessione della proprietà dei locali stessi).

In tale contesto, nel 2005 il consorzio ha acquistato (per la durata di novant’anni) dal

Comune di … il diritto di superficie di un’area al fine di realizzarvi un fabbricato ad uso

artigianale (“multipiano articolato su più corpi di fabbrica”) da destinare ai soci: i lavori di

costruzione sono stati ultimati nel 2007 ed il finanziamento dell'opera è avvenuto, in via

principale, attraverso un contratto di anticipazione bancaria che, a breve, verrà sostituito

da un mutuo. Per consentire il godimento del manufatto ai soci è stato stipulato tra questi

e la società istante un contratto di locazione con patto di futura vendita, vincolante per

entrambe le parti, nell’ambito del quale i canoni di locazione sono considerati acconti del

prezzo della successiva cessione. Il contratto ha la durata di sei anni e prevede alla

scadenza il trasferimento della proprietà superficiaria a tempo determinato delle unità

immobiliari previo pagamento di una somma già fissata, pari alla differenza tra il valore

complessivo dell'immobile (che - in assenza di fini di lucro - corrisponde ai costi sostenuti

per la sua realizzazione) ed i canoni di locazione corrisposti nel corso della locazione

medesima.

La fattispecie contrattuale, costituendo cessione di beni ai sensi dell'art. 2, comma 2, del

d.P.R. n. 633 del 1972, ha determinato in capo alla società consortile l'obbligo di

emissione della fattura per l'intero importo del prezzo pattuito della futura compravendita.

La cessione è stata assoggettata ad IVA ai sensi dell'art. 10, n. 8-ter, lettera a) dello

stesso d.P.R. n. 633, come novellato dall'art. 35 del D.L. 223 del 2006.

Oltre al canone di locazione, la società consortile intende procedere al riaddebito ai soci

locatari di tutte le spese accessorie collegate agli immobili locati e promessi in vendita,

quali gli interessi passivi gravanti sul mutuo, l'ICI ed i costi relativi ai servizi che il consorzio

sosterrà nell'interesse dei consorziati per la manutenzione e la vigilanza degli immobili.

Tutto ciò premesso, è stato chiesto di conoscere:

17 a) quale debba essere il trattamento contabile e fiscale dell'operazione in capo al locatore

ed al locatario;

b) quale debba essere il trattamento ai fini dell’IVA del riaddebito delle spese sostenute

dalla società istante e, nel caso di costi esenti, se questi concorrano a determinare il pro

rata di detraibilità.

SOLUZIONE INTERPRETATIVA PROSPETTATA DAL CONTRIBUENTE

A) Per quanto concerne il profilo dell’imposizione diretta, la Società istante sostiene,

conformemente a quanto affermato dalla dottrina prevalente, che nella fattispecie del

contratto di locazione con patto di futura vendita vincolante per entrambe le parti si è di

fronte ad una duplicità di rapporti distinti (vera e propria locazione e futura vendita): da ciò

deriva che il contratto in esame ha natura di contratto ad effetti obbligatori e che la

proprietà del bene si trasferisce solo all’atto della stipula del contratto di compravendita

“impegnato” all’atto della sottoscrizione del contratto di locazione con patto di futura

vendita (cfr. Cass. 10/09/1993 n. 9468 e 01/07/1992 n. 8095).

Ciò posto, la società istante si pone il problema di come conciliare gli effetti civilistici del

contratto in esame con la previsione del secondo comma dell’articolo 109 del TUIR che

impone la rilevazione delle componenti reddituali riferibili al contratto di locazione con

patto di futura vendita vincolante per entrambe le parti all’atto della stipula del contratto di

locazione medesimo (a parere dell’istante, infatti, il locatore conserva il bene iscritto nel

proprio bilancio, mentre il locatario lo iscriverà solo al momento della stipula del contratto

di compravendita, al termine del contratto di locazione).

Il contribuente, più precisamente, sostiene che:

• l'immobile resterà iscritto nella contabilità del locatore sino alla stipula dell'atto di

trasferimento;

• i canoni riscossi e versati saranno imputati, rispettivamente, quali "anticipi da clienti" e

"acconti su immobilizzazioni";

• il locatario iscriverà l'immobile in contabilità solo al momento della stipulazione dell'atto di

acquisto del bene;

• il locatore, in sede di compilazione della dichiarazione dei redditi relativa al periodo

d’imposta della stipula della locazione, effettuerà una variazione in aumento del reddito

pari al valore dell'immobile promesso in vendita ed una contestuale variazione in

diminuzione pari al costo di costruzione dello stesso (nel caso di specie esattamente pari

al prezzo di futura vendita, attesa la natura della società istante). Variazione contraria

verrà fatta all'atto della stipula della cessione, così "neutralizzando" il risultando economico

dell'operazione;

• il locatario, dovendo far risultare a conto economico la quota di ammortamento al fine di

poterla dedurre, rileverà la medesima quale accantonamento a "fondo spesa futura". Il

medesimo fondo, all'atto dell'acquisto, verrà imputato a fondo ammortamento dell'immobile

per un pari valore.

18 La società istante puntualizza al riguardo che trattandosi di diritto di superficie a tempo

determinato, non si dovrà provvedere a determinare la quota fiscalmente ascrivibile al

terreno (cfr. risoluzione 05/07/2007, n. 157/E).

B) Ai fini IVA, la Società ritiene che dovendosi ascrivere il rapporto tra la stessa ed i

consorziati al mandato senza rappresentanza, il riaddebito dei costi debba essere

soggetto al medesimo trattamento del costo originariamente sostenuto dal Consorzio. In

considerazione dell'accessorietà di tali costi rispetto all'operazione principale, soggetta ad

IVA, gli eventuali riaddebiti esenti dall'imposta non devono concorrere al calcolo del prorata di detraibilità.

PARERE DELL'AGENZIA DELLE ENTRATE

Si procede all'analisi dei quesiti proposti affrontando, secondo l'ordine seguito dal

contribuente, dapprima le problematiche connesse con l'imposizione diretta e

successivamente quelle connesse con l'imposizione indiretta.

1.

Profili attinenti l'imposizione diretta

Per quanto concerne gli aspetti connessi all'imposizione diretta, l'articolo 109, comma 2,

del TUIR stabilisce che "ai fini della determinazione dell'esercizio di competenza:

a) i corrispettivi delle cessioni si considerano conseguiti, e le spese di acquisizione dei

beni si considerano sostenute, alla data della consegna o spedizione per i beni mobili e

della stipulazione dell'atto per gli immobili e per le aziende, ovvero, se diversa e

successiva, alla data in cui si verifica l'effetto traslativo o costitutivo della proprietà o di

altro diritto reale.

Non si tiene conto delle clausole di riserva della proprietà. La locazione con clausola di

trasferimento della proprietà vincolante per ambedue le parti è assimilata alla vendita con

riserva di proprietà;..". Dall'esame di tale disposizione normativa (con particolare

riferimento agli effetti che la stessa produce sulle parti contraenti), emerge che: con

riferimento al cedente, se il bene oggetto della cessione rappresenta un bene merce, la

norma in esame individua il periodo d'imposta nel quale il ricavo concorre alla formazione

del reddito, e il bene deve essere eliminato dall'attivo circolante. Se invece il bene oggetto

della cessione non rappresenta un bene merce (come nello specifico caso esaminato), la

norma individua l'esercizio in cui il bene deve essere eliminato dall'attivo immobilizzato,

facendo così emergere la componente straordinaria di reddito che concorre alla

formazione della base imponibile; con riferimento al cessionario, se il bene oggetto della

cessione rappresenta un bene merce la norma permette di stabilire il periodo in cui il costo

concorre alla formazione del reddito, e in cui il bene deve essere inserito nell'attivo

circolante. Se il bene oggetto della cessione non rappresenta un bene merce, la norma

indica il periodo a partire dal quale il bene si reputa entrato nel patrimonio dell'impresa

(con le relative conseguenze anche sul processo di ammortamento). In definitiva, si deve

ritenere che in presenza di un contratto di vendita con riserva della proprietà o di un

contratto di locazione con clausola di trasferimento della proprietà vincolante per ambedue

le parti, il verificarsi dell'effetto traslativo, differito a mero scopo di garanzia, è voluto da

entrambi i contraenti già al momento della conclusione del negozio: è a tale ultima data,

quindi, che occorre fare riferimento per individuare il momento in cui ai fini della redazione

del bilancio e ai fini fiscali rileva il trasferimento del bene. Ad ulteriore precisazione di

quanto appena sostenuto, si osserva come l'intento che ha spinto il legislatore ad

19 introdurre - ai fini dell'individuazione dell'esercizio di competenza fiscale - una previsione

specifica per la vendita con riserva di proprietà e per la locazione con patto di futura

vendita vincolante per entrambe le parti, sia quello di porre un freno a possibili iniziative

dei contribuenti (connotate da evidenti profili di elusività) che mediante la locazione di un

bene immobile con patto di futura vendita vincolante per entrambe le parti (seguita dalla

eliminazione del bene stesso dall'attivo del bilancio), intendano rilevare la plusvalenza

emergente dall'operazione solo al momento del successivo trasferimento formale della

proprietà, al termine della durata del contratto di locazione. Così operando, in altri termini,

viene indebitamente postergato il concorso alla formazione dell'imponibile della

plusvalenza conseguita ad esito di una cessione la cui efficacia, si ripete, è differita per

mere finalità di garanzia del venditore.

Alla luce di tali considerazioni, si è del parere che il quesito all'esame della scrivente non

possa essere risolto nei termini prospettati dal consorzio istante. Il consorzio, più in

dettaglio, dovrà rilevare nel proprio bilancio relativo all'esercizio di stipula del contratto di

locazione la cessione del diritto di superficie e dell'immobile costruito, tenendo

eventualmente memoria nei conti d'ordine della locazione in corso.

Da ciò deriva che la componente straordinaria di reddito (che nel caso specifico - si

afferma nell'istanza - non emergerebbe, essendo il prezzo pattuito per la cessione

dell'immobile esattamente pari al costo di costruzione dello stesso) deve essere rilevata

direttamente nel bilancio del locatore/futuro cedente, senza che siano necessarie riprese

in aumento o in diminuzione in dichiarazione dei redditi.

Specularmente, il locatario/futuro cessionario dovrà registrare già nel bilancio relativo

all'esercizio in cui la locazione de qua è stata conclusa l'acquisizione del diritto di

superficie e dell'immobile per un valore pari a quello pattuito, effettuando in ciascun

esercizio gli ammortamenti di competenza. In tale ottica, appare corretto che i canoni di

locazione siano contabilizzati: - nel bilancio del cedente quali acconti ricevuti da clienti (in

c/anticipo del prezzo pattuito per la futura cessione) - e nel bilancio dei consorziati quali

anticipi versati a fornitori a parziale storno del debito rilevato per la futura acquisizione del

diritto di superficie.

2. Profili attinenti l'imposizione sul valore aggiunto Per quanto concerne i profili in

materia di IVA, è necessario distinguere tra i costi sostenuti dal consorzio per

l'acquisizione dell'immobile o in relazione allo status di proprietario-locatore, da un lato, e

quelli relativi a costi sostenuti in nome proprio, ma per conto dei consorziati, dall'altro. In

relazione a quest'ultima tipologia di costi, tra i quali possono in via esemplificativa

annoverarsi le spese di manutenzione civilisticamente poste a carico del locatario, il

trattamento, ai fini dell'imposta sul valore aggiunto, da applicare al riaddebito delle spese

sostenute dalla società consortile è disciplinato dall'articolo 3, comma 3, ultimo periodo del

d.P.R. n. 633 del 1972 che dispone che "le prestazioni di servizi, rese o ricevute dai

mandatari senza rappresentanza sono considerate prestazioni di servizi anche nei rapporti

tra il mandante e il mandatario". Questa norma, come già chiarito con la risoluzione n. 6

dell' 11 febbraio 1998, "non produce solo l'effetto di qualificare come prestazione di

servizi l'operazione posta in essere dal mandatario senza rappresentanza che renda o

riceva servizi per conto del mandante, ma realizza la più complessa finalità di dare un

assetto fiscale, agli effetti IVA, ai rapporti tra mandante e mandatario imperniato su una

"fictio iuris" che omologa totalmente ai servizi resi o ricevuti dal mandatario quelli da lui

resi al mandante. L'omologazione riguarda anche la natura delle prestazioni rese dal

mandatario senza rappresentanza al mandante, che non possono essere ricondotte, ai fini

20 IVA, ad una semplice attività di sostituzione personale nello svolgimento di attività giuridica

ma rivestono lo stesso carattere di quelle rese o ricevute dal mandatario per conto del

mandante." In relazione alla prima tipologia di costi (tra i quali possono in via

esemplificativa annoverarsi gli interessi sostenuti per il mutuo relativo all'acquisto

dell'immobile e l'ICI, che in caso di locazione con patto di futura vendita vincolante per

ambedue le parti - come precisato dal DPF nella risoluzione n. 5 del 18 ottobre 2007 - è a

carico del locatore), il relativo addebito nei confronti del locatario costituisce, invece, solo

una componente del prezzo convenuto tra le parti del contratto di cui trattasi e segue,

pertanto, la stessa disciplina (nel caso di specie di imponibilità, con applicazione

dell'aliquota ordinaria) prevista per l'operazione in esame (locazione con patto di futura

vendita vincolante per ambedue le parti).

Va rilevato che ai sensi dell'articolo 6 del d.P.R. n. 633 del 1972, il momento di

effettuazione dell'operazione di cui trattasi coincide con la data di stipula dell'atto e che

entro tale data, di regola, deve essere emessa la relativa fattura ai sensi dell'articolo 21

dello stesso decreto.

Nella particolare ipotesi in cui taluni degli elementi di prezzo non dovessero essere noti al

momento dell'effettuazione dell'operazione (come ad esempio potrebbe avvenire per la

parte di corrispettivo legata al costo dell'ICI, che diviene nota solo all'atto della

comunicazione da parte del Comune della relativa aliquota), la fattura potrà essere

emessa entro il mese successivo a quello in cui tali elementi sono noti, ai sensi del

decreto del Ministro delle finanze 15 novembre 1975, con l'osservanza delle relative

formalità.

Le Direzioni regionali vigileranno affinché le istruzioni fornite e i principi enunciati con la

presente risoluzione vengano puntualmente osservati dagli uffici.

SINTESI E CONCLUSIONI :

L’Agenzia delle entrate, con risoluzione 1º agosto 2008, n. 338, ha chiarito che:

il contratto di locazione di un immobile, con patto di riscatto vincolante per

entrambe le parti, costituisce una cessione di beni, che si considera effettuata, ai fini

dell’Iva e delle imposte sui redditi, nel momento della stipulazione del contratto stesso;

•

la locazione con patto di futura vendita comporta l’uscita immediata dei beni dal

bilancio del cedente e l’iscrizione del fabbricato nello stato patrimoniale del locatario,

futuro acquirente del bene, nell’esercizio di stipula del contratto.

•

Volendo esemplificare: una società consortile, dopo aver acquisito il diritto di superficie su

un’area comunale per costruire alcuni capannoni artigianali da destinare ai propri soci, ha

stipulato con gli stessi un contratto di locazione con patto di futura vendita vincolante per

entrambe le parti, nell’ambito del quale i canoni di locazione sono considerati acconti del

prezzo della successiva cessione. Il contratto prevede che, al termine della locazione, la

proprietà venga trasferita al socio previo pagamento di una somma già fissata, pari alla

differenza tra:

il valore complessivo dell’immobile (in assenza di fini di lucro, come nel caso

considerato, tale valore corrisponde ai costi sostenuti per realizzare l’immobile);

•

i canoni di locazione corrisposti nel corso della locazione stessa.

•

21 Per gli immobili, ai sensi dell’articolo 109, comma 2, lettera a), del Tuir, in presenza di un

contratto di vendita con riserva della proprietà o di un contratto di locazione con clausola di

trasferimento della proprietà vincolante per ambedue le parti, si producono gli effetti

traslativi nel momento in cui viene stipulato l’atto. A tale data, pertanto, occorre fare

riferimento per individuare il momento in cui viene trasferito il bene sia ai fini della

redazione del bilancio che ai fini fiscali. La società proprietaria dell’immobile dovrà

eliminare dal proprio bilancio il valore dell’immobile e dovrà iscrivere il relativo componente

di reddito già alla data in cui essa raggiunge l’accordo vincolante con l’affittuario, senza

attendere il trasferimento formale della proprietà. Nella fattispecie esaminata, il locatore

(consorzio) dovrà rilevare la cessione del diritto di superficie e dell’immobile costruito nel

bilancio relativo all’esercizio durante il quale viene stipulato il contratto di locazione,

tenendo eventualmente nota nei conti d’ordine della locazione in corso. I canoni di

locazione dovranno, invece, essere rilevati, nel bilancio del locatore/cedente, come anticipi

da clienti, riducendo il credito iscritto per la rilevazione anticipata della compravendita. Il

locatario (futuro acquirente del bene) dovrà iscrivere il fabbricato nel proprio stato

patrimoniale nell’esercizio di stipula del contratto e potrà stanziare e dedurre gli

ammortamenti di competenza a partire dallo stesso anno. I canoni di locazione dovranno

essere rilevati, nel bilancio del locatario/cessionario, come anticipi da fornitori, riducendo il

debito iscritto per la rilevazione anticipata della compravendita. In merito al riaddebito da

parte della società/locatore ai soci locatari di tutte le spese accessorie sostenute, occorre

distinguere tra:

costi sostenuti dal locatore/futuro cedente per l’acquisizione dell’immobile o in

relazione alla condizione giuridica di proprietario-locatore;

•

costi sostenuti in nome proprio, ma per conto dei locatari, consorziati.

•

In relazione alla prima tipologia di costi, ad es., interessi sostenuti per il mutuo relativo

all’acquisto dell’immobile e Ici a carico del locatore, il relativo addebito nei confronti del

locatario:

costituisce una componente del prezzo di cessione convenuto tra le parti e segue,

pertanto, la stessa disciplina prevista per la cessione o la locazione con patto di futura

vendita vincolante per ambedue le parti;

•

deve essere assoggettato ad Iva al momento di stipula del contratto.

•

In relazione alla seconda tipologia di costi, ad es., spese di manutenzione

contrattualmente poste a carico del locatario, l’articolo 3, comma 3, ultimo periodo, del

DPR n. 633/1972, con riferimento alle prestazioni di servizi rese o ricevute dai mandatari

senza rappresentanza, dispone che i servizi resi o ricevuti dal mandatario sono omologati

a quelli da lui resi al mandante.

22 23 24