Teoria della

Finanza

Aziendale

Prof. Arturo Capasso

A.A. 2003-2004

Valore finanziario del tempo

I principi fondamentali

1- 2

Argomenti

Valore attuale

Valore attuale netto

Come si calcola il VAN

Il rendimento di un investimento

Il costo opportunità del capitale

Dirigenti aziendali e interessi degli

azionisti

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 3

Domande chiave

Perché il tempo è una componente

essenziale del valore?

In altre parole perché un euro oggi vale

più di un euro domani?

Chi determina il valore finanziario del

tempo?

Come si determina il valore finanziario del

tempo?

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 4

Il valore attuale…cosa è?

Vi siete mai chiesti perché un euro oggi vale

più di un euro fra un anno?

Quali sono i fattori che incidono nella vostra

valutazione?

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 5

Il valore attuale…cosa è?

Quali sono i fattori che incidono nella vostra

valutazione?

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 6

Il valore attuale…cosa è?

Occupiamoci per ora del tempo

Modificando il momento

della disponibilità di un

flusso di cassa si possono

rendere omogenee

grandezze che altrimenti non

lo sarebbero.

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 7

Il valore attuale…come si calcola?

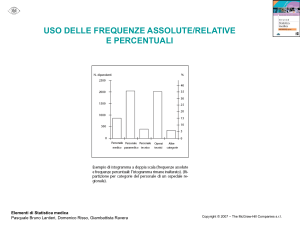

Valore attuale

Fattore di attualizzazione

Il valore ad oggi di

un flusso di cassa

futuro

Valore attuale di 1 € in

futuro

Tasso di sconto

Tasso impiegato per

attualizzare i flussi di

cassa futuri

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 8

Il valore attuale…come si calcola?

Valore attuale = PV

PV = fattore di sconto C 1

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 9

Il valore attuale…come si calcola?

Fattore di sconto = DF = PV di 1 €

DF

1

(1 r ) t

Il fattore di sconto può essere

utilizzato per calcolare il valore

attuale di qualsiasi flusso di cassa

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 10

Il valore attuale…come si calcola?

Ma perché il fattore di sconto

può essere utilizzato per

calcolare il valore attuale di

qualsiasi flusso di cassa?

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 11

Il valore attuale…come si calcola?

Qui entra in gioco il mercato

finanziario…

La presenza del mercato finanziario

consente di rendere effettivamente

contemporanei e dunque confrontabili

flussi di cassa che naturalmente si

manifesterebbero in momenti diversi

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 12

Esempio…valutiamo un progetto

Step 1: Previsione dei flussi di cassa

Costo di costruzione = C0 = 3500

Prezzo di vendita nell’anno 1 = C1 = 4000

Step 2: Stima del costo del capitale

Per finanziare il nostro progetto il mercato chiede

un rendimento del 7%

Pertanto…costo del capitale =

r = 7%

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

Valutiamo il progetto di

costruzione di un edificio

1- 13

Step 3: Attualizzazione dei cash flows futuri

PV

C1

(1r )

4000

(1.07 )

3740

Step 4: Il progetto è accolto se il NPV (VAN)

è positivo

NPV = - 3500 + 3740 = 240

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 14

Valore attuale netto

Introduciamo in tal modo il concetto di Valore Attuale Netto

NPV = PV - investimen to iniziale

NPV = C 0 +

McGraw Hill/Irwin

C1

1+r

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 15

Il valore attuale netto dipende dal

mercato finanziario

Progetti più rischiosi richiedono un

rendimento maggiore.

Un rendimento richiesto maggiore

comporta un NPV più basso.

PV C1 = $400 at 7%

400

PV =

= 374

1 + .07

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 16

Rischio e valore attuale

PV C1 = $400 at 12%

400

PV =

= 357

1 + .12

PV of C1 = $400 at 7%

400

PV =

= 374

1 + .07

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 17

Proviamo a calcolare il rendimento

Esempio

utili

400,000 - 350,000

R=

=

= .14 (14%)

investment o

350,000

E’ buona regola accettare tutti gli investimenti il cui

rendimento sia maggiore del costo opportunità del

capitale (e solo quelli)

Nel progetto indicato, se la migliore alternativa di

investimento disponibile rende il 12%, conviene

realizzare il progetto?

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 18

Proponiamo un altro esempio

Esempio

Immaginate di poter investire €50 oggi e

ricevere € 60 tra un anno. Se il vostro

rendimento atteso è il 10% accettereste la

proposta?

60

NPV = -50 +

€4.55

1.10

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 19

Proponiamo un altro esempio

Il valore attuale netto è positivo.

Questo segnala un rendimento

maggiore del costo del capitale.

Sapreste calcolarlo?

60

NPV = -50 +

€4.55

1.10

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 20

Ma come si forma il rendimento di mercato?

Per capire il ruolo e il funzionamento

del mercato finanziario occorre

richiamare i tradizionali concetti

economici di risparmio, consumo,

investimenti

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 21

Consumo e investimento

Alcuni preferiscono consumare subito.

Altri preferiscono risparmiare e

consumare più tardi.

La possibilità di prendere e dare a prestito

denaro consente di conciliare queste opposte

preferenze

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 22

Consumo e investimento

Reddito nel periodo 1

100

An

80

60

40

Bn

20

20

McGraw Hill/Irwin

40

60

Reddito nel periodo 0

80

100

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 23

Consumo e investimento

La formica (A) preferisce accumulare. La

cicala (B) preferisce consumare oggi.

Entrambe, però, dovrebbero essere

contente di poter investire.

A investe al 14%, spostandosi verso

l’alto, lungo la freccia rosssa, piuttosto

che investire al 7%.

B investe e quindi si indebita al 7%,

trasformando, così, € 100 in 106.54 di

consumo immediato.

Grazie all’investimento G ha €114 il

prossimo anno per rimborsare il debito.

Il NPV è €106.54-100 = +6.54

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 24

Consumo e investimento

Euro tra

un anno

114

A investe 100 ora e

consuma 114 tra un

anno

107

G investe 100 ora, si

indebita per 106.54 e

li consuma adesso

100

McGraw Hill/Irwin

106.54

Euro

oggi

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 25

Quali sono gli effetti sull’azienda

NPV = - 3500 + 3740 = 240

A=D+E

Una delle poche certezze nel campo della finanza!

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 26

Dal punto di vista contabile

3500

240

3740

0

A=D+E

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 27

Dal punto di vista economico

3740

3740

240

240

A=D+E

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 28

Come aumenta il valore contabile dell’impresa?

4000

240

3740

260

Conto

Economico

Ricavi

Costi

4000

3500

Marg. Op. 500

Interessi

260

Utile

240

240

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved

1- 29

Come aumenta il valore di mercato dell’impresa?

4240

4000

240

La differenza è che questa variazione

avviene in modo istantaneo

McGraw Hill/Irwin

Copyright © 2003 by The McGraw-Hill Companies, Inc. All rights reserved