M 7 Ud 1 - Analisi di economia monetaria e finanziaria

Secoli XIV-XVII Mercantilismo la moneta ha un proprio valore. Tesi favorita dal valore intrinseco.

Secolo XVIII

Nascita del sistema industriale e creditizio, liberismo economico la moneta come

strumento che favorisce gli scambi il cui valore è da ricercarsi nel valore della produzione.

Hume: Mv = 1/P (il valore della moneta in circolazione è esattamente pari al reciproco del

livello generale dei prezzi; a parità di produzione, più alto è l’ammontare di moneta in

circolazione, maggiore risulta il prezzo della produzione stessa, ossia minore risulta il valore

della moneta = Teoria quantitativa della moneta che sostiene che fonte di ricchezza non è la

moneta ma ciò che essa rappresenta, cioè l’economia reale, il valore della moneta dipende

dalla quantità che ve ne è in circolazione.

Sia la dottrina classica che la neoclassica sostengono la validità della teoria quantitativa. Fa

eccezione Marx che attribuisce al denaro, fine ultimo della produzione, un valore in sé

(DMD).

La legge di Fisher MV = PQ (equazione degli scambi)

M = moneta in circolazione; V = velocità di circolazione (solitamente costante per consuetudine); P = livello

generale dei prezzi; Q = quantità di beni e servizi prodotti (solitamente costante a causa della piena occupazione

dei fattori produttivi nel breve periodo sostenuta da Say). La costanza di V e di Q consente a Fisher di dimostrare

che a qualsiasi incremento di M si ha un incremento di pari ammontare di P.

La scuola di Cambridge M = KPQ

Stessa impostazione di Fisher ma con una particolare attenzione alla domanda di moneta esercitata dal pubblico.

Secondo l’equazione degli scambi M rappresenta un fenomeno unitario; secondo la scuola di Cambridge bisogna

distinguere l’offerta di moneta di competenza della banca centrale, dalla domanda di moneta effettuata per due

motivazioni: transazionali (pagamenti che si ripetono periodicamente) e precauzionali (fondo per spese

impreviste). Tale disponibilità di moneta, detenuta dal pubblico sotto forma liquida nel portafoglio o in depositi

prelevabili a vista, non entra in circolazione e dipende in modo direttamente proporzionale dal reddito. Definendo

la moneta che non circola con K, abbiamo che K = 1/V (reciproco della velocità di circolazione) oppure V = 1/K.

L’equazione degli scambi diventa M = KPQ.

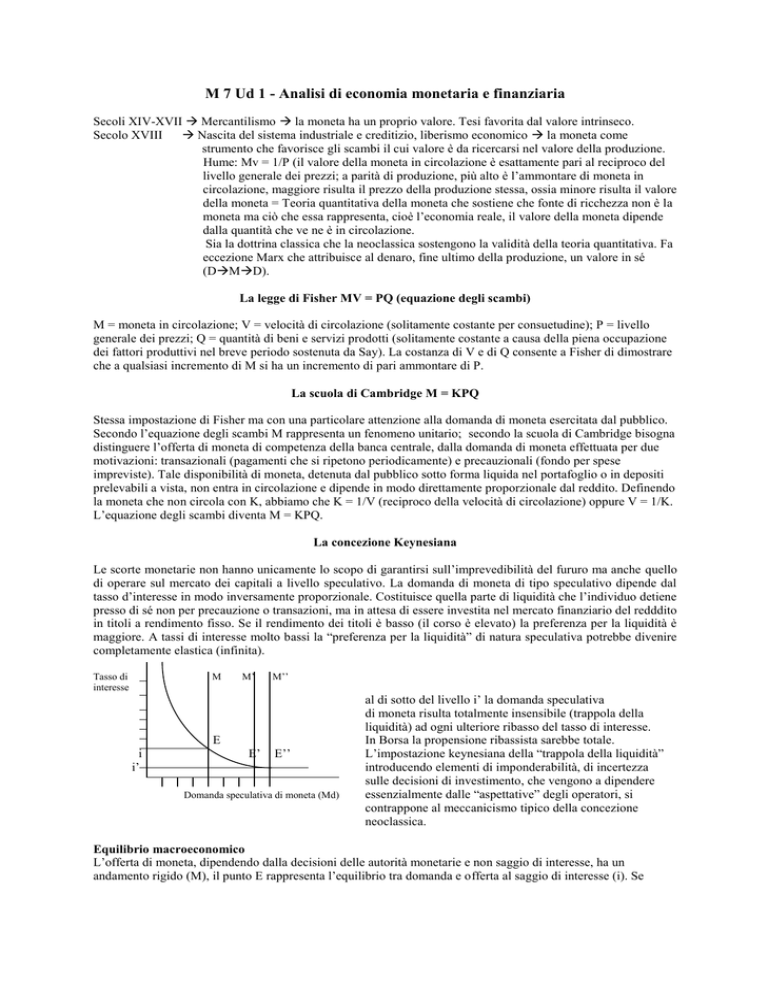

La concezione Keynesiana

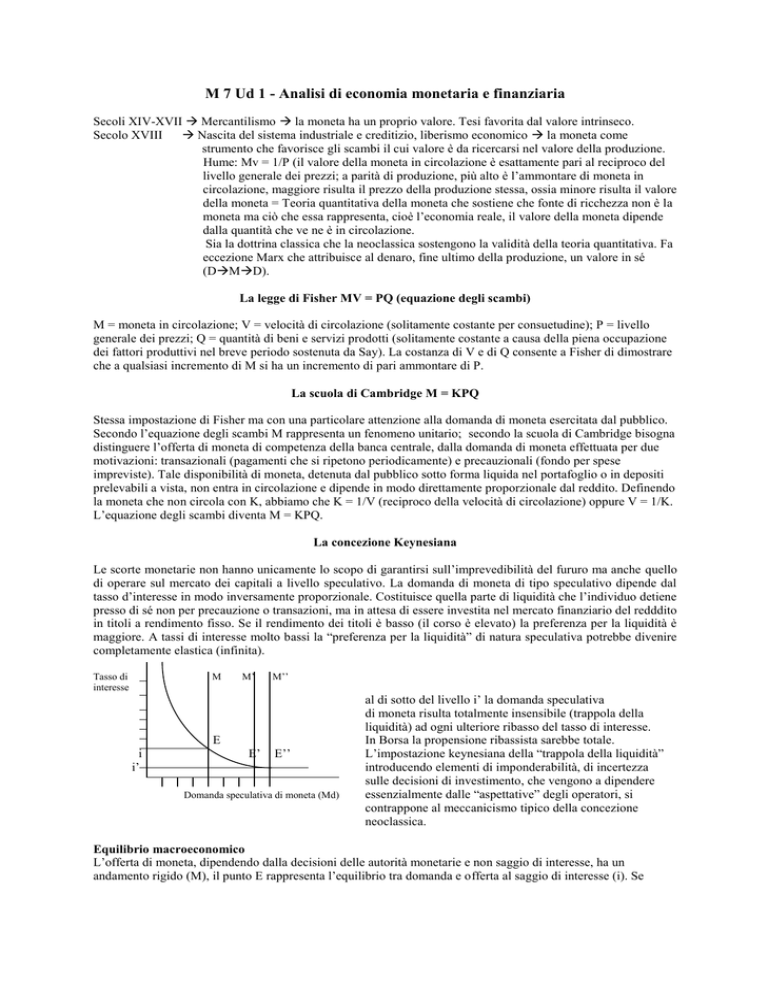

Le scorte monetarie non hanno unicamente lo scopo di garantirsi sull’imprevedibilità del fururo ma anche quello

di operare sul mercato dei capitali a livello speculativo. La domanda di moneta di tipo speculativo dipende dal

tasso d’interesse in modo inversamente proporzionale. Costituisce quella parte di liquidità che l’individuo detiene

presso di sé non per precauzione o transazioni, ma in attesa di essere investita nel mercato finanziario del redddito

in titoli a rendimento fisso. Se il rendimento dei titoli è basso (il corso è elevato) la preferenza per la liquidità è

maggiore. A tassi di interesse molto bassi la “preferenza per la liquidità” di natura speculativa potrebbe divenire

completamente elastica (infinita).

Tasso di

interesse

M

M’

M’’

E

i

i’

E’

E’’

Domanda speculativa di moneta (Md)

al di sotto del livello i’ la domanda speculativa

di moneta risulta totalmente insensibile (trappola della

liquidità) ad ogni ulteriore ribasso del tasso di interesse.

In Borsa la propensione ribassista sarebbe totale.

L’impostazione keynesiana della “trappola della liquidità”

introducendo elementi di imponderabilità, di incertezza

sulle decisioni di investimento, che vengono a dipendere

essenzialmente dalle “aspettative” degli operatori, si

contrappone al meccanicismo tipico della concezione

neoclassica.

Equilibrio macroeconomico

L’offerta di moneta, dipendendo dalla decisioni delle autorità monetarie e non saggio di interesse, ha un

andamento rigido (M), il punto E rappresenta l’equilibrio tra domanda e offerta al saggio di interesse (i). Se

l’offerta aumenta, una diminuzione del tasso di interesse realizzerà l’equilibrio nel punto E’. Se dovesse

ulteriormente crescere saremmo in piena trappola della liquidità.

In conclusione

Secondo la teoria monetaria neoclassica: un aumento di M determina un aumento equiproporzionale dei prezzi.

Secondo Keynes un aumento di M non determina necessariamente un aumento di domanda di beni e servizi ma

un aumento della domanda di titoli con conseguente riduzione di ( i ) e un aumento degli investimenti: se il

sistema si trova in piena occupazione dei fattori si può produrre un aumento dei prezzi, ma se il sistema è in

condizioni di sottoccupazione delle risorse si incrementa il reddito e l’occupazione.

Naturalmente se le prospettive di redditività futura dei nuovi investimenti sono basse (vedi Grande Crisi), non

aumenterebbero i prezzi ma neppure l’occupazione.

Se l’aumento di offerta di moneta dovesse cadere nella “trappola della liquidità” non avremmo neppure un

ribasso del tasso di interesse: la domanda di moneta sarebbe infinita senza influenza alcuna sui prezzi in

condizioni di piena occupazione; viceversa, in condizioni di sottoccupazione, gli investimenti non

aumenterebbero comunque e il sistema non raggiungerebbe la piena occupazione.

Da tutto ciò scaturisce il pensiero keynesiano dell’impossibilità del sistema di produrre livelli di piena

occupazione delle risorse in modo naturale.

La scuola “monetarista” di Chicago:

per opera di M. Friedman, sostiene, al contrario di Keynes, che è sufficiente controllare l’offerta di moneta,

garantendone un volume adeguato alle transazioni, per garantire uno sviluppo ottimale del sistema senza tensioni

sui prezzi. I governi repubblicani USA, diversamente da quelli democratici, hanno sempre adottato politiche

economiche di stampo monetarista.

Le fluttuazioni cicliche dell’economia

Il sistema capitalistico è stato caratterizzato fin dall’800 da un alternarsi peridodico di fasi ascendenti e

discendenti dell’andamento dell’attività economica cicli economici (quattro fasi):

Y

Recessione

Prosperità

Ripresa

-------------------------------------------------------------------Depressione

0

Tempo

Più che sulla durata, l’attenzione degli studiosi si è concentrata sulle cause dei cicli economici, al fine di

individuare le misure (anticicliche) idonee a contrastarle.

Endogene vengono dette le interpretazioni che concentrano la loro attenzione sulle cause insite al sistema

capitalistico, come, secondo Marx, in conflitto tra capitale e lavoro.

Esogene vengono dette le interpretazioni che fanno risalire i cicli economici a cause esterne al sistema, come il

ciclo politico-elettorale delle forze di governo.

Miste vengono dette le interpretazioni che attribuiscono le fluttuazioni ora al sottoconsumo (durante l’espansione

l’aumento del reddito favorisce i ceti più abbienti meno propensi al consumo), ora alla sovracapitalizzazione

(squilibrio fra la produzione di beni capitali di investimento e beni di consumo.

Per Schumpeter il sistema economico passa di equilibrio in equilibrio, attraverso forti shock dovuti alle

innovazioni tecniche che, in una fase iniziale, creano aspettative di alti profitti, che diminuiscono col diffondersi

dell’innovazione stessa.

Samuelson e HicKs attribuiscono le fluttuazioni cicliche alla dinamica del moltiplicatore – acceleratore degli

investimenti che determinerebbe uno stimolo alla produzione oltre il limite rappresentato dalla domanda di

consumo esercitata dalla collettività con conseguente calo degli investimenti e fase recessiva.