Analisi e gestione del rischio

Lezione 11

Introduzione al rischio di credito

Modelli Strutturali

Titoli defaultable

• I titoli defaultable (con rischio di default) sono

strumenti di debito emessi da entità soggette a rischio

di bancarotta, e l’emittente può non essere in grado

di fare fronte alle proprie obbligazioni prima della

scadenza.

• Titoli defaultable: esempi

– Titoli corporate: emessi da aziende private

– Titoli con rischio sovereign: emessi da paesi

– Titoli municipali: emessi da autorità regionali

Rischio di default: determinanti

• Il rischio di default implica la possibilità di

perdere parte o tutto il capitale prestato alla

controparte.

• Determinanti del rischio di default

– Probabilità di default

– Ammontare che è possibile recuperare nell’evento

di default (recovery rate, RR) o in alternativa la

Loss Given Default (LGD) uguale a 1 – RR.

Rischio di default: misure

• Premio per il rischio di default

– Expected loss: la diminuzione di valore di un titolo

che è determinata dal rischio di default

EL = DP X Lgd

– Credit spread: la differenza tra il rendimento a

scadenza di un titolo con rischio di deafult e quello di

un titolo privo di rischio con le stesse caratteristiche

finanziarie

Credit spread = – ln(1 – EL)/maturity

Modelli del rischio di default

• Modelli strutturali

– Il rischio è determinato a partire da un modello della struttura

finanziaria e industriale dell’emittente dell’obbligazione (la

sua linea di business ed il suo stato patrimoniale)

– Il premio per il rischio è determinato a partire dalla teoria

delle opzioni

• Modelli in forma ridotta (intensity based)

– Il rischio è modellato sulla base di ipotesi statistiche sulle

probabilità di default ed il tasso di recupero

– Il premio per il rischio è determinato a partire dalla teoria

della struttura a termine

Modelli strutturali

L’approccio di Merton

• Nel modello di Merton (1974), il paper che ha

inaugurato il filone dei modelli strutturali, il valore

dell’attivo del debitore determina congiuntamente

– La probabilità di default

– Il recovery rate nell’evento di default

– Il valore del debito e del capitale dell’impresa

• Il valore dei titoli corporate è determinato sulla

base della teoria delle opzioni

Min(B,V(T))= B – max(B – V(T),0)

80

60

40

20

Debito

0

Risk Free

0

-20

-40

-60

-80

20

40

60

80

100

120

140

160

180

200

Default Put

Min(B,V(T))= V(T) – max(V(T)–

B,0)

250

200

150

100

Debito

50

Valore azienda

Equity

0

0

-50

-100

-150

20

40

60

80

100

120

140

160

180

200

Il modello di Merton

• Il debito è un titolo zero-coupon-bond, cioè

interesse e capitale sono pagati in un’unica

soluzione alla maturità.

• Il rischio di default è descritto dal pay-off

Valore del debito alla maturità = min (B,V(T))

…e può essere scomposto alternativamente come

min (B,V(T)) = B - max(B - V(T), 0), cioè

Debito = Risk-free - put(V,t; B,T)

min (B,V(T)) = V(T) - max(V(T) - B, 0), cioè

Debito = Valore dell’attivo - call(V,t; B,T)

Modigliani-Miller

• Dalla relazione di parità tra opzioni put e call

abbiamo

V = B - put(V,t; B,T) + call(V,t; B,T)

V = valore dell’attivo (valore dell’impresa)

Call(V,t; B, T) = Valore del capitale

• La caratteristica dell’opzione del capitale deriva da

i) leverage

ii) limited liability

• Put (V,t; B, T) = Premio per il rischio di default

Un modello binomiale

Stato

Valore dell’impresa

Valore del capitale

Valore del debito

Opzione default put

Tempo T

No default

Default

V(H)

V(L)

V(H)-B

0

B

V(L)

0

B - V(L)

Credit spread

• Dalla valutazione di derivati con alberi binomiali

Debito = P(t,T)[B – (1 – Q )(B – V(L))]

con Q = (V(t)/P(t,T) - V(L))/(V(H) - V(L))

…e in termini di rendimento a scadenza…

Debito defaultable = B exp(–r*(t,T)(T - t))

Debito risk-free = P(t,T) = B exp(–r(t,T)(T - t))

…otteniamo il credit spread

r*(t,T) – r(t,T) = – ln[1 – (1 – Q)(1 – V(L)/B]/(T- t)

Determinanti dei credit spread

• Il credit spread è non-negativo

r*(t,T) - r(t,T) = - ln[1- (1 - Q )(1- V(L)/B]/(T- t)

• Il credit spread tende a zero se

– La probabilità di default tende a zero

– La perdita va a zero (recovery rate uguale a 1)

• Il credit spread raggiunge il suo valore massimo

quando il tasso di recupero va a zero

r*(t,T) - r(t,T) = - ln[ Q ]/(T- t)

Un esempio: finanziamento di un progetto

Valore di mercato dell’equity = 30

Valore attivo Debito

Equity

Prezzo del titolo risk-free = 1

Valore nominale del debito = 80

120

80

40

40

40

0

Soluzione

• Dal prezzo di mercato del capitale, cioè 30,

possiamo calcolare la probabilità di sopravvivenza

da 30 = Q 40 + (1 - Q) 0, cosicché Q = 0.75 e la

probabilità di default aggiustata per il rischio è

0.25

• Il debito è valutato come Q 80 + (1 – Q) 40 = 70

• Dal teorema di Modigliani-Miller calcoliamo il

valore del progetto come: V = 70 + 30 = 100

• N.B. Il valore del sottostante, cioè il progetto, è

determinato a partire dal valore del derivato, cioè

il capitale dell’azienda.

Modello di Merton

• Merton sviluppa nel tempo continuo le stesse idee

che abbiamo mostrato in un modello discreto. Il

valore dell’azienda segue un processo geometrico

browniano ed i valori di capitale e debito sono

determinato utilizzando la formula di Black e

Scholes. Le determinanti chiave dei credit spread

sono

1) Il leverage: quasi-debt-to-firm-value-ratio

2) La volatilità del valore dell’attivo

Modello di Merton

• Valore dell’impresa: processo geometrico browniano

dV = Vdt + VVdw(t) = (r+V)Vdt + VVdw(t)

• Valore del capitale: un’opzione call

f V (t ) N d1 e r T t BN d 2

d1

d2

ln V t / B ( r V2 / 2)T t

V T t

ln V t / B ( r V2 / 2)T t

V T t

Modello di Merton

• Il valore del debito:

F t , T V t f

V t V (t ) N d1 e r T t BN d 2

V t N d1 e

r T t

BN d 2

…può essere scomposto come…

Modello di Merton

…debito default-free meno una default put option

F t , T Vt N d1 e

r T t

BN d 2

e r T t B Vt N d1 e r T t BN d 2

e

r T t

B Vt N d e

…e in termini moderni…

1

r T t

BN d 2

Modello di Merton

…debito default-free per (1 – Dp x Lgd)

F t , T Vt N d1 e r T t BN d 2

Vt N d1

e

B 1 N d 2 1 r T t

B N d 2

e

e r T t B1 Dp1 RR

r T t

Dp = Default probability

Lgd = Loss given default = 1 – RR

Quasi-debt to firm value (quasi-leverage)

d = Bexp(–r(T – t))/V(t)

Copertura del rischio di credito

• Rischio di credito significa una posizione corta in

un’opzione put, ed un’esposizione al rischio del progetto

finanziato (delta = 1 – N(d1))

• Strategia 1: acquistare una default put/swap

– Si tratta di un derivato di credito che consente di

acquistare “protezione” sull’esposizione al rischio di

credito

• Strategia 2: vendere azioni dell’emittente

– Poiché le azioni sono opzioni call rappresentano

un’esposizione positiva al rischio del progetto (delta =

N(d1)) una posizione corta in titoli di capitale riduce

l’esposizione netta al rischio del progetto finanziato

Modello KMV™

• Il modello KMV ricava le stime di V e V dai valori e dalla

volatilità dei titoli azionari. Su questa base possiamo

valutare la probabilità di default al tempo T

ln V / B V2 / 2 T t

PrV B N

V T t

• Notiamo che è usato il drift oggettivo , per ricavare la

stima della probabilità oggettiva

• Nel modello KMV la distribuzione empirica dei casi di

default è utilizzata infine per tener conto della nonnormalità della distribuzione

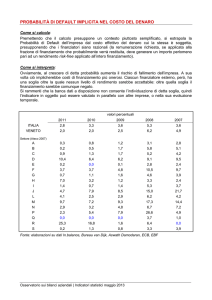

Il modello di Merton e i dati:

la maturità a 10 anni (USA)

Rating

Leverage

Aaa

13.1%

Aa

21.2%

A

32.0%

Baa

43.3%

Ba

53.5%

B

65.7%

Source: Wang ang Wang (2000).

Volatility

27.8%

23.4%

19.7%

18.8%

25.2%

35.2%

Predicted

credit spread

8.0

10.0

14.3

32.0

137.9

363.3

Observed

credit spread

63

91

123

194

299

408

% explained

12.6%

11.0%

11.6%

16.5%

46.1%

89.0%

Covenants (Black e Cox, 1976)

• Una delle limitazioni del modello di Merton consiste nel

fatto che il default avviene a scadenza. Nella realtà

l’episodio di default può avvenire prima della scadenza,

quando il valore dell’azienda raggiunge un livello inferiore

minimo.

• Black & Cox (1976) estendono il modello di Merton per

tener conto del fatto che il valore del debito può essere

monitorato prima della scadenza attraverso l’osservazione

di safety covenants: se il valore dell’azienda scende al di

sotto di un certo livello, i creditori possono forzare la

restituzione del debito.

• E’ evidente che in questo caso il valore del capitale è

un’opzione call con barriera (down-and-out call).

0.0100

No-Covenant

Covenant

0.0090

0.0080

0.0070

Credit Spread

0.0060

0.0050

0.0040

0.0030

0.0020

0.0010

0.0000

0

5

10

15

Maturità

20

25

30

35