Ciclo economico

Ciclicità e politiche macroeconomiche

The economics of fear

Dr. Mario Mazzocchi

[email protected]

Ricevimento:

indicativamente venerdì 11-13, ma disponibile anche in altri giorni e

orari (meglio confermare per posta elettronica)

www2.stat.unibo.it\mazzocchi\macroeconomia

Ciclicità dell’economia

• Mentre nel lungo periodo non appaiono

con evidenza, le oscillazioni di breve

periodo (fasi di recessione ed espansione)

sono rilevanti e interessano:

– Consumi

– Produzione

– Inflazione

– Disoccupazione

Esempi di politiche e shock

P

SHOCK NEGATIVO OFFERTA

POLITICA ESPANSIVA

(CRISI PETROLIFERA)

AS

P0

AD

Y0

Y

Piena occupazione?

• Nel modello classico, nel lungo periodo si

assume che lavorino tutti quelli che

vogliono lavorare

• Esiste comunque una disoccupazione

frizionale, per cui il tasso di piena

occupazione è inferiore al 100% (95% in

genere)

Piena occupazione e

inflazione

• Il pieno impiego non rappresenta un equilibrio

stabile

• La domanda di beni cresce, ma l’offerta è

inelastica nel punto di massimo impiego, per cui

i prezzi salgono

• In pieno impiego le rivendicazioni dei lavoratori

in termini di salario sono più efficaci, i salari

crescono, i prezzi anche

Curva AS di breve periodo

(keynesiana)

P

Poiché c’è disoccupazione, le imprese

possono scegliere quanto lavoro

impiegare per un dato salario. Nel breve

periodo le imprese preferiscono cambiare

il livello di produzione piuttosto che prezzi

o salari

P0

AS

Il livello dei prezzi non dipende dal PIL

AD

Y0

Y

Politiche espansive

Una politica espansiva fa aumentare la

domanda aggregata (e la curva AD si sposta

a destra mediante):

• Aumento dell’offerta di moneta

• Aumento della spesa pubblica

• Taglio delle tasse

Ma anche la fiducia del consumatore e degli

investitori fa spostare la curva verso dx

Mercato monetario

e mercato dei beni

• Per derivare la curva di domanda aggregata (la relazione tra

prodotto e prezzi) ci si riferisce al modello IS-LM

• La domanda aggregata dipende dall’offerta reale di moneta (M),

cioè il valore effettivo del denaro emesso dalla banca centrale e dal

sistema bancario aggiustato secondo il livello dei prezzi (P)

(inflazione)

• Se aumenta M/P, diminuiscono i tassi di interesse (il prezzo del

denaro), aumentano gli investimenti ed aumenta la domanda (e

viceversa)

INCLINAZIONE NEGATIVA DELLA CURVA DI DOMANDA

• Quindi a parità di offerta di moneta, l’inflazione agisce sul mercato

dei beni – ovviamente se crescono i prezzi diminuisce l’offerta reale

di moneta, aumentano i tassi di interesse e diminuisce la domanda

aggregata

Politiche supply-side

•

•

•

•

Rimuovere regolamentazioni e leggi superflue

Avere un sistema legale efficiente

Incoraggiare il progresso tecnico

“Vodoo Economics” – Tagliare le tasse aumenta

l’offerta

– Reagan policy:

• Meno tasse

• FED - Tassi di interesse alti

• Debito pubblico in aumento

Effetti di una riduzione fiscale

AS (lungo periodo)

P

AS (breve periodo)

P0

Risultato:

• Crescita limitata PIL

• Prezzi più alti

AD

• Diminuzione introiti fiscali

• Aumento debito

Y0

Y2

Y1

Y

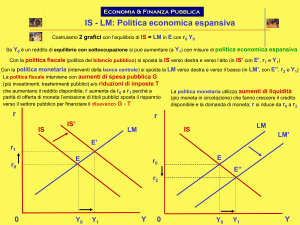

Il modello IS-LM

Il modello IS-LM identifica i valori del PIL e del

tasso di interesse per i quali sono in equilibrio sia

il mercato dei beni che quello del denaro

• IS: equilibrio sul mercato dei beni

– IS significa I=S (investimenti = risparmio)

• LM: equilibrio sul mercato della moneta

– LM significa L=M (domanda di moneta=offerta)

– Moneta “reale” e non “nominale”

IS

I = I0 – b·i

i

e

Y = f(I)

L’inclinazione della curva è

maggiore quanto è minore la

reattività al tasso di interesse

Y

IS e domanda aggregata

AD = C + I + G + NX

= c0+c1(Y-T) + I0 – b·i + G + NX

= A + c1(Y-T) – b·i

La domanda aggregata cresce al

crescere del PIL (reddito)

La domanda aggregata cala al

crescere del tasso di interesse

Curva IS: Y = (A - c1T - b·i) / (1-c1)

LM

• Combinazioni del tasso di interesse per cui l’offerta di

moneta è uguale alla domanda di moneta (reale)

• L = kY – hi Domanda di moneta

• L’offerta di moneta M/P è controllata dalla banca

centrale

• La curva LM esprime L=M/P= kY – hi

• Quindi i = (kY – M/P)/h

• Più alto è il reddito, più moneta serve

• Più alto è il tasso di interesse, più si preferisce

risparmiare e investire (valore del denaro)

LM

i

L’inclinazione della curva è

maggiore quanto più alta è la

risposta della domanda di

denaro al reddito (k) e

quanto più bassa è la

risposta a variazioni nel

tasso di interesse (i)

Y

Equilibrio curva IS-LM

i

i*

Y*

Y

Politica monetaria

i

LM0

LM1

Aumento

Base Monetaria

IS

Y

Il modello di Mundell-Fleming

(1963)

• Generalizzazione del

modello IS-LM

keynesiano per

economia aperta Y C I G X M

IS:

Y (i , e)

BP (i, e, Y )

I I (i )

C cY

G G

M mY

X M MK ( p, p w , e, Y , Y w , i , i w , e e )

BP = 0

Bilancia dei pagamenti

i

Deflazione

Inflazione

Surplus/apprezzamento

Pareggio

BdP

i*

Deficit/deprezzamento

Y*

Y

Gli obiettivi della politica

fiscale

• Variazione del reddito

• Variazione dell’occupazione

Nel breve periodo

Il bilancio dello stato

T-Cg-Trc-INT-Ig-TRk = Bs

•

•

•

•

•

•

•

•

Saldo complessivo

T

entrate correnti (tasse)

Cg

consumi pubblici

Trc

Trasferimenti correnti

INT Interessi sul debito pubblico

Ig

Investimenti pubblici netti

Trk

Trasferimenti in conto capitale

G = Cg + Ig

Tr = Trc + Trk + INT

Imposizione progressiva

• Aliquota non costante, ma funzione

progressiva del reddito individuale del

contribuente

– Informazioni su distribuzione reddito

• Fondazione microeconomica

• t come “aliquota media” (pressione fiscale media)

• t e’ correlato positivamente alla spesa autonoma se

questa influenza il reddito pro capite

• L’effetto di un aumento nella spesa autonoma sul reddito

pro-capite viene attenuato nel caso di imposizione

progressiva (stabilizzatore automatico)

“Fiscal drag” (drenaggio

fiscale)

Piena occupazione

Aumento prezzi

Aumento prelievo fiscale

Riduzione reddito disponibile

Riduzione domanda

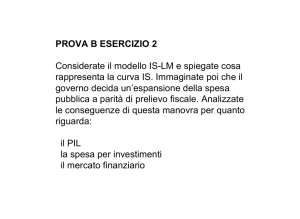

Finanziamento spesa

pubblica

1. Pareggio di bilancio (incremento spesa

pubblica finanziato da imposte)

2. Finanziamento in deficit

•

•

Finanziamento con base monetaria

Indebitamento

Finanziamento in deficit

• Effetti piu’ elevati se la spesa pubblica non

e’ interamente finanziata da imposte

T-Gp-INT+ΔBM/p+ ΔB/p = 0

Aumento base Emissione titoli

debito pubblico

monetaria

Politica monetaria

accomodante

i

IS1

IS0

LM0

LM1

Y

Indebitamento

• La critica monetarista: spesa in deficit

inefficace

– Finanziamento monetario

• Inflazione che vanifica la politica espansiva

– Finanziamento con emissione titoli

• Investimento in titoli “spiazza” investimento privato

(l’aumento del tasso di interesse riduce gli

investimenti, effetto freno)

Alternative di politica fiscale

(espansiva)

Tasso

d’interesse

Consumi

Investimenti

PIL

Riduzione tasse

+

+

-

+

Aumento spesa

pubblica

+

+

-

+

Sussidi per gli

investimenti

+

+

+

+

Politica fiscale vs politica

monetaria

Reddito di equilibrio

Tasso di interesse di

equilibrio

Politica monetaria

espansiva

+

-

Politica fiscale

espansiva

+

+

Debito pubblico

• Motivi dell’aumento del debito pubblico:

– Caso di pareggio primario (Gp=T) e assenza di

finanziamento monetario

• Il rapporto tra debito pubblico e PIL cresce se il tasso di

interesse reale (es. CCT, BOT…) e’ piu’ grande del

saggio di crescita del PIL (nominale)

– Caso di deficit primario

• Finanziato con emissione di moneta – si torna al caso

precedente (il deficit primario non influisce)

• Non completamente finanziato da emissione di moneta –

Il rapporto B/Y puo’ crescere comunque a causa del

deficit primario

Ma qual e’ il rischio di un

debito pubblico costantemente

crescente?

• Rischio di insolvenza (concentrazione dei

debitori)

– Fallimento dello stato

– Razionamento del credito da parte del

mercato

Politiche di rientro

• Sviluppo del reddito (PIL)

– Difficile (servono risorse per le politiche espansive)

•

•

•

•

Miglioramento in termini di efficienza (allocazione spesa pubblica)

Politica monetaria espansiva

Deprezzamento del cambio

Moderazione salariale

• Politiche sul saldo primario

– Avanzo primario

• Riduzione della spesa pubblica

• Politica delle entrate

• Abbassamento del tasso di interesse

• Diversificazione caratteristiche titoli

• Allungamento scadenze

• Vincolo di portafoglio per le banche (costrette ad acquistare

obbligazioni)

• Riduzione mobilita’ dei capitali, e.g. Tobin tax

• Rafforzare la stabilita’ del cambio (afflusso dei capitali)

Crisi finanziarie e politiche

macroeconomiche

• Nei mercati emergenti (PVS) le politiche

macroeconomiche sono procicliche in

occasioni di crisi

– Taglio del deficit

– Innalzamento dei tassi di interesse

• In periodi “buoni” di afflusso di capitali

dall’estero

– Spesa pubblica e indebitamento in aumento

La letteratura empirica

generalmente dice che…

• La politica fiscale è prociclica nei paesi in

via di sviluppo e aciclica nelle economie

avanzate

• Alcuni studi indicano politiche anticicliche

nelle economie avanzate

Perchè i paesi in via di sviluppo

adottano politiche fiscali

procicliche

1) I paesi debitori non riescono a chiedere

in prestito nei periodi di recessione e

sono forzati a ripagare il debito (politica

fiscale stringente)

2) Effetto “voracità” nelle strutture

decentrate in tempi di espansione (quindi

il governo centrale evita grossi surplus)

Obiettivo del paper

• Cercare di documentare in misura più affidabile

ciclicità

– Indicatori adeguati

– Distinzione tra paesi per livello di sviluppo economico

• Paesi più ricchi: accesso continuo ai mercati dei

capitali

• Paesi a basso reddito: quasi senza accesso

• Paesi medio-reddito: relazione precaria e

volatile con I mercati dei capitali

Ipotesi

Flusso di capitali

Ciclo economico

Politiche macroeconomiche

Definizione di politica fiscale

controciclica

• In letteratura:

– Deficit di bilancio in periodi negativi, eccesso

di bilancio in periodi positivi (correlazione tra

bilancio e variazione PIL)

• Ma:

– Il bilancio non è una buona misura per le

politiche fiscali

– Anche il rapporto tra indicatori fiscali e PIL

non è una buona misura

Definizioni: flussi di capitale

• Se il PIL cresce (cala), e il flusso è

prociclico, cioè I capitali aumentano

(calano), il rapporto può variare in

qualsiasi direzione

Relazione tra flusso capitali e

ciclo economico

• Flussi “controciclici”

• I consumatori vogliono mantenere un livello di

consumo stabile

– Recessione: I consumi vengono sostenuti attraverso I

prestiti (flusso di capitali)

– Espansione: aumentano I risparmi

– I flussi controciclici dovrebbero essere correlati

positivamente con il ciclo

• Conto corrente (flusso beni e servizi): prociclico

Flussi capitale prociclici

•

•

•

•

Shock produttivo alla base del ciclo economico

Shock positivo = risparmi (come prima)

Risparmi = investimenti produttivi (aumento PIL)

L’effetto (rendimenti da) investimento domina sull’effetto

prestito

• Paesi in via di sviluppo:

– Distorsioni legate a politiche temporanee (stabilizzazione

inflazione, liberalizzazioni temporanee) che portano ad un

abbassamento dei prezzi nelle fasi di espansione

– Aumento consumi e prestiti

• Variazione del flusso di capitali con il variare del rischio

per I paesi (soprattutto in via di sviluppo)

– Fasi espansive: rischio più basso

Il ruolo delle riserve

• Anche con un flusso di capitali positivo

non è detto che il conto corrente sia

negativo, perchè dipende anche dalla

variazione nelle riserve internazionali

• Non è quindi scontata la correlazione

negativa tra flussi e conto corrente

Politiche fiscali

Uso di indicatori

1)

2)

3)

4)

I migliori indicatori sarebbero G e t (spesa pubblica e

aliquota fiscale), perchè sono gli unici discriminanti.

Però I dati su t non sono sistematicamente disponibili

Le entrate fiscali possono essere utilizzate solo se

sono negativamente o non correlate con il ciclo

economico, l’unico caso indicherebbero senza

ambiguità una politica prociclica

I rapporti tra indicatori e GDP sono ambigui

Il bilancio primario non è un buon indicatore, perchè

dipende dalla variazione della base imponibile

Ciclicità delle politiche fiscali

• Keynes: controciclico

• Optimal fiscal policy (aliquote costanti):

aciclico

• Prociclicità:

– Distorsioni politiche

– Razionamento del credito al paese

– Mercati incompleti

Politiche monetarie

• Indicatore: tasso di interesse a breve

termine

– Controciclica: correlazione positiva

– Prociclica: correlazione negativa

Il “rumore” dell’inflazione

• Dipende dal legame tra tassi a breve,

ciclicità e inflazione (aspettative

inflazionistiche)

– Nei paesi sviluppati si tende ad avere una

bassa correlazione positiva con il ciclo

– Nei paesi in via di sviluppo la correlazione è

negativa

– Tendenza a valutare come controciclica la

politicha dei paesi avanzati e viceversa

– I tassi interbancari sono migliore

Regola di Taylor

• Se si segue la regola di Taylor, si

dovrebbe avere un legame positivo tra

tasso di interesse a breve (rispetto a

quello obiettivo) e crescita

Misura delle recessioni

• Definizione tecnica su variazione PIL

• Metodo non parametrico (rispetto alla

mediana)

– Meglio per I paesi in via di sviluppo

• Definizione econometrica (filtri)

I risultati: flusso di capitali

1) I flussi di capitale sono prociclici nella

maggioranza dei paesi OCSE e nei paesi

in via di sviluppo

Risultati: politiche fiscali

• Paesi OCSE: controcicliche o acicliche

• PVS: procicliche

Correlazione positiva tra politica

fiscale e flussi

Nei paesi in via di sviluppo le politiche macroeconomiche rinforzano il ciclo

(“Quando piove, diluvia”)

Politica monetaria

• Risultato 3:

– Controciclica in OCSE

– Prociclica o aciclica in PVS

Politica monetaria

Taylor rule

• B2 positivo e significativo = controciclica

Italia pre-euro…

The economics of fear

Media e crisi alimentari

Consumption

1. No info

Aggregate consumer reaction to a food scare (Beardsworth

and Keil, 1996):

2. Info

4. Decreasing media

attention (recovery)

3. News Spiral

5. Persisting

anxiety

Time

Approccio economico

Utility = u (quantity, perceived quality)

Perceived quality = f (information)

Demand = f (price, income, information)

Standard - Measurement of information through a media index

(Smith et al., 1988; Burton, Young and Cromb, 1999; Verbeke and Ward, 2001…)

TYPICAL PROBLEMS:

•

•

•

•

•

Distinction between positive/negative information

Discounting of information over time (and memory effect)

News spiral

Marginal impact of media in a crisis comeback

Getting the data might be quite difficult (plus subjective and expensive)

Alternative – Latent shock variable modelled as a random walk

Building a media index

(Burton, Cromb, Young, 1999)

• Stock measure (68% depreciation rate)

• Raise this measure to the power of 0.9 (declining impact)

•

•

•

•

Panel data, 177 paesi dal 1968 al 2000

Dati sul terrorismo e su conflitti interni ed esterni

Modelli VAR e panel regression

In media l’effetto negativo del terrorismo sulla

crescita è negativo e significativo, ma molto più

piccolo e meno persistente di quello associato a

guerre esterne o conflitti interni

– Meno spesa per investimenti, più spesa pubblica

– Differenze tra paesi

• Terror:

• Eventi a bassa probabilità oggettiva hanno

grande impatto

• Prospect theory e percezione soggettiva

Approccio economico (Becker)

• La probabilità di un pericolo colpisce

l’utilità in qualsiasi “stato naturale”

• Expected utility anche in funzione della

paura

• Capacità di “acquistare” skills (o beni?) per

gestire la paura

– Investimento in human capital

– Sostituzione tra beni

Shock esogeno in termini di

probabilità

• “Canale del rischio”: cambio nelle

probabilità a parità di utilità marginale in

ciascuno stato

• “Canale della paura”: l’utilità attesa dal

consumo cambia in ciascuno stato

• Esempio AIDS e sesso insicuro:

– Incertezza sull’”outcome”

– Cambiamento nel livello di utilità

• Mucca pazza