Giulio Tagliavini – Massimo Regalli

Corso di Economia

degli Intermediari Finanziari

La valutazione dei progetti di investimento

Indice

Introduzione

I criteri tradizionali di valutazione dei progetti di investimento;

I criteri finanziari di valutazione dei progetti d’investimento

Alcune definizioni

Cos’è un investimento ?

Gli investimenti sono uscite di cassa, in una o più

soluzioni (fase di impianto), che genereranno nuovi

flussi di cassa positivi (fase di esercizio);

La definizione di investimento per la contabilità non è

la stessa in Finanza di impresa:

Si parla di entrate ed uscite, non di costi e di ricavi !

L’obiettivo: individuare la convenienza economica di

un progetto. Può essere un utile aiuto nella scelta:

di un progetto socialmente importante;

fra più progetti “concorrenti”.

Rappresentazione grafica

Flussi (F)

Tempo (t)

Fase di impianto

Fase di esercizio

La valutazione finanziaria

Oltre all’analisi economica si dovrebbe considerare anche il

profilo finanziario. L’analisi finanziaria, in misura più o

meno rilevante, e deve….

... verificare la compatibilità dei flussi dell’investimento con

il profilo di entrate ed uscite aziendali, sia sotto il profilo

dimensionale che temporale.

Progetti economicamente convenienti,

potrebbero non essere finanziariamente

sostenibili

Indice

Introduzione

I criteri tradizionali di valutazione dei progetti d’investimento:

1.

Il tempo di recupero (payback period)

2.

Il rendimento medio contabile (ROI del progetto)

I criteri finanziari di valutazione dei progetti d’investimento.

Il tempo di recupero (payback period)

Il concetto del payback period (PBP) risponde alla

domanda: fra quanto tempo recupererò l’investimento

iniziale ?

Il PBP non è altro che il numero di periodi necessari

affinché i flussi di cassa cumulati eguaglino l’investimento

iniziale;

Si ritiene che maggiore sia il PBP, maggiore sia il rischio

insito nel progetto.

Il tempo di recupero (payback period)

Due esempi

Esempio 1

Anni

0

1

2

3

4

5

6

Flussi di cassa

-10000

1000

2500

3500

4000

4000

3000

Flussi cumulati

-10000

-9000

-6500

-3000

1000

5000

8000

Tra il 3° e

il 4° anno

Esempio 2

A

B

C

D

E

0

- 1.000

- 1.000

- 1.000

- 1.000

- 1.000

1

1.000

600

800

600

400

2

10

300

200

400

600

3

4

100

500

600

600

300

PBP

1

3

2

2

2

Non aiuta

a

decidere!

Il tempo di recupero (payback period)

Difetti:

non considera i flussi conseguiti nei periodi successivi al

PBP;

non considera il valore finanziario del tempo; Superabile

non considera l’ammontare di capitale investito;

è un indicatore di rischio (esposizione temporale), non

di rendimento.

Pregi:

considera i flussi di cassa (almeno dovrebbe!);

facilità di calcolo, uso e comunicazione.

Il tempo di recupero attualizzato

Il PBP attualizzato supera uno dei limiti della versione “più

semplice”, in quanto tiene conto del valore finanziario del

tempo e il costo del capitale: PBP

t

F

t 1

(t )

(1 k ) F0 0

Esempio (tasso di sconto al 10%)

Anni

0

1

2

3

4

5

6

Flussi di cassa Flussi cumulati Flussi attualizzati

-10000

1000

2500

3500

4000

4000

3000

-10000

-9000

-6500

-3000

1000

5000

8000

-10000

909

2066

2630

2732

2484

1693

Flussi cumulativi

attualizzati

-10000

-9091

-7025

-4395

-1663

821

2514

Il Rendimento Medio Contabile

Il rendimento medio contabile (RMC) è definito come:

il rapporto tra la redditività media incrementale prodotta nel

corso dei periodi presi in considerazione e l’ammontare

dell’investimento medio da sostenere.

RMC

reddito medio annuo

investimen to medio annuo

Si deve dunque dividere i profitti medi previsti dal progetto, al

netto degli ammortamenti e delle imposte, per il valore contabile

medio dell’investimento.

Questo rapporto viene confrontato con il rendimento medio

dell’impresa, con l’obiettivo di rendimento atteso, o con un

bechmark di riferimento (settore, peers).

Alcuni limiti del Rendimento Medio Contabile

1.

Non considera nè la distribuzione temporale dei flussi (se il reddito

viene prodotto il prossimo anno o il prossimo secolo) né il valore della

moneta nel tempo (rischio e inflazione);

2.

Non considera flussi di cassa, ma flussi di reddito;

3.

Non assume un valore univoco, perché risente dei principi contabili

adottati nella redazione del bilancio (ammortamento, principio di

competenza);

4.

Considera valori medi che, per definizione, sono approssimazioni.

Indice

Introduzione

I criteri tradizionali di valutazione dei progetti d’ investimento

I criteri finanziari di valutazione degli investimenti:

1.

Il valore attuale netto

2.

Il tasso interno di rendimento

3.

L’indice di rendimento attualizzato

I criteri finanziari

Caratteristiche comuni a tutti i criteri finanziari di analisi degli

investimenti sono:

1.

La considerazione dei flussi di cassa incrementali del progetto;

2.

L’impiego di un tasso di attualizzazione espressione del profilo di

rischio e rendimento del progetto.

1 - Quale flusso di cassa?

Flussi di cassa incrementali (with without principle)

al netto delle imposte;

al lordo della gestione finanziaria;

periodicità coerente con il piano di rimborso del debito e con

l’analisi economica di riferimento.

Principio di cassa, non di

competenza!

2 - Il tasso di attualizzazione - Il valore finanziario

del tempo

Due investimenti con flussi di cassa uguali in dimensione

assoluta, ma distribuzione temporale rovesciata, sono

indifferenti?

Figura A

Figura B

F

F

t

…..Preferite avere un milione domani o fra un anno?

t

2 - Il tasso di attualizzazione - Il valore finanziario del

tempo

F

k = costo del capitale

k

t

k

l’anticipo di un’entrata o il

ritardo di un’uscita

2 - Il tasso di attualizzazione - Il valore finanziario

del tempo

Anticipazione di un’entrata

Posticipazione di un’uscita

Costo

del capitale

Il valore attuale netto - VAN (o NPV o DCF o REA)

Il valore attuale netto esprime la ricchezza creata o

distrutta dal progetto, in unità monetarie;

Se il Van è positivo, significa che il progetto libera flussi di

cassa sufficienti a ripagare tutti i finanziatori. Ciò che rimane

è ricchezza aggiuntiva disponibile per l’impresa.

Il valore attuale netto (VAN, NPV, DCF, REA)

il VAN è la somma algebrica di TUTTI i flussi di cassa

attualizzati (positivi e negativi) generati dal progetto

considerato;

Rappresenta la ricchezza incrementale generata da un

progetto, espressa come se fosse immediatamente disponibile;

Quindi: se il VAN è positivo c’è creazione di valore !

Il valore attuale netto (VAN, NPV, DCF, REA)

In formule:

VAN

F

F

F

F1

F

F

2 2 3 3 4 4 5 5 6 6 F0

(1 k ) (1 k ) (1 k ) (1 k ) (1 k ) (1 k )

Più in generale:

n

Ft

VAN

F0

t

t 1 (1 k )

Dove:

F: flusso di cassa

k: tasso di sconto

n

Ossia:

Ft

t

t 0 (1 k )

VAN

Il valore attuale netto (VAN, NPV, DCF, REA)

Esempio:

Viene effettuato un investimento di 100 convinti che questo

comporterà flussi di cassa di entrata per 7 anni secondo il seguente

andamento:

Anni

1

2

3

4

5

6

7

Flussi previsti

15

17

19

21

24

24

25

La regola è: si devono accettare gli investimenti il cui tasso interno

di rendimento (IRR) è superiore al costo-opportunità del capitale

Il valore attuale netto (VAN, NPV, DCF, REA)

Esempio:

I flussi di cassa devono essere attualizzati per renderli confrontabili;

Per fare l’investimento si è rinunciato ad un investimento di pari

rischio che offriva l’8% di interesse…..

Anni

1

2

3

4

5

6

7

Flussi previsti

Flussi attualizzati

15

13,9

17

14,6

19

15,1

21

15,4

24

16,3

24

15,1

25

14,6

La regola è: si devono accettare gli investimenti il cui tasso interno

di rendimento (IRR) è superiore al costo-opportunità del capitale

Il valore attuale netto (VAN, NPV, DCF, REA)

Esempio:

Si ha quindi modo di ricavare i flussi di cassa complessivi del

progetto ………

Anni

1

2

3

4

5

6

7

Flussi previsti

15

17

19

21

24

24

25

Flussi attualizzati

Flussi complessivi

13,9

14,6

15,1

15,4

16,3

15,1

14,6

-100,0

13,9

14,6

15,1

15,4

16,3

15,1

14,6

Il valore attuale netto (VAN, NPV, DCF, REA)

Esempio:

…….il cui VAN è positivo e pari a 5. Il progetto “rende” più di

quanto vorrei (…. mi “accontentavo” dell’8% !)

Anni

1

2

3

4

5

6

7

Flussi previsti

15

17

19

21

24

24

25

Flussi attualizzati

Flussi complessivi

13,9

14,6

15,1

15,4

16,3

15,1

14,6

-100,0

13,9

14,6

15,1

15,4

16,3

15,1

14,6

VAN

5,0

Il tasso interno di rendimento – TIR (o IRR o TIM)

Il tasso interno di rendimento (IRR) è quel particolare tasso di

attualizzazione che rende identici i valori dei flussi positivi e

negativi di un progetto (quello che rende il VAN uguale a zero);

Quindi:

L’IRR rappresenta il costo massimo della raccolta che un

progetto può sopportare, affinché permanga la sua convenienza

economica;

L’IRR rappresenta il rendimento lordo di un progetto di

investimento. Il rendimento è lordo poiché non si considera il

costo delle risorse utilizzate.

La regola è: si devono accettare gli investimenti il cui tasso interno

di rendimento (IRR) è superiore al costo-opportunità del capitale

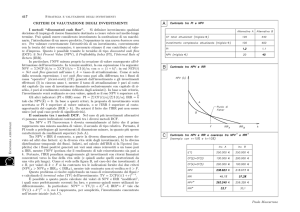

Il tasso interno di rendimento (IRR, TIM, TIR)

Graficamente:

REA

VAN

2514

k*

864

20%

10%

IRR

Creazione di valore

Distruzione di valore

k

Il tasso interno di rendimento (IRR, TIM, TIR)

Il concetto di rendimento è intuitivo:

Tasso di rendimento

Sfortunatamente, se i flussi sono più di uno, il calcolo non è

immediato, ma si deve procedere …per tentativi!

VAN F0

Ft

F1

F2

...

0

1 IRR 1 IRR 2

1 IRR t

n

Ossia:

Entrata

1

Investimen to

Ft

(1 IRR )

t 1

t

F0 0

In MS Excel™, la formula da usare è “=TIR.COST(valori)”, altrimenti si

può procedere impostando una proporzione (si ipotizza che in un

intervallo sufficientemente breve la curva sia assimilabile ad una retta)

Limiti del TIR (o IRR o TIM)

Non dice quale sia il valore creato dall’investimento, quindi non

aiuta a decidere fra 2 investimenti alternativi (a parità di IRR o

con IRR diversi);

L’ipotesi implicita è che i flussi liberati dal progetto vengono

reinvestiti al IRR;

Non sempre fornisce un valore unico.

L’Indice di redditività (IRA, costo/beneficio)

L’indice di rendimento attualizzato (IRA) è il rapporto tra il

valore attuale dei flussi positivi generati dall’investimento e il

flusso iniziale F0 (o il valore attuale delle uscite necessarie alla

realizzazione del progetto, qualora le stesse siano più d’una);

Esprime l’efficienza di un progetto: se investo 1 Euro, quanti

Euro vengono liberati?

In formula:

n

IRA

F

t 1

t

(1 k ) 1

F0

IRA = 12.514 /10.000 =

1,2514

L’Indice di redditività (IRA, costo/beneficio)

L’indicazione principale è : “accettare progetti con IRA > 1”

ma

Non dice quale progetto crea più ricchezza;

può essere utile per ordinare i progetti per efficienza decrescente,

scegliendo i progetti che massimizzano il VAN complessivo.

Esempio

Fo

F1

VAN

IRA

A

50

75

25

1,50

INVESTIMENTI

B

C

40

60

55

87

15

27

1,38

1,45

D

20

35

15

1,75

Se il vincolo è 60, occorre valutare se è possibile

sommare gli investimenti B+D o effettuare 3 volte D