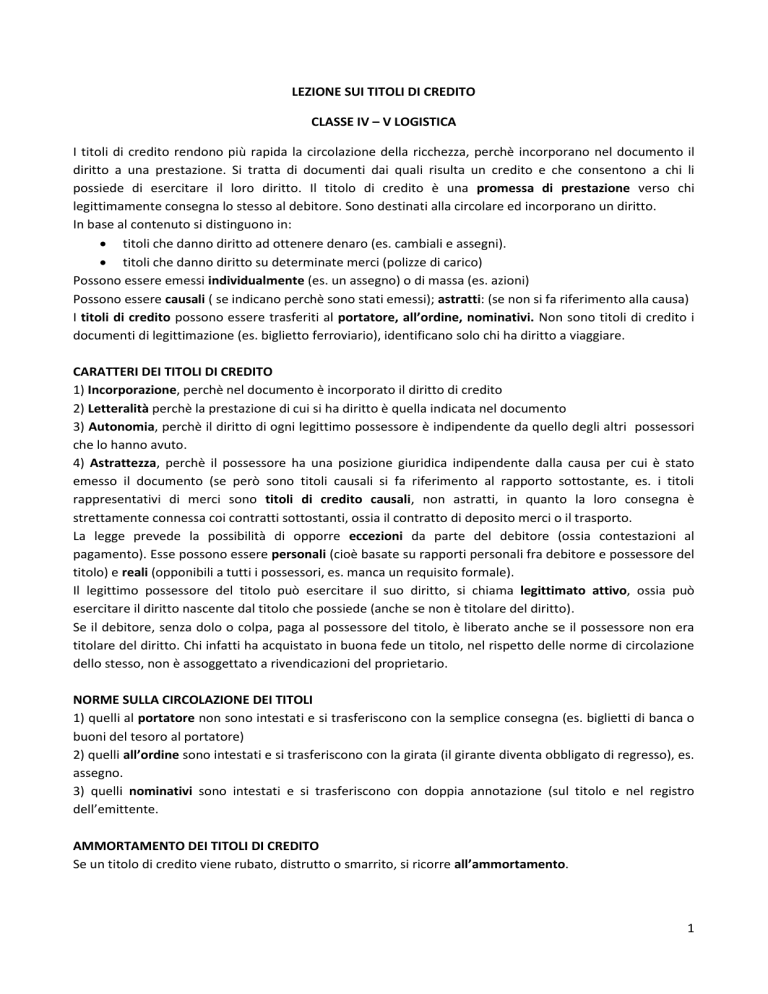

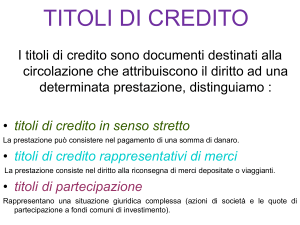

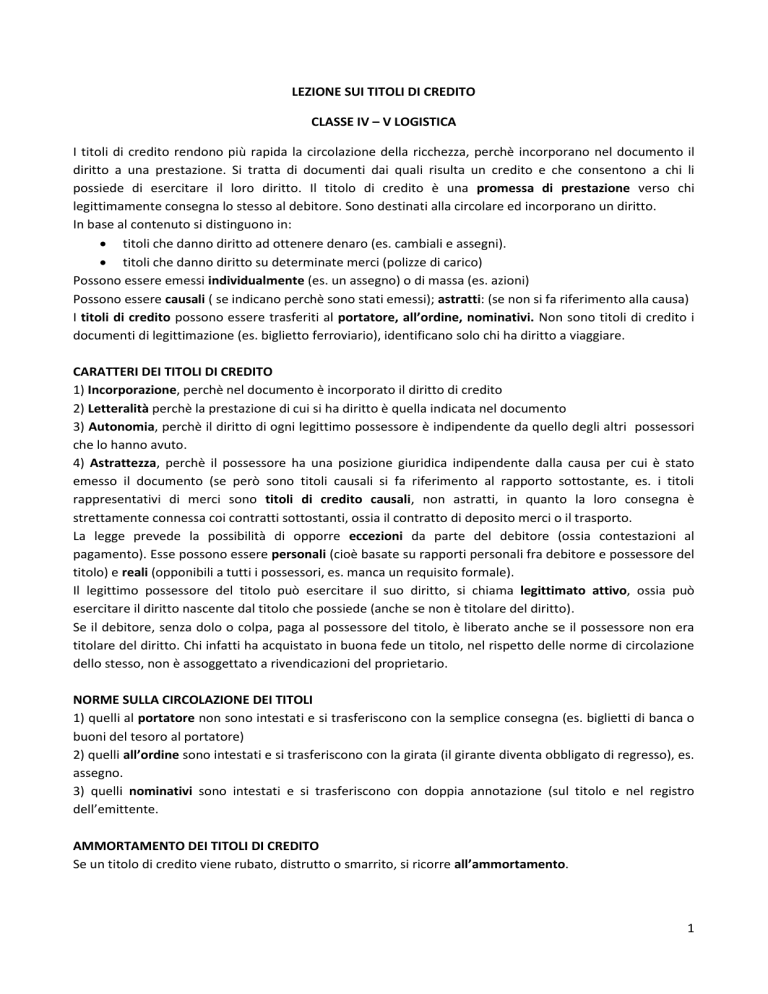

LEZIONE SUI TITOLI DI CREDITO

CLASSE IV – V LOGISTICA

I titoli di credito rendono più rapida la circolazione della ricchezza, perchè incorporano nel documento il

diritto a una prestazione. Si tratta di documenti dai quali risulta un credito e che consentono a chi li

possiede di esercitare il loro diritto. Il titolo di credito è una promessa di prestazione verso chi

legittimamente consegna lo stesso al debitore. Sono destinati alla circolare ed incorporano un diritto.

In base al contenuto si distinguono in:

titoli che danno diritto ad ottenere denaro (es. cambiali e assegni).

titoli che danno diritto su determinate merci (polizze di carico)

Possono essere emessi individualmente (es. un assegno) o di massa (es. azioni)

Possono essere causali ( se indicano perchè sono stati emessi); astratti: (se non si fa riferimento alla causa)

I titoli di credito possono essere trasferiti al portatore, all’ordine, nominativi. Non sono titoli di credito i

documenti di legittimazione (es. biglietto ferroviario), identificano solo chi ha diritto a viaggiare.

CARATTERI DEI TITOLI DI CREDITO

1) Incorporazione, perchè nel documento è incorporato il diritto di credito

2) Letteralità perchè la prestazione di cui si ha diritto è quella indicata nel documento

3) Autonomia, perchè il diritto di ogni legittimo possessore è indipendente da quello degli altri possessori

che lo hanno avuto.

4) Astrattezza, perchè il possessore ha una posizione giuridica indipendente dalla causa per cui è stato

emesso il documento (se però sono titoli causali si fa riferimento al rapporto sottostante, es. i titoli

rappresentativi di merci sono titoli di credito causali, non astratti, in quanto la loro consegna è

strettamente connessa coi contratti sottostanti, ossia il contratto di deposito merci o il trasporto.

La legge prevede la possibilità di opporre eccezioni da parte del debitore (ossia contestazioni al

pagamento). Esse possono essere personali (cioè basate su rapporti personali fra debitore e possessore del

titolo) e reali (opponibili a tutti i possessori, es. manca un requisito formale).

Il legittimo possessore del titolo può esercitare il suo diritto, si chiama legittimato attivo, ossia può

esercitare il diritto nascente dal titolo che possiede (anche se non è titolare del diritto).

Se il debitore, senza dolo o colpa, paga al possessore del titolo, è liberato anche se il possessore non era

titolare del diritto. Chi infatti ha acquistato in buona fede un titolo, nel rispetto delle norme di circolazione

dello stesso, non è assoggettato a rivendicazioni del proprietario.

NORME SULLA CIRCOLAZIONE DEI TITOLI

1) quelli al portatore non sono intestati e si trasferiscono con la semplice consegna (es. biglietti di banca o

buoni del tesoro al portatore)

2) quelli all’ordine sono intestati e si trasferiscono con la girata (il girante diventa obbligato di regresso), es.

assegno.

3) quelli nominativi sono intestati e si trasferiscono con doppia annotazione (sul titolo e nel registro

dell’emittente.

AMMORTAMENTO DEI TITOLI DI CREDITO

Se un titolo di credito viene rubato, distrutto o smarrito, si ricorre all’ammortamento.

1

1. Se è un titolo all’ordine o nominativo occorre la denuncia al debitore e la richiesta di

ammortamento al Tribunale, segue istruttoria e poi decreto di ammortamento del tribunale, con

pubblicazione sulla G.U.

2. Se è un titolo al portatore non c’è ammortamento (salvo alcune eccezioni previste ad esempio per i

libretti di deposito e gli assegni bancari al portatore), essendo necessaria e sufficiente la denuncia

all'emittente che impone di distinguere due ipotesi:

in caso di sottrazione o smarrimento, presentata la denuncia, il denunciante può ottenere il

pagamento una volta trascorso il termine prescrizionale del titolo, es. per gli assegni circolari e i

vaglia non trasferibili non v’è procedura di ammortamento: il prenditore denuncia alla banca

emittente lo smarrimento, distruzione o sottrazione del titolo e trascorsi venti giorni per l’assegno

circolare e quindici giorni per il vaglia, la banca è tenuta al pagamento.

in caso di distruzione, se il portatore fornisce la prova della distruzione, può ottenere

dall'emittente un duplicato o un titolo equivalente.

La cambiale è un titolo di credito all’ordine, formale e astratto. Chi ne ha il legittimo possesso ha il diritto di

farsi pagare alla scadenza indicata nel titolo. Oggi si utilizzano di più le fideiussioni bancarie o assicurative.

Le cambiali sono di due tipi:

1) cambiale tratta

2) vaglia cambiario (o pagherò)

Con la cambiale tratta il traente (debitore) ordina al trattario (banca) di pagare una somma al prenditore

(portatore del titolo)

Col pagherò l’emittente promette di pagare incondizionatamente una somma al portatore.

Gli imprenditori, per avere del credito per finanziamenti a breve termine, senza indebitarsi con le banche,

emettono la cambiale finanziaria (dura pochi mesi, si raccoglie denaro e poi si restituisce a breve termine).

Nella cambiale è indicata la scadenza, il luogo di pagamento, il beneficiario, luogo e data di emissione,

firma, nome e CF del debito.

Se è un pagherò c’è una promessa incondizionata di pagare.

Se è una cambiale tratta è un ordine incondizionato di pagare.

La cambiale tratta circola con la girata. Ogni girante ha nei confronti dei successivi una responsabilità di

regresso in caso di mancata accettazione o inadempimento del debitore principale. La tratta contiene un

ordine del traente al trattario (che deve accettare) di pagare al prenditore (beneficiario)

Il pagherò contiene una promessa dell’emittente di pagare al prenditore. Con l’avallo si garantisce il

pagamento della cambiale da parte di uno degli obbligati. Le cambiali bollate hanno qualità di titolo

esecutivo (perciò se non vengono pagate si può fare pignoramento). Se il debitore non paga il creditore può

esercitare l’azione giudiziaria (relativa al rapporto fondamentale sottostante o l’azione cambiaria). Otterrà

un decreto ingiuntivo.

L’assegno bancario è uno strumento di pagamento, non di credito (come la cambiale). L’assegno bancario è

un titolo di credito all’ordine (superiore ai 1000 euro non sono trasferibili).

L’assegno circolare è un titolo di credito all’ordine contenente la promessa di una banca autorizzata di

pagare a vista al prenditore una somma determinata, viene emesso solo dopo aver depositato il

corrispondente importo.

2