Metodologia di controllo

DISCOTECHE, SALE DA BALLO, NIGHT CLUBS E SIMILI (III edizione)

Codice attività: 92.34.1

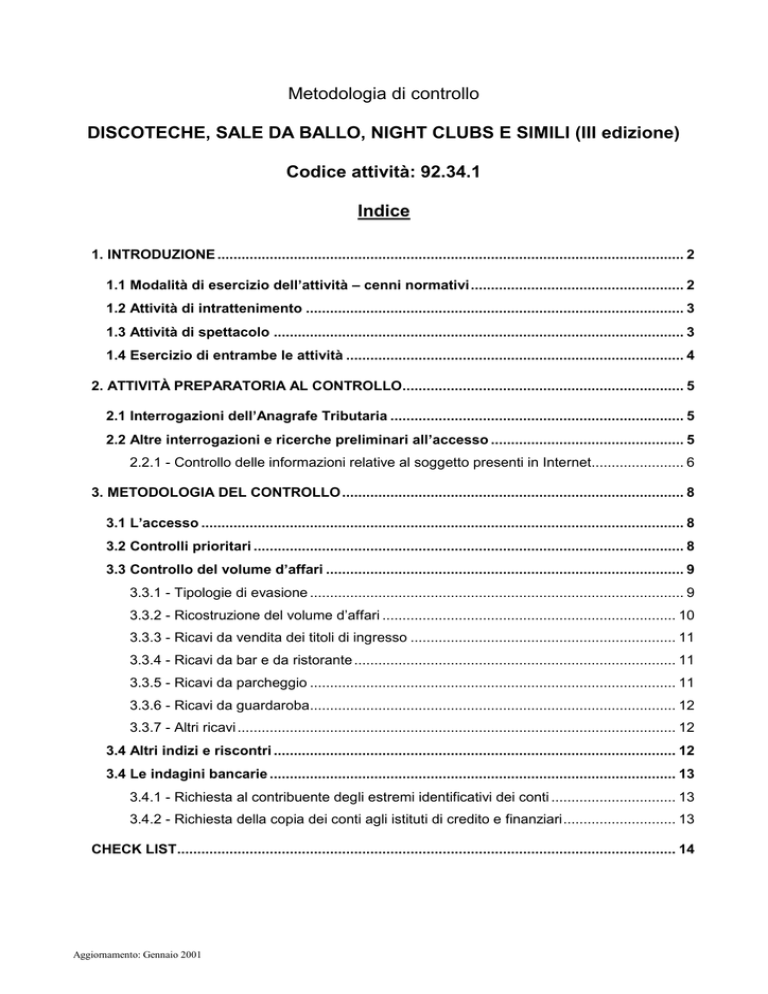

Indice

1. INTRODUZIONE .................................................................................................................... 2

1.1 Modalità di esercizio dell’attività – cenni normativi ..................................................... 2

1.2 Attività di intrattenimento .............................................................................................. 3

1.3 Attività di spettacolo ...................................................................................................... 3

1.4 Esercizio di entrambe le attività .................................................................................... 4

2. ATTIVITÀ PREPARATORIA AL CONTROLLO...................................................................... 5

2.1 Interrogazioni dell’Anagrafe Tributaria ......................................................................... 5

2.2 Altre interrogazioni e ricerche preliminari all’accesso ................................................ 5

2.2.1 - Controllo delle informazioni relative al soggetto presenti in Internet....................... 6

3. METODOLOGIA DEL CONTROLLO ..................................................................................... 8

3.1 L’accesso ........................................................................................................................ 8

3.2 Controlli prioritari ........................................................................................................... 8

3.3 Controllo del volume d’affari ......................................................................................... 9

3.3.1 - Tipologie di evasione ............................................................................................. 9

3.3.2 - Ricostruzione del volume d’affari ......................................................................... 10

3.3.3 - Ricavi da vendita dei titoli di ingresso .................................................................. 11

3.3.4 - Ricavi da bar e da ristorante ................................................................................ 11

3.3.5 - Ricavi da parcheggio ........................................................................................... 11

3.3.6 - Ricavi da guardaroba........................................................................................... 12

3.3.7 - Altri ricavi ............................................................................................................. 12

3.4 Altri indizi e riscontri .................................................................................................... 12

3.4 Le indagini bancarie ..................................................................................................... 13

3.4.1 - Richiesta al contribuente degli estremi identificativi dei conti ............................... 13

3.4.2 - Richiesta della copia dei conti agli istituti di credito e finanziari ............................ 13

CHECK LIST ............................................................................................................................ 14

Aggiornamento: Gennaio 2001

Discoteche, sale da ballo, night clubs e simili

92.34.1

1. INTRODUZIONE

1.1 Modalità di esercizio dell’attività – cenni normativi

La presente metodologia si riferisce in particolare alle discoteche ed alle sale da ballo, c.a. 92.34.1

“discoteche, sale da ballo, night clubs e simili”.

L’attività consiste nell’offerta di intrattenimenti e spettacoli, proposta con l’ausilio di musica dal vivo o di

musica riprodotta e con l’erogazione di servizi ausiliari come il bar e il ristorante.

Potrebbero essere erogati altri servizi intrattenimenti come il cabaret o trasmissione di eventi sportivi.

L’attività tende a concentrarsi nell’orario serale e notturno; alcune discoteche offrono il servizio anche nella

fascia pomeridiana, dedicata agli adolescenti; in tal caso sono praticati prezzi differenziati.

Alcune imprese esercitano l’attività per una parte dell’anno (stagionalità legata al turismo).

Il regime tributario degli spettacoli e degli intrattenimenti è stato riformato con il Decreto Legislativo 26

febbraio 1999 n. 60, emanato in attuazione della Legge 3 agosto 1998 n. 288.

Dal 1° gennaio 1999 è stata abolita l’imposta sugli spettacoli ed è stata istituita la nuova imposta sugli

intrattenimenti, limitatamente alle attività elencate nella tariffa allegata al D.P.R. 26/10/1972 n. 640, così come

modificato dal citato D. Lgs. n. 60/99.

Oltre ai decreti citati le disposizioni riguardanti la disciplina dell’I.V.A. sono contenute nel D.P.R. 30

dicembre 1999, n. 544.

La C.M. n. 165/E del 7 settembre 2000 contiene chiarimenti in ordine alla riforma della disciplina fiscale delle

attività di intrattenimento e di spettacolo.

In virtù di apposita convenzione è stato affidato anche alla SIAE il servizio di acquisizione e reperimento di

elementi utili all’accertamento ed alla repressione delle violazioni.

La C.M. n. 244/E del 5 dicembre 2000 ha fornito istruzioni e chiarimenti in ordine alle facoltà ed ai poteri

spettanti alla SIAE nello svolgimento di tali compiti.

La disciplina fiscale del settore prevede una diversa imposizione a seconda che si effettui l’attività di

intrattenimento oppure di spettacolo. L’attività di intrattenimento, che si caratterizza per il prevalente aspetto

ludico e di puro divertimento, è assoggettata all’imposta sugli intrattenimenti ed al regime forfettario IVA;

l’attività di spettacolo, che assume anche una connotazione culturale essendo correlata ad una esecuzione di

musica dal vivo, soggiace all’IVA secondo i criteri ordinari.

Ai fini del controllo è essenziale tenere conto delle modalità di ingresso adottate. A questo proposito è

previsto che i vecchi biglietti saranno sostituiti da “titoli di accesso”, il cui contenuto e modalità di emissione

sono state determinate con decreto del Ministro delle Finanze del 13 luglio 2000.

I nuovi titoli di accesso, consegnati a ciascun cliente all’atto del pagamento, dovranno contenere, in

relazione all’attività svolta ed alla fattispecie concreta, una serie di indicazioni, tra cui la natura dell’attività

esercitata, il luogo, l’impianto e la sala dell’evento, la data e gli elementi identificativi dell’evento, il corrispettivo

per l’attività di intrattenimento o di spettacolo, l’eventuale gratuità dell’ingresso o della riduzione di prezzo e le

relative causali, la natura, la qualità e quantità dei beni, dei servizi e delle prestazioni accessorie

obbligatoriamente imposti, con separata indicazione dei relativi corrispettivi.

Aggiornamento: Gennaio 2001

2

Discoteche, sale da ballo, night clubs e simili

92.34.1

Circa le modalità di determinazione dell’IVA e dell’imposta sugli intrattenimenti quando dovuta, nonché i

relativi obblighi contabili e di certificazione dei corrispettivi, la disciplina varia a seconda che si svolga attività di

intrattenimento oppure attività di spettacolo.

1.2 Attività di intrattenimento

Per l’attività di intrattenimento è prevista una dichiarazione di effettuazione di attività (DEA) di cui all’art.19

D.P.R. n. 640/72 come sostituito dall’art.13 del D. Lgs. n. 60/99.

Gli obblighi contabili degli esercenti attività di intrattenimento, soggetti all’omonima imposta e all’I.V.A.

forfetaria ex art. 74, comma 6, del D.P.R. n. 633/72, possono essere così sintetizzati:

certificazione dei corrispettivi relativi alle prestazioni soggette all’imposta ed a quelle accessorie,

complementari o comunque connesse, mediante il rilascio, al momento del pagamento, di un “titolo di

accesso” emesso dai misuratori fiscali conformi al modello approvato dal Ministero delle Finanze o da

biglietterie automatizzate gestite anche da terzi;

obbligo di emettere, alla fine di ciascuna giornata e di ciascun mese, mediante il predetto misuratore

fiscale, un documento riepilogativo recante gli incassi, il numero e la tipologia dei biglietti rilasciati;

obbligo di fatturazione solo per le prestazioni di pubblicità, sponsorizzazione e per le cessioni o concessioni

di diritti radiotelevisivi (art. 1 D.P.R. 30 dicembre 1999, n. 544);

tenuta del registro degli acquisti (art. 25 del D.P.R. n. 633/72) in cui devono essere annotate, in apposita

sezione, le predette fatture per le prestazioni di pubblicità, sponsorizzazione e per la cessione diritti

radiotelevisivi;

versamento dell’I.V.A. mediante delega unificata, (F24) entro il giorno 16 del mese successivo a quello

solare in cui vengono svolte le attività (trattandosi di attività a carattere continuativo);

esonero dagli obblighi di registrazione dei corrispettivi, di liquidazione e di presentazione della

dichiarazione ai fini IVA annuale e periodica.

1.3 Attività di spettacolo

I contribuenti esercenti attività di spettacolo devono rispettare gli adempimenti contabili previsti dal Titolo II

del D.P.R. n. 633/1972, che possono così riassumersi:

certificazione dei corrispettivi mediante rilascio di titoli di accesso emessi da appositi apparecchi misuratori

fiscali o biglietterie automatizzate;

emissione della fattura solo per le prestazioni di pubblicità, di sponsorizzazione e per cessioni o

concessioni di diritti radiotelevisivi;

tenuta del registro di cui all’art. 24 del D.P.R. n. 633/1972, su cui devono essere annotate anche le fatture

emesse;

tenuta del registro degli acquisti di cui all’art. 25 del citato D.P.R. n. 633/72;

tenuta e conservazione delle scritture contabili ai sensi dell’art. 39 del citato D.P.R n. 633/72;

adempimenti di liquidazione, versamento con delega unificata (mod. F24) e delle dichiarazioni periodiche

ed annuali;

obbligo di emettere, alla fine di ciascuna giornata e di ciascun mese, mediante il misuratore fiscale, un

documento riepilogativo degli incassi, del numero e della tipologia dei biglietti rilasciati.

Aggiornamento: Gennaio 2001

3

Discoteche, sale da ballo, night clubs e simili

92.34.1

1.4 Esercizio di entrambe le attività

E’ opportuno precisare che in caso di coesistenza nell’ambito della stessa impresa di attività di

intrattenimento e di spettacolo, entrambe rilevanti ai fini dell’I.V.A., il contribuente deve procedere, ai sensi

dell’art. 36, comma 4, del D.P.R. n. 633/1972 alla distinta liquidazione dell’I.V.A. e quindi determinare

separatamente l’I.V.A. detraibile nei modi ordinari per distinguerla da quella detraibile in maniera forfetaria.

In presenza di acquisti di beni utilizzabili promiscuamente, occorrerà verificare la corretta imputazione degli

stessi a ciascuna attività, tenendo presente che il contribuente potrebbe essere spinto a far risultare una

utilizzazione per l’attività spettacolistica superiore a quella effettiva beneficiando così di una detrazione

ordinaria maggiore di quella spettante senza peraltro che ciò incida negativamente sull’ammontare della

detrazione forfetaria.

Aggiornamento: Gennaio 2001

4

Discoteche, sale da ballo, night clubs e simili

92.34.1

2. ATTIVITÀ PREPARATORIA AL CONTROLLO

2.1 Interrogazioni dell’Anagrafe Tributaria

L’attività di controllo dovrà essere preceduta dalla raccolta dei dati e delle informazioni riguardanti il soggetto

da verificare.

Al riguardo, una prima fonte di notizie può essere acquisita dal sistema informativo dell’Anagrafe Tributaria,

dal quale possono essere tratte le seguenti informazioni:

se trattasi di società:

principali soci;

notizie sui comportamenti dell’organo amministrativo;

redditi dichiarati dalla società e dai soci (categoria e importo);

esistenza di partite I.V.A., anche cessate, intestate ai soci;

elementi indicatori della capacità contributiva dei soci;

se trattasi di persona fisica:

esistenza di partite I.V.A. cessate;

reddito complessivo dichiarato negli ultimi anni;

reddito d’impresa dichiarato negli ultimi anni;

elementi indicatori di capacità contributiva;

per tutte le tipologie di soggetti:

data di inizio dell’attività;

luogo di conservazione delle scritture contabili;

notizie sulle sedi legale ed amministrativa e/o luoghi di esercizio dell’attività;

precedenti fiscali: controlli già effettuati a qualunque titolo, segnalazioni, ecc..

Presso gli Uffici verranno, inoltre, reperiti gli altri elementi di accertamento (modd. 11/bis, ecc.).

L’acquisizione dei suddetti dati consente ai verificatori di:

predisporre l’accesso contemporaneo o in tempi ravvicinati nei diversi luoghi di esercizio dell’attività;

controllare l’esistenza di rapporti commerciali con soci soggetti di imposta aventi analogo codice attività;

dare una prima valutazione complessiva sulla credibilità dei redditi dichiarati dalla società o dall’impresa

rispetto al “minimo vitale”;

acquisire le prime informazioni, da completare con i dati rilevabili presso l’azienda e da riscontrare anche

mediante contraddittorio con la parte, sull’evoluzione storica del fatturato e del reddito dichiarati nonché sui

rapporti finanziari fra società e soci.

2.2 Altre interrogazioni e ricerche preliminari all’accesso

E’ opportuno riscontrare le informazioni acquisite dall’interrogazione all’A.T. con quelle desumibili dalla

banca dati della Camera di Commercio, relativamente a:

tipologia delle attività esercitate dal soggetto;

luogo o luoghi di esercizio dell’attività e di eventuali depositi;

generalità del/i rappresentante/i legale/i della società e dei soci;

situazione giuridica del soggetto: normale attività, soggetto estinto, soggetto in liquidazione/fallito, ecc.;

Aggiornamento: Gennaio 2001

5

Discoteche, sale da ballo, night clubs e simili

92.34.1

eventuale presenza di protesti a carico dell’impresa, sia nella provincia di residenza che nel resto d’Italia,

per valutare lo stato di salute dell’azienda e la prevedibile proficuità dell’azione accertatrice.

Un altro sintomo sullo “stato di salute” dell’esercizio può essere rappresentato dalla “visibilità” pubblicitaria

del soggetto, in quanto il relativo onere normalmente risulta proporzionale alle aspettative di crescita dei ricavi.

Nella fase preparatoria al controllo può risultare utile interrogare le inserzioni pubblicitarie presenti sulle

“Pagine Gialle” o sulle “Pagine Utili”, al fine di acquisire notizie relative all’oggetto caratteristico dell’attività, alla

presenza di sedi decentrate e filiali, ecc..

Un sopralluogo preliminare può rivelarsi utile per conoscere le caratteristiche esterne del locale, soprattutto

con riguardo al numero ed alla dislocazione delle uscite.

L’Ufficio S.I.A.E. territorialmente competente può fornire ulteriori informazioni sulle condizioni di esercizio

dell’attività nei vari periodi, sulle giornate di apertura del locale, sul tipo e sulla rilevanza pubblica degli

intrattenimenti (presenza di riprese sonore o televisive, abbinamenti pubblicitari, ecc.), sugli incassi conseguiti,

sulla capacità ricettiva, sui prezzi di ingresso praticati e sulle violazioni contestate.

Sarà utile acquisire copia di eventuali verbali redatti dal personale S.I.A.E..

2.2.1 - Controllo delle informazioni relative al soggetto presenti in Internet

Al fine di raccogliere maggiori informazioni sul soggetto da sottoporre a controllo sarà utile verificare la sua

presenza in Internet.

Tale presenza potrà manifestarsi in vari modi: dalla semplice “pagina” con poche indicazioni, al “sito”

completo di cataloghi, listini, informazioni tecniche, ecc..

Per la ricerca del soggetto è sempre opportuno partire da un indirizzo specifico del soggetto (dominio) e ci si

potrà avvalere dei cosiddetti “motori di ricerca”.

Il dominio in genere si identifica con la denominazione del contribuente seguita dall’estensione nazionale

(.it) o estera, in caso di registrazione in altro Paese (ad esempio .com).

I motori di ricerca contengono una finestra in cui è possibile digitare una o più parole per avviare una ricerca

sulla rete; il verificatore potrà digitare il nome/denominazione del soggetto e cliccare su “cerca”, ottenendo una

serie di collegamenti (link) e di pagine web contenenti la parola da lui cercata.

La mancata individuazione, della presenza in rete del soggetto, tramite il motore di ricerca potrà dipendere

anche dall’assenza sul sito di ogni riferimento al nome o alla denominazione/ragione sociale cercati.

In questo caso si potrà tentare l'individuazione del soggetto mediante consultazione della banca dati della

Registration Authority del CNR di Pisa, che ha la gestione centralizzata dei domini “.it”; tale database è

consultabile dal sito www.nic.it.

La ricerca sarà effettuata con le diverse modalità consentite (consigliabile quella per nome e testo libero):

inserendo il nome/denominazione del soggetto da individuare, si potrà ottenere il nome di dominio

corrispondente.

Tra le informazioni consultabili vi sono quelle relative al soggetto che ha richiesto la registrazione del nome

di dominio, all’eventuale amministratore ed una breve descrizione dell’attività.

Si segnala, inoltre, che nel sito www.infocamere.it è presente una banca dati, consultabile attraverso i

collegamenti “le imprese italiane su Internet” e “il portale delle imprese”, contenente i nominativi delle aziende

presenti con un proprio spazio sulla rete e il link con cui operare la connessione.

E’ possibile accedere a tali informazioni anche visitando direttamente il sito www.infoimprese.it.

Aggiornamento: Gennaio 2001

6

Discoteche, sale da ballo, night clubs e simili

92.34.1

L’accesso ad Internet può essere utilmente effettuato con i PC portatili S.A.VE.: la comunicazione di servizio

n.13, del 28 marzo 2000 prot.2000/71634, della Direzione Centrale per l’Accertamento e per la

Programmazione - Ufficio Metodologie di Controllo - indirizzata alle Direzioni Regionali delle Entrate, ha fornito

una guida per la configurazione Internet di tali personal computer.

Aggiornamento: Gennaio 2001

7

Discoteche, sale da ballo, night clubs e simili

92.34.1

3. METODOLOGIA DEL CONTROLLO

3.1 L’accesso

L’accesso dovrebbe essere effettuato in orario coincidente con l’apertura del locale e dovrebbe protrarsi per

tutta la durata del trattenimento. Nel corso della verifica è opportuno reiterare gli accessi al locale negli orari di

apertura al pubblico onde poter meglio conoscere la reale ricettività della discoteca e gli incassi introitati.

L’effetto “sorpresa” deve essere opportunamente sfruttato per acquisire dati, elementi e documenti che

potrebbero essere modificati od occultati in un momento successivo.

3.2 Controlli prioritari

I verificatori, dopo aver adempiuto alle formalità di rito, procederanno a:

rilevare il numero dei titoli di accesso rilasciati;

rilevare il numero dei clienti presenti nel locale da confrontare col numero dei titoli di accesso rilasciati;

rilevare tutto il personale che opera nel locale (barman, camerieri, cuochi e addetti alla cucina, presentatori,

disc-jockey, ballerini, addetti alla sicurezza, P.R., ecc.) con l’indicazione dei dati anagrafici, delle mansioni

svolte e delle date di inizio dell’attività;

controllare il parcheggio della discoteca, provvedendo al conteggio delle automobili, delle moto e motorini

in sosta, da confrontare con il numero delle presenze e dei titoli di accesso rilasciati per l’ingresso al locale

nonché, con il numero dei documenti fiscali rilasciati per il servizio di parcheggio. A questo proposito si

evidenzia che non sempre l'area di parcheggio a servizio della discoteca è sufficiente ad accogliere tutte le

auto che, sovente, vengono parcheggiate anche a qualche centinaio di metri di distanza dal locale;

contare i capi depositati in guardaroba, da confrontare con il numero complessivo di titoli di accesso

rilasciati;

reperire ed acquisire agli atti della verifica eventuale documentazione extracontabile, che può avere

rilevanza ai fini del controllo (agende, appunti, corrispondenza, brogliacci, ecc.);

inventariare i prodotti utilizzati per il bar e/o per il ristorante ed acquisire i relativi listini dei prezzi. I verificatori

si assicureranno che tutte le movimentazioni di merce siano segnalate, almeno fino al termine delle

operazioni di rilevazione giacenze;

rilevare gli impianti e le attrezzature utilizzate per l’esercizio dell’attività (impianti di diffusione audio e

impianti luci, ecc.);

analizzare la quantità e la composizione delle attrezzature informatiche presenti (ad esempio Personal

Computer, reti locali, particolari periferiche, ecc.).

In piccoli esercizi la presenza di apparati informatici sopra dimensionati rispetto all’attività va giustificata dal

contribuente. Particolare attenzione va posta sulla effettiva disponibilità nella sede di tutta l’attrezzatura

informatica presente in inventario: la mancanza di PC, soprattutto portatili e/o di particolari periferiche, quali

lettori di memoria di massa o stampanti può essere indizio dell’esistenza in altri luoghi di archivi

extracontabili o della gestione della contabilità parallela;

acquisire i "floppy disk" e gli altri supporti magnetici rinvenuti. La lettura di detti supporti magnetici potrà

consentire la rilevazione di clienti, fornitori, incassi e pagamenti non presenti in contabilità. Debita

Aggiornamento: Gennaio 2001

8

Discoteche, sale da ballo, night clubs e simili

92.34.1

attenzione va riservata ai dati registrati nell'hard disk del personal computer, utilizzato dal titolare

dell'impresa o da soggetti aventi particolari responsabilità gestionali.

Si rammenta che se il contribuente non consente l’utilizzazione dei propri impianti tramite personale

proprio, i funzionari che procedono all’accesso, ai sensi dell’art. 52, comma 9, del D.P.R. n. 633/72, hanno

facoltà di provvedere con propri mezzi alla lettura ed all’elaborazione dei supporti magnetici (dischetti, CD

ROM, ecc.) fuori dai locali.

Con la larga diffusione delle nuove tecnologie è sempre più frequente lo scambio di dati ed informazioni

tramite posta elettronica (E-mail). Tali informazioni desunte dalla casella di posta elettronica dell’azienda

possono avere rilevanza ai fini del controllo. A questo proposito si fa presente che i messaggi già “aperti”,

come per la normale corrispondenza commerciale, sono direttamente acquisibili mentre quelli non ancora

letti sono da trattare secondo quanto previsto dall’art.52, comma 3, del D.P.R. n. 633/72 (si evidenzia che in

molti programmi di gestione della posta elettronica i messaggi aperti sono contraddistinti da una icona

raffigurante una busta aperta mentre quelli non ancora letti da un titolo in grassetto);

controllare l’esistenza di un eventuale sito Internet non rilevato durante la fase preparatoria al controllo del

contribuente, attraverso l’esame della documentazione reperita;

controllare la cassa del bar, del ristorante, del guardaroba e del parcheggio, per verificare se i valori

rinvenuti (denaro, assegni, ricevute, carte di credito) trovano riscontro con gli incassi complessivi e parziali

registrati;

individuare le ultime operazioni effettuate, ed in particolare gli ultimi documenti fiscali emessi;

richiedere alla parte, con contestuale verbalizzazione delle dichiarazioni rese, notizie relative:

agli orari di apertura al pubblico ed ai giorni di chiusura settimanale;

alla gestione della cassa, al fine di appurare la frequenza e l’entità dei prelievi da parte del titolare, la

data, l’importo e la causale dell’ultimo prelevamento;

alle fatture da ricevere;

accertarsi che il contribuente sia in possesso di tutte le scritture contabili obbligatorie, verificandone la

regolarità ed il tempestivo aggiornamento;

acquisire, per le attività di intrattenimento, a dichiarazione di effettuazione di attività (D.E.A.) di cui all’art. 19

del D.P.R. n. 640/1972, come sostituito dall’art. 13 del D.lgs.vo n. 60/1999, dalla quale risultano, la tipologia

dell’intrattenimento, i prezzi praticati ed ogni altro elemento utile ad individuare gli elementi essenziali

dell’attività;

piantonare la cassa del bar interno, per rilevare dati di riferimento utili per altri giorni di apertura del locale.

Tali informazioni andranno confrontate con quanto rilevabile da piantonamenti effettuati in giorni

successivi.

3.3 Controllo del volume d’affari

3.3.1 - Tipologie di evasione

L'evasione di questa particolare attività si concentra essenzialmente, oltre che nella mancata emissione dei

titoli di accesso, nella mancata contabilizzazione dei corrispettivi scaturenti dai servizi accessori offerti, con

particolare riguardo alle consumazioni e alle somministrazioni di alimenti.

Aggiornamento: Gennaio 2001

9

Discoteche, sale da ballo, night clubs e simili

92.34.1

Si ricorda in proposito che se la prima consumazione può risultare compresa nel titolo di accesso, per quelle

successive deve essere emesso un ulteriore certificazione fiscale, indicante la quantità e qualità dei beni

venduti o dei servizi prestati.

Il controllo dei corrispettivi del bar e del ristorante dovrebbe essere effettuato secondo la metodologia

specifica del settore. Nella fattispecie tuttavia la verifica del numero delle somministrazioni è resa

particolarmente difficile dalla frequente inattendibilità del dato relativo agli acquisti: il sistema di forfetizzazione

della detrazione di cui al comma 6 dell’art. 74 del D.P.R. n. 633/1972, per le attività di intrattenimento, potrebbe

incoraggiare la tendenza a non contabilizzare le fatture di acquisto o indurre il contribuente ad approvvigionarsi

presso supermercati e/o rivenditori al dettaglio.

Attraverso l’inventario del magazzino si potrà comunque riscontrare se tutte le giacenze sono coperte da

fatture di acquisto e, in caso di divergenza, valutare l’attendibilità delle scritture contabili.

Per tutto quanto sopra esposto i consumi risultanti dalla contabilità potrebbero essere sottostimati e risultare

quindi inidonei a costituire la base di una ricostruzione indiretta del giro d'affari.

La stessa considerazione può essere estesa ai costi di mano d’opera registrati ai fini fiscali e previdenziali,

giacché troppo spesso il personale è retribuito “in nero”.

3.3.2 - Ricostruzione del volume d’affari

Il controllo dei ricavi muoverà dai dati e dalle notizie acquisiti nel corso delle operazioni di verifica, sia di

carattere contabile che extracontabile.

Il numero delle presenze risultante dai riepiloghi giornalieri e mensili nonchè dai titoli di accesso emessi,

seppure suscettibile di rettifica, può essere considerato un punto di partenza per il controllo, tenuto conto anche

della vigilanza esercitata dalla S.I.A.E..

Tale dato va posto a confronto:

col totale delle somministrazioni del bar, desumibile dal numero degli scontrini rilasciati e tenendo conto

che la prima consumazione può essere compresa nel prezzo d’ingresso: tale circostanza potrà essere

verificata analizzando il contenuto dei titoli di accesso. Il rapporto non dovrebbe essere troppo diverso da

quello riscontrato nella serata sottoposta a controllo. Anche il numero degli addetti al bar può essere

indicativo del totale delle consumazioni;

col numero delle prestazioni rese dal servizio guardaroba e dal parcheggio.

In altri termini, i suddetti rapporti dovrebbero avere un carattere di stabilità e non presentare irragionevoli

differenze con quelli riscontrati all’atto dell’acccesso. Inoltre, il confronto tra il numero delle prestazioni relative

alle varie tipologie di servizi resi, effettuato per singoli periodi, consente di verificare la coerenza dei dati e la loro

reciproca affidabilità.

Un confronto tra i prezzi indicati sugli scontrini e i prezzi medi rilevati direttamente dal listino può essere utile

per scoprire eventuali tendenze alla sottocontabilizzazione dei corrispettivi. Si pensi, ad esempio, alla

mancanza di scontrini superiori a un determinato ammontare qualora il bar disponga di bottiglie di champagne

o altre bevande costose (soprattutto in caso di effettuazione del servizio al tavolo).

Un altro procedimento di controllo è legato alla distribuzione dei ricavi nel corso dell’anno, al fine di

verificarne l’attendibilità relativamente a singoli periodi considerati. Potrebbero così rilevarsi, al di fuori di attività

stagionale, inspiegabili picchi di attività ovvero “tempi morti” che sono indice di una ricostruzione a posteriori

della contabilità.

Aggiornamento: Gennaio 2001

10

Discoteche, sale da ballo, night clubs e simili

92.34.1

La valutazione della congruità dei corrispettivi contabilizzati e l’eventuale ricostruzione del giro d’affari può

aver maggiore valenza probatoria, se operata con riferimento ai ricavi relativi ad ogni singola tipologia di

servizio prestato.

In linea di massima i corrispettivi di una discoteca derivano:

- dalla vendita di titoli d’ingresso;

- dalle consumazioni al bar e al ristorante;

- dal parcheggio (a gestione diretta);

- dal guardaroba;

- dal telefono;

- dalla prenotazione ai tavoli.

3.3.3 - Ricavi da vendita dei titoli di ingresso

Tale esame può apparire superfluo e scontato, giacché le presenze sono di solito verificate dal personale

S.I.A.E. e dovrebbero coincidere con i dati dei documenti riepilogativi emessi dagli apparecchi misuratori fiscali.

I modi di evasione sono tuttavia tantissimi. Si va dal rilascio di biglietti ridotti anziché interi, alla mancata

contabilizzazione dei corrispettivi corrisposti per gruppi di persone, direttamente o attraverso promotori che

prenotano il locale per feste di compleanno, serate aziendali, ecc., con relativo rilascio di biglietti omaggio.

L’anomala incidenza dei biglietti omaggio (disciplinati dall’art. 26 del D.P.R. 640/72) sul totale degli ingressi,

può essere sintomatica della mancata annotazione dei corrispettivi.

3.3.4 - Ricavi da bar e da ristorante

Il controllo va effettuato con la metodologia prevista per il settore specifico e sulla base di quanto emerso dal

piantonamento effettuato nel corso degli accessi.

Fondamentale a questo fine è la ricostruzione del numero delle consumazioni vendute e dei pasti serviti,

determinabile sulla base dei consumi risultanti dal controllo di magazzino e dagli acquisti effettuati. Per il

dosaggio delle varie somministrazioni ci si può riferire a studi tecnici del settore, operando anche in

contraddittorio con il contribuente.

Occorre tener conto di alcune peculiarità dei bar interni alle discoteche: il dosaggio è solitamente un po' più

abbondante di quello usuale; talune bevande preparate possono rimanere invendute (the freddo, cocktails),

ovvero utilizzate in aggiunta ad altre, ecc..

Una consistenza di cassa, rilevata all’atto dell’accesso, superiore al totale degli importi registrati può essere

considerata indizio di omessa contabilizzazione dei corrispettivi. Il denaro giacente deve essere confrontato

con gli scontrini emessi nella serata fino al momento del controllo. Piccole differenze possono essere

giustificate da esigenze di funzionamento della cassa che richiedono, solitamente, una giacenza minima (per

dare “il resto”, per esigenze improvvise, ecc.).

3.3.5 - Ricavi da parcheggio

L’esame incrociato tra presenze nella discoteca e documenti fiscali emessi per il parcheggio, servirà a

stabilire l’attendibilità dei ricavi contabilizzati per tale servizio.

Determinanti a tal fine saranno la capienza del parcheggio e l’ubicazione della discoteca (si dovrà tenere

conto anche delle macchine parcheggiate dal personale e della possibilità di parcheggiare altrove). Tali

elementi saranno tenuti in considerazione anche per verificare l’attendibilità del canone d’affitto, nel caso che

l’area di parcheggio di proprietà del titolare della discoteca sia stata locata ad altro soggetto.

Aggiornamento: Gennaio 2001

11

Discoteche, sale da ballo, night clubs e simili

92.34.1

3.3.6 - Ricavi da guardaroba

Nel periodo invernale e per locali di un certo prestigio, è presumibile ipotizzare l’uguaglianza tra il numero

dei biglietti d’ingresso ceduti e la quantità di prestazioni eseguite.

Per discoteche meno importanti sarà bene tener conto di una piccola percentuale di clienti che preferisce

non utilizzare il guardaroba, sempre che la direzione del locale lo consenta.

Nel periodo estivo il servizio sarà ovviamente limitato e rivolto prevalentemente al pubblico femminile, per la

custodia delle borse.

3.3.7 - Altri ricavi

Videogiochi - distributori automatici: stabilire la congruità in relazione alle presenze.

Affitto locale per feste private: controllare tale ipotesi presso gli uffici S.I.A.E. e, in caso affermativo,

verificare la contabilizzazione di tali ricavi e la congruità degli stessi.

Vendita sigarette: rilevare l’eventuale svolgimento del servizio. Si fa presente la possibilità che la vendita

avvenga con maggiorazioni di prezzo rispetto al valore normale.

3.4 Altri indizi e riscontri

Le discoteche, specialmente quelle di grandi dimensioni, richiedono rilevanti investimenti in termini di

allestimento, di modifiche continue delle caratteristiche del locale per seguire la moda, ecc..

E' quindi particolarmente utile studiare le forme di finanziamento delle suddette opere.

Un’evidente sproporzione tra i mezzi propri dell'impresa e gli affidamenti bancari, dovrebbe far sorgere

l'interrogativo sulle garanzie offerte per ottenerli. Tali garanzie solitamente consistono in depositi in danaro o in

titoli a latere di quelli ufficiali, o in altre attività finanziarie o reali che potrebbero avere tratto origine proprio da

ricavi non contabilizzati. In questi casi l’indagine bancaria può essere di grande ausilio.

Il capitale investito nell’impresa, il valore dell’esercizio ed il fitto ricavabile dalla sua locazione, possono

essere utilizzati per riscontrare l’attendibilità di quanto dichiarato ovvero la congruità minima di quanto

accertato.

Si può, infatti, porre a confronto il reddito dell’impresa con quello conseguibile da un impiego alternativo,

privo di rischio, del capitale ricavabile dalla vendita dell’esercizio, cui va sommata la retribuzione figurativa del

titolare e dei soci eventualmente impegnati nell’attività.

Si può, altresì, raffrontare il reddito dichiarato con quello derivante dall’affitto dell’azienda sommato alla

retribuzione figurativa del titolare.

Differenze contrarie ad ogni logica economica e perduranti nel tempo, dovrebbero rafforzare il giudizio di

inattendibilità sostanziale delle risultanze contabili, ovvero meglio convalidare la ricostruzione dei ricavi operata

con gli elementi ed i controlli descritti nei precedenti paragrafi.

Altri elementi indiziari possono essere costituiti da manifestazioni di capacità contributiva (possesso di auto,

di imbarcazioni, acquisti di immobili, ecc.) particolarmente stridenti con l’ammontare del reddito dichiarato.

In tal caso, soprattutto qualora non sia stato possibile addivenire ad una soddisfacente ricostruzione del

volume d’affari, si potrà procedere, sia pure ai soli fini dell’imposizione diretta, all’accertamento sintetico del

reddito complessivo secondo la procedura di cui all’art. 38, comma 4, del D.P.R. n. 600/73, nei confronti del

titolare dell’impresa e/o dei soci.

Aggiornamento: Gennaio 2001

12

Discoteche, sale da ballo, night clubs e simili

92.34.1

3.4 Le indagini bancarie

Gli accertamenti bancari costituiscono uno strumento molto incisivo per l’esame della posizione fiscale del

contribuente, in particolare delle persone fisiche, delle associazioni tra professionisti, delle società di persone e

delle società di capitale a ristretta base azionaria.

Il loro impiego comporta tuttavia un notevole assorbimento di capacità operativa e deve quindi rispondere a

principi di economicità e di prevedibile proficuità dell’azione di controllo.

L’indagine bancaria è certamente consigliabile in presenza di gravi indizi di evasione, ovvero qualora

permanga un significativo divario tra il volume d’affari ed i redditi accertati con la metodologia in precedenza

descritta e quanto fondatamente attribuibile al contribuente sulla base delle condizioni di esercizio dell’attività,

della sua potenziale capacità reddituale, della consistenza del suo patrimonio ovvero di altri elementi di

valutazione.

Peraltro, la legge 28 dicembre 1995, n. 549 consente di graduare l’indagine in relazione sia all’entità degli

indizi di evasione riscontrati che alle esigenze di progressivo approfondimento del controllo eventualmente

scaturite dall’analisi degli elementi acquisiti nel corso della verifica.

Sono quindi delineabili diversificati percorsi d’indagine, che potranno essere seguiti anche in via alternativa.

3.4.1 - Richiesta al contribuente degli estremi identificativi dei conti

(artt. 32, 1° comma n. 6-bis del D.P.R. 600/73 e 51, 2° comma n. 6-bis del D.P.R. n. 633/72)

In tal caso viene richiesta alla parte, previa autorizzazione del Direttore Regionale delle Entrate, la

dichiarazione della natura, del numero e degli estremi identificativi dei rapporti intrattenuti con aziende di

credito, con l’amministrazione postale, con società fiduciarie ed ogni altro intermediario finanziario.

Di conseguenza agli operatori finanziari segnalati dovrà essere richiesta la copia dei conti denunziati dal

contribuente e l’indicazione di tutti gli altri eventuali rapporti con lui intrattenuti.

3.4.2 - Richiesta della copia dei conti agli istituti di credito e finanziari

(artt. 32, 1° comma n. 7 del D.P.R. n. 600/73 e 51, 2° comma n. 7 del D.P.R. n. 633/72)

Indipendentemente dall’esercizio della facoltà di cui al punto precedente, i verificatori possono richiedere,

sempre previa autorizzazione del Direttore Regionale delle Entrate, la copia dei conti direttamente agli istituti di

credito ed agli intermediari finanziari.

Tale modalità d’indagine appare particolarmente opportuna quando siano stati frapposti ostacoli all’azione

dei verificatori o dell’ufficio, ovvero quando le violazioni e le omissioni e le false indicazioni contabili siano così

gravi e i dati a disposizione così scarsi, da rendere difficile la ricostruzione degli imponibili fiscali.

Le indagini dovranno comunque essere condotte secondo selezionate opzioni investigative che restringano

la forbice costi-benefici dell’azione di accertamento (banche che hanno sportelli nella città ove operano il

contribuente e i suoi familiari più stretti, nelle province contigue, nel luogo di nascita, nella località ove possiede

residenze secondarie o comunque dove si supponga l’esistenza di conti).

L’indagine può coinvolgere anche altri soggetti (familiari e non) motivatamente sospettati di essere

intestatari di comodo di conti riferibili al contribuente o di cui il medesimo abbia la disponibilità.

Aggiornamento: Gennaio 2001

13

Discoteche, sale da ballo, night clubs e simili

92.34.1

CHECK LIST

Aggiornamento: Gennaio 2001

14