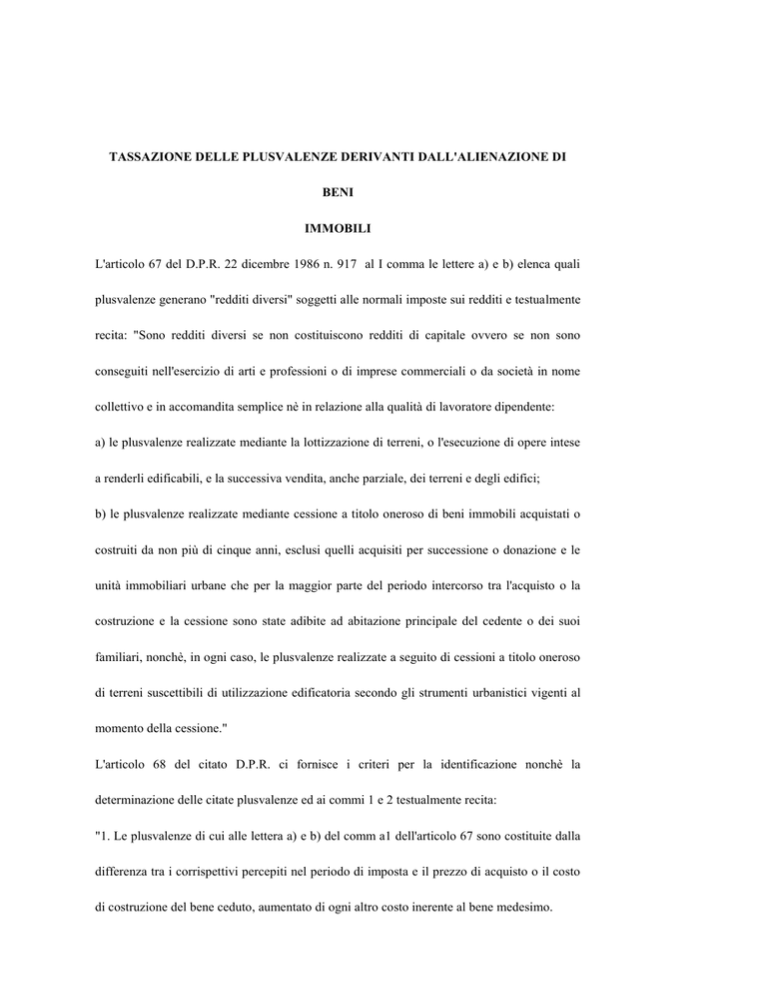

TASSAZIONE DELLE PLUSVALENZE DERIVANTI DALL'ALIENAZIONE DI

BENI

IMMOBILI

L'articolo 67 del D.P.R. 22 dicembre 1986 n. 917 al I comma le lettere a) e b) elenca quali

plusvalenze generano "redditi diversi" soggetti alle normali imposte sui redditi e testualmente

recita: "Sono redditi diversi se non costituiscono redditi di capitale ovvero se non sono

conseguiti nell'esercizio di arti e professioni o di imprese commerciali o da società in nome

collettivo e in accomandita semplice nè in relazione alla qualità di lavoratore dipendente:

a) le plusvalenze realizzate mediante la lottizzazione di terreni, o l'esecuzione di opere intese

a renderli edificabili, e la successiva vendita, anche parziale, dei terreni e degli edifici;

b) le plusvalenze realizzate mediante cessione a titolo oneroso di beni immobili acquistati o

costruiti da non più di cinque anni, esclusi quelli acquisiti per successione o donazione e le

unità immobiliari urbane che per la maggior parte del periodo intercorso tra l'acquisto o la

costruzione e la cessione sono state adibite ad abitazione principale del cedente o dei suoi

familiari, nonchè, in ogni caso, le plusvalenze realizzate a seguito di cessioni a titolo oneroso

di terreni suscettibili di utilizzazione edificatoria secondo gli strumenti urbanistici vigenti al

momento della cessione."

L'articolo 68 del citato D.P.R. ci fornisce i criteri per la identificazione nonchè la

determinazione delle citate plusvalenze ed ai commi 1 e 2 testualmente recita:

"1. Le plusvalenze di cui alle lettera a) e b) del comm a1 dell'articolo 67 sono costituite dalla

differenza tra i corrispettivi percepiti nel periodo di imposta e il prezzo di acquisto o il costo

di costruzione del bene ceduto, aumentato di ogni altro costo inerente al bene medesimo.

2. Per i terreni di cui alla lettera a) comma 1 dell'articolo 67 acquistati oltre cinque anni prima

dell'inizio della lottizzazione o delle opere si assume come prezzo di acquisto il valore

normale nel quinto anno anteriore. Il costo dei terreni stessi acquisiti gratuitamente e quello

dei fabbricati costruiti su terreni acquisiti gratuitamente sono determinati tenendo conto del

valore normale del terreno alla data di inizio della lottizzazione o delle opere ovvero a quello

di inizio della costruzione. Il costo dei terreni suscettibile d' utilizzazione edificatoria di cui

alla lettera b) del comma 1 dell'articolo 67 è costituito dal prezzo di acquisto aumentato di

ogni altro costo inerente, rivalutato in base alla variazione dell'indice dei prezzi al consumo

per le famiglie di operai e impiegati nonchè dell'imposta comunale sull'incremento di valore

degli immobili. Per i terreni acquistati per effetto di successione o donazione si assume come

prezzo di acquisto il valore dichiarato nelle relative denunce ed atti registrati, od in seguito

definito e liquidato, aumentato di ogni altro costo successivo inerente, nonchè dell'imposta

comunale sull'incremento di valore degli immobili e di successione."

Il principio generale che si desume dagli articoli di cui sopra è quello della tassazione delle

plusvalenze derivanti dalla vendita di fabbricati o porzioni di fabbricati nonchè di terreni

agricoli nei cinque anni dal loro acquisto mentre per i terreni edificatori sono sempre soggette

a tassazione assumendosi quale valore iniziale quello normale al quinquennio anteriore

all'atto del trasferimento. Fanno eccezione le alienazioni di fabbricati acquistati per

successione o donazione e le unità immobiliari urbane adibite ad abitazione principale del

cedente o dei suoi familiari, nonchè i terreni agricoli ricevuti per successione o donazione.

Per quanto concerne la definizione di abitazione principale ci sovviene il D.L. 23 gennaio

1993 n. 16 il quale all'articolo 1 I comma ultima parte espressamente recita: "Per unità

immobiliare direttamente adibita ad abitazione principale deve intendersi quella nella quale il

contribuente che la possiede a titolo di proprietà, usufrutto o altro diritto reale, e i suoi

familiari dimorano abitualmente".

Ai sensi dei comma 1 e 2 dell'articolo 68 del D.P.R. 22 dicembre 1986 n. 917 la plusvalenza

di cui alle lettere a) e b) del comma 1 dell'articolo 67 del citato D.P.R. è costituita dalla

differenza tra:

- corrispettivo incassato;

- costo di acquisizione o costo di costruzione aumentato dei costi inerenti deducibili

appositamente documentati per cui avremo la seguente casistica:

Cessione di fabbricati

Costo di acquisizione:

In caso di fabbricato acquistato il costo è dato dal prezzo sostenuto per l'acquisto.

In caso di fabbricato costruito il costo è dato da tutti gli oneri per la costruzione.

Spese inerenti:

In caso di fabbricato acquistato il prezzo va aumentato di tutte le spese inerenti quali gli oneri

fiscali (imposta di registro, ipotecaria e catastale) e le spese notarili.

In caso di fabbricato costruito alle spese di costruzione vanno poi aggiunte le spese inerenti

(demolizione costruzioni esistenti, oneri tributari ecc..)

TASSAZIONE: La plusvalenza realizzata è tassata con le regole ordinarie, cioè concorre in

sede di dichiarazione, con gli altri eventuali redditi del soggetto, alla determinazione

dell'imponibile.

Cessione di terreni non edificabili

Costo di acquisto e spese inerenti:

Il prezzo sostenuto per l'acquisto del terreno e tutte le spese inerenti quali gli oneri fiscali

(imposta di registro, ipotecaria e catastale) e le spese notarili.

Per i terreni posseduti al 1° gennaio 2002 o al 1° luglio 2003, rivalutati in base ad apposita

perizia giurata di stima (previo pagamento dell'imposta sostitutiva) si considera il valore di

perizia.

TASSAZIONE: La plusvalenza realizzata è tassata con le regole ordinarie, cioè concorre in

sede di dichiarazione, con gli altri eventuali redditi del soggetto, alla determinazione

dell'imponibile.

Cessione di terreni oggetto di lottizzazione

Costo di acquisto:

- acquisto a titolo oneroso effettuato entro i cinque anni precedenti la lottizzazione: prezzo

di acquisto del terreno;

- acquisto a titolo oneroso effettuato oltre i cinque anni precedenti la lottizzazione: valore

normale dello stesso nel quinto anno anteriore all'inizio della lottizzazione o della costruzione

dell'edificio;

- acquisto a titolo gratuito: valore normale dello stesso alla data di inizio della lottizzazione,

ovvero della costruzione del relativo fabbricato;

Per i terreni posseduto al 1° gennaio 2002 o al 1° luglio 2003, rivalutati in base ad apposita

perizia giurata di stima (previo pagamento dell'imposta sostitutiva) si considera il valore di

perizia.

Spese inerenti:

Il costo di acquisto va aumentato di tutte le spese sostenute quali gli oneri fiscali (imposta di

registro, ipotecaria e catastale) e le spese notarili e poi aggiunte le spese inerenti (demolizione

costruzioni esistenti, oneri tributari ecc..). Dal corrispettivo in caso di cessione dei fabbricati

realizzati sul terreno si detraggono tutti i costi di costruzione.

TASSAZIONE: La plusvalenza realizzata è tassata con le regole ordinarie, cioè concorre in

sede di dichiarazione, con gli altri eventuali redditi del soggetto, alla determinazione

dell'imponibile.

Cessione di aree edificabili

Costo di acquisto e spese inerenti:

- acquisto a titolo oneroso: si considera la somma del costo di acquisto e delle spese inerenti

(spese notarili, imposte di registro, ipotecaria e catastale, eventuali oneri di urbanizzazione),

rivalutata in base alla variazione ISTAT dei prezzi al consumo;

- acquisiti a titolo gratuito (donazioni e successioni): il costo d'acquisto è pari al valore

dichiarato nelle relative denuncie aumentato delle spese inerenti (spese notarili, imposte di

registro, ipotecaria e catastale, eventuali oneri di urbanizzazione) (e per le successioni e

donazioni anteriori al

ottobre 2001, anche delle relative imposte). Anche in tale caso il

valore così determinato deve essere rivalutato in base alla variazione dell' indice ISTAT.

- acquisiti a seguito di assegnazione per lo scioglimento agevolato delle società non

operative: il valore iniziale è pari a quello iscritto nell'ultimo bilancio della società sciolta:

- acquisti per usucapione: il valore iniziale è dato dal valore venale del bene alla data in cui

è passata in giudicato la sentenza dichiarativa dell'usucapione.

Per i terreni posseduti al 1° gennaio 2002 o al 1° luglio 2003, rivalutati in base ad apposita

perizia giurata di stima (previo pagamento dell'imposta sostitutiva) si considera il valore di

perizia.

Precisazioni: la perizia di rivalutazione dei terreni posseduti al 1° luglio 2003 può essere

presentata entro il 30 settembre 2004. Entro la stessa data può essere effettuato il pagamento

dell'imposta sostitutiva pari al 4% del valore di perizia. Quest'ultimo può essere versato in un

massimo di tre rate annuali a partire dal 30 settembre 2004. Sulla seconda e terza rata sono

dovuti gli interessi del 3% annuo;

il contribuente deve conservare ed esibire a richiesta dell'amministrazione finanziaria: la

perizia, i dati identificativi dell'estensore, il codice fiscale del titolare del bene periziato e le

ricevute di versamento dell'imposta. Il costo della perizia è portato in aumento del valore di

acquisto del terreno nella misura in cui è stato effettivamente sostenuto ed è rimasto a carico

del titolare del bene periziato.

TASSAZIONE: Le plusvalenze in oggetto sono soggette alla tassazione separata, il

contribuente può però optare in sede di dichiarazione dei redditi, per la tassazione ordinaria.