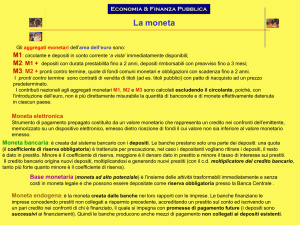

Economia degli intermediari

finanziari

Mercato monetario

Il mercato finanziario: segmentazione

Mercati Monetari

Mercati dei Capitali

Definizione: Mercati sui quali si realizza l’emissione e la

negoziazione di titoli di debito degli strumenti finanziari a breve

scadenza (durata pari o inferiore ai 12 mesi)

Essi non hanno una sede specifica; le transazioni vengono

effettuate per telefono, per via telematica, i generale, via

computer; per questo molti sono definiti Over-The Counter,

Strumenti negoziati: strumenti con durata<=12 mesi (BOT,

PcT, depositi interbancari, CD negoziabili

Fluttuazioni dei prezzi contenute;

Rischi di tasso di interesse

Definizione: Mercati sui quali si realizza l’emissione e la

negoziazione di titoli di capitale (azioni) e di debito

(obbligazioni) a medio/lungo termine (durata superiore ai 12

mesi)

Strumenti negoziati: strumenti con durata>12 mesi;

Fluttuazioni dei prezzi contenute;

Rischi di tasso di interesse, di credito e di mercato

Strumenti di mercato monetario

• BOT - obbligazioni a breve termine (3, 6, 12 mesi) emesse

dal governo italiano

• Depositi interbancari - fondi a breve termine oggetto di

prestiti fra istituzioni bancarie e finanziarie

• Pronti contro termine - strumenti finanziari

rappresentativi di un accordo con il quale un operatore si

impegna a vendere una determinata quantità di titoli a un

altro operatore, con la promessa di riacquistarli a un

prezzo e a una data futura prestabiliti

• Cambiali finanziarie - pagherò cambiari a breve termine,

non garantiti, emessi dalle imprese per ottenere

finanziamenti a breve scadenza

• Certificati di deposito - depositi a tempo emessi dalle

banche, con tasso di interesse e scadenza predeterminati

• Accettazioni bancarie - cambiali–tratte pagabili a un venditore di beni,

il cui pagamento è garantito da una banca

I Buoni Ordinari del Tesoro

• Sono obbligazioni zero coupon a breve

termine emesse dal Governo italiano per

coprire i disavanzi di cassa e per

rifinanziare il debito in scadenza

• La scadenza originaria è espressa in

giorni ed è pari a 3, 6 e 12 mesi

• Il taglio minimo di emissione è di € 1 000

o multipli

• Sono considerati titoli risk-free

Il mercato secondario dei BOT

La negoziazione dei BOT successiva

al collocamento avviene su due

principali mercati:

– MOT per gli scambi al dettaglio,

gestito da Borsa Italiana SpA

– MTS per gli scambi all’ingrosso,

gestito da MTS SpA

Transazione all’ingrosso sul mercato

secondario

Banca A vende 10

milioni di € di BOT

Banca B acquista 10

milioni di € di BOT

transazione tramite

Express II

transazione tramite

Express II

Monte Titoli

Trasferisce 10 milioni di € di BOT da Banca A a Banca

B. La transazione viene registrata nel sistema di Monte

Titoli.

Transazione al dettaglio sul mercato

secondario

CLIENTE

Ordina alla propria banca

di acquistare 1.000 € di

BOT

accredito titoli

addebito contante

ordine di acquisto

BANCA

Esegue l’ordine del

cliente direttamente sul

MOT

BANCA

Accredita il deposito titoli

del cliente e

contestualmente addebita

il conto corrente

ordine eseguito

ordine di acquisto

MOT

Il rendimento dei BOT

Il rendimento viene calcolato come:

PR P0 360

iBOT

P0

gg

dove:

iBOT = rendimento annualizzato

PR = prezzo (valore nominale) di rimborso corrisposto

al possessore

P0 = prezzo di acquisto

gg = numero di giorni alla scadenza

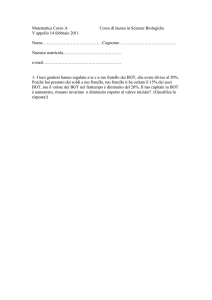

Calcolo del rendimento dei BOT

Supponiamo di acquistare un BOT a 182

giorni al prezzo di 98,50 (valore nominale

100). Il rendimento del titolo sarà:

100 98,5 360

iBOT

3,01%

98,5

182

Calcolo del prezzo di un BOT a

partire dalla sua quotazione

gg

P0 PR i BOT

PR

360

Esempio: il rendimento richiesto (o a sconto) del BOT con

scadenza il 31 Agosto 2004, è 1,96%. Il prezzo per questo

BOT si calcola come:

186

P0 100 0,0196

100 98,994

360

I depositi interbancari

• Sono prestiti a brevissimo e breve termine

fra intermediari finanziari

• I depositi interbancari sono prestiti in cui

gli interessi sono pagati una sola volta,

alla scadenza

• I tassi di interesse quotati sui depositi

interbancari (idi) sono calcolati sulla base di un

anno di 360 giorni (anno commerciale)

Il mercato E-mid

• Il mercato dei depositi interbancari è un

mercato molto liquido ed è una

importante fonte di risorse per le banche

• Gli operatori (grandi intermediari

internazionali) che presentano un

eccesso di riserve liquide impegnano tali

risorse prestandole agli operatori che

invece necessitano, temporaneamente, di

liquidità

I Pronti Contro Termine

• Accordo con cui un soggetto si impegna a

vendere una determinata quantità di titoli a un

altro soggetto, con la promessa di riacquistarli

a un prezzo e a una data futura prestabiliti

• Si tratta di un prestito di depositi interbancari

con garanzia (collateral) rappresentata da

titoli

• Un’operazione di pronti contro termine inversa

consiste nell’impegno di un soggetto ad

acquistare una determinata quantità di titoli

da un altro soggetto, con la promessa di

rivenderglieli a una data futura prestabilità.

Il meccanismo di negoziazione dei

pronti contro termine

• Sono effettuate direttamente fra le due parti, o

con l’aiuto di intermediari specializzati

• L’acquirente accetta di acquistare BOT

dal venditore con il patto che quest’ultimo

riacquisterà i titoli entro un periodo

prestabilito

• Alla scadenza le transazioni risultano

invertite

Il rendimento dei pronti contro

termine

Il rendimento dei pronti contro termine è calcolato come

differenza percentuale annualizzata fra il prezzo di

vendita iniziale del titolo e il prezzo di (ri)acquisto

concordato da contratto (il prezzo di vendita più gli

interessi pagati sull’operazione di pronti contro termine),

utilizzando l’anno commerciale.

iPT

PR P0 360

P0

gg

La cambiale finanziaria

• Pagherò cambiario a breve termine non garantito

mediante il quale le imprese ottengono

finanziamenti a breve termine, spesso per far

fronte alle necessità di capitale circolante

• Deve avere una durata compresa tra i 3 e i 12

mesi ed il taglio minimo di ciascun certificato non

può essere inferiore a 51.645,69 €.

• In genere gli investitori mantengono le cambiali

finanziarie fino a scadenza; per questo motivo

non esiste un mercato secondario attivo

Il rendimento delle cambiali

finanziarie

• Le cambiali finanziarie sono collocate a

sconto di conseguenza il rendimento a

scadenza è calcolato come:

PR P0 360

i cf

P0

gg

I certificati di deposito

• Titoli nominativi o al portatore, a tasso fisso

o variabile, rappresentativi di depositi,

presso una banca, a scadenza vincolata

– A breve termine: la scadenza varia dai 3 ai 18

mesi

– A medio termine: la scadenza varia dai 18 ai

60 mesi

La negoziazione dei certificati di

deposito

Sono emessi dalle banche mediante un

meccanismo detto “a rubinetto”, ossia la

banca emette questo tipo di titoli su

richiesta della clientela calcolando di

volta in volta, in base alle condizioni di

mercati, il tasso di interesse che verrà

riconosciuto al possessore del titolo.

Le accettazioni bancarie

• Cambiale tratta con la quale un’impresa (traente) ordina

ad una banca di pagare per suo conto una certa somma

ad una scadenza prestabilita (in genere ad un venditore di

beni)

• Provengono da operazioni internazionali e sono utilizzate

per finanziare la negoziazione di beni ancora da

trasportare da un esportatore estero (venditore) a un

importatore nazionale (acquirente)

• Gli esportatori esteri preferiscono che le banche facciano

da garanti per il pagamento, prima di inviare la merce agli

importatori nazionali.

La creazione di una accettazione

bancaria

Impresa emittente

la tratta

Banca

firma per accettazione

Intermediario

1. L’impresa emette la tratta

2 La banca appone la firma per

accettazione

3 L’intermediario si impegna ad

acquistare e/o rivendere il titolo

sul mercato secondario

Acquirente / investitore finale

Gli operatori del mercato

monetario

•

•

•

•

•

•

Il Tesoro

La Banca Centrale

Le banche

Gli intermediari negoziatori

Le imprese

Altri intermediari finanziari

I mercati monetari dell’area euro

• Mercato degli Eurodollari

– Le grandi banche di Londra hanno organizzato un

mercato interbancario in eurodollari

– Il LIBOR (London Interbank Offered Rate ) è il tasso di

interesse relativo a questo mercato ed è calcolato

come media dei migliori tassi d'interesse ai quali le

banche primarie offrono depositi in eurodollari a 3 e a

6 mesi ad altre banche primarie presenti sulla piazza

di Londra.

I titoli dei mercati monetari in euro

• Certificati di deposito in eurodollari: certificati di

deposito denominati in dollari statunitensi emessi da

banche al di fuori dei confini degli Stati Uniti.

• Euro-note: titoli a breve termine negoziabili emessi

nell’ambito di una NIF (Note Issuance Facility). Le

NIF sono operazioni di finanziamento a medio

termine nelle quali il prenditore avvia un programma

di emissioni ripetute di titoli (note) a breve termine.