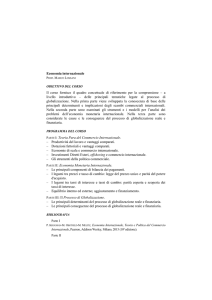

La crisi economica

In Italia e nel Mondo interpella la vita religiosa

Luciano Venturini

Università Cattolica del Sacro Cuore

Dipartimento di Economia internazionale, delle istituzioni e dello

sviluppo

Roma, 9 maggio 2009

Globalizzazione, crisi finanziaria e

Paesi poveri

Il processo di globalizzazione

Globalizzazione e paesi poveri

Debolezza istituzioni globali

Fondamentalismo di mercato

I ricchi diventano sempre più ricchi e i più poveri

restano poveri

La crisi economica e finanziaria

Cause e conseguenze della crisi

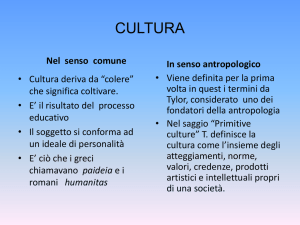

Il processo di globalizzazione

La definizione di globalizzazione nel linguaggio

degli economisti:

crescente apertura e integrazione dei sistemi

economici nazionali

e tendenza verso una economia sempre più

globalmente integrata

Le determinanti del fenomeno: tecnologia e

politiche

tecnologie di trasporto e comunicazione

politiche di apertura e liberalizzazione

commerciale.

Globalizzazione: i benefici

efficienza allocativa, produttiva e dinamica

apertura al commercio internazionale e crescita

economica

specializzazione secondo i vantaggi comparati e ‘torta’

del PIL

dimensione del mercato ed economie di scala

maggiore intensità della competizione ed efficienza

allocativa

efficienza dinamica e crescita endogena

le interazioni sociali legate al commercio e alle catene di

offerta globali favoriscono conoscenza e pace,

accrescono il capitale sociale (fiducia)

Problemi, rischi e costi

Opportunità per tutti dalla globalizzazione?

trade?

i fatti e le percezioni. Il dibattito teorico. Visioni di

‘lasciar fare’ e visioni critiche

benefici e costi non egualmente distribuiti

guadagni e benefici per i paesi in via di sviluppo

non solo benefici e non per tutti nei paesi

sviluppati, specializzazione e costi di

aggiustamento, vulnerabilità a shock esogeni

il problema dei paesi più poveri

Globalizzazione e paesi poveri

L’evidenza empirica non mostra un aumento della

disuguaglianza globale

ma i paesi più poveri, generalmente, non riescono a

cogliere le opportunità offerte dal commercio

internazionale e rimangono poveri

Il risultato è che la disuguaglianza, se non aumenta,

rimane drammaticamente elevata, povertà assoluta (=

fame) per circa 1 miliardo di persone

La maggio parte dei Paesi non è in grado di raggiungere

gli Obiettivi di Sviluppo del Millennio (MDGs) fissati per il

2015: per i paesi più poveri è evidente l’esigenza di un

maggior impegno della comunità internazionale

Mezzi insufficienti per raggiungere gli obiettivi, gli aiuti

aumentati solo di poco nel periodo 2000-2006

Governance della globalizzazione

Inadeguata

per assenza e/o debolezza

delle istituzioi globali

Istituzioni per il mercato

Istituzioni di regolazione

Istituzioni di legittimazione

Fondamentalismo di mercato e

neo-liberismo

il ‘Consenso di Washington’ come fondamentalismo di mercato

Keynes aveva decretato la fine del “lasciar fare”

con monetarismo, Nuova Macroeconomia Classica, economia

dell’offerta, public choice riaffermazione negli anni ’70 e ’80 di visioni

neo-liberiste forti.

Scuola di public choice: i governi e le agenzie pubbliche sono

soggetti alla ‘cattura’ dei gruppi di interesse decisioni pubbliche

influenzate da tali interessi (fallimenti dello stato)

visione riduttiva dei fallimenti del mercato ed elevata propensione a

cogliere i fallimenti dello stato i problemi vengono dallo Stato, il

mercato è la soluzione nozione di ‘stato minimo’.

Istituzioni di governance

Le economie dei paesi sviluppati sono economie

miste o ‘economie sociali di mercato’ non sono

economie di ‘laissez faire’

Il quadro istituzionale è articolato e ben

organizzato

regolazione del sistema finanziario

Istruzione e ricerca

politiche industriali e ambientali

politiche regionali, sistemi di welfare

La crisi finanziaria

la crisi finanziaria è scoppiata negli Stati Uniti e si è estesa a tutti i paesi

avanzati, grande velocità di propagazione della crisi finanziaria e rapido

deterioramento dell’economia reale

sequenza recente molto chiara: bolla immobiliare → crisi mutui subprime

→ crisi finanziaria → credit crunch e peggioramento aspettative → taglio

dei piani di investimento → rallentamento della crescita → ulteriore

riduzione domanda aggregata privata → recessione

recessione globale: 3.8% il declino annualizzato del PIL negli Stati Uniti

nel 4° trimestre 2008, previsione di ulteriore forte caduta nel trimestre

corrente; in tutti i paesi sviluppati forti riduzioni del PIL nel 4° trimestre

2008 e nel 1° trimestre 2009

forte rallentamento della crescita in Cina e altri paesi emergenti

Cosa succederà?

le misure di emergenza infine adottate hanno evitato un completo

congelamento della liquidità e impedito la implosione (meltdown) del

sistema finanziario

ma la crisi finanziaria non è finita e potrebbe anche aggravarsi ed estendersi

a paesi finora relativamente meno coinvolti

grande incertezza: difficile prevedere quando i mercati finanziari si

stabilizzeranno e la severità della recessione/depressione

Gli scenari possibili - A

A. Scenario ottimistico: una crisi normale

una recessione di routine come ce ne sono state tante, la crisi finanziaria è

globale ma sappiamo cosa fare per attenuarne l’impatto sull’economia reale

la crisi finanziaria non si aggrava e l’impatto sulla economia reale non è né

severo né prolungato

il PIL diminuisce solo nel 2009 ma verso fine 2009-inizio 2010 inizia una

ripresa piuttosto robusta

Gli scenari possibili - B

B. Scenario intermedio: una crisi con pochi precedenti

instabilità finanziaria continua perché gli eccessi richiedono tempo per

essere smaltiti e la ripresa non sarà immediata

per la prima volta dagli anni ‘30 i cicli sono sincronizzati, la recessione è

globale e colpisce anche l'Asia, la Cina e altri emergenti rallentano

sensibilmente

nessuna locomotiva, la recessione prosegue per (quasi) due anni (2009

e 2010), una vera ripresa solo verso fine 2010-inizio 2011

Gli scenari possibili - C

C. Scenario catastrofico: una crisi senza precedenti

la crisi finanziaria non si risolve ma si aggrava, situazione patrimoniale del

sistema bancario ulteriormente compromessa dalle perdite causate dalla

recessione, credit crunch drastico, aspettative di deflazione, rischio

protezionismo

impatto drammatico su economia reale, recessione lunga e molto profonda,

(lunga) depressione

dimensione globale della crisi, enorme peso assunto dai mercati finanziari,

deflazione e protezionismo: la crisi potrebbe risultare anche peggiore del

benchmark (la Grande Depressione degli anni ’30)

non sapevamo cosa fare? In situazioni più o meno normali sì ma di fronte a

problemi e rischi inediti, economisti come i generali?

Com’è potuto accadere?

(1)

le cause immediate sono chiare: bolla speculativa nel mercato immobiliare

statunitense e default dei mutui subprime

le vere cause: i nuovi prodotti dell’ingegneria finanziaria, l’assenza di una

appropriata regolazione del nuovo sistema finanziario, aggiramento dei

vincoli regolatori da parte degli intermediari finanziari

Securitisation crea l’illusione di ‘mettere in sicurezza’ i prestiti spalmando il

rischio di insolvenza e riducendo l’esposizione al rischio di ciascun agente

individuale, si riducono gli incentivi a valutare correttamente il merito di

credito del borrower originale

per sfruttare al massimo le opportunità offerte dai nuovi strumenti finanziari,

le banche creano nuove strutture ad hoc fuori-bilancio (Special Investment

Vehicles, SIVs) liberandosi delle regole prudenziali

Com’è potuto accadere?

(2)

una macchina per scommesse imprudenti: maggiori rischi per migliori rendimenti,

uso eccessivo della leva finanziaria, illusoria fiducia nei nuovi strumenti finanziari,

un elevato rischio aggregato impossibile da attenuare attraverso la diversificazione

una interpretazione fuorviante: la politica monetaria di bassi tassi di interesse di

Greenspan, lo status quasi-pubblico di Fannie Mae e Freddie Mac (e le pressioni

esercitate dal Congresso per facilitare la proprietà della casa), non spiegano tutto,

solo fattori facilitanti

Le cause più profonde: un intreccio di ‘fallimenti del mercato’, sottovalutati per il

peso dominante di una visione panglossiana del mercato (fondamentalismo di

mercato) e l’influenza esercitata da Wall Street (cattura del regolatore)

Incredibile che sia potuto accadere: instabilità finanziaria è nota e, infatti, il

tradizionale settore bancario è da tempo regolato, ma è stato lasciato crescere e

interagire con il sistema bancario ‘un sistema finanziario ombra’ di enormi

dimensioni non regolato ma capace di produrre rischi sistemici

Importanti lezioni (1)

crisi finale del capitalismo? No, ulteriore dimostrazione che le istituzioni

umane, compreso il mercato, sono istituzioni imperfette, i fallimenti del

mercato esistono e i mercati finanziari per loro natura sono vulnerabili e

fonte di rischi sistemici

ineludibile la regolazione pubblica del sistema finanziario: una

regolazione efficace e vincolante per tutti gli intermediari finanziari, una

buona e corretta regolazione, evitando il rischio di passare da un

estremo all’altro

architettura finanziaria globale: riassetto complessivo, nuove regole,

sistemi di controllo e di vigilanza, creazione di un sistema di allarme

preventivo (early warning) sui rischi sistemici di una economia globale,

ruolo istituzioni multilaterali (es. FMI); nuova Bretton Woods o Bretton

Woods 2 (non in un week end)

Importanti lezioni (2)

last but not least: alfabetizzazione finanziaria, etica negli affari, politiche

monetarie corrette (fattori facilitanti o concause ma non cause profonde)

l’idea che le decisioni pubbliche siano catturate da gruppi di interesse

(lobby) portatori di interessi meno che generali era la giustificazione

teorica della deregolazione

anche le politiche pubbliche passive, il lasciar fare e l’assenza di

regolazione può essere il risultato della capacità di influenza esercitata

da gruppi di interesse (dal complesso militare-industriale al complesso

finanziario: ‘Wall Street’).

Lo scenario più probabile

(1)

la serie A è persa ma possiamo evitare la C

a patto che la nuova amministrazione Obama adotti politiche corrette e

coraggiose con una politica fiscale aggressiva

ancora non è chiaro se le misure prese saranno sufficienti

Lo scenario più probabile

(2)

istinto di sopravvivenza del PCC: con il pacchetto recente forte stimolo fiscale, aumento

della spesa pubblica per infrastrutture e spese sociali per 586 miliardi di $ (7% del PIL)

non possiamo contare molto sull’Europa: i parametri di Maastricht dimensionati su crisi

normali e recessioni di routine, l’UE non ha una spesa federale (bilancio della

Commissione è solo l’1% del PIL)

la crisi mostra un ‘costo della non-Europa’ che in tempi normali non abbiamo saputo o

voluto affrontare (come l’assenza di una funzione centrale di vigilanza alla BCE)

lo scenario più probabile (serie B): la recessione sarà lunga (almeno un anno,

probabilmente due), e dopo la recessione ci vorrà qualche tempo per la ripresa. Per gli

Stati Uniti, previsioni attendibili indicano una vera ripresa nel 2011, gli Stati Uniti

potrebbero uscire dalla crisi prima dell’Europa

La crisi e i paesi poveri

I paesi più poveri, già in difficoltà ad inserirsi nei processi di globalizzazione, non

aiutati dalla crisi

“Quando si verifica una crisi solitamente chi ha meno responsabilità è al tempo

stesso chi ne viene colpito più fortemente ed ha meno possibilità di farvi fronte”

(Annan, Candessus e Rubin, membri dell’Africa Progress Panel, novembre 2008)

Le propensione ad aiutare i deboli in ulteriore diminuzione, gli aiuti pubblici che

avrebbero dovuto aumentare rischiano di diminuire

Ancora più indispensabile la ridefinizione e il completamento delle istituzioni globali

Le crisi come opportunità “per riforme e cambiamenti radicali, […] per nuovi accordi,

più efficaci, efficienti ed equi” (Annan, Candessus e Rubin, menbri dell’Africa

Progress Panel, novembre 2008)

Completare e rafforzare le

istituzioni multilaterali

grave errore uno spazio economico globale

senza adeguate istituzioni globali

istituzioni di regolazione per la stabilità

finanziaria (nuove regole per ridurre la

probabilità di crisi finanziarie e attenuarne le

conseguenze; FMI prestatore di ultima istanza?)

meccanismi di solidarietà e di redistribuzione

privati e pubblici

nuovi strumenti e reti di sicurezza sociale

meccanismi di tassazione globale (Tobin tax?)

Che fare?

Decisiva la risorsa della solidarietà sia all’interno dei singoli paesi che a

livello globale, una risorsa molto scarsa per ragioni non casuali

attenzione alla coesione sociale (in Italia, quasi 4,5 milioni di persone con

lavoro temporaneo):ammortizzatori sociali per sostenere la domanda e

anche per favorire e governare il processo di ‘distruzione creativa’

qualche nuova idea: per es. rotazione per massimizzare il learning-on-thejob dei neo-laureati

fare di necessità virtù, cogliere le opportunità offerte dalla crisi: per

affrontare il dualismo Nord-Sud

una nuova etica della responsabilità individuale e politiche pubbliche più

efficaci e meglio disegnate a livello nazionale e globale

servono risorse politiche all’altezza della sfida, visione e tensione ideale,

ragionevole condivisione delle scelte fondamentali: esistono?